Вложение денег в оффлайн-инвестиции – традиционные варианты

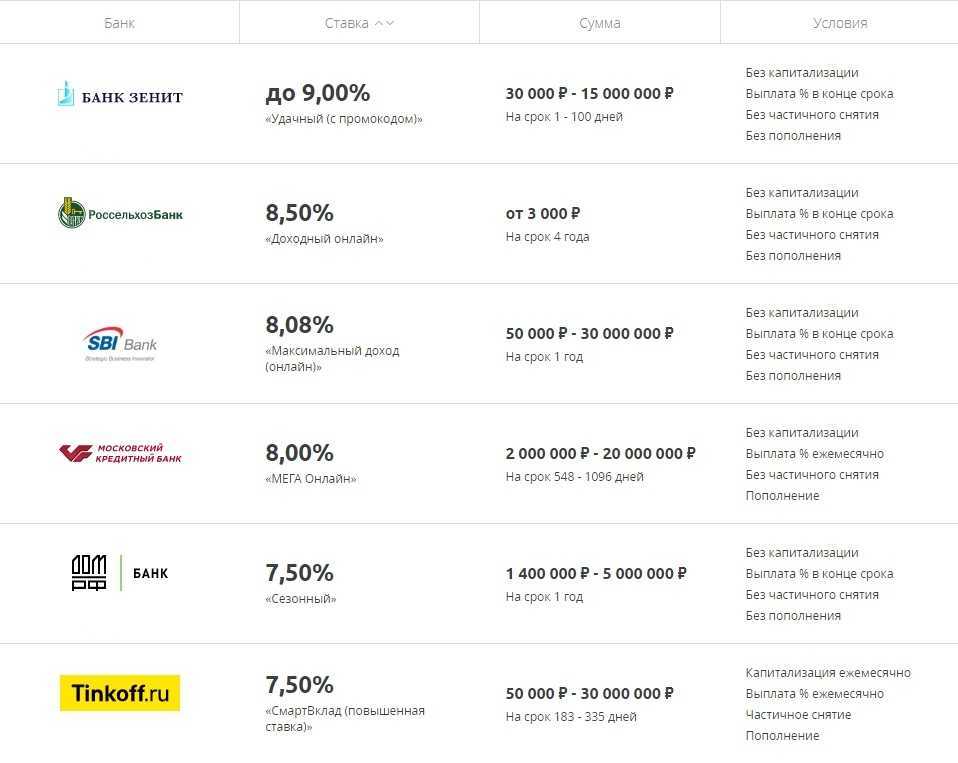

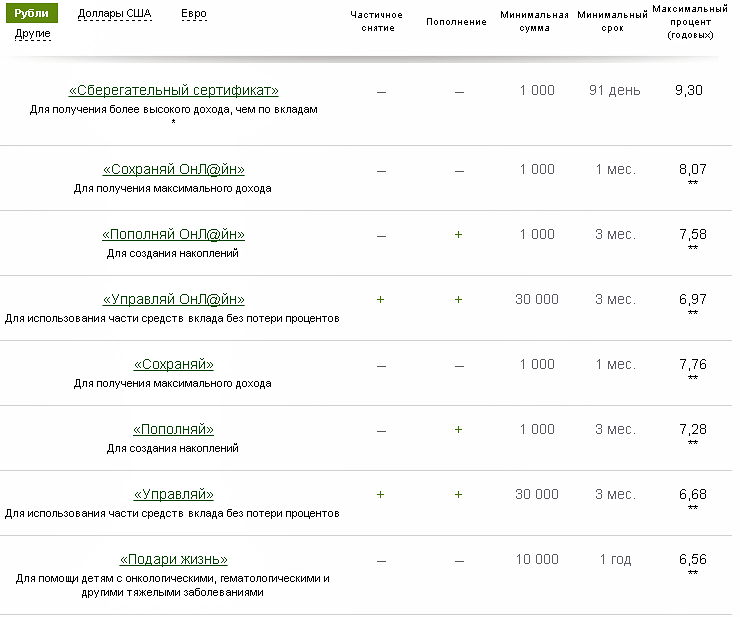

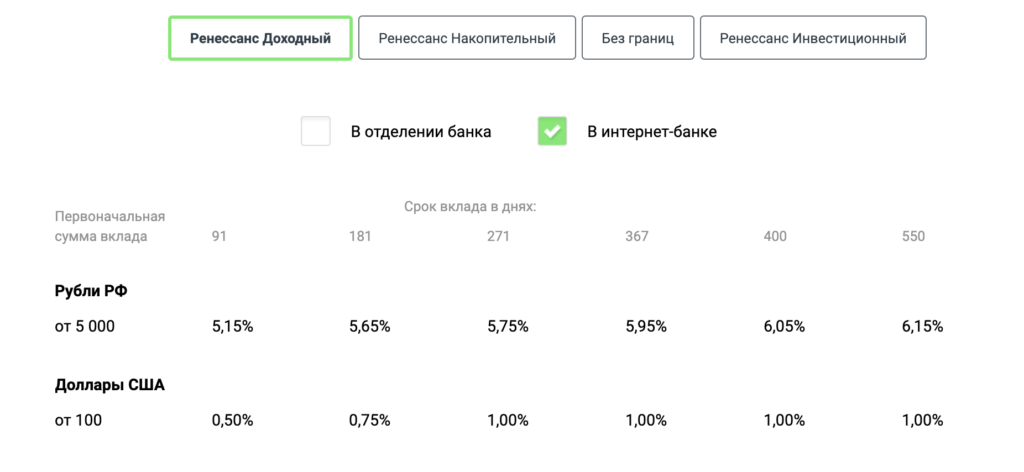

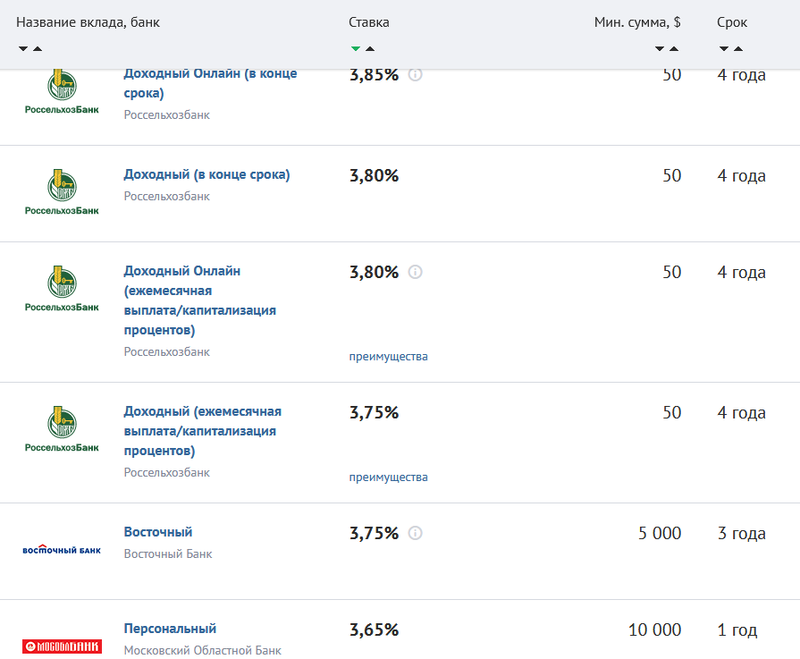

Вложить деньги в банковский депозит

Конечно же, когда речь идет о банковском вкладе не стоит рассчитывать на приумножение средств, поскольку процент по вкладу даже не перекрывает реальную инфляцию.

- Низкий порог входа (от 1000 руб/500 грн);

- Гарантия возврата вложенных средств в случае проблем с банком;

- Фиксированная гарантированная доходность;

- Возможность быстрого получения средств (скорее всего с потерей начисленных процентов).

- На какой срок планируется вложить деньги (оптимально делать вложение денег на срок 1-3 мес.).

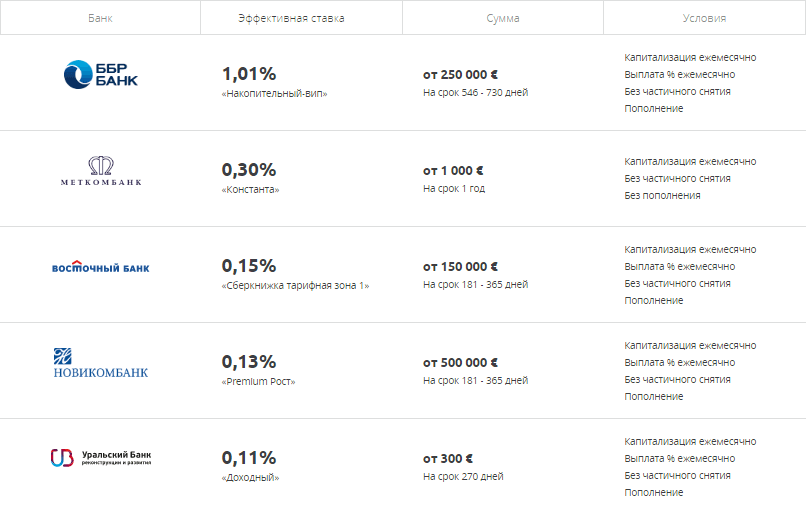

- В какой валюте осуществлять вложение денег – лучше всегда инвестировать деньги в долларах и евро (35% в долларах, 25% в евро, 10% в швейцарских франках и 30% в нац. валюте).

- Под какой процент и в каком банке вкладывать деньги (лучше не гнаться за процентами и выбрать надежный банк).

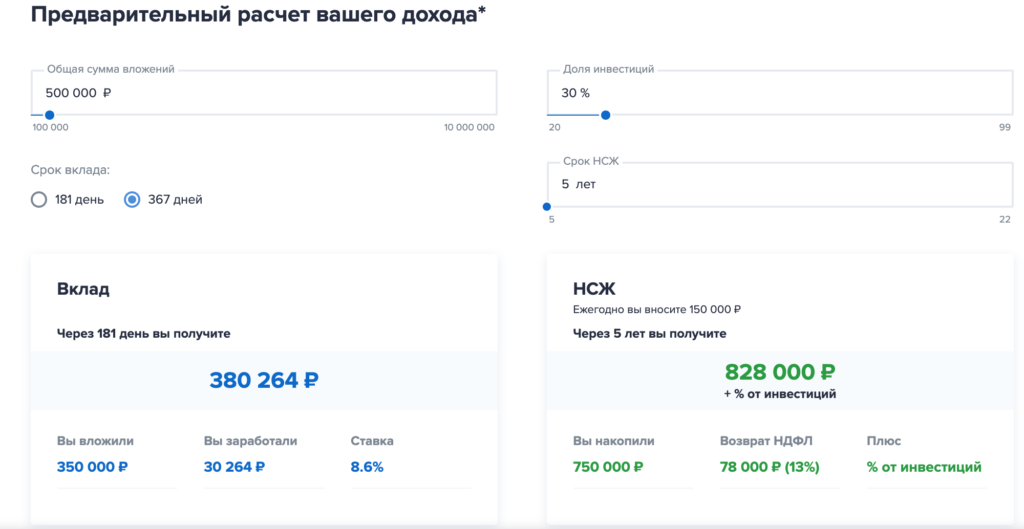

Вложить деньги в накопительное страхование жизни (НСЖ)

- После внесения первого взноса страховая защита начинает действовать в полном объеме, т.е. при наступлении страхового случая, независимо от того сколько было накоплено средств, будет выплачена вся запланированная сумма, либо страховая компания продолжит вносить платежи, чтобы запланированная сумма была собрана к сроку;

- Вложение денег в программу страхования полезно тем, что эти средства не подлежат конфискации, взысканию, а также не включаются в состав совместно нажитого имущества в случае развода;

- Страховая выплата, осуществляемая при наступлении страхового случая, не облагается налогом на доходы физических лиц.

- Систематические платежи (раз в месяц, квартал, год);

- Опасность инфляции, т.е. к концу срока страховки вложенные деньги могут серьезно обесцениться (если и инвестировать деньги в НСЖ, то с привязкой к доллару или евро);

- Нельзя раньше времени без потерь изъять вложенные средства.

Этот способ вложения денег стоит использовать только для диверсификации уже хорошо сформированного инвестиционного портфеля.

Вложить деньги в драгоценные металлы

Как вложить деньги в золото и другие драгоценные металлы?Обезличенные металлические счета (ОМС)

- Нет необходимости покупать целый слиток и заботиться о его сохранности;

- Можно быстро закрыть счет и вернуть деньги;

- При покупке обезличенного золота НДС не взимается.

- При покупке взимается НДС, при продаже НДС не возвращается;

- При обратной продаже банку требуется подвергнуть слиток экспертизе (делается за счет продавца);

- Необходимость хранения;

- Долгий срок инвестирования (десятилетия).

- Относительно низкая ликвидность;

- Долгий срок инвестирования (годы).

инвестировать деньгиПодводя итог всему сказанному выше по драг. металлам, можно сказать, что физическое золото и серебро – это хороший инструмент для сохранения средств.

Вложить деньги в паевые инвестиционные фонды (ПИФы)

Паевой инвестиционный фонд (ПИФ)облигации

- ПИФы акций – самый распространенный, самый доступный для частных инвесторов и наиболее рискованный вид ПИФов, вложение денег по большей части осуществляется в акции, но можно инвестировать деньги и в некоторую долю облигаций;

- ПИФы облигаций – наиболее надежный инструмент, если вы хотите инвестировать деньги в ПИФ, который имеет фиксированную доходность (как правило, небольшую). В основном вы будете инвестировать деньги в облигации, но часть ПИФа может содержать некоторую долю акций;

- Индексные ПИФы – вложение денег осуществляется в биржевые индексы, это, пожалуй, оптимальный вариант для начала инвестиций в ПИФы, т.к. результат работы управляющей

компании будет виден при сравнении с динамикой соответствующего индекса; - Смешанные ПИФы – это гибрид ПИФов акций и ПИФов облигаций, т.е. они состоят из обоих видов ценных бумаг. У таких фондов максимально гибкие стратегии: они могут состоять на 100% из акций во время роста рынка и на 100% из облигаций во время падения рынка;

- ПИФы фондов – это такие ПИФы, в которых можно инвестировать деньги в другие паевые инвестиционные фонды, т.е. происходит диверсификация вложений между разными ПИФами.

- Диверсификация инвестиционных рисков;

- Контроль и прозрачность деятельности фонда (вся необходимая информация должна быть раскрыта на сайте управляющей компании);

- Профессиональное управление фондом, что избавляет вас от необходимости разбираться в тонкостях фондового рынка.

- Постоянная выплата вознаграждения управляющей компании, даже если фонд несет убытки;

- По сравнению с инструментами, имеющими фиксированную доходность ПИФы более рискованны, но при этом могут быть более доходными;

- По сравнению с вкладами, нет государственных гарантий на возврат средств;

- Необходимость уплачивать подоходный налог (уплачивается при продаже пая).

Мое мнение – вложение денег в ПИФы не оправдывает себя из-за слабой доходности и большого риска.

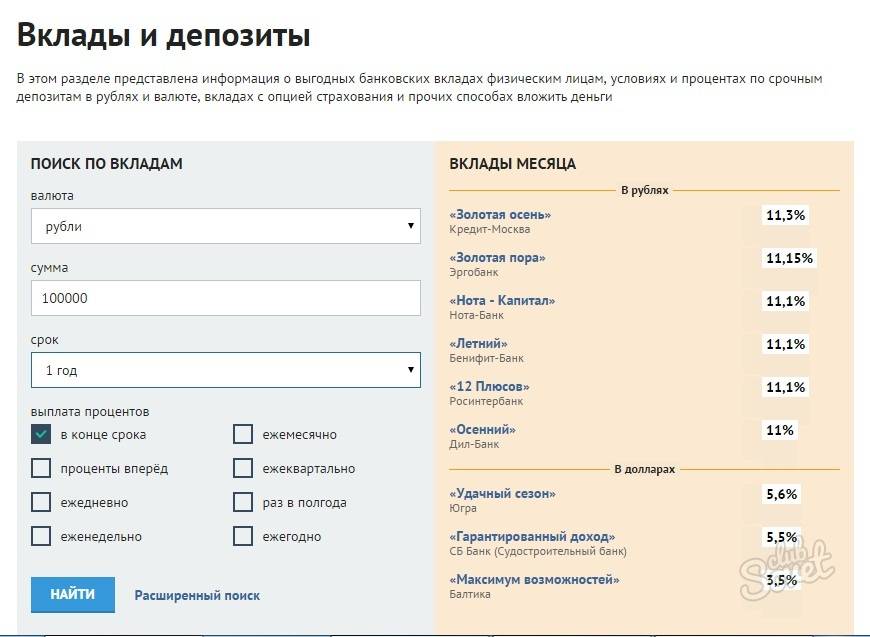

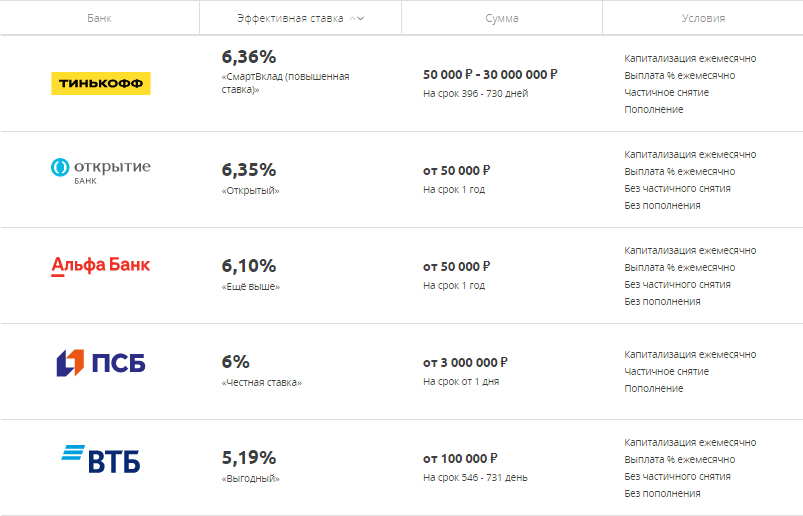

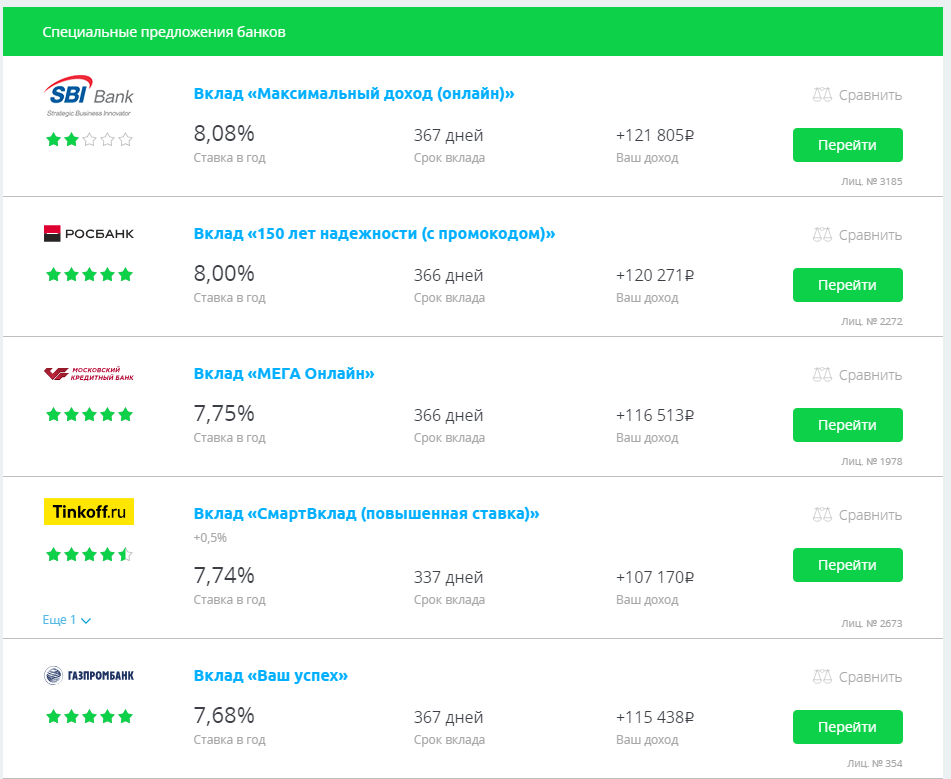

Депозитные вклады

Традиционно многие наши соотечественники считают, что выгоднее всего вложить деньги под проценты в банк. Но если разобраться в этом подробнее, сразу станет понятно, что по депозитным вкладам практически во всех банках предлагают слишком низкие проценты. Как правило, это 10% от суммы вклада в год. Большого дохода с этого вы не получите, поскольку проценты находятся примерно на одном уровне с инфляцией. От таких инвестиций не «пахнет» хорошим доходом. Поэтому, если вы еще не определились, куда лучше инвестировать средства, постарайтесь найти другие варианты.

Не вкладывайте все деньги в один банк

Есть банки, которые привлекают клиентов достаточно высокими процентами по вкладам. Это является главной причиной, по которой следует усомниться в их надежности. Кроме того, нельзя вкладывать в один банк более 1,4 млн рублей, поскольку только на такую сумму распространяется программа государственного страхования по вкладам. Это предусмотрено Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации».

В результате, чтобы получить солидную прибыль, нужно вложить в банк крупную сумму денег. Но при этом вы не имеете никаких гарантий того, что сможете их вернуть, если данная кредитная организация по каким-то причинам обанкротится. Как и куда инвестировать деньги под проценты, решать вам. Но согласитесь, что депозитный вклад – это не самый лучший вариант.

Структурные продукты

Во что лучше вложить деньги, чтобы в любом случае не было финансовых потерь? Невозможно полностью оградить себя от финансовых рисков, однако можно воспользоваться структурными финансовыми продуктами. Это специфические инструменты получения прибыли, выпускаемые финансовыми учреждениями и банками для удовлетворения потребностей клиентов.

Данный вид инвестирования приобрел популярность во время кризиса. Именно поэтому использование структурных продуктов — это один наиболее приемлемых как для опытных инвесторов, так и для новичков, вариантов, куда вложить деньги сейчас. Во время экономической стабильности нет особых сложностей в получении прибыли, но во время кризисных явлений в стране, когда ситуация на всех рынках нестабильная, инвесторы выбирают инвестиционные инструменты, которые способны дать большую прибыль, чем обычные банковские вклады, и свести до минимума возможные риски потерь.

Структурный продукт выглядит следующим образом: одна часть денег (около 70-80%) вкладываются или в облигации (долговые обязательства) или в коммерческие банки, а оставшиеся 20-30% вкладываются в разнообразные фьючерсы и опционы. В худшем случае, инвестор ничего не теряет и остается при собственных средствах, в лучшем случае возможен прирост капитала на 20-30%. Это небольшой показатель, но он куда выше, чем показатели прибыли по банковским вкладам.

Куда лучше не вкладывать деньги, чтобы избежать мошенничества

«Беспроигрышная комбинация», «Только здесь и только сейчас», «Выигрыш гарантирован» — призывы, реагировать на которые ни в коем случае нельзя. Чаще всего их применяют интернет-казино, лотереи, ставки, онлайн-покер и другие азартные игры в интернете, которые остаются нелегальными и неофициальными. Это своеобразная наживка для пользователей интернета, которые убеждены, что получить большие деньги за минимальные сроки вполне реально. Но после первой инвестиции ловушка мошенника закрывается.

Также вкладывать деньги нельзя в ту сферу, в которой инвестор не ориентируется — вложение денег требует аналитического склада ума, умения прогнозировать и понимания динамики развития рынка.

Успешным инвестором может стать абсолютно каждый. Однако, не существует 100%-й гарантии выгоды ни от одного инструмента, нужно изучить их все — проанализировать риски, постоянно отслеживать тенденции по выбранному активу и т.д. Главное — следовать основным постулатам инвестирования, которые актуальны как для новичков, так и для опытных специалистов: не вкладывать деньги исключительно в один проект, распределять финансовые ресурсы на разные инструменты, инвестировать только те средства, потеря которых не сильно отразится на кошельке.

Ответы на часто задаваемые вопросы

Тема инвестирования вызывает большое количество вопросов как у новичков, так и профессионалов. Ниже представлены ответы на самые распространенные из них.

Вопрос 1: реально ли вложить капитал без риска под 50 процентов на 24 часа?

Чтобы вложить деньги на сутки под 50%, можно прибегнуть к сомнительным способам, сопряженным с высокими рисками. Так, если потратить 1000 руб. на участие в хайпе, через день можно заработать 1500 руб. или потерять все.

Другой способ — инвестировать средства с помощью сервиса микрозайма. Минимальная суточная прибыль в таких компаниях составляет 8%. Это намного меньше нужного уровня доходности, зато инвестор практически не рискует своими деньгами. К другим преимуществам метода относят небольшие вложения, удобство совершения операций, простоту вывода средств. Главное — ответственно подойти к выбору микрофинансовой организации, чтобы избежать убытков.

Вопрос 2: куда вложить небольшие деньги — рубли, чтобы не потерять их?

Хранить деньги в рублях (особенно большие суммы) невыгодно из-за высокой инфляции и девальвации. Чтобы понять, как быстро обесценивается национальная валюта, достаточно проследить за тем, как меняются цены в магазинах на продовольственные и другие товары.

Чтобы не потерять рубли, их нужно инвестировать в зарубежную валюту, ценные бумаги, получение новых знаний и опыта. Правильное вложение денег предотвращает их обесценивание, помогает увеличить капитал и защититься от возможных экономических потрясений. При этом следует избегать распространенных ошибок: принятия решений в нестабильном эмоциональном состоянии, отсутствия предварительного анализа, отказа от обучения и пополнения базы знаний.

Специалисты считают, что сумма 100000 руб. является оптимальной для начала инвестирования. Чтобы минимизировать риски и избежать возможных убытков, ее следует разделить на несколько частей (минимум 3) и вложить в разные инструменты. Это могут быть:

- банковские вклады;

- ценные бумаги;

- интернет-проекты;

- стартапы;

- драгоценные металлы;

- собственный или чужой бизнес, франчайзинг.

Вложить деньги в недвижимость

Покупка недвижимости всегда была и будет в тренде у нашего населения. Правда, как показала история стоимость квадратного метра жилья проседает во время кризисов (например, 2014-2016 гг). История прошлых лет говорит нам, что недвижимость дорожает в среднем за год на 4%. Это относительно немного.

Если придерживаться этой отметки, то получается, что наше состояние будет расти в год всего на 4%. Это даже меньше банковского вклада. Не стоит также забывать и про ежемесячную квартплату.

Однако мы можем сдавать недвижимость в аренду. Рентабельность аренды находится где-то на уровне 3-5% годовых. В этом случае мы можем рассчитывать на стабильные 8% годовых от инвестиций в недвижимость. Но это в лучшем случае. Всё же реальнее ориентироваться на доходность в 5-6%.

Риски хранения денег в недвижимости фактически отсутствуют. Есть только риск того, что жильё долго никто не захочет снимать в аренду или что налоги на владение большой жилплощадью могут сильно вырасти (об этом уже не раз говорили).

5.1. Преимущества и недостатки хранения денег в недвижимости

- Сверхнадёжно;

- Стабильный доход, хоть и небольшой;

- Малоликвидный актив (сложность продать быстро);

- Необходимы большие вложения (от 3 млн рублей);

- В цене растут только новостройки, а они дороже в цене;

Примечание

Мало кто задумывается, но вместо покупки квартиры можно приобрести гараж. Его окупаемость гораздо выше. Например, если гараж стоит 300 тысяч рублей, то сдавать в аренду его можно за 3000 рублей, а это 12% годовых.

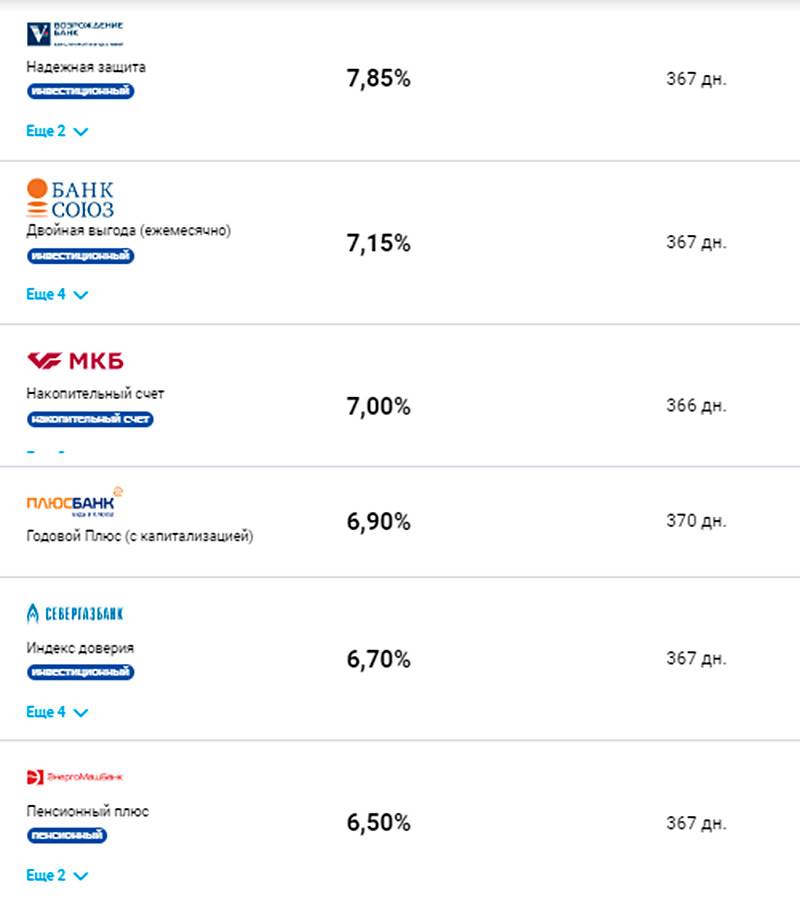

Вопрос надежности

В поисках самых больших заработков на выгодных вкладах многие из нас забывают о здравом мышлении и торопятся отнести свои деньги в первый попавшийся банк, который обещает самые высокие процентные ставки. Как показывает практика, именно те банки, которые направо и налево раздают щедрые обещания, находятся обычно в не самом лучшем положении, а потому готовы сулить вкладчикам все что угодно, лишь бы поправить свое шаткое положение на рынке за счет привлечения новых вкладов.

Как отсеять мошенников?

Чтобы не совершить фатальную ошибку и не отнести свои кровно заработанные деньги в банк, находящийся на грани банкротства, нужно понимать, что финансовый рынок имеет сложившийся порядок цен. Колебания не должны превышать 1-2%. Так что, если вам обещают доходность по депозиту свыше 15% годовых, то доверять такой кредитной организации не стоит. Надежный банк для вкладов никогда не будет заманивать людей какими-то заоблачными и нереальными предложениями. Серьезные организации, которые занимают лидирующие позиции рейтингов надежности, увеличивают свою клиентскую базу за счет качественной работы и широкой линии адресно разработанных финансовых продуктов.

Стоит отдать должное Центробанку России, который регулярно очищает рынок от недобросовестных компаний, которые злостно нарушают нормы ведения дел

Кстати, огромное внимание в Центральном Банке уделяется именно мониторингу процентных ставок по депозитам. Чтобы сделать правильный выбор относительно того, где открыть депозитный счет, советую вам изучить информацию о приглянувшемся вам банке на сайте Центробанка

Куда лучше инвестировать в России

Российский рынок предоставляет инвесторам хорошие возможности заработать. Так как нашу страну преследовали кризисы, санкции и систематическая девальвация рубля, спрос на российские инвестиционные активы ниже, чем на акции корпорации США и Европы, поэтому дивидендная доходность российских компаний превышает их аналоги в США.

Основной особенностью инвестиций в России является то, что большая часть из них номинирована в рублях, поэтому частое ослабление российской валюты ведёт к обесцениванию активов. Этот факт вы наглядно увидели на динамики долларовых и рублёвых цен на недвижимость.

В качестве защитного актива в данном случае выступят:

- иностранная валюта, которая дорожает при обесценивании рубля;

- акции и облигации (не обязательно иностранные), приобретаемые за доллары;

- акции компаний, ориентированных на экспорт, например, нефтяные, газовые.

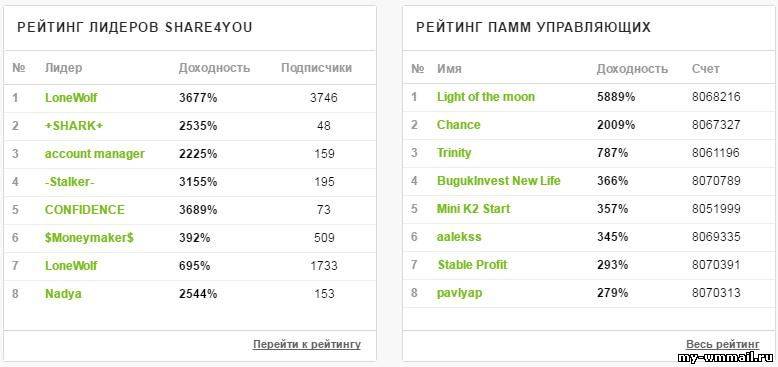

Инвестирование в систему ПАММ-счетов

https://youtube.com/watch?v=cZNYJ490ilE

Еще один актуальный объект для инвестиций, куда можно выгодно вложить деньги — это ведение ПАММ-счета. Это специальный сервис, который позволяет получать прибыль на финансовом рынке. Другими словами, вы будете зарабатывать на колебании курсов валют — это не сложно, (конечно, только с технической точки зрения). Вложив средства в ПАММ-счета, у вас появится возможность ежемесячно получать около 4-7% чистой прибыли. Для успешной торговли необходимо найти хорошего трейдера, после чего передать деньги для управления.

Преимуществ у ПАММ-счетов много:

- Зарабатывать с их помощью может каждый человек — надо всего лишь вложить деньги и заработать прибыль, специфических знаний не требуется.

- Минимальная сумма вклада может составлять 100 долларов.

- Вывод денег в необходимый для вкладчика момент времени, без ограничения суммы.

- Система безопасности большинства ПАММ-счетов не позволяет трейдерам свободно распоряжаться средствами — человек не может просто снять деньги и скрыться с ними.

- На открытом счете находятся не только ваши деньги, но и капитал управляющего — это гарантия того, что и сам управляющий заинтересован в получении прибыли.

Недостаток у ПАММ-счетом один — возможные риски. Из-за неправильной торговли управляющий может потерять средства, а такой риск существует все время, вне зависимости от опытности самого управляющего. Полностью избавиться от такого риска невозможно, но минимизировать его можно. Для того, чтобы правильно управлять собственным счетом и знать, как выбирать управляющего, необходимо ознакомиться со всевозможными обучающими курсами и уроками.

Узнайте больше про ПАММ-инвестирование.

Все продукты Банки.ру

Калькуляторы

Калькулятор вкладов

Калькулятор кредитов

Калькулятор ипотеки

Калькулятор ВЗР

Калькулятор автокредитов

Рассчитать ОСАГО

Рассчитать КАСКО

Калькулятор ипотечного страхования

Вклады и инвестиции

Вклады в Сбербанке

В Почта банке

В рублях

С высоким процентом

Вклады с онлайн заявкой

Покупка ОФЗ

Акции российских компаний

Вклады в Москве

Кредиты и займы

С онлайн заявкой

Для пенсионеров

Займ онлайн на карту

Срочный займ на карту

Займ без отказа

Беспроцентный займ

Займ на Киви кошелек

Рефинансирование кредитов

Под залог

Кредиты в Москве

Страхование

Ипотечное страхование

Калькулятор ОСАГО

Калькулятор Каско онлайн

ОСАГО 2021

Электронный полис ОСАГО

ОСАГО в Москве

Каско в Москве

Карты

Онлайн заявка на кредитную карту

Кредитная карта Тинькофф Платинум

Онлайн заявка на дебетовую карту

Карты с кэшбэком 2021

Карты с бесплатным обслуживанием

Кредитки без справки о доходах

Ипотека

Ипотека в Альфа-Банке

Ипотека в ВТБ

Ипотека в Сбербанке

Рефинансирование ипотеки

Льготная ипотека

Ипотека на вторичное жилье

Ипотека в Москве

Дебетовые карты

Карты Сбера

Как заказать дебетовую карту Уралсиба

Карта какого банка для самозанятого

Банковские карты УБРиР

Все карты Промсвязьбанка для физических лиц

Заказать карту Польза

Сколько стоит карта Тинькофф Junior

Тинькофф Блэк лимит снятия

Как оформить пенсионную карту Сбербанка

Лимит снятия по карте Росбанка Можно Все

Потребительские кредиты

Почта банк кредит с онлайн заявкой

Какой банк дает кредит по двум документам

Заявка на кредит наличными в СберБанке

Онлайн калькулятор кредита в АК Барсе

Кредит под залог ПТС автомобиля

Кредит индивидуальным предпринимателям

Взять кредит пенсионеру под маленький процент

Кредит самозанятым в банках

Кредит без залога

Кредит для иностранных граждан

Кредитные карты

Оформить кредитную карту Тинькофф онлайн заявка с доставкой на дом

Почта Банк виртуальная кредитная карта

МТС Банк заказать кредитную карту

Тинькофф Платинум кредитная карта минимальный лимит

Кредитные карты 70000

Кредитная карта РНКБ 55 дней условия

Карты рассрочки со снятием наличных без процентов

Оформить цифровую карту СберБанк онлайн

Кредитная карта Тинькофф 55 дней без процентов

Тинькофф карта кредитная заказать онлайн с доставкой по почте

Депозиты

Стоимость акций

Рассчитать вклад в СберБанке

Депозит онлайн

Фонды ETF с выплатой дивидендов

Акции Роснефти на Московской бирже

Курс акций Газпрома онлайн

Ипотечные кредиты

Ипотека без первоначального взноса в сельской местности

Льготная ипотека для молодой семьи без детей

Получить социальную ипотеку

Лучшая ипотека в банках на новостройки

Ипотека на строительство частного дома молодой семье

Семейная ипотека без справки о доходах

Ипотека на загородный дом в СНТ

Социальная ипотека кухонным работникам школы

Ипотека на загородный дом многодетным семьям

Программа господдержки ипотечного кредитования

ОСАГО и КАСКО

Каско без телефона

ВТБ страхование Каско калькулятор

Каско Патриот

Каско Рено Логан

Тойота страхование Каско

Неограниченный полис ОСАГО

Каско эконом

Сделать ОСАГО онлайн Альфастрахование

Расчетно-кассовое обслуживание

Счет для ИП в банке

Открыть расчетный счет СберБанк бизнес

Счет для ИП в СберБанке условия

Открытие расчетного счета ООО стоимость

Счет для бизнеса Тинькофф

Открытие счета Точка

Микрозаймы

Оформить экспресс займ онлайн на карту срочно

Займ без процентов на карту без отказа

Взять кредит в микрофинансовой организации

Оформить займ на карту онлайн срочно

Быстрые займы на киви кошелек без отказа

Срочно получить деньги на карту круглосуточно

Микрозайм на карту на длительный срок

Займы пенсионерам на кредитную карту

Получить деньги в долг срочно

Займ онлайн на карту без процентов с 18 лет

Показать еще

Скрыть

Зачем нужен депозит?

Итак, люди относят свои сбережения в банк, кладут их под проценты ради того, чтобы получить определенные выгоды. К основным целям открытия депозитного счета я бы отнес:

- Желание накопить капитал;

- Надежно инвестировать деньги, чтобы в дальнейшем получить прибыль в виде процентов;

- Обеспечить себя дополнительным пассивным доходом, пополняя таким образом бюджет своей семьи.

Выбор в зависимости от требований

Если вы сейчас как раз подыскиваете наиболее выгодную для себя депозитную программу, но не можете сделать выбор в пользу конкретного варианта, теряетесь в существующих видах вкладов, советую вам просто оттолкнуться от ваших потребностей.

К примеру, если вам нужна максимальная доходность вклада, то стоит выбирать программы с наибольшей процентной ставкой и капитализацией процентов. Чаще всего такие программы длятся не менее одного года. По окончанию этого срока вам будет возвращена вся сумма вклада и проценты, начисленные на нее.

Если же вас интересует получение регулярного пассивного дохода, то вам нужна программа с ежемесячной выплатой процентов.

Ну а тем, кто желает просто сохранить свои сбережения, я бы рекомендовал выбирать долгосрочные программы со средними процентными ставками. Единственное, о чем нужно помнить в таком случае, — до тех пор, пока не будет окончен срок депозита, снять деньги с сохранением начисленных процентов со счета вам не удастся.

Инвестирование в криптовалюту — рискованный способ вложения денег

Криптовалюта ворвалась в нашу жизнь очень стремительно (что такое криптовалюта простыми словами). Её резкие курсовые колебания привлекли десятки тысяч новых трейдеров и миллионы обычных пользователей. На момент 2020-2021 гг мы можем смело рассматривать её как вариант для инвестирования части своих средств.

Почему стоит это делать? Криптовалюты перспективны в будущем, когда они займут более широкий рынок. На данный момент их пока принимают к оплате маленькое число компаний, но это уже показатель доверия к ним.

Курсовой рост не может не радовать владельцев криптовалют. В 2017 г. рынок вырос в десятки и сотни раз. Конечно, так быстро расти вечно он не сможет и не будет, но тем не менее шансы на рост куда больше, чем на падение.

Это крайне рисковые активы, но, с другой стороны, потенциально самые прибыльные, поэтому сюда лучше вкладывать лишь часть своих средств.

Из перспективных криптовалют, которые стоит купить:

- Bitcoin (что такое Биткоин);

- Ethereum (что такое Эфириум);

- Cardano (ADA);

- Litecoin (LTC);

- Binance Coin (BNB);

6.1. Как инвестировать в криптовалюту

Купить криптовалюту можно несколькими способами, рассмотрим самые лучшие.

6.1.1. Купить криптовалюту на биржах

Криптовалютные биржи позволяет совершать быстрые операции покупки и обмена по рыночному курсу.

Список криптобирж на русском языке, которые принимают рубли и доллары к оплате:

Через биржи в дальнейшем можно быстро обменять криптовалюту на фиатные деньги или же обменять их на другую монету. Это удобно, быстро и практически без комиссии.

Можно даже торговать на биржах криптовалют и зарабатывать на колебаниях курсов. Трейдинг криптовалютами крайне популярен, поскольку на этом рынке очень большая волатильность.

6.1.2. Купить криптовалюту в обменниках за рубли

Онлайн-обменные сервисы позволяют также быстро обменять свою наличность (Юмани, Киви, рублёвые карты Сбербанк, Тинькофф, ВТБ, АльфаБанка, обычные карты Visa/MC, Payeer, WebMoney) на Биткоин и другие криптовалюты. Для этого надо указать адрес кошелька получателя (его можно получить в своём криптокошельке или же написать свой адрес из криптобирж).

Наиболее выгодные обменники с наименьшими комиссиями:

6.2. Преимущества и недостатки криптовалют

- Возможность заработать быстро и очень много;

- Высокая ликвидность и перспективы;

- Минимальные комиссии;

- Крайне рисковые активы;

- За все действия в ответе только Вы сами;

Итог

Мы рассмотрели самые популярные способы выгодного вложения среди обычного населения. Мы не рассматривали варианты создания бизнеса, сайтов и прочее, поскольку эти способы потребуют от нас 100% времени, а это скорее означает смену сферы деятельности. Рассмотренные выше способы доступны для каждого и не требуют каких-то больших временных затрат.

Инвестирование в драгоценные металлы и предметы искусства

Несмотря на то, на сколько оценивают ценные бумаги на рынке, они все равно остаются лишь имущественными правами, из которых следует возможность получения доходов. В случае, если компания неожиданно обанкротится, или из-за какой-либо причины стоимость ценных бумаг резко упадет, вы потеряете собственные средства. Драгоценные металлы всегда высоко ценились, а их стоимость растет с каждым годом. Именно поэтому инвестирование в драгоценные металлы — это один из лучших вариантов, во что вкладывать деньги сейчас. Однако и в данном виде инвестирования существуют свои подводные камни.

К примеру, вы пошли в банк и решили приобрести слиток золота. Помимо стоимости самого слитка, придется заплатить еще и 18% налог на изделие. Если же после этого вы решите перепродать слиток, у вас приобретут его по стоимости лома драгоценных металлов, а уплаченный НДС никто возвращать не будет.

Очень часто соотечественники стараются выгодно вложить рубли в ювелирные украшения. В этом случае нужно помнить, что весомая доля стоимости изделия — это работа мастера. И в случае продажи данного изделия у вас его приобретут по стоимости обычного лома.

Еще один способ инвестирования собственных средств — это приобретение антиквариата. Стоимость таких изделий высокая, а помимо средств необходимо еще владеть знаниями в предмете покупки — сегодня существует высокая вероятность того, что под видом уникального изделия вам предложат качественную реплику. Тем не менее, с каждым годом антикварные изделия становятся только дороже. В среднем, прирост стоимости составляет 25% в год.

Если вы решились инвестировать в драгоценные металлы и антиквариат, мы рекомендуем приобретать инвестиционные банковские монеты. Такие монеты изготавливаются из драгоценных металлов и выпускаются ограниченным тиражом, как результат — стоимость приобретенных монет растет на рынке с каждым годом.

5 золотых правил выгодного и правильного вложения денег

Понять, как правильно использовать заработанное, помогут рекомендации, представленные ниже.

Правило 1: создайте подушку безопасности

Прежде чем размышлять о том, куда можно вложить средства, нужно убедиться в наличии «денежной подушки», или специально накопленной (отложенной) суммы. Денег должно быть достаточно для того, чтобы прожить 6 месяцев при потере основного источника доходов. Так, если человек тратит 20000 руб. ежемесячно, финансовый резерв должен составлять не менее 120000 руб.

Правило 2: не кладите все яйца в одну корзину

Начинающие инвесторы задаются вопросом, как вкладывать деньги, чтобы не потерять их. Профессионалы не советуют вкладывать весь свой капитал в 1 инструмент (особенно если он обещает высокую доходность). Для получения гарантированной прибыли нужно диверсифицировать вложения, т. е. разделить сумму на несколько частей и инвестировать в разные сферы.

Правило 3: заранее оценивайте риски

При поиске ответа на вопрос, куда можно инвестировать, нужно оценивать потенциальные убытки. Новичкам рекомендуется выбирать активы с наименьшим риском: банковские вклады, недвижимость. Формирование агрессивного портфеля из высокорисковых активов может привести к потере всего капитала.

Правило 4: выбирайте коллективное инвестирование

Те, кто не знают, во что лучше вкладывать, чтобы заработать, могут воспользоваться услугами доверительного управляющего. За небольшой процент компания возьмет на себя управление денежными средствами и сделает все возможное для извлечения прибыли.

Хорошим решением может стать коллективное инвестирование, когда люди вместе участвуют в каком-либо проекте. В этом случае прибыли и убытки распределяются поровну.

Правило 5: генерируйте пассивный доход

Найти, куда инвестировать деньги под проценты, несложно. Главное — понять, что такая деятельность может привести к убыткам (из-за отсутствия знаний и опыта, нестабильности мировой экономики и т. д.). Чтобы минимизировать риски, нужно создавать пассивный доход, который обеспечит приток капитала даже при отсутствии работы.