Разве хранить в банке не безопаснее

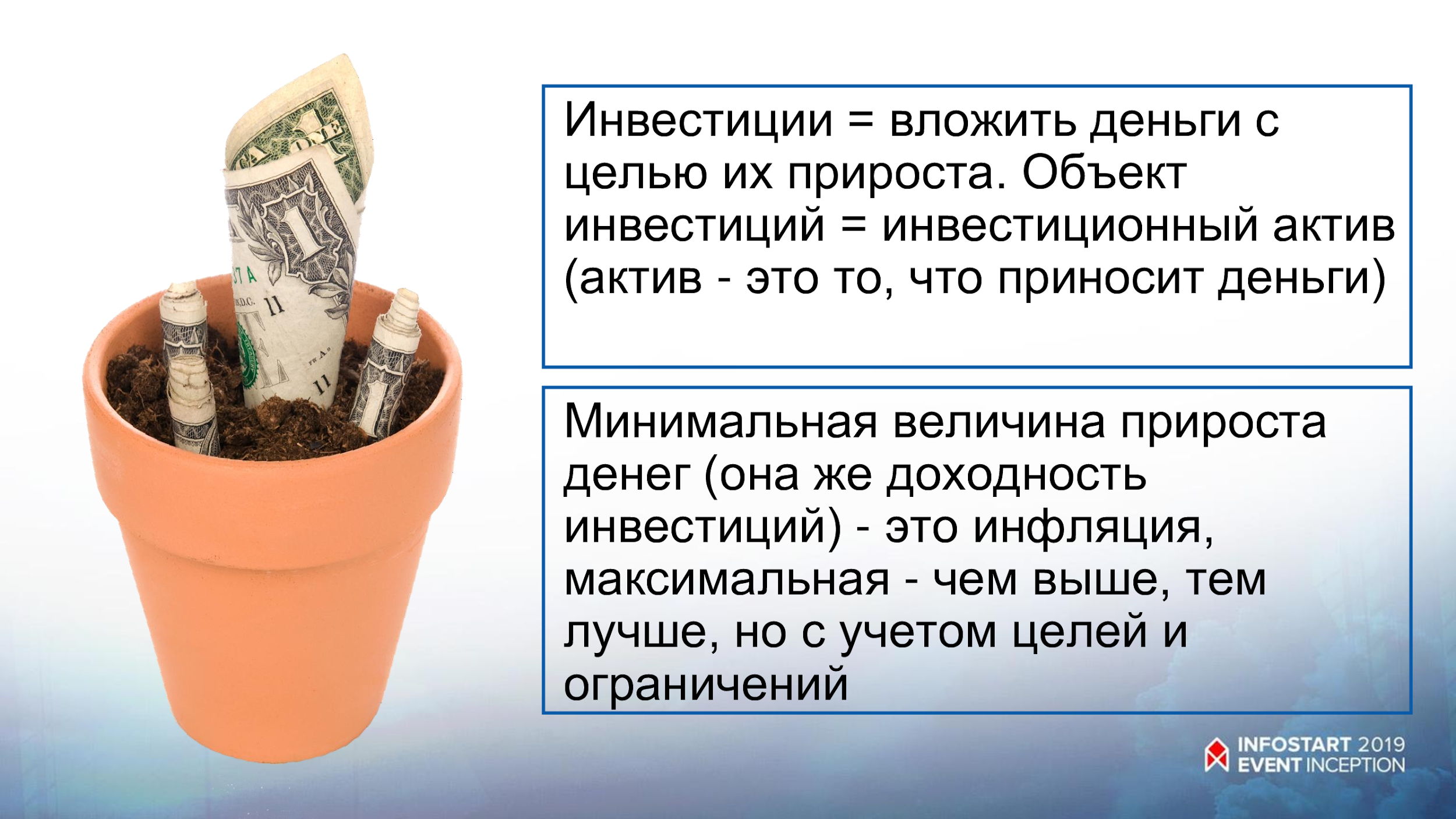

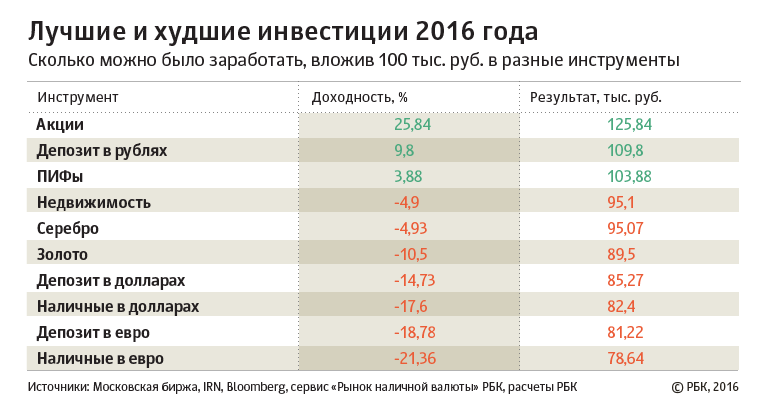

Прежде, чем вложить деньги в акции, соискатель задумывается о выгодности предприятия. Среди людей, далеких от фондовой биржи, распространено мнение, что деньги надежней хранить в банке, чем вкладывать их в ЦБ российских и мировых компаний.

Брокеры не согласны с таким утверждением. Они отмечают, что капитал должен работать на владельца, а — хороший способ умножить деньги. К тому же валюты стран могут обесцениваться, а ценные бумаги при необходимости можно продать, получив за них сумму ходовыми твердыми купюрами, которые на тот момент будут в обиходе.

Разобравшись, в какие акции вложить деньги, можно получить уверенность в завтрашнем дне и обеспечить себя долгосрочным доходом.

Инвестируем в акции правильно: перспективные компании, прогнозы на 2016-й год

Как инвестировать в акции правильно? В первую очередь рассмотрим несколько простых советов для начинающих.

- Сначала объективно оцените компанию. Посмотрите, какова динамика торгов. Вам это понадобится, чтобы совершить сделку именно в тот момент, когда стоимость акций будет минимальна.

- Не следует рассчитывать на одну корпорацию, даже очень мощную. Специалисты убеждены, что инвестирование в акции разных компаний более успешно.

- Обращайте больше внимания на рейтинги, представленные проверенными аналитическими агентствами. Вам это поможет при выборе наиболее перспективных корпораций.

- Отлично, если вы сумеете сделать анализ финансовой, аналитической отчётности компании, сможете дать объективную оценку развития, перспектив. Такая информация имеется в свободном доступе.

Как видите, этим советам вполне можно следовать. Тогда вы сумеете выгодно вложить деньги в акции.

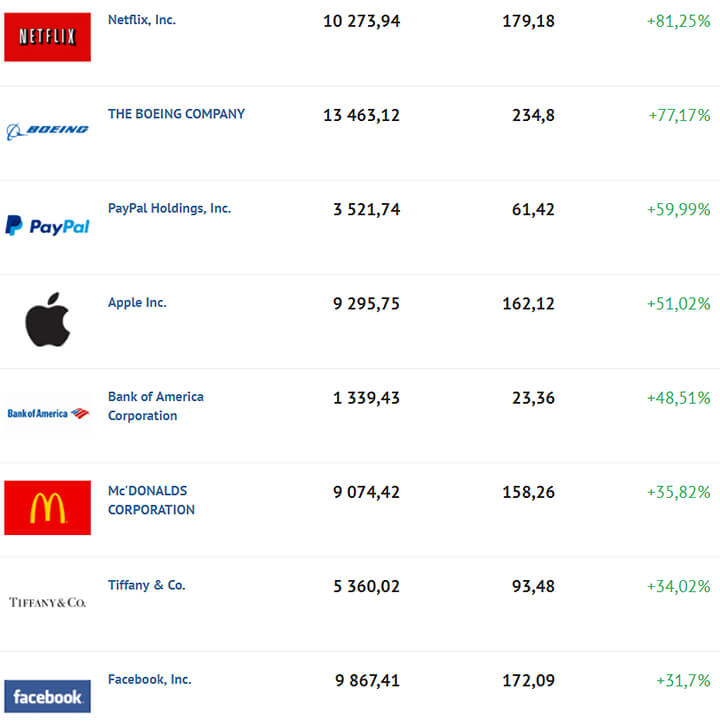

В какие акции инвестировать в 2019 году

Однозначный ответ на вопрос о перечне акций для инвестирования дать невозможно. Это зависит от целей инвестора, размера его капитала, текущей ситуации на рынке и в отдельных сферах деятельности. Также необходимо учитывать, что в инвестиционный портфель можно включить акции не только российских компаний, но и иностранных бизнес-структур.

Вот ряд рекомендаций, которые дают специалисты управляющей компании «Альфа-Капитал» для новичков в области инвестиций:

- следуйте советам вашего Управляющего при формировании портфеля акций или выборе отдельных компаний;

- всегда учитывайте фактор риска, особенно при вложении денег в акции молодых и неизвестных компаний;

- не планируйте сверхдоходов от спекуляций на бирже, особенно на начальном этапе инвестирования;

- вкладывайте в акции только собственные свободные средства, чтобы не оказаться в долговой яме;

- постоянно изучайте основы торговли акциями, обзоры стратегий и направлений инвестирования, интересные блоги.

При должной осторожности даже незначительный стартовый капитал принесет вам доход, превышающий банковские ставки. Полный комплекс услуг по инвестированию в акции вы можете получить в компании «Альфа-Капитал»

Мы входим в число лидеров по управлению капиталом частных инвесторов, оказываем услуги доверительного управления даже при небольших суммах вложений. Подробнее обо всех преимуществах сотрудничества с нашей компанией вы можете узнать на сайте, по телефону либо в одном из наших офисов в Москве и других городах России

Полный комплекс услуг по инвестированию в акции вы можете получить в компании «Альфа-Капитал». Мы входим в число лидеров по управлению капиталом частных инвесторов, оказываем услуги доверительного управления даже при небольших суммах вложений. Подробнее обо всех преимуществах сотрудничества с нашей компанией вы можете узнать на сайте, по телефону либо в одном из наших офисов в Москве и других городах России.

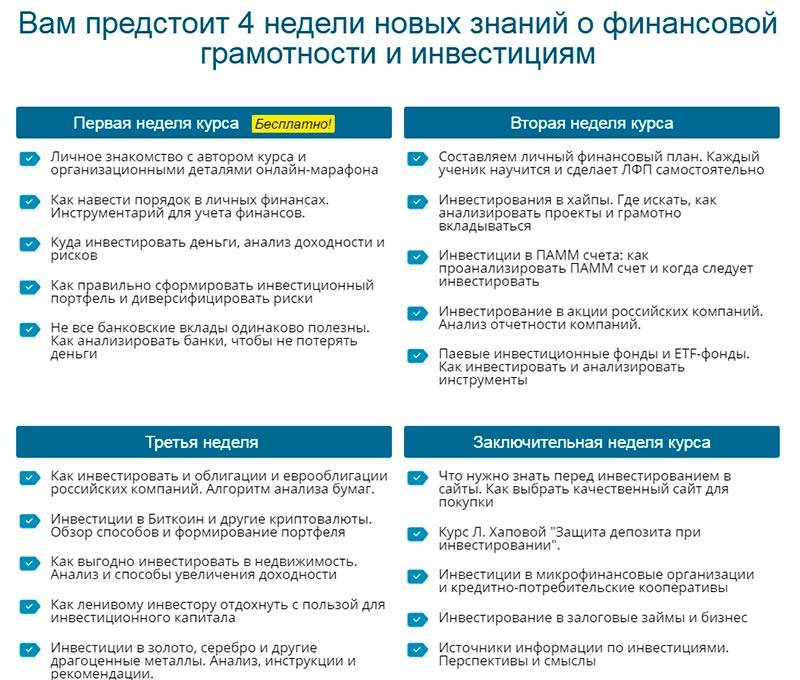

Как начать инвестировать в акции: Инструкция

Прочесть истории и инструкции самых успешных инвесторов. Эссе Уоррена Баффетта, Разумный инвестор и Анализ ценных бумаг (Бенджамин Грэм), Обыкновенные акции и необыкновенные доходы (Филип Фишер), Метод Питера Линча/Переиграть Уолл-стрит (Питер Линч) — это базовые труды, которые дадут представление о работе рынка акций на живых примерах. В дальнейшем можно расширять свой кругозор в этом направлении.

Определиться с суммой бюджета. Здесь никаких ограничений нет. Начать можно и с двумя сотнями долларов в кармане, хотя профессионалы рекомендуют начинать, имея на счету как минимум $2000–5000

Важно, чтобы вы инвестировали лишь свободные средства, без которых ваш уровень жизни не ухудшится.

Изучить рынок. Лучшим пояснением к этому пункту будет цитата Питера Линча: «Если вы не изучаете сферу деятельности компании, в которой приобретаете акции, значит, вы играете в покер, не глядя на свои карты»

Проведите анализ компании и сравните ее с показателями других компаний в данном секторе, выявите недооцененного лидера отрасли.

Распределить средства. Не нужно класть все яйца в одну корзину. Как можно увидеть на примере практически всех известных инвесторов, никто из них не делал ставку на быструю прибыль от одного-двух источников. Лучшим вариантом будет потратить большую часть денег на покупку «долгоиграющих акций» стабильных компаний, а остальные вложить в более динамичные проекты. Лучше всего сформировать портфель акций так, чтобы он состоял из 5–20 компаний из разных стран и отраслей.

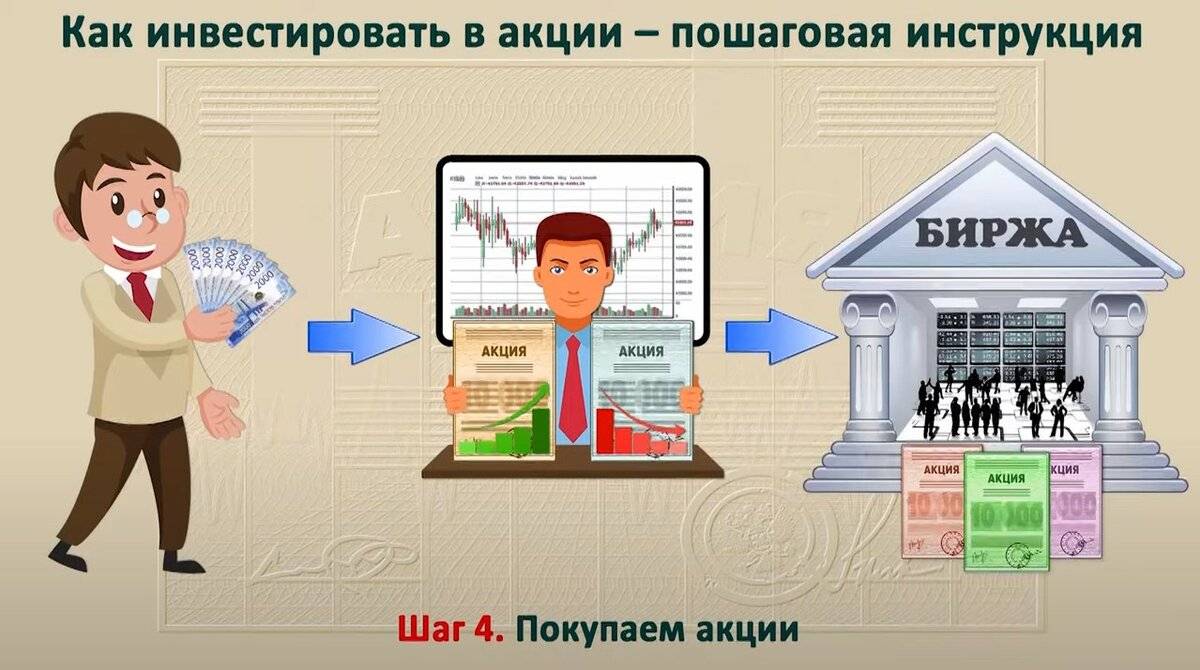

Открыть и пополнить счет у брокера с выходом на нужные биржи (американские, европейские, российские, азиатские).

В торговом терминале найти нужные акции, ввести количество для покупки, сверить итоговую сумму инвестиции при текущей цене акций.

Реинвестировать прибыль и дивиденды, расширять портфель.

Спустя несколько лет вы уже можете увеличить свой капитал в несколько раз, а если вам еще до 40, то вы успеете скопить огромный капитал, чтобы проводить пенсию на яхте.

Определившись, с чего начать инвестиции в акции, можно приступать и к самому процессу, так как затягивать с этим не стоит, ведь каждая неделя с учетом реинвестиций в будущем может равняться 3-м или более месяцам.

Сколько можно заработать на акциях?

Возможный уровень заработка напрямую зависит от опыта инвестора и продуманности его действий. По статистике средняя доходность фондового рынка находится в районе 20%. Например, при стартовом капитале 10000$ через 3 года можно получить доход в 17280$. Если же регулярно реинвестировать весь доход, то через 38 лет можно получить заветный 1 000 000$, а через 50 лет — уже 9 000 000$. Постоянно изучая тенденции рынка и набираясь опыта, инвестор сможет заметно сократить этот путь.

Сильные скачки стоимости могут случится даже за сутки. Если купить 100 акций по 10$, а внутридневной рост составит 15%, то дневной заработок составит 150$. Периодически бывают ситуации, когда дневной рост составляет до 80%.

Все продукты Банки.ру

Калькуляторы

Калькулятор вкладов

Калькулятор кредитов

Калькулятор ипотеки

Калькулятор ВЗР

Калькулятор автокредитов

Рассчитать ОСАГО

Рассчитать КАСКО

Калькулятор ипотечного страхования

Вклады и инвестиции

Вклады в Сбербанке

В Почта банке

В рублях

С высоким процентом

Вклады с онлайн заявкой

Покупка ОФЗ

Акции российских компаний

Вклады в Москве

Кредиты и займы

С онлайн заявкой

Для пенсионеров

Займ онлайн на карту

Срочный займ на карту

Займ без отказа

Беспроцентный займ

Займ на Киви кошелек

Рефинансирование кредитов

Под залог

Кредиты в Москве

Страхование

Ипотечное страхование

Калькулятор ОСАГО

Калькулятор Каско онлайн

Электронный полис ОСАГО

ОСАГО в Москве

Каско в Москве

Карты

Онлайн заявка на кредитную карту

Кредитная карта Тинькофф Платинум

Онлайн заявка на дебетовую карту

Карты с кэшбэком 2021

Карты с бесплатным обслуживанием

Кредитки без справки о доходах

Кредитные карты в Москве

Кредитные карты Platinum

Молодежные кредитные карты

Кредитные карты на 50 000 рублей

Кредитная карта за 5 минут

Кредитные карты на 500 000 рублей

Ипотека

Ипотека в Альфа-Банке

Ипотека в ВТБ

Рефинансирование ипотеки

Льготная ипотека

Ипотека в Москве

Потребительские кредиты

Калькулятор ежемесячного платежа по кредиту Восточного банка

Потребительский кредит без справок и поручителей

Подал онлайн заявку на кредит

Оформить кредит в Газпромбанке

Рассчитать кредит Альфа Банка в калькуляторе онлайн 2020

Взять кредит под залог пенсионерам

Кредиты для ИП

Кредит без залога

Потребительский кредит самозанятым

ОСАГО и КАСКО

ВТБ Каско калькулятор онлайн

Лучшая Каско на авто

Каско на УАЗ Патриот

Сделать ОСАГО онлайн Альфастрахование

Каско на Газель

ОСАГО 24 7

Сколько стоит Каско на Х Рей

Аско ОСАГО онлайн

Дебетовые карты

Сделать карту пенсионнеру

Карты с индивидуальным дизайном

Какую банковскую карту оформить ребенку

Дебетовки Росбанка

Все карты Уралсиба для физических лиц

Карта Тинькофф Блэк дебетовая условия и проценты

Тарифы по карте Польза

Дебетовая карта Можно Все Росбанка

Заказать пенсионную карту мир Сбербанка

Заказать Tinkoff Junior

Кредитные карты

Виртуальная кредитная карта Тинькофф

Кредитная карта Тинькофф Платинум заказать онлайн

Кредитная карта виртуальная онлайн без визита в банк без отказа

Кредитные карты 70000

Оформить карту Мир СберБанка онлайн заявка бесплатно

Тинькофф карта кредитная заказать онлайн с доставкой по почте

Кредитная карта РНКБ 55 дней условия

Кредитная карта Тинькофф 55 дней без процентов

Оформить цифровую карту СберБанк онлайн

Альфа Банк кредитная карта 60 дней без процентов

Ипотечные кредиты

Программы льготной ипотеки для молодой семьи

Ипотека на загородный дом без первоначального взноса

Получить социальную ипотеку

Лучшая ипотека в банках на новостройки

Ипотека для покупки дома в сельской местности

Государственная ипотека для многодетной семьи

Ипотека для воспитателей детских садов

Льготная ипотека с господдержкой

Ипотека под строительство в СНТ

Получить ипотеку без подтвержденного дохода

Расчетно-кассовое обслуживание

СберБанк обслуживание расчетного счета для ИП

Открыть расчетный счет для ООО дистанционно

Открытие счета в СберБанк онлайн

Открыть счет для ИП онлайн

Тарифы банка Точка для юридических лиц

Тинькофф открытие счета

Микрозаймы

Оформить и получить простой микрозайм наличными

Взять онлайн займ экспресс

Получить займ на банковскую карту срочно

Займ на карту без процентов за первый займ

Займ онлайн на киви кошелек срочно без отказов

Займ студентам с 18 лет без работы

Микрозайм на карту на длительный срок

Займы онлайн пенсионерам до 75 лет

Круглосуточные займы на кредитную карту

Взять быстрый займ денег в долг

Показать еще

Скрыть

Преимущества и недостатки инвестирования в акции

Любой инвестиционный инструмент имеет свои достоинства и недостатки. Надо научиться одни использовать, а другие – минимизировать. Новичку можно и нужно с нуля научиться работать с акциями. Они могут дать доход, в несколько раз превышающий инфляцию и процент по банковскому депозиту.

Плюсы:

- для инвестирования не требуется большого капитала;

- высокая потенциальная доходность, которую можно получить от дивидендов и роста стоимости актива;

- возможность снизить риск путем вложения в индексные фонды;

- большие возможности для диверсификации портфеля, можно купить бумаги разных стран, в разной валюте;

- высокая ликвидность большинства котируемых на бирже бумаг, которая дает возможность купить и продать их в любой момент времени;

- доступность торговли для всех частных инвесторов;

Минусы:

- высокий риск по сравнению с более консервативными инструментами;

- никто не гарантирует получения дохода (котировки могут упасть, а дивиденды могут вообще не выплачиваться);

- высокая волатильность, особенно при краткосрочном инвестировании;

- выбор активов требует хотя бы минимальных знаний для анализа;

- влияние мажоритариев на развитие компании и, соответственно, на стоимость акций.

Создание инвестиционного портфеля

Как отмечалось выше, инвестирование денежных средств в отдельные акции – механизм ненадежный. По каждой приобретенной ценной бумаге есть определенный риск получения убытка, вплоть до абсолютной потери вложений. Именно поэтому логичное инвестирование в ценные бумаги на долгосрочной основе подразумевает создание инвестиционного портфеля. Исходя из определенной цели инвестора, в процессе его формирования берутся в учет такие факторы, как диверсификация портфеля, уровень доходности, а также допустимая степень риска

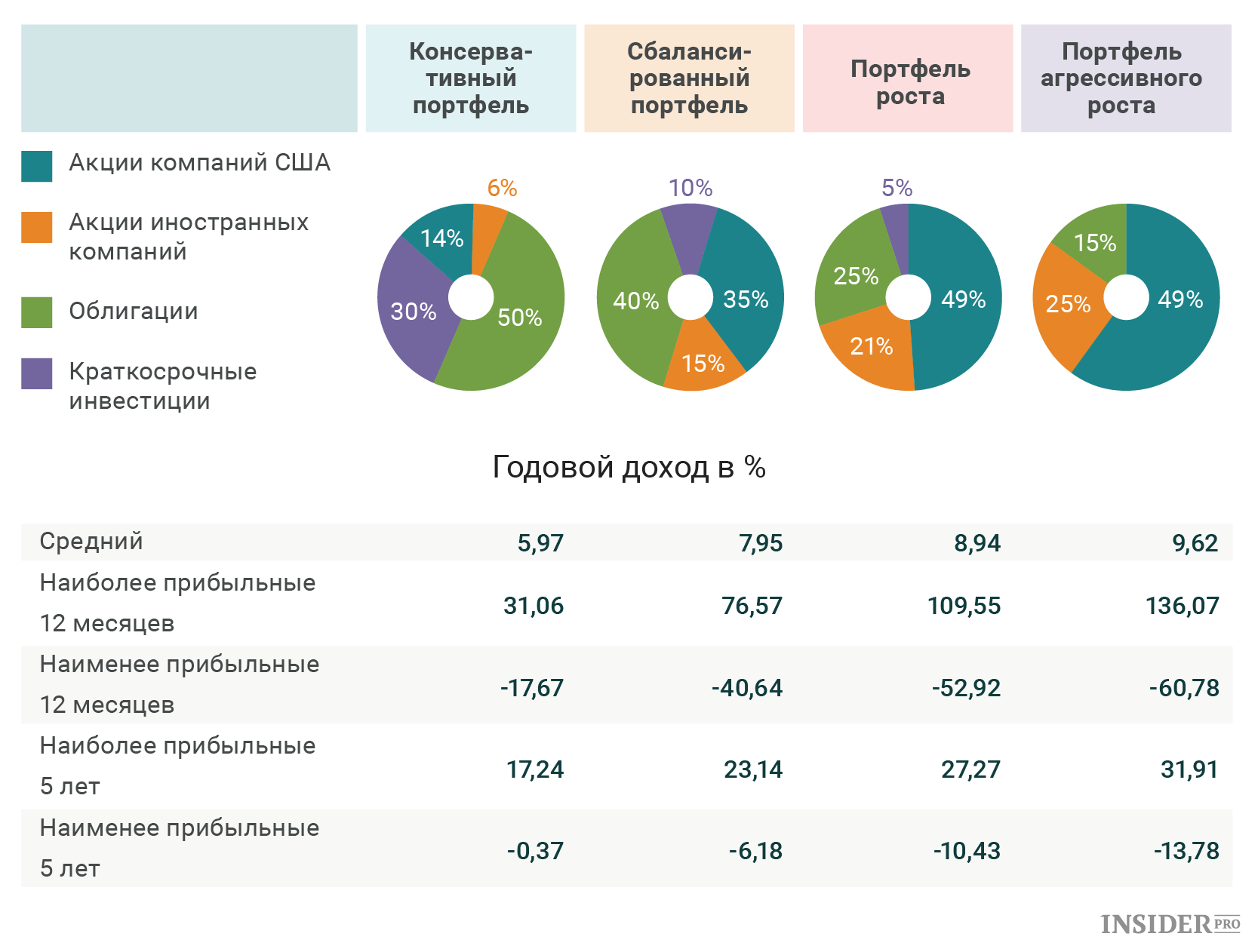

Важно отметить, что по инвестиционным свойствам ценных бумаг сегодня принято классифицировать инвестиционные портфели в соответствии с тремя типами:

- Портфель роста (среднего, консервативного или агрессивного).

- Портфель дохода (формируется за счет дивидендных и процентных выплат).

- Портфель дохода и роста (в настоящее время различают сбалансированный портфель и портфель двойного назначения).

Возможности инвестирования в России

Если человек желает осуществить вложение денег в акции, то он имеет возможность торговать ими самостоятельным образом посредством брокерской компании или же отдать денежные средства данной структуре в управление. Однако последнюю тему можно обозначить как принципиально отдельный аспект, в соответствии с содержанием которого можно изложить самостоятельную статью.

Таким образом, логичным является рассмотрение среднесрочных и долгосрочных инвестиций в акции, а также инвестиций в облигации

Помимо этого, важно обозначить процедуру формирования инвестиционного портфеля и дальнейшего управления им для того, чтобы максимизировать прибыль и минимизировать риски. Российский инвестор, так или иначе, наделен возможностью вложения денег в акции как отечественных, так и зарубежных компаний

Какую страну выбрать для инвестирования?

Вложение в акции тех или иных структур – дело достаточно серьезное. Поэтому немаловажным является выбор конкретной страны для осуществления инвестиционных операций

Важно отметить, что производить его целесообразнее всего на основании анализа текущей стадии развития экономики. Так, предпочтение отдается, как правило, той стране, экономика которой пребывает в фазе подъема

Кроме этого, приоритет отдается стране, которая в данную фазу вступила несколько раньше, чем ее «соперницы»

Следует дополнить, что немаловажное внимание здесь уделяется анализу темпов роста экономики, иными словами, проценту роста валового внутреннего продукта

Помимо этого, для вложения в акции (активы) весьма важным фактором выступает ступень развития рынка финансовых ресурсов, а также налогообложения. На сегодняшний день инвесторы достаточно часто вложение денежных средств в ценные бумаги и дальнейшее формирование инвестиционного портфеля начинают уже при окончании рецессии. В случае нахождения экономики страны в фазе роста предельно перспективными служат акции роста. При стагнации экономики предпочтение, напротив, отдается ценным бумагам надежных структур, дивидендная история которых определяется как удовлетворительная, а лучше – положительная.

Доходность инвестиций в акции

С чего начать инвестиции в акции?

С подбора и составления портфеля, это нужно для диверсификации рисков (если одна или две компании дадут убыток, то остальные акции в портфеле могут перекрыть его своими доходами и вывести ваш общий итог в плюс).

Российские акции сильнее растут во времена подъемов в сравнении с западными, но и больше обваливаются в кризисы. Так в преддверии кризиса 2008-09 годов, в 2005-06 индекс РТС вырос вдвое, в то время, как S&P 500 показал только 17%, но зато уже к концу 2008-го РТС упал на 70%, в то время, как «Спайдер» – только на 40%.

С другой стороны, корпорации вроде Microsoft или Apple, едва ли смогут вырасти еще хотя бы вдвое и значительно увеличить свои рынки сбыта, ведь они уже и так заняли большинство доступных ниш, а это значит, что сильно разбогатеть на их акциях не получится. Это прерогатива акций молодых компаний, которые могут быстро развиться во что-то серьезное из ничего и подорожать на сотни или даже тысячи процентов.

Предположим, что в начале прошлого года, вы внесли бы на депозит $700, после чего купили 10 акций Caterpillar по $70 (дивидендная прибыль тогда составляла $0,46 на акцию). Через год акция уже стоила $105 (правда из-за снижения прибыли выплаты упали до $0,32 на акцию). Таким образом, инвестировав $700, через 12 месяцев вы бы смогли продать свои 10 акций уже за $1050 + около $3,5-4 дивидендов, таким образом, прибыль составила бы около $354, что составляет примерно 50% годовых.

ETFФонд Акций10,64%11,23%78,96%

О чем это говорит – о том, что акциям надо дать «полежать в портфеле» и хорошенько подрасти. Одним из кредо Уоррена Баффетта вообще является не брать для инвестиций акции менее, чем на 10 лет, а уж он-то знает в этом толк. И это лишь самая простая инвестиционная стратегия, суть которой в простой покупке и удержании акций, пока они немного не подрастут, но профессиональные инвесторы применяют также и метод постоянной докупки новых акций в свои портфели в дополнение к реинвестициям дивидендов.

Eсли вложить всего $1000 в акции с постоянной реинвестицией всей прибыли и дивидендов под 20% годовых, то уже через 5 лет доход будет около 250% от первоначальной суммы, а через 10 лет в среднем соберется уже $6200, что составляет фантастические 620%.

Как открыть брокерский счет

Самый простой способ для начинающего инвестора — открыть брокерский счет в «Сбербанк Онлайн». Вот пошаговая инструкция. Заходим во вкладку «Прочее» и нажимаем кнопку «Открыть брокерский счет». Счет открывается бесплатно.

Не хотите через мобильник — начните торговать через платформу QUIK. Для этого откройте счет на сайте в личном кабинете «Сбербанк Онлайн».

Находим раздел «Инвестиции», дальше — «Брокерское обслуживание».

Нажмите кнопку «Открыть брокерский счет». Затем выбирайте рынок. Фондовый и валютный уже есть в списке. Можно в дополнение к ним выбрать «Срочный» (просто поставить галочку напротив). Тогда вы сможете торговать через Сбербанк фьючерсами и опционами.

Можно дать согласие или отказаться от услуги овернайт. По этой опции ваши акции смогут одалживать другие клиенты брокера. В результате вы можете получить прибыль, но можно и прогореть. Здесь есть доля риска. Если услуга не нужна, ставьте галочку напротив слов «Не размещать».

Дальше заполняем традиционные данные: страна, гражданство, паспорт, телефон, электронка. Жмем на кнопку «Подписать заявление». Через день-два придет СМС об открытии брокерского счета и письмо на электронную почту.

Минимального порога для входа на биржу в Сбербанке нет. Можно открыть брокерский счет и с нулевым балансом. Но для начала торговли нужно положить на счет минимум 1 000 рублей.

Откуда появился стереотип про активную торговлю акциями и как выбрать надёжного брокера?

Напрямую открыть счёт на бирже у нас не получится — нужен брокер, то есть посредник между обычным инвестором и рынком, где обращаются ценные бумаги.

Каждый раз, когда совершается операция на этом рынке, брокер получает комиссию за сделку. Сейчас на российском рынке она одна из самых низких

При этом неважно, будет ли сделка успешной, — брокер обязательно получит свою комиссию

Так возникает конфликт интересов инвестора и брокера.

Инвестор должен быть заинтересован в долгосрочном инвестировании, например, покупке акций на 3–5 или 10 лет: чем дольше хранятся ценные бумаги, тем больше вероятность на них заработать.

Но брокеру это невыгодно. Главная цель брокера и всей индустрии — стимулировать людей активно торговать. Отсюда огромное количество призывов: «Купи сегодня это, завтра то!». А новостная лента постоянно подогревает тревожность, идёт постоянное обращение к эмоциональности, игра на FOMO — страхе упущенной выгоды. Каждый раз инвесторов стремятся подвести к совершению сделки.

Главное здесь — понимать, что у брокера свои задачи, у инвестора — свои. Цели разные. А те, кто делает первые шаги от депозитов к акциям и облигациям, часто теряют деньги, потому что считают фондовый рынок местом, где надо активно торговать.

Отслеживать же ситуацию всё равно придётся. Купить и совсем забыть — плохой вариант. На периодах 3–5 лет и более, если упрощать, стратегия может выглядеть так: приобретаем акции какой-то компании. Раз в год выходит годовой отчёт о её деятельности — там отражается выручка и чистая прибыль. Знакомимся с этим документом и делаем выводы. Если всё в порядке, ждём ещё год.

В целом брокерские агентства — достаточно надёжные организации, потому что они никаких базовых рисков не несут, оказывают посреднические услуги. Но, к сожалению, были неприятные прецеденты, когда кто-то увлекался торговлей на фондовом рынке, проигрывал свои капиталы и залазил в карманы клиентов.

Поэтому обращаем внимание на крупные брокерские конторы — они надёжные. На сайте «Мосбиржи» можно посмотреть их рейтинг по обороту, который связан с количеством торгующих через них людей

Или же выясняем, входит ли наш брокер в крупную финансовую структуру.

Сколько нужно денег, чтобы начать инвестировать новичку

Для того чтобы определить, сколько денег потребуется для выхода на с желанием приобрести ЦБ, нужно понять, что доход от акций может быть краткосрочным и долгосрочным. Новичкам рекомендуется начинать с краткосрочного способа заработка. В этом случае соискатель получает возможность быстро увеличить свой доход и потратить минимум денег на покупку акций. Краткосрочные инвестиции производятся на срок до 12 месяцев.

Долгосрочные инвестиции в акции потребуют большего капитала, но позволяют владельцу получать прибыль в период времени от 12 до 60 месяцев. Специалисты отмечают, что для начала нужно $100 США или их эквивалент в валюте той страны, в которой находится покупатель. Учитывая, что средняя доходность фондового рынка составляет 15-20%, прибыль не сложно подсчитать.

Как выбрать тариф для инвестирования с минимальной комиссией

Прежде чем начать торговлю, нужно выбрать тариф для обслуживания вашего брокерского счета. Сбербанк предлагает на выбор два тарифа. При регистрации брокерского счета у всех по умолчанию стоит «Инвестиционный». Однако на самом деле этот тариф подходит для продвинутых инвесторов. За него берут комиссию выше. При объеме сделок до миллиона рублей комиссия составляет 0,3 % от суммы сделки.

Новичку лучше выбрать тариф «Самостоятельный». Здесь нет платы за обслуживание счета. Комиссия при сделках на фондовом рынке до миллиона — 0,06 %. Плюс при всех сделках к этой сумме придется добавить еще 0,01 %. Это комиссия биржи.

Торговать на валютном рынке дороже. Процент берут от суммы, на которую вы наторговали за день. По инвестиционному тарифу это 0,2 %, по самостоятельному — 0,02 %.

На срочном рынке Московской биржи берут плату за контракт. Эта цена одинаковая для обоих тарифов. За каждую срочную сделку вы платите по 50 копеек, за принудительное (по инициативе брокера) закрытие позиций — 10 рублей.

На внебиржевом рынке комиссию тоже берут как процент от оборота за день. Для самостоятельного тарифа при покупке облигаций комиссия равна 0,17 %, для инвестиционного — 1,5 %. При продаже цифры будут одинаковые — 1,5 %.

Важно! Ваши сбережения лежат на депо-счете. Это настоящий счет (в отличие от демо-счета)

За ведение этого счета брокер берет 149 рублей в месяц. Если сделок не было, ничего не берут.

Деньги с депо-счета удобно выводить на карты Сбербанка. Это без комиссии. Если же вы переведете их на карту другого банка, с вас возьмут 2 % комиссии от суммы перевода.

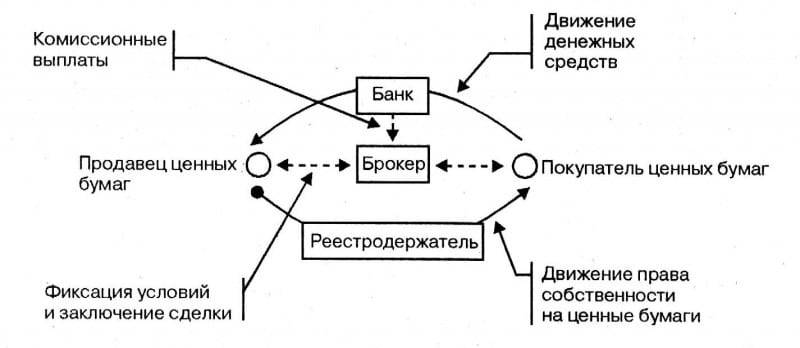

Описание процесса покупки акций через брокера физическому лицу

Обычному человеку, который далек от фондовых рынков, стоимости ценных бумаг и бизнеса в целом, но обладающему некой суммой, трудно понять, как вкладывать деньги в акции. На помощь таким инвесторам приходит брокер, или простыми словами посредник. Его задача найти текущие предложения по продаже акций, предоставить данные инвестору, купить ценные бумаги и следить за портфелем акций клиента. Как видно решение остается за клиентом, то есть в обязанности посредника не входит анализ рынка, полагаться придется исключительно на собственные знания или интуицию.

Где найти брокера? Это важный, точнее, ключевой момент, здесь помочь может Всемирная паутина

Обратите внимание, что предложений в интернете огромное количество, прежде чем сделать выбор, посмотрите и сравните тарифы на услуги, почитайте отзывы на сторонних ресурсах

После выбора нужного специалиста, инвестор заключает с ним договор, в котором подробно описаны все условия сотрудничества, их обязательно нужно изучить, потому что инвестор в той или иной мере рискует своими средствами. Клиент переводит на счет брокера свои сбережения, а он, в свою очередь, будет оперировать деньгами и предоставлять клиенту полный отчет.

Схема сотрудничества брокера с акционером

Схема сотрудничества брокера с акционером

Большое преимущество сотрудничества с брокером состоит в том, что он постоянно собирает отчеты для клиента о стоимости его акций. Например, если ценные бумаги клиента резко падают в цене, посредник обязательно об этом сообщит. Но брокер не обязан следить за деятельностью предприятия, ценные бумаги которого находятся у инвестора.

В последнее время, инвестирование в акции стало выгодным мероприятие. Хороший, но рискованный способ увеличить свои средства. Единственное, что нужно учесть, акции крупных компаний дорогостоящие, соответственно для инвестирования в ценные бумаги нужно обладать крупной суммой денег. Для примера цена одной акции Сбербанка составит около 1500 рублей, приблизительный прогноз роста стоимости 16%, прибыль 1,3% или 19 рублей.

Способы

Если вы не на 100 % консервативный инвестор, который весь капитал держит на депозите или в ОФЗ, то обязательно выберите акции для своего портфеля. Для этого необязательно иметь многомиллионный первоначальный капитал. Например, один лот Газпрома стоит всего 2 530 руб. (на 3 декабря 2019 года), в него входит 10 акций. Но выбирать по принципу “Я часто слышу про эту компанию по телевизору” все же не стоит.

Вложить деньги в акции можно разными способами. Это будет зависеть от выбранного подхода и ваших финансовых возможностей.

Способ 1. Покупка паев ПИФов.

Простой и известный многим россиянам способ вложения денег в ценные бумаги. За вас все сделает управляющая компания. Кто не хочет самостоятельно управлять своим капиталом, тот доверяет это сделать другим. Вкладывать в ПИФы будет выгодно только в том случае, если доходность фонда с учетом комиссий управляющему будет выше процента по банковскому депозиту.

Способ 2. Покупка ETF и БПИФов.

Считаю, что именно с индексных фондов стоит начать новичку. Вы можете купить фонд российских акций (FXRL), который следует за индексом МосБиржи и включает 41 акцию крупных компаний РФ, а не блуждать в теории фундаментального анализа. Или остановить свой выбор на фонде акций американских компаний (FXUS), куда вошли 546 эмитентов.

Долгосрочных инвесторов интересует доход в длительной перспективе. Доходность FXRL за 3 года – +64,94 %. Доходность FXUS за 3 года составила +43,51 %. Кривая доходности за 6 лет существования фонда выглядит так:

Есть взлеты, есть падения, но доходность каждый раз отыгрывает потерянные позиции и вновь начинает расти.

Сейчас на МосБирже появился новый продукт – БПИФ (биржевой паевой инвестиционный фонд). Отличается от простого ПИФа тем, что торгуется на бирже. Формируют фонды крупные управляющие компании Сбербанка, ВТБ, Газпромбанка. Статистику по их работе пока приводить рано, слишком мало времени прошло с открытия. Но предложение очень интересное для тех, кто хочет, например, следовать индексу S&P 500, а возможности открыть счет у зарубежного брокера нет.

Способ 3. Покупка акций отдельных эмитентов.

Этот способ требует более тщательного анализа эмитентов, чем предыдущие. Вы формируете портфель из акций компаний, которые либо имеют хорошие перспективы роста, либо стабильно выплачивают высокие дивиденды, либо совмещают и то и другое. Чтобы выявить такие, надо покопаться в финансовой отчетности эмитента, проанализировать мультипликаторы, погрузиться в новостную аналитику. Процесс очень увлекательный и захватывающий, но требует специальных знаний и времени.

Несколько советов начинающим: как правильно вкладывать деньги в акции

Вы думаете, как инвестировать в акции? Понимаете, что могут возникнуть сложности, не так легко добиться успеха, заметной прибыли? Специалисты дают несколько простых, но вполне эффективных советов для новичков. Они помогут не увлекаться, объективно оценивать возможности, действовать продуманно и дальновидно.

- Ознакомьтесь с полезной литературой. Доступны работы Уоррена Баффета, Бенджамина Грэма, Питера Линча. Топ-8 книг о бизнесе можно найти здесь.

- Здраво оценивайте ваши финансовые возможности. Инвестиции в акции требуют определённых затрат. Желательно начинать вкладывать с расчётом на серьёзный доход, когда у вас уже имеется надёжная работа, а также финансовая «подушка безопасности», которой должно хватить на год.

- Долгосрочность. Опирайтесь в первую очередь на стабильные компании. Следует осуществлять инвестирование в акции компаний, работающих успешно на рынке в течение длительного времени. В этом источнике вы найдете информацию о долгосрочных инвестициях.

- Практичный портфель. Не забывайте о безопасности, снижении риска. Даже если компания кажется вам очень надёжной, не стоит полностью опираться только на неё. Оптимальный вариант – составить портфель из ценных бумаг 10-ти – 15-ти компаний. Вот тогда вы сумеете снизить риск. При необходимости всегда можно наращивать инвестиционный капитал.

- Владеть информацией – владеть миром. Вы должны постоянно получать полезные сведения. Хорошо, если вы будете иногда получать советы от надёжного финансового консультанта, брокера. При этом не забывайте, что окончательное решение всегда остаётся за вами. Это ваши средства. Вы за них отвечаете. Подходите взвешенно к принятию каждого решения.

- Успех – достижение порога в 50%. Некоторые инвесторы считают именно порог в 50% определяющим. Когда ценные бумаги выросли настолько, вполне можно выйти с ними из инвестиций, получив достойную прибыль.

Это только базовая информация. Необходимо узнать ещё много важных сведений. Двигаемся дальше.

Заключение

Моей дочери 18 лет. У нее есть брокерский счет и сформированный инвестиционный портфель. Она подсчитала, что, вкладывая всего 5 000 руб. в месяц в фондовый рынок при средней доходности в 10 % годовых, через 10 лет она станет миллионером. Правда, всего лишь с 1,2 млн рублей на счете. Но это однокомнатная квартира в нашем небольшом региональном городе. Совсем неплохо для молодой девушки.

Но дело даже не в этом. Во-первых, она приучит себя к дисциплине и долгосрочному инвестированию. Во-вторых, появится желание вкладывать больше, а значит, больше зарабатывать для этого. А главное, она почувствует себя инвестором и на себе ощутит возможности, которые могут дать инвестиции в будущем.

Вложения в акции – отличная возможность получения высокого дохода на протяжении долгих лет. Только делать это надо не на эмоциях, которые могут разрушить в один день все мечты и обнулить ваш капитал. Только холодный расчет, подкрепленный цифрами, и игнорирование мнений экспертов, которые слишком часто оказываются ошибочными.