Первые шаги к увеличению прибыли предприятия

Как говорилось выше, все варианты повышения прибыльности предприятия можно разделить на три большие группы: сокращение издержек, повышение наценок и рост товарооборота. Первые два способа позволяют быстро заработать деньги, оставшийся же — требует больше времени, но он более стабильный. Здесь самое время ввести новое понятие — «ценный конечный продукт».

Ценный конечный продукт может различаться в рамках одной компании. Скажем проще: для каждого отдела и должности он будет своим. Если правильно его определить, то оптимизировать работу сотрудников труда не составит. А это прямой путь к развитию предприятия.

Прибыль помогает решать разные задачи, стоящие перед предприятием. В их числе:

- увеличение товарооборота;

- баланс между доходами и уровнем рисков;

- запуск высокоэффективных программ по увеличению прибыльности компании за счет работы сотрудников;

- повышение рыночной стоимости компании;

- повышение дохода владельца предприятия.

Одно из важнейших правил — навык расчета прибыли. Хватит и простой формулы, в которую входят доходы, постоянные и переменные издержки.

Инструменты для учёта денег

Ведение семейного бюджета должно войти в привычку. Поэтому необходимо, чтобы процесс был максимально комфортным и удобным. Выберите способ, который подходит вашему образу жизни и который не будет вас затруднять.

Определите время, когда будете заниматься личной бухгалтерией, тогда у вас выработается дисциплина и ответственность в этом вопросе.

Если вы никогда ранее не вели бюджет, лучше начинать это делать вручную. Можно использовать тетрадь или канцелярскую книгу. Удобнее вносить данные в таблицу, также расчерченную вручную. Заполнять таблицу нужно ежедневно.

На первоначальных этапах ведения бюджета можно разбить некоторые категории на подкатегории, чтобы понимать, что конкретно вы покупаете. Например, группу «питание» можно разделить на подгруппы: молочные продукты, сладости, мясные продукты, и.т.д. С помощью такого деления вы поймете, как можно оптимизировать расходы.

Как уложиться в бюджет?

Вот советы, которые помогут лучше контролировать расходы и тратить меньше без ущерба качеству жизни.

Фиксируйте все расходы

Есть масса удобных и бесплатных приложений, которые посчитают все расходы за вас, разобьют их на группы и составят отчёт за неделю или за месяц. Например, CoinKeeper. Главный плюс таких приложений — они позволяют выявить неучтённые статьи расходов, те самые дыры в бюджете, через которые утекают деньги. Но это эффективно работает только в том случае, если вы добросовестно вносите в программу каждую трату, вплоть до покупки жвачки.

Мелкие расходы, которые мы в конце дня даже не вспоминаем, к концу месяца складываются в ощутимую сумму, сравнимую с оплатой коммунальных услуг или ещё чем-то из статьи обязательных расходов. Проанализируйте траты и подумайте, без чего можно обойтись.

Сравнивайте цены в разных магазинах

Приложения и онлайн-сервисы для мониторинга цен вам в помощь. Составьте ориентировочный список покупок на ближайший месяц. Внесите туда только крупные или регулярные траты, от которых вы точно не откажетесь: тот же корм для животного, стрижку, новые наушники и т. п. Затем «пробейте» все эти пункты через сервисы мониторинга цен. Возможно, на соседней улице стрижка будет стоить процентов на 30 дешевле, чем в доме напротив, а в супермаркете Х как раз идёт акция на кошачий корм и можно сэкономить до половины его стоимости.

Существует целая субкультура охотников за низкими ценами. Они создают группы в соцсетях и чаты в Telegram, где делятся информацией о скидках и акциях. Главное — не увлекаться и не покупать ради азарта.

Совет из этой же оперы — использовать агрегаторы акций и скидок. В некоторых даже есть купоны, которые дают скидку пользователю приложения.

Установите лимит трат по карте

Актуально для тех, кто любит в первые дни после зарплаты включить шопоголика, а оставшиеся недели сидеть на бобах. Практически на любой карте можно установить ограничения на покупки онлайн или снятие наличных: банк не даст вам потратить больше определённой суммы.

Самый продвинутый вариант оптимизации бюджета — личный финансовый консультант, который подскажет, как эффективнее распределять ваши деньги. Это удовольствие стоит недёшево, но окупается, если вы много зарабатываете и много тратите.

Подключите все возможные дисконты и кэшбэк

Многие игнорируют эту возможность сэкономить, считая, что экономия копеечная. Но копейка, как известно, рубль бережёт. Особенно выручают программы лояльности в супермаркетах и на АЗС. Даже 1% кэшбэка от 30 тысяч — это чашка кофе с круассаном или пачка корма для кота, или ещё что-нибудь, что пришлось бы покупать за деньги. А так эти 300 рублей возникли буквально из воздуха — здорово же! Но можно найти карты с повышенным кэшбэком и таким образом экономить ещё больше.

Бонусы от банка — отличное дополнение к вашему привычному бюджету. Например, по карте МТС Деньги Weekend можно возвращать до 5% расходов по отдельным категориям. При этом кэшбэк приходит каждую пятницу, а не один раз в месяц.

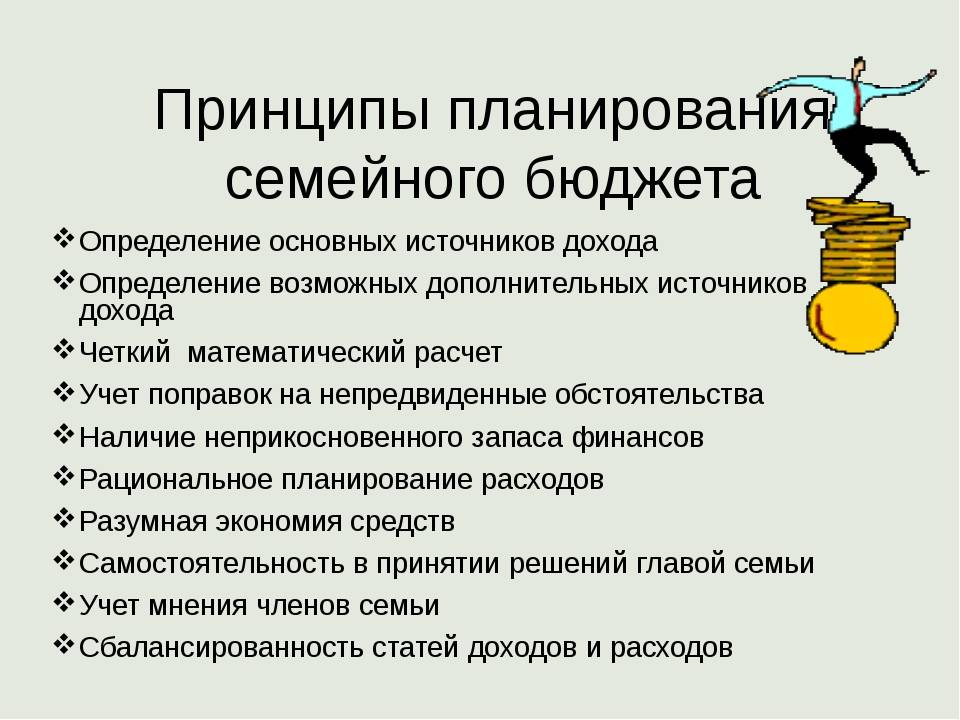

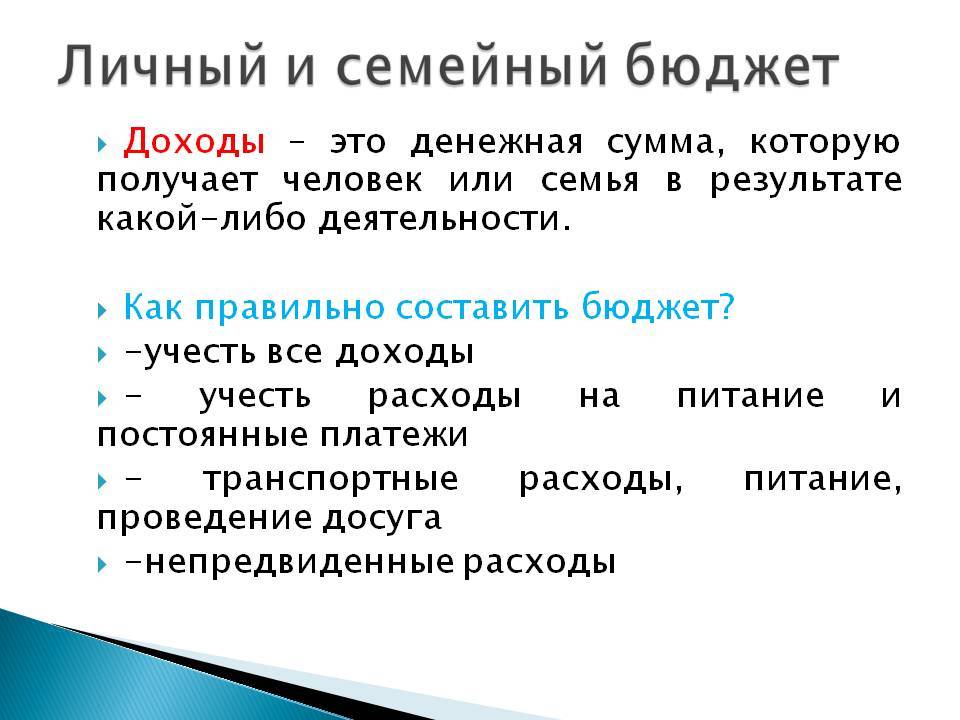

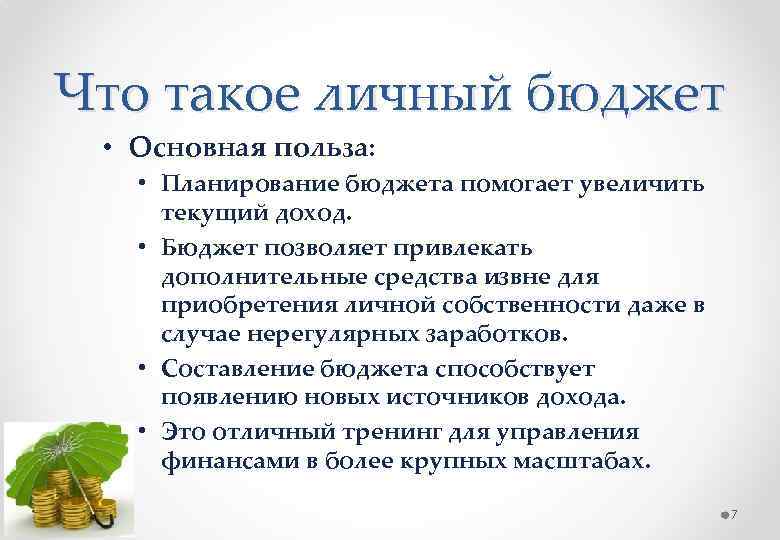

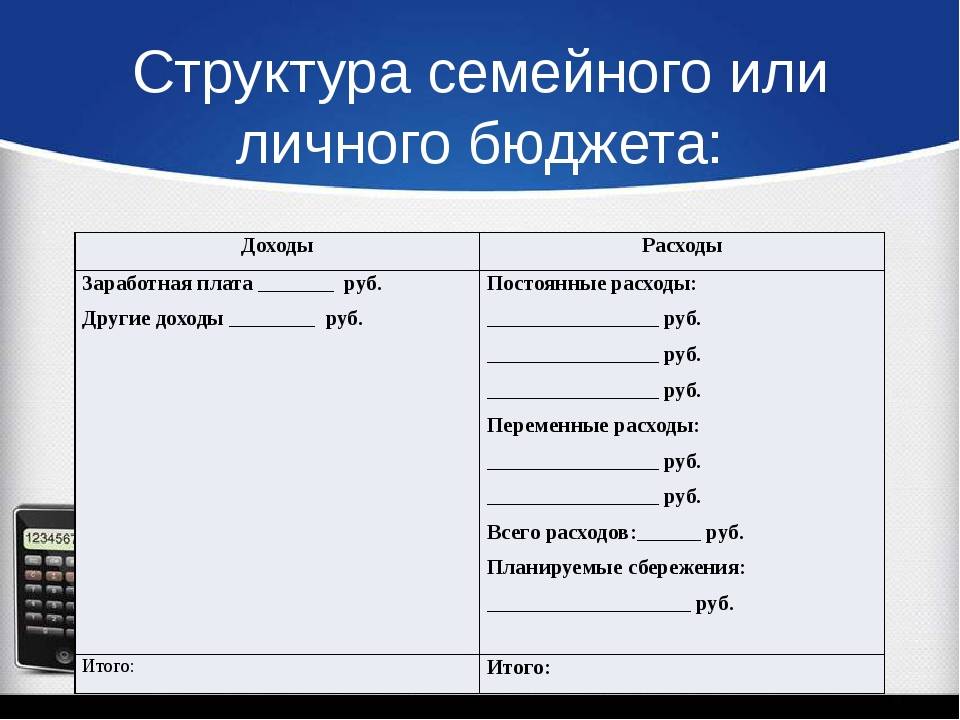

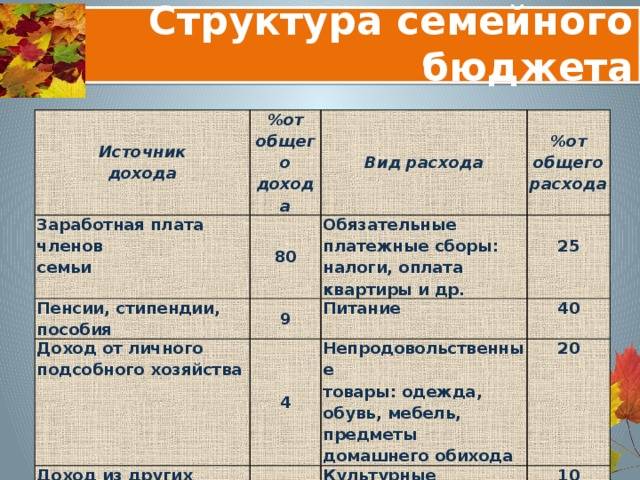

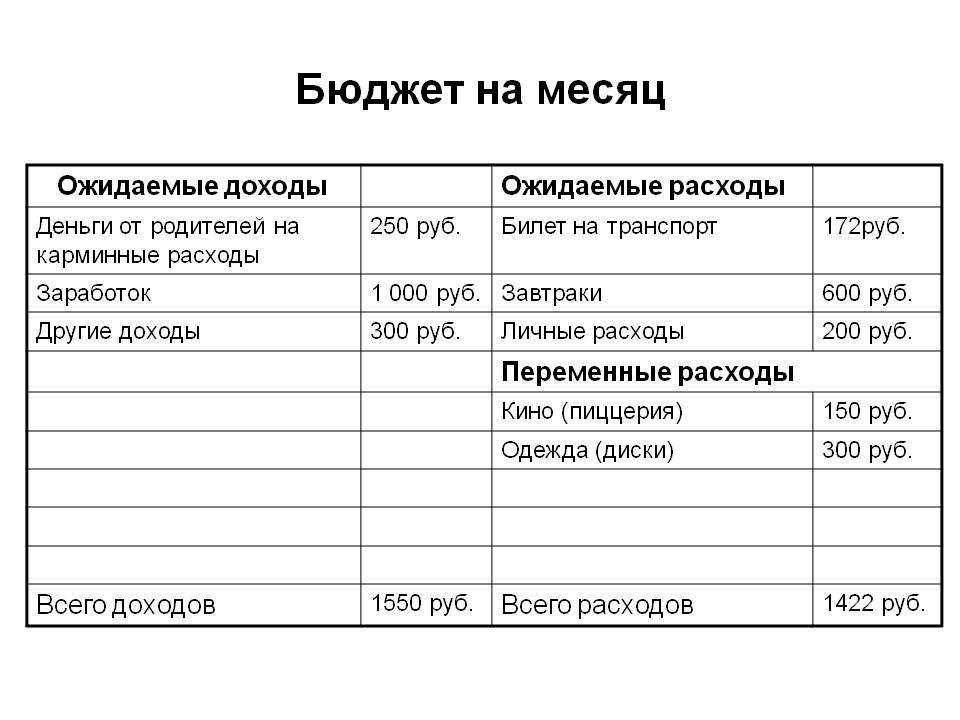

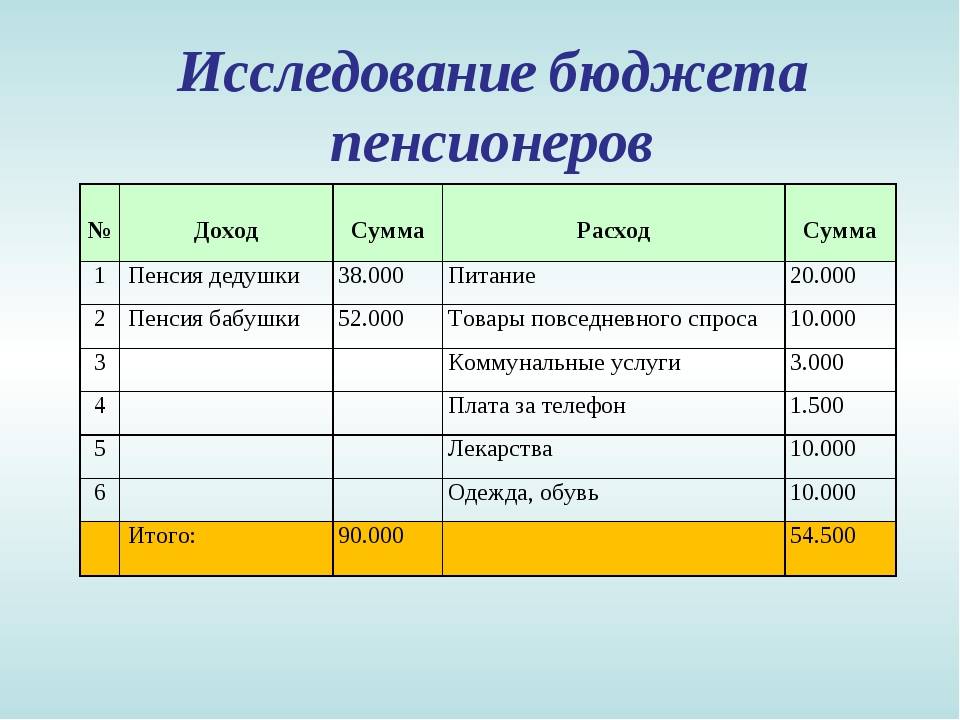

Планирование семейного и личного бюджета

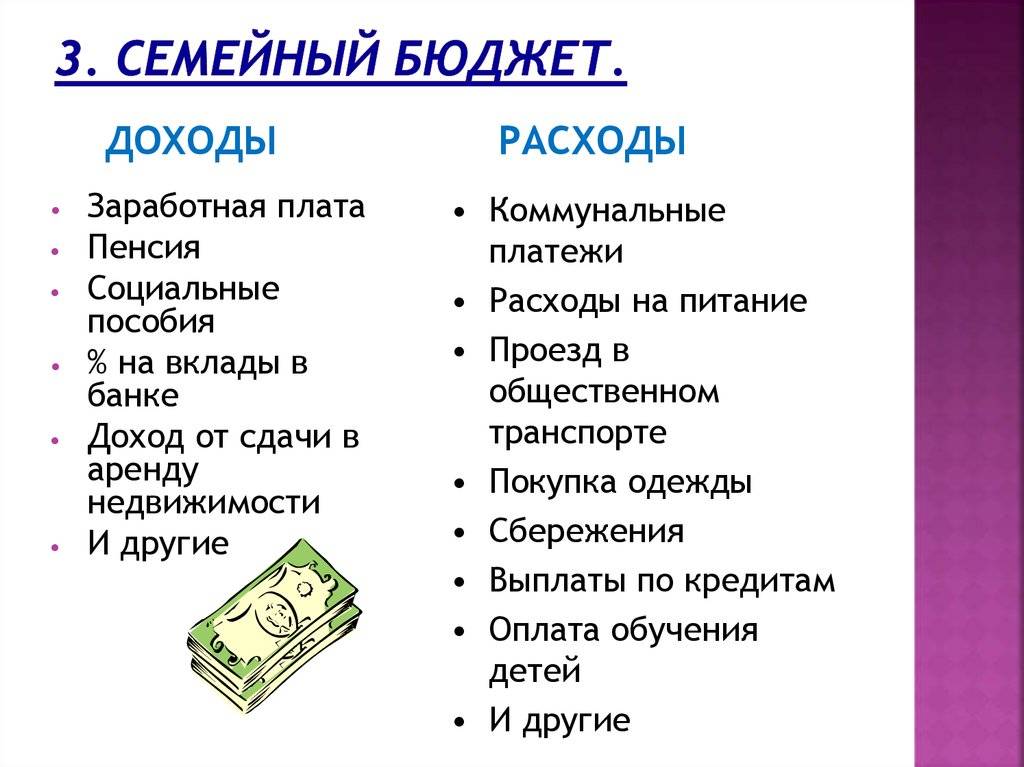

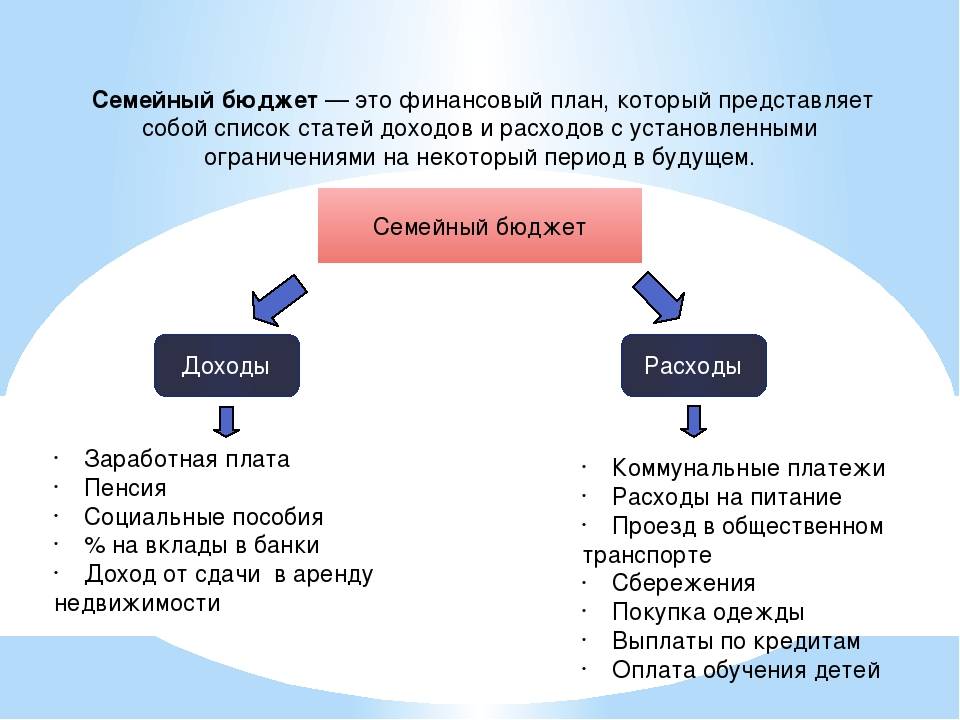

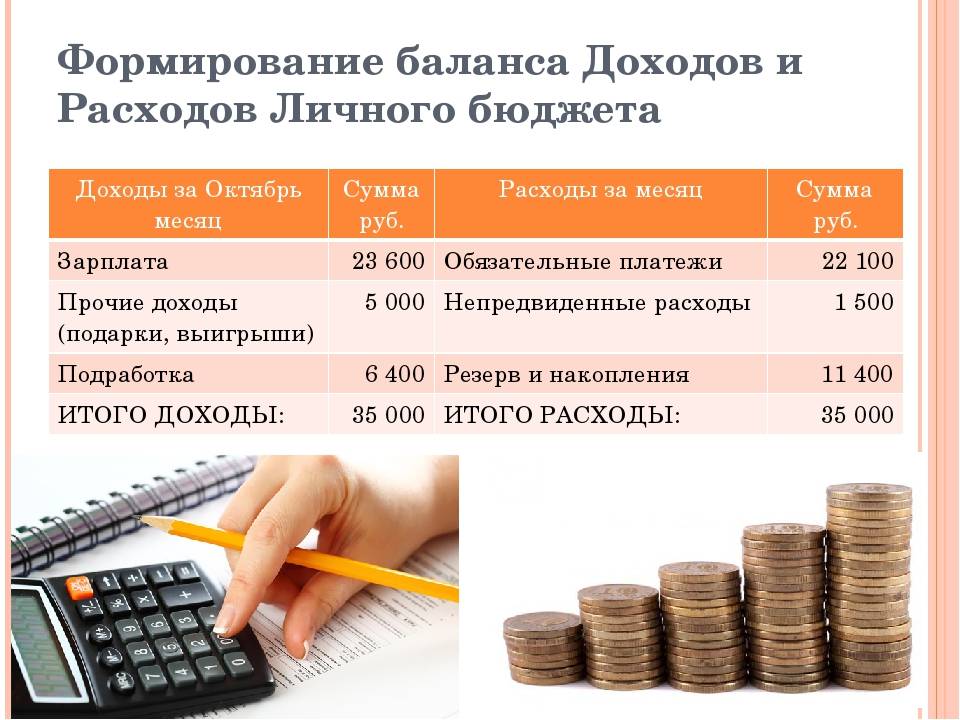

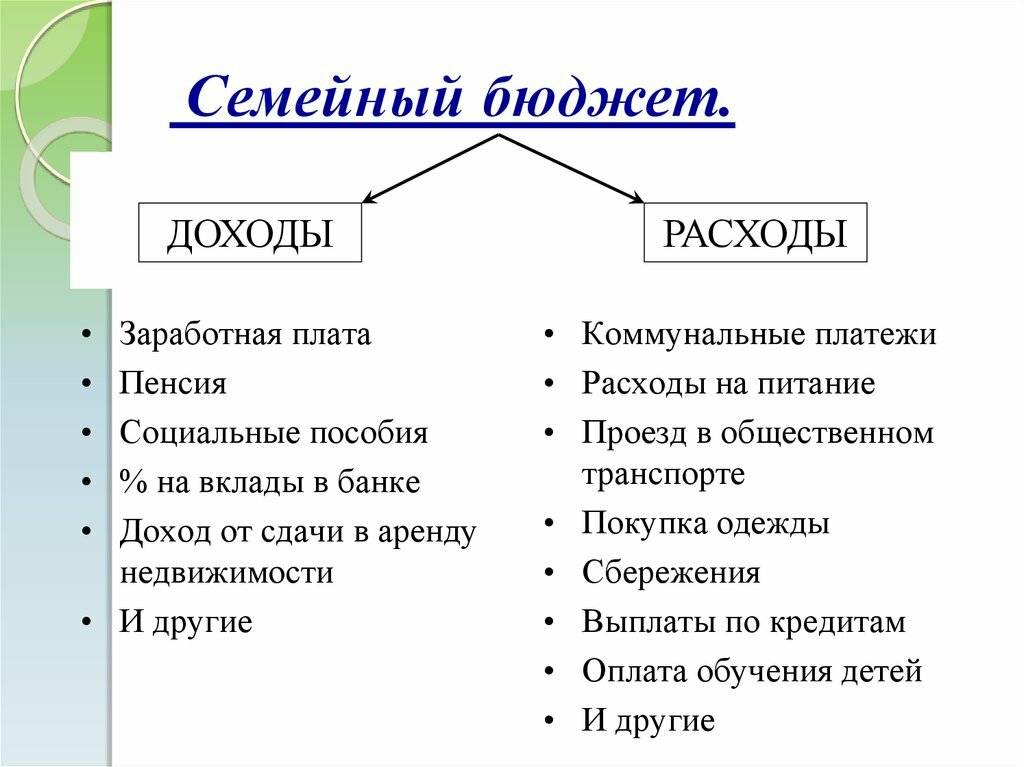

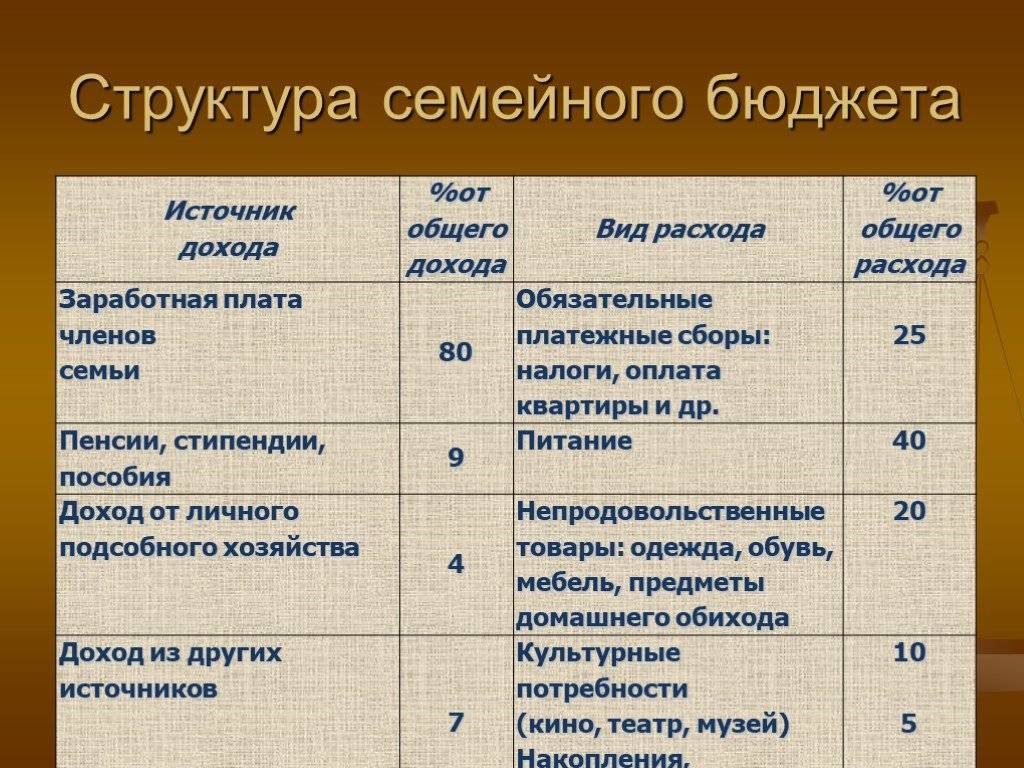

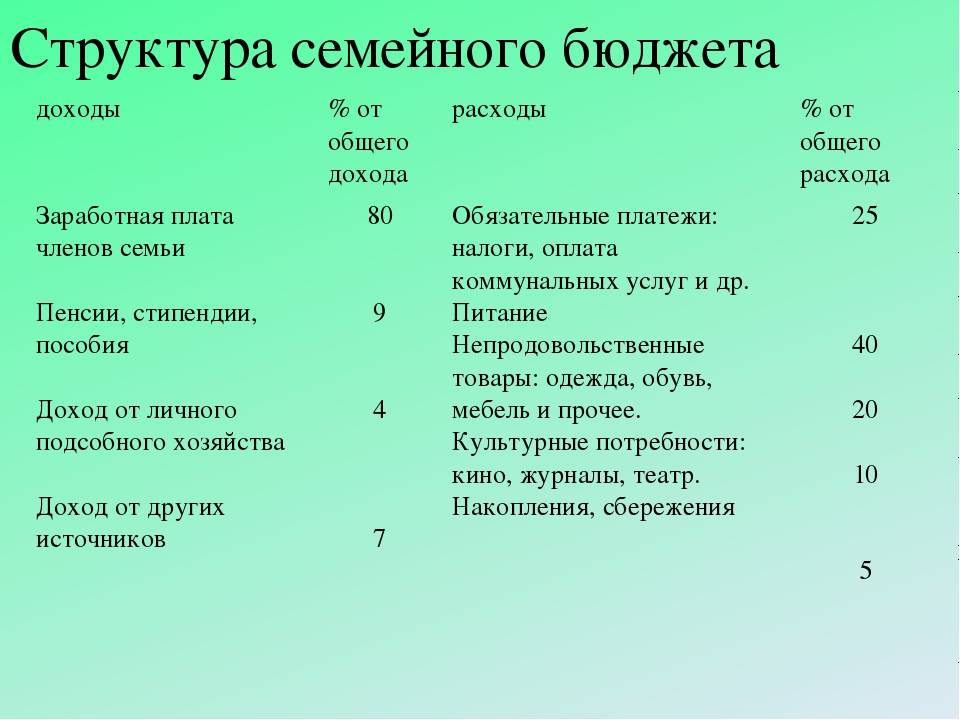

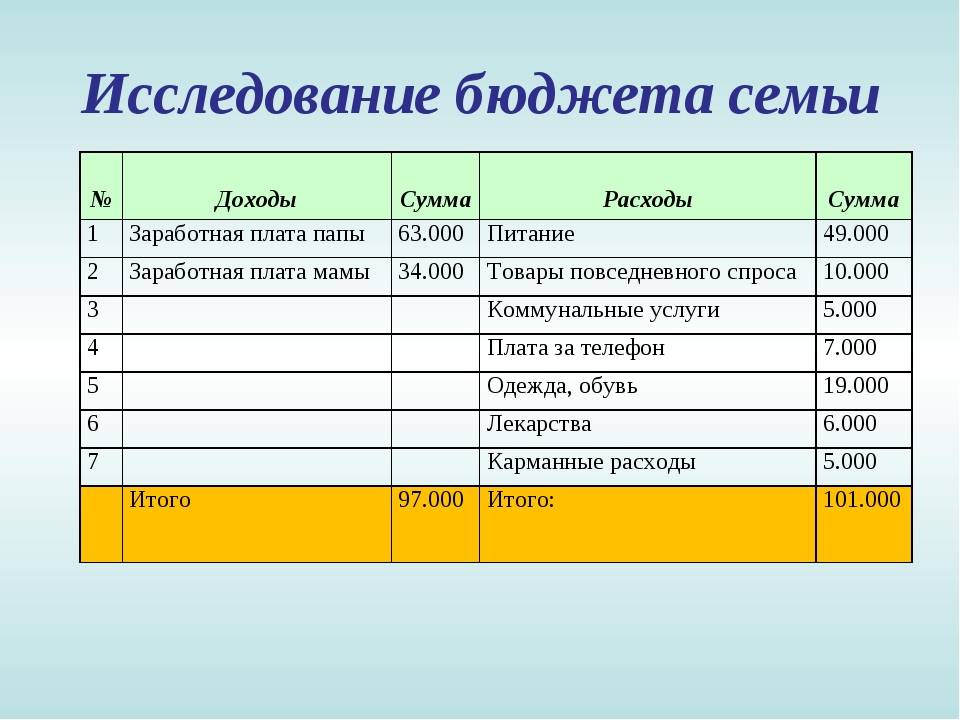

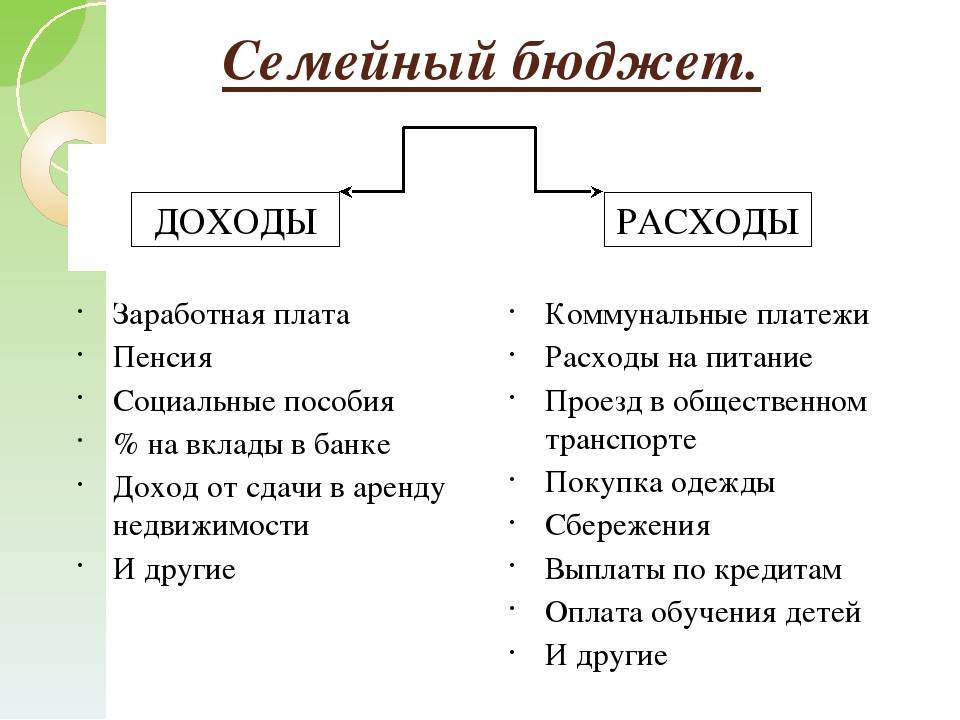

Планировать бюджет означает рассчитывать доходы и расходы на какой-либо период. Личный бюджет формируется из доходов одного человека и расходы направлены на его личные потребности. Часто молодые семьи предпочитают иметь раздельный бюджет, желая сохранить финансовую независимость. При такой модели каждый из супругов ведет учет только личных средств, а решение о крупных расходах может приниматься совместно.

Семейный бюджет состоит из доходов всех членов семьи, и, соответственно, расходы направлены тоже на всех. Планирование и учет личных средств проще, чем семейных.

В каждой семье есть мечта, цель, для осуществления которой необходимы глобальные финансовые вложения, например, приобрести собственное жилье. Тщательный и аккуратный учет доходов и расходов поможет эту мечту реализовать. В планировании семейного бюджета, управлении домашними финансами должны участвовать оба члена семьи, и каждый должен быть заинтересован в максимально эффективном наполнении «копилки» и в экономном расходе средств.

семейного бюджетаИдеально, если личные расходы не превышают 20-30% семейного бюджета, хотя все зависит от доходов и желания супругов.

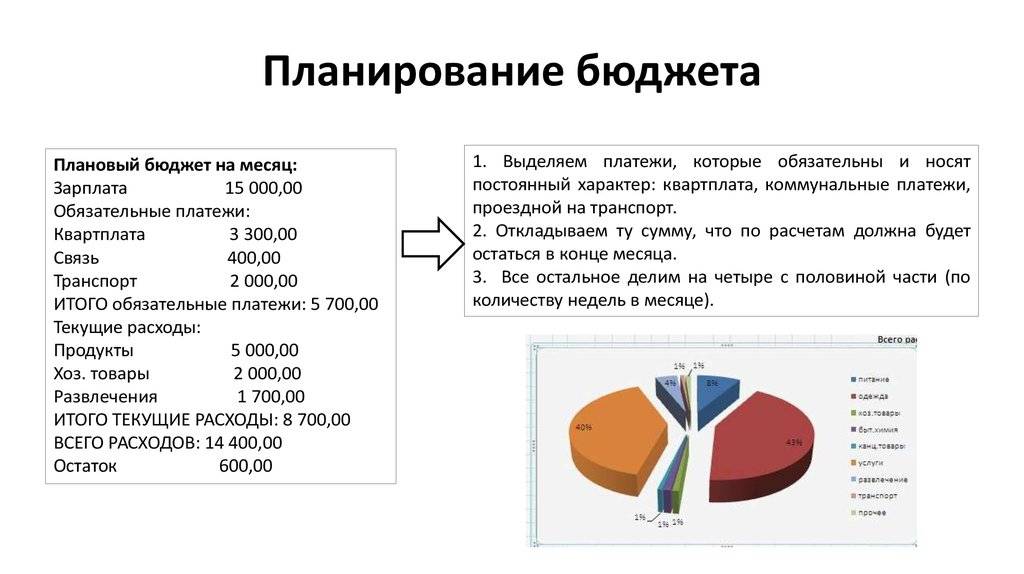

Прежде чем приступить к составлению финансового плана, необходимо выяснить, сколько и на что семья расходует в месяц:

- С помощью блокнота или одной из многочисленных компьютерных программ в течение месяца подробно фиксируйте все расходы по категориям.

- Подведите итоги.

- Затем нужно выяснить для себя и для семьи очередность покупок: что необходимо сейчас, а что может подождать. Перед планированием неплохо провести ревизию: чем уже располагаете, а в чем есть насущная потребность.

- Суммируем все ожидаемые доходы.

Документируйте свои усилия

Всякий раз, когда вы выполняете какую-либо важную работу, четко документируйте эти усилия. Просто ведите текущий журнал проекта и вещей, над которыми вы работали, с указанием даты и времени, насколько это возможно.

Это инструмент, который вы можете использовать для четкого и фактического определения показателей качества во время следующей проверки эффективности. Это также может помочь вам напомнить об основных проектах и задачах, в которые вы внесли свой вклад, когда вы будете накачивать своё резюме.

Кроме того, такой журнал, по сути, сам пишет для вас резюме, если он хорошо организован. Он определяет проекты, задачи и навыки, которые вы часто использовали, без необходимости даже думать об этом, давая вам материал, необходимый для написания сильного и полностью честного резюме.

Рекомендую использовать программное обеспечение для отслеживания времени. Например, у меня всегда есть несколько актуальных рабочих задач, которые я отслеживаю в мобильном приложении, и всякий раз, когда я начинаю новую, я нажимаю кнопку на своем телефоне. Когда я закончу, я нажимаю кнопку «стоп» или кнопку для другой задачи. Это позволяет мне отслеживать то, над чем я работаю, с довольно высокой точностью, что не только служит документацией, но и помогает мне найти более эффективные стратегии использования своего времени.

Вы можете использовать гораздо более простой формат. Блокнот или офисный пакет, вводя краткое описание того, как вы проводите каждый час на работе, этого может быть более чем достаточно для демонстрации вашей производительности.

Личный сайт, блог

Сегодня современному человеку сложно представить

свою жизнь без интернета. В сети мы общаемся, обмениваемся информацией, следим

за жизнью богатых и успешных. Наверняка, вы частенько посещаете сайты

тематической направленности, и в закладках имеете парочку любимых страниц.

Почему бы не попробовать создать собственный сайт или блог?

С первого взгляда может показаться, что затея обречена на провал, и не может приносить огромную прибыль. Но это не так, и как показывают данные статистики, популярные интернет-порталы способны приносить изрядную прибыль своим создателям. Отлично разбираетесь в творчестве Блока и Есенина? Или являетесь виртуозом кондитерской отрасли, заядлым огородником или искусным строителем? Поверьте, навыки и знания могут быть интересны миллионам пользователям сети!

Итак, что необходимо для создания личного блога или

сайта:

- Определиться с тематикой. Она должна быть актуальной, охватывать интересы широкого круга людей;

- Проанализируйте аналогичные сайты конкурентов, найдите их слабые стороны, и создайте собственный более совершенный материал;

- Далее необходимо на регулярной основе добавлять статьи, фотографии, видео. Поддерживать «жизнь» сайта, делать его максимально информативным и наполненным;

- Использовать ключевые методы монетизации.

Если вы самостоятельно не сможете создать сайт с нуля, то есть профессионалы, способные разработать сайт «под ключ». Совместная работа со специалистом принесёт значимый успех, а продуманная реклама увеличит приток пользователей.

Способ №7: Подумайте о бизнесе

Станьте бизнесменом. Существуют разные пути к предпринимательству. Например, история одного человека. Допустим, его зовут Антон. Он был хорошим специалистом по продажам на рынке процессинга банковских карт. Его задача – ходить от клиента к клиенту и предлагать им услуги компании. В какой-то момент Антон задумался о том, что ему ничего не мешает делать то же самое, но без посредника – работодателя. Антон отправился напрямую к процессору карт и подписал с ним договор о распространении услуг.

Наверное, не стоит сразу привлекать инвестиции в проект. Лучше немного побегать, поработать, добиваясь результата. Инвесторы любят помогать предпринимателям, способным самостоятельно добиться успеха.

Совет: не гонитесь за инновационной идеей, а займитесь «скучным» бизнесом. Нет смысла браться за реально тяжелую работу. Нет смысла развивать сверхновую и уникальную идею, чтобы повысить личный доход. Начните с обычного и полезного занятия, но делайте его лучше других. Маленькие и подвижные компании конкурируют с мастодонтами, погрязшими в обязательствах и бумагах, предлагая нередко лучший по качеству товар, отношения и контакт с клиентом на новом уровне. Это позволяет им расти, а соответственно, расти и доходам владельцев.

Способ №2: Откажитесь от ненужных трат

Деньги не должны уходить в никуда. Когда они тратятся на ненужные пустяки, то вряд ли будут приходить обратно еще в большем количестве. Финансы нужно правильно распределять. Нужно понимать, насколько вам реально нужна та или иная покупка, инвестиция. Это и есть разумная экономия, которая в свою очередь также поможет разобраться в вопросе о том, как повысить свой доход.

Совет: найдите 15 минут, возьмите обычный лист бумаги и карандаш (или excel). Начните выписывать то, на что вы тратите деньги и вычеркните расходы, без которых вы могли бы обойтись.

Галина Хвостова, эксперт по продажам, говорит: «Начните с финансовой самодисциплины. Возьмите под контроль расходы. Никаких импульсивных покупок. Пишите заранее, что вы хотите купить. Захотели что-то купить импульсивно – запишите это в заметки. Придете завтра и купите. Если не передумали. Без финансовой самодисциплины повышение дохода будет похоже на гонки по кругу. Ваши расходы будут расти одновременно с вашими доходами и в результате, сколько бы вы ни зарабатывали – вы будете все время на уровне «плюс-минус ноль».

Откуда берутся миллионеры

Школа, государство и родители учили нас, что для достижения успеха в жизни и стабильности в материальном плане следует много трудиться, овладев предварительно хорошей востребованной специальностью. На практике ситуация выглядит совершенно иначе. Оглянитесь по сторонам: разве самые успешные в финансовом плане люди – те, кто трудятся не покладая рук? Напротив, данные честные работники чаще всего годами и десятилетиями не могут вырваться из рамок нищеты, проживая жизнь от зарплаты до зарплаты.

В выигрыше те, кто сумел скопить хоть какую-то сумму в качестве первоначального капитала, затем выгодно вложил ее и продолжает оглядываться по сторонам в поисках новых перспективных источников инвестиций. Именно из прослойки таких людей выходят миллионеры и миллиардеры. Перечитывая истории их успеха, приходишь к однозначному выводу – если в вашей жизни существует лишь активный доход, и ни о чём свыше того задумываться вам пока не приходилось, шансы ваши на успех, увы, минимальны.

Три базовых стадии увеличения доходов бюджета человека или семьи

Работа на дядю

Перед началом своего жизненного пути каждый человек вынужден работать на других людей, компанию или государство. Поэтому данный этап я назову просто «работа на дядю». Доходы бюджета состоят в основном из заработка и различных подработок, то есть человек должен активно трудиться, а за это ему будут платить деньги.

Необходимо понимать, что если всю жизнь оставаться на этой стадии, добиться финансовой независимости будет трудно, да еще и здоровья может заметно ухудшиться. Поэтому, я рекомендую любому человеку, пока он молод, есть силы и энергия, создавать сбережения, финансовый запас и переходить на следующий этап.

Работа на себя

Этот этап характеризуется тем, что человек может меньше зависеть или почти не зависеть от работодателей. Эта стадия самая важная, которой нужно уделить массу времени и внимания. Работая на себя, необходимо создавать источники пассивного дохода, которые будут приносить деньги на автомате. Какие есть варианты при работе на себя? Их несколько:

- Занятие фрилансом.

- Выполнение каких-либо услуг за деньги.

- Создание собственного бизнеса различного формата.

- Сетевой маркетинг, как вариант.

Такой вид дохода всегда имеет множество сложностей, но и уровень доходов при грамотном подходе будет однозначно выше, чем при работе на дядю.

Пассивный доход

Когда человек имеет несколько сформированных и диверсифицированных источников пассивного дохода, он может понемногу отходить от активных видов заработка и начинать пользоваться теми средствами, которые у него есть. На этой стадии можно обрести финансовую свободу, иметь постоянные источники поступления средств, грамотно ими распоряжаться и приумножать. Поэтому, активный доход следует считать средством достижения пассивного дохода посредством создания и распоряжения определенным капиталом.

Как планировать непредвиденные расходы

Ситуация в нашей стране такова, что большинство людей до конца своей жизни остаются на первой стадии и вынуждены влачить жалкое существование. Такое положение вещей выгодно правительству и является причиной низкого уровня жизни наших соотечественников. Ждать помощи от кого-то нельзя.

Нужно повышать уровень финансовой грамотности, переходить на вторую стадию и стремиться к третьей. Но для этого следует работать, засучив рукава. Стремиться нужно к пассивному доходу и его диверсификации. Только тогда можно стать финансово независимым человеком.

Подписывайтесь на обновления блога и получайте новые полезные советы. Заходите на сайт Молодые Деньги, где будет еще много полезной и нужной информации.

Какой вид пассивного дохода выбрать?

Ни один по отдельности! Ни один из описанных выше инструментов в отдельности не будет являться правильным и хорошим решением для формирования уверенного и надежного пассивного дохода. Помните — “не держи все яйца в одной корзине”! Как правило, необходимо комбинировать несколько описанных выше инструментов. Что-то вроде — часть активов в кэше, часть в облигациях, часть в недвижке, часть в ПИФах/фондах или структурных продуктах. При этом, часть всех активов должна быть в национальной валюте, а часть должна быть привязана к твердой валюте (напр. к доллару).

Test before invest! И еще один момент — чтобы вы не выбирали — “test before invest” & “try small” — что значит — “тестируй, потом инвестируй” и “пробуй на маленьких масштабах”. Не нужно покупать на все деньги один инструмент (например, акции какой-либо компании или ПИФ), который вы ранее не пробовали. Купите его на маленькую сумму, попробуйте, убедитесь, что все работает хорошо и далее увеличивайте свои инвестиции в тот или иной инструмент.

Разбейте риски во времени! Дополнительной стратегией может быть вход в тот или иной инструмент постепенно — например, покупать такой-то ETF на определенную сумму каждый месяц. Это поможет вам снизить (но не исключить) риски того, что вы впишитесь в плохой инструмент и потеряете деньги.

Активный доход: преимущества и недостатки

18.11.2013 7 642 4 Время на чтение: 8 мин. :

Сегодня я хочу поговорить про активный доход, ведь именно этот способ пополнения личного бюджета традиционно продолжает использовать большинство жителей наших стран. В этой публикации я рассмотрю основные виды активного дохода, его преимущества и недостатки в сравнении с пассивным заработком.

Что такое активный доход?

Итак, активный доход — это способ заработка, при котором деньги поступают в личный бюджет только тогда, когда человек трудится, уделяя этому свои силы и время.

Если раньше (в советские времена) активный заработок был фактически единственным источником пополнения личного бюджета, то сейчас его условия становятся все более невыносимыми, и поэтому интерес населения смещается в сторону пассивного дохода (см.

чем отличаются активный и пассивный доход). Тем не менее, активный доход пока продолжает существенно преобладать.

Виды активного дохода

Рассмотрим основные виды активного дохода. Их будет четыре.

1. Работа. Традиционная работа все так же выступает преобладающим способом активного заработка, несмотря на то, что большинство людей не любят свою работу и работают только ради денег, боясь при этом что-то менять в своей жизни для своего же блага. К тому же, многие продолжают верить в распространенные мифы о работе, которые уже давно утратили свою актуальность.

2. Работа на себя, фрилансинг. Этот способ активного заработка в последние годы очень стремительно набирает популярность, поскольку является хорошей альтернативой традиционной работе.

Здесь человек уже намного меньше зависит от своих работодателей, потому что их становится много (несколько), а не один, как в первом случае.

3. Сетевой маркетинг. Активный доход при помощи сетевых технологий я решил выделить отдельно, хоть можно сказать, что он является определенной разновидностью работы на себя. Особенность этой формы заработка заключается в том, что активный доход здесь можно постепенно превратить в пассивный заработок, создав свою сеть и получая отчисления от продаж этой сети.

4. Ведение бизнеса. Это наиболее сложный, на мой взгляд, способ активного заработка, но, в то же время, он наиболее перспективен в денежном плане. Бытует мнение, что открывая собственное дело, человек становится свободным, независимым.

Однако, это далеко не так. Если наемный работник зависит от своего работодателя, то бизнесмен зависит от государства, от действий контролирующих органов. И зависит очень сильно.

Теперь хочу рассмотреть основные преимущества и недостатки активного дохода.

Преимущества активного дохода

- Активный заработок является наиболее доступным и понятным для большинства людей способом пополнения личного бюджета.

- Человек получает доход сразу же, по факту выполнения определенной работы или отработки определенного времени.

- Активный заработок предполагает постоянное нахождение в социуме, общение с другими людьми.

Недостатки активного дохода

Как только человек прекращает трудиться, активный доход перестает поступать

(Не принимаю во внимание пенсию и прочие формы государственной поддержки ввиду их нехватки для нормальной жизни).

Активный заработок предполагает постоянное вложение сил (умственных или физических) и времени, а эти ресурсы у человека ограничены, таким образом, ограничен и размер заработка.

Человек, избравший активный способ заработка, в большинстве случаев очень сильно зависим от своего работодателя или государства.

Ввиду вложения большого количества сил и труда для получения активного дохода, у людей могут возникать проблемы со здоровьем, а здоровье важнее любых денег.

Из-за того, что активный заработок обычно отнимает очень много времени (и напрямую от этого зависит), человеку остается мало времени на общение с близкими людьми, таким образом, страдает очень важная жизненная сфера человека.

Ввиду того, что предложение рабочей силы сейчас во многом превышает спрос на нее, многие люди вынуждены работать фактически в рабских условиях за мизерную зарплату, которой еле хватает на еду и оплату коммунальных услуг.

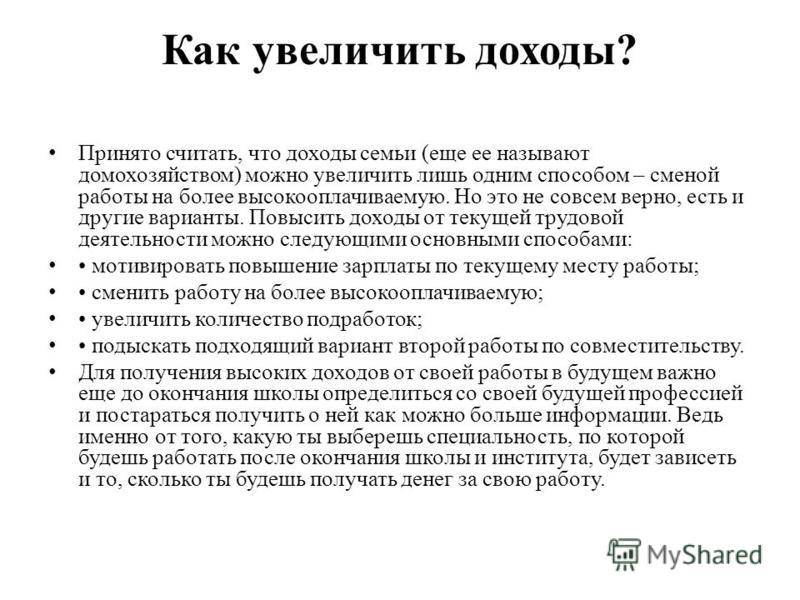

Как увеличить доходы?

Как вы видите, активный доход предполагает больше недостатков, чем преимуществ, да и недостатки эти, на мой взгляд, более существенны, по сравнению с преимуществами. Сам размер заработка, особенно, если это зарплата, тоже в основном оставляет желать лучшего.

Что же делать? Как увеличить доходы? Мой ответ таков:

Необходимо не ограничивать себя единственным источником заработка, а стремиться постепенно перейти от активного дохода к пассивному, создав несколько надежных источников пассивного дохода.

Доходы и виртуальная реальность

Возможен ли активный доход в Интернете? И если да, то в чем он заключается? Многие несведущие граждане почему-то думают, что в Сети заработать ничего нельзя – все сплошь лохотрон и попытки развода на деньги. Другие впадают в противоположную крайность и, начитавшись заманчивых обещаний моментального обогащения, коими завалена ныне Всемирная паутина, месяцами и годами ищут волшебную денежную кнопку.

Не правы и те и другие. В Интернете заработать можно – точно так же, как и в реальной жизни. Речь идет о выполнении конкретных действий – написании статей, удаленной работе кем угодно – дизайнером, бухгалтером, консультантом. Дело не в том, в Сети вы или нет. Если выполняете определенные задачи, получая за это стабильный линейный доход, то есть меняя собственное время и труд на денежные знаки (пусть и в электронной валюте) – речь идет все о том же активном доходе, то есть о самой обычной работе, хоть и с применением новейших технологий.

Планирование и управление бюджетом семьи

После того, как вы в течение месяца, двух или трёх, вы фиксировали свои расходы, пришло время начать планировать и более осознанно вести свой семейный бюджет.

Результатом вашего планирования должен получиться бездефицитный бюджет. То есть ваши доходы полностью покрывают ваши расходы. В идеале, ещё и остаются свободные деньги, которые вы можете направить в инвестиционную часть бюджета.

Есть три принципа, которые позволят правильно планировать и вести домашнюю бухгалтерию, а также способствуют ускорению достижения финансовой независимости.

- Ваши доходы должны быть всегда больше, чем расходы.

- Рост доходов должен быть выше, чем рост расходов.

- Сэкономленные деньги должны направляться в фонд инвестирования.

Первым делом, вам нужно определить точный размер каждой расходной статьи вашего бюджета. И в течение месяца ни в коем случае не выходить за его пределы. Если надо — экономьте! Это прекрасная возможность развить в себе это качество богатых людей.

Зафиксируйте размер расходных статей на год, и в течение этого года не повышайте их размер без острой необходимости. По крайней мере, приложите все усилия для этого. Раз в квартал проводите анализ своих расходов и соответствующих статей.

При работе с доходной частью бюджета, нужно основной упор делать на увеличение резидуальной ее части, а не на увеличение зарплаты. Так как, при концентрации усилий на увеличение доли зарплаты в доходной части, и в случае потери работы, доходная часть просядет существенней, чем если бы вы увеличивали резидуальную часть. Ведь она не зависит от того, ходите ли вы на работу или нет. Стремитесь к тому, чтобы эта часть полностью покрывала ваши ежемесячные расходы.

Так для более детального анализа трат, подойдут специализированные приложения. Например, Геткоин или Едадил. Наиболее интересный функционал данных приложений — это загрузка чеков и их последующий анализ по типу покупок.

К примеру, после покупок в продуктовых магазинах, вы загружаете все чеки в приложение. И так делаете в течении месяца. Проанализировав полученную информацию, вы сможете понять на какие товары и сколько потратили, а после принять обоснованное решение об оптимизации расходов.

Может оказаться, что вы тратите много денег на сладкое. Может стоит пересмотреть эти расходы? Ведь снижение потребления сахара положительно скажется на вашем здоровье и здоровье ваших близких.

Одним из решений по упрощению учёта своих ежедневных расходов будет переход на использование банковских карт. Так как все банки имеют собственные приложения, которые кроме хранения истории ваших расходов, предоставляют аналитическую информацию расходов по категориям. И это абсолютно бесплатно.

Более подробно о том, как пользоваться кредитными картами читайте в статье (ссылка откроется в новом окне).

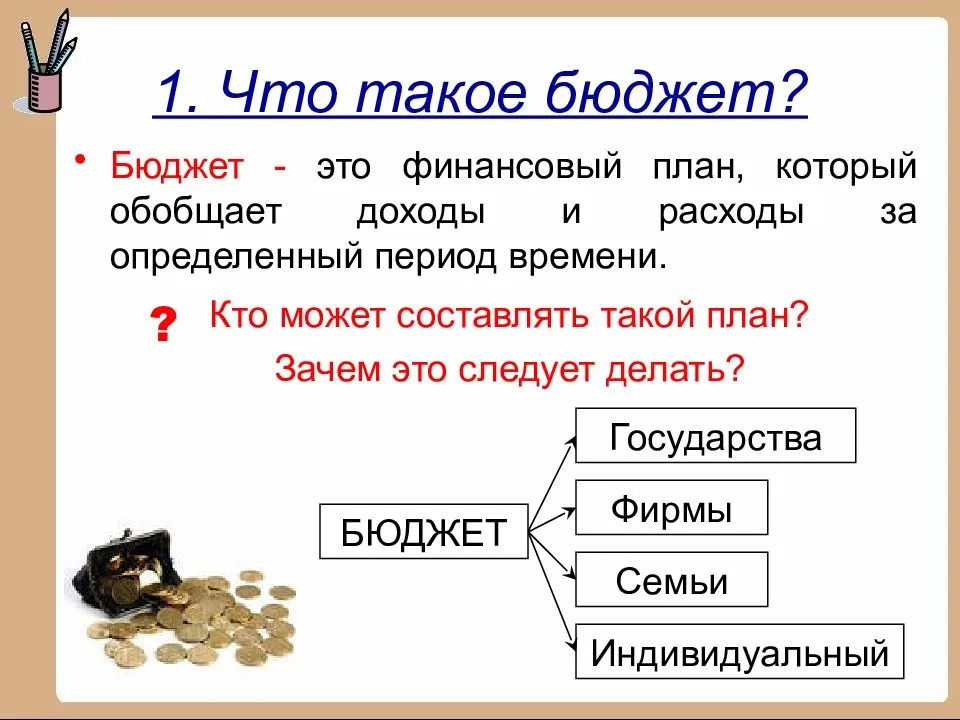

Виды бюджета

2. Семейный бюджет

Ведение финансов всех членов семьи (несколько участников).

— раздельный бюджет

То же, что и личный бюджет, только у каждого свой. Этот вид не очень-то приживается в нашей стране. Такой вид распределения доходов и расходов прежде всего распространен в семьях, где и муж, и жена получают довольно высокую зарплату и могут свободно распоряжаться своими средствами. Деньги при этом, как правило, хранятся на разных банковских счетах. Когда средства у кого-то из супругов заканчиваются, то он или она занимает у второго с условием, что обязательно вернет долг.

— совместный бюджет

Самый распространенный вид бюджета среди россиян. Все средства, заработанные супругами, складываются вместе, после чего муж и жена совместно решают, как и на что их потратить.

— смешанный (совместно-раздельный) бюджет

Этот вид бюджета еще называют долевым, и он весьма удобен для супругов с разным уровнем дохода. Семья составляет смету, сколько денег надо потратить на самое необходимое: питание, коммунальные платежи, хозяйственные расходы, погашение кредита и т.д. Эта сумма распределяется между мужем и женой либо пополам, либо в пропорции, которая, по мнению обоих супругов, является справедливой. Таким образом, у каждого остается заначка, которой можно распорядиться по своему усмотрению.

Если в семейном бюджете (совместный, смешанный) участвует еще кто-нибудь (ребенок, родственники, например), то решения принимаются совместно со всеми участниками.

В наших реалиях рекомендуется вести смешанный бюджет, если вы живете с партнером. Обязательно и у вас, и у вашего мужчины должны быть деньги, за которые ни вы, ни он не отчитываетесь. Это и защитит от ненужных мелких конфликтов, и убережет ваши нервы, и сохранит в определенных ситуациях ваше достоинство, и даст вам возможность делать подарки и сюрпризы друг другу.

90% конфликтов в семьях возникают из-за денег. Многие (особенно молодые) пары считают, что, если все деньги класть в общею копилку и тратить оттуда вместе, это будет справедливо. Но кто-то больше приносит – вот и начинаются конфликты. При этом обычно у каждого есть своя заначка, которую стараются скрыть, утаить от партнера. Ведь даже ребенку хочется иметь собственные карманные деньги, пусть небольшие, потратить которые можно, как угодно.

Выход: договориться с партнером о том, сколько каждый вносит в «общий котел», а сколько оставляет себе и при этом за оставленную сумму он ни перед кем не отчитывается.

— Определить условную сумму (например, 2/3 дохода на общие нужды, остальное – себе).

Выбор: стать богаче или начать экономить

По статистике, большая часть населения страдает от проблемы с общей формулировкой «Не хватает средств». Её можно рассмотреть со стороны «траты превышают доходы». Тогда человек начинает настраиваться на то, что лучше урезать расходы, думает о том, где бы сэкономить лишнюю копеечку. Если рассчитывать исключительно на экономию, то это провальный подход, не только не способный привести к финансовой независимости, но и ведущий к падению качества жизни. Желания перестают играть первостепенную роль и ограничиваются до минимума, с оглядкой на потребности. Экономия должна быть, но она должна быть разумной, а не тотальной.

Лучше подойти к решению проблемы с другой стороны – «Доход не дотягивает до расхода». Казалось бы, разница в формулировке небольшая. Но тут реализуется стремление к увеличению прибыли, а не к личным ограничениям. Человек ищет дополнительные источники дохода, чтобы реализовать собственные желания. Кто ищет, тот всегда найдет, а главное, вы начнёте замечать возможности, протекающие мимо. Тем самым, вы сможете понять, как повысить свой доход.

Заключение? На самом деле, все только начинается

В заключении статьи хотим обобщить советы по организации и ведению семейного бюджета и поделиться полезными материалами для дальнейшего развития.

как правильно вести семейный бюджет

Вредные советы

Советы по организации и ведению семейного бюджета.

- Откладывайте минимум 10% от каждого поступления в фонд благосостояния.

- Откладывайте % с каждой зарплаты на благотворительность.

- Сосредоточьтесь над увеличением доходной части семейного бюджета, точнее над пассивным доходом, и уменьшении расходной его части.

- Фиксируйте свои расходы ежедневно, а анализируйте их ежемесячно.

- Вовремя, но не заранее, платите по счетам. Избегайте просрочек.

- Сформируйте финансовую подушку безопасности. Держите эти средства в высоколиквидных инструментах.

- Используйте возможности, которые даёт наше законодательство, по возврату части потраченных денег на покупку квартиры, на страхование жизни, на лечение и прочее.

Более подробно о налоговых вычетах читайте в статье (ссылка откроется в новом окне).

Развиваем финансовое мышление

Представляем список книг, которые позволят закрепить и развить ваше финансовое мышление. Это, конечно, не полный список книг, но идеи, которые в них рассматриваются – основополагающие. Читать их будет полезно, как взрослым, так и детям.

- “Мани или азбука денег” — Шефер Бодо

- “Путь к финансовой независимости” — Шефер Бодо

- “Самый богатый человек в Вавилоне” — Клейсон Джордж

- “Богатый папа, бедный папа” — Кийосаки Роберт

- “Квадрант денежного потока” — Кийосаки Роберт

- “124 способа сэкономить, не ущемляя себя” — Левитас Александр

- «Как составить личный финансовый план» — Владимира Савенка

- «Деньги. Мастер игры» — Тони Роббинс

- “Миллионер — автоматически” — Дэвида Баха

Начните вести семейный бюджет и ведите его в течение, хотя бы, года. Вы удивитесь, как изменится ваше финансовое положение. Как прогнозируемо и спокойно будет ваше финансовое будущее. Вы сможете уверенно планировать и весело проводить семейный отдых, и делать это не только раз в год, но и по выходным. И даже без заимствования денег. Вы можете взять свое будущее и будущее своей семье под контроль. Будьте хозяином своей жизни. Теперь вы знаете, что такое семейный бюджет и как правильно вести его.