Ипотека в ВТБ или в Сбербанке?

Программа Сбербанка «Новостройки в ипотеку от 8,5%»

Самые выгодные ипотечные программы Сбербанка привлекают потенциальных заемщиков. Низкие процентные ставки радуют соискателей, которые решили приобрести жилье вторичного рынка и воспользоваться предложением «Новостройки в ипотеку от 8,5%».

Существенными условиями являются:

- размер ссуды – от 300 тысяч рублей;

- период кредитования от года до 30 лет;

- авансовый взнос – 15% стоимости жилища;

- предоставление залогового имущества.

Льготные ставки существуют лишь в рамках спецпрограммы. Часть расходов на обслуживание ипотеки компенсируют аккредитованные девелоперы.

Ставка на уровне 8,5% дается при сроке договора до 7 лет. 7-12 лет – 8%, а при большем сроке (до 30 лет) – 10,5%.

Процентная ставка определяется индивидуально. Она зависит от таких факторов, как:

- размер первоначального платежа;

- согласие заемщика на страхование своей жизни, здоровья;

- наличие статуса «зарплатный клиент Сбербанка»;

- срок кредитования;

- наличие документов, подтверждающих доход;

- ликвидность собственности, которая предоставляется в качестве залога.

Плюсы:

- предельный возраст – 75 лет, минимальный – 21 год;

- доход подтверждать не обязательно;

- низкий процент.

Минусы:

- фактически минимальные ставки доступны только тем, кто может оплатить большую часть стоимости объекта личными средствами, кто способен ежемесячно вносить большие платежи, поскольку чем меньше срок кредитования, тем больше нужно платить, хотя переплата, в конечном счете, будет меньше;

- если оформлять заявку по 2 документам, то первоначальный взнос должен составить минимум 50%;

- предложение актуально только для приобретения квартир в аккредитованных объектах.

Предложение ВТБ

Банкиры предоставляют кредит следующим лицам:

- гражданство – любое;

- регистрация – без ограничений;

- находящимся в действующих трудовых правоотношениях.

Преимущества:

- максимальный срок кредитования – 30 лет;

- выгодная кредитная ставка – 10,1%;

- скидка в цене кредитования доступна тем, кто относится к «Людям дела», то есть работающим в бюджетной сфере;

- небольшой дисконт дают при покупке жилья больше 65 кв.м и участникам зарплатных проектов;

- условия актуальны как для новостроек, так и для жилья на вторичном рынке;

- минимальный авансовый платеж – 10%;

- минимальный заем – 600 тысяч, максимальный – 60 миллионов рублей.

Недостатки:

- обязательна покупка комплексной страховки, включающей страхование титула прав и жизни и здоровья;

- если у гражданина нет зарплатной карты ВТБ, то к базовой ставке прибавляется 0,5%.

Самая дешевая ипотека

Самый бюджетный вариант предлагает Сбербанк. Даже с учетом того, что вне акции новостройка у него обойдется в 10,5% годовых против 10,1% в ВТБ, за счет требования о заключении договора комплексного страхования обслуживание может стать несколько дороже.

Ставка по готовому жилью у Сбербанка также выше – 10,2%. Но обслуживание, все же, обойдется дешевле за счет отсутствия требования об оформлении титульного страхования.

Выбор банка и самый выгодный кредитный продукт

Перед пересмотром данных, в каком банке будет выгодно взять ипотеку, выберите недвижимость

Покупать можно квартиры в новостройках и на вторичном рынке, частные дома, это может быть комната, доля в квартире, апартаменты, коттедж, земельный участок, дача, таунхаус.

Обратите внимание на условия специальных программ и программ господдержки. Как выгодно в них поучаствовать? Военная ипотека — возможность получения жилья для военнослужащих, ежемесячные взносы и аванс оплачивает государство

Ипотека “Молодая семья” — возможность оформить льготные кредиты с небольшими процентами и начальным взносом лицам до 35 лет. Вариант приобретения жилья с маткапиталом — самая выгодная ипотека для семей с двумя и более детьми. Социальная ипотека — лояльная процентная политика и поддержка авансом социально значимых профессий.

Оцените собственную финансовую ситуацию. Можно взять ипотеку без внесения аванса, с авансом в размере 5-10%, 15-20% или 30-50%.

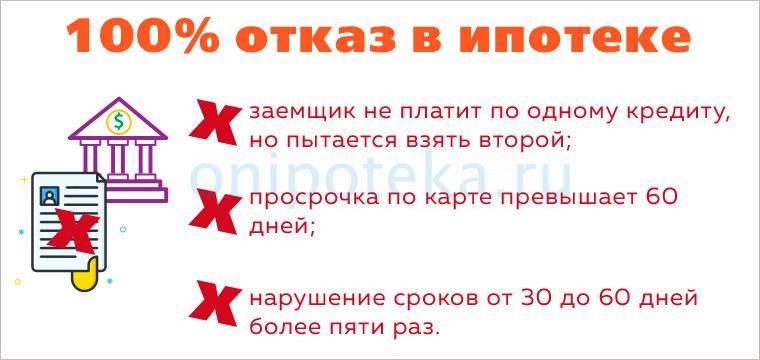

Выясните, каково качество кредитной истории. Желательно проверить досье заёмщика до подачи заявки. Не дают ипотеку людям с испорченным кредитным отчётом.

Определитесь с пакетом документов. Они в банках могут отличаться. В некоторых учреждениях можно оформить сделку на основании справки по форме банка, а в других нет.

Выявите наличие/отсутствие дополнительных комиссий и взносов. Иногда затраты на страхование, выдачу займа бывают большими, итог — совсем недешёвый кредит. Более выгодным вариантом может быть программа с немаленькой ставкой, но с меньшими расходами, касающимися обслуживания кредита.

Подсчитайте необходимую сумму. Примерную стоимость объекта недвижимости нужно сравнить с деньгами в наличии. Разница — это и есть заёмная сумма.

Проверьте себя на соответствие минимальных требований выбранного кредитора к заёмщику.

Проанализируйте предложения по ипотеке. Найдите несколько вариантов, где брать предлагают с небольшой ставкой. В первую очередь стоит обратиться в банк, в котором выдают зарплату. Здесь предложат лояльную ставку и скидку на начальный взнос.

Рассчитайте платёж и необходимый доход. Аннуитетный позволяет вносить ежемесячно равные суммы и повышает вероятность вынесения положительного решения по заявке соискателю даже с небольшим доходом. Дифференцированные платежи по ипотеке предоставляют возможность сэкономить, но первые платежи получатся большими. Подобрать вариант поможет ипотечный калькулятор.

Окончательно определитесь со сроком. Длительный срок позволяет уменьшить сумму ежемесячного платежа, что напрямую влияет на одобрение заявки. При появлении свободных средств погашайте кредиты большими суммами. Банк пересчитает проценты.

Не переоценивайте силы по поводу ежемесячных затрат. Важные для личного бюджета события могут ощутимо повлиять на финансовое положение, так что придётся срочно искать, где взять деньги на очередной платёж.

Подберите выгодный способ подачи запроса на выдачу займа. Оформить ипотеку можно в банковском офисе. Дистанционная заявка, размещённая на сайте кредитного учреждения, даёт скидку на ставку.

Если самостоятельно не хочется разбираться, в каком банке самый низкий процент ипотеки, то проще доверить задачу ипотечному брокеру.

Выбор банка: нюансы при выборе ипотечной программы

Основные пункты, влияющие на выбор ипотечной программы.

Основные пункты, влияющие на выбор ипотечной программы.

Стало быть, вы все же решились оформить ипотеку на жилье. Если Вы хотите получить самый выгодный кредит, следует руководствоваться следующими советами при выборе банка:

Кредит следует брать на более длительный срок, так вы избежите сильного удара по семейному бюджету при выплате очередного платежа.

Выбирайте кредит с платежами, которые в месяц не будут превышать 30% вашего семейного дохода.

Выбирая программу кредитования в банке, обращайте внимание на возможность досрочного закрытия кредита без различных неустоек и штрафов.

При оформлении кредита будьте готовы к оплате первоначального взноса (от 10 до 50 процентов от общей стоимости). Не стоит на это смотреть скептически – данное условие банков позволяет получить от них некоторые льготы.

При знакомстве с условиями банков обязательно прочтите (а еще лучше проконсультируйтесь по каждому пункту с юристом) их договор ипотечного кредитования.

Не гонитесь за низкой процентной ставкой – в основном банки, рекламирующие ее, имеют в своем арсенале дополнительные условия, которые могут сказаться на вашей платежеспособности в будущем.

Не забудьте уточнить у банка про наличие дополнительных расходов по ипотеке – комиссий и страховок.. Полезное видео:

Полезное видео:

Какие банки оформляют вторичку и новостройки?

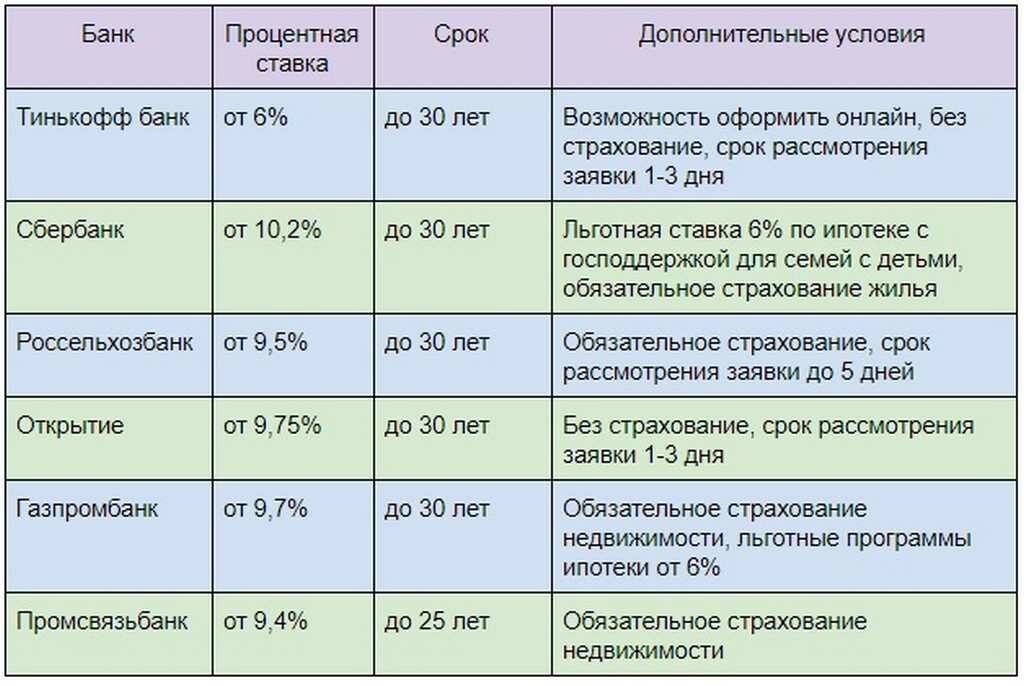

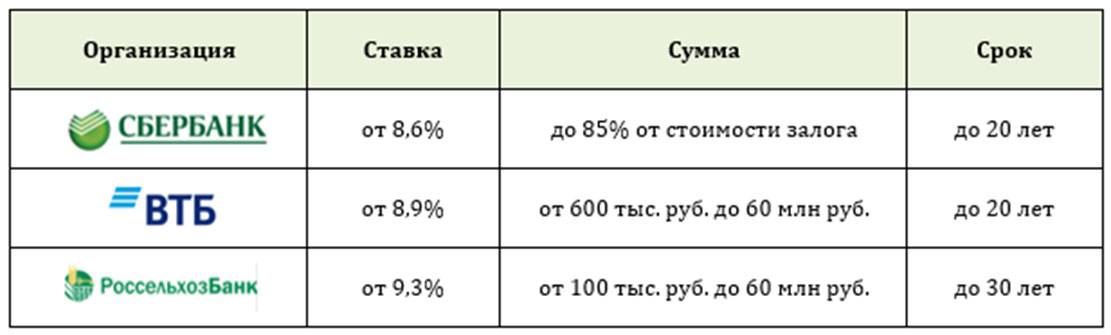

С ипотечными программами работают многие финансовые организации, но по сведению аналитиков, наибольшее количество положительных отзывов от клиентов, первые места по рейтингу в списке принадлежат банкам:

- Сберегательному, руководство его взаимодействует с госпрограммами, рассматривает предложения субъектов, является партнером некоторых компаний с реализацией инициатив, исходящих от правительства РФ. Потребителю услуг следует рассмотреть условия по ряду корректировок для процентных ставок

- Внешнему Торговому или ВТБ – организации выгодные условия предлагают педагогам, врачам, таможенникам. Но отказ от страховки повышает процентную ставку. Разрешено оформлять ипотеку по 2 документам, если заемщик готов увеличить общий платеж до 0.7%.

- Российскому сельскохозяйственному – операторы дают клиентам делать выбор среди методов погашения ипотеки, к примеру, аннуитетным или дифференцированным способом внесения платежей.

Как получить ипотечный кредит самостоятельно?

Перейдем к алгоритму, который поможет взять заём на жилье. Разберем, как оформляется ипотека двумя способами: самостоятельно и с помощью кредитных брокеров.

Начнем с ситуации, когда заёмщик хочет сэкономить на помощниках и получить кредит самостоятельно. Для этого ему придется пройти через 6 этапов.

#1. Выбор жилья

Банки выдают ипотечные кредиты на следующие виды недвижимости:

- квартиры в новостройках

- квартиры на вторичном рынке

- дачи, коттеджи

- частные дома.

Также можно получить заём на жилье, которое покупается по договору долевого участия. Но такие кредиты дают не все банки.

#2. Выбор банка

Недостатка в предложениях на рынке ипотечного кредитования нет

Выбирая финансовое учреждение и конкретный кредит, обратите внимание на:

- сумму первоначального взноса

- кредитный лимит

- страховки

- репутацию кредитного учреждения

- отзывы

- условия досрочного погашения

- максимально допустимые просрочки

- количество документов для оформления.

Если не все ваши доходы официальные, обратитесь в банки, которые предлагают ипотеку по двум документам. В таких компаниях процентные ставки на 2−3% выше, чем в среднем по рынку. Но они дают деньги без подтверждения дохода.

#3. Сбор бумаг, подача заявки

Разберем, какие документы нужны для ипотеки.

Банки попросят предъявить следующие бумаги:

- заявление на получение кредита

- паспорт заёмщика (если есть поручители и созаёмщики — копии их паспортов)

- справка о доходах за последние 6 месяцев (по форме 2-НДФЛ или банка)

- копия трудовой книжки, заверенная работодателем

- документы о регистрации предприятия (если заёмщик владеет бизнесом)

- документы на квартиру или дом, которые планируется приобрести по ипотеке.

Если планируете получить ипотеку и воспользоваться материнским капиталом (или получить квартиру по военному кредитованию), то потребуются бумаги, подтверждающие льготы.

Для обладателей материнского капитала:

- сертификат (или сертификаты, если их несколько)

- согласие от Пенсионного фонда на использование средств

- согласие от продавца квартиры или дома на продажу недвижимости по материнскому капиталу.

Для военных:

разрешение от Росвоенипотеки.

#4. Оформление договора

Ипотечные соглашения составляются банками, а клиенты только подписывают их. Но это не мешает изучить текст договора от первой до последней страницы.

Рекомендуем обратить внимание на «мелкий шрифт», а также на содержание последних страниц документа. Чаще всего именно там прописаны невыгодные для заёмщика условия

В договорите внимательно изучите следующие параметры кредита:

- срок погашения

- ежемесячный платеж

- эффективная процентная ставка

- условия досрочного погашения

- комиссии (за открытие счета, проведение операций и т. д.)

- штрафы за просрочки.

Если хотя бы одно условие не устраивает, можете сказать об этом кредитному менеджеру. В случае, когда банк не хочет менять договор, лучше найти другое кредитное учреждение.

Подписывать кредитный договор в тот же день, когда вы получили его на изучение, необязательно. Можно забрать экземпляр домой и перечитать его в спокойной обстановке с квалифицированным юристом.

Если условия устраивают, приступайте к поиску квартиры.

#5. Покупка квартиры, подписание кредитного договора

Найдите квартиру или дом, которые устроят и вас, и банк. Обычно кредитные учреждения отводят на выбор недвижимости 1−2 месяца. Если за этот срок заёмщик не определится с квартирой или домом, банк может аннулировать решение об одобрении кредита.

Как только объект выбран, можете подписывать договор о купле/продаже квартиры (дома) и договор об ипотеке с банком. Недвижимость сразу же передается в залог кредитному учреждению, о чем составляется специальный документ — закладная.

#6. Страхование сделки

Российское законодательство обязывает заёмщиков, которые берут ипотеку, страховать сделку.

Требования закона «Об ипотеке (залоге недвижимости)» распространяются только на страхование квартиры. Но банки предлагают клиентам оформить полисы страхования жизни, платежеспособности, здоровья, риска невозврата кредита. Стоимость таких страховок может доходить до 10−15% от суммы займа. Банки не имеют права навязывать их и отказывать в выдаче кредита, если клиент не захотел заплатить за полис.

#7 Оформление документов

Последнее, что осталось сделать — зарегистрировать сделку в Росреестре. Для этого принесите подайте в отделение Росреестра или онлайн все документы — соглашение об ипотеке, договор купли/продажи квартиры или дома, закладную, страховой полис. Через 2−3 дня информация о сделке появится в Росреестре, и вы станете обладателем новой квартиры.

В каком банке выгоднее взять ипотеку?

Когда наступит время подписывать ипотечное соглашение – не нужно торопиться, ставить свою подпись под всеми условиями, даже не вчитываясь. Никто никого не торопит, а банкиры рассчитывают на то, что все так спешат покинуть их офис. Как будто у них впереди не продолжительный отрезок жизни для обязательных взносов, а они добиваются только удовлетворения в разрешении на получение ипотеки.

Когда наступит время подписывать ипотечное соглашение – не нужно торопиться, ставить свою подпись под всеми условиями, даже не вчитываясь. Никто никого не торопит, а банкиры рассчитывают на то, что все так спешат покинуть их офис. Как будто у них впереди не продолжительный отрезок жизни для обязательных взносов, а они добиваются только удовлетворения в разрешении на получение ипотеки.

Перед подписанием договорных обязательств нужно внимательно прочесть каждый пункт, обратить свой взгляд на страховку и цену квартиры. Личное страхование необязательное условие, на него дается время (5 суток) даже отказаться, если он сразу был принят. Не нужно путать с комплексным предложением, которое обязательно для выполнения.

Необходимо тщательно изучить условия банка:

- Сократит переплату выгодная процентная ставка, для клиентов, которые перечисляют свою зарплату на карту данного финансовой организации она будет на несколько пунктов ниже чем у держателей других банков.

- Влияние имеет первый взнос, обычно требуют внести определенный процент от общей суммы займа. Но есть кредиторы, не требующие подобных платежей и, если это требование наиболее интересно, предстоит сделать свой выбор среди таких банков.

- Переплата тесно связана со сроком окончания договора. Большой период увеличивает общую сумму, но снижает ежемесячный платеж. Заемщику предстоит самому решать, что для него выгодней.

- Необходимо серьезно отнестись к дополнительным расходам – комиссиям на открытый счет, арендам за банковские ячейки. Даже, если оплата разовая, она влияет на увеличение общей суммы.

- Может кому-то интересно досрочно погасить задолженность, но не все кредиторы идут на такие условия и не учитывают их в соглашении. Проблему заранее предусматривают, узнают, существуют ли моратории и комиссии на досрочный расчет с ипотекой.

- Правительством разрешено вкладывать в ипотеку материнский капитал, нужно узнать привязана или нет финансовая организация к государственной программе.

После рассмотрения всех предложений и сравнения, станет ясно: какой вариант подойдет для конкретной семьи.

Ключевые моменты при выборе банка

В Российской Федерации проблема обеспечения граждан доступным жильем остается острой до сих пор. Всего каких-то 20 лет назад мы только начали разрабатывать механизмы ее решения. Тогда не банки были основными игроками на рынке, а администрации областей и городов. Именно по их инициативе начали разрабатываться ипотечные региональные программы. И только спустя несколько лет к процессу подключились банки и практически полностью захватили рынок ипотечного кредитования.

Сегодня от выгодных банковских предложений рябит в глазах, но и страшилок бывалых заемщиков тоже хватает. Как выбрать наиболее выгодные условия, чтобы ощутить радость от собственного жилья и не познать на ближайшие 10 – 20 лет все тяготы нищенского существования? Только путем серьезного анализа предложений по ипотеке. Этим мы и займемся.

На какие параметры при выборе банка и ипотечной программы стоит обратить особое внимание:

1. Надежность банка

Для оценки надежности можно посмотреть финансовый рейтинг на портале Банки.ру. Он строится по данным отчетности организации, которая публикуется на сайте Банка России. За выбранный временной интервал наглядно видны темпы развития или падения. Например, за год серьезно просел в рейтинге банк “ФК Открытие” из первой десятки. Его активы снизились на 35 %.

Еще один способ убрать из списка на получение ипотеки не внушающие доверие банки – это система страхования вкладов. На сайте “Агентства по страхованию вкладов” есть списки банков, которые находятся на оздоровлении или в процессе ликвидации. Ипотеку берут не на 1 год, поэтому стоит все-таки выбирать надежный банк.

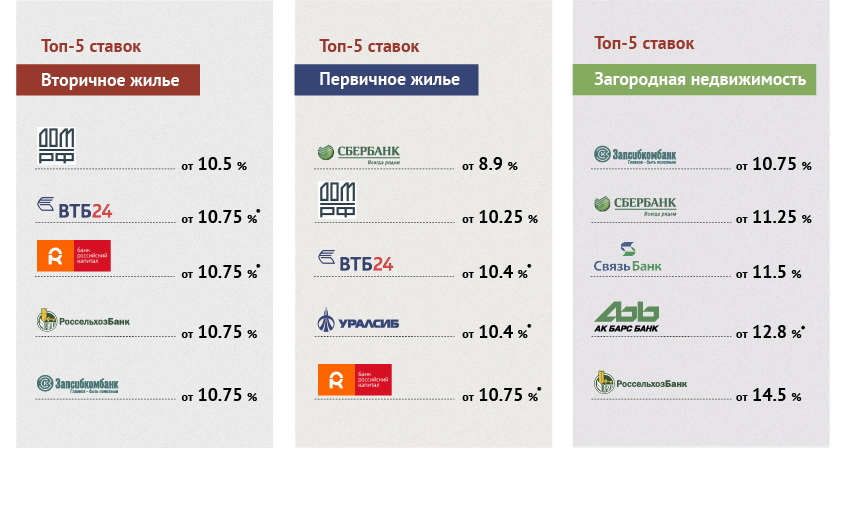

2. Вид приобретаемого жилья

Банки предлагают разные условия по строящемуся жилью, новостройкам (первичный рынок), вторичному рынку, загородным домам.

3. Процентная ставка по займу

Она может быть:

- фиксированной – не меняться до окончания срока действия договора;

- переменной – зависеть от экономической ситуации и регулярно пересматриваться.

Кроме того, платежи по ипотеке могут быть:

- аннуитетными – одинаковая сумма весь срок действия договора;

- дифференцированными – в начале срока платеж больше и с каждым месяцем уменьшается.

4. Первоначальный взнос

Чем больше вы заплатите банку вначале, тем меньше будет переплата и ежемесячный платеж по ипотеке. Это понятно. Но не у всех есть даже 10 % от стоимости будущей квартиры. Допустим, если она стоит 2 млн. руб., то взнос составит минимум 200 тыс. руб. Сумма немаленькая. Для таких заемщиков некоторые банки готовы предложить ипотеку без первоначального взноса. Но имейте в виду, что и процент по займу будет выше.

5. Срок кредитования

Он составляет сегодня до 30 лет. Кажется, что чем больше срок кредитования, тем меньше платеж по ипотеке. Это верно, но только отчасти. В этом случае вы проигрываете по общей сумме переплаты. Давайте посмотрим на конкретном примере.

В первом случае я взяла кредит в 2 млн. руб. под 10 % годовых на 20 лет. Воспользовалась онлайн-калькулятором и получила такие результаты.

Во втором случае возьму кредит 2 млн. руб.под 10 % годовых, но на 30 лет.

Во втором случае платеж стал меньше всего на 1 749 руб. А переплата возросла на 1 686 411 руб.

6. Страхование

Ипотека – это кредитование, по которому государство обязывает заемщика застраховать объект залога, т. е. приобретаемое жилье. Все остальные виды страхования (здоровья, потери работы и др.) являются необязательными. Вы можете отказаться от них до подписания договора или после в течение 14 дней.

В случае отказа от добровольной страховки в большинстве случаев ставка по ипотеке будет повышена. Об этом банки предупреждают заранее.

7. Льготы и особые условия

В первую очередь при выборе ипотечной программы вы должны изучить тарифы и условия в вашем зарплатном банке. Они могут быть выгоднее других предложений. Кроме того, изучите имеющиеся на сегодняшний день государственные программы по поддержке отдельных категорий граждан:

- молодые семьи,

- семьи с 2 и более детьми,

- бюджетники,

- военнослужащие,

- многодетные,

- матери-одиночки.

Если вы попадаете в одну из указанных категорий, есть смысл внимательнее познакомиться с ипотечными программами. Не все банки их предлагают, но выбор из нескольких точно будет.

8. Дополнительные комиссии и расходы

При оформлении ипотеки без них, к сожалению, не обойтись. Вот примерный перечень расходов.

9. Отзывы

Я поставила этот пункт на последнее место, потому что ориентироваться на него надо с большой осторожностью и серьезно настроенным внутренним фильтром. Часто люди из-за своей невнимательности или безграмотности подписывают договоры с жесткими условиями кредитования, а потом ищут виноватых и забрасывают сайты негативными отзывами

Но и полезной информации почерпнуть можно немало.

Как выбрать банк для ипотеки на лучших условиях?

В этой части статьи будут рассмотрены наиболее значимые основные параметры при выборе ипотечного продукта. Разные банки предлагают разные значения по каждому конкретному пункту. Поэтому комплексное их изучение и глубокий анализ по каждому из банков позволят добиться наилучших условий по выплатам в дальнейшем

Далее по статье разберём те пункты, на которые следует обратить самое пристальное внимание

Первоначальный взнос

Это часть себестоимости обретаемой в займ квартиры, которую заемщик обязан оплатить продавцу недвижимости. Оставшуюся часть банковское учреждение предоставляет в виде жилищного кредита.

Величина наименьшего первоначального взноса по займу в организациях разная и колеблется от 0% до 30% от цены квартиры. Такой параметр считается для банковского учреждения довольно значимым. Он дает возможность банку оценить финансовый потенциал заемщика и установить минимальную процентную ставку по ипотеке.

Чем больше персональных накоплений заемщиком внесено на счет, тем лучше. В первую очередь, будет большая вероятность того, что банковское учреждение утвердит его запрос на займ. Также оплачивать по счету заемщику необходимо будет меньше, поскольку в данном случае банк понижает процентную ставку.

Оплачивая весомый первоначальный взнос, заемщик сокращает период займа, а также уменьшает по нему переплату. Идеальным раскладом персональных и кредитных средств предполагается 50/50. Первоначальным взносом могут служить собственные накопления, деньги, полученные от реализации находящейся во владении недвижимости, маткапитал.

Срок выплаты ипотеки

Выбор длительности кредита является одним из ключевых показателей выбора ипотечных программ. Наилучший период действия соглашения достигается соотнесением потенциала заемщика с планом выплаты задолженности. Определение периода ипотечного контракта оказывает влияние на размер переплаты по займу и проценты.

Период предоставления средств ипотечного займа основывается на условиях определенного банковского учреждения. Установление срока кредитования зависит от намеченной схемы, персональных характеристик заемщика и специфики приобретаемой квартиры. Ограничением считается возраст получателя ссуды. Однако кредитными организациями не устанавливается ограничение наподобие момента выхода на пенсию, так как предусмотренные страной пенсии будут способствовать своевременной оплате займа.

В соответствии с периодом действия жилищные кредиты бывают:

- Краткосрочные сделки (менее десяти лет).

- Среднесрочные (10-20 лет).

- Долгосрочные (больше 20 лет).

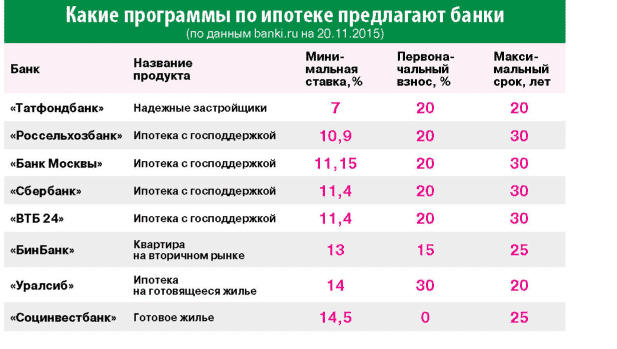

Процентные ставки на ипотечный заём

Проценты в различных банках РФ не очень различаются между собой. На сегодняшний день они варьируются от 11 до 15%. Согласно данному уровню ставок, диапазон в 1-3% не так значителен. Намного весомее участие в программах по ипотечным займам, исходящих от страны, таких как ипотека при поддержке государства. Впрочем, необходимо понимать, что численность финансовых учреждений, которые обладают государственной поддержкой по ипотечным кредитам, крайне ограничена, и она касается объектов жилищного строительства с участием в нем государства.

Схема процентных начислений

Есть несколько подходов расчета процентной ставки по жилищному займу. Базируются они на том, каким образом заемщик будет его оплачивать. Если ипотека выплачивается стабильно, а проценты погашаются оставшейся частью, то размер остатка по кредиту умножается на указанный процент и число дней в месяце, а дальше делится на количество дней в году, умноженных на 100. Банковское учреждение может понижать ставку, когда средства вносятся систематически и в полной величине. На сайтах банковских учреждений имеются кредитные калькуляторы, при помощи которых можно высчитать размер ежемесячных выплат и узнать сумму переплаты.

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

проект договора купли-продажи;

кадастровый паспорт;

документы, подтверждающие право собственности на готовое жилье;

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Самые выгодные ипотечные программы на 2019 год

Выбирая банк-кредитор, нельзя отталкиваться только от того, предлагает ли тот самый низкий процент по ипотеке. На успех оформления кредита влияет множество условий, которые описаны в программах банков. На текущий момент эксперты выделяют пятерку фаворитов среди заемщиков.

Сбербанк

Ведущий отечественный кредитор разработал для заемщиков уникальную программу, получившую название «Приобретение готового жилья». Описать ее суть вкратце можно двумя пунктами:

- Привлекательно низкая процентная ставка – от 10,5% (если оформлена электронная регистрация сделки);

- Возможность купить квартиру на вторичном рынке.

Чтобы стать участником программы, нужно принять условия банка. В их перечень входят:

- Ссуда заемщику выдается размером от 300 тысяч до 15 млн рублей;

- Заемщик может выплачивать ипотеку в течение 30 лет;

- Первоначальный взнос составит одну пятую часть от стоимости жилого объекта;

- Клиенту необходимо предоставить залоговое имущество.

На формирование процентной ставки, согласно программе Сбербанка, влияют следующие факторы:

- Размер первого взноса;

- Готовность заемщика приобрести страховку здоровья и жизни;

- Если соискатель является зарплатным клиентом банка, для него действуют более низкие ставки;

- Срок кредитования;

- Если клиент предоставит документы с подтверждением источника доходов, это засчитывается положительно для его кредитной репутации;

- Еще один, определяющий размер процентной ставки, фактор – ликвидность имущества, предоставляемого под залог.

Промсвязьбанк

Название этого российского банка, в отличие от его более известных конкурентов, вряд ли на слуху у большинства граждан. Тем не менее, предложенная им новая ипотечная программа под названием «Новостройка» – это действительно крайне интересное предложение. Если суммировать все факторы, можно предположить, что это практически самая дешевая ипотека: в качестве аванса заемщик вносит всего 10% стоимости недвижимости.

Другими условиями программы являются:

- Клиент может не подтверждать источник доходов, на формирование процентной ставки это не влияет;

- Процентная ставка не меняет значение после регистрации прав на собственность;

- Взять кредит на первый взнос можно у партнеров Промсвязьбанка;

- Можно использовать для первого взноса материнский капитал.

Райффайзенбанк

У банка одна из самых лояльных программ для потенциальных заемщиков, названная «Квартира на вторичном рынке».

В условия для выдачи займа входят:

- Кредитование сроком от года до 25 лет;

- В качестве первоначального взноса выплачивается 15% стоимости недвижимого объекта;

- Кредит можно оформить на сумму до 26 млн;

- Размер кредитной ставки – 11,9%.

Если заявитель не соглашается на покупку личной страховки, процентная ставка вырастет на 0,5% – 3,2% (в зависимости от возраста заемщика).

Клиент Райффайзенбанка вправе выбрать:

- Способ выплаты кредита – депозитарный или перечислением на счет продавца;

- То, когда он может получить кредитную сумму – после подписания договора по ипотеке или завершения регистрации прав собственности.

Банк Жилищного Финансирования

Специализированный ипотечный банк предлагает клиентам следующие условия:

- Ставка в 10,75%;

- Размер аванса – от 20%;

- Максимальный размер кредита – 10 млн.

Требования банка к заемщикам и недвижимости:

- Российское подданство;

- Проживание в регионе, где есть отделение БЖФ;

- Приобретаемая квартира должна находиться в доме высотой не менее трех этажей.

Плюсы банка:

- Процент одобренных заявок по ипотеке – 82%;

- При оформлении ипотеки «Экспресс+» вы можете получить одобрение в течение 24 часов;

- Есть возможность взять ипотеку онлайн и/или по двум документам (паспорт и СНиЛС).

Подсчитав возможные затраты и сравнив их с преимуществами программы БЖФ, можно считать, что это самая выгодная ипотека из предложенных (по крайней мере, гибкостью условий).

Газпромбанк

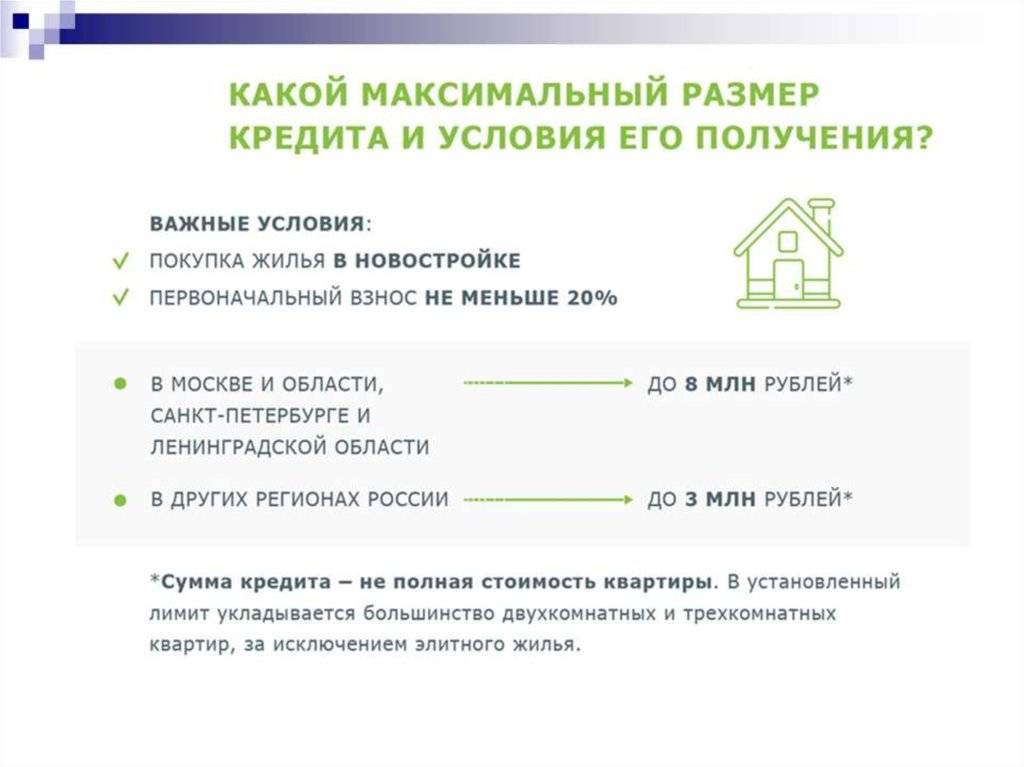

Один из самых известных банков России оформляет ипотеку на основе государственной поддержки. Для взятия кредита необходимо иметь половину суммы для покупки недвижимости. Остальные деньги банк ссудит под процент 10,8%. Ссуда оформляется на срок от 12 месяцев до 7 лет.

Другие требования и условия для заемщиков:

- Рост процентной ставки на 0,5% при уменьшении суммы инициального взноса и/или растягивании периода кредитования;

- Срок возврата займа – до 30 лет;

- Суммы кредита от 3 до 8 млн рублей для жителей столицы/Санкт-Петербурга и регионов соответственно.

Заключение

Ипотека — хороший (а иногда — и единственный) способ улучшить жилищные условия. Ипотечное кредитование позволяет купить квартиру прямо сейчас, а не откладывать вопрос с недвижимостью на 10−15 лет.

Суммы ипотечных кредитов, как правило, стартуют с 1−2 миллионов рублей. Немного банков дают ссуды на такие суммы без справки о доходах. Почти все кредитные организации требуют от заёмщиков подтвердить финансовое состояние, наличие места работы и привлечь поручителей. Рекомендуем подумать об этом заранее, чтобы не терять время при оформлении кредита.

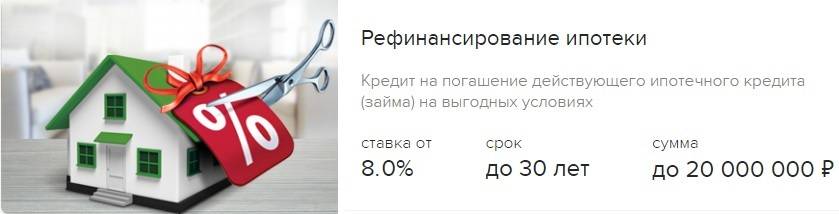

Мы рассмотрели ТОП-5 банков, где ипотека выгоднее, чем в других организациях. Однако условия на рынке кредитов на жилье постоянно меняются. Если еще в 2016—2017 годах было выгодно взять ипотеку под 12−13% годовых, то сегодня оформить кредит можно под 8−10% в год, а иногда и меньше. Нужно отслеживать, в каком состоянии находится рынок, и использовать самое выгодное предложение на конкретный момент.

Ипотека — хороший способ купить дом или квартиру уже сейчас, а не копить деньги и подвергать их риску обесценивания. Но если заёмщик не рассчитает возможности, он попадет в кредитную кабалу на 20−30 лет, а может и потерять жилье насовсем.