Советы по использованию кредитки

В настоящее время заемными деньгами пользуется довольно большое количество людей и некоторые попадают в весьма неприятные ситуации, из-за незнания элементарных правил. Чтобы использование финансовых средств банка было по-настоящему выгодным и приносило только радость, следует ознакомиться с основными правилами пользования кредиткой Альфа-Банка:

- Оформляя кредитную карту надо понимать, что пользоваться вы будете чужими деньгами, а отдавать свои кровные. Поэтому, следует тщательно рассчитывать траты и не разбрасываться деньгами впустую.

- Погашать задолженность по кредиту лучше всего заранее, не дожидаясь крайнего срока платежа.

- Прежде чем получить кредитку, скрупулезно изучите условия договора кредитования и разберитесь с вопросами погашения долговых обязательств.

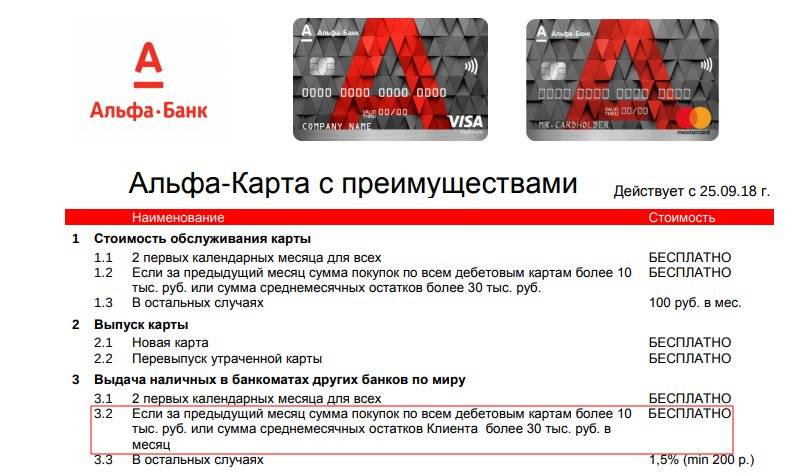

- Даже если вы не пользуетесь вашей кредитной картой долгое время, происходит ежемесячное начисление платежа за ее обслуживание (около 100 рублей в месяц). Его тоже необходимо оплачивать своевременно. В противном случае начнут начисляться штрафы.

Как функционирует кредитка?

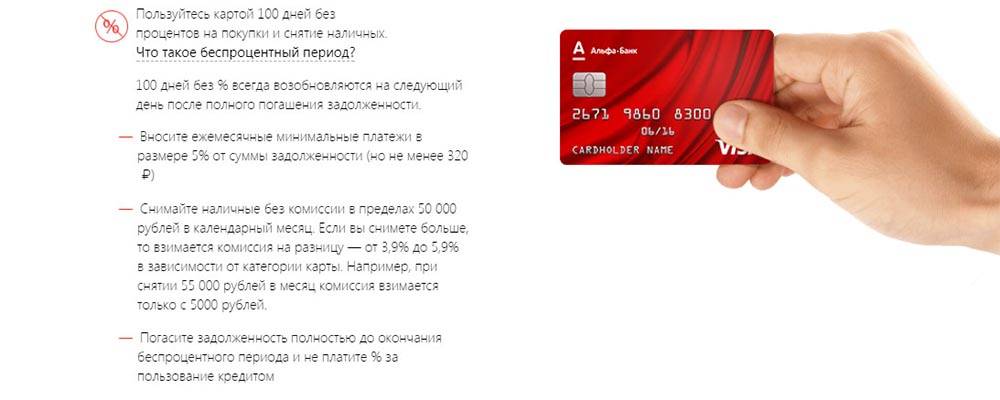

Чтобы пользоваться кредиткой с максимальной эффективностью и не создавать себе дополнительных проблем, надо разобраться, что такое кредитная карта и понять принцип ее использования. Если не вникнуть в суть данного финансового инструмента, будет довольно трудно применять карту и не совершать ошибки. Для того чтобы понять как работает кредитная карта Альфа-Банка рассмотрим наглядный пример. В качестве рассматриваемого продукта возьмем кредитную карту с тарифом «Стандартный».

Вы обратились в банк и вам была одобрена кредитка. После этого, происходит подписание договора и на следующий день начинается финансовый год. В этот период осуществляется начисление комиссии за обслуживание карты — 99 рублей ежемесячно или 1190 рублей в год. Через некоторое время заемщик делает первую покупку по карте. Например, 10 мая была произведена покупка на 100 тысяч рублей. В таком случае, действие льготного периода начинается с 11 мая. По истечении 30 дней (до 11 июня), заемщику необходимо будет погасить задолженность за обслуживание карты в размере 99 рублей и внести минимальный платеж, равный пяти процентам от образовавшейся задолженности. В данном случае заплатить надо будет 5 тысяч рублей.

Важно знать, что в случае если не осуществляется своевременное внесение платежа по кредиту, списание происходит с кредитных средств и задолженность перед банком будет возрастать. Так, в данном случае долг заемщика уже составит 105 099 рублей. При своевременной оплате размер задолженности ежемесячно уменьшается

При своевременной оплате размер задолженности ежемесячно уменьшается.

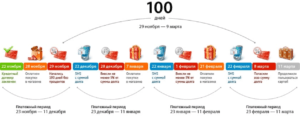

Впоследствии до 11 июля потребуется также внести минимальный платеж и плату за обслуживание карты — 5 099 рублей. На карте установлен льготный период сто дней, в конце этого срока понадобится внести всю сумму задолженности, остаток которой в конце третьего месяца будет составлять 90 тысяч рублей. То есть, получается, что до 10 августа следует рассчитаться по займу полностью.

Только в этом случае использование карты будет действительно выгодным, и она станет для вас действительно золотой кредиткой. Ведь вам не придется платить проценты на использованные средства банка. Переплата составит всего около трехсот рублей (платежи за обслуживание карты). Если же весь долг не будет погашен своевременно, придется выплатить довольно внушительную сумму. Она будет состоять из процентов за первый месяц (4 тысячи рублей), платы за обслуживание и пени за просрочку (в пределах тысячи рублей).

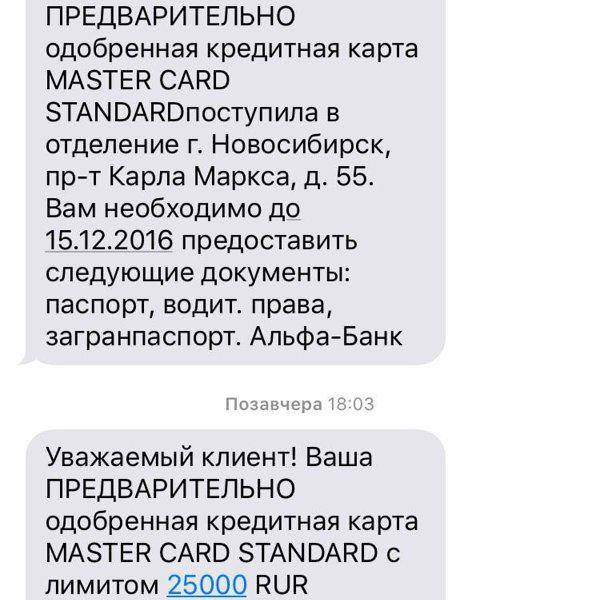

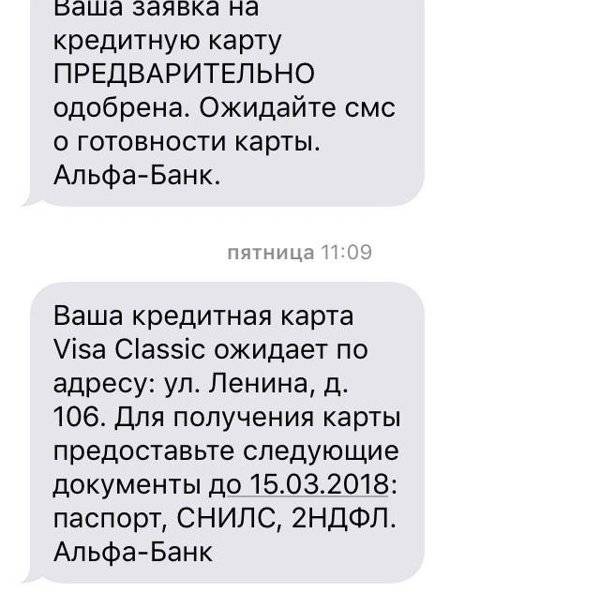

Какую документацию предоставлять?

Кроме анкеты-заявления и паспорта, будущему заемщику следует предоставить и другие документы: загранпаспорт, права на управление автомобилем, ИНН и СНИЛС, полис ОМС. Можно взять один документ из этого списка или сразу несколько. Существенно повышает вероятность одобрения заявки предоставление необязательных бумаг:

- свидетельство на машину, если ее возраст менее 4 лет;

- загранпаспорт, в котором есть отметки о посещении иного государства в последний год;

- дополнительное медицинское страхование.

Бухгалтерская справка о зарплате или по форме банка склонит комитет, рассматривающий заявки, на вашу сторону, потому как они подтверждают наличие постоянного стабильного дохода у заемщика. Для таких клиентов условия предоставления кредитного лимита более привлекательные. Потенциальным держателем кредитки может стать: гражданин РФ старше 21 года, трудоустроенный на постоянной основе, стаж которого составляет не менее 3 месяцев, имеющий постоянную прописку в регионе обращения за кредиткой.

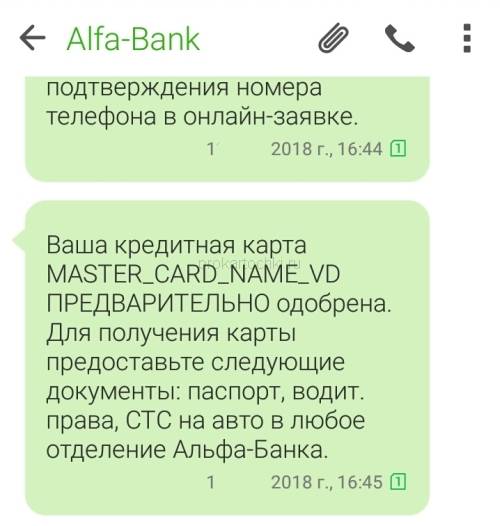

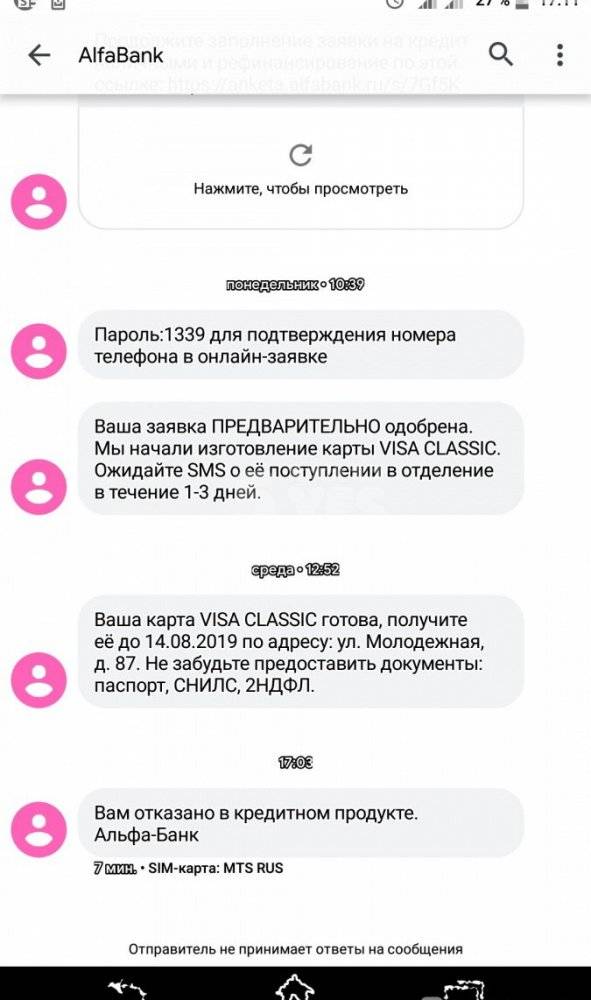

Является ли предварительное одобрение гарантией предоставления кредита?

Ответ на вопрос, дадут ли кредит, если предварительно одобрили, можно будет узнать только после проверки клиента. На этапе принятия решения о целесообразности информирования о предлагаемых продуктах редко используется какая-либо система оценки.

До тех пор, пока клиент не предоставит полный комплект документации говорить о готовности банка заключить кредитный договор нельзя: слишком мало информации доступно проверяющим, к тому же, она может оказаться сильно устаревшей. Соответственно, до того как направить сообщение о предодобренном кредите, не проверяют ни платежеспособность, ни кредитную историю.

Например, могли измениться фамилия, паспортные данные, адрес регистрации. Значит, нельзя достоверно установить личность человека, получить информацию о нем в базах данных.

К тому же, на капитальную проверку всех возможных заемщиков нужно направить очень большие объемы ресурсов: занять программное обеспечение, аппаратуру, персонал. В результате увеличатся сроки обработки реальных заявок, а часть работы будет выполнена впустую, ведь не каждый из тех, кто получил приглашение в банк, откликнется на него.

Если есть предварительное одобрение кредита, то может ли быть отказ и почему?

Даже если предварительно одобрили кредит, то отказ вполне реален. Причина кроется в том, что реальная проверка клиента выполняется только после предоставления им полного комплекта документов. И даже если не так давно (2-3 месяца назад) он обращался в банк, предъявлял все бумаги, и было вынесено положительное решение, то новая заявка будет вновь пропущена через всевозможные аналитические системы.

100%-ное одобрение кредитной заявки при наличии предварительного одобрения гарантировать нельзя.

Чаще всего отказывают ввиду:

- некорректного заполнения заявок, например, из-за ошибки в 1 цифре номера паспорта;

- расхождения информации, указанной в анкете, с тем, что прописано в документах. Эта ошибка типична для тех, кто часть заработка получает «в конверте»;

- несоответствия критериям банка в отношении возраста. Например, договора заключаются с людьми старше 21 года, а заявителю только 20 лет и 10 месяцев;

- информации, полученной в отношении окружения заявителя, например, по поводу проблем у работодателя или лиц, что числятся в друзьях в соцсетях.

Важным фактором является кредитная история. Иногда стоит обновить ее или исправить ошибки, допущенные при заполнении досье для БКИ, а иногда нужно отложить обращение за кредитом на 6-12 месяцев.

Когда аннулируют предварительное одобрение

Аннулирование предварительного одобрения возможно фактически на любом этапе работы с клиентом.

В сообщениях о возможности кредитования всегда уведомляют о таком праве кредитора.

Отказать могут и в момент предоставления заявления на кредит. Например, из-за того, что сотруднику не понравились лица, сопровождающие заявителя. Заявки отклоняют и по результатам проведенной проверки.

Иногда вместо того, чтобы отказать, кредитор предлагает скорректировать некоторые условия кредитования, например:

- уменьшить запрашиваемую сумму;

- увеличить срок действия договора;

- по возможности – предоставить доказательства наличия дополнительных источников дохода;

- повысить безопасность сделки путем оформления страховки, залога, привлечения созаемщика или поручителя.

Что влияет на окончательное решение банка

Решение о заключении договора кредитования принимается с учетом множества факторов. Основным параметром, вычисляемым автоматически, является скорринговый балл.

Его значение можно уточнить в персональном кредитном досье. 1 раз в год документ можно получить от БКИ или одного из его партнеров бесплатно.

На величину скоррингового балла влияют множество факторов, например:

- возраст;

- пол;

- семейное положение;

- образование;

- наличие собственности;

- трудовой стаж, включая последнее место работы;

- наличие иждивенцев;

- величина ежемесячного дохода;

- размер действующих кредитных обязательств и так далее.

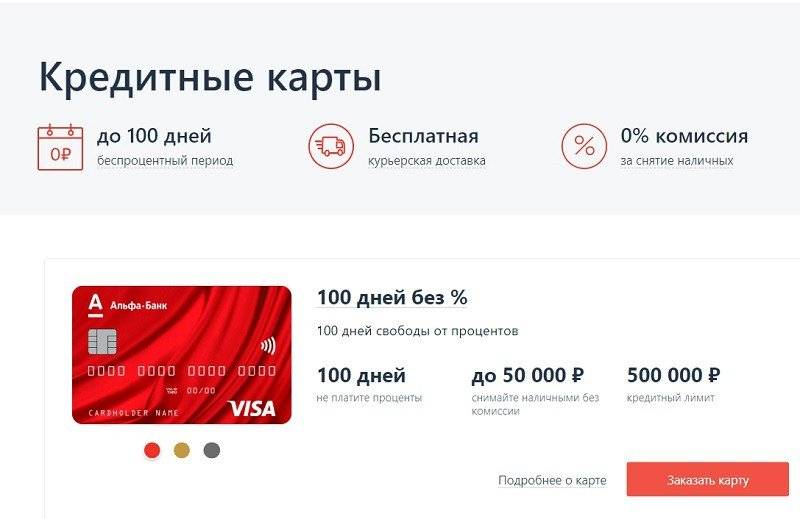

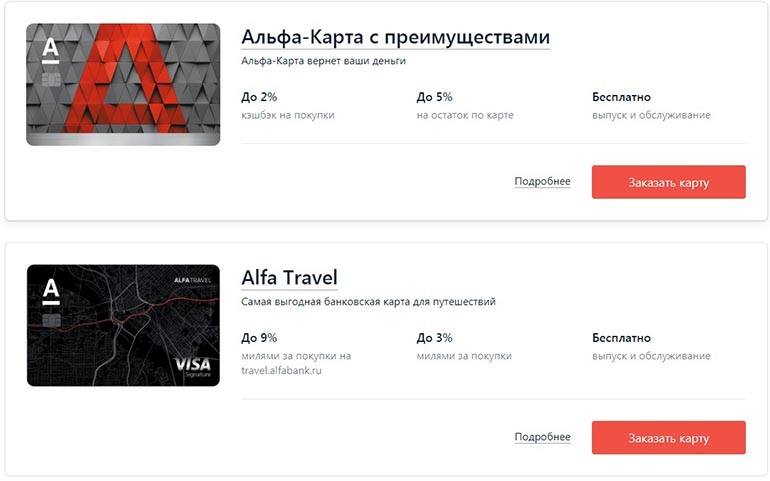

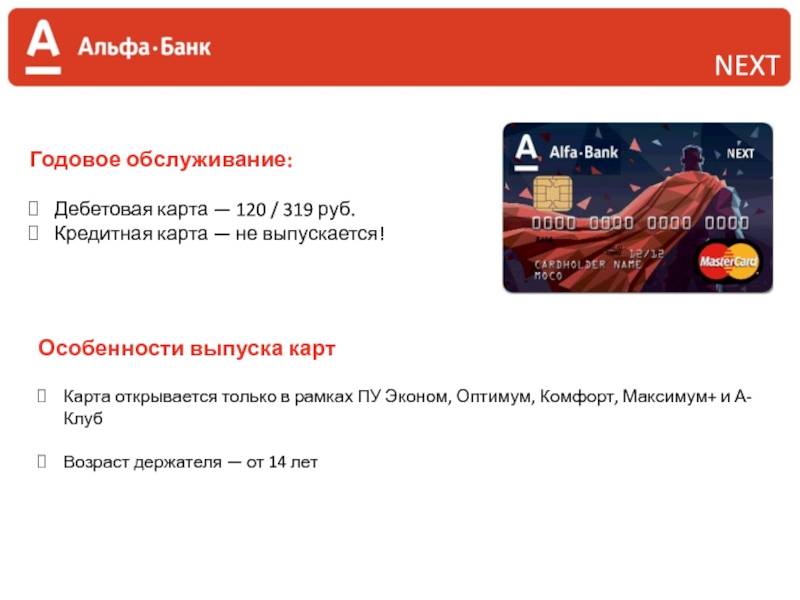

Виды кредитных карт Альфа-Банка

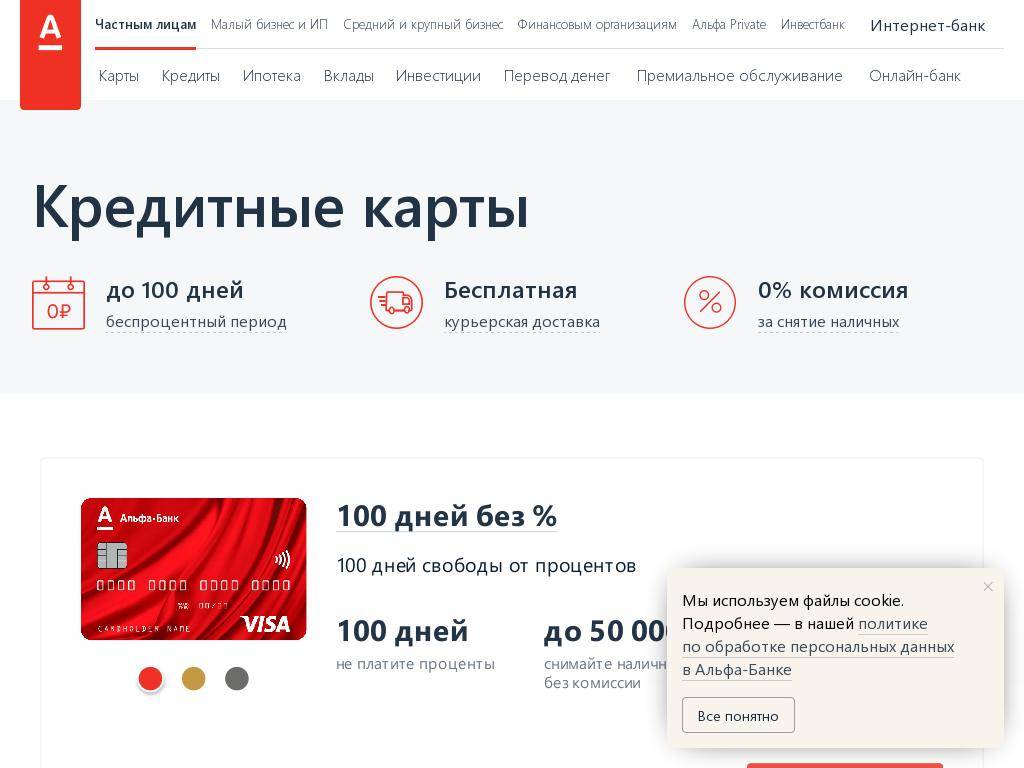

Среди банков в Альфе самый широкий выбор кредиток с льготным периодом по сравнению с конкурентами, особенно много кобрендинговых, которые могут принести дополнительную выгоду – о них и поговорим.

Для путешественников

Если вы часто находитесь в разъездах или планируете накопить на бесплатный билет для отпуска – оформите карту с бонусами РЖД, Аэрофлот или универсальными по программе Alfa Travel.

Каждая из них обладает своими условиями по бонусам:

Аэрофлот – в зависимости от категории карты вы будете получать в виде кэшбэка от 1,1 до 2 миль программы лояльности Аэрофлот за каждые потраченные 60 рублей. Дополнительные плюшки при оформлении кредитки Альфа-Банка – подарочные мили (от 500 до 1000) или услуги (например, смена эконом-класса на бизнес без доплаты).

Сравните:

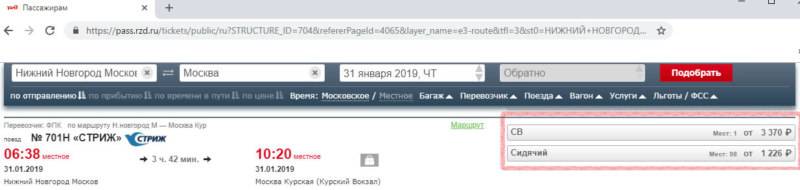

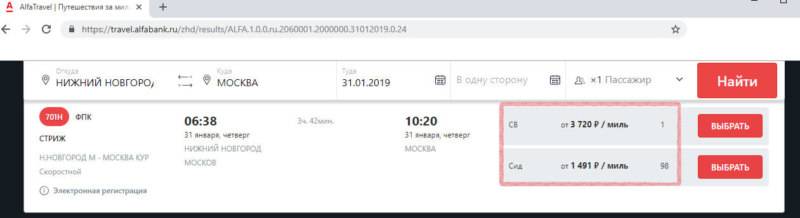

Билет на офсайте РЖД:

Тот же билет на портале Alfa Travel:

Для игр и шоппинга

Обратите внимание, в 2019 году Альфа-Банк прекратил выпуск кредитных карт:

- М-Видео;

- Игры@mail.ru;

- Warface.

В 2019 году в Альфа-банке можно оформить только кредитную карту Перекресток, которая предлагает отличные условия по кэшбэку в известной продуктовой сетке: за потраченные 10 рублей начисляется от 2 до 7 баллов (в зависимости от категории покупок, больше получите за чек в Перекрестке), которыми можно расплачиваться в магазине. Дополнительное преимущество – приветственный кэшбэк 5000 бонусов.

Кредитная карта Cash Back Альфа-Банка

Очень интересный продукт – лучшее предложение в сегменте по отзывам клиентов, за счет уникальных условий:

- Кэшбэк выплачивается в рублях на счет карты – несомненный плюс, нет головоломок с фантиками;

- Деньги возвращаются за любые покупки – % зависит от категории расходов;

- Самая высокая сумма возврата по банкам – до 3 тыс./месяц;

- Самый высокий кэшбэк в категории АЗС среди конкурентов – 10%;

- Дополнительно получите – 5% – кафе/рестораны, 1% – остальные покупки;

Как узнать, что активация прошла

- Попробовать войти в личный кабинет в интернет-банкинге. Если во входе отказано, то платежный инструмент еще заблокирован. Для удобства можно установить мобильное приложение на телефон.

- Позвонить в контактный центр по номеру: . Оператору необходимо назвать ФИО, адрес регистрации и проживания, паспортные данные, номер карты и кодовое слово.

- Обратиться в подразделение банка. Специалисту необходимо предъявить паспорт и карту.

- Проверить статус платежного инструмента через банкомат. Если пластик заблокирован, то устройство его не сможет распознать, и он будет возвращен автоматически.

Альфа Банк предварительно одобрил кредитную карту

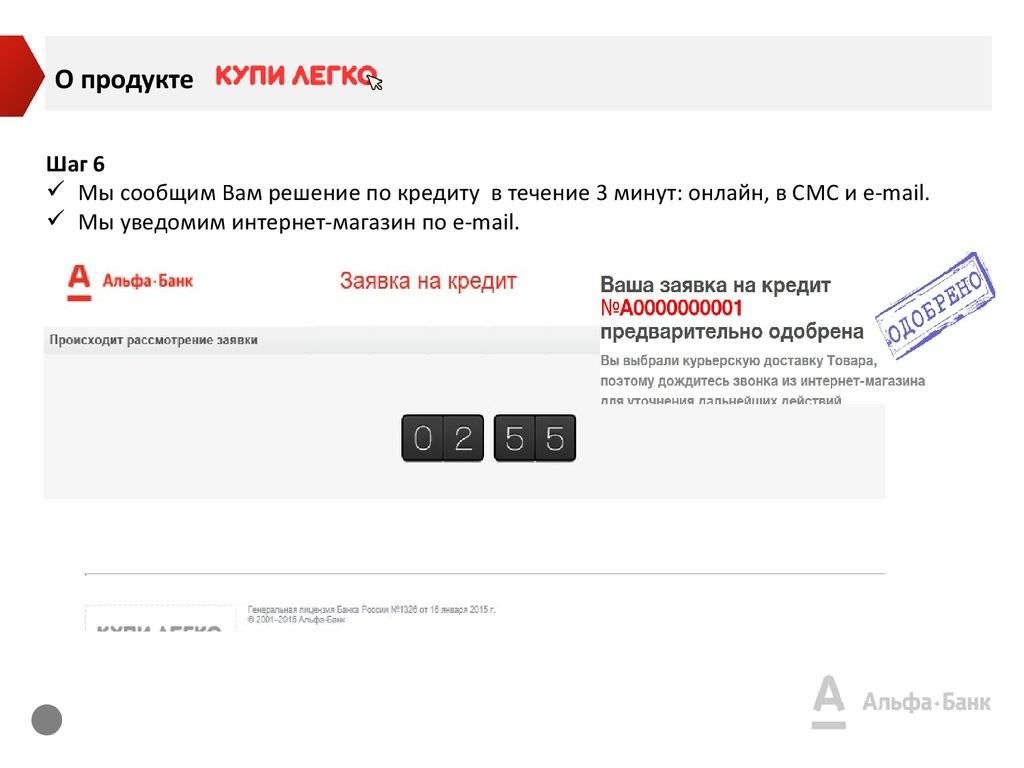

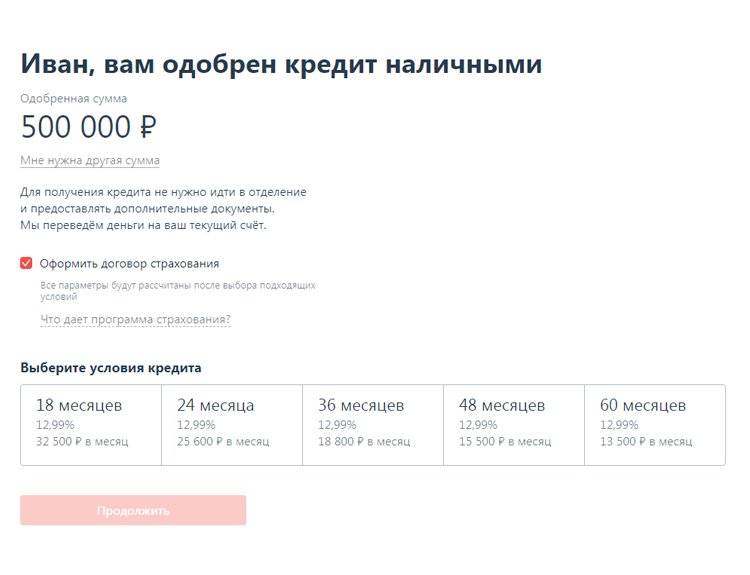

После того, как информация будет проверена, а недвижимость или машина выбрана, нужно принести в банк дополнительные справки, чтобы покупка была оформлена. Только тогда заявка будет окончательно одобрена, а заемщику выдадут кредит. Тогда что же подразумевается на самом деле? Получить такое сообщение в виде SMS или звонка из банка потенциальный клиент может в том случае, если он отправил запрос на получение карточки, либо отправил частичный пакет документов. Решение по данному кредитному продукту будет вынесено позже, а пока что можно надеяться на то, что окончательное решение будет положительным. После оформления заявки на получение карточки без предоставления полного пакета бумаг или дистанционно, финансовая компания принимает предварительное решение по ее одобрению. И только после этого будет принято окончательное решение. Вполне возможно, что при анализе предоставленной вами информации окажется, что финансовая организация переоценила ваши возможности в качестве плательщика, и тогда в займе будет отказано. Кредитная карта может быть предварительно одобрена при нескольких обстоятельствах. Активным пользователям сети Интернет предоставлена возможность подать заявление на выпуск кредитки на официальном сайте Альфа Банка, в разделе «Кредитные карты». Портал предложит клиенту большой список банковских продуктов, из которых необходимо выбрать более предпочтительные. Но что означает такое решение кредитной организации? Получить уведомление о предварительном одобрении в виде СМС или телефонного звонка из отделения могут: Банковская политика предполагает многоэтапную проверку реальной платежеспособности заемщика. В результате сбора и анализа необходимых сведений о клиенте, финансовая организация либо дает разрешение на выпуск кредитки, либо нет. Поэтому не стоит думать, что предварительно одобренная кредитка от Альфа Банка гарантирует клиенту выдачу пластика на руки. Только после полной, развернутой проверки, Альфа Банк примет конечное решение. Вполне вероятно, что финансовая организация, изначально одобрив заявку, переоценила платежеспособность клиента, поэтому в получении заемных средств вам может быть отказано. После изучения условий и возможностей той или иной кредитки и выбора оптимальной для себя, можно подать заявку на выдачу пластика на портале Альфа Банка. Последовательность действий будет следующей:

Читать про другие услуги и продукты банка:

- Альфа Банк Доходная Карта Mastercard World с Чипом Расчетная

- График Работы Альфа Банка в Ростове на Дону на Красноармейской

- Кредит Малому Бизнесу с Нуля Без Залога и Поручителей Альфа Банк

- Можно ли Получить Кредитную Карту Альфа Банка с Плохой Кредитной Историей

- Альфа Банк в Махачкале на Какой Улице

Разберемся в причинах

Понять основание отказа по кредитной карте «100 дней без процентов» достаточно сложно, ведь даже банковским менеджерам не сообщается истинная его причина. Решение принимается по итогам скоринговой проверки, механизмы которой строго секретны. Что делать, если вы получили отрицательный ответ? Ничего, обратиться в другой банк и подать заявку там. Если уж и в этом случае вам откажут, придется проанализировать свою анкету.

- Внимательно проверьте все указанные сведения. Они должны быть полностью правдивыми. Не стоит пытаться ввести банк в заблуждение, ведь он все равно выяснит правду.

- Давайте только актуальные номера телефонов. Часто причиной отказа становится банальная ошибка, в результате которой банковский менеджер не может дозвониться до вашего начальника или отдела кадров. Если бы он смог уточнить факт работы, вполне возможно, пришел бы положительный ответ.

- Иногда указание собственности оказывается не на пользу потенциальному заемщику. Дело в том, что наличие автомобиля предполагает немалые расходы. Это становится критично, когда зарплата у клиента невелика.

- Наличие детей и пожилых родственников занижает платежеспособность, ведь на их содержание человек тратит средства из своего дохода.

- Может негативно сказаться и заявленная сумма кредитного лимита. Если при высокой зарплате человек просит выдать ему кредитку на 20 тысяч рублей, это обстоятельство обязательно вызовет вопросы. Равно как и при доходе в 15 тысяч рублей клиент запрашивает лимит в 500 тысяч рублей. Старайтесь указывать в заявке сумму, соразмерную своей реальной кредитоспособности.

Как понять, на какой размер кредитного лимита можно рассчитывать? Проведите подсчет по следующей схеме. Минимальный ежемесячный взнос по кредитной карте «100 дней без процентов» составляет в среднем 6% от общей задолженности, однако банк считает платежеспособность по максимальной сумме лимита. При этом платеж не должен превышать трети дохода человека.

Если клиент получает 24 тысячи рублей и больше не имеет никаких кредитов, ему смогут одобрить около 130 тысяч рублей. Как получилась такая сумма? По расчетам банка он сможет платить по 8 тысяч рублей ежемесячно (треть от зарплаты), что составляет 6% от максимального лимита. Таким образом, предельная сумма по кредитной карте выходит примерно 130 тысяч рублей.

Однако на практике такие грубые расчеты не применяются, слишком много факторов нужно учесть. На окончательное значение кредитного лимита по карте «100 дней без процентов» оказывают влияние другие обязательные платежи, содержание детей и т.д. Поэтому заранее предсказать точный размер одобренной суммы невозможно.

После предварительного одобрения

Кредит не будет выдан, пока не будет пройдена процедура верификации потенциального заемщика. Под ней понимается полная проверка работниками финансовой организации предоставленных человеком сведений, его кредитной истории. Ни один банк не захочет работать с клиентом, у которого есть задолженности, не способным погасить кредит. Следовательно, для получения предварительного одобрения сотрудники организации выполняют ряд определенных действий.

- Высланный запрос переадресовывается в специальное бюро, которое займется проверкой кредитной истории.

- Банк вышлет человеку приглашение. Заемщику будет нужно заполнить заявку, представляющую собой определенную анкету.

- Банковские работники проводят сверку предоставленной информации с реальными данными.

- Специалисты финансовой организации проверяют указанные доходы, оценивают возможность платить каждый месяц кредит.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Для проверки правдивости предоставленных сведений могут быть сделаны звонки близким людям, на работу потенциального заемщика.

Раннее одобрение кредита не является гарантией того, что будет выдан новый займ. Подобная ситуация происходит тогда, когда возможный заемщик указал некорректные или неправильные данные. Например, в онлайн-заявке человек указал не тот возраст, неточную сумму дохода.

Лишь после проведения всех этапов верификации финансовая организация принимает окончательное решение. Есть большая вероятность, что во время проведения анализа предоставленных сведений банк переоценил возможности потенциального заемщика. Тогда кредит ему не будет предоставлен.

Что влияет на вероятность одобрения

- Кредитная история — кредитная история показывает Альфа-Банку надежность заемщика. Какие у него были кредиты, на каких условиях, как он их выплачивал, были ли у него просрочки или проблемы с внесением платежей.

- Платежеспособность — платёжеспособность является одним из ключевых факторов в принятии банком положительного решения. Идеальной является ситуация, когда процент платежей по кредиту не превышает 30% от общего дохода заемщика. Такой процент позволяет заемщику застраховать себя от непредвиденных обстоятельств. На оценку платежеспособности влияют: текущие кредиты, алименты, долговые обязательства, иждивенцы, задолженности.

- Место работы — низкий трудовой стаж, отсутствие официального места работы, частые смены профессии снижают кредитный рейтинг. Альфа-Банк ищет надежных клиентов, которые получают стабильные и официальные доходы.

- Требования — каждый банк устанавливает свои требования к заемщику. Если вы не соответствуете хотя бы 1 минимальному требованию — будет отказано. Узнать требования Альфа-Банка к заемщикам можно на официальном сайте, на странице выбранной кредитной программы.

- Документы — чем больше документов вы сможете предоставить Альфа-Банку, тем выше вероятность одобрения вашей кредитной онлайн заявки. В пакет документов входят: документы, подтверждающие личность; документы, подтверждающие доход; документы, подтверждающие трудоустройство; дополнительные документы. Документы проверяет служба безопасности Альфа-Банка, если в них допущены ошибки или информация намеренно искажена — будет отказано.

Как повысить вероятность одобрения

- Поручитель — предоставить банку одного или нескольких поручителей;

- Созаемщик — привлечь созаемщика;

- Залог — оформить потребительский займ под залог недвижимого или движимого имущества;

- Дополнительный доход — предоставить банку сведения о дополнительных доходах и подтвердить их документами.

- Снизить нагрузку — закрыть действующие потребительские ссуды, рассрочки, ипотеки или кредитные карты либо снизить их ежемесячные платежи. Чем ниже долговая нагрузка, тем выше платежеспособность заемщика.

Предварительное одобрение кредитования от Сбербанка

Если пришла СМС от Сбербанка «Предварительно одобрен кредит», нужно подумать, а нужна ли эта услуга. Если нет, то сообщение можно просто проигнорировать. Если информация важна, то нужно начинать работу в этом направлении.

Подобные сообщения клиенты Сбербанка также могут получить посредством:

- терминалов самообслуживания при работе с картой банка;

- личного кабинета в «Сбербанк онлайн»;

- при обращении в сбербанковский офис.

Что делать, если Сбербанк предварительно одобрил кредит

Когда предварительно одобрили кредит в Сбербанке, первое что дальше нужно сделать, так это обратиться на номер 900 или в офис этого банка. В ходе беседы уточняют специфику предложения и условия получения займа.

Затем нужно подготовить требуемые документы и дождаться окончательного вердикта. Так участникам зарплатного проекта достаточно при помощи сотрудника Сбербанка заполнить заявление-анкету, предъявить паспорт и сообщить номер зарплатной карточки. Заявление можно подать как в личном кабинете, так и в офисе банка.

Статус отправленной заявки можно контролировать в «Сбербанк онлайн». На анализ обращения потребуется от нескольких часов до 1-2 дней. Иногда с заявителем по телефону связывается представитель внутренних служб Сбербанка. Если проверка подтвердила возможность кредитования, то заключается кредитный договор. Деньги чаще выдают путем перевода на дебетовую карту заявителя.

При получении средств с карточного счета важно помнить об ограничениях по суммам, что можно снять за определенный период времени, и о комиссиях, уплачиваемых, если запрашиваемые объемы превышают установленные лимиты, если обратиться к кассирам или к аппаратам других банков.

Иногда Сбербанк одновременно с кредитом предлагает оформить кредитную карту. На ее выпуск банку нужно 5-14 дней.

Как быть, если пришло СМС от Сбербанка о предварительно одобренном кредите с паролем

Действующие клиенты Сбербанка могут получать СМС, в тексте которого сообщается о готовности этого банка дать займ, а прописан некий код. Этот шифр нужно сообщить сотруднику банка при оформлении заявки на кредитование.

Код покажет системе:

- откуда соискатель узнал о возможности получения ссуды;

- что заявка подана от активного клиента банка, хорошо зарекомендовавшего себя в течение длительного времени.

Так, вполне вероятно, удастся заключить кредитный договор на более выгодных условиях.

Предварительно одобренная кредитная карта от Сбербанка

Получение предварительно одобренной кредитки оформляют также как и аналогичный кредит. Хотя, возможно, особенно, если клиент получает зарплату на сбербанковскую карточку, бланк уже выпущен и готов к получению. В таком случае достаточно подписать соответствующий договор и получить кредитную карту.

Рекомендации заемщикам

Что нужно, чтоб вероятность получения ссуды составляла 100%:

- Объективная оценка финансовых возможностей. Клиент, получающий минимальную зарплату, но просящий дать в долг 1 миллион до конца года, вряд ли вызовет доверие у банка. Чтобы показать свое серьезное отношению к выплате долга, необходимо одалживать ту сумму, которую вы в состоянии вернуть.

- Личные качества как преимущество. На решение банка может повлиять даже такая банальная черта характера как умение слушать, вежливость, пунктуальность и ответственность. Если клиент опоздал на собеседование, невнимательно заполнил анкету, предоставил неполный список документов – это говорит лишь о том, что человек безответственный и не станет выполнять свои обязательства в полной мере. Постарайтесь таких казусов не допускать.

- Будьте с банком честны. Даже если имеются просрочки, судимость и другие неблагоприятные факторы, влияющие на решение банка – ни в коем случае не скрывайте их.

Добросовестным клиентам всегда дается второй шанс: сотрудник банка поможет составить удобный график платежей, рефинансировать долги и всячески поспособствует тому, чтобы деньги были выданы.

https://youtube.com/watch?v=NNKKTslaZWE

Условия кредитования конкретного банка нужно узнавать непосредственно у финансовой организации, в которую планируете обращаться.

Почему отказали?

Предварительное одобрение на выдачу кредита – не гарантия его предоставления. В реальности даже на этом этапе банк может отказать в кредитном продукте. На практике происходит большое количество таких случаев. Можно выделить ряд причин, которые потенциальным клиентам Альфа-Банка нужно обязательно учесть при желании получить кредит.

- Потенциальный клиент финансовой организации целенаправленно предоставил неправильные сведения, совершил это по невнимательности. Простая опечатка может стать причиной отказа банка в выдаче займа. Требуется очень внимательно относиться к заполнению данных в анкете.

- Отказ банка может произойти из-за указания заведомо неправильной информации о доходах, трудовом стаже и месте работы. По мнению финансовой организации, произошло умышленное предоставление неверных сведений. И банк вряд ли захочет дать кредит.

- Кредитное учреждение имеет право отказать в выдаче займа тогда, когда переданные документы окажутся недействительными, не будут соответствовать требованиям банка, считаться не полностью чистыми с юридической точки зрения.

- Кредитная карточка не будет выдана, если после предоставления финансовой организацией предварительного одобрения на выдачу банковского продукта, потенциальный клиент не принес нужные бумаги.

Как нужно поступить, чтобы получить необходимую сумму на руки или банковскую карточку? Нужно лишь правильно заполнить анкету, вовремя передать банковскому сотруднику все необходимые бумаги. В этом случае вероятность одобрения заявки будет очень высокой.

https://youtube.com/watch?v=NNKKTslaZWE

Делаем первые шаги

Активным пользователям сети Интернет предоставлена возможность подать заявление на выпуск кредитки на официальном сайте Альфа-Банка, в разделе «Кредитные карты». Портал предложит клиенту большой список банковских продуктов, из которых необходимо выбрать более предпочтительные.

После изучения условий и возможностей той или иной кредитки и выбора оптимальной для себя, можно подать заявку на выдачу пластика на портале Альфа-Банка. Последовательность действий будет следующей:

нажав на понравившийся банковский продукт, кликните по кнопке «Заказать сейчас»;

в появившемся окне введите требуемые организацией сведения: ФИО, пол, контактный телефон, адрес электронной почты, регион места работы. После заполнения всех полей нажмите «Продолжить»;

укажите уточненные личные данные, такие как серия и номер паспорта, дата рождения, место рождения, адрес прописки;

после заполните нужные поля информацией о степени, образовании, полученной специальности, рабочей должности, укажите ИНН организации-работодателя, размер реальной ежемесячной заработной платы;

напишите, какую величину кредитного лимита по карте вы хотели бы получить

При указании суммы важно адекватно оценивать свои финансовые возможности;

из предложенного системой списка выберите документы, которые вам будет необходимо предоставить в отделение финансовой организации (паспорт и любой другой на усмотрение заемщика).

Заключительным этапом перед отправкой заявления в Альфа-Банк станет внесение в соответствующее поле сведений о человеке, способном подтвердить правдивость указанной вами информации. Запрещено указывать здесь данные своего супруга/супруги. Прописанное контактное лицо не будет являться поручителем, то есть не станет нести ответственность по кредиту вместе с заемщиком, оно необходимо только для проверки указанных сведений.

После придумайте и запомните секретное кодовое слово по карточке, которое обеспечит вам дополнительную безопасность при пользовании банковским продуктом. Наконец, выберите из списка город и способ получения пластика. Затем внимательно перепроверьте всю введенную вами информацию, отправьте заявление на выпуск карты в банк и ждите уведомления от кредитной организации о результатах его рассмотрения.

По каким причинам аннулируется предварительное одобрение

Причинами отказа могут быть:

- Опечатки или умышленное указание неверных сведений, касающихся паспортных данных. Поэтому при заполнении формы надо быть аккуратным, чтобы не допускать никаких неточностей.

- Предоставление ложных данных о месте работы заемщика или же о его официальной заработной плате. Именно с такими фактами чаще всего приходится иметь дело современным банкам.

- Во время передачи документов после получения одобрения предварительного выясняется, что некоторые бумаги не соответствуют требованиям банковской организации или просто не обладают юридической силой.

- Для окончательного одобрения клиент не приносит в отделение банка нужные документы, однако пытается взять заемные деньги, ссылаясь на получение предварительного одобрения.

Чтобы предварительно одобренный кредит можно было получить в банке, необходимо принести в его отделение все необходимые документы, составленные в соответствии с требованиями. А также надо аккуратно заполнять все пункты в анкете. Не допускается писать ложные сведения, поскольку это может привести к отказу в выдаче конкретного займа.

Таким образом, многие заемщики сталкиваются с предварительным одобрением различных займов, но это не является окончательным этапом, выполняемым перед получением заемных средств

Важно соответствовать всем требованиям, выдвигаемым банком, чтобы обеспечить полноценное оформление кредита

В каких ситуациях предварительно одобряют займы?

Что подразумевается под предварительным одобрением кредита?

«Вам предварительно одобрен займ!» – сообщает представитель банка. Что это значит? Это значит, что получатель сообщения вправе обратиться за кредитным продуктом.

Предложение считается предварительным, если:

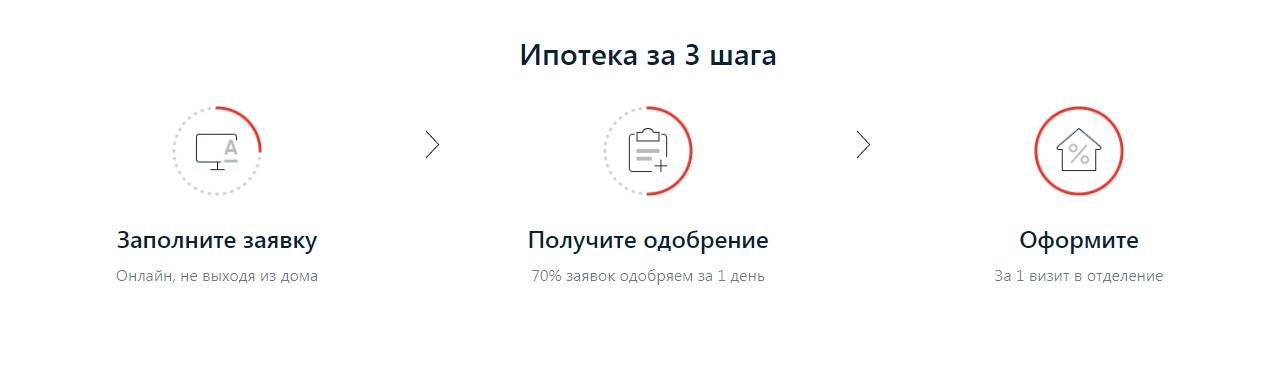

- подается онлайн-заявка. Тогда анализ клиента осуществляется исключительно на основании данных, предоставленных заявителем, то есть не подтвержденных оригиналами документов. Окончательное решение принимается после предоставления всей документации;

- изначально подана заявка с неполным комплектом документов. Например, может не быть какой-либо справки. Когда ее принесут, выносят окончательный вердикт;

- речь идет об ипотечном кредитовании. Здесь заявки рассматриваются в 2 этапа. Сначала кредитор оценивает заявителя в качестве возможного заемщика. На этой стадии решение является предварительным, поскольку банк еще не рассматривал бумаги по приобретаемой недвижимости. Если предложенный объект не устроит кредитора, а за время действия решения о возможности кредитования не предложена альтернатива, то в кредитовании откажут. Для того чтобы прокредитоваться, придется заново подавать анкету, предлагать другое жилье;

- клиент является участником зарплатного проекта. Тогда банк отслеживает данные о поступающем доходе, может вычислить длительность трудового стажа. Но для окончательного решения все же нужен, как минимум, паспорт.