Как получить

Оформить и подать заявку можно тремя способами:

- непосредственно в отделении финансовой компании

- для держателей зарплатных карт возможен выезд специалиста на работу

Если анкета будет подаваться в отделении, то заемщик при себе должен иметь все необходимые документы, так как их копии будут прикладываться непосредственно в заявке. Услуга выездного менеджера доступна только участникам зарплатного проекта и не во всех регионах. О наличии такой услуги можно уточнить по телефону горячей линии или на сайте банка.

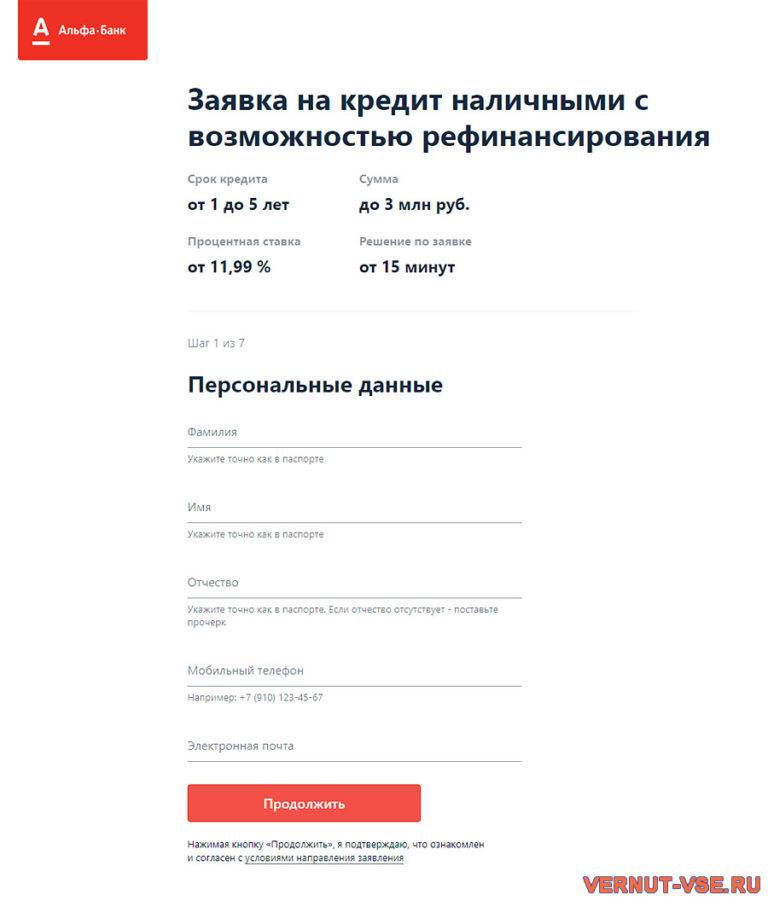

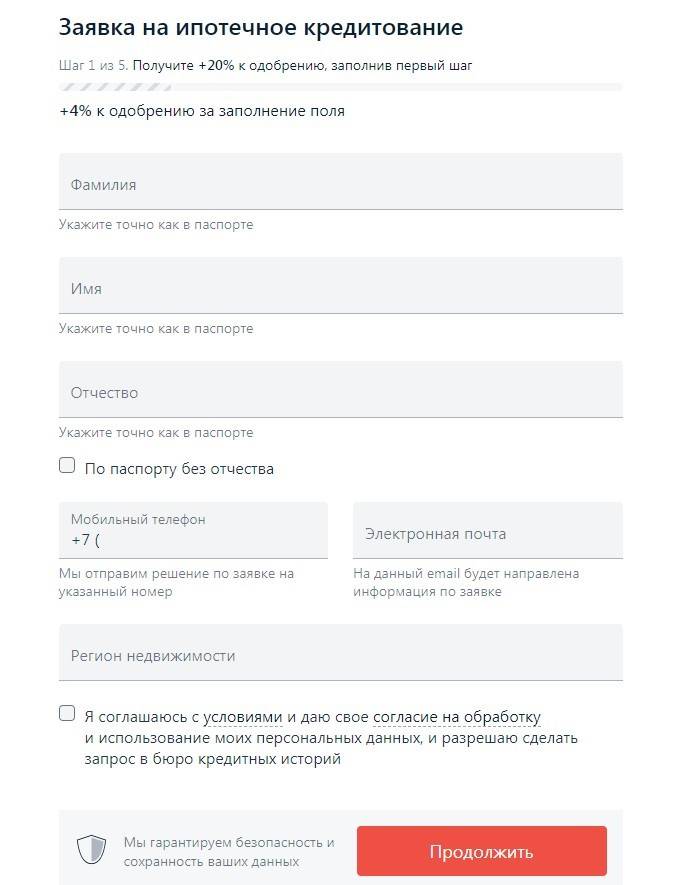

Онлайн-заявка

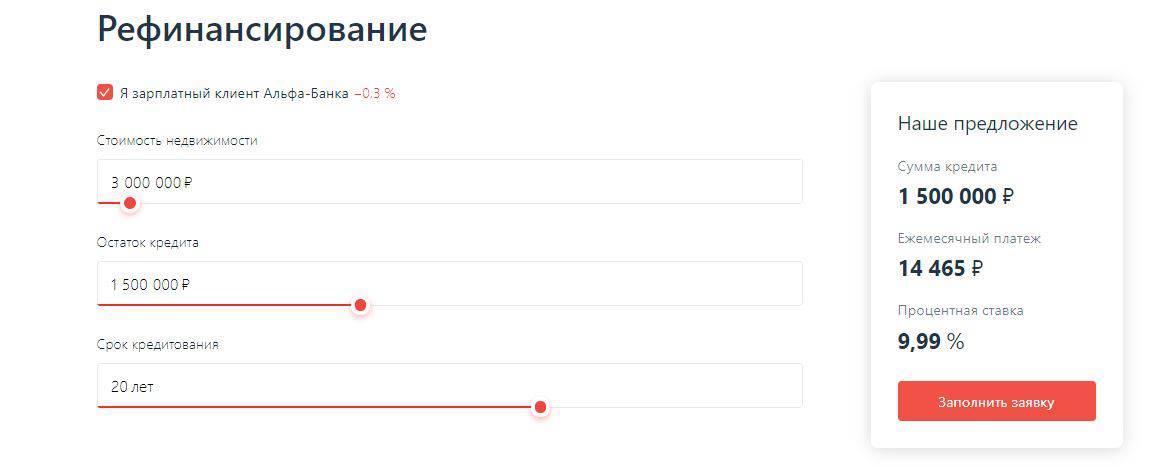

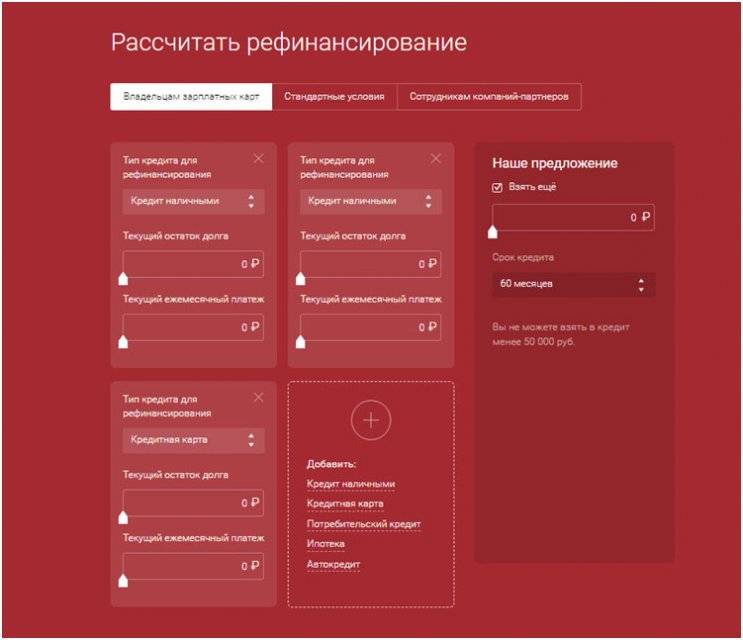

Подача дистанционной заявки является наиболее современным и удобным способом получения кредита. Чтобы подать онлайн-анкету нужно:

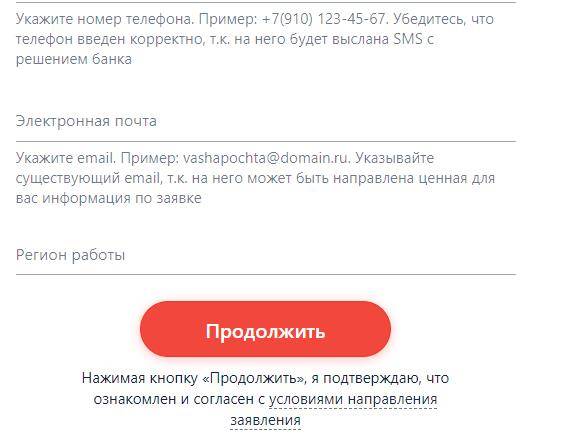

- Заполнить короткую анкету, где следует указать Ф.И.О. заемщика, его мобильный телефон, адрес электронной почты и регион проживания.

- Далее нажать кнопку «Продолжить» и заполнить другие персональные сведения, касающиеся данных паспорта и места работы клиента.

- После отправления заявки, необходимо дождаться решения от банка.

- Если решение принято положительное, нужно подписать кредитный договор и убедиться, что денежные средства поступили на счет в другом банке для погашения задолженности.

- После перечисления нужно написать заявление на досрочное погашение в той компании, где был закрыт долг.

Для подписания кредитного договора, заемщик должен будет подойти в отделение финансовой организации и передать документы, которые были использованы в заявке.

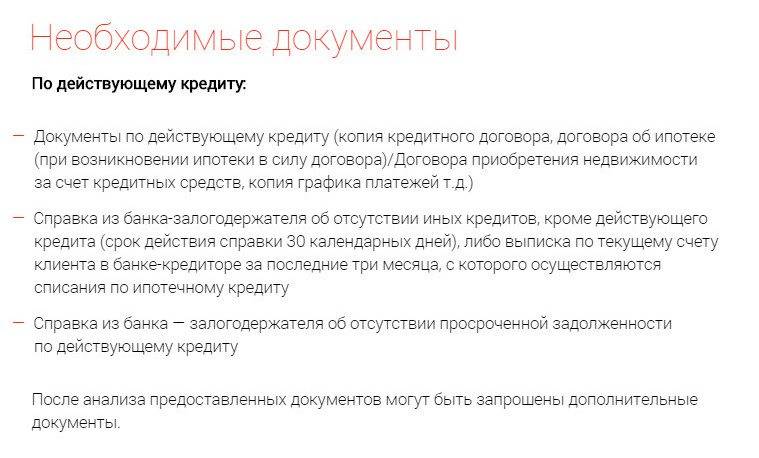

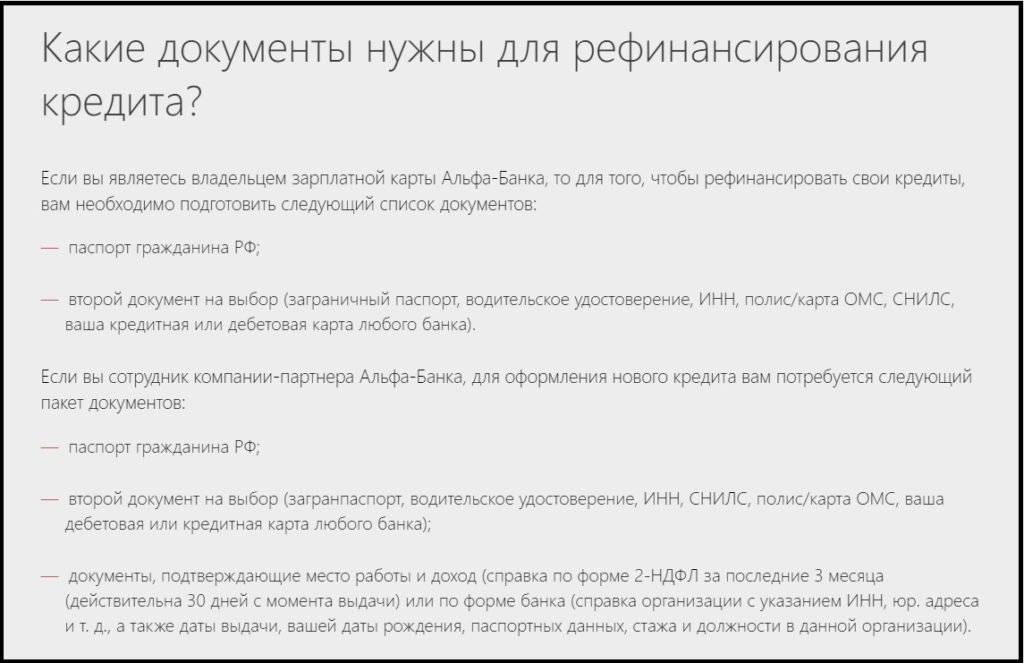

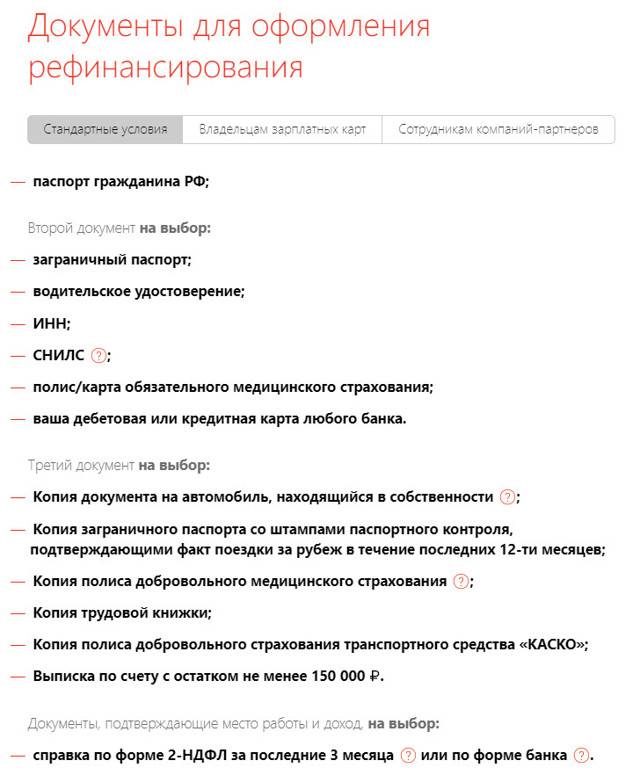

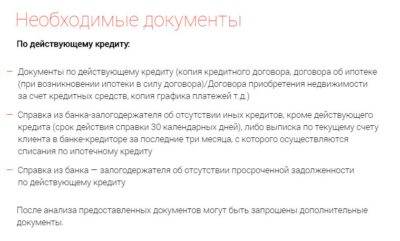

Документы

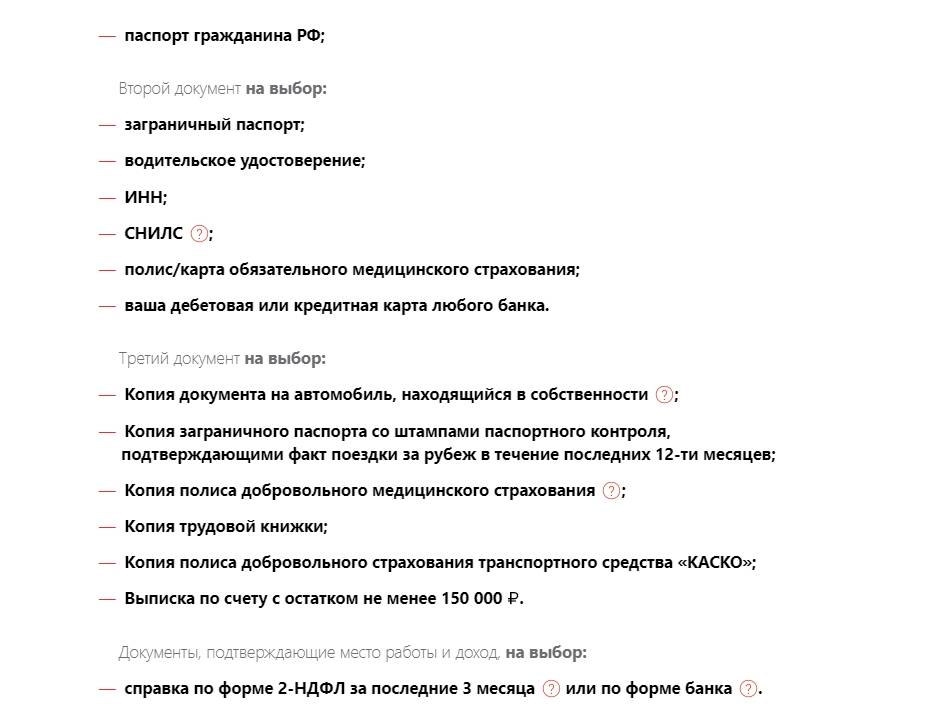

Подать анкету и получить ссуду можно только после предоставления необходимого пакета документов. Для рефинансирования потребуются:

- Паспорт гражданина РФ.

- Второй дополнительный документ на выбор заемщика: загранпаспорт, удостоверение водителя, ИНН, пенсионное свидетельство, полис или карта ОМС, именная кредитка или дебетовка.

- Третий документ на выбор клиента: копия свидетельства о регистрации ТС, копия загранпаспорта со штампом о выезде заграницу в течение последних 12 месяцев; копия полиса ДМС; ксерокопия трудовой книжки или договора; копия полиса КАСКО; выписка с депозитного счета, где остаток не менее 150 тыс.

- Документ, подтверждающий трудовую занятость и платежеспособность: справка 2-НДФЛ за последние 3 месяца или справка по форме банка.

Для держателей зарплатной карты потребуется только два документа:

- Паспорт гражданина РФ

- Второй документ на выбор из предоставленного выше списка

Для сотрудников компаний-партнеров необходимы три документа вместо четырех:

- Паспорт гражданина РФ

- Второй документ на выбор из предоставленного выше списка

- Документ, подтверждающий трудовую занятость и ежемесячный доход

Если предоставленных документов будет недостаточно для принятия решения, кредитор вправе запросить дополнительные сведения на свое усмотрение.

Рефинансирование кредитов в Росбанке

Подробнее

Кредитный лимит:

от 50 000 до 3 000 000 руб.

Срок до:

5 лет

Ставка:

от

6,5%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

Рефинансирование кредитов в УБРиР

Подробнее

Кредитный лимит:

от 100 000 до 1 600 000 руб.

Срок до:

10 лет

Ставка:

от

6,5%

Возраст:

от

19 до

75 лет

Рассмотрение:

2 часа

Оформить

Рефинансирование кредитов в Интерпромбанке

Подробнее

Кредитный лимит:

от 45 000 до 1 100 000 руб.

Срок до:

7 лет

Ставка:

от

11%

Возраст:

от

21 до

75 лет

Рассмотрение:

30 минут

Оформить

Рефинансирование кредитов в банке Уралсиб

Подробнее

Кредитный лимит:

от 35 000 до 2 000 000 руб.

Срок до:

7 лет

Ставка:

от

11,9%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

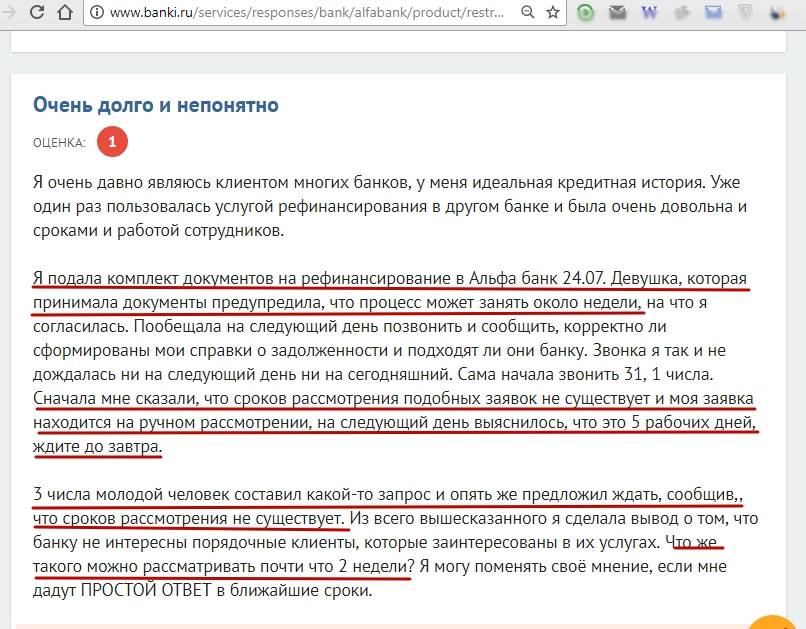

Сколько ждать

Стандартный срок рассмотрения кредитной заявки составляет от 1 до 5 дней. Как правило, участники зарплатного проекта могут рассчитывать на более короткий промежуток времени в рассмотрении анкеты. Такие заявки могут быть рассмотрены в течение суток, так как вся информация о платежеспособности уже есть в базе банка. Клиенты, оформляющие кредит на стандартных условиях, вероятнее всего, будут рассмотрены в течение 5 дней, так как кредитору необходимо время, чтобы оценить заемщика, проверить его КИ и т.д.

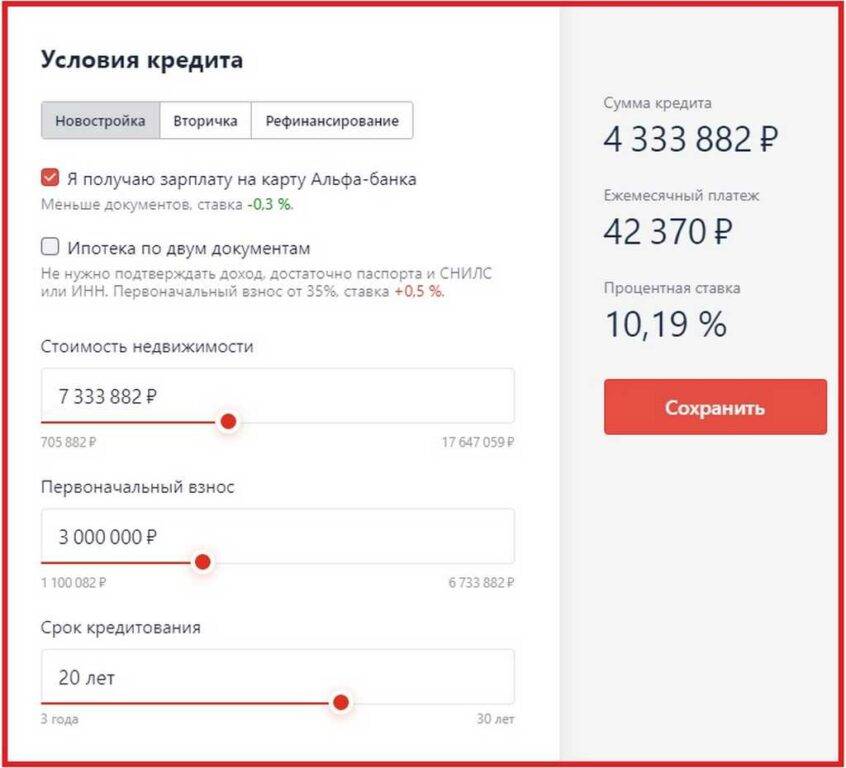

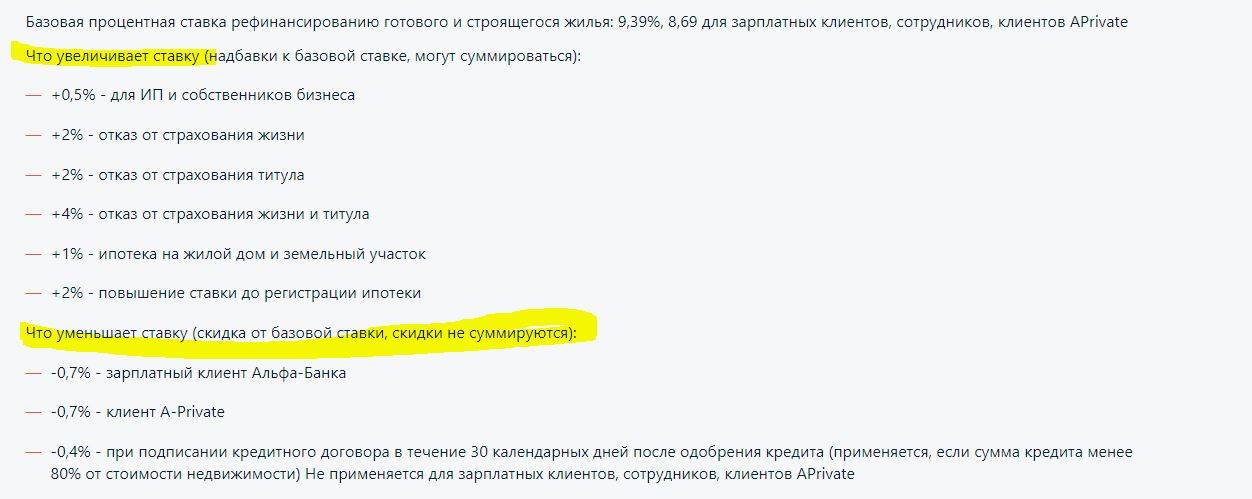

Вспомогательные условия

Перечень вспомогательных условий выглядит следующим образом:

- отсутствие договора на страховку жизни;

- получение денежной ссуды поверх лимита ипотечного кредитования;

- в качестве залогового имущества фигурирует земельный участок вместе с домом:

- в качестве залогового имущества фигурирует малоэтажный жилой дом;

- отсутствие подоходной справки от клиента;

- отсутствие документов о рефинансировании от других банковских структур;

- завершение процедуры рефинансирования в течение первых тридцати дней с момента инициализации процесса;

- клиент имеет заработную дебетную карту банковской организации, к которой обращается за услугой рефинансирования;

- процедура рефинансирования превышает порог в восемь миллионов рублей для Москвы и других городов Российской Федерации.

В зависимости от соблюдения данных условий, клиент имеет возможность повысить, или снизить итоговую процентную ставку на величины, начиная от -0.3%, заканчивая +3% в каждом отдельном случае.

Альфа-банк имеет еще одну вспомогательную категорию опций, влияющую на итоговую процедуру рефинансирования.

Связана эта категория с типом недвижимого имущества, отдаваемого под залог банка.

Таким образом небольшие жилые дома, или квартиры оцениваются банковской структурой в 80% стоимости от полной цены, а частные дома с земельными участками можно отдать банку лишь с 50% стоимости от номинального показателя.

При этом льготная категория граждан имеет право получить до 85% стоимости квартир, или танхаусов.

Стоимость домов с земельными участками даже для привилегированных клиентов неизменна.

Общие условия ипотечного рефинансирования

Можно не только оформить кредит наличными, но и осуществить перекредитование на выгодных условиях (процентная ставка от 8,19%). Финансовое учреждение готово заключить договор рефинансирования ипотеки при условии, что кредит был оформлен в сторонних банковских организациях.

Ежемесячный платеж до рефинансирования

Ежемесячный платеж после рефинансирования

Начисленные проценты без рефинансирования

Начисленные проценты с рефинансированием

График платежей № Дата платежа Ежемесячный платеж Сумма списания основного долга Сумма списания процентов Остаток задолженности

Воспользоваться предложением может каждый добросовестный плательщик, который испытывает сложности в погашении имеющейся задолженности. Можно уменьшить расходы по выплате займа, и избавиться от части финансового груза, который давит на заемщика.Бесплатный звонок по России 8 800 2000-000

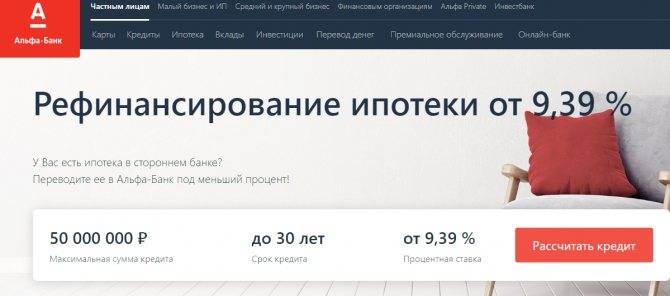

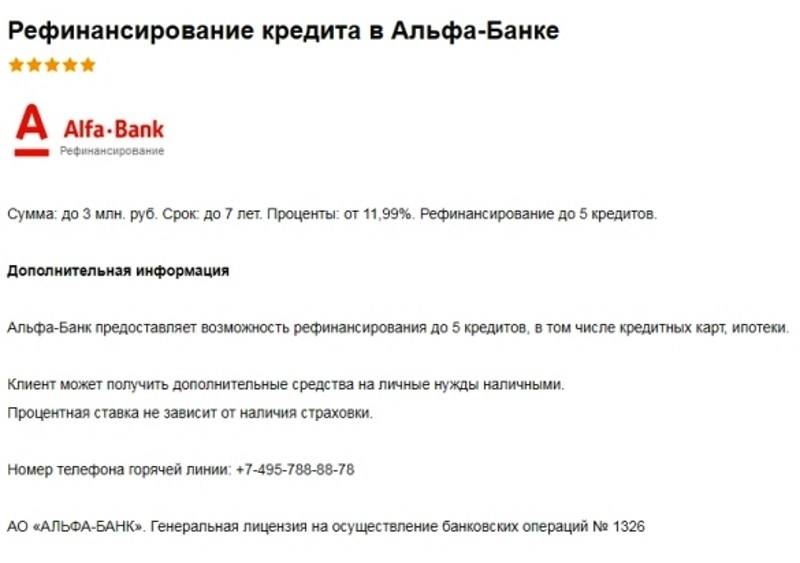

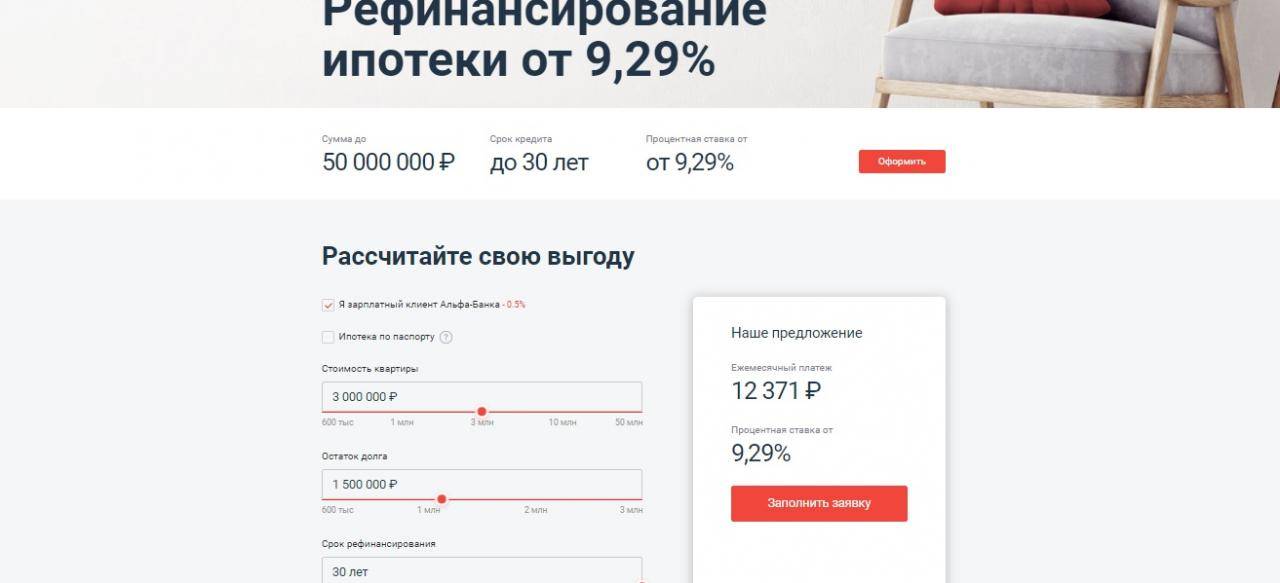

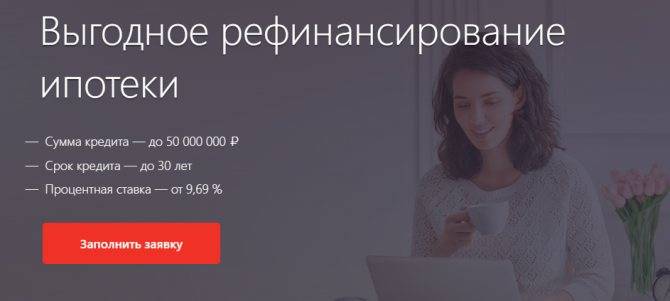

Альфа-Банк разработал программу, позволяющую должникам сторонних банков с максимальной выгодой закрыть финансовый вопрос. Учреждение предлагает следующие условия:

- Подписание договора осуществляется, если ипотека оформлена в валюте РФ.

- Минимальная сумма оформленного ранее договорного соглашения должна составлять 600 тысяч рублей, а максимальная не превышать отметку в 50 миллионов рублей.

- Возможность привлечения созаемщиков (до 3-х человек), благодаря чему увеличиваются шансы на получение суммы в требуемом размере.

Процедура перекредитования может быть произведена в случае, если заемщик оформил:

- часть квартиры, либо отдельную комнату;

- жилую площадь (отдельная квартира), приобретенную на вторичном рынке, либо в новостройке.

Кроме этого, существуют дополнительные условия осуществления перекредитования в финансовом учреждении Альфа-Банк:

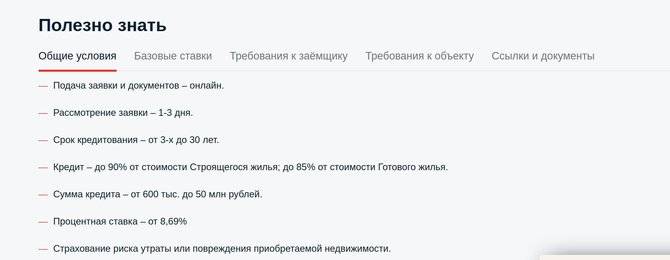

- документы, а также заявка подаются в онлайн режиме;

- период рассмотрения заявки составляет от 1 и до 3-ех рабочих дней;

- рефинансирование, по которому следует погасить задолженность, осуществляется сроком до 30-ти лет (минимальный период – 3 года);

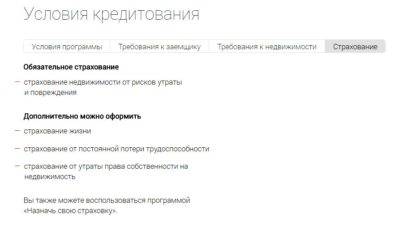

- осуществление страхования риска утраты, либо повреждения приобретаемого недвижимого объекта.

На интернет-ресурсе Альфа-Банка имеется телефон, по которому можно прояснить любые возникающие вопросы.

Условия в Альфа-Банке

Как и во многих других, в данном банке существует программа рефинансирования ипотеки, выданной другими банками. Рассмотрим подробнее, на каких условиях можно получить такую услугу в текущем году.

По отзывам клиентов, рефинансирование ипотеки от Альфа-Банка позволит решить финансовые проблемы, связанные с выплатой долга

По отзывам клиентов, рефинансирование ипотеки от Альфа-Банка позволит решить финансовые проблемы, связанные с выплатой долга

Параметры 2018 года

Рефинансированию подлежат только ипотечные кредиты, оформленные в национальной валюте. Минимальная сумма, которую можно запросить в Альфа-Банке — 600 тысяч рублей, максимальная ограничена суммой займа в другом банке, при этом, она не должна превышать 85% от оценочной стоимости объекта недвижимости. Предусмотрено привлечение до 3 заемщиков — по отзывам, это существенно помогает увеличить шансы на получение необходимого размера суммы.

Альфа-Банк проводит рефинансирование только следующей недвижимости:

- Квартира на первичном или вторичном рынке;

- Комната или доля квартиры.

Срок погашения выданного займа может достигать 25 лет. По правилам ипотечного кредитования Альфа-Банк приобретает права залога на объект недвижимости. Погашение предусмотрено платежами по принципу аннуитета, досрочное (частично или полностью) – допускается, без дополнительных комиссий.

Полный пакет документов обеспечит вам быстрое рассмотрение заявки и повышает шансы на положительное одобрение по кредиту

Полный пакет документов обеспечит вам быстрое рассмотрение заявки и повышает шансы на положительное одобрение по кредиту

Минимальная процентная ставка, на которую может рассчитывать заемщик — 9,75%, по отзывам, это одна из самых невысоких ставок по топовым банкам в 2018 году. Такая процентная ставка требует не только подтверждения платежеспособности в достаточном размере, но и выполнения ряда условий:

- Подключение опции Ультра (из программы Назначь свою ставку);

- Взнос — не менее половины от стоимости жилья;

- Подтверждение дохода по форме НДФЛ;

- Комплексное страхование рисков;

Для клиентов, не получающих заработную плату в Альфа-Банке, исчисление процентной ставки начинается от значения в 10%.

Требования к заемщикам

Чтобы воспользоваться услугой рефинансирования, клиент должен соответствовать минимальным требованиям:

- Занятость: постоянная, стаж не менее полугода, для зарплатных клиентов – от 3-х месяцев, допускается выдача займа ИП и учредителям/соучредителям предприятий;

- Доход: постоянный, размер дохода должен быть достаточным для погашения ежемесячного обязательного платежа;

- Гражданство — любое;

- Возраст: минимум 22 года, максимум 64 к моменту полного погашения займа.

Выгодные условия перекредитования предлагает Альфа-Банк. Отзывы о рефинансировании ипотеки в этом банке свидетельствуют о простоте процедуры. Получение нового займа позволит снизить процентную ставку, сократить ежемесячный платеж или срок действия договора.

Подключение к той или иной программе страхования позволит вам получить более низкую процентную ставку

Подключение к той или иной программе страхования позволит вам получить более низкую процентную ставку

Спецификация недвижимости

Недвижимость, которая служит предметом залога, должна соответствовать основным правилам. К ним относятся:

- Наличие отдельного санузла и кухни;

- Состояние дома: он не должен относиться к категории ветхого или аварийного. То есть, не стоять в очереди на капитальный ремонт, реконструкцию, снос или расселение.

Напомним, что рефинансированию подлежат только кредиты, взятые на покупку квартиры/комнаты/доли в многоквартирном доме на первичном или вторичном рынке.

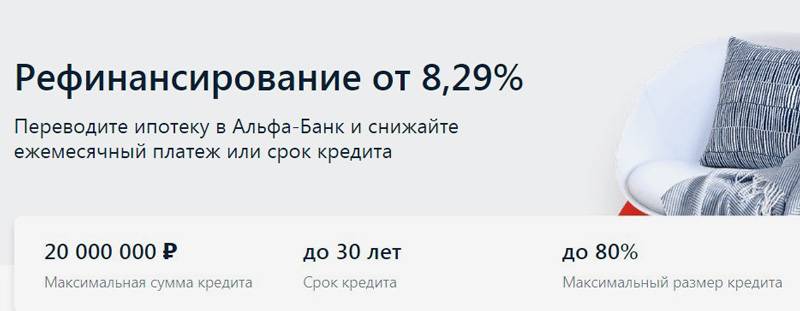

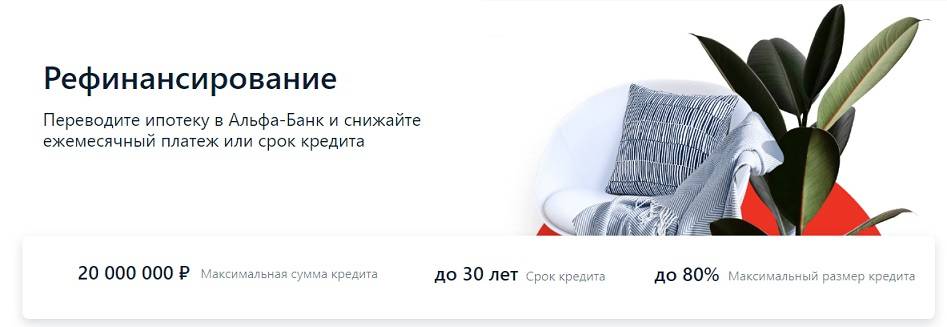

Условия перекредитования ипотеки

Финансовая организация предлагает клиентам рефинансировать заем, оформленный на покупку жилья в другом банковском учреждении страны, на следующих условиях:

- максимальная сумма займа – до 20 млн ₽;

- период кредитования – до 30 лет;

- максимальный размер ссуды – до 80% рыночной стоимости залогового недвижимого имущества;

- заявку и документы можно отправить дистанционно;

- срок рассмотрения заявки – до 3 рабочих дней;

- минимальная процентная ставка – 8,29% годовых;

- оформление страховки на жилье – обязательно.

Перекредитованию подлежат займы, полученные на покупку готового или строящегося жилья. Предпочтение отдается зарплатным клиентам банковской организации.

При рефинансировании семьи, в которых больше одного ребенка, могут использовать материнский капитал, при условии что они не получали другой помощи от государства.

Достоинства рефинансирования

Взятие кредитных средств на жилье предполагает тяжелую нагрузку финансового плана, однако, при помощи перекредитования есть возможность ее значительно облегчить, путем улучшения условий выплаты.Рефинансирование кредита, взятого в Альфа-Банке, является выгодным и здесь можно отметить несколько сторон:

- Значительно понижается годовая ставка по взятому кредиту.

- Если объединить несколько займов в одну ссуду, то процедура оплаты долга станет намного легче, так как все будет осуществляться единственным платежом по обычному календарю.

- Процедура рефинансирования осуществляется в режиме онлайн, не потребуется для начальной подачи заявления посещать офисное помещение. Окончательное решение будет сообщено посредством телефонного звонка.

- Есть возможность установить величину ежемесячного взноса удобную для клиента на удобный период.

- Существует несколько действенных методов внесения денежных средств в счет погашения кредита.

- При желании предоставляется возможность взять финансы суммой больше, чем рефинансированная сумма.

- Договор о рефинансировании от данного банковского учреждения не включает скрытых или неожиданных комиссий, имеющиеся условия четко прописаны, понятным, доступны для ознакомления.

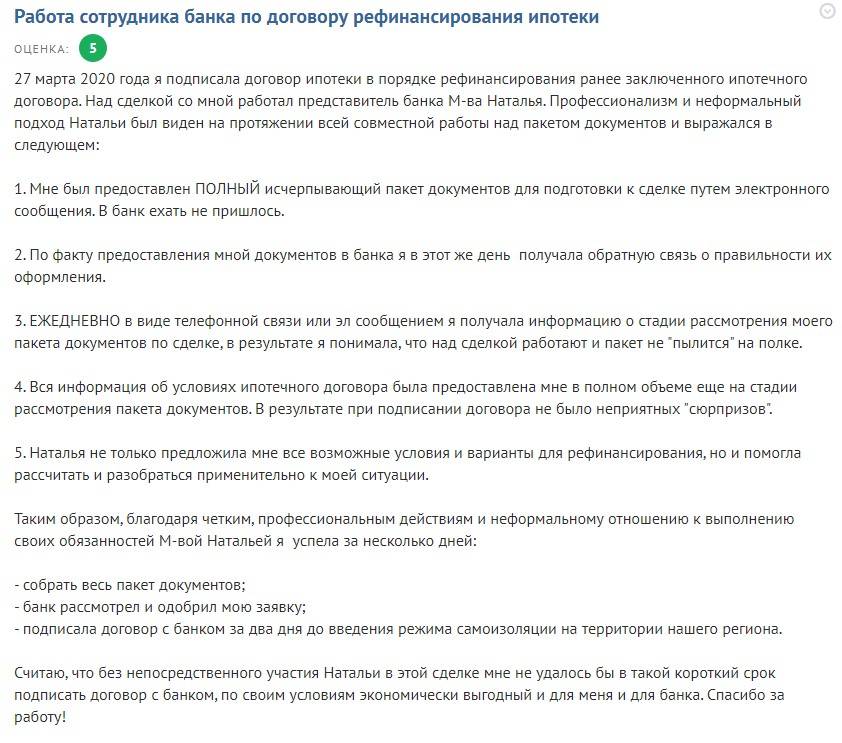

- Персонал учреждения всегда готов оказать действенную, квалифицированную помощь каждому клиенту, обязательно объяснит все нюансы и составляющие заключенного договора.

Как понизить ставку по действующей ипотеке в Альфа Банке

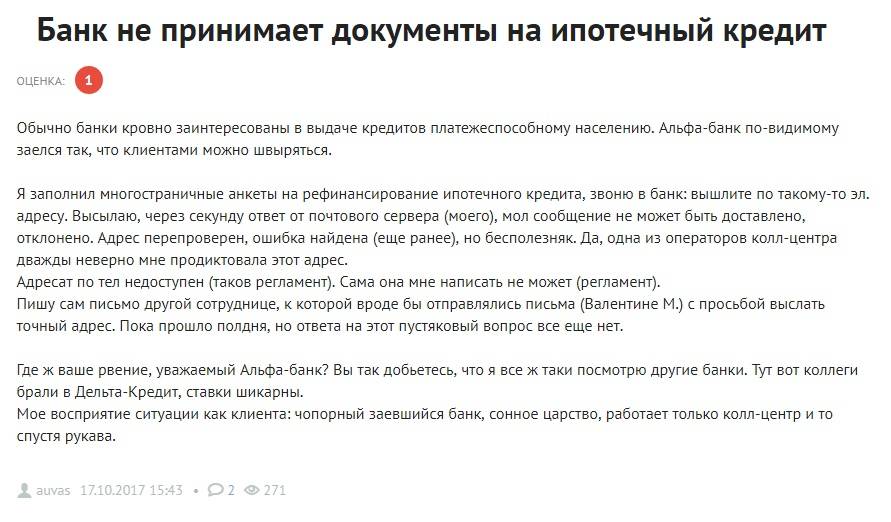

Действующие клиенты Альфа-Банка наверняка заметили существенное понижение ставок в связи с пандемией коронавируса. Однако напрямую рефинансирование собственных заемщиков в Альфа-Банке не предусмотрено. Но можно воспользоваться иными способами облегчения кредитного бремени.

Реструктуризация ипотеки

Заемщики Альфа-Банка, оказавшиеся в сложном положении, могут претендовать на реструктуризацию условий ипотеки: увеличение срока, снижение ставки в индивидуальном порядке. Для этого необходимо подать заявление в свободной форме с приложением документов, подтверждающих сложное финансовое положение.

Ситуация уважительная, если:

- заемщик потерял работу;

- ухудшилось состояние здоровья или получена инвалидность;

- в семье родился ребенок.

Однако особо надеяться на реструктуризацию ипотеки не стоит, Альфа-Банк обычно не пересматривает условия уже заключенных договоров.

Материнский капитал

При рождении второго (а с 2020 года – и первого) ребенка семье выдается материнский капитал суммой в почти полмиллиона рублей. В Альфа-Банке его можно направить на частичное или полное погашение ипотеки. Для того:

- подать в Альфа-Банк заявление (файл Word);

- подать в ПФР своего города заявление на распоряжение материнским капиталом.

Пенсионный фонд перечислит деньги в течение 1-2 месяцев, после чего сумма основного долга уменьшится.

Ипотека с господдержкой 2020-2021

Альфа-Банк разработал программу ипотеки с господдержкой со ставкой от 5,99%, однако воспользоваться ей могут только новые клиенты. Действующие клиенты могут перекредитоваться под антикоронавирусную программу 2020-2021 года в других банках.

450 тысяч многодетным на погашение

При рождении третьего ребенка семья получает право на 450 тыс. целевых рублей, предназначенных только на погашение ипотеки. Альфа-Банк тоже участвует в этой программе, поэтому после пополнения в семействе можно сформировать необходимый пакет документов и оформить заявление. Списание долга произойдет автоматически.

Требования к потенциальным заемщикам

Прежде всего, следует упомянуть тот факт, что стать участником программы рефинансирования от описываемой банковской структуры может далеко не каждый наш соотечественник. Это вызвано тем, что Альфа банк предъявляет довольно жесткие требования к потенциальным участникам программы рефинансирования. Наличие этих требований обусловлено тем, что таким образом банковская структура отсеивает недобросовестных заемщиков.

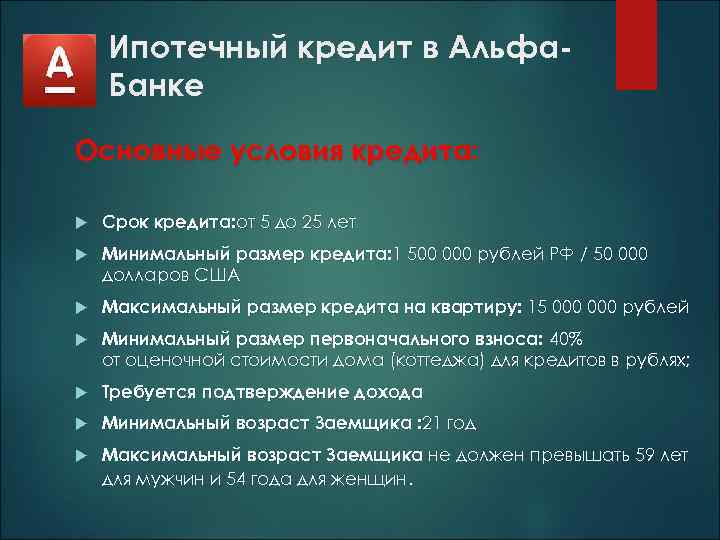

Среди требований, которые описываемая банковской структура предъявляет к потенциальным заемщикам, отдельного упоминания заслуживают следующие:

- Возраст потенциального участника описываемой программы не может быть менее 21 года.

- Также существуют требования к максимальному возрасту потенциального заемщика, согласно которому в момент оплаты последнего взноса ему должно быть менее 70 лет.

- Потенциальный участник описываемой программы обязан обладать трудовым стажем не менее одного года. При этом на текущем рабочем месте он обязан проработать как минимум 4 месяца.

Вам полезно будет узнать о том, что в соответствии с актуальными правилами стать участником программы рефинансирования от описываемой банковской структуры могут не только наши соотечественники, но и иностранные граждане. Лица без гражданства не могут претендовать на участие в описываемой программе.

Для участия в описываемой программе совершенно не обязательно быть действующим клиентом Альфа банка

При этом важно понимать, что если вы обладаете зарплатной картой от описываемой банковской структуры, то принять участие в программе рефинансирования вы сможете на значительно более выгодных условиях

Вам полезно будет узнать о том, что принять участие в программе рефинансирования можно лишь в том случае, если вы как минимум полгода оплачиваете полученный ранее ипотечный заем. При этом на момент обращения в Альфа банк вы не должны обладать какими-либо задолженностями перед банковской структурой, в которой вы оформляли ипотеку.

Еще одна важная особенность заключается в том, что если вы ранее уже рефинансировали ипотечный заем, то повторно это сделать в описываемой банковской структуре вы не сможете. Также требуется понимать, что если при выплате ипотечного займа вы оплачивали взносы не регулярно, то ваш запрос на участие в программе рефинансирования будет в обязательном порядке отклонен.

Преимущества рефинансирования ипотеки в Альфа-Банке

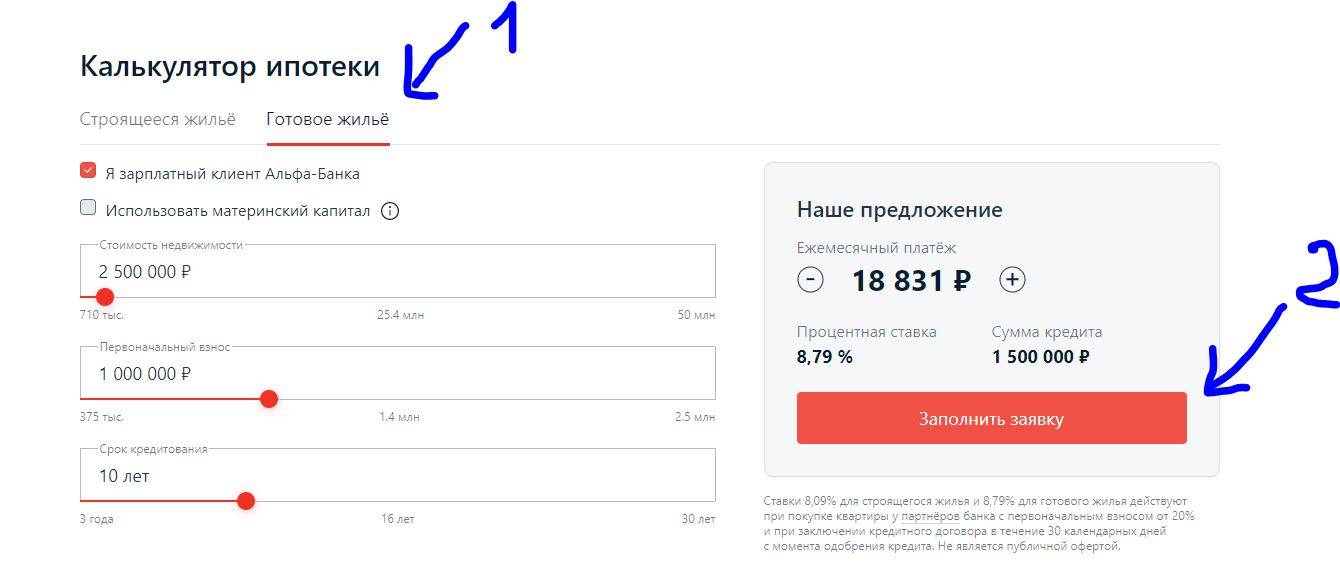

Перед подачей заявки на получение данной услуги требуется взвесить все «за» и «против», оценить свои финансовые возможности и рассчитать примерные условия кредитования с помощью онлайн-калькулятора.

Рефинансирование ипотеки в Альфа-Банке позволяет клиенту:

- улучшить свою кредитную историю;

- уменьшить финансовую нагрузку на бюджет;

- получить новый займ на более выгодных условиях, заменив или погасив остальные кредиты;

- перестать выплачивать скрытые комиссионные сборы и штрафные санкции ненадёжным банкам;

- в короткие сроки получить необходимую сумму денег;

- уменьшить величину ежемесячного платежа.

Условия рефинансирования ипотеки

Опция по перекредитованию может быть применена не только к потребительским займам, но и к ипотеке. Клиенту предоставляется возможность погасить задолженность в другом банке и расплачиваться уже по новому кредиту с более выгодной процентной ставкой.

На заметку! Рефинансирование кредита в Сбербанке для физических лиц в 2021 году

Основное условие для оформления рефинансирования ипотеки в Альфа-Банке в 2021 году – отсутствие долга по кредитным договорам. Чтобы банк удовлетворил заявку на перекредитование, необходимо соблюсти такие условия:

- дата оформления ипотеки – более 6 месяцев назад;

- наличие права собственности на имущество;

- ранее не проводилось рефинансирование;

- отсутствие задолженностей по кредитным обязательствам.

В противном случае банк вправе отказать.

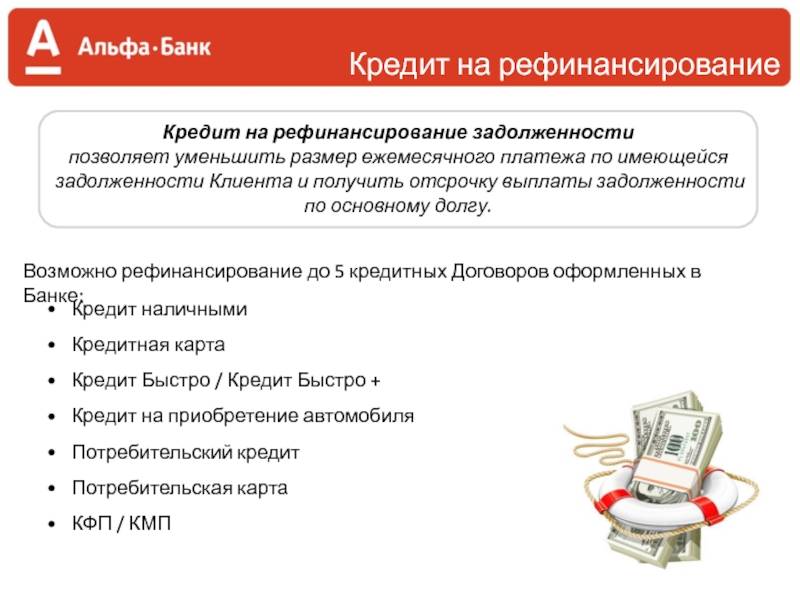

Условия рефинансирования

В Альфа-Банке можно рефинансировать не только обычный потребительский кредит, но также ипотечный займ. Конечно, от выбранной программы значительно меняются и условия предоставления услуги. Согласно свежим данным, в 2019 году рефинансирование ипотеки в Альфа Банке — выгодная затея, т.к. ставка по займу находится чуть ниже среднерыночного уровня.

Условия рефинансирования, помимо выбранной программы кредитования, зависят от множества факторов. Причем для каждого условия — ставка, максимальный процент кредитных средств по отношению к стоимости жилья и т.д. — разрабатывается собственная оценочная шкала. Тариф устанавливается, исходя из выполнения условий, предъявленных банком.

Максимальная и минимальная сумма рефинансирования

Перекредитование будет производиться в соответствии с:

Статусом клиента

Для банка важно, является ли физическое лицо зарплатным клиентом или же нет;

Регионом проживания;

Оценочная стоимость ипотечного жилья, которое клиент желает переоформить в Альфа-Банке;

Какой был выбран пакет документов — минимальный или же стандартный.. В соответствии с этими данными устанавливается сумма рефинансирования:

В соответствии с этими данными устанавливается сумма рефинансирования:

| Пакет документов | Для жителей Москвы и ЛО | Для жителей Санкт-Петербурга и ЛО | Для жителей других регионов |

|---|---|---|---|

| Стандартная | 50 млн рублей | 25 млн рублей | 15 млн рублей |

| «По двум документам» | 30 млн рублей | 15 млн рублей | 10 млн рублей |

Процентная ставка

Точно так же, как и в случае с максимальной суммой перекредитования, процентная ставка зависит от соблюдения условий банка.

Минимально возможная ставка — 9,49% годовых, но это актуально только для зарплатных клиентов банка. Для всех остальных минимальная ставка равна 10,49% годовых.

Увеличение ставки полагается в следующих случаях (все увеличения суммируются друг с другом, если нарушено сразу несколько условий):

- Отказ заявителя оформить полис добровольного страхования — на 2% годовых;

- Если ипотека берется на частный дом — 0,5%;

- Если на таунхаус — 0,25%;

- Если клиент желает получить сумму наличными сверх той, что нужна для погашения старого ипотечного кредита в чужом банке, — еще 0,5%;

- Если клиент не обратится в банк с документами в течение 30 дней с момента предодобрения рефинансирования — еще 0,25% годовых.

Суммируя все надбавки, максимальная процентная ставка становится равной 13,74% годовых. На практике же число зачастую находится в коридоре 10,5-12% годовых .

Срок кредитования и другие условия

Минимальный срок перекредитования — 3 года, максимальный — 30 лет. Чтобы получить как можно меньшее число лет кредитования, нужно предоставить бумаги, подтверждающие высокий уровень доходов. Самое оптимальное число лет (соответственно, получить одобрение на такой срок проще всего) — порядка 10-17 лет.

Что касается суммы кредитования. Как известно, лишь очень небольшое количество банков дают кредит в размере, равном 100% стоимости квартиры. Для банка выдача такого займа — значительный риск, ведь, в случае чего, реализовать залоговое имущество не получится с выгодой для себя. Поэтому банк установил условие — размер ссуды должен быть не больше установленного порога от стоимости жилья:

| Тип недвижимости | Какой максимальный процент может быть установлен по займу (от стоимости недвижимости) | |

| Для зарплатных клиентов | Для прочих заявителей | |

| Квартира/таунхаус | 0.85 | 0.8 |

| Апартаменты | 0.75 | 0.7 |

| Частный дом вкупе с земельным участком | 0.5 | 0.5 |

И, наконец, затронем вопрос страхования. Переоформление полиса на ипотечную недвижимость — обязательная процедура в соответствии со ст. 31. закона «Об ипотеке (залоге недвижимости)». А вот добровольное страхование отнюдь не является обязательным. К этой категории относится страхование жизни или страхование от потери трудоспособности.

Однако, клиентов «поощряют» заключать страховые полисы, потому что за отказ выполнить требование ставка повышается на 2% годовых. По итогу оформить полис становится более выгодным предприятием, чем оформление кредита без такового.