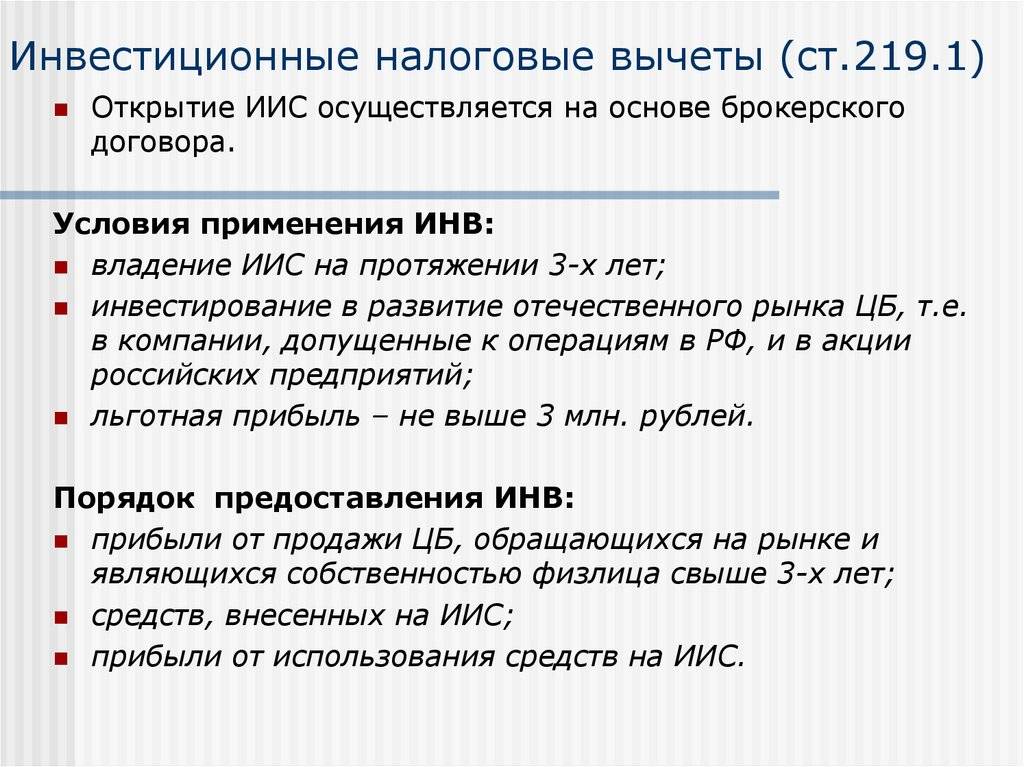

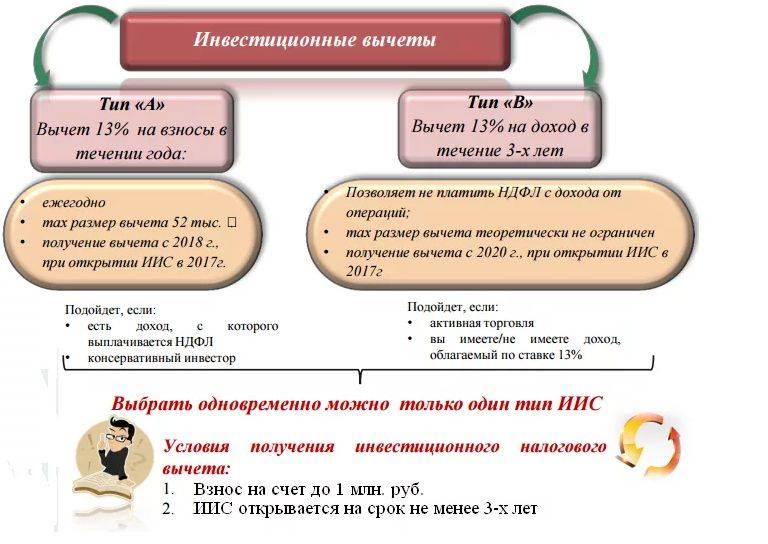

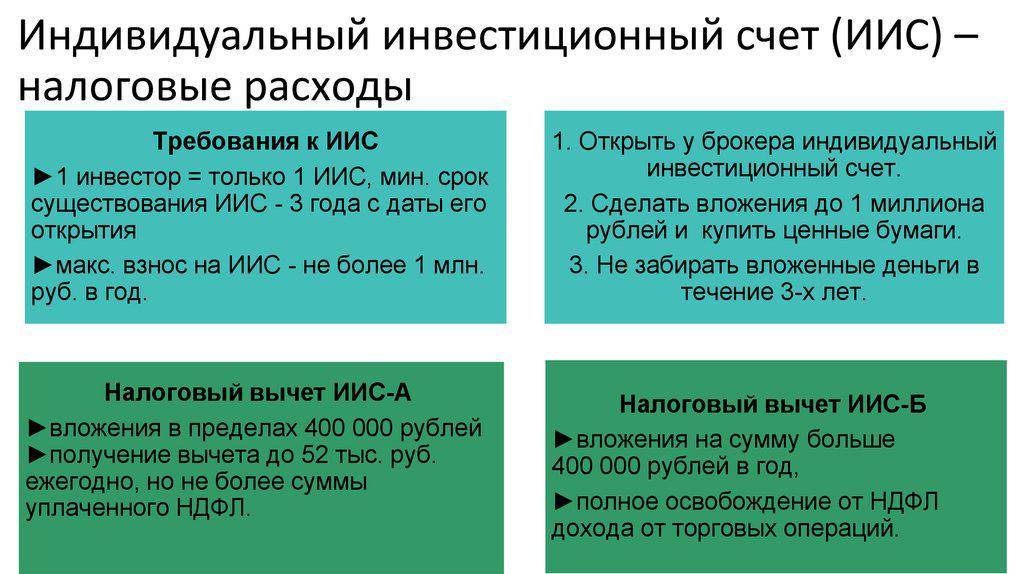

Типы налоговых вычетов в ИИС

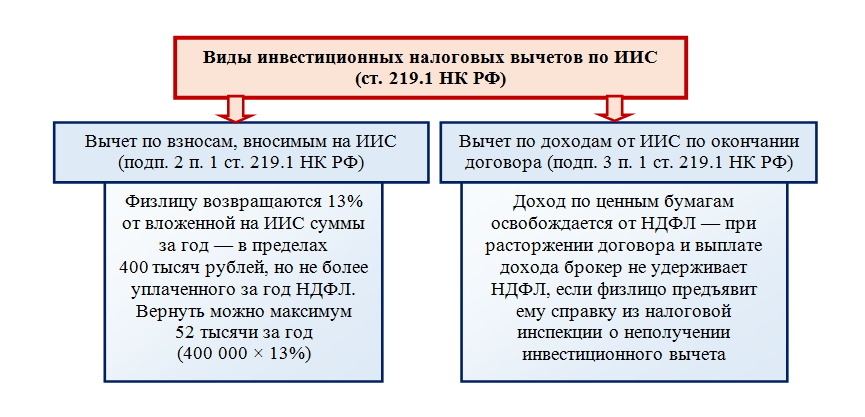

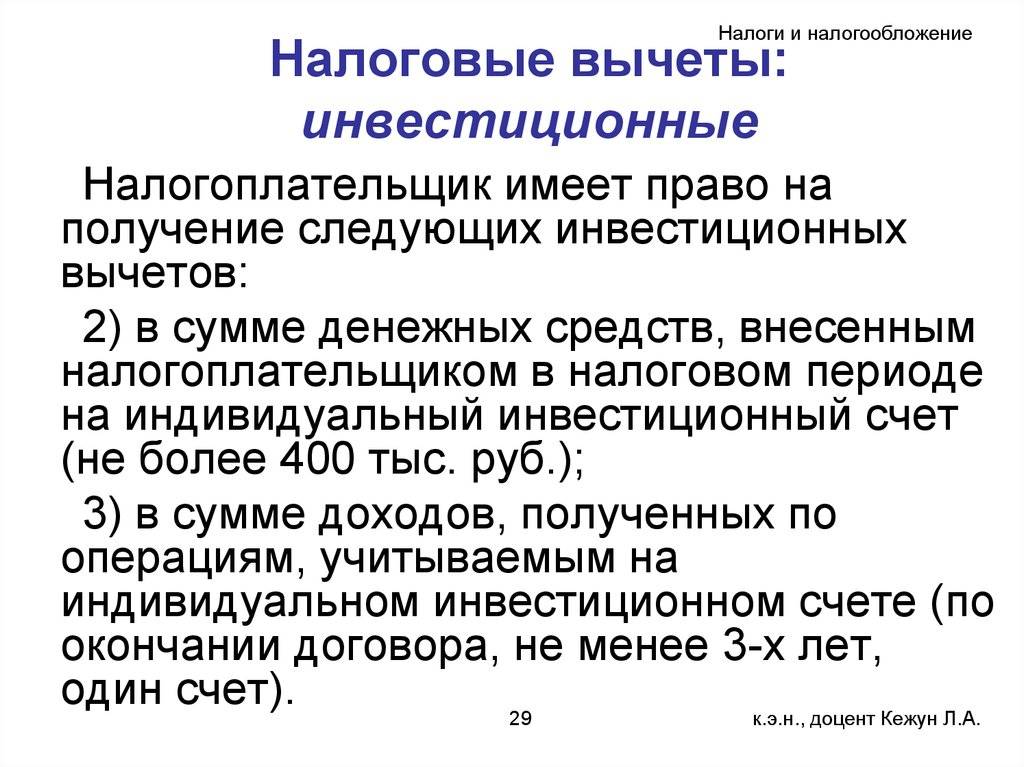

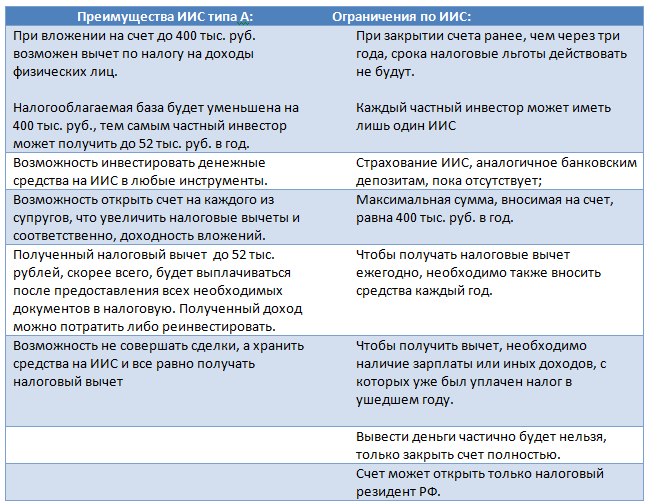

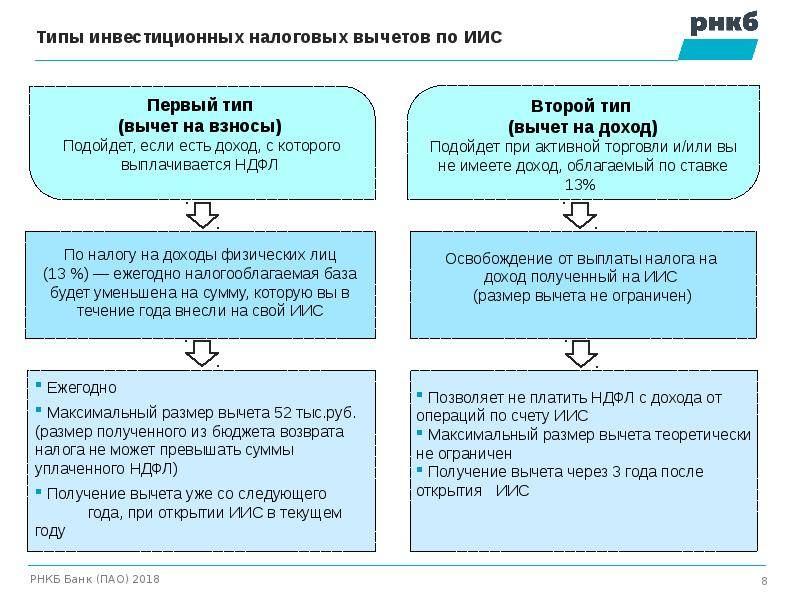

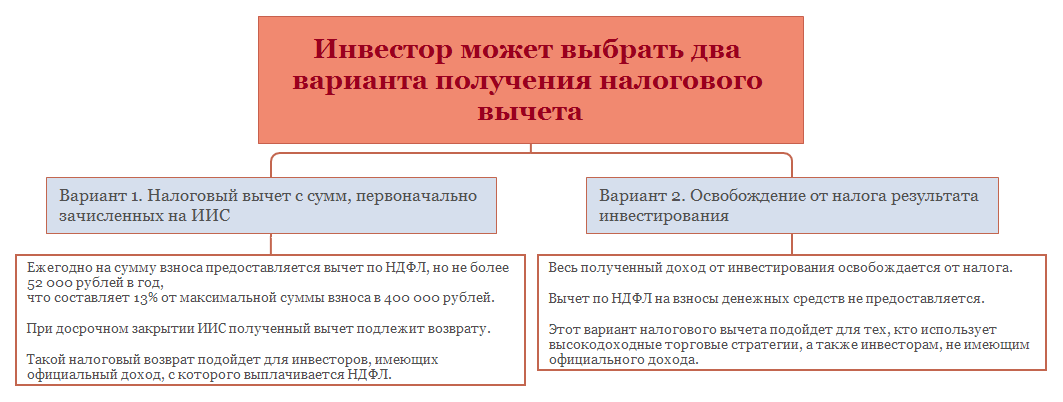

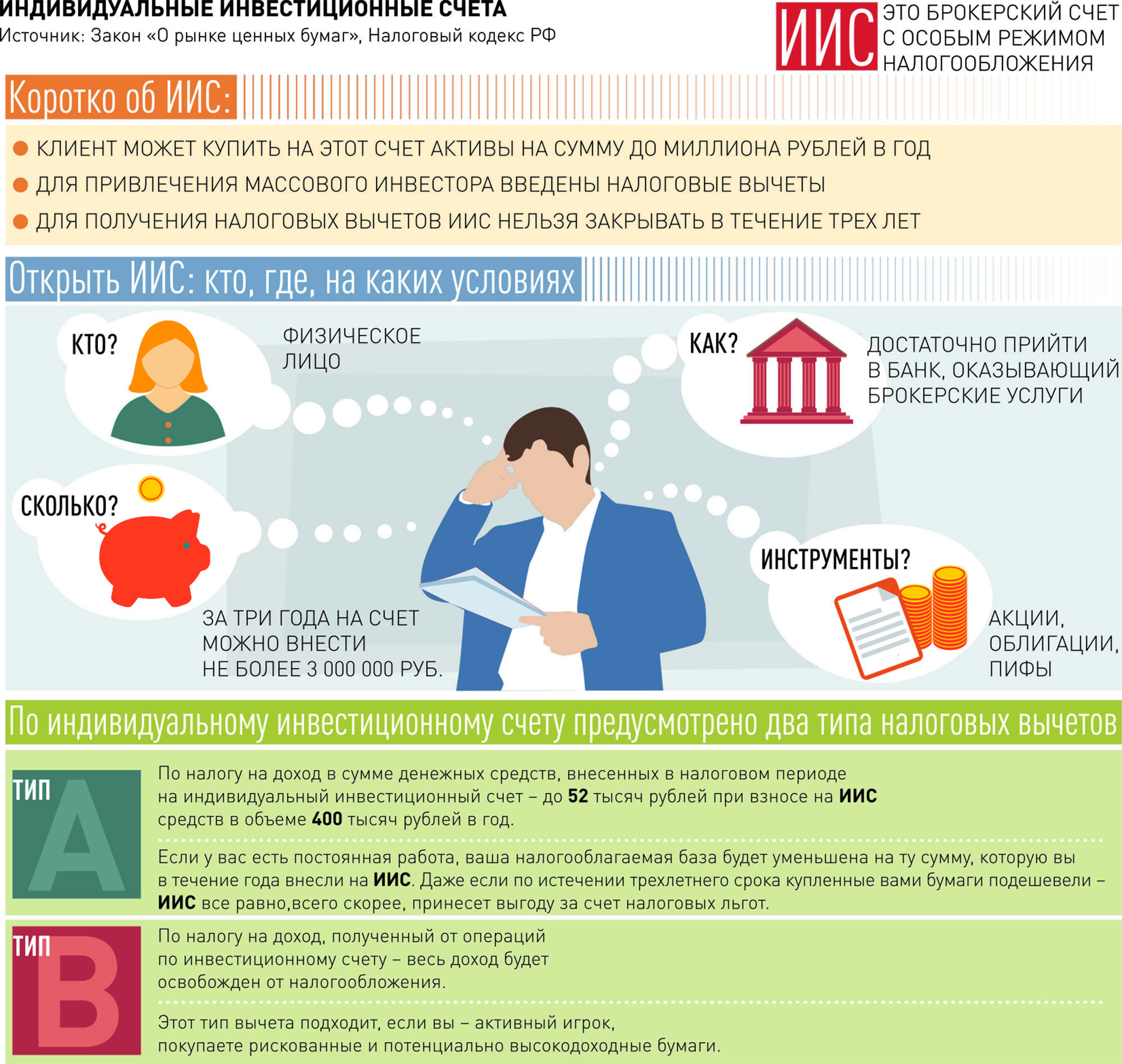

Есть два вида налоговых вычетов для ИИС.

Тип «А»

Вы получаете от государства возврат уплаченных НДФЛ за внесенные на счет средств, но не более 52 000 руб. ежегодно. Первый раз такой вычет можно получить по итогам года, когда вы открыли счет — то есть открыть ИИС можно в конце декабря, а не следующий год уже получить из бюджета 52 000 руб.

Есть ограничения:

Сумма вычета не более 52 000 руб. в год. Соответственно, чтобы получить эти деньги, вы должны пополнить счет не меньше чем на 400 000 руб. Если пополните меньше, сумма вычета уменьшается пропорционально — 13 % от пополнения.

Чтобы получить вычет, вы должны платить НДФЛ

Неважно, что это будут за налоги — по трудовым договорам, договорам ГПХ или за что-то другое. Главное, чтобы это был именно НДФЛ

Например, вернуть НДФЛ, если вы платите налог только как самозанятый, не получится — тип налога другой.

Уплаченной суммы НДФЛ должно хватить на сумму вычета. Или получите столько, сколько заплатили налога.

Пример

Вы работаете по трудовому договору, получаете в год 1 млн руб., работодатель перечисляет с них 130 000 руб. НДФЛ. Пополняете ИИС на 600 000 руб.

Налоговый вычет вы получите, но считаться он будет не от 600 000 руб., а от максимальной планки — 400 000 руб. То есть на следующий год после открытия вам вернется 52 000 руб.

Аналогичный пример, только заработок составляет 350 000 руб. в год. НДФЛ за вас перечисляют в размере 45 500 руб. На ИИС вы положили 600 000 руб. Имеете право на 52 000 руб. вычета, но получите только 45 500 — это сумма, которую как НДФЛ за вас перечислил работодатель.

Тип «Б»

Это вид вычета, в котором вы освобождаете от налога весь ваш доход, полученный от торговли ценными бумагами. По закону вы должны перечислить 13 % от дохода в бюджет. И эти деньги можно не платить.

Обратите внимание: вычет действует только на налог с дохода от перепродажи акций. Еще инвестору нужно платить налог на дивиденды — это выплаты держателям акций, которые делают некоторые компании

На этот налог вычет не действует.

Для ИИС введено так называемое отложенное налогообложение: вы должны заплатить налог после закрытия счета, даже если прошло несколько лет. Поэтому вычет типа «Б» можно получить только при закрытии счета, то есть в момент наступления обязанности платить налоги.

Есть еще одно ограничение: право не платить налог появится, только если вы держали счет открытым не менее трех лет.

Использовать можно только один тип вычета. Сразу выбирать не нужно — это можно сделать и через три года после открытия ИИС. То есть через три года можно или не платить налог с дохода от всех перепродаж, или выбрать тип «А» и получить сразу 156 000 руб., если все условия соблюдены и есть что возвращать.

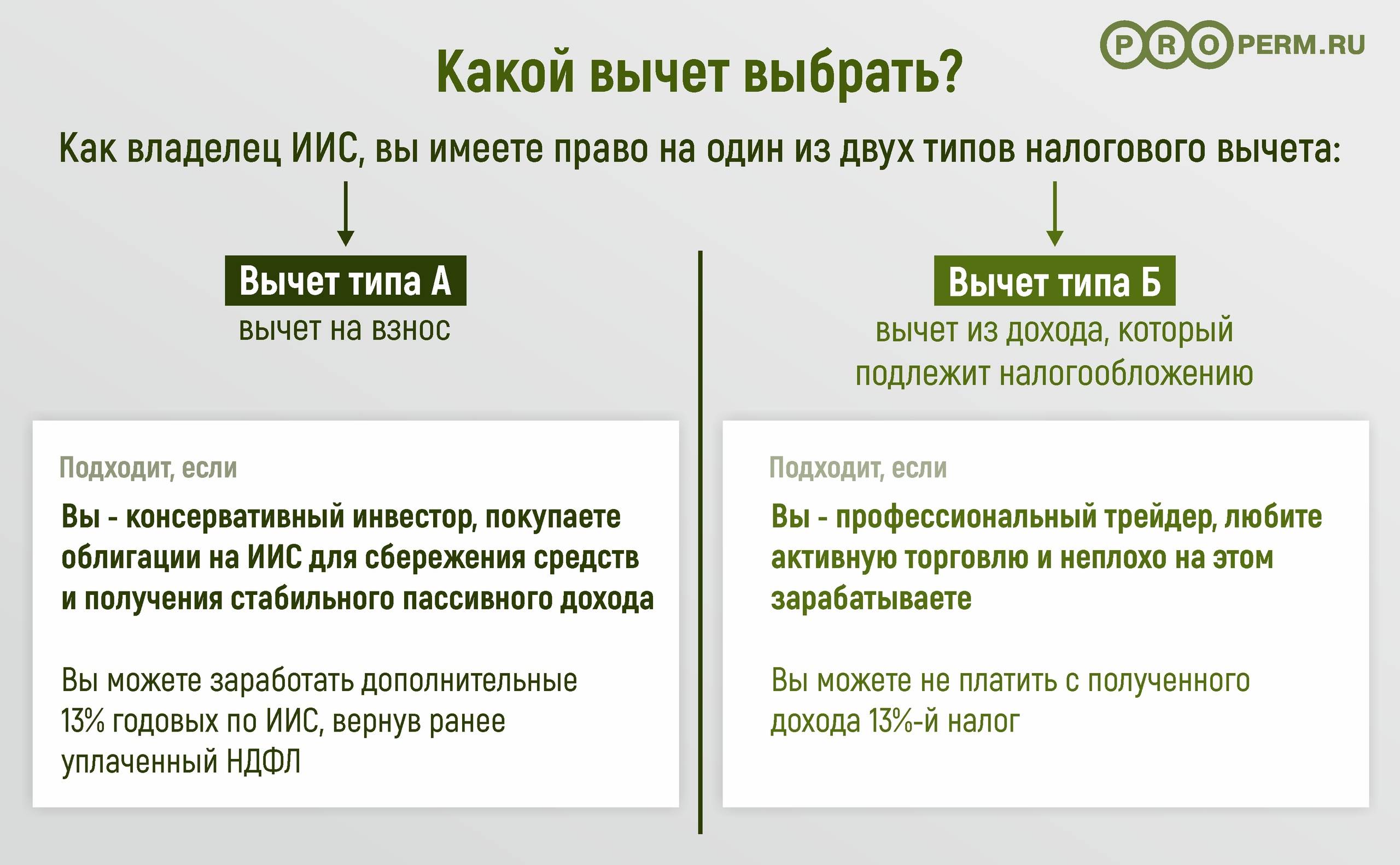

Какой тип лучше выбирать

Чтобы определиться с типом вычета, нужно оценить доходность ваших инвестиций. То есть посчитать, что выгоднее — забрать уплаченный НДФЛ, но заплатить налог с прибыли по ИИС, или, наоборот, не трогать НДФЛ, но получить право не платить 13 % с дохода за торговлю ценными бумагами. Обычно выгоднее возвращать НДФЛ.

Вот что нужно учитывать при выборе:

- Для вычета по типу «А» у вас должен быть уплаченный НДФЛ. Подходит, если у вас «белая» зарплата.

- Если хотите получить 52 000 руб. вычета, то нужно класть на счет ежегодно минимум 400 000 руб. И в год вы должны зарабатывать тоже не меньше 400 000.

- Тип «Б» стоит выбирать, если у вас нет дохода, за который платится НДФЛ, или он совсем небольшой.

- Или если вы возвращаете уплаченный за вас НДФЛ за счет других вычетов — например, получаете вычет за покупку квартиры или лечение.

- Тип «Б» подходит, если вы планируете зарабатывать на перепродаже акций.

То есть оптимальная стратегия такая: если не планируете играть на бирже и работодатель платит за вас НДФЛ, то лучше выбрать тип «А». Если уверены, что сможете купить ценные бумаги, а затем продать их намного дороже, выбирайте тип «Б».

Особенности получения налогового вычета

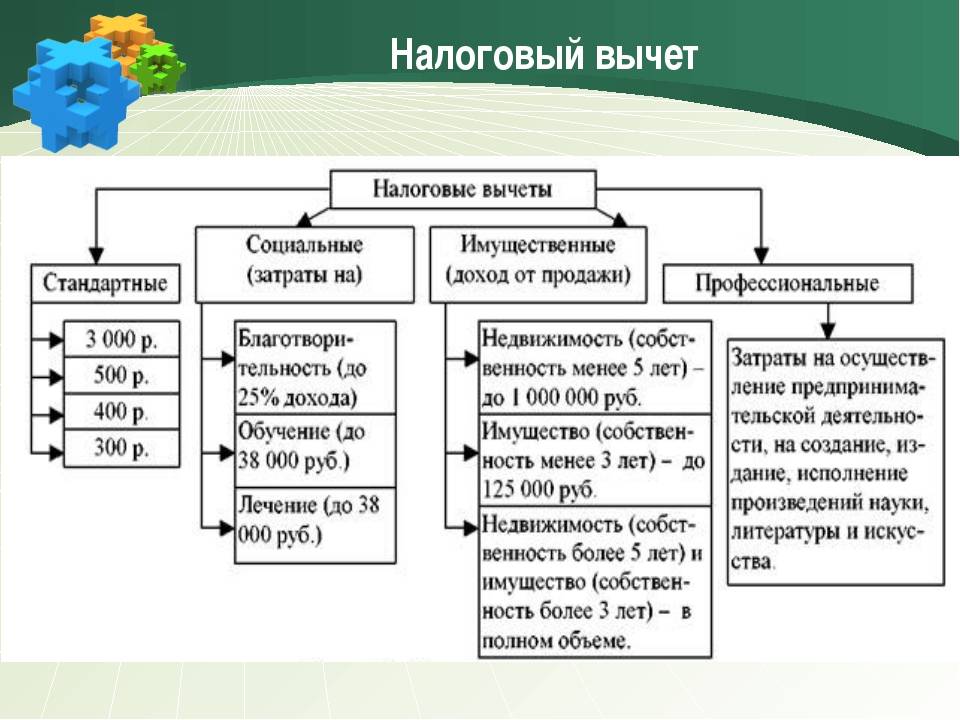

Состав расходов, принимаемых к профессиональному налоговому вычету предпринимателями и другими гражданами, которые могут им воспользоваться, определяется ими самостоятельно аналогично порядку определения расходов для целей налогообложения прибыли. При этом если имущество налогоплательщика является объектом налогообложения налогом на имущество физических лиц и используется им непосредственно для осуществления предпринимательской деятельности, то уплаченные суммы налога на имущество также принимаются к профессиональному налоговому вычету.

Тогда, когда предприниматель не может подтвердить документально расходы, связанные с осуществляемой им профессиональной деятельностью, то вычет производится в размере 20% общей суммы доходов, полученных им от этой деятельности.

Важно! Право на получение профессионального налогового вычета имеют только ИП с общим режимом налогообложения. В то же время если расходы налогоплательщиков, получающих авторские и иные вознаграждения, не могут быть подтверждены документально, то они принимаются к вычету в таких размерах:

В то же время если расходы налогоплательщиков, получающих авторские и иные вознаграждения, не могут быть подтверждены документально, то они принимаются к вычету в таких размерах:

- 20% к сумме начисленного дохода в отношении создания литературных произведений, в том числе для театра, кино, эстрады и цирка; создания научных трудов и разработок; исполнение произведений литературы и искусства;

- 25% к сумме начисленного дохода в отношении музыкальных произведений;

- 30% к сумме начисленного дохода в отношении создания художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна; создания аудиовизуальных произведений; изобретений;

- 40% к сумме начисленного дохода в отношении создания произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике; создания музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камеральных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок.

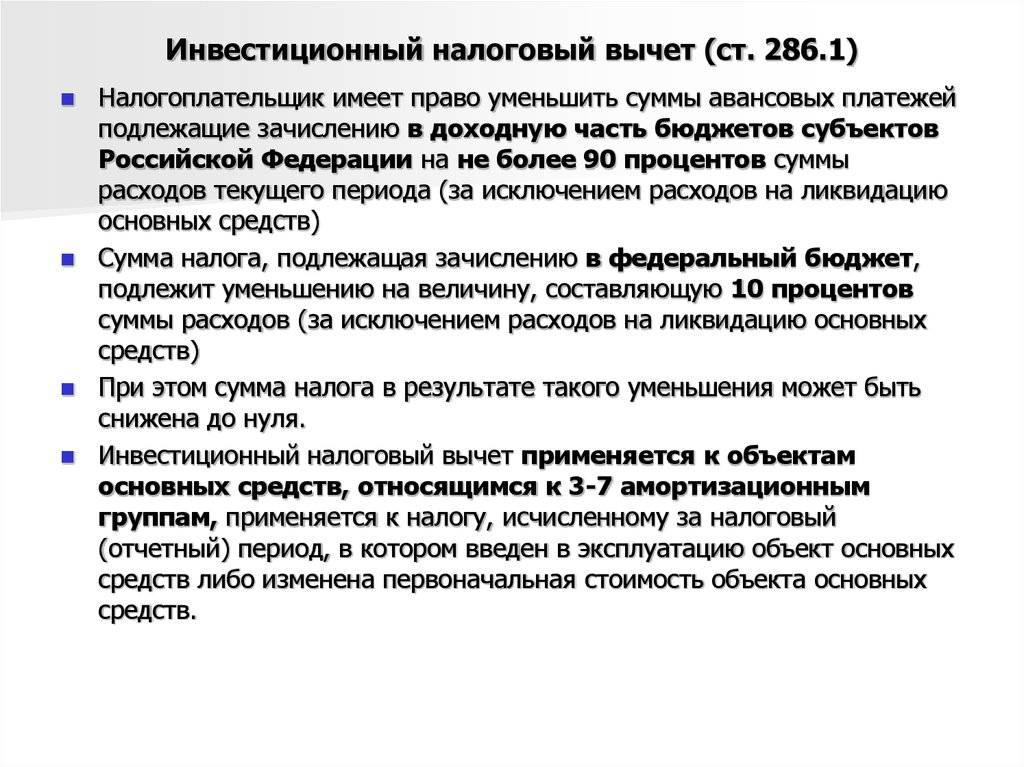

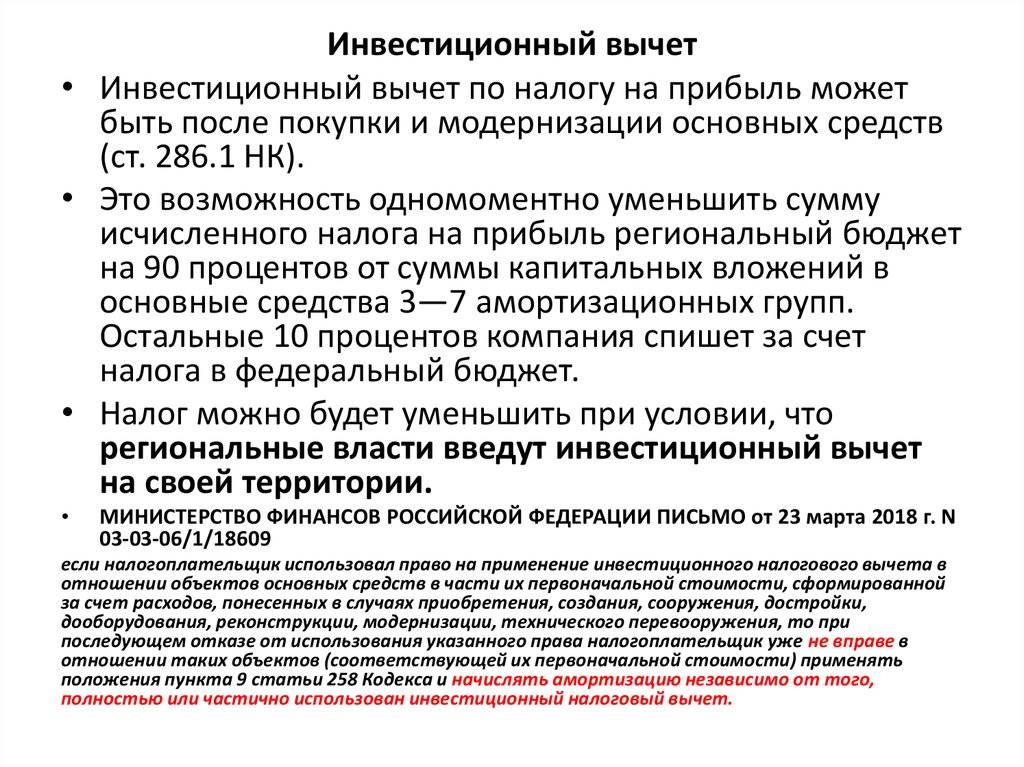

Нюансы, которые следует учесть налогоплательщикам, реализующим право на применение ИНВ

Налогоплательщики, которые решат применять ИНВ (при условии, что субъектами РФ приняты соответствующие законы), должны учитывать следующие нюансы, предусмотренные как ст. 286.1 НК РФ, так и другими статьями НК РФ:

1. Объекты основных средств в части их первоначальной стоимости, сформированной за счет расходов, понесенных в случаях приобретения, создания, сооружения, достройки, дооборудования, реконструкции, модернизации, технического перевооружения, в отношении которых налогоплательщик использовал право на применение ИНВ, не подлежат амортизации (пп. 9 п. 2 ст. 256, НК РФ).

2. Налогоплательщик, использовавший право на применение ИНВ в отношении объекта основных средств, не вправе применять к нему амортизационную премию ( НК РФ).

3. Решение об использовании права на применение ИНВ применяется налогоплательщиком ко всем или к отдельным объектам основных средств, указанным в абз. 1 НК РФ (речь идет об объектах ОС, относящихся к 3-й – 10-й амортизационным группам (за исключением относящихся к 8-й – 10-й амортизационным группам зданий, сооружений, передаточных устройств)), с учетом п. 6 данной статьи (то есть исходя из положений, установленных законом субъекта РФ) и отражается в учетной политике для целей налогообложения. При этом решение об использовании права на ИНВ принимается налогоплательщиком, имеющим обособленные подразделения, отдельно по каждому субъекту РФ, на территории которого расположены такие обособленные подразделения, и применяется ко всем или к отдельным обособленным подразделениям, расположенным на территории соответствующего субъекта РФ ( НК РФ).

4. Использование (отказ от использования) права на применение ИНВ допускается с начала очередного налогового периода. Изменить ранее принятое решение об использовании (отказе от использования) ИНВ налогоплательщик вправе только по истечении трех последовательных налоговых периодов применения такого решения (если иной срок не определен решением субъекта РФ) ( НК РФ). То есть, если ИНВ применяется с 01.01.2020, налогоплательщик вправе отказаться от его применения только с 01.01.2023.

5. Решение налогоплательщика об использовании права на ИНВ действует применительно к объектам ОС, относящимся к организациям или обособленным подразделениям организаций, расположенным на территориях субъектов РФ, которые предоставили право на применение в отношении таких объектов ИНВ, в период действия соответствующего закона ( НК РФ).

6. При реализации или ином выбытии объекта ОС (за исключением ликвидации), в отношении которого налогоплательщик использовал право на применение ИНВ, до истечения срока его полезного использования сумма налога на прибыль, не уплаченная в связи с применением такого вычета в отношении этого объекта, подлежит восстановлению и уплате в бюджет с уплатой соответствующих сумм пеней, начисляемых со дня, следующего за установленным днем уплаты налога ( НК РФ). При этом налогоплательщик вправе уменьшить доходы от реализации такого объекта на его первоначальную стоимость (при условии восстановления суммы налога на прибыль) ( НК РФ).

7. При проведении камеральной налоговой проверки декларации по налогу на прибыль, в которой заявлен ИНВ, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, касающиеся применения ИНВ, и (или) истребовать в установленном порядке у налогоплательщика первичные и иные документы, подтверждающие правомерность использования такого налогового вычета ( НК РФ).

8. Сделка между взаимозависимыми лицами, местом регистрации, либо местом жительства либо местом налогового резидентства всех сторон и выгодоприобретателей по которой является РФ, признается контролируемой, если хотя бы одна из сторон сделки применяет в течение налогового периода ИНВ по налогу на прибыль ( НК РФ).

И последнее. Положения норм, регулирующие порядок применения ИНВ, действуют по 31.12.2027 включительно.

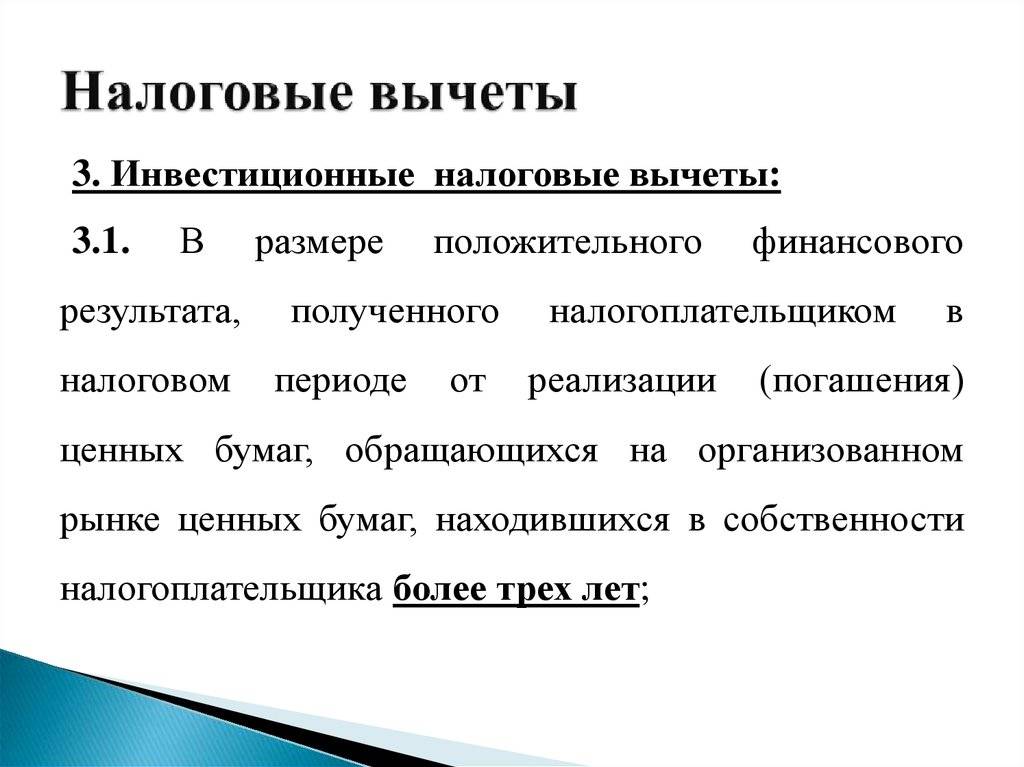

Вычет для продавцов ценных бумаг

Если ценные бумаги обращаются на российском ОРЦБ и вы их не учитывали на ИИС, то по доходам от их продажи или погашения можно получить инвестиционный вычет. Но для этого нужно выполнить ряд условий.

- получили в собственность после 1 января 2014 года;

- владели ими три года и более;

- продали или погасили с прибылью.

Обратите внимание: обмен паями ПИФов тоже считается реализацией ценной бумаги. И на положительный финансовый результат от этой операции можно получить вычет

Специальная норма подпункта 3 пункта 2 статьи 219.1 НК, в которой сказано, что это не реализация, применяется исключительно для подсчета срока владения паем.

Впервые заявить вычет можно за 2017 год. Финансовый результат, то есть налоговую базу, к которой можно применить вычет, определяют по правилам статей 214.1 и 214.9 НК. Получать вычет можно каждый год, в котором была прибыль от реализации или погашения ценных бумаг. Неизрасходованный остаток вычета за конкретный год на следующие периоды не переносят.

Обратите внимание: инвестиционный вычет не применяют к доходам от долевого участия

- передали право собственности на ценные бумаги по договору займа ценными бумагами с брокером или по договору РЕПО. Срок займа засчитывается в срок владения;

- обменяли один инвестиционный пай ПИФ на другой. Срок владения считают с даты начала владения пая по дату погашения пая, который получили в результате мены.

Срок владения определяйте исходя из метода ФИФО – по стоимости первых по времени приобретения.

Размер вычета

Годовой размер вычета ограничен. Этот лимит расчетный и зависит от срока владения ценными бумагами. Для расчета есть две формулы. Первая – когда за год продали ценные бумаги с одинаковым сроком владения, вторая – когда с разным. Рассмотрим эти случаи отдельно.

| Максимальный размер вычета | = | Количество полных лет нахождения в собственности проданных или погашенных ценных бумаг | × | 3 000 000 руб. |

При этом от количества проданных или погашенных бумаг размер вычета не зависит.

| Максимальный размер вычета | = | Коэффициент срока нахождения в собственности проданных или погашенных ценных бумаг | × | 3 000 000 руб. |

где:

| Коэффициент срока нахождения в собственности проданных или погашенных ценных бумаг1 | = | Сумма доходов от реализации (погашения) ценных бумаг за год с одинаковым сроком владения | × | Срок владения | + | Сумма доходов от реализации (погашения) ценных бумаг за год с другим одинаковым сроком владения | × | Срок владения | + | … |

| Сумма доходов от реализации (погашения) всех ценных бумаг за год с разным сроком владения |

В расчет берите те ценные бумаги, что отвечают условиям вычета. А рассчитанный коэффициент не округляйте.

Чтобы получить вычет в инспекции, подайте туда документы:

- декларацию по форме 3-НДФЛ;

- документы, которые подтвердят срок нахождения в собственности ценных бумаг. Например, выписки из реестров;

- документы, которые подтвердят доход от реализации или погашения ценных бумаг и положительный финансовый результат (например, квитанции, выписка с банковского счета, отчет брокера);

- заявление на возврат налога.

Возможно, еще потребуются справки о доходах от налогового агента, если ценные бумаги вы продавали через брокера, а не самостоятельно. В Налоговом кодексе РФ такого требования нет, но без подтверждающих документов инспекторы не смогут проверить расчет вычета. Точный перечень нужных документов лучше уточнить в своей инспекции.

Если хотите получить вычет у налогового агента, то подайте ему заявление об этом. Типовой формы заявления нет, поэтому напишите его в произвольной форме. За основу можно взять этот образец. Если налоговых агентов несколько, подайте заявление каждому из них.

Размер вычета налоговый агент считает самостоятельно. Все необходимые документы у него для этого есть. Коэффициент срока владения налоговый агент определяет только по тем ценным бумагам, по которым он выплачивает доход. Готовый расчет он обязан выдать заявителю вычета.

Обратите внимание: каждый налоговый агент считает вычет без учета сумм вычета, рассчитанного другими агентами. Поэтому может сложиться ситуация, когда вычеты от всех агентов в совокупной сумме превысят допустимый лимит

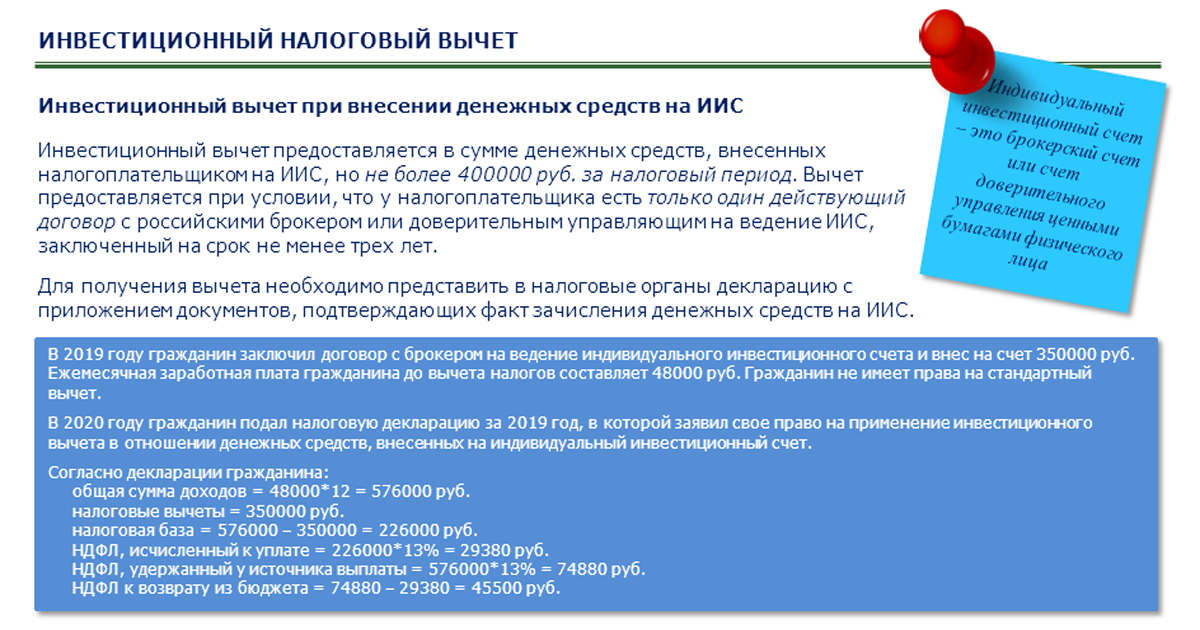

Правила оформления инвестиционного налогового вычета

Получение вычета возможно по итогам календарного года в налоговом органе, налоговый агент такой вычет не предоставляет.

Налоговый вычет предоставляется при представлении налогоплательщиком налоговой декларации (форма 3-НДФЛ) на основании документов, подтверждающих полученный налогоплательщиком доход (Справка по форме 2-НДФЛ) и факт зачисления денежных средств на ИИС.

Т.к. в НК РФ не поименован перечень документов, подтверждающих факт зачисления денежных средств на ИИС, исходя из практики обмена документами профессиональным участником рынка ценных бумаг с клиентами, к ним можно отнести:

договор с брокером (доверительным управляющим) об открытии с ИИС;

отчет брокера по операциям на ИИС, подтверждающий факт зачисления денежных средств на счет.

Вместе с тем, по мнению ФНС России, изложенному в Письме от 27.05.2015 года № БС-4-11/8977@, в целях предоставления налогового вычета под внесением клиентом денежных средств на ИИС следует понимать поступление на ИИС наличных денежных средств посредством их уплаты налогоплательщиком непосредственно в кассу профессионального участника рынка ценных бумаг, а также перевод на ИИС личных денежных средств налогоплательщика, находящихся на его банковском счете либо на ином счете внутреннего учета налогоплательщика, ранее открытом у данного профессионального участника рынка ценных бумаг на основании договора о брокерском обслуживании.

При этом в случае перевода денежных средств на ИИС с иного счета внутреннего учета, ранее открытого налогоплательщиком у данного профессионального участника рынка ценных бумаг на основании договора о брокерском обслуживании, факт зачисления денежных средств на ИИС может быть подтвержден, например, поручениями налогоплательщика на перевод денежных средств, а также отчетами о движении денежных средств по счетам налогоплательщика.

На основании изложенного, с учетом отсутствия практики предоставления налоговыми органами инвестиционного вычета, при подтверждении факта зачисления денежных средств на счет ИИС, рекомендуем учитывать изложенное в Письме мнение ФНС России.

Важно! Перенос неизрасходованной суммы вычета на следующий год не допускается. Для получения вычета в налоговый орган нужно представить налоговую декларацию по форме 3-НДФЛ расчетом налоговой базы по доходам, облагаемым по ставке 13%, и суммы налога к возврату. Для получения вычета в налоговый орган нужно представить налоговую декларацию по форме 3-НДФЛ расчетом налоговой базы по доходам, облагаемым по ставке 13%, и суммы налога к возврату

Для получения вычета в налоговый орган нужно представить налоговую декларацию по форме 3-НДФЛ расчетом налоговой базы по доходам, облагаемым по ставке 13%, и суммы налога к возврату.

Инвестиционный налоговый вычет, связанный с внесением денежных средств на ИИС, впервые может быть получен за налоговый период 2015 г. Моментом получения вычета станет календарный период с 1 января 2016 г.

Форма налоговой декларации по налогу на доходы физических лиц, подлежащая применению при представлении налоговой декларации по налогу на доходы физических лиц за налоговый период 2015 г. (форма 3-НДФЛ), и Порядок ее заполнения утверждены Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ (в редакции Приказа ФНС России от 25.11.2015 N ММВ-7-11/544@). Согласно п. 13.4 Порядка сумма инвестиционного налогового вычета в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет, указывается в строке 110 п. 3 Листа Е2 Декларации.

Программа “Декларация”, размещенная на сайте ФНС (https://www.nalog.ru/rn77/program/fiz/decl/), позволяет автоматически формировать налоговую декларацию по форме 3-НДФЛ. В процессе заполнения данных программа автоматически проверяет их корректность, что уменьшает вероятность появления ошибки.

Рисунок 1 — программа «Декларация»

Для заявления инвестиционного вычета в разделе «Вычеты» (вид вычета: «Убытки предыдущих налоговых периодов») необходимо внести сумму фактически внесенных денежных средств на ИИС (не может быть более 400 тыс. руб.) (см. Рис. 1). ПО автоматически уменьшит налоговую базу на сумму вычета и укажет сумму налога, подлежащего возврату из бюджета (Раздел 1. Строка 050)

Рисунок 2 — Декларация по НДФЛ

За помощь в составлении инструкции MarketLab выражает благодарность инвестиционному холдингу ФИНАМ и лично Владиславу Исаеву

Обязательно подпишитесь на наш канал Telegram

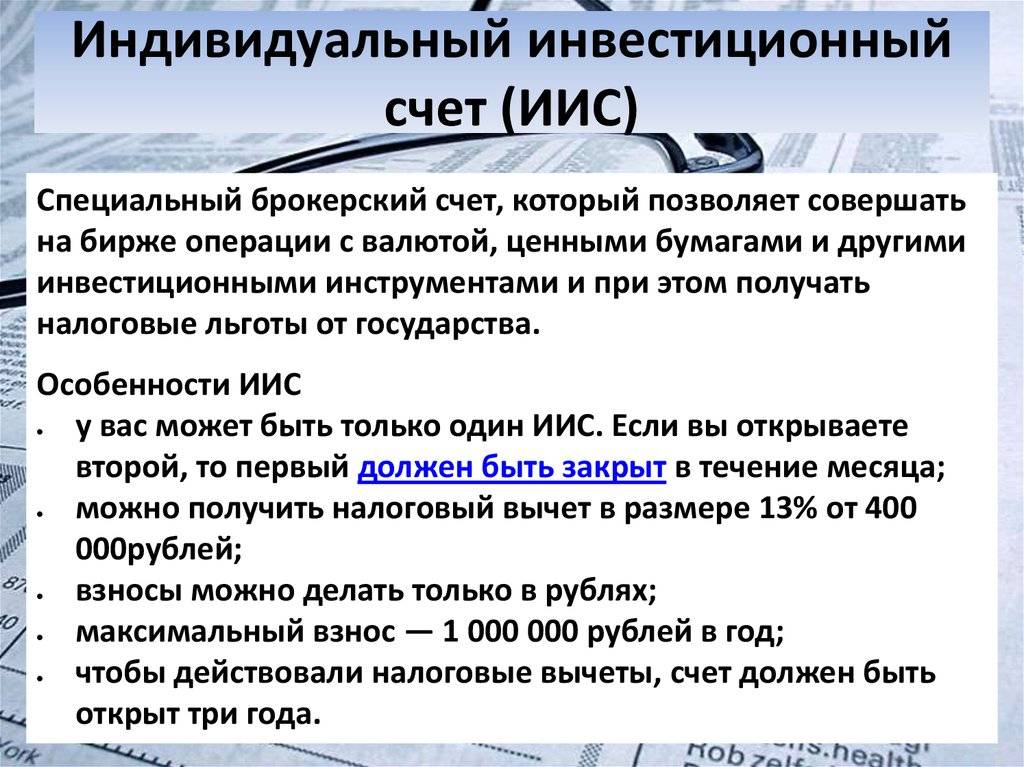

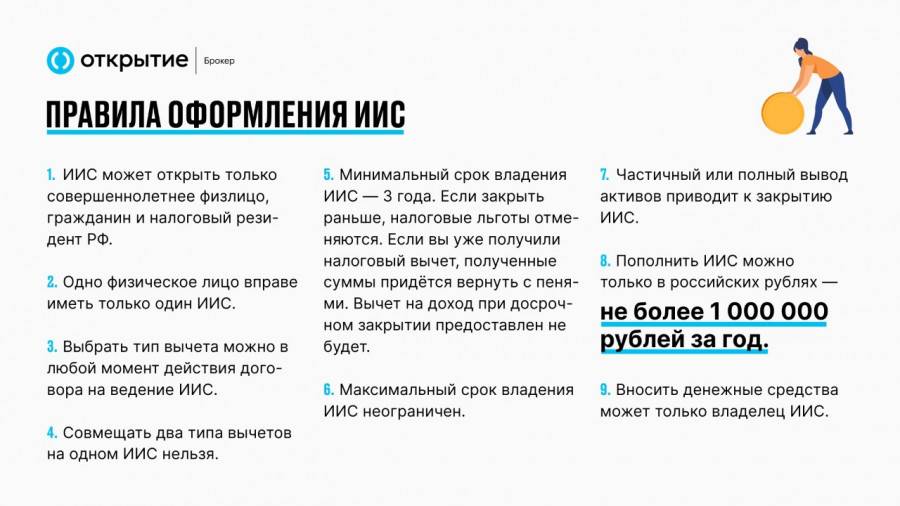

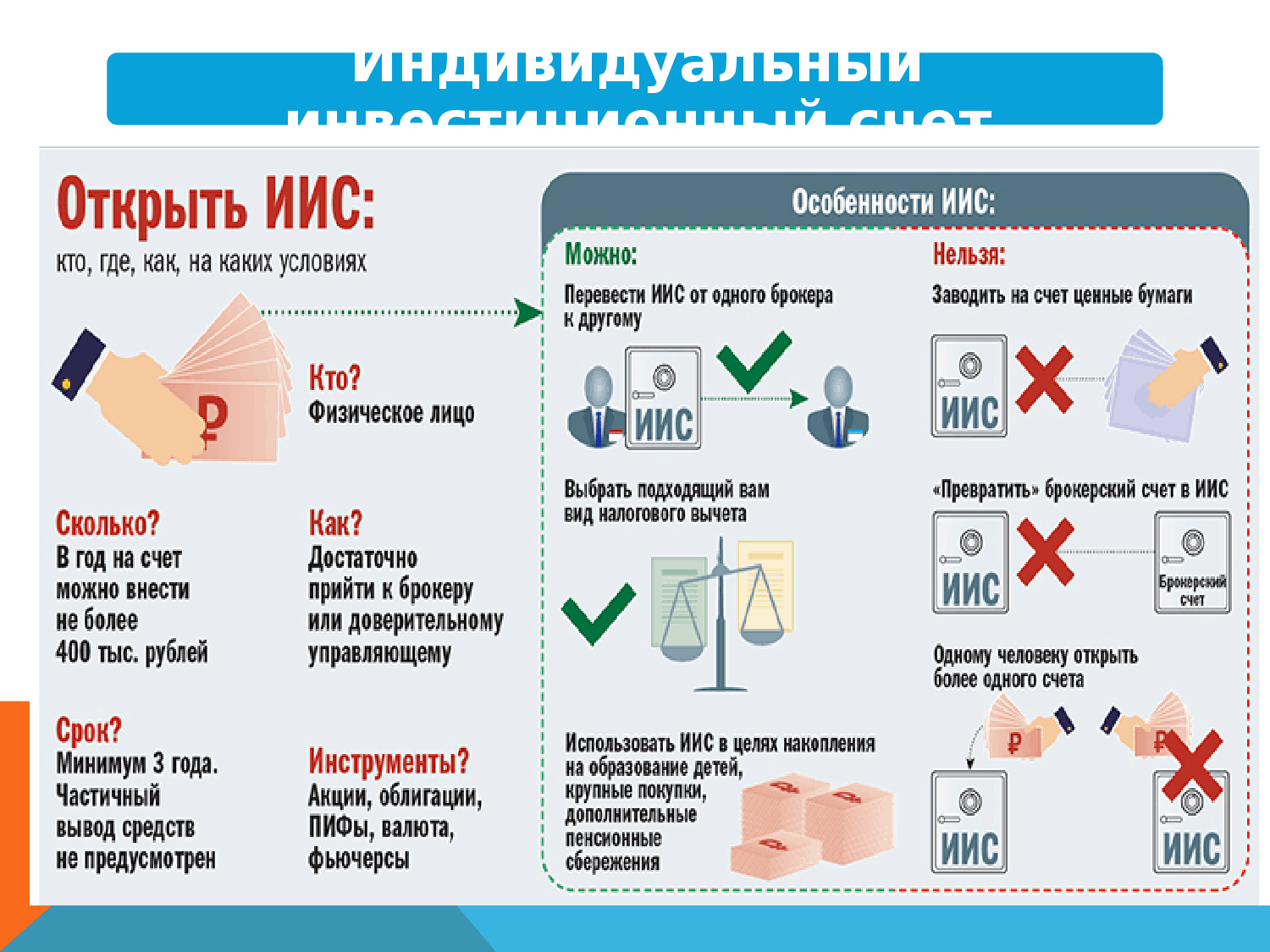

С 1 января 2015 года в России в целях увеличения инвестиций граждан в фондовый рынок появился новый тип счета индивидуальный инвестиционный счет (ИИС). В данной статье мы подробнее расскажем, что такое ИИС, а также о его особенностях.

Что такое инвестиционный налоговый вычет

Опираясь на действующие нормативные источники в сфере финансов и налогообложения, можно дать следующее определение интересующего нас понятия.

Эта льгота, появившаяся в НК РФ в 2013 году, положена физическим лицам, ведущим инвестиционную деятельность. Она может быть предусмотрена федеральным законодательством либо же вводиться нормативными предписаниями в отдельных регионах.

Налогоплательщики имеют право на данный вычет после осуществления следующих действий:

- получение дохода от операций с акциями и облигациями на финансовом рынке;

- внесение денег на ИИС;

- образование прибыли от транзакций по индивидуальному инвестиционному счету.

Инвестор для управления денежными активами открывает счет в посреднической фирме: (1) дилерской, (2) брокерской, (3) управляющей компании или (4) банке.

Налоговые льготы и повышенные процентные ставки делают привлекательным этот способ вложения денег. В этом кроется основное преимущество инвестиционного счета перед стандартным депозитным.

Оформлять льготы следует, если ценные бумаги находятся в собственности не менее 3 лет.

Сумма инвестиционного вычета определяется инспектором ИФНС и по окончании отчетного периода перепроверяется налоговыми органами, принявшими решение о его зачете.

Варианты предоставления и примеры

Право на налоговые вычеты граждане получают в случае наличия у них прибыли от инвестиционной деятельности. Причем использовать эту льготу можно в разных форматах. Больше всего вариантов у лиц, имеющих работу. Тогда вычеты они могут получать не только исходя из прибыли, но и из собственной заработной платы.

Вычет со взносов

Налоговый вычет представляет собой сумму средств, с которой можно вернуть 13%. Чаще всего граждане предпочитают оформлять вычеты с сделанных ими взносов на собственный ИИС. Причем действовать тут можно двумя способами:

- получать вычет каждый год;

- оформить вычет сразу за 3 года.

Применение такого метода предполагает необходимость выполнения инвестором ряда требований:

при исчислении льготы берутся во внимание взносы, сделанные на ИИС за календарный год, в год можно получить вычет на сумму до 400 000 руб., не больше (экономия 52 000 руб. в год);

фактически получение вычета возможно только по истечению 3 лет (на деле получать вычеты можно сразу за каждый год, но если счет вдруг будет закрыт раньше, то все полученные средства по преференции придется вернуть в бюджет);

владелец ИИС не должен иметь никаких других договоров (исключением являются те, по которым активы были переведены на этот ИИС).. Сумма вычета не меняется, если инвестор получает его ежегодно или по истечению 3 лет

Второй вариант подойдет тем, кто не хочет обращаться за вычетом каждый год

Сумма вычета не меняется, если инвестор получает его ежегодно или по истечению 3 лет. Второй вариант подойдет тем, кто не хочет обращаться за вычетом каждый год.

При получении такого вычета нужно помнить, что право на него имеют только официально работающие граждане. То есть, размер преференции может оказаться ниже, если человек получает маленькую зарплату. В этом случае такой формат вычета почти всегда не выгоден.

Вычет с прибыли

Для россиян предусмотрен и другой способ исчисления суммы вычета – исходя из суммы полученной прибыли. Этот формат доступен не только официально работающим гражданам, но и лицам, не имеющим дохода (то есть, не уплачивающим НДФЛ с зарплаты). Получить его можно лишь по истечению 3 лет действия ИИС, раньше – нельзя. Это одна из причин, почему этот способ не так популярен среди работающих граждан. Еще один фактор – незнание размера будущей прибыли. Ведь инвестиционная деятельность и вовсе может оказаться убыточной.

Суть такого действия заключается в том, что налоговый вычет составляет 13% от дохода. Обычно получают его следующим способом:

- гражданин открывает счет;

- по прошествии 3 лет он получает определенную сумму прибыли;

- инвестор предоставляет брокеру справку о том, что вычет он не получал, после чего вся прибыль выплачивается ему в полном размере без удержания 13%.

Как выбрать, какой формат выгоднее?

Начинающим инвесторам довольно сложно сориентироваться, какой формат инвестиционного вычета для них будет более выгодным. Сложность заключается в том, что оценить хотя бы примерный размер вычета заранее невозможно. Поэтому рекомендуется отложить его получение на 3 года – когда можно будет оформить и тот, и другой вычет. Выбрать, имея на руках все бумаги, будет намного проще – достаточно произвести расчеты.

- (300 000 + 400 000*2)*13% = 143 000 руб.

- 560 000*13% = 72 800 руб.

В этом случае получение вычета по взносам очевидно будет более выгодным (почти вдвое). Однако оформить его Мальцев может лишь при условии наличия у него официального места работы.

Если же инвестор закроет свой счет раньше 3 лет, то получить вычет он не сможет. Если он уже успел оформить его по взносам, то уплаченные деньги придется вернуть.

Эти два варианта имеют различия и по бумагам предоставления. Получая вычет по взносам, справка о доходах с места работы становится обязательной. Если же преференция исчисляется из размера прибыли, то она не нужна. Сам процесс оформления во втором случае является более простым, так как по истечению 3 лет инвестору достаточно получить в ФНС справку о том, что он не воспользовался вычетом, и предоставить ее брокеру. В противном случае за получением вычета придется обращаться в налоговую и подтверждать все финансовые операции, связанные с инвестированием, документально.

Пошаговая инструкция, как получить вычет по ИИС

Чтобы получить налоговый вычет при инвестировании, следует дождаться окончания календарного года.

Обращаться в инспекцию можно лично. Но советую использовать современные технологии и сэкономить свое время – использовать льготу через личный кабинет налогоплательщика.

Регистрация в личном кабинете на сайте налоговой

Если вы зарегистрированы на портале «Госуслуги», то войти в личный кабинет ФНС можно с помощью этой учетной записи (если она подтверждена).

Получить неквалифицированную электронную подпись

Для любого обращения в налоговую требуется подпись. Для ее получения перейдите в профиль (нажмите на свое полное имя в правом верхнем углу личного кабинета) и выберите вкладку «Получить ЭП».

Имеется рекомендованный вариант, при котором подпись хранится в системе ФНС – этого достаточно для взаимодействия с инспекторами.

Такая электронная подпись бесплатна и считается неквалифицированной. Подписывать ею получится только документы в личном кабинете ФНС. Но этого вполне достаточно для получения вычета, в том числе инвестиционного.

Подготовка необходимых документов

Перед формированием декларации подготовьте пакет необходимых бумаг:

- Справка 2-НДФЛ: в ней отражаются доходы и суммы налога за год, по итогам которого вы планируете получить возврат. Документ выдается при обращении в бухгалтерию по месту работы.

- Сканированная копия договора об открытии брокерского счета, подтверждающего наличие ИИС.

- Документы, доказывающие зачисление средств на инвестиционный счет: платежное поручение с отметкой банка-исполнителя, квитанция к приходному кассовому ордеру, поручение на перечисление и отчет брокера.

Заполнение декларации 3-НДФЛ

Для добавления новой декларации выбрать «Жизненные ситуации» – «Подать декларацию 3-НДФЛ»:

- Данные о налогоплательщике появляются автоматически;

- Указать год, за который подается декларация;

- Отметить галочкой инвестиционные вычеты;

- Заполнить данные о доходах по справке 2-НДФЛ вручную. Но: если работодатель уже отчитался в инспекцию, сведения можно автоматически загрузить, нажав кнопку «Заполнить из справки»;

- Заявить сумму налогового вычета, но не более 400 тысяч рублей;

- Загрузить сканированные приложения;

- Ввести пароль ЭП, нажать «Подтвердить и отправить».

Декларация отправлена в инспекцию.

Отправляем заявление и ждем ответа

В сформированной декларации отразится сумма налога к возврату. Но без заявления деньги государство не вернет.

Одновременно с отправкой декларации можно направить заявление о возврате НДФЛ с указанием банковских реквизитов.

Срок проверки декларации – 3 месяца. По окончании инспектор обратится к заявлению на возврат и примет решение в течение 1 месяца. В общей сложности в течение 4 месяцев вы получите возврат налога при условии, что все верно оформлено.

Вывод

ИИС – это разновидность брокерского

счета, который имеет особый вид налогообложения. Гражданин

(физическое лицо), имеющий

подобные инвестиции,

может рассчитывать на возмещение

НДФЛ или отмену налога на прибыль от торговли ценными бумагами. Чтобы получать положенные

законом вычеты, необходимо

подать ряд документов в ФМС

Владельцу

нужно с особым вниманием отнестись к заполнению декларации. Чтобы оформление вычета не затянулось, она

должна быть оформлена правильно и грамотно

Надумали открывать ИИС в 2019 году? Обратитесь в управляющую компанию «Альфа-Капитал». Для этого вам нужно всего лишь связаться с нашими специалистами по телефону. Они индивидуально подойдут к вашей заявке, при необходимости дадут подробное руководство по получению вычетов, расскажут, сколько раз нужно вносить средства на счет и сколько возможно ежегодно получать, пользуясь ИИС, приведут примеры, ответят на интересующие вопросы понятным языком. Или просто откройте инвестиционный счет онлайн самостоятельно. Мы предлагаем отличные условия сотрудничества, честные сделки, высокий уровень сервиса и достойные показатели надежности. С нами вы без труда сможете сделать вложение, получить прибыть и оформить вычет без сильных рисков для капитала.