Материнский капитал как первоначальный взнос по ипотеке

Статистика показывает, что главным вопросом, которым озадачиваются молодые семьи – это наличие собственной квартиры. Ипотека стала самым востребованным и доступным банковским продуктом.

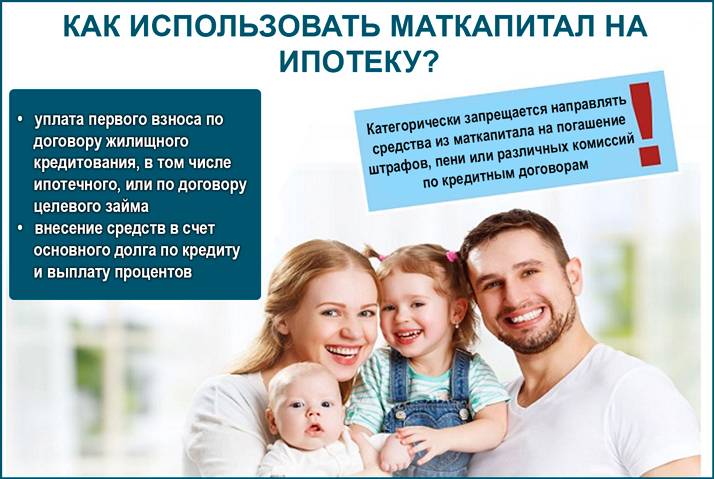

При оформлении кредита средства капитала могут быть направлены:

- на оплату основной суммы долга действующего кредита;

- как первоначальный взнос при оформлении нового договора.

Следует отметить, что многие банки не хотят работать с таким видом взноса и предпочитают работать с капиталом после достижения ребенком трехлетнего возраста. Причиной тому является оговорка в законодательстве, которая прямо указывает на такое условие.

Однако исключения все-таки имеются, и находятся такие банки, которые готовы пойти навстречу клиенту, при этом предлагая более высокую процентную ставку по кредиту.

Возможности для переведения материнского капитала в счет первоначального взноса

Для того чтобы средства материнского капитала использовались в качестве первоначального взноса по ипотеке нужно:

- иметь соответствующий сертификат;

- выбрать банк и подписать с ним кредитный договор;

- подписать договор купли-продажи. Данный договор подлежит обязательной регистрации в Росреестре.

- собрать необходимые документы в т. ч. и на квартиру. Этот момент является наиболее ответственным потому, что именно от полноты и правильности предоставления пакета документов будет зависеть, как быстро произойдет перечисление средств.

- написать соответствующее заявление в пенсионном фонде.

Ипотека плюс материнский капитал в Сбербанке России

Сбербанк России относится к числу тех банков, которые готовы выдать ипотечный кредит с использованием средств материнского капитала. Банк также не исключает возможность использования сертификата в качестве первоначального взноса по кредиту.

Сбербанк один из немногих банков, которые практикуют прибавление материнского капитала к уже имеющемуся первоначальному взносу, тем самым уменьшая сумму и срок кредитования. Благодаря специальной программе «Ипотека плюс материнский капитал», новым жильем смогли обзавестись большое количество семей.

Порядок действий при оформлении договора

Общая пошаговая инструкция при оплате первого взноса средствами МСК следующая:

- В отделении ПФР оформляется справка об остатке денег на счете. Подать ее в банк можно в течение 90 дней после одобрения ипотечной заявки. Некоторые учреждения делают запрос самостоятельно, поэтому брать ее не нужно и этап может быть пропущен.

- Выбирается подходящая ипотечная программа, условия которой позволяют внести субсидию в качестве первоначального платежа.

- Собирается пакет документов для рассмотрения заявки и подается банк.

- Если кредитный комитет одобрит заявку, можно приступать к поиску недвижимости. Стандартный срок – 2-3 месяца.

- В банк подаются документы на жилье – оно должно соответствовать требованиям кредитора и страховой компании.

- Оформляется ипотечный договор, страховой полис.

- Сделка регистрируется в Росреестре.

- Банк переводит деньги продавцу.

- В пенсионный фонд подается заявление о распоряжении деньгами материнского капитала, карточка СНИЛС, паспорт заявителя, копии кредитного и ипотечного договоров.

- В течение 40 дней ПФР переводит деньги в адрес банка, выдавшего ипотеку.

Какие банки дают ипотеку с первоначальным платежом в виде мат. капитала

Многие граждане РФ интересуются: «В каком банке можно взять ипотеку с мат. капиталом?». Сегодня многие финансовые организации предоставляют такую возможность.

«Сбербанк» – программа «Ипотека плюс материнский капитал»

Условия «Сбербанка» по программе «Ипотека + мат. капитал»: квартира, которую клиент банка решил взять в ипотеку, должна быть оформлена на него либо же на долевую собственность между всеми членами семьи.

Для клиентов, которые получают зарплату на карту Сбербанка, банк упростил процедуру взятия ипотеки: им не нужно брать справку о заработной плате.

Также заемщик должен запомнить, что в течение 6 месяцев после выдачи ипотеки ему нужно обратиться в Пенсионный фонд с заявлением о перечислении МК в счет погашения задолженности по ипотеке.

«ВТБ»

В этом банке МК можно использовать в качестве частичной оплаты первоначального взноса либо в качестве погашения задолженности по имеющейся ипотеке.

В первом случае допустимо оформление стандартной ипотеки. А сама сумма первоначального взноса заемщика обязательно должна состоять из двух статей: средств материнского капитала и собственных средств.

При этом мат. капитал должен составлять не больше 15% от общей стоимости недвижимости (по состоянию на 2019 год).

«Райффайзенбанк»

Мнение экспертаЕвгений БеляевЮрист-консультант, финансовый эксперт

Спросить

Программа этого банка называется «Ипотека с материнским капиталом». Взять в кредит недвижимость с МК можно как на жилье «вторичного» типа, так и на «первичку». Взять в ипотеку можно квартиру, жилой дом с земельным участком, таунхаус.

Райффайзенбанк предоставляет ипотеку с мат. капиталом на таких условиях:

- заемщиком могут быть официальные супруги или один из супругов, который должен быть гражданином РФ и иметь право на мат. капитал;

- в качестве созаемщика по ипотечному договору должен выступать супруг или супруга распорядителя средств.

Банк «ДельтаКредит»

Клиент, который планирует взять ипотеку с первоначальным взносом в виде МК, должен соответствовать таким требованиям:

- возраст от 20 и до 65 лет на момент погашения ипотеки;

- обязательное подтверждение трудового стажа – не меньше 6 месяцев на последнем рабочем месте;

- подтверждение платежеспособности клиента – справка по форме Банка или 2–НДФЛ.

В этом банке можно оформить ипотеку по МК на любую недвижимость: квартиру, долю в квартире, комнату, загородный дом как на первичном, так и на вторичном рынке.

«Россельхозбанк»

Предложение с мат. капиталом этого банка называется «Молодая семья и материнский капитал».

Мнение экспертаЕвгений БеляевЮрист-консультант, финансовый эксперт

Спросить

Размер МК по ипотечному договору зависит от типа приобретаемой недвижимости. Если заемщик покупает жилье на вторичном рынке, тогда размер мат. капитала выйдет меньше, чем по «первичке».

Заемщик обязан будет в течение 3 месяцев с момента оформления ипотеки направить деньги из МК на погашение задолженности по ипотечному договору.

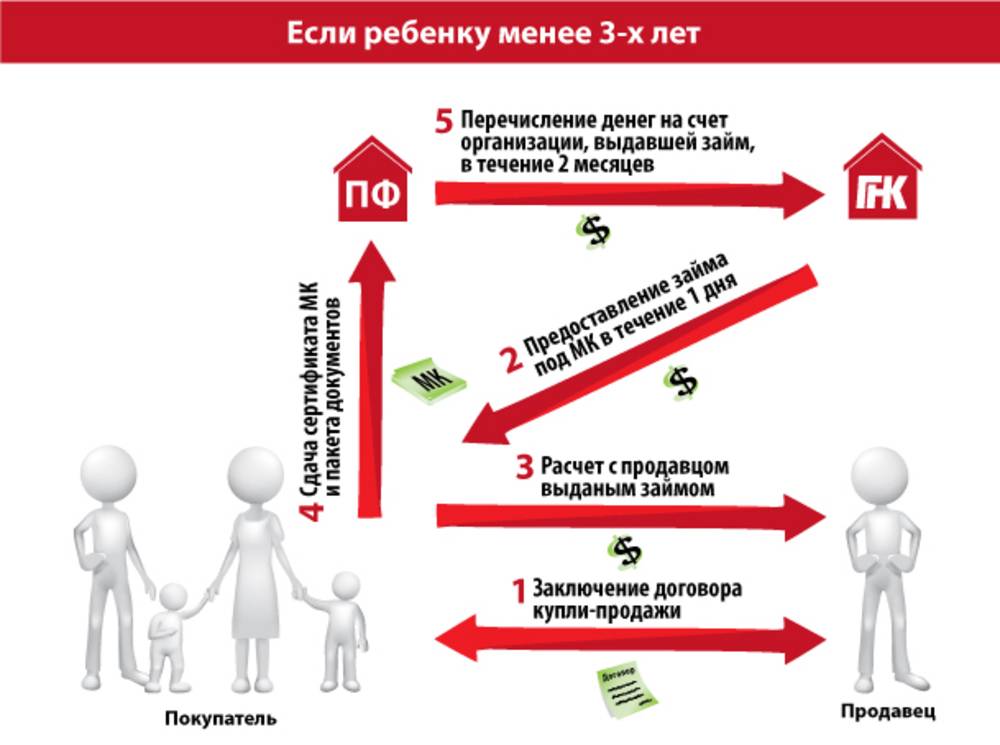

Распоряжаться средствами из мат. капитала на покупку в ипотеку квартиры или дома, не дожидаясь, пока ребенку исполнится 3 года, можно.

Распоряжаться средствами из мат. капитала на покупку в ипотеку квартиры или дома, не дожидаясь, пока ребенку исполнится 3 года, можно.

Для этого заинтересованное лицо должно обратиться лично или через законного представителя в Пенсионный фонд с необходимыми документами, а также с заявлением о предоставлении МК в качестве первоначального взноса по ипотеке.

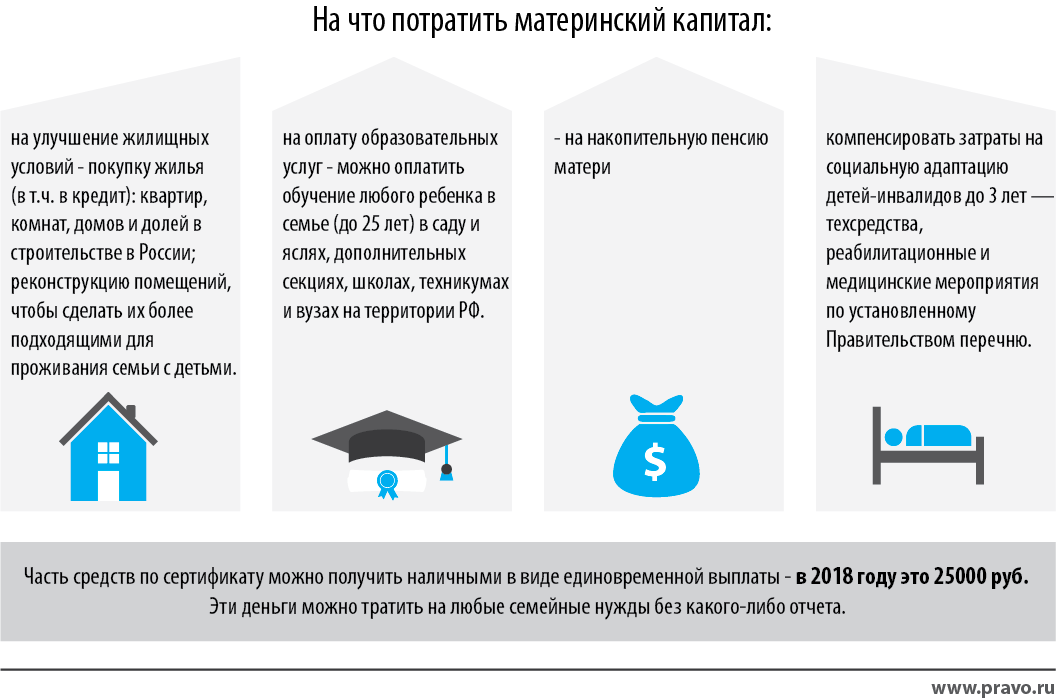

Также использовать эти средства можно на строительство дома, приобретение комнаты в общежитии или коммуналке, покупку доли в квартире.

Можно ли досрочно погасить ипотеку материнским капиталом?

Да, можно. Для этого заемщику нужно написать соответствующее заявление и передать его банковскому сотруднику. В дальнейшем Пенсионный фонд перечисляет эти деньги банку. Таким образом, заемщик может быстрей погасить задолженность по ипотеке.

Мнение экспертаЕвгений БеляевЮрист-консультант, финансовый эксперт

Спросить

Многие банки РФ предлагают клиентам оформить ипотеку с материнским капиталом в виде первоначального взноса.

В каждом банке действуют свои условия предоставления такой ипотеки, однако во всех существуют общие правила: заемщик должен предоставить банку справку из Пенсионного фонда об остатке мат. капитала, деньги перечисляются в безналичной форме напрямую в банк из Пенсионного фонда, размер мат. капитала, как первоначального взноса по ипотеке может варьироваться от 10% и выше.

Топ-5 банков, работающих с материнским капиталом

Наиболее выгодным вариантом получить жилищную ипотеку под маткапитал остается Сбербанк.

Условия кредитования следующие:

- Жилье, которое берется в кредит на средства Сбербанка, оформляется в долевую собственность между всеми членами семьи;

- Клиенты, у которых зарплатная карта не открыта в этом банке, должны предоставить справку о платежеспособности, а также документы, подтверждающие трудовую занятость, в том числе и для поручителя;

- В течение полугода после выдачи кредита семья должна обратиться в ПФР, чтобы зачислить всю сумму или часть материнского капитала для погашения задолженности перед банком.

Помимо стандартного набора документов, требуемых для программы ипотечного кредитования, семья должна предоставить:

- Государственный сертификат, подтверждающий оформление субсидии;

- Документ из ПФР об остатке на счету маткапитала.

Важно! По условия ипотеки в Сбербанке семья должна обязательно застраховать залоговое имущество на случай утраты, потери или повреждения в пользу банка на весь период погашения средств. Полис можно оформить онлайн.. Выгодное предложение есть и у банка “Открытие” по таким условиям:

Выгодное предложение есть и у банка “Открытие” по таким условиям:

- Кредит выдается на сумму до 150 миллионов рублей;

- Максимальный срок погашения — 20 лет;

- Минимальная ставка 7,95%, но она может быть повышена в зависимости от условий сделки;

- Быстрое рассмотрение заявки;

- Страхование жилья может быть у любого страхового брокера;

- Большое количество одобрений.

В Альфа банке кредит выдают максимум на 50 миллионов рублей, сроком до 30 лет с первоначальным взносом в 10%, ставкой от 8,09%. Если заемщик получает зарплату на карту Альфа банка он платит на 0,3% меньше. Решение принимается в течение 3 дней. Заявку можно подать онлайн.

В Россельхозбанке ипотеки выдаются под 9,5%. Банк участвует в программе государственной поддержки. Для подачи заявки нужен минимальный набор документов. Также предусмотрена программа рефинансирования.

Наиболее высокие ставки предлагает ВТБ — 9.7%. Чем больше квартира, тем меньше процентная ставка по кредиту. Банк также участвует в программе господдержки, что подразумевает снижение ставки до 5%, а также рефинансирование уже оформленного займа.

Применение материнского капитала для полного или частичного погашения ипотеки значительно упрощает покупку квартиры. Сертификаты принимают многие банки в России. Благодаря этой программе, тысячи семей уже улучшили свои жилищные условия.

Первоначальный взнос

Применить капитал можно и для того, чтобы добиться ипотеки. Довольно часто полученные деньги становятся первым взносом при получении займа на жилье. Рассмотрим данную процедуру подробнее.

Применить капитал можно и для того, чтобы добиться ипотеки. Довольно часто полученные деньги становятся первым взносом при получении займа на жилье. Рассмотрим данную процедуру подробнее.

Поэтому далее мы расскажем о том, когда и как можно использовать материнский капитал на погашение ипотеки, и какие еще условия выдвигаются к заемщикам.

Условия выдачи

К сожалению, для того, чтобы использовать материнский капитал как первоначальный взнос по ипотеке, нужно дождаться трехлетия ребенка. Однако в нынешнем, 2015 году правительство начало рассмотрение закона, согласно которому данное условие будет отменено. Осталось дождаться вступления этого решения в силу.

Кроме этого основного условия к семье заявителя выдвигается еще ряд требований:

- Стабильный доход. Также, большинство банков предъявляют требования к наличию стажа. Он, за предыдущие пять лет, должен составлять больше одного года, из которых минимум полгода на настоящем месте;

- Учитывается лишь «белая» зарплата. Неофициальная же часть признается лишь как дополнительный доход;

- Отсутствие в собственности у заявителя другой жилой недвижимости;

- Оформление приобретаемого жилья на всех, включая деток, членов семьи;

- Положительная кредитная история.

Как правило, банки предоставляют ипотеку, основанную на маткапитале, под 9-14% годовых. Размер выплат напрямую будет зависеть от суммы первоначального взноса: чем она больше, тем ниже ставка.

Как взять ипотеку под материнский капитал

Итак, прежде чем обращаться за ипотекой, нужно получить сам сертификат о материнском капитале. Выдают его в ПФ. После этого следует рассмотреть предложения от различных банков и выбрать наиболее подходящее.

В банке перед оформлением договора купли-продажи и договора о кредитовании у Вас попросят представить такие документы:

- Документ, подтверждающий личность (паспорт, права, СНИЛС и пр.);

- Сертификат на маткапитал;

- Бумаги, подтверждающие способность соискателя оплачивать кредит: НДФЛ-2 или справка о доходах; документы из налоговой, в случае, когда имеется дополнительный фиксированный доход; справки об отсутствии долгов по обязательным платежам;

- Договор купли-продажи, подтверждающий заключение сделки;

- Документы на жилье (домовая книга, выписки из БТИ, техпаспорт и пр.);

- Справка из ПФ, подтверждающая, что на счету заемщика есть средства;

- Заявление.

После того, как банк вынесет решение о выдаче кредита, следует вновь обратиться в ПФ, прихватив с собой:

- Бумагу, подкрепляющую намерения банка пойти с Вами на сделку;

- Сведения о выбранном для покупки жилье;

- Личные документы заявителя;

- Заявление, в котором отражена просьба о переводе средств с Вашего счета в ПФ на счет соответствующего банка.

О том, как происходит взятие ипотеки под материнский капитал, расскажет следующее видео:

Важные нюансы

- Если Вы решили использовать средства из капитала, необходимо обратится в ПФ заранее, поскольку выплаты производятся лишь раз в полгода. Так, подав заявление весной, Вы получите деньги только осенью.

- Если Вы уже снимали какую-то сумму со счета не для покупки жилья, использовать оставшиеся деньги можно лишь на погашение ипотеки, но не первоначальный взнос.

- Банки в обязательном порядке страхуют жилье, которое Вы приобретаете в ипотеку. Иногда они требуют еще и страховку жизни. Не отчаивайтесь. После того, как кредит будет погашен, Вы вправе вернуть ту долю страховки, которую выплатили, но не израсходовали.

Теперь мы расскажем о том, какие банки дают ипотеку под материнский капитал.

Преимущества и недостатки ипотеки под материнский капитал

В России жилищный вопрос всегда стоял остро. Особенно тяжело в этом плане молодым семьям, чьего капитала пока недостаточно для самостоятельной покупки жилья. На это как раз рассчитаны социальные программы материальной поддержки: государство помогает россиянам, у которых родился ребенок, получить ряд льгот и финансовые привилегии.

Ипотека под маткапитал — это тот же ипотечный кредит, только с привлечением сертификата о материнском капитале.

Сертификат выдается в государственных органах, при этом обналичить его нельзя. Использование материнского капитала возможно только в определенных целях: например, в решении жилищного вопроса, получения образования, медицинского лечения и т.д. Схема выглядит следующим образом:

- Мать проходит бюрократические проверки. После рассмотрения документов ей выдается сертификат, подтверждающий право на маткапитал;

- Далее родитель должен воспользоваться этим сертификатом по своему усмотрению — например, он может пойти по популярной программе «ипотека плюс материнский капитал»;

- Банк получает от заемщика сертификат. Документ направляется в государственные органы. Если с договором кредитования и самим сертификатом все в порядке, государство перечисляет деньги банку или любой другой организации, куда обратился родитель;

- Кредитор получает деньги, которые засчитываются клиенту в качестве первоначального взноса, частичного досрочного погашения или иной другой операции.

Соответственно, обналичить просто так маткапитал нельзя. Кроме того, прагматичное использование сертификата также осложнено по причине высокой степени бюрократизации в России. Отсюда можно вывести главные недостатки ипотеки под материнский капитал:

- Во-первых, придется значительно постараться, чтобы получить заветные 300-500 тысяч рублей. Государственные органы тщательно проверяют гражданина до того, как ему будет выдан мат. капитал;

- Во-вторых, далеко не все банки согласны принимать материнский капитал в качестве первоначального взноса по заему. Причина такого поведения очень проста: получить деньги по сертификату очень сложно из-за массы бумажной волокиты. В среднем на обналичивание требуется несколько месяцев, и не всегда у банка имеется столько времени, чтобы дождаться денег. Соответственно, банки, особенно маленькие, с большой неохотой принимают сертификаты. Так уж получилось, что жилье под маткапитал выдается только крупными организациями, сотрудничающими с государством — Сбербанк, ВТБ, Газпромбанк и т.д.;

- Часто банки предлагают клиенту альтернативу: сертификат как первый взнос принят не будет, но банк согласен рассмотреть его как частичное досрочное погашение кредита. Таким образом можно уменьшить или срок действия кредитного договора, или сумму ежемесячного платежа. Минус заключается в том, что молодым родителям потребуется самостоятельно искать деньги на первый взнос, что очень непросто в нынешней экономической ситуации;

- Также нужно отметить, что купить квартиру на материнский капитал без ипотеки практически невозможно. Сумма, получаемая по сертификату, колеблется в коридоре 300-500 тысяч рублей. Этих денег не хватит на покупку недвижимости. Но маткапитал может быть использован для частичного погашения кредита или первого взноса.

Разумеется, у такой ипотеки имеются и свои плюсы, иначе не было бы такой статистики: более 70% супружеских пар, получивших сертификаты материнского капитала, реализовали его на покупку жилья в кредит. Преимущества следующие:

- Стандартная, а то и вовсе льготная процентная ставка. По законодательству РФ банкам запрещено увеличивать ставку только потому, что клиент желает внести некоторую сумму по ипотеке в счет сертификата. Некоторые банки, наоборот, уменьшают ставку для клиентов с маткапиталом, чтобы таким образом увеличить обороты предприятия;

- Реалии в нашей стране таковы, что привлечение маткапитала нередко является единственным возможным способом приобретения собственного недвижимого имущества. Это особенно касается молодых пар;

- Какой бы несущественной не показалась бы сумма в размере 300-500 тысяч рублей, все-таки эти деньги являются отличным подспорьем для только-только образованных ячеек общества.

Если резюмировать плюсы и минусы предложения вкратце, то можно сказать: да, с сертификатом не все гладко, и не факт, что он будет принят банком. Однако, дополнительные 300-500 тысяч рублей стоят некоторой беготни по государственным учреждениям и офисам кредитно-финансовой организации.

Функционал калькулятора и как с ним работать

В целях наилучшего понимания ответственности и соотношения доходов с будущими платежами потенциальные заемщики могут воспользоваться ипотечным калькулятором. С его помощью можно оценить свои финансовые возможности с учетом кредитного бремени, а также определить итоговую стоимость займа (переплату) и пересмотр графика в случае досрочного погашения.

Стандартный ипотечный калькулятор с материнским капиталом включает в себя следующий функционал:

- Сумма кредита

Для максимально верных расчетов следует знать точную сумму займа. Здесь имеется в виду не стоимость жилой недвижимости, а именно сумму долга перед банком. Из этой суммы вычитается величина оплаченного первоначального взноса.

- Тип платежей

В зависимости от выбранного банка клиенту могут быть предложены аннуитетные или дифференцированные платежи. Для первых характерны одинаковые суммы платежей каждый месяц, при этом основную долю в структуре такого платежа составляют проценты (основной долг начинает погашаться постепенно, ближе к концу срока кредитования). Для вторых – постепенное снижение размера ежемесячной оплаты пропорционально сроку возврата. Большинство кредитных организаций применяет аннуитеты, так как именно они позволяют им минимизировать потенциальные риски в случае нарушений условий подписанного договора.

- Процентная ставка

Информация по процентным ставкам, размещаемая банками на официальных сайтах или сообщаемая в ходе личного посещения отделения, как правило, является приблизительной. В процессе принятия окончательного решения Кредитным комитетом будет утверждено ее окончательное значение с учетом требований к клиенту, качества кредитной истории и длительности отношений с конкретным кредитором. Поэтому люди, производящие предварительные расчеты, вводят в калькуляторе примерный процент (лучше максимальный в известном интервале). Лица, использующие инструмент с целью получения расчетов для досрочного погашения, указывают точную величину ставки из кредитного договора.

- Материнский капитал

Если заемщик имеет возможность использовать средства материнского (семейного) капитала, то в соответствующем поле ставится такая отметка и указывается доступная сумма. Уточнить сумму можно в Пенсионном фонде РФ или через портал госуслуг, так как периодически она индексируется.

- Дата выдачи кредита

Здесь указывается дата заключения договора об ипотеке или приблизительная дата выдачи будущего займа (для клиентов, использующих кредитный калькулятор ипотека плюс материнский капитал для предварительных подсчетов).

- Срок кредитования

В данном разделе прописывается срок, на который заемщик планирует взять или уже взял ипотеку. Он может варьироваться в зависимости от выбранного банка, но среднее его значение имеет интервал от 1 до 30 лет. Для максимального срока будет характерен небольшой ежемесячный платеж с существенной переплатой, для минимального, напротив, — серьезная сумма к оплате каждый месяц с наименьшей стоимостью кредита. Срок погашения долга выбирается совместно клиентом и банком, исходя из платежеспособности и иных ключевых условий первого.

- Характеристики досрочного погашения ипотечного займа

Это заключительный блок рассматриваемого калькулятора, в котором заемщик может указать величину имеющихся свободных средств, направляемых на погашение задолженности. Здесь можно добавить несколько строк, если таких досрочных платежей планируется несколько. В обозначенных полях указывается сумма и дата, а также тип погашения. Возможно использование любого из 4-х доступных типов:

- уменьшение срока погашения (график пересчитывается с учетом досрочного погашения основного долга);

- уменьшение суммы (текущий платеж уменьшится при внесении суммы основного долга в размере, отличающемся от графика в большую сторону);

- ежемесячное уменьшение суммы (график платежей изменится в меньшую сторону, если клиентом будут вноситься суммы, большие установленного ежемесячного платежа);

- ежемесячное снижение срока возврата заемных средств.

Итогом применения ипотечного калькулятора станет получение заемщиком наглядной информации в табличной и графической формах, из которой он сможет определить, как поменяется величина задолженности при использовании материнского капитала, досрочном погашении, срок погашения и какая доля внесенных средств будет направлена на выплату процентов, а какая на оплату основного долга. Таким образом, клиент сможет оценить, насколько быстро он рассчитается с банком. Это позволит сделать оптимальный выбор по наиболее выгодному способу погашения.

Ипотека под материнский капитал: предложения ведущих ипотечных кредиторов

Жилищные займы оформляют в большинстве российских банков. Однако действительно выгодные условия предлагают организации с государственной поддержкой. Их деятельность находится в соответствии с политикой правительства, стимулирующей рост населения России. Кредиторы, предлагающие специальные условия населению по ипотеке под материнский капитал: АИЖК, Сбербанк, Россельхозбанк, ВТБ24.

АИЖК

Агентство по ипотечному жилищному кредитованию (АИЖК) работает с 1997 года. Создано правительством для помощи населению в решении квартирного вопроса.

Предлагает взять деньги на следующих условиях:

- Цель займа – приобретение нового жилья через договор купли-продажи.

- Максимальная сумма кредита зависит от региона проживания семьи. Жителям столицы и Ленинградской области дадут не больше 8 млн рублей. Проживающим в остальных районах страны – только 3 миллиона. Разброс объясняется рыночной стоимостью жилья в конкретной местности. Ипотеку оформляют от 300 000 рублей.

- Программа кредитования с участием средств материнского капитала предусматривает 20% первоначальный взнос и ежегодную ставку за пользование деньгами на уровне 10,75%.

- Время погашения займа 3–30 лет.

Взятые в агентстве средства также направляют на строительство жилплощади в многоквартирном доме. В этом случае сотрудниками агентства проводится проверка соответствия строительным стандартам. С помощью АИЖК приобретают и квартиры на вторичном рынке.

Сбербанк

Ведущий игрок ипотечного рынка России. Предоставляет клиентам большой список жилищных программ. Для использования материнского капитала предлагаются кредиты на покупку готовой или строящейся недвижимости.

В условия этих программ включены:

- Процентная ставка, стартующая с 12,5%, при минимальной сумме займа, равной 300 000 рублей. Максимальный размер кредита доходит до 15 миллионов.

- Ограниченный 30 годами срок кредитования.

- Первый взнос не менее 20%. Для поддержки молодых семей действует специальная программа, в рамках которой начальный платеж за квартиру снижается до 10%.

Если учитывать комиссию за выдачу денег, наиболее выгодной получается ипотека, в которой государство материально помогает населению. Ставка здесь начинается с 11,9%. Однако, оформив подобный заем, можно приобрести только недавно построенное жилье.

Россельхозбанк

Кредитор со 100% государственным участием. Лучшей рекомендации не найти! Это означает, что решения, принимаемые руководством, полностью согласуются с курсом страны.

Условия на покупку гражданам жилой недвижимости предлагает такие:

- Купить можно как бывшее в употреблении жилье, так и новое.

- На покупку жилплощади дается от 100 000 рублей до 20 миллионов.

- При использовании средств материнского капитала вносится 15% первоначальный взнос, при долевом строительстве – 20%.

- Процентная ставка – 13,9%. Если первый взнос заемщика составит 50% стоимости приобретаемого объекта или больше, а срок кредита не превысит 5 лет, годовая ставка снижается до 12,9%.

Когда заемщик, оформляющий жилищный кредит, отказывается страховать жизнь и здоровье, к процентной ставке добавляют 3,5%. Размер первоначального взноса снизят до 10% для семей, в которых одному или обоим родителям не исполнилось 35 лет. Правда, относится это лишь ко вторичному рынку или строящимся объектам.

ВТБ 24

Один из немногих банков, предлагающих ипотеку с госучастием не только на квартиры в новостройках, но и при покупке на вторичном рынке или приобретении находящихся на этапе строительства объектов.

Вот предлагаемые им условия:

- Первый взнос 20% при сумме кредита до 8 млн рублей. Предъявителю родительского сертификата первоначальный взнос снижают до 15%.

- Деньги выдаются в рублях под 11.9% годовых.

- Наибольший период использования заемных средств – 30 лет.

За оформление не берется дополнительных комиссий. Досрочное погашение не влечет наложение штрафов и не ограничено в размере. По условиям оформление требуется страховка личного здоровья, а также сохранности приобретаемой недвижимости.

Чтобы прикинуть силы и глубоко не увязнуть в долгах пользуются кредитным калькулятором. На сайтах крупных кредиторов такая программа непременно присутствует. Она поможет оценить размер займа, который не повлияет на финансовое положение семьи и будет достаточен для приобретения понравившейся квартиры.

Применение онлайн-калькулятора максимально упрощено. Для расчета требуется ввести всего три значения: стоимость выбранной квартиры, размер первоначального взноса и нужный период кредитования. Вычисленный размер ежемесячного платежа покажет разумность решения об оформлении ипотечного займа.

Где размещается материнский капитал до его востребования заемщиком

Ресурс семейного капитала, предоставляемого в порядке целевой субсидии, нельзя считать совокупностью денежных средств, пребывающих в наличной форме. Перемещение средств данной субсидии допускается только путем их безналичного перечисления на банковские счета. Исключением можно считать лишь ту ситуацию, когда эта социальная выплата предоставляется получателю единовременно (такая возможность регламентирована законодательством на период существующего экономического кризиса).

Пока семья не обратилась за средствами субсидии, чтобы задействовать их в одном из предусмотренных законодательством направлении, эти деньги находятся на особых счетах российского Пенсионного Фонда (ПФР). Таким образом,

семья, нуждающаяся в улучшении условий проживания, должна обратиться непосредственно в ПФР, чтобы получить разрешение на оформление семейного капитала под ипотечный заем.

ПФР незамедлительно перечислит средства субсидии на счета заявителя (получателя), если будут соблюдены два условия:

- цель использования данных денег соответствует требованиям законодательства;

- получателем предоставлен полный пакет необходимых документов.

Необходимые для оформления документы

Оформлять ипотеку с участием сертификата не так просто — потребуется пакет бумаг, утвержденных постановлениями Правительства РФ. Список рекомендован также руководством Пенсионного Фонда России, которое и субсидирует семьям деньги по маткапиталу. В список входят:

- Заявитель обязан предоставить внутренний паспорт РФ. Наличие или отсутствие постоянной регистрации не имеет значения, а вот временная регистрация будет востребована банком почти наверняка;

- Сертификат о семейном капитале;

- Пенсионное свидетельство, подтверждающее, что с заявителем заключен и/или продлен полис страхования;

- Справки о доходах — «белых» или «серых», не имеет значения, — подтверждающих наличие дохода у заявителя, а также у созаемщиков. Подойдут, например, справки по форме 2-НДФЛ, справки по форме банка, трудовые договора и т.д. Нужно заметить, что безработным гражданам и, в меньшей степени, гражданам без официального трудоустройства крайне сложно получить ипотеку даже по маткапиталу;

- Справка об отсутствии задолженности по ЖКХ;

- Выписки из БТИ о состоянии квартиры, выбранной для ипотечного кредитования, отчет о проведенной оценке и другие документы по квартире, необходимые банку для установления стоимости жилья и конечной суммы кредита.

Как взять кредит под залог материнского капитала

Чтобы взять кредит под семейный капитал нужно собрать выбрать банк для обращения, собрать пакет документов и подать заявку.

Деньги перечисляет банку Пенсионный фонд в течение 1-го месяца после обращения, поэтому кредитная сделка будет оформляться дольше, чем без использования маткапитала.

Общие условия

Общие условия займа под залог материнского капитала регламентируются законодательством и не зависят от банка. Сюда входят следующие нюансы:

- получение заемных денежных средств в микрофинансовых организациях не допускается;

- при оформлении жилищного кредита, возможна только долевая собственность — объект недвижимости регистрируется на каждого члена семьи;

- получить кредит под субсидию может не только мать, но также и отец, опекун либо сам ребенок (если он достиг совершеннолетия), в зависимости от того, на чье имя выдан сертификат.

Основное условие успешного оформления займа под маткапитал — это гарантия кредитной организации в возврате денежных средств и Пенсионного фонда в целевом использовании субсидии.

Общие условия получения ипотеки под материнский капитал касаются:

- размера первоначального взноса — он составляет 10%, в отличие от других кредитных программ, в которых объем личных средств должен быть не менее 20% от стоимости приобретаемой недвижимости;

- срока — деньги можно вернуть в течение 30 лет.

Для увеличения суммы займа можно привлечь поручителей.

Нужные документы

Список документов, который нужен для получения кредита по материнский капитал, устанавливается банком, с которым заключается договор.

Но есть общий список, который необходимо подготовить для каждого финансового учреждения:

- личный паспорт;

- удостоверения личности детей — свидетельства о рождении либо паспорта, в зависимости от возраста (или свидетельство об усыновлении);

- ИНН;

- СНИЛС всех членов семьи;

- свидетельство о браке/разводе;

- сертификат на получение маткапитала.

Важно учитывать, что для направления субсидии на кредит нужно обращаться в отделение Пенсионного фонда по прописке. Подача заявления в МФЦ не допускается

Предложения компаний в Москве

Несмотря на то, что не все финансовые учреждения работают с государственными пособиями, их количество позволяет сделать проводить сравнительный анализ для выбора оптимального предложения.

Ниже представлены некоторые предложения по получению займа под залог материнского капитала для жителей Москвы.

Сбербанк

Выдает ипотеку под материнский капитал не только на приобретение готовой жилплощади, но и на строительство собственного частного дома.

Условия кредитования следующие:

- сумма — до 30 млн. рублей;

- срок — до 30 лет;

- ставка — от 6,5%.

Также Сбербанк предлагает ипотеку с господдержкой для семей, в которых второй и последующий ребенок родился после 1 января 2018 года. По данной программе можно получить до 12 млн. на срок до 30 лет. Процентная ставка снижена до 5%. Размер

Требования к заемщику с материнским капиталом стандартные:

- возраст от 21 до 75 лет;

- стаж работы от 6 месяцев на текущем месте и не менее 1-го года за последние 5 лет;

- наличие российского гражданства и стабильного дохода в размере, позволяющем оплачивать кредит.

Сбербанк учитывает дополнительные источники поступления средств, которые можно указать в справке по форме банка.

ВТБ 24

В данной финансовой организации также можно использовать материнский капитал для получения ипотеки, но 10% от первоначального взноса необходимо внести из личных средств.

Условия кредитования следующие:

- сумма — до 60 млн. руб;

- срок — до 30 лет;

- ставка — от 8,4%.

Под материнский капитал можно приобрести квартиру в готовом или строящемся доме либо купит частную недвижимость.

Легко залог

Для тех, у кого есть недвижимость на территории Москвы и области, могут получить под ее залог до 100 млн. рублей через данного брокера. Этот вариант отлично подходит для тех, кто хочет приобрести дополнительное имущество.

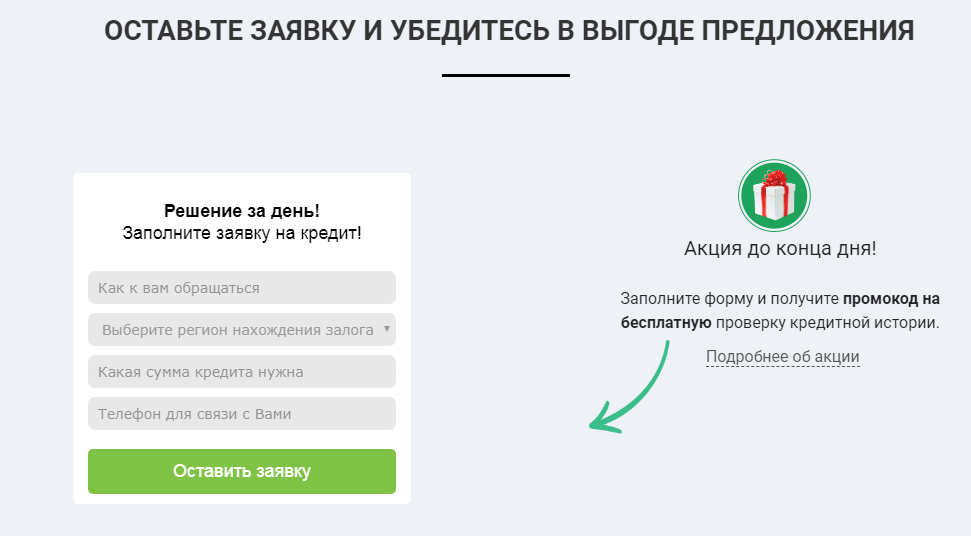

Для оформления заявки нужно:

- перейти на сайт http://www.legko-zalog.com;

- заполнить короткую форму, указав свое имя, регион местонахождения объекта будущего залога, требуемую сумму и контакт для звонка.

Решение по заявке принимается сразу, денежные средства выдаются уже в день обращения.

Другие

Помимо перечисленных финансовых организаций, кредиты под залог семейного капитала выдают другие банки, например:

- Альфа-Банк;

- Банк Москвы;

- Россельхозбанк;

- Связь Банк и т.д.

Перед тем, как выбирать кредитора, необходимо внимательно изучить не только условия, которые он предлагает, но и отзывы клиентов.