Как повысить шансы на выдачу займа?

Далеко не все банки готовы кредитовать частных предпринимателей. Дело в том, что сейчас заниматься бизнесом рискованно, а прибыль может быть нестабильной. Именно по этой причине Сбербанк выдвигает к своим заемщикам строгие требования. Для рассмотрения кредитной заявки предпринимателю необходимо предоставить в банк:

- Паспорт.

- Свидетельство о регистрации в качестве ИП и постановке на учет в налоговых органах.

- Декларацию за последний период, квитанцию об оплате.

- Документы по хозяйственной деятельности.

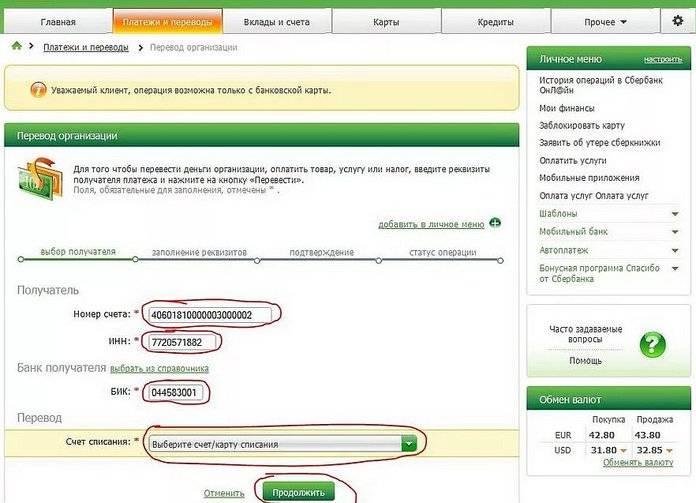

Если у ИП открыт расчетный счет в Сбербанке, это значительно повышает его шансы на получение кредита. Банк может проверить все приходно-расходные операции. Конечно, это не единственный момент, интересующий кредитора, есть множество других важных факторов.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Предприниматели, которые только открыли свое дело, вряд ли смогут получить нужную сумму займа. Теоретически банк предлагает им кредиты при условии предоставления бизнес-плана, но на практике доказать выгодность будущего проекта сложно

Даже если вы решили обратиться за документом в соответствующую организацию, это не гарантирует положительного ответа Сбербанка. Для кредитора начинающий бизнесмен представляет высокий риск, поэтому, скорее всего, он не одобрит заявку

Теоретически банк предлагает им кредиты при условии предоставления бизнес-плана, но на практике доказать выгодность будущего проекта сложно. Даже если вы решили обратиться за документом в соответствующую организацию, это не гарантирует положительного ответа Сбербанка. Для кредитора начинающий бизнесмен представляет высокий риск, поэтому, скорее всего, он не одобрит заявку.

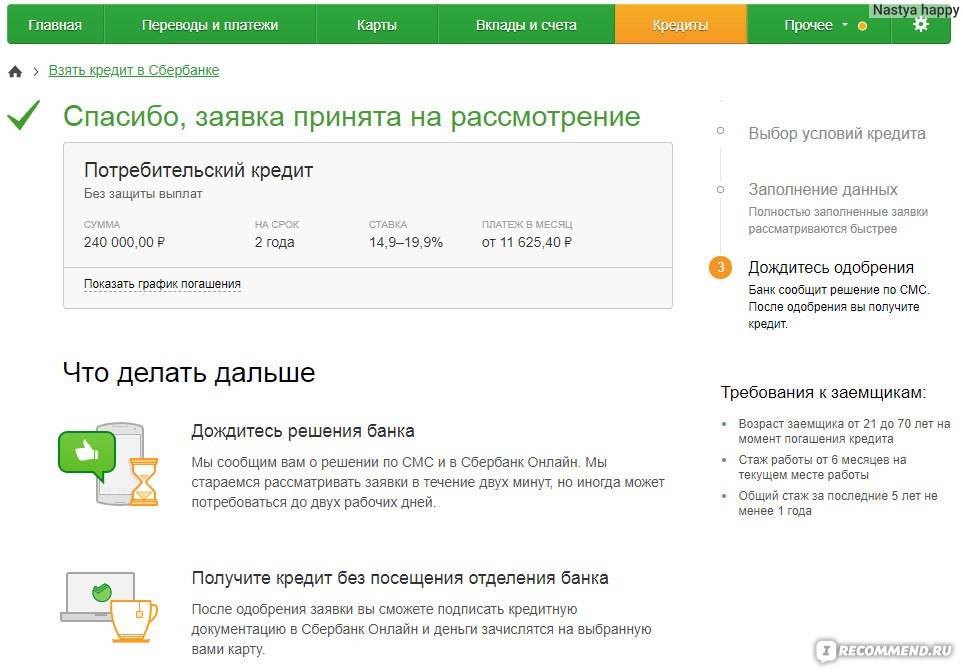

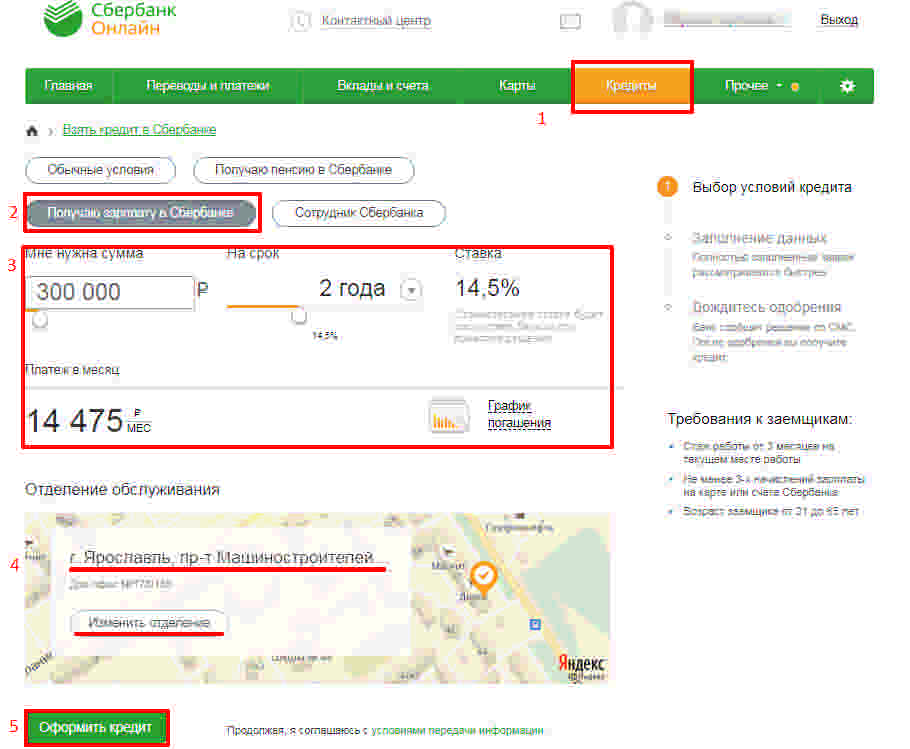

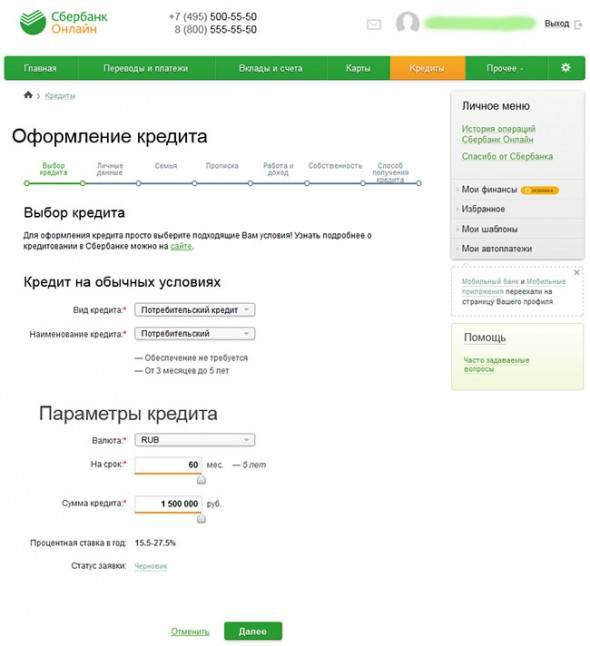

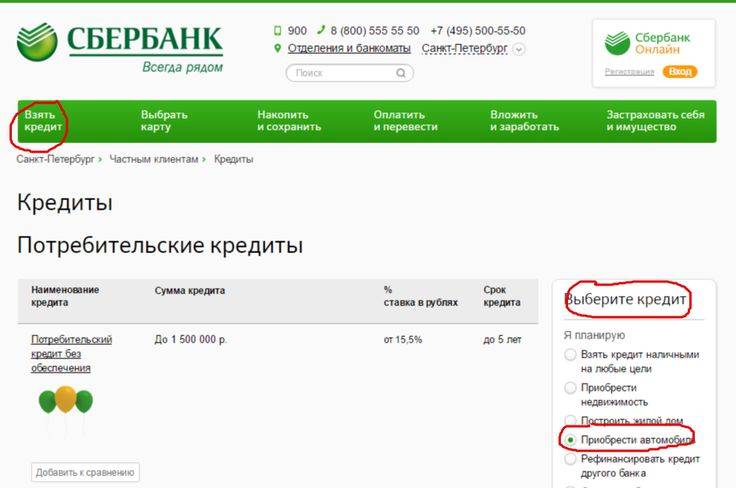

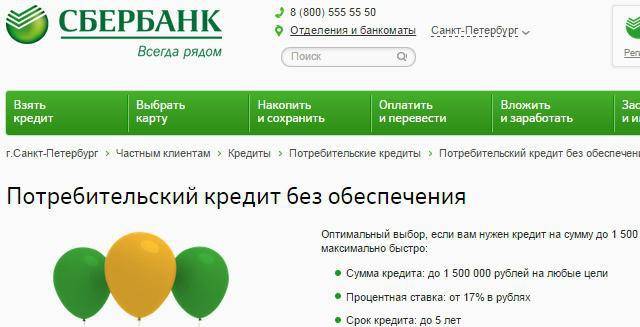

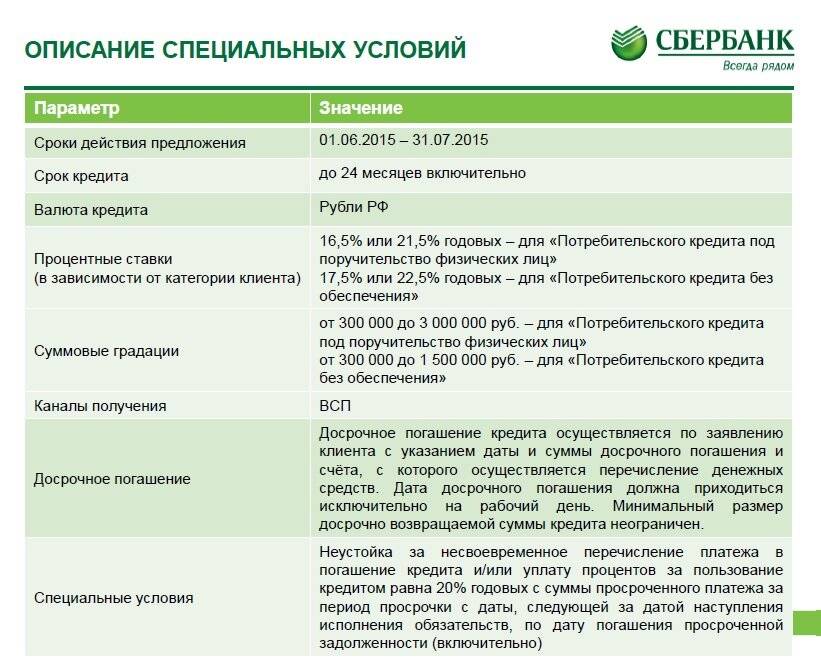

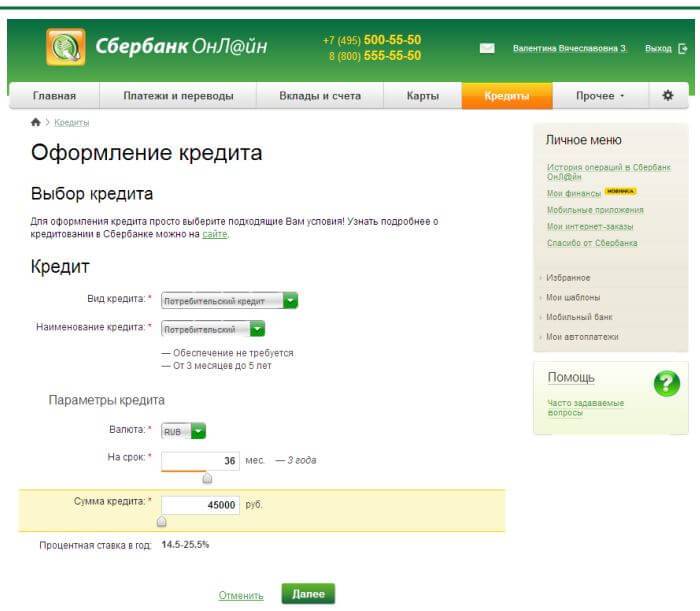

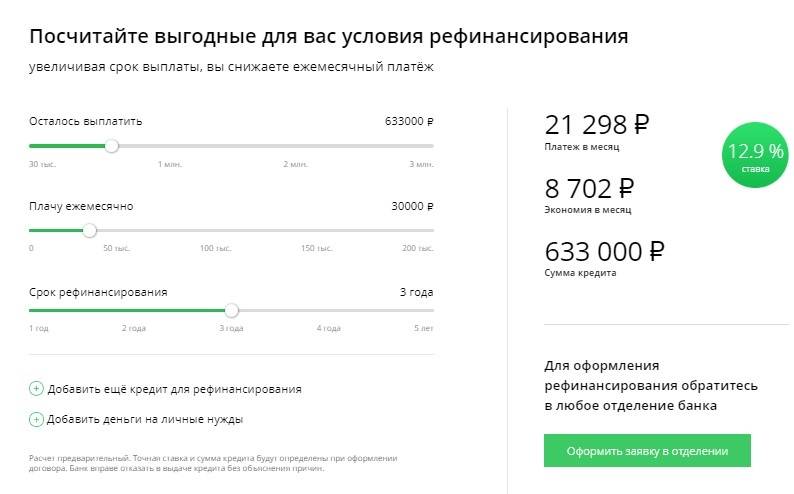

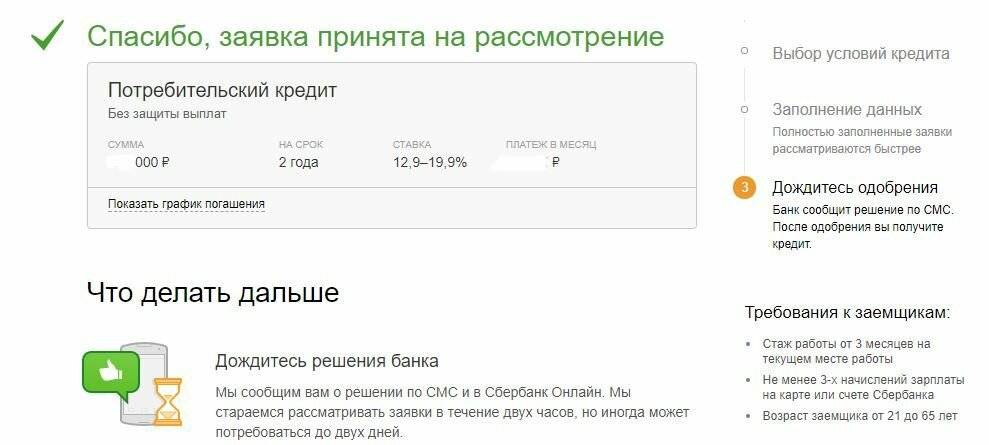

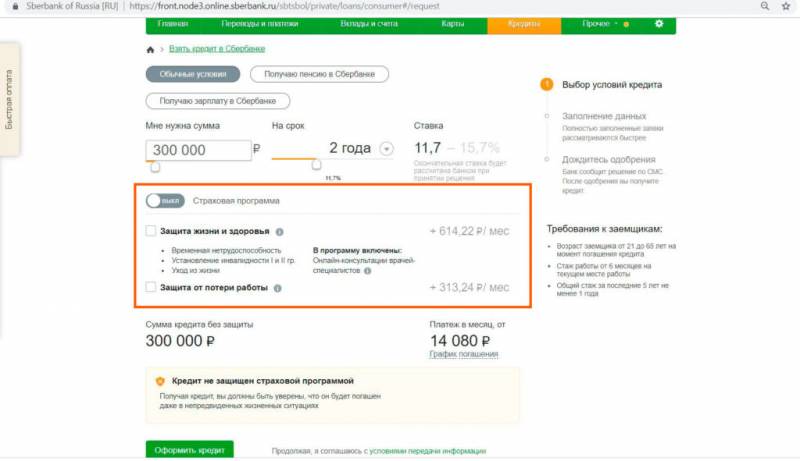

«Кредит без обеспечения»: условия

Данная программа позволяет оформить заем на различные цели, не предоставляя залог, и без привлечения поручителей. В течение двух дней банк рассмотрит заявку на получение кредита от 30 000 рублей до 3 000 000, на срок от 3 до 60 месяцев (как оставить онлайн-заявку, описано тут). В случае отсутствия постоянной регистрации максимальный срок будет совпадать со сроком, указанным в документе временной регистрации.

Услуги частичного/полного досрочного погашения кредитных обязательств доступны без процентов и комиссий. По завершении процедуры оформления займа, банком может быть выпущена кредитка на имя клиента с лимитом до 200 000 рублей.

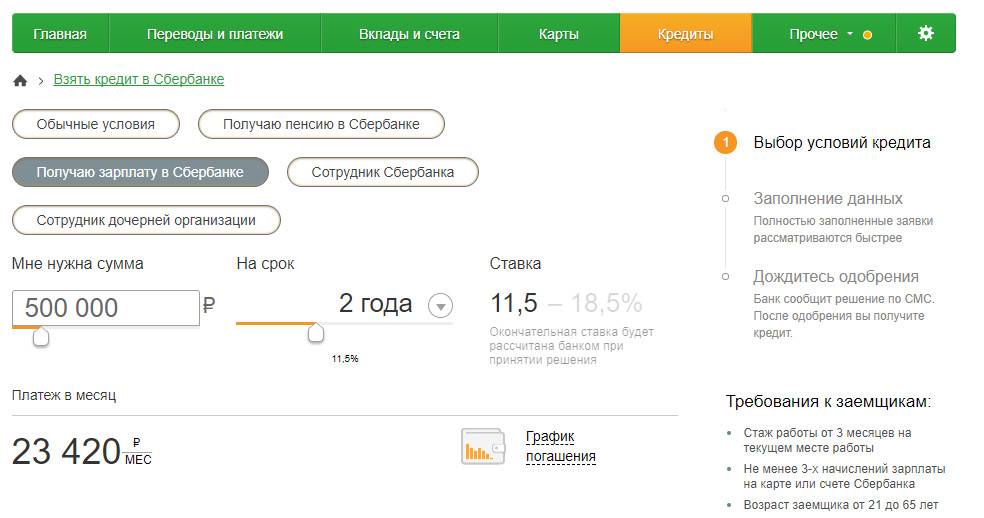

Для участников зарплатных проектов действуют специальные условия:

- Минимальный список документов (по паспорту, без справки о доходах);

- Снижение времени рассмотрения до двух часов;

- Территориальная независимость (возможно обращение в офис банка любого региона);

- Сниженные ставки;

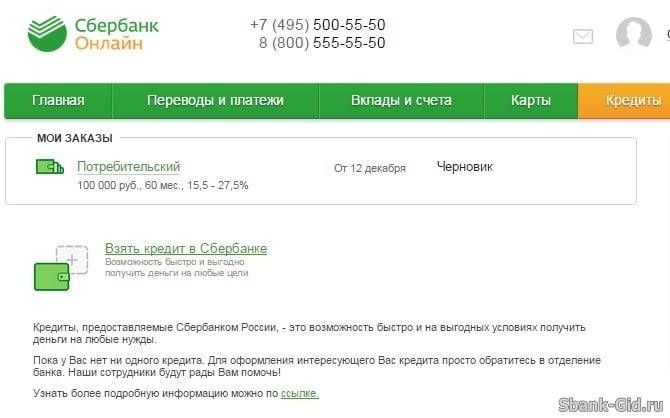

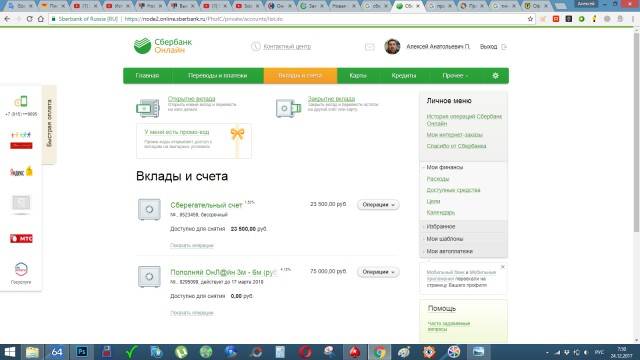

- Удобная возможность подачи заявки посредством онлайн-сервиса.

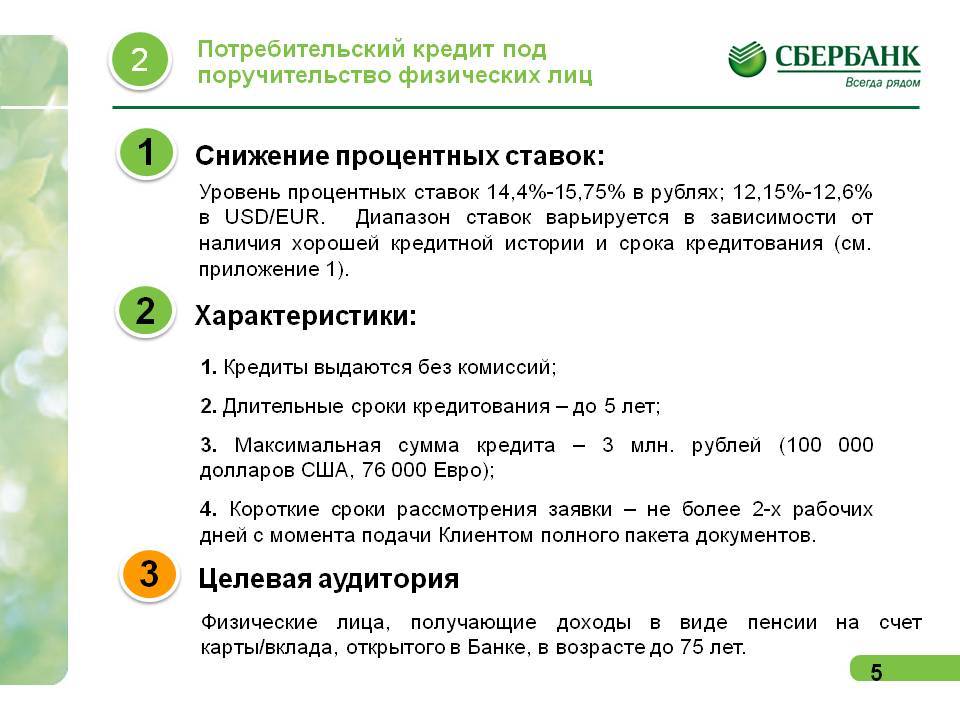

Процентные ставки

Размер ставки зависит от суммы, способа оформления заявки и категории граждан, к которой относится клиент.

Следующие ставки применяются, если сумма кредита менее 250 000 рублей:

| Категория заемщика | Ставка, % |

|---|---|

| Клиенты, получающие зарплату или пенсию на счета в Сбербанке | 12,9-19,9 |

| Иные физ. лица | 13,9-19,9 |

| Способ подачи заявки | Ставка%, от 251 000 до 500 000 рублей | Ставка%, от 501 000 рублей |

|---|---|---|

| Через Сбербанк Онлайн | 14,5 | 12,5 |

| В офисе банка | 15,5 | 13,5 |

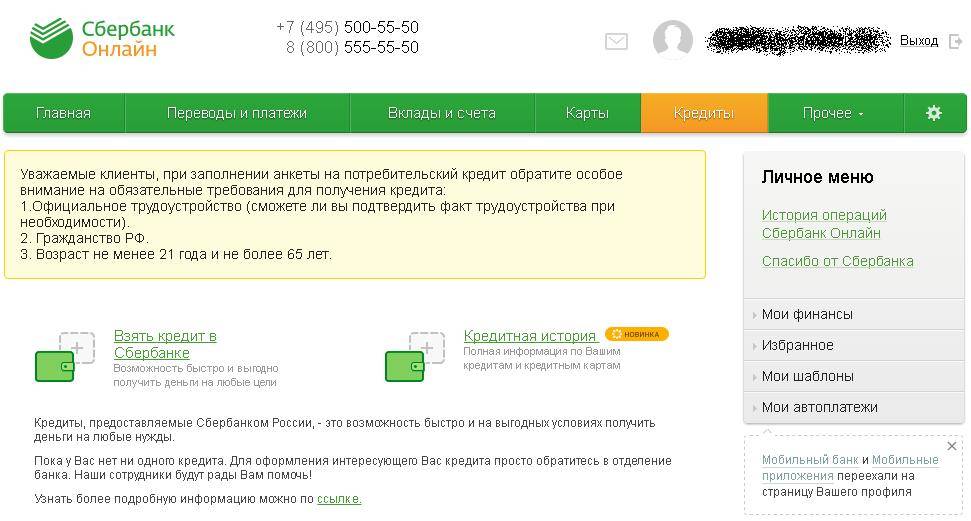

Требования к кредитозаемщику, необходимая документация

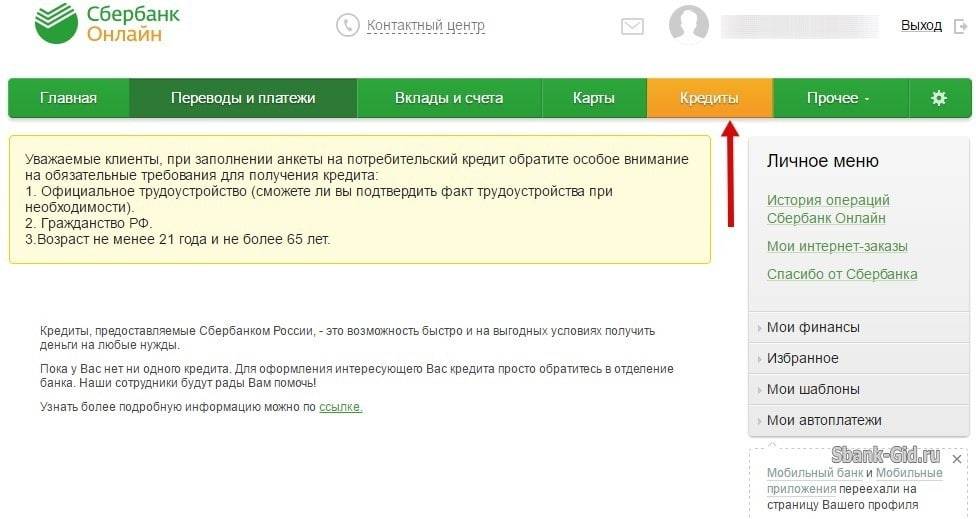

Данная программа доступна для клиентов возрастной категории от 21 года, а на дату исполнения кредитных обязательств возраст заемщика не должен превышать 65 лет. Непрерывный трудовой стаж для участников з/п проектов от 3 месяцев. Остальным гражданам предъявляются требования по общей продолжительности трудовой деятельности – не меньше года за предыдущие пять лет и не меньше полугода непрерывного стажа на момент подачи заявки.

Для клиентов, которые работают и получают пенсионные выплаты на расчетный счет, открытый в данной кредитной организации, общий стаж трудовой деятельности за предыдущие пять лет не должен быть меньше полугода.

Чтобы взять кредит по данной программе, нужно собрать документацию из утвержденного списка:

- Общегражданский паспорт РФ со штампом о прописке или временная регистраци;

- Заявление-анкета;

- Документы о платежеспособности и стаже трудовой деятельности.

Как ИП подтвердить доход для получения кредита

Чтобы банк предложил вам самые выгодные условия и минимальную ставку, нужно как-то подтвердить свой доход (за исключением банков, выдающих займы только по паспорту). И если работающий человек может принести справку 2-НДФЛ, то что может предоставить банку индивидуальный предприниматель?

- Справка 3-НДФЛ. Это справка о подоходном налоге. Можно получить, когда вы подаете налоговую декларацию. Подходит для ОСНО и УСН. Также можно использовать копию налоговой декларации с отметками о том, что налоговые органы приняли ее. С ЕНВД сложнее — тут либо первичные документы, либо КуРиД. Для ПСН — приносим документ о получении патента.

- КуРиД. Не может являться единственным документом, подтверждающим доход (мало ли что вы там написали), но в качестве дополнительного принести с собой стоит. В идеале она должна быть прошита и заверена вашей печатью и штампом налоговой инспекции.

- Выписка из ЕГРИП. Можно получить, обратившись в Росстат. В этой выписке кроме ваших личных данных содержатся сведения о вашей коммерческой деятельности. Подойдет и заверенная нотариусом копия.

- Выписка со счета в банке. Это может быть и выписка с вашего расчетного счета ИП, и со счетов, открытых на вас, как физлицо, так как по закону индивидуальный предприниматель — это и есть физическое лицо, ведущее коммерческую деятельность.

- Документы на авто и недвижимость. Хоть это и не является доходом, но банк считает заемщиков, у которых есть своя квартиры или новая иномарка, более состоятельными, а значит, и более надежными клиентами. Охотнее выдают кредиты и предлагают выгодные проценты.

- Кредит под залог. Один из вариантов кредитования — это займы под залог авто или недвижимости. Следствие из предыдущего пункта — можно не просто принести документы, а оставить дом или машину в залог и получить большую сумму от миллиона рублей и выше.

Также банк можно попросить вас предъявить книгу учета доходов и расходов, бухгалтерский баланс и другие соответствующие документы, в зависимости от вашей системы налогообложения.

Подготовка пакета документов для оформления кредита ИП

Специалисты рекомендуют подготовить пакет документов заранее. Несмотря на то, что каждый банк самостоятельно разрабатывает перечень, есть определенные бумаги, которые требуют все.

Следует запомнить простое правило – чем больше количество документов , тем выше шансы на положительное решение.

Чаще всего от индивидуальных предпринимателей банки требуют:

- гражданский паспорт;

- свидетельство о постановке на налоговый учет (по-простому, ИНН);

- выписка из ЕГРИП должна быть достаточно свежей, обычно полученная не более 1 месяца назад;

- выписка с расчётного счёта, подтверждающая все движения по нему;

- налоговая декларация за предыдущий отчетный период;

- может также потребоваться первичная документация.

В ходе проверки представленной информации банк нередко запрашивает дополнительные документы.

Как нужно себя вести, чтобы Сбербанк не отказал в кредите?

Каждый потенциальный заемщик должен правильно себя вести во время беседы с кредитным менеджером. Он должен быть спокоен и уверенно отвечать на все поставленные вопросы. Специалисты настоятельно рекомендуют говорить правду, так как перед оформлением кредитной программы служба безопасности Сбербанка будет проверять информацию, указанную в заявке. Если в процессе проверки платежеспособности потенциального клиента будут выявлены расхождения, то это будет не в пользу заемщика. Вероятнее всего, ему откажут в кредитовании, так как посчитают, что он умышленно пытался исказить факты.

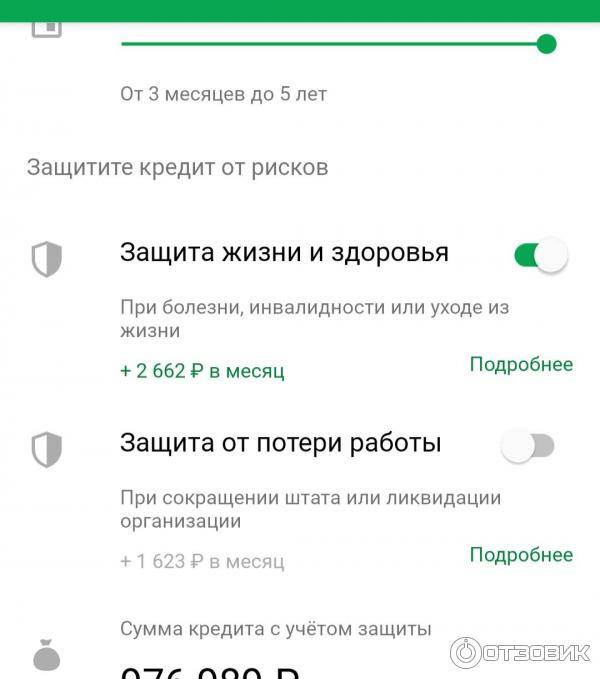

Каждый потенциальный клиент должен еще до момента подписания кредитного договора обсудить все интересующие его вопросы:

- наличие дополнительных комиссий и платежей;

- присутствует ли льготный период по кредитной карте Сбербанка;

- возможность колебания процентной ставки;

- наличие автоматической пролонгации договора;

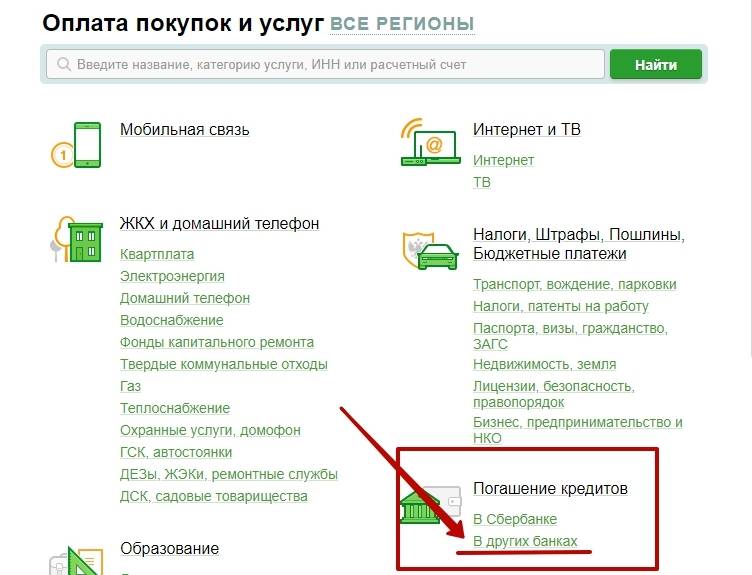

- способы погашения кредита;

- возможен ли отказ от страховки после получения кредита и т.д.

Физическое лицо, планирующее подписать кредитный договор со Сбербанком, должно в обязательном порядке выяснить у менеджера вопрос: взимается ли комиссия с клиента за обналичивание кредитных средств? Также стоит поинтересоваться, на каких условиях банк будет осуществлять ежемесячное обслуживание кредитного счета, предлагается ли Сбербанком дополнительная услуга «интернет-банкинг» и т.д.

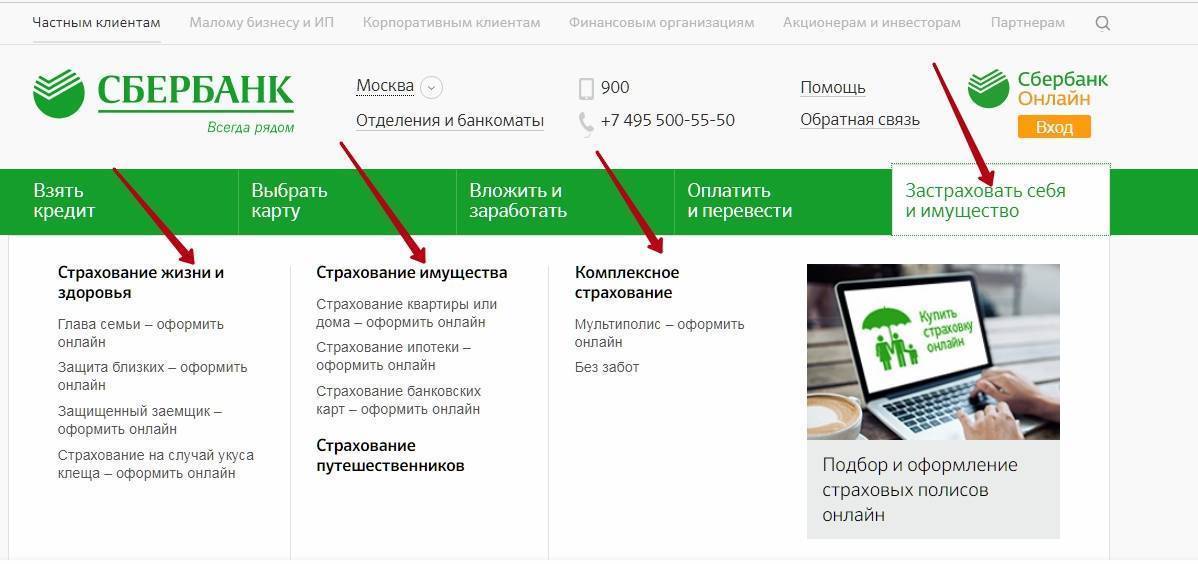

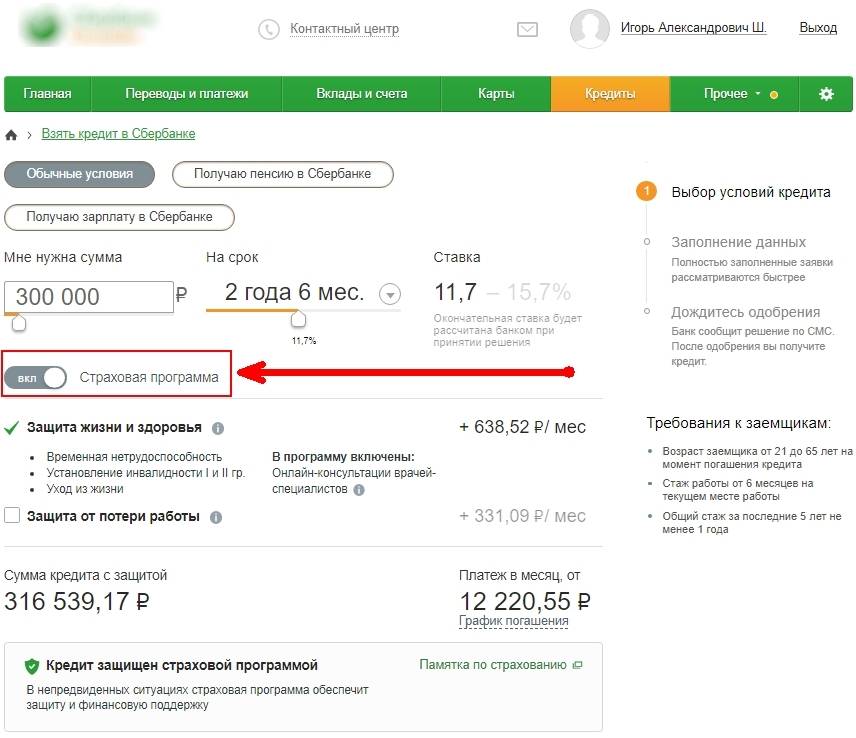

Специалисты настоятельно рекомендуют российским гражданам, принимающим участие в кредитовании от Сбербанка, не отказываться от страхования. Приобретенный полис поможет им в случае потери работы, неожиданной болезни или любых житейских ситуациях, которые могут повлиять на платежеспособность заемщиков.

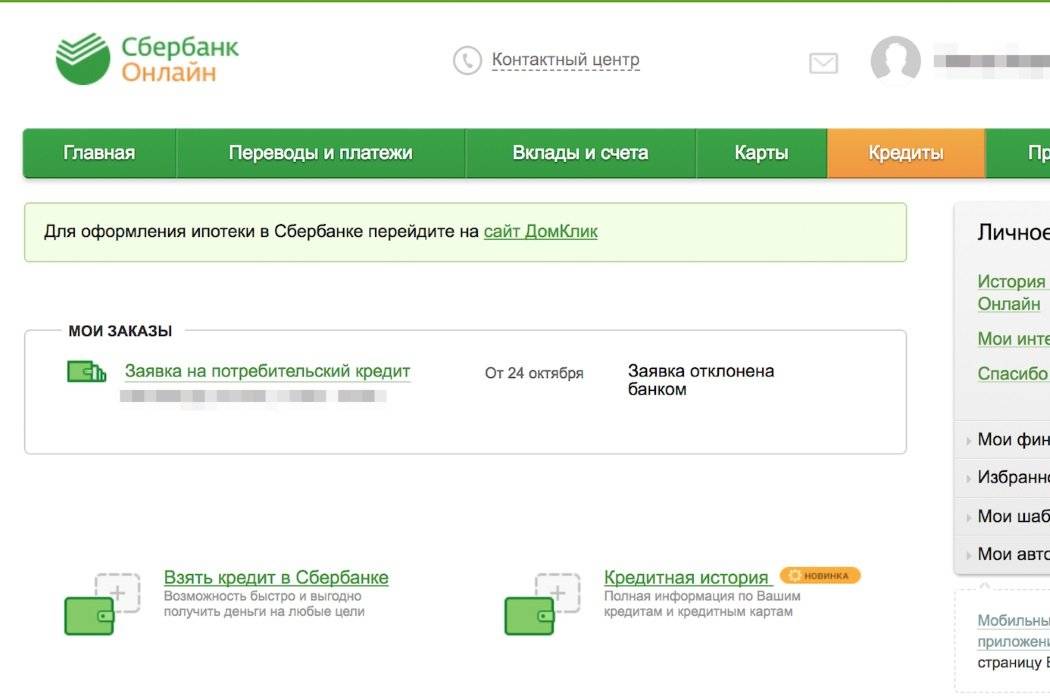

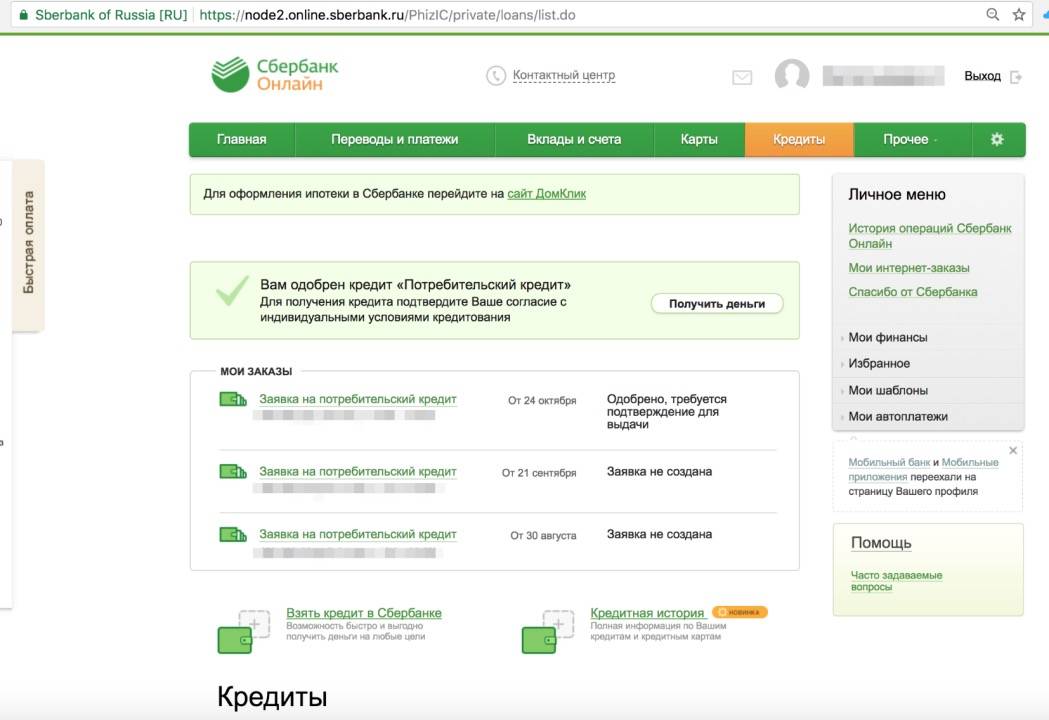

Сбербанк отказал в кредите — когда можно подать повторную заявку?

Если физическое лицо получило отказ по кредитной заявке, ему не стоит отчаиваться, так как в этой ситуации можно обратиться напрямую к руководству банка и попытаться через него решить возникшую проблему. Российские граждане могут воспользоваться услугами кредитных брокеров, которые повторно подадут документы от имени своих клиентов. Заключение договора с такими посредниками максимально приблизит физических лиц к достижению поставленных целей.

Если потенциальный заемщик подал кредитную заявку и в течение 5-6 дней не получил по ней ответа, он решает, что ему отказали, и поэтому пытается подать документы еще раз. Специалисты настоятельно рекомендуют предварительно позвонить на горячую линию Сбербанка и выяснить, какой статус имеет прежняя заявка (таким же образом можно узнать задолженность по кредиту в Сбербанке). Это связано с тем, что принятие решения по некоторым кредитным программам может занимать гораздо больше времени, чем положено.

Чтобы увеличить шансы на получение кредита по повторной заявке, физические лица должны:

- погасить ранее оформленные займы;

- увеличить официальный источник дохода;

- привлечь к кредитованию поручителей (платежеспособных);

- предоставить банку залог.

Проанализировав положительную динамику платежеспособности потенциального клиента, руководство, вероятнее всего, даст согласие на выдачу кредита.

Сохраните статью в 2 клика:

Чтобы получить кредит без отказа (например, быстрый займ на карту Сбербанка), российским гражданам нужно в первую очередь оценить свои финансовые возможности, которых должно хватить на обслуживание выбранной программы. После этого потенциальным заемщикам следует подготовить пакет документов, список которых можно найти на официальном сайте финансового учреждения. Планируя визит в отделение банка, физические лица должны опрятно одеться, а в беседе с кредитным менеджером вести себя как можно увереннее. Еще одним важным моментом является предоставление кредитору правдивой информации, которая при проверке будет полностью подтверждена. Соблюдая эти нехитрые правила, российские граждане могут смело отправляться в Сбербанк и принимать участие в кредитовании.

Какие требования предъявляет Сбербанк к потенциальным заемщикам?

Кредитно-финансовое учреждение Сбербанк не предъявляет сильно жестких требований к физическим лицам, желающим принять участие в кредитовании. Главная задача потенциальных заемщиков заключается в доказательстве своей благонадежности и платежеспособности.

Основные требования к клиентам можно найти на официальном сайте Сбербанка:

- Потенциальный заемщик должен быть гражданином Российской Федерации. Этот факт должна подтверждать соответствующая отметка в его паспорте.

- Клиент, планирующий принять участие в кредитовании, должен проживать в регионе присутствия отделения Сбербанка. У него должна стоять отметка в паспорте о регистрации. Это требование нужно выполнять и при желании оформить кредит в банке Русский Стандарт.

- Рассчитывать на получение кредита могут те россияне, которым на момент подачи заявки исполнился 21 год. Если потенциальный заемщик не достиг этого возраста, он может привлечь к участию в кредитовании поручителей или выбрать другой банковский продукт.

- Кредитно-финансовым учреждением установлены возрастные ограничения и для людей преклонного возраста. Получить займ в Сбербанке смогут те граждане Российской Федерации, которым не исполнилось 65 лет. Люди более старшего возраста могут принять участие в кредитовании на условии привлечения поручителей (платежеспособных). Также от них принимается по кредитным программам залог, в качестве которого может выступать как объект недвижимости, так и автотранспортное средство или любое другое имущество, имеющее реальную материальную ценность.

- Стать клиентами Сбербанка могут физические лица, которые официально трудоустроены и на последнего работодателя трудятся не менее 6 месяцев. При оформлении кредитов учитывается и общий трудовой стаж потенциальных заемщиков, который не должен быть меньше 5 лет.

- Если российский гражданин претендует на очень большую сумму кредита, то после подтверждения своей платежеспособности он должен будет передать в залог ценное имущество.

Как грамотно вести себя на собеседовании

Если вы задаетесь вопросом, как взять кредит в Сбербанке, чтоб не точно отказали, заранее продумайте свое поведение на собеседовании с кредитным менеджером. Специалисты рекомендуют отвечать на поставленные вопросы ровным голосом, избегать высокопарных ноток или заискивания. Говорите только достоверную информацию: все предоставленные вами сведения сможет проверить служба безопасности.

Не говорите слишком много: давайте развернутый ответ на поставленные вопросы, но не более того. Постарайтесь войти в доверию к менеджеру: от его мнения может зависеть не только решение банковской структуры, но и процентная ставка по ссуде.

Оденьтесь опрятно, но не вычурно: пытаясь оценить вашу платежеспособность, сотрудники банка обязательно обратят внимание на ваш внешний вид. Оставьте родственников, друзей и других представителей «группы поддержки» за дверями кредитной организации: их присутствие может сыграть не в вашу пользу

Часто помощь третьих лиц становится причиной отказа в кредитовании.

Если вы задаетесь вопросом, как взять кредиты в Сбербанке, чтоб не отказали, заранее продумайте свой поход в кредитное учреждение. Подготовьте необходимые документы, вдумчиво заполните анкету, внимательно отнеситесь к своему внешнему виду и выбору манеры поведения. Если несмотря на все ухищрения, вы получите отказ, не отчаивайтесь: возможно, другие финансовые структуры с радостью согласятся с вами сотрудничать.

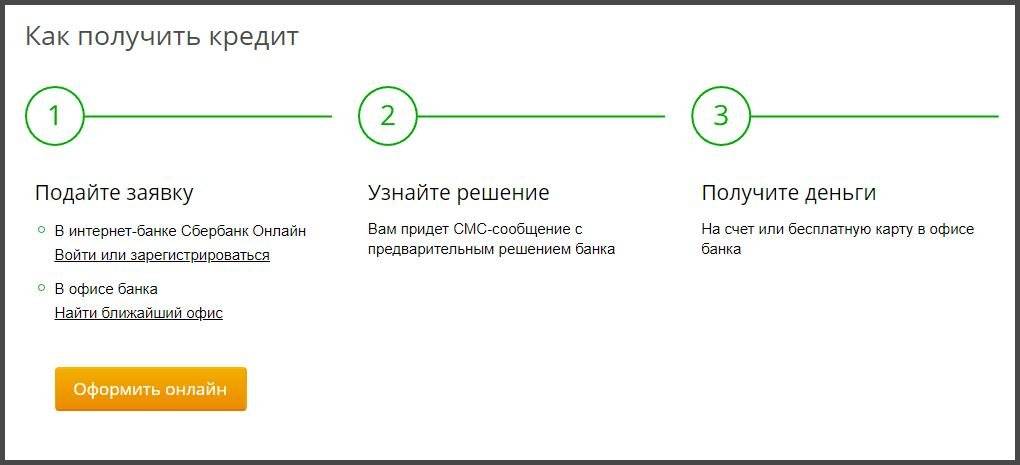

Преимущества онлайн кредита Сбербанка

Онлайн кредиты, оформленные в МФО и перечисляемые на карту Сбербанка, имеют следующие преимущества:

- Отсутствие необходимости в сборе объемного пакета документов, минимум бюрократических процедур;

- Мгновенное перечисление денег на карту;

- Минимальный процент отказов;

- Дистанционное оформление кредита через интернет, не выходя из дома;

- Возможность получения займа с неидеальной КИ, восстановления кредитного рейтинга, реабилитация в глазах кредитующих организаций;

- Минимальные требования к заемщикам;

- Режим работы 24/7 (взять кредит можно даже ночью)

- Отсутствие скрытых комиссий и страховок;

- Отсутствие необходимости в залоге и поручителях.

Микрофинансовые организации работают для людей, попавших в трудную ситуацию. К соискателю не предъявляются требования относительно официального трудоустройства. Не нужно представлять справки о доходах. Решение принимается на основании проверки кредитной истории. Причем, небольшие просрочки, как правило, не являются препятствием для получения займа.

Если вы предпочитаете сотрудничать напрямую с ПАО «Сбербанк» одним из самых оперативных и привлекательных предложений, которые можно оформить онлайн, является кредитная карта. Существенный плюс — наличие 50-дневного льготного периода. При соблюдении определенных правил в течение этого времени держатель может пользоваться кредитным лимитом без начисления годовых процентов.

Почему в Сбербанке сложно получить кредит?

В настоящее время Сбербанк занимает лидирующие позиции на российском финансовом рынке. Он активно сотрудничает как с населением страны, так и с субъектами предпринимательской деятельности. На протяжении нескольких лет это финансовое учреждение является флагманом среди аналогичных банковских учреждений и микрофинансовых компаний, так как больше всех оформляет кредитных продуктов.

Такое уверенное поведение среди конкурентоспособных финансовых учреждений обусловлено в первую очередь огромным уставным капиталом Сбербанка. Также стоит отметить, что за последние годы эта кредитная организация открыла множество отделений, равномерно размещенных в различных населенных пунктах Российской Федерации.

Что касается сложностей при оформлении кредитных программ, то здесь можно отметить следующее. Предложенные для российских граждан кредитные продукты не осложняются излишней бюрократией. Их могут получить те новые и постоянные клиенты Сбербанка, которые смогут в полной мере соответствовать требованиям кредитора и его представлениям о благонадежном заемщике. Если физические лица последуют советам специалистов и в точности выполнят их рекомендации, то они могут быстро получить займ на довольно выгодных условиях.

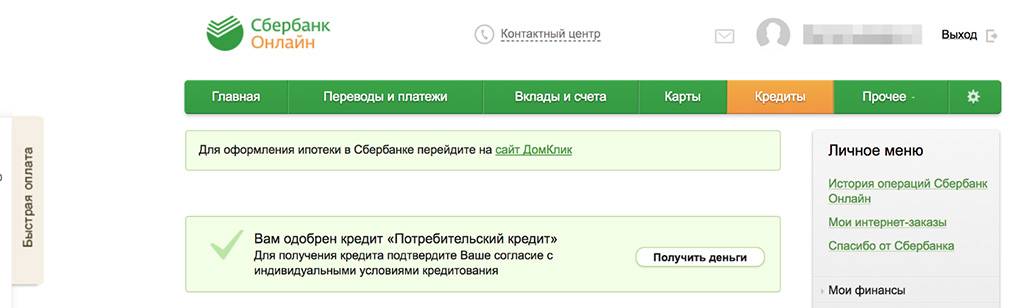

Как взять потребительский кредит в Сбербанке чтоб не отказали

Сбербанк имеет право дать отказ клиенту без объяснения причин. Получение отказа значит, что банку соискатель кредита показался ненадежным человеком.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Причин для отказа может быть очень много. Самые распространенные из них:

- Плохая КИ;

- Неверно указанная информация (что приравнивается к утаиванию или сознательному обману);

- Несоразмерность дохода и суммы кредита;

- Просроченные платежи по другим кредитам;

- Подозрение в мошенничестве (получение средств на подставных лиц и др.).

Поэтому клиент банка должен:

- Предоставлять максимально честные ответы на все поставленные вопросы;

- Не утаивать информацию о наличии просроченных платежей, взятых в других банках, в настоящем или прошедшем времени;

- Рассчитывать баланс своих доходов и ожидаемых расходов;

- Доказать свою платежеспособность справкой о доходах.

При соблюдении этих простых правил банк не откажет клиенту в получении потребительского займа, хотя возможно скорректирует сумму, соответственно доходу, или потребует дополнительных гарантий, в виде поручителей или залога.

Как взять кредит без справок и поручителей в Сбербанке чтоб не отказали

Сбербанк предлагает клиентам взять облегченные варианты потребительских кредитов. Это потребительские продукты для оформления, которых не понадобятся справки и поручители.

Но взять такой кредит в Сбербанке может не каждый.

Категории клиентов, которые могут рассчитывать на эти условия:

- Клиент имеет вклады в данном банке;

- Клиент является владельцем зарплатной карты (3 и более месяца);

- Пенсионеры, имеющие карты социального накопления.

Таким претендентам для принятия предварительного решения по потребительскому займу будет достаточно паспорта. Однако, чтобы взять средства после одобрения, все равно придется подтверждать заявленные доходы справкой. Доверенным клиентам банк предлагает взять потребительский займ с дополнительной скидкой от 1% до 5%.

Как взять кредит в Сбербанке чтоб не отказали с плохой кредитной историей

При наличии плохой кредитной истории не стоит отчаиваться, варианты для получения потребительского кредита все же есть. Но нужно понимать, что к таким клиентам требования у банка будут строже, а спрос больше. Если у клиента была подпорченная кредитная история, то для того чтобы не получить отказ, он должен подготовиться заранее к подаче заявления. Следующие ваши шаги в этом направлении должны быть примерно следующими:

- Отсутствие просроченных платежей за последние 6 месяцев;

- Подготовьте документы о своих доходах, и предоставить их до момента рассмотрения заявки;

- Рассчитайте заранее сумму, на которую имеете право претендовать (из расчета не более 40% от дохода на покрытие всех имеющихся займов) и просите немного меньше.

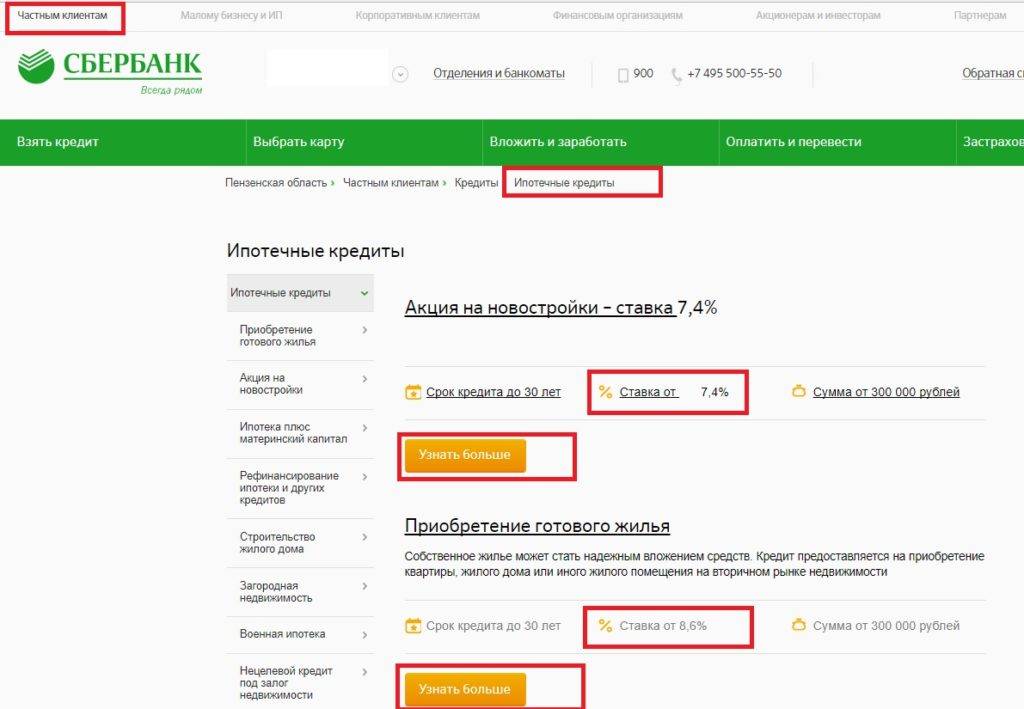

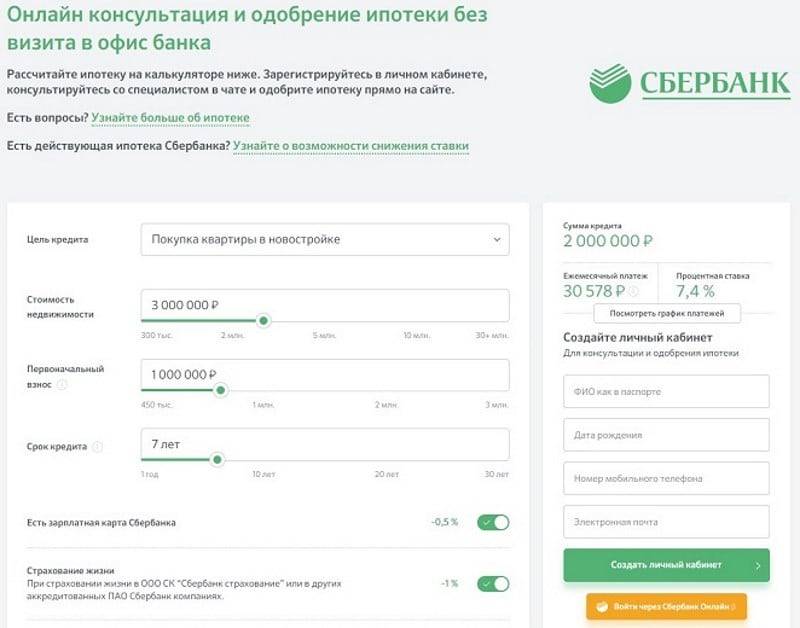

Вопрос как взять ипотечный кредит в Сбербанке чтоб не отказали волнует многих. Ведь речь идет о большой сумме, что означает более глубокое изучение КИ. Для ипотечного кредитования обязательным является залог имущества – имеющегося или приобретаемого и этот факт как раз может играть в пользу заемщика. Обеспеченный кредит снижает риски банка.

Как пенсионеру взять кредит в Сбербанке чтоб не отказали

Для пенсионеров, которые получают пенсионные выплаты в отделениях Сбербанка, не возникает особых проблем с получением финансовой поддержки от банка. Доход их стабилен и прогнозируем, поэтому учреждение с удовольствием идет навстречу таким клиентам. Если пенсионер не имеет пенсионной карты банка, он также может взять потребительскую ссуду. Для данной категории клиентов понадобится справка в банк из пенсионного фонда о размере ежемесячных социальных выплат. Если желаемая сумма займа вписывается в имеющийся доход, то дополнительных документов не понадобится. Однако стоит иметь ввиду, что для крупного займа может потребоваться залог или наличие поручителей.

Какие документы потребуются для оформления и что еще нужно для получения

Согласно инструкции, которая есть у каждого кредитного инспектора, необходимо внешне оценить потенциального клиента и определить его примерный уровень дохода. А также нужно детально изучить документы, удостоверяющие личность. Если присутствуют подозрения на фальсификацию данные незамедлительно передаются в правоохранительные органы.

Чтобы не вызвать у сотрудника банка подозрения на начальном этапе рекомендуется одеться в повседневную одежду

Еще важно не забыть минимальный пакет документов. Для разных видов продуктов он варьируется

Вот какой нужно собрать пакет необходимых документов для оформления кредитной карты или получения потребительского кредита в Сбербанке физическому лицу:

- Паспорт гражданина РФ.

- Второй документ, подтверждающий личность.

- Справка о доходах по типу 2 НДФЛ или по форме банка.

- Анкета.

- Заявление на выдачу ссуды.

При заключении договора на получение автокредита понадобятся такие документы:

- Паспорт гражданина РФ с пропиской в регионе получения займа.

- Второй документ, подтверждающий личность.

- Справка о доходах.

- Анкета и заявление.

- Договор об оформлении добровольного автострахования.

- ПТС и закладная на автомобиль.

- В большинстве случаев банк требует поручителя.

Вот какой перечень документов Сбербанк России требует для получения ипотечного кредита:

Паспорт титульного заемщика и всех созаемщиков;

Второй документ, удостоверяющий личности заемщика и его созаемщиков/поручителей;

Справки о доходах всех лиц, прописанных в договоре;

Закладная на приобретаемую в ипотеку недвижимость (если она уже находится в жилищном фонде) или на иную недвижимость, находящуюся в собственности основного заемщика. Стоимость залога должна быть эквивалентна или превышать сумму кредита;

Свидетельство о браке и рождении детей, если клиент состоит в браке и имеет детей

Важно отметить, что супруг (супруга) титульного заемщика становится созаемщиком по умолчанию;

Страхование жизни клиента и приобретаемой недвижимости на весь срок действия договора.

Банк вправе потребовать дополнительные справки и документы, решение принимается в индивидуальном порядке. Так, при использовании материнского капитала в качестве первоначального взноса потребуется копия сертификата.

Требования Сбербанка в рамках других кредитных программ

Инструкция, который придерживаются сотрудники банковских структур, занятые выдачей ссуд, такова: нужно проанализировать внешний вид клиента и на этом основании оценить его платежеспособность, а затем тщательно проверить все предоставленные документы. При наличии подозрения на мошенничество следует сразу же сообщить в уполномоченные органы.

Чтобы не вызвать у кредитного менеджера подозрения на начальном этапе, одевайтесь чисто и опрятно, без вычурности. Не забудьте захватить с собой все требуемые документы. Их набор может различаться для разных видов программ.

Так, для получения автокредита вам будет необходимо:

- паспорт и второй документ, подтверждающий личность заемщика;

- справка 2-НДФЛ (или по форме банка);

- заявление и заполненная анкета;

- договор КАСКО;

- документация на автомобиль (ПТС, закладная и т.д.).

Если сумма ссуды предполагается большой, банк может отказать из-за отсутствия поручителя, поэтому заранее озаботьтесь поиском такого человека в своем окружении.

Стандартный набор документов для оформления ипотеки включает следующие позиции:

- паспорта и вторые документы для основного заемщика и его созаемщиков;

- правильно заполненные заявления и анкеты;

- документы на имущество, предоставляемое в виде залога;

- справки 2-НДФЛ для всех созаемщиков и титульного заемщика;

- договор страхования жизни и имущества.

По своему усмотрению банк вправе запрашивать дополнительную документацию. Если у вас имеется зарплатная карта, вы сможете претендовать на более лояльные условия.

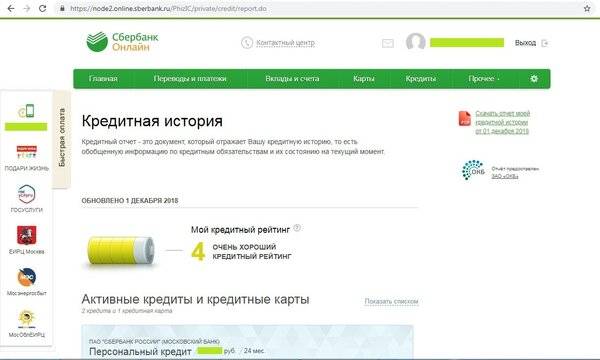

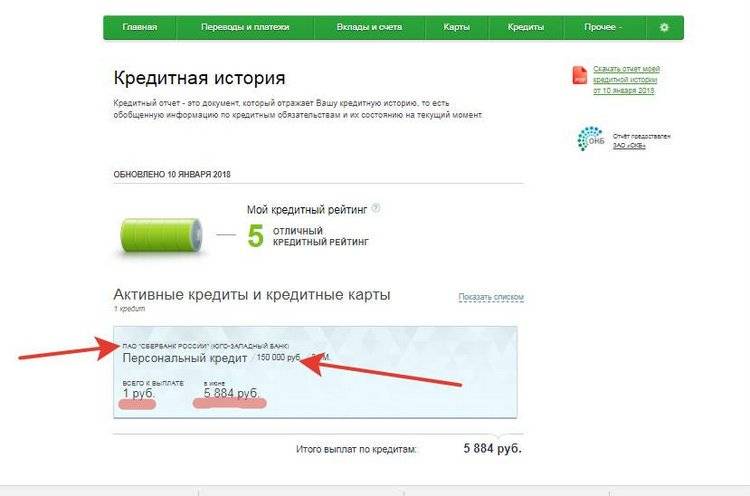

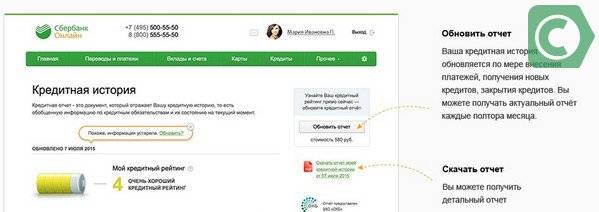

Что портит кредитную историю

Кредитную историю (КИ) в первую очередь портит сам заемщик. Несвоевременными выплатами по кредитам, картам рассрочки, ипотеке и нарушением других долговых обязательств. Влиять на историю кредитования также могут:

- несколько кредитов, по которым были нарушения сроков по платежам больше 15 календарных дней;

- множество заявок на кредиты, поданных одновременно в разные банки;

- частые микрозаймы в МФО;

- судебные иски в отношении заемщика по оплате алиментов, штрафов, услуг ЖКХ и сотовых операторов.

Нарушение выплат по кредитам в 1-2 дня несущественно отражаются в КИ. Но ситуация сильно ухудшается, когда у клиента сочетается несколько пунктов сразу.

В более редких случаях возможны ошибки со стороны кредитных учреждений, когда информация о кредитной истории заемщика отражена неверно:

- технические ошибки с искажением цифровых данных, которые возникли при передаче и обмене сведениями между банком и Бюро кредитных историй (БКИ);

- опечатки, допущенные сотрудниками банка при внесении данных вручную;

- несвоевременная передача сведений из кредитно-финансовых учреждений БКИ, где хранятся все сведения о заемщиках в России;

- задвоение данных по клиенту при полном совпадении ФИО;

- нарушение правил документооборота между головным офисом и отделениями, когда клиент оплачивает по кредиту в кассе в одну дату, а сведения попадают в базу данных спустя 1-3 дня.

Все ошибки, которые возникают не по вине заемщика, могут быть оспорены и исправлены. На изменение кредитной истории уйдет некоторое время. Но, когда будет восстановлена реальная картина по исполнению обязательств, можно смело подавать новые заявки на кредит, не опасаясь отказов.

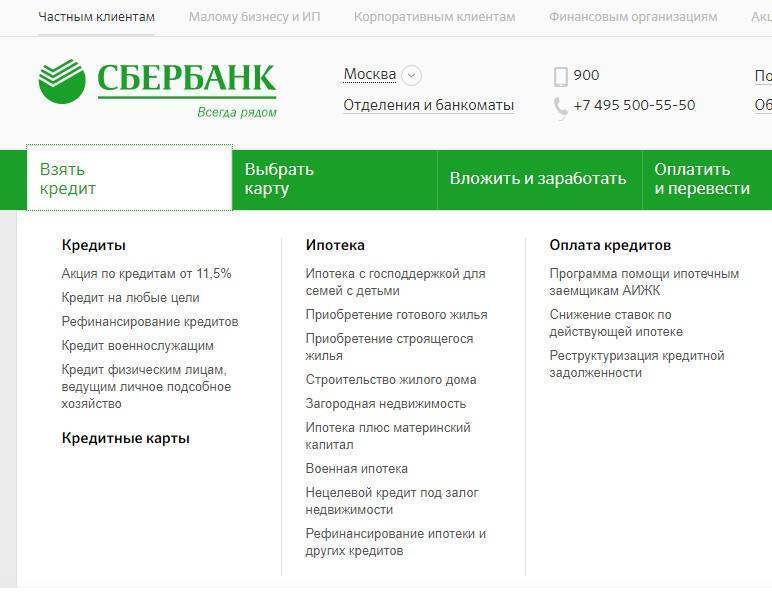

В рамках каких программ кредитоваться?

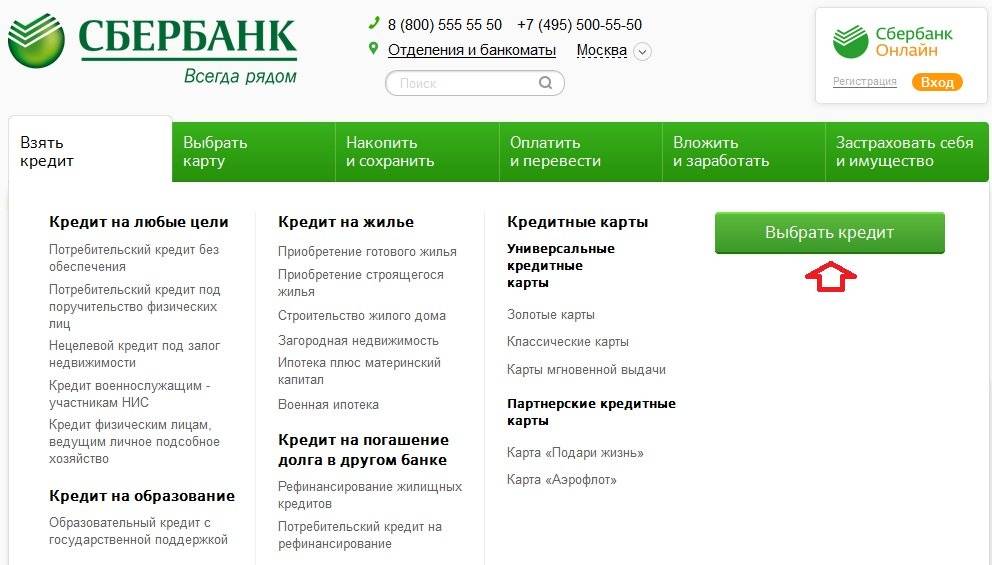

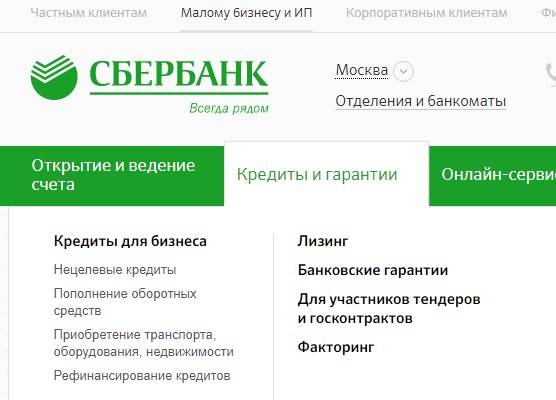

Сбербанк представляет множество кредитных программ для малого сегмента бизнеса. Прежде чем взять кредит для ИП, следует внимательно ознакомиться с его условиями на портале банка. На данный момент предпринимателям доступен ряд займов.

- Бизнес-Инвест предназначен для инвестирования в строительство и приобретение прочего имущества. Выдается на срок до 120 месяцев, ставка от 11%, от 150 000 рублей.

- Бизнес-Недвижимость. Ссуду можно получить на период до 120 месяцев, процентная ставка от 11%, от 500 000 рублей. Цель кредитования – покупка коммерческих площадей.

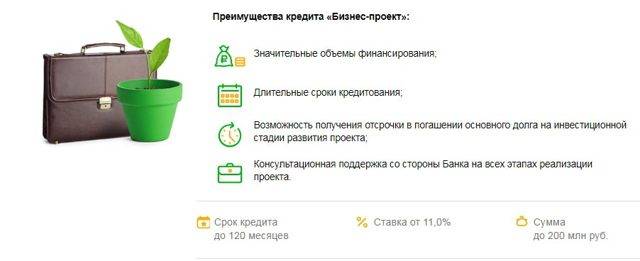

- Бизнес-Проект выдается на цели развития бизнеса, открытие нового направления и модернизацию активов. Срок выплаты долга – до 120 месяцев, процент от 11%, до 600 млн. рублей.

- Бизнес-Актив, ссуда на приобретение транспорта и оборудования для расширения своего дела. Срок возврата займа – до 84 месяцев, ставка от 11%, сумма от 150 000 рублей.

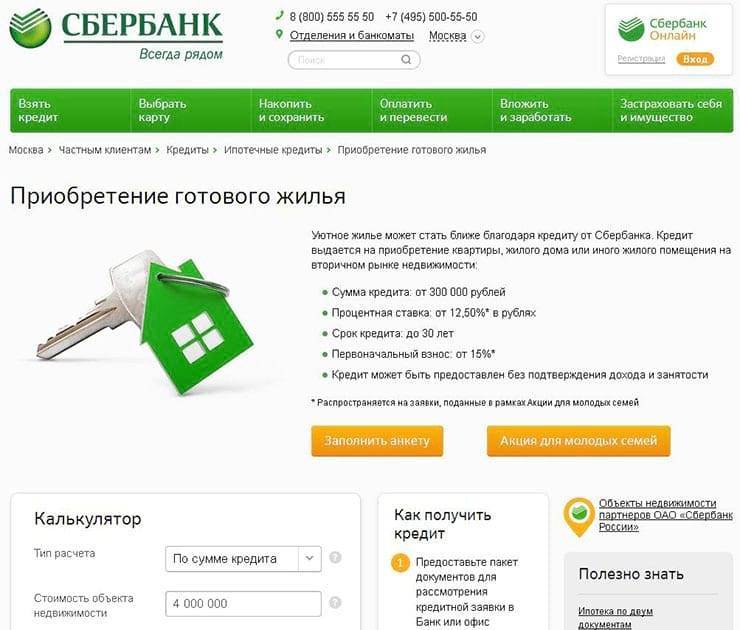

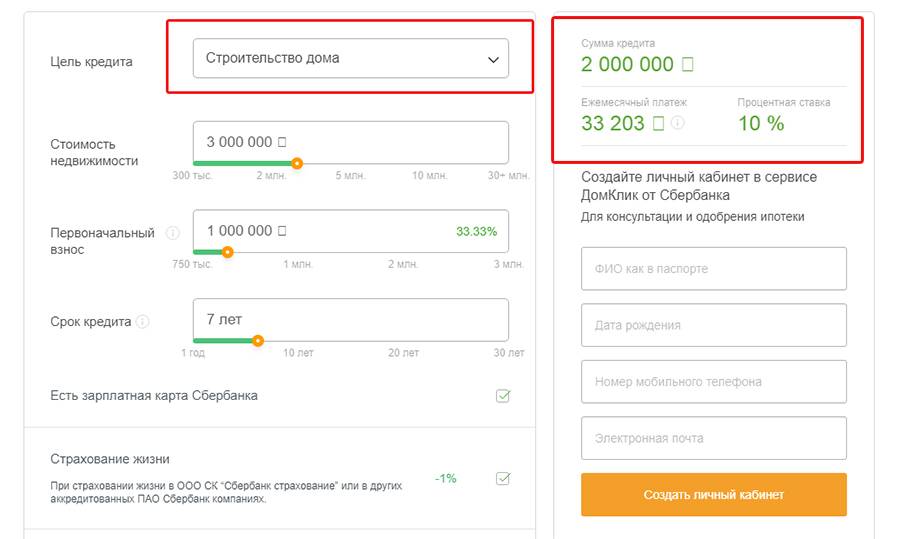

- Экспресс-Ипотека на приобретение жилого или коммерческого объекта недвижимости. Выдается на 180 месяцев, ставка от 13,9%, можно оформить до 10 млн. рублей.

- Бизнес-Оборот предназначен для пополнения средств на актуальные расходы и рефинансирование аналогичного займа. Срок выплаты кредита – до 48 месяцев, ставка от 11%, сумма от 150 000 рублей.

- Бизнес-Овердрафт помогает покрыть текущие расходы предпринимателя при недостатке средств на расчетном счете. Выдается на 12 месяцев, ставка от 12%, доступно до 17 млн. рублей.

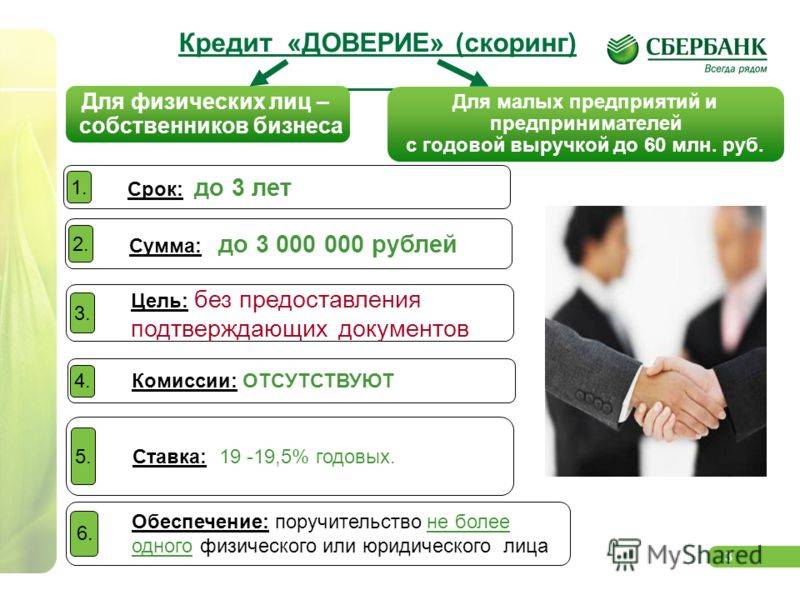

- Доверие, оформляется без залога и подтверждения дохода на срок до 36 месяцев, ставка от 15,5%, сумма до 3 миллионов рублей.

Кроме этого, предприниматель может взять в Сбербанке потребительский кредит или ипотеку как частное лицо. В этом случае порядок рассмотрения заявки будет не таким строгим

Если вам не удалось получить ссуду в качестве бизнес-клиента, обратите внимание на розничные кредитные продукты