Что лучше — аккредитив или банковская ячейка?

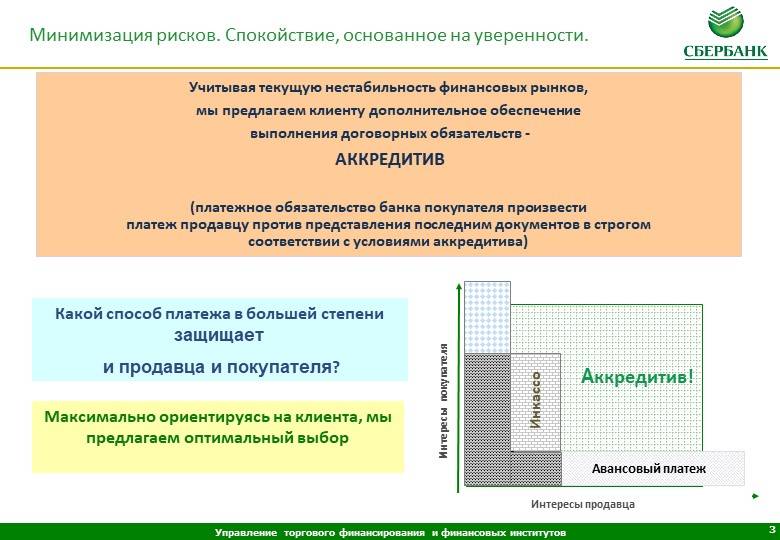

Это зависит от условий сделки и потребностей ее участников. Если нужно сэкономить — ничего лучше банковской ячейки нет. По соотношению «цена/качество» банковская ячейка значительно опережает аккредитив.

Но если клиенты желают максимально обезопасить себя от форс-мажоров при процедуре передачи средств, самое подходящее — это аккредитив. Он значительно дороже, но и безопасность обеспечивает самую высокую из всех возможных вариантов.

Кроме того, следует учитывать порядок расчетов с банком. За ячейку платят в зависимости от срока действия договора, за аккредитив — в зависимости от размера охраняемой суммы.

Поэтому при передаче больших сумм может быть выгоднее ячейка, а при необходимости иметь большой срок хранения лучше подойдет аккредитив.

Аккредитив при покупке недвижимости: как оформить?

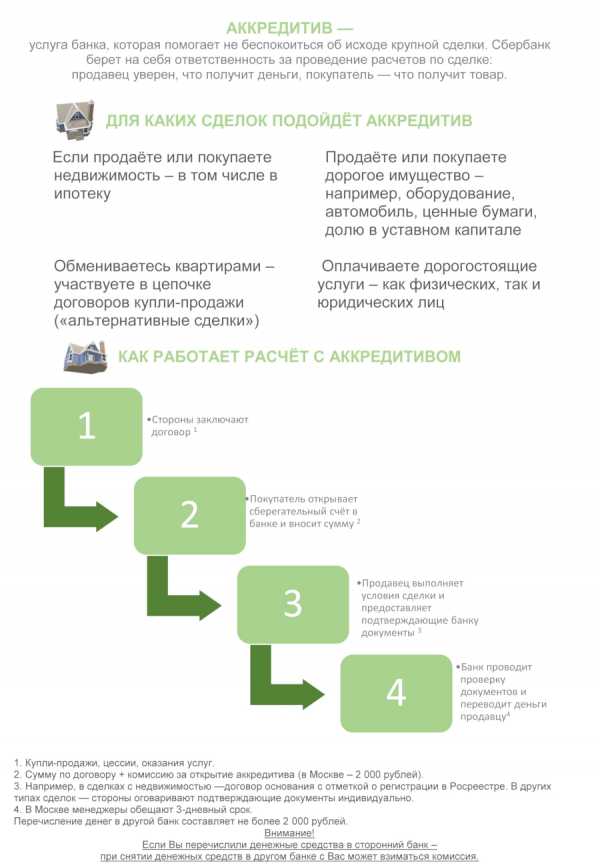

При продаже или покупке недвижимости, вопрос безопасности сделки и гарантии ее проведения без каких-либо непредвиденных ситуаций — очень важен. Во избежание мошенничества граждане могут воспользоваться такой услугой, как аккредитив при покупке недвижимости. Это сокращает риски в период оформления договора купли-продажи квартиры и передачи денег.

Рассмотрим особенности.

Что такое аккредитив при покупке недвижимости?

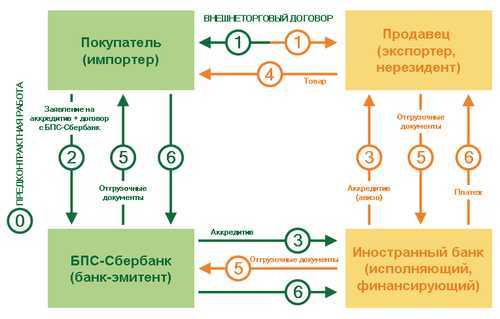

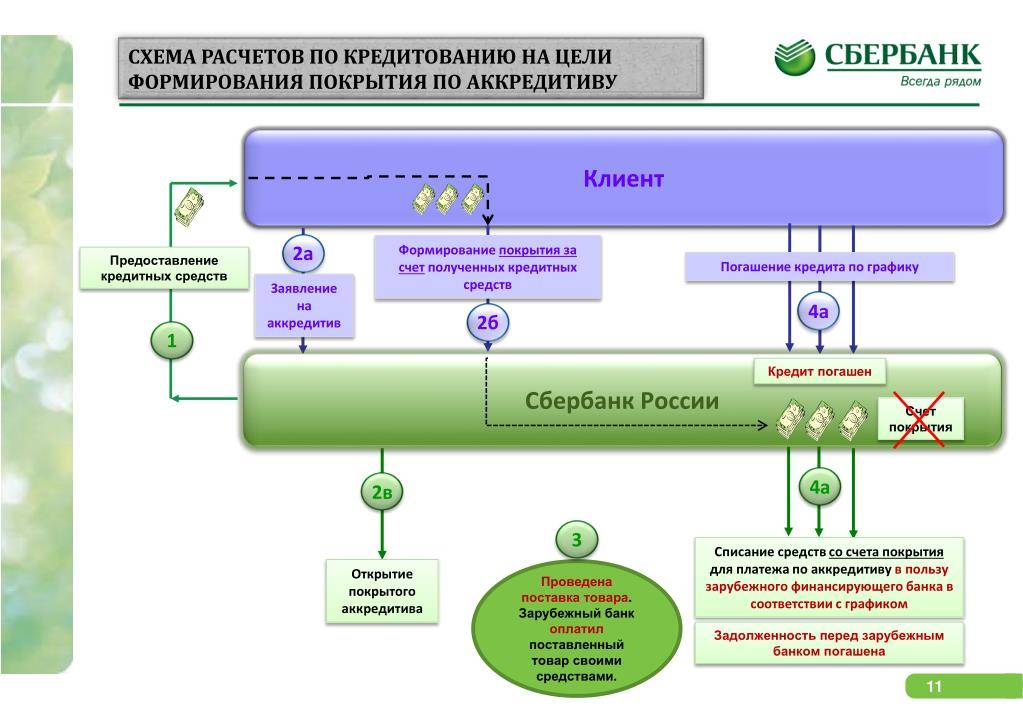

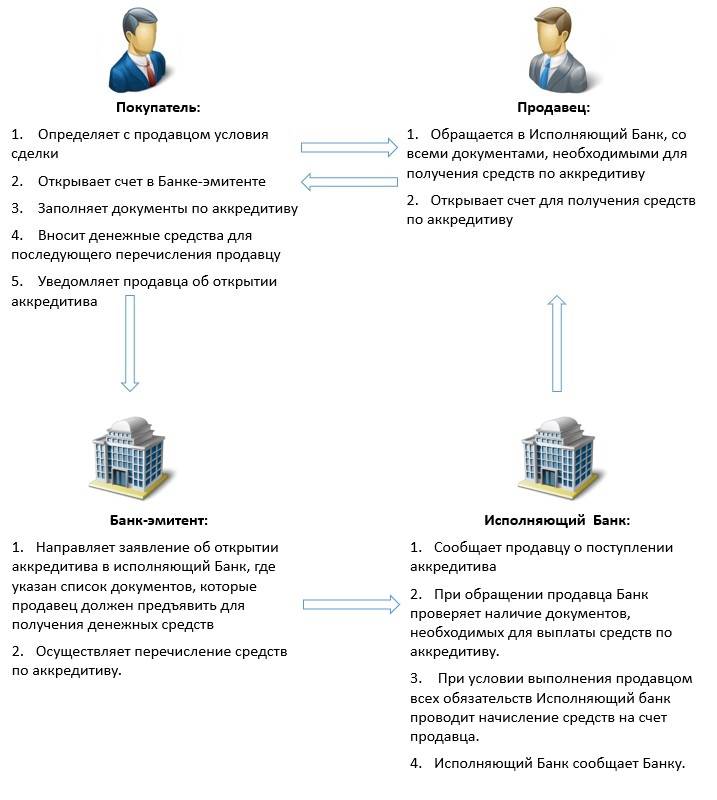

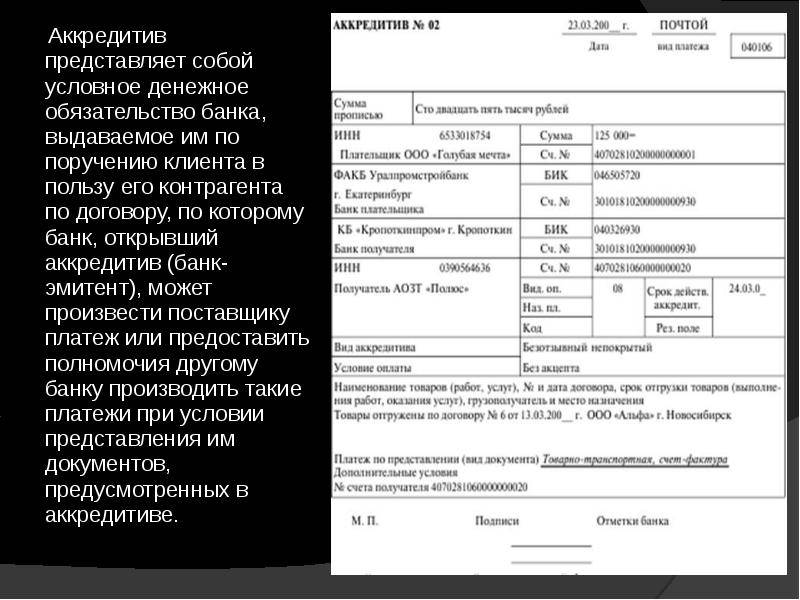

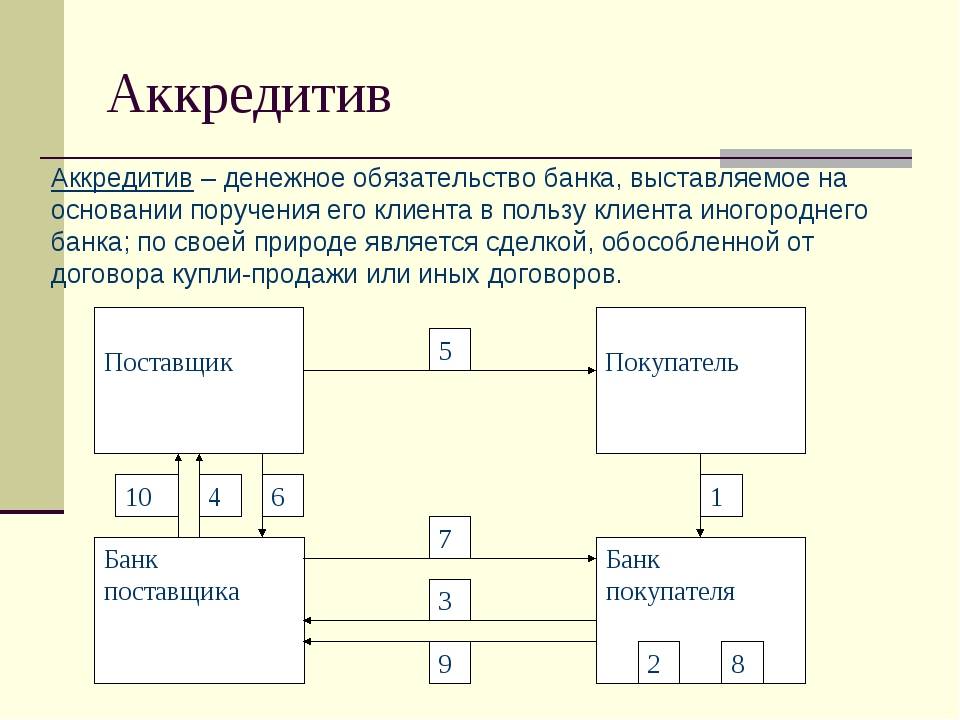

Аккредитив при покупке недвижимости — процедура, которая позволяет добиться чистоты и гарантии при оформлении сделки между покупателем и продавцом. Это схема, в оформлении которой ключевую роль занимает банк. Так покупатель перечисляет средства на счет банка-эмитента. После того, как продавец предоставит документы, подтверждающие факт заключения сделки, деньги поступают на его счет.

Услуга доступна как физическим, так и юридическим лицам. Особенность заключения состоит в следующем:

- Если сделка была нарушена, деньги поступают обратно на счет покупателя;

- Разрешить спор может как продавец, так и покупатель.

Чтобы уладить, сложившиеся недоразумения, с финансовым учреждением необходимо заключить соответствующий договор.

Виды

При заключении сделки важно выбрать подходящий тип аккредитива:

- Покрытый или депонированный. Особенность в том, что на момент оформления сделки деньги находятся в распоряжении банка;

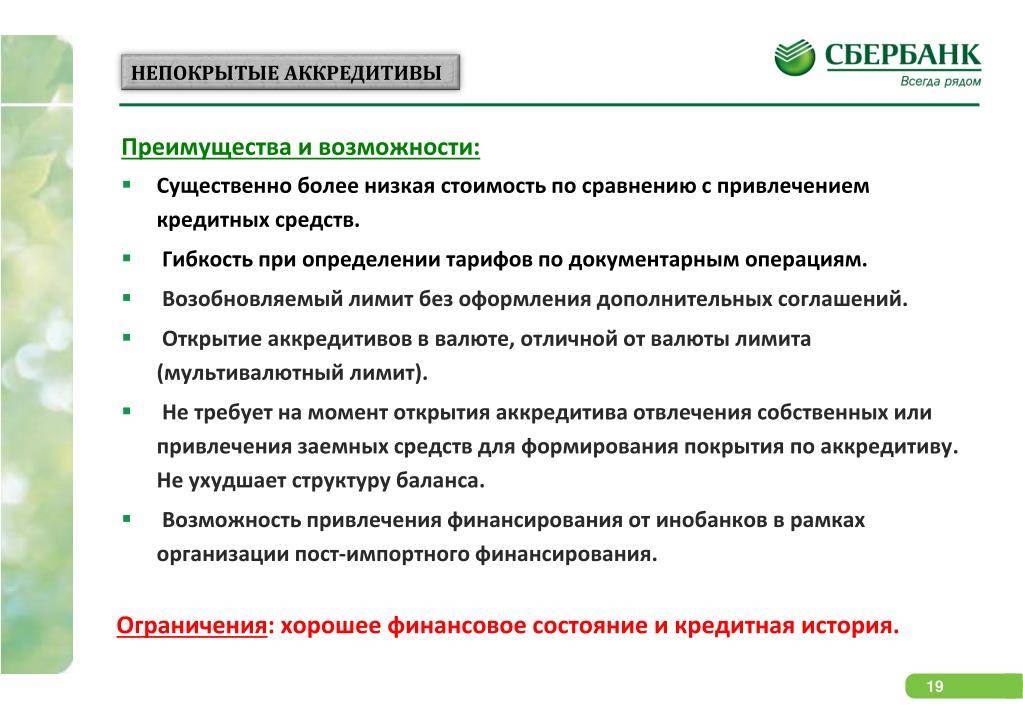

- Непокрытый или гарантированный отличается тем, что банк может списывать средства в рамках стоимости услуги;

- Отзывной может меняться или полностью отклоняться банком-эмитентом;

- Безотзывной может модернизироваться только в случае согласия получателя.

- Безотзывной покрытый аккредитив при покупке квартиры является самым надежным видом сделки. Особенность его в том, что при поступлении средств на счет банка, ни одна из сторон не сможет изменить условия соглашения.

Аккредитив при покупке недвижимости в Сбербанке: описание

- Деньги передаются по безналичному счету;

- Передача денег от одной стороны к другой осуществляется на основании согласия исполнить все условия сделки;

- При невыполнении договоренностей деньги передаются обратно владельцу.

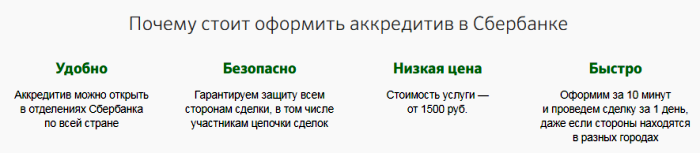

Цена на услугу аккредитива в Сбербанке является приемлемой для физических лиц и зависит от размера сделки.

Стоимость

Стоимость аккредитива в Сбербанке в 2018 году:

- Если две заинтересованные стороны соглашения проживают в одном регионе, стоимость составляет 0,2% от цены сделки;

- В разных городах и, соответственно, обращаются в различные подразделения банка — 0,3%;

Обслуживание услуги стоит 2 000 рублей.

При продлении срока действия процедуры необходимо заплатить дополнительно 2 000 рублей.

Аккредитив при покупке недвижимости ВТБ 24

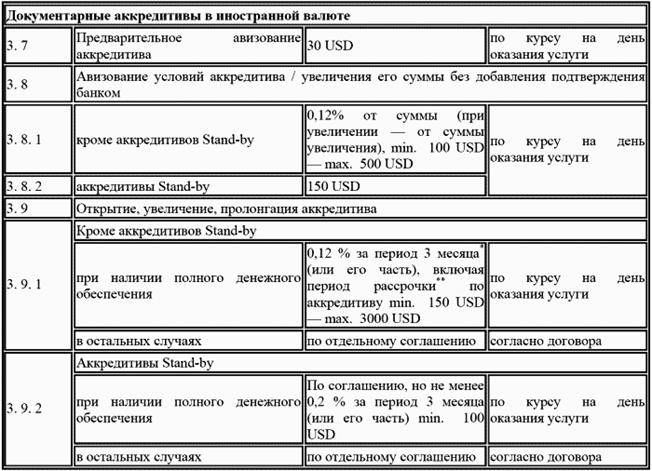

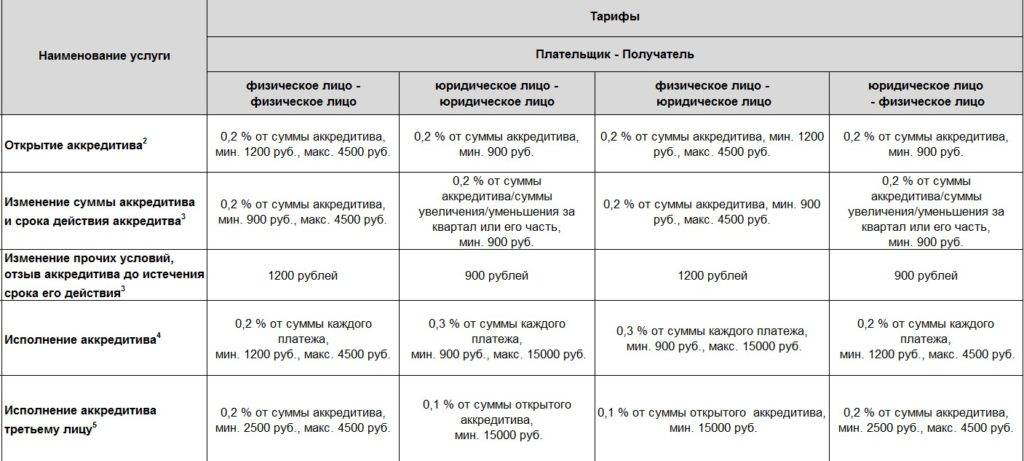

В ВТБ банке расценки на оформление аккредитива следующие:

- При открытии сделки необходимо заплатить 0,2% от суммы. Минимальный размер средств: 1 200 руб., максимальная сумма — 4 500 руб.;

- Изменение срока действия стоит 0,2%. Минимум 900 рублей. Максимальная сумма составляет 4 500 рублей.

Оформляя аккредитив в ВТБ банке, возможно свести к минимуму финансовые риски для обеих сторон. Также деньги в полном объеме вернутся отправителю в случае возникновения непредвиденных сложностей.

Договор купли-продажи через аккредитив

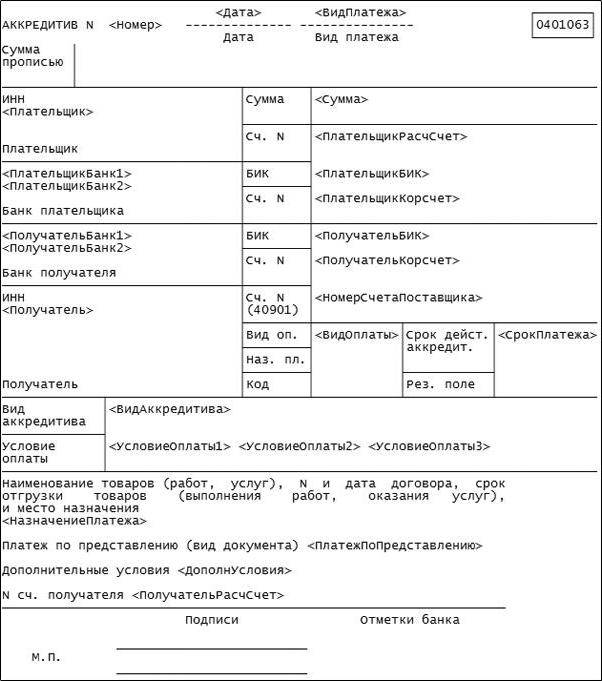

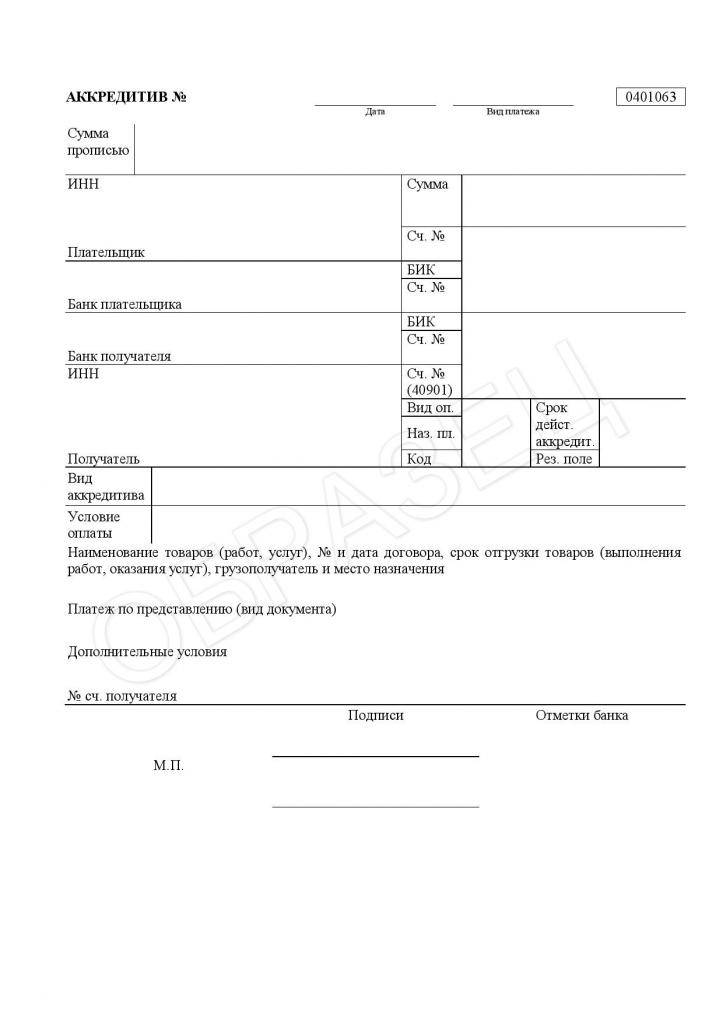

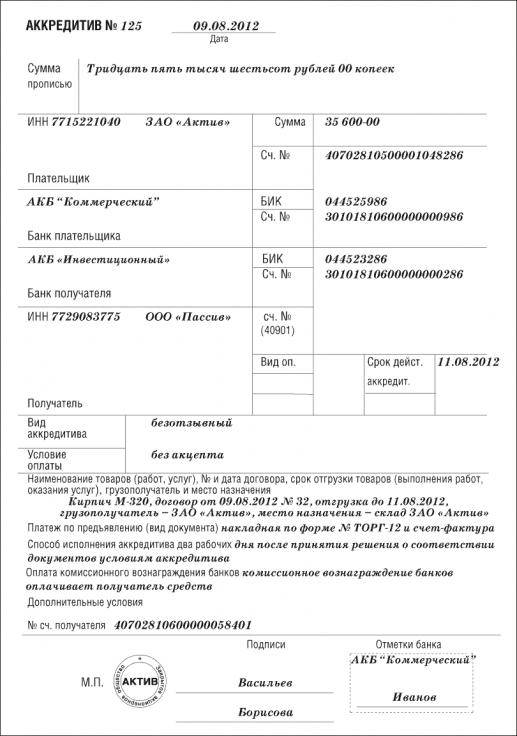

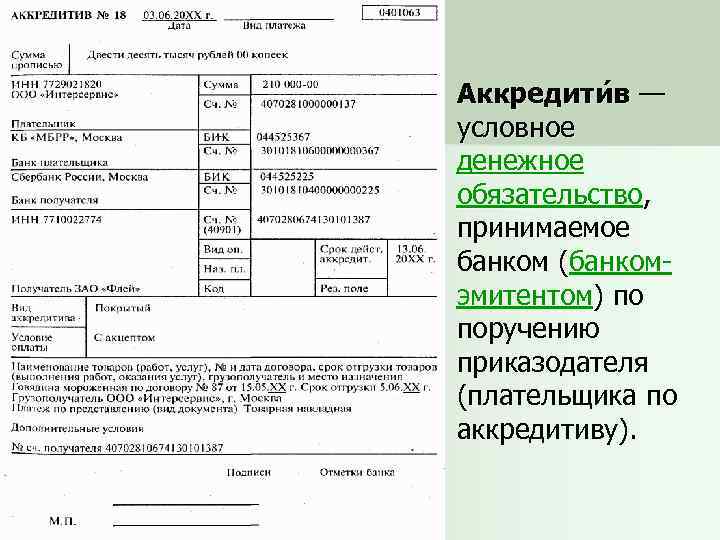

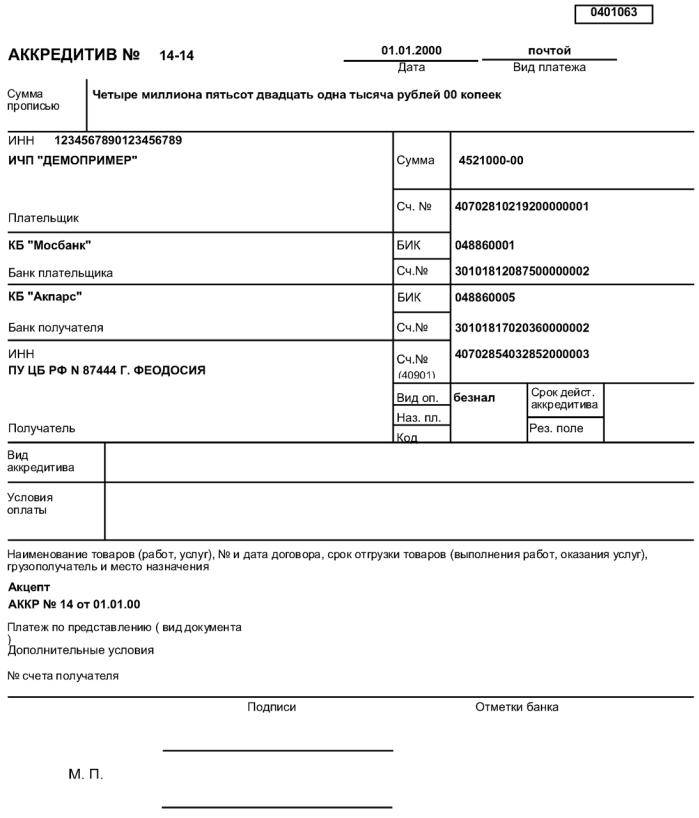

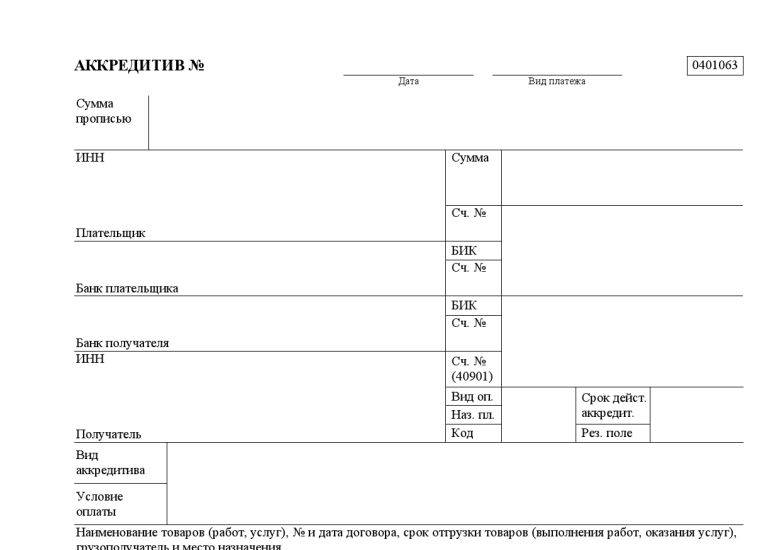

Договор оформляется плательщиком и банком. Форма составления документа определяется банковским учреждением. В соглашении обязательно должна быть информация:

- Реквизиты банка-эмитента и банка-исполнителя;

- Данные получателя и отправителя;

- Список документов, которые предоставляет продавец;

- Какая из сторон расплачивается за открытие аккредитивного счета;

- За какой период покупатель должен открыть счет и перевести деньги;

- Размер неустойки за каждый день.

При составлении соглашения покупателю и продавцу необходимо определиться с банком. Если у продавца счет открыт в организации, в которой оформлен аккредитив, этот банк будет исполнителем и эмитентом одновременно.

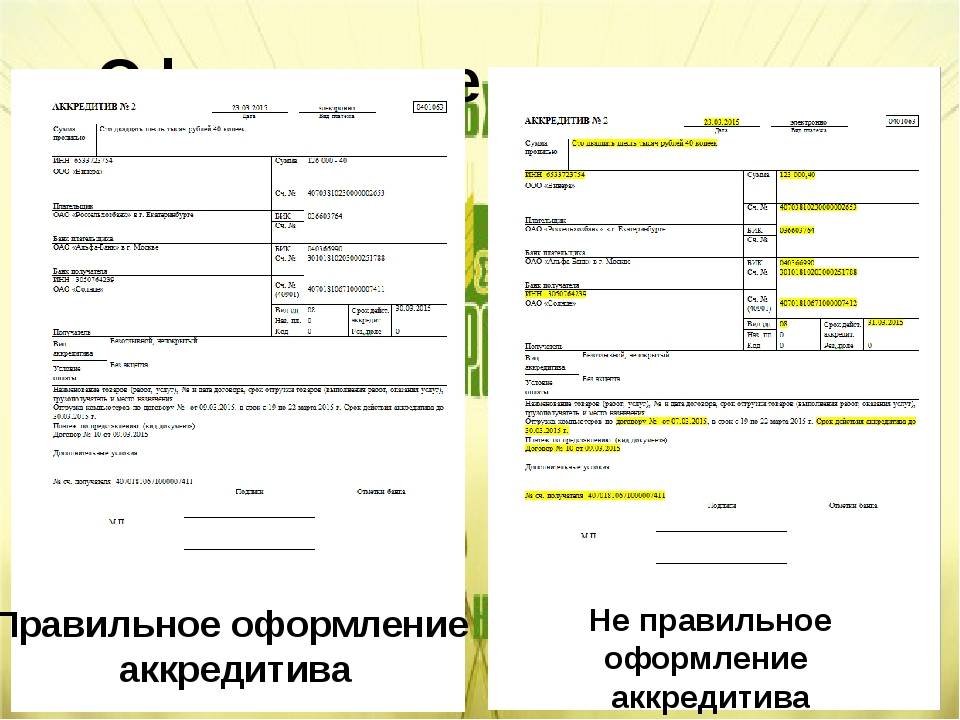

Скачать образец договора купли-продажи через аккредитив можно тут:

Заполни заявку сейчас и получи деньги через 30 минут

Что такое аккредитив при покупке недвижимости

Для проведения процедуры открытия аккредитации при покупке жилья в обязательном порядке предоставляются паспортные данные участников договора сделки на куплю квартиры, если это физические лица, номера счетов, с которых будет осуществляться перевод средств, нотариально заверенный договор, являющийся основанием для данной формы расчетов, в котором четко указан список документов.

Стоимость аккредитива для физических лиц

Надо различать основной договор между покупателем и продавцом, где аккредитация упоминается в качестве формы расчета, и заключение с банком соглашения на открытие аккредитования. Чтобы открыть аккредитив в Сбербанке по покупке недвижимости, нужно быть физическим лицом, имеющим гражданство России, быть клиентом СБ РФ.

p, blockquote 25,0,0,0,0 —>

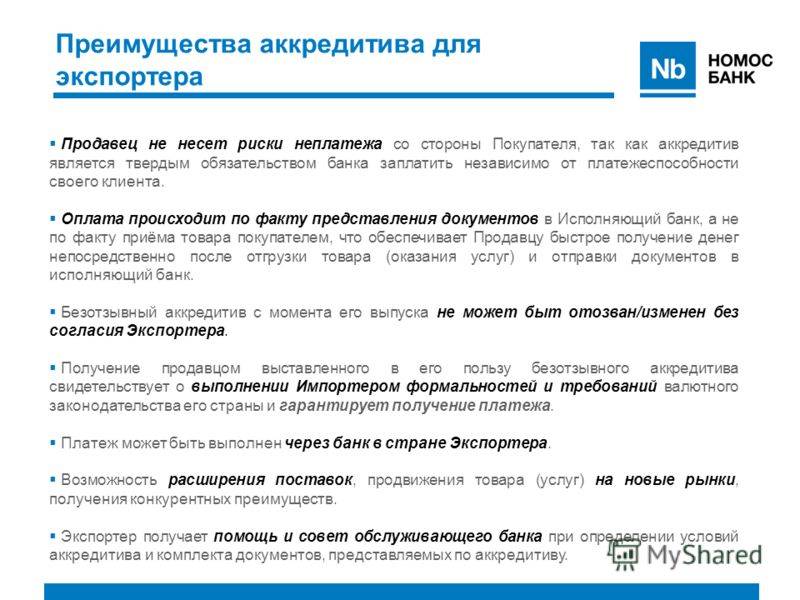

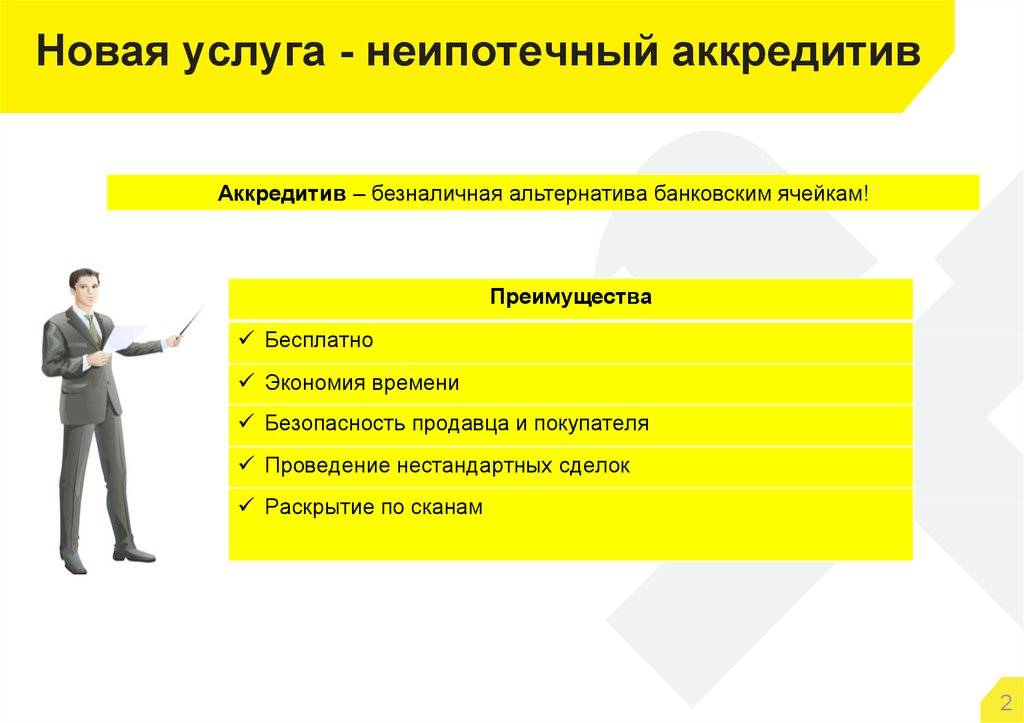

- нет необходимости перевозить, считать деньги (купюры), выполнять проверку подлинности;

- безопасность сделки значительно повышается, поскольку капитал переводится второму участнику лишь после исполнения установленных условий (прописываются в договорном соглашении);

- «Продавец» оперативно получает оговоренную сумму;

- гарантия, что «Покупатель» не попытается обмануть «Продавца»;

- простота оформления аккредитивного р/счета;

- доступные тарифы, поскольку отсутствуют расходы за хранение денег;

- возможность получить услугу на очень привлекательных условиях, если правильно подобрать «аккредитив».

При покупке

- Несмотря на то, что банк в открытой оферте пишет о 10 минутах на открытие аккредитива, придется оформлять большое количество бумаг;

- Данная сделка помимо воли участвующих в ней сторон станет известна налоговой инспекции, при этом по фактической цене (при использовании банковской ячейки реальную цену предмета купли-продажи можно занизить). У налоговиков могут возникнуть вопросы об источниках происхождения больших денежных сумм, если они не согласуются с ранее поданными декларациями. В таком случае придется давать письменное объяснение.

Достоинства и недостатки

Открытие аккредитива гарантирует прозрачность сделки. Поэтому отказ одной из сторон от посреднических услуг банка означает одно: планировалась афера. Обратиться в Сбербанк за помощью в проведении сделки могут как юридические лица, так и физические. При этом:

Банк выступает в роли гаранта посредством предоставления аккредитива, но данная услуга платная. По этой причине она целесообразна только в том случае, если сделка предусматривает крупные суммы. Задействуют Аккредитив в Сбербанке при покупке недвижимости (включая сделки с привлечением ипотеки), а еще и в других случаях:

Что такое аккредитив в Сбербанке

Аккредитивная форма расчетов существует уже очень давно – впервые его предтечу, так называемый Letter of Credit, начали использовать во Франции еще в середине семнадцатого века. Купцы через банк договаривались о выплате денег за товар против определенных документов, доказывающих отгрузку товара покупателю.

Cделки же с недвижимостью и вовсе существуют столько, сколько существует человек и эта самая недвижимость. Но до недавнего времени эти два момента не были объединены между собой. В Сбербанке решили это восполнить, и получилось отлично – услуга активно пользуется спросом. Что же такое аккредитив от Сбербанка?

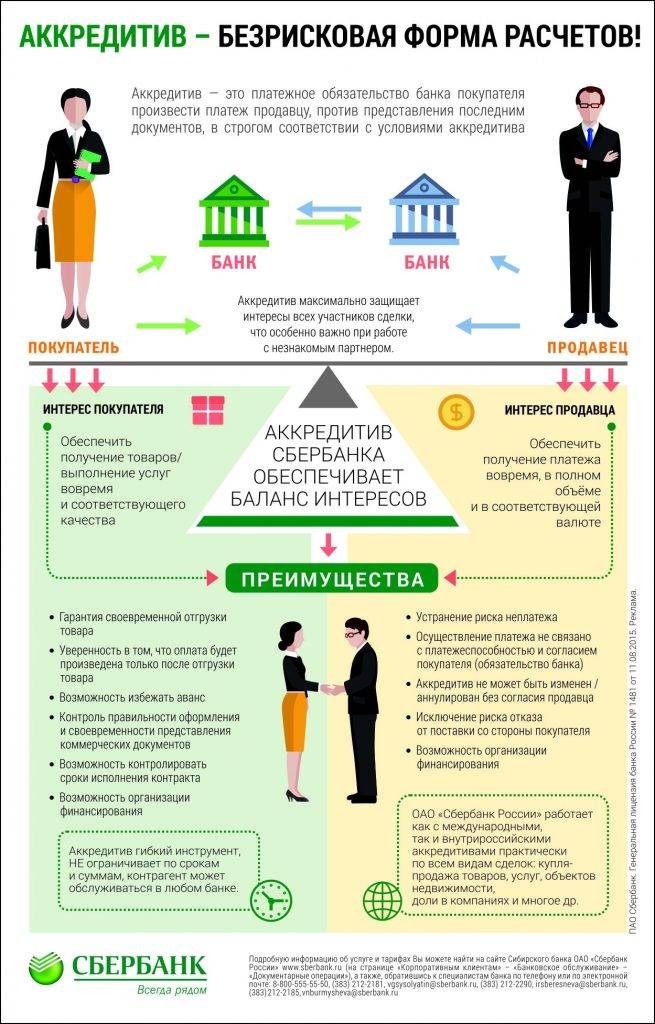

Это способ расчетов, в котором Сбербанк принимает на себя обязательства по оплате услуг или товаров заранее за депонированными средствами против предоставленных документов. Цель этого:

- минимизация рисков для обеих сторон;

- гарантирование выполнения сделки;

- отказ от наличных расчетов в пользу более удобных и надежных безналичных;

- возможность избежать предоплаты;

- в случае необходимости получить финансирование;

- возможность проведения сделок, когда покупатель и продавец находятся в разных регионах, порой далеко находящихся друг от друга.

Для раскрытия аккредитива необходимо обратиться в ближайшее отделение Сбербанка, где вам откроют сберегательный счет. На него зачисляете сумму для последующего платежа (сумма договора) плюс комиссию за аккредитив, о которой подробнее чуть ниже. Дальше банк депонирует эти деньги для соответствующего гарантирования будущей сделки.

Когда продавец выполняет свои обязательства, он для получения платежа представляет банку подтверждающие документы. Такими могут быть любые договора покупки-продажи, оказания различных услуг или же цессии, а также документы, которыми они закрываются – акты приема-передачи, выполненных работ, оказанных услуг, отметки Рос.реестра на договорах основания и прочее.

На завершающем этапе квалифицированные банковские сотрудники проверяют предоставленные документы, и, наконец, если все подтверждено, банк делает денежный безналичный перевод ранее задепонированных средств покупателю. Всё, аккредитив закрыт.

Какие бывают виды аккредитивов и какие у них особенности?

Существует несколько видов аккредитивов; разница между ними выражается, как правило, в процедуре проведения сделки. Некоторые из видов ориентированы на обеспечение максимальной защищенности обоим участникам сделки, другие направлены на безопасность какой-либо определенной стороны — покупателя или продавца. Поэтому еще до открытия аккредитива при покупке квартиры следует внимательно разобраться, какое предложение подойдет вам больше всего.

- Отзывной аккредитив. Ориентирование на покупателя: он может в любой момент в течение сделки отозвать денежные средства, тем самым аннулировав сделку. Продавец не окажется обманутым, т.к. права на недвижимость, согласно порядку расчета, передаются только после оплаты. Но потерять время продавец точно может, поэтому на такой тип аккредитива крайне редко соглашается контрагент;

- Безотзывный счет. Наиболее популярное решение: покупатель не имеет права забрать деньги раньше срока, по крайней мере без письменного разрешения продавца. Чаще всего продавец и менеджер банка предлагают оформлять именно этот тип аккредитива;

- Безакцептный аккредитив. Не требует присутствия покупателя при получении денег. Продавцу достаточно предъявить сотрудникам банка документы, подтверждающие передачу прав на недвижимость;

- Покрытый счет. Подразумевается, что банк, в котором открыт аккредитивный счет, переводит деньги покупателя банку получателя. Далее эти деньги содержатся в банке-исполнителе до момента завершения сделки. Как правило, используется в сделках между юридическими лицами;

- Непокрытый счет. В данном случае никаких перечислений не происходит, деньги хранятся на корреспондентском счете банка-отправителя. Вместо этого организация, принимающая платеж за недвижимость, получает право самостоятельно снять наличные после предоставления документальных доказательств завершения сделки. Похоже на безакцептный счет, но отличается тем, что вопрос решается между юридическими, а не физическими лицами.

Чаще всего при сделках с недвижимостью стороны соглашаются исключительно на безотзывный счет. В таком случае покупатель не сможет забрать денежные средства раньше определенного срока. Это заставляет покупателя подходить к сделке ответственнее. Выгодно это, в первую очередь, продавцу, ведь сорванные сделки существенно уменьшают выгоду от продажи недвижимого имущества.

Что такое аккредитив при покупке недвижимости

Под термином «аккредитив» понимается банковская гарантия. По сути, Сбербанк принимает на себя ответственность за то, что все параметры сделки будут выполнены ее сторонами согласно договоренности. Кстати, договор о сделке является обязательным для оформления услуги – единственным основанием для аккредитива.

Аккредитив обеспечивает удобство сделки

Аккредитив обеспечивает удобство сделки

Сбербанк изучает договорные обязательства сторон. После этого покупатель квартиры производит открытие аккредитивного счета в Сбербанке и вносит на него сумму, которая должна отойти продавцу, плюс комиссию банка за услуги. Получить деньги с данного счета продавец недвижимого объекта сможет только после предоставления им доказательств отчуждения права собственности в пользу второй стороны сделки.

Услуга доступна как для обычных граждан, так и для юридических лиц. Более того, аккредитивный счет может быть открыт в случае, если сделка проводится между физическим и юридическим лицами.

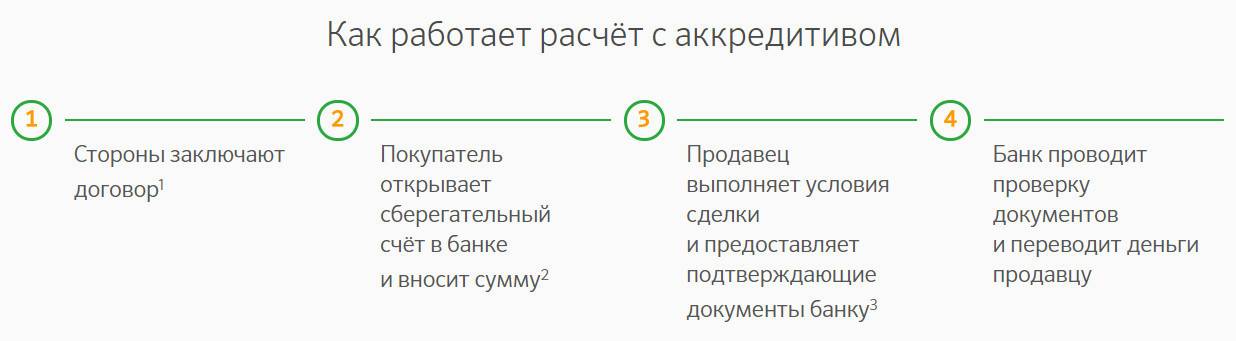

Как происходит сделка по продаже квартиры через аккредитив

Сделка по продаже квартиры через аккредитив происходит по такому алгоритму:

- один из участников (чаще всего покупатель) предлагает другому аккредитивный метод расчетов;

- оговариваются условия – сроки проведения сделки и гарантий, перечень документов, по предъявлении которых продавец сможет получить средства с гарантийного счета и т.д.;

- все условия прописываются в договоре;

- покупатель заводит в банке сберегательный счет (можно использовать уже имеющийся депозит);

- покупатель пополняет счет на необходимую сумму;

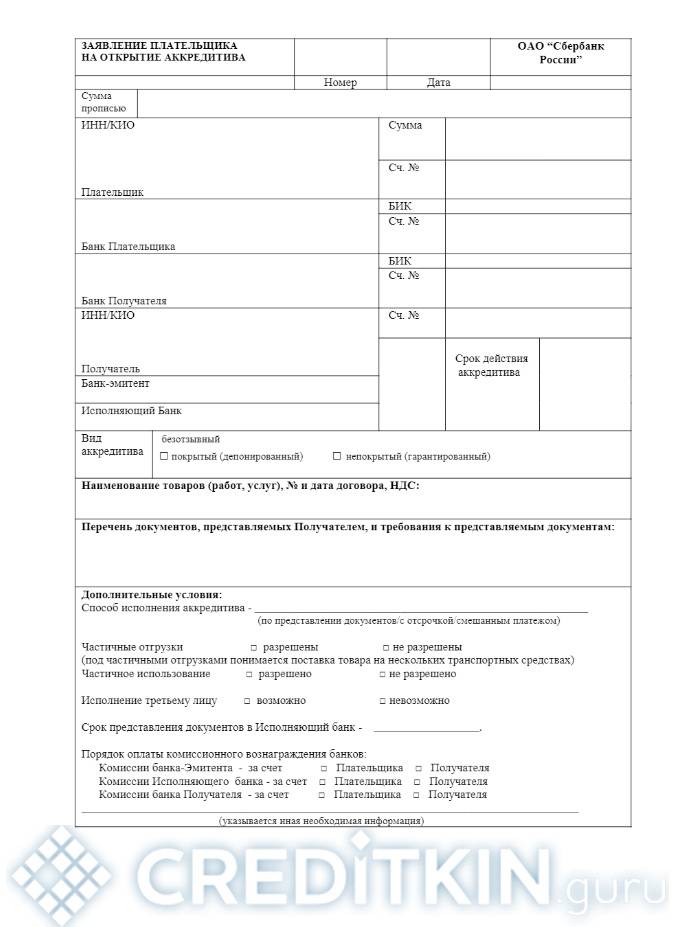

- оформляется заявление на открытие аккредитива (в отделении Сбербанка или через его сайт);

- договор о гарантии передается продавцу.

После этого стороны выходят на сделку. Когда ее регистрация будет закончена, продавец обращается в отделение банка с договором на аккредитив и бумагами, подтверждающими выполнение им своих обязательств (чаще всего это выписка из ЕГРП с новым собственником). Банк проверяет подлинность всех представленных документов и правильность их оформления, после чего перечисляет сумму со счета продавцу.

Если вторая сторона сделки отказывается от аккредитивной системы расчетов, лучше подыскать другой вариант квартиры для покупки.

Что касается сроков – оформление договора занимает не более получаса. Для этого потребуются паспорта обеих сторон сделки и договор купли-продажи. Если собственников с любой из сторон планируется несколько, все они должны присутствовать при составлении документа. Данные каждого из них вносятся в договор. Завершение сделки проводится банком в течение рабочего дня.

Аккредитив отвечает за безопасность оформления сделки

Аккредитив отвечает за безопасность оформления сделки

Виды аккредитивов

Существуют разные категории банковских гарантий. К примеру, в Сбербанке можно оформить банковский аккредитив при покупке квартиры, выбрав одну из четырех категорий:

- безотзывный – закрыть счет можно только по согласию обеих сторон сделки;

- покрытый – банк вправе заморозить средства на аккредитивном счете до тех пор, пока продавец не выполнит положенные ему обязательства;

- непокрытый – банк списывает часть средств со счета в адрес продавца в момент предоставления им доказательств завершения сделки, а остаток переводится только после окончания срока гарантии;

- отзывной – покупатель может отозвать деньги с гарантийного счета (по согласованию с банком).

Перед тем, как открыть безотзывный аккредитив, и вообще, определяться с типом гарантии, покупателю необходимо согласовать условия с продавцом. Вид гарантии должен быть указан в основном договоре по сделке, наряду с прочими правилами проведения расчетов.

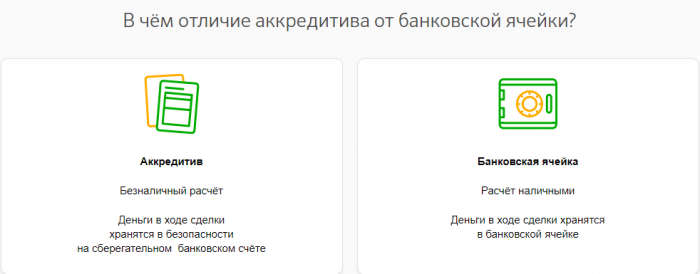

Отличие аккредитива от ячейки в банке

На первый взгляд, механизм действия аккредитива напоминает расчеты с применением сейфовой ячейки.

Но есть ряд существенных отличий:

- При расчете с помощью банковской гарантии нет необходимости снимать наличные деньги, дополнительно платить за их пересчет и проверку подлинности. Все операции производятся в безналичной форме.

- На аккредитивный счет нужно положить денежные средства в размере полной стоимости приобретаемой недвижимости. Занизить цену квартиры, чтобы избежать налогов, не получится.

- При оформлении на длительный срок стоимость аккредитива будет ниже, чем цена за пользование банковской ячейкой.

- Денежные средства, находящиеся на сберегательном счете, защищены более надежно, чем при размещении в сейфе.

Что касается сходства этих двух инструментов, оно выражается в том, что как аккредитив, так и сейфовая ячейка могут применяться не только для купли-продажи недвижимости, но и для любых сделок, в которых сторонам требуются дополнительные гарантии.

Банковская ячейка имеет ряд отличий от аккредитива

Банковская ячейка имеет ряд отличий от аккредитива

Что такое Аккредитив

- Переходим на сайт Сбербанка.

- Открываем раздел «Отделения и банкоматы», предварительно отключив блокировщики рекламы и защиту от отслеживания (иначе карта не будет отображаться).

- Указываем, физическое лицо будет участвовать в сделке или юридическое.

- Щелкаем по кнопке «+ Выбрать услуги», выбираем необходимые операции.

Адреса отделений, куда нужно обращаться

- Отзывной аккредитив. Деньги по нему возвращаются покупателю, если в процессе заключения сделки возникли какие-либо проблемы. Оптимален для крупных персональных покупок (например, недвижимости), которым свойственны дополнительные проверки.

- Безотзывный аккредитив. Предназначен для тех сделок, где участники несут соразмерные риски. Финансы переводятся той стороне, которая полностью выполнила свои обязательства.

- Покрытый аккредитив. В рамках данной услуги сумма на расчетном счету замораживается полностью и разово переводится исполнителю в срок, прописанный в договоре (при условии, что тот выполнил взятые на себя обязательства).

- Непокрытый аккредитив. Сумма на расчетном счету замораживается полностью, однако получателю перевод производится частями с заданной периодичностью. Такой формат оптимален для цикличных работ.

- Безакцептный аккредитив. Для перевода денежных средств по этому договору банку не требуется согласие лица, вносившего их. Нужны лишь доказательства, подтверждающие выполнение поставленных условий, от второй стороны.

Если говорить о себестоимости услуг, которые сопровождаются внутренними сделками по России, то она приравнивается к 0,5% от стоимости подписанного договора, но не меньше 2 500 руб. и не больше 15 000 рублей.

С целью оформления соглашения о сотрудничестве с финансовым учреждением ПАО «Сбербанк России» в плане предоставления гарантий сделки клиентам (имеется в виду продавцам и покупателям) необходимо выполнить несколько простых шагов:

Что удобней: аккредитив или банковская ячейка

При наличии желания отозвать рассматриваемый аккредитив либо же пересмотреть установленные по нему условия возникает необходимость обратиться в ближайшее отделение Сбербанка России с соответствующим заявлением «Относительно отзыва аккредитива» либо «О внесении изменений в установленные условия».

Многие люди, когда им предлагают банковский аккредитив при покупке квартиры, пугаются, подозревая, что им пытаются навязать невыгодное кредитование. Однако аккредитив при покупке недвижимости – средство расчетов, одинаково выгодное для покупателя и для продавца недвижимости. Его используют, чтобы правильность расчетов контролировала третья сторона, то есть банк.

Плюсы и минусы

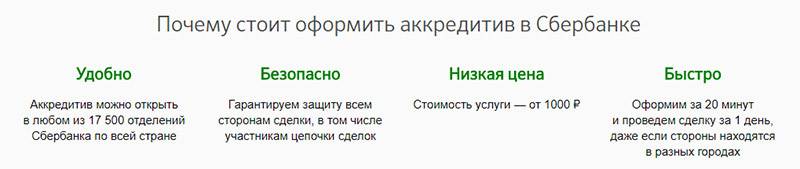

Теперь стоит упомянуть о достоинствах и недостатках аккредитивов Сбербанка. Некоторые плюсы мы уже вскользь упомянули, рассмотрим оставшиеся.

- Сбербанк полностью берет на себя обязательства по сохранности средств.

- Сделка проводится в безналичной форме и очень быстро, гораздо быстрее, чем при обычном банковском переводе.

- Если не удастся достичь соглашения по всем существенным условиям сделки, банк гарантирует возврат средств.

- Затраты на открытие аккредитива невелики.

- Можно требовать от Сбербанка совершения нескольких операций в рамках одного аккредитива.

- Возможно получение консультационного сопровождения сделки от специалистов Сбербанка.

У аккредитивов Сбербанка есть только один небольшой минус – за них нужно платить. Хоть оплата и невелика, но она все равно оправдана только при совершении сделки на значительную сумму, например при покупке недвижимости. Оформлять аккредитив для небольшой сделки невыгодно.

Оплата услуги

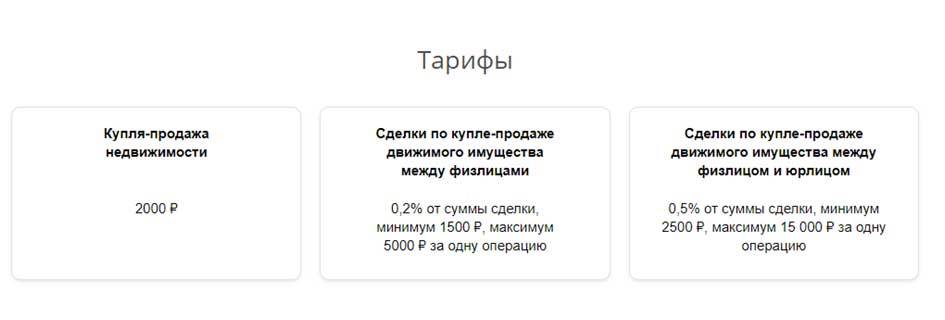

В настоящее время услуги по оформлению аккредитива в ПАО Сбербанк тарифицированы. Размер тарифа будет зависеть от типа имущества участвующего в сделке, а также от категории субъектов сделки.

- Оформление аккредитива для проведения сделки с недвижимостью физическим лицам обойдется в 2000 рублей одна операция.

- Если требуется проведение сделки по покупке или продаже дорогостоящего движимого имущества, при условии что сторонами договора выступают физические лица – 0,2% от общей суммы сделки, но не меньше 1000 рублей и не более 5000 рублей за операцию.

- Если аккредитив обеспечивает проведение крупной сделки по купле-продажи дорогостоящего движимого имущества, при условии, что хотя-бы одна сторона является юридическим лицом, банк взимает: 0,5% от стоимости сделки, но не меньше 2500 рублей и не больше 15 000 рублей за одну операцию.

Дополнительные услуги со стороны банка не имеют строгой тарификации. Все будет зависеть от сложности сделки и степени участия специалистов банка при проведении подготовительных мероприятий и самой сделки. Если участие специалистов ограничивается устными консультациями, дополнительная плата не взимается.

Как получить услугу?

Чтобы оформить аккредитив, требуется обратиться в ближайшее отделение Сбербанка. Менеджер попросит предъявить паспорт, а затем выяснит цели оформления аккредитива. Далее специалист разъяснит суть данной операции и степень участия банка в предстоящей сделке. После этого менеджер предложит вам заполнить заявление по образцу. Чтобы корректно заполнить заявление, необходимо иметь при себе документы по сделке и данные о продавце или покупателе, в зависимости от того, кто обратился с заявлением.

К заявлению в обязательном порядке нужно приложить копии документов, которые важны для достижения всех существенных условий по договору или обеспечивающие сделку. В частности это могут быть копии свидетельства о праве собственности на квартиру, кадастровый паспорт и т.д. Также к заявлению прикладывается копия проекта договора купли-продажи. В дальнейшем в ходе переговоров продавца и покупателя условия соглашения могут быть изменены. В этом случае необходимо будет принести в банк заявление о расхождении, в котором заявитель укажет новые условия соглашения.

Итак, услуга по оформлению аккредитива в ПАО Сбербанк вполне доступна физическим лицам. Стоимость этой услуги невелика, а помощь, которую окажет банк при проведении сделки, может оказаться неоценимой.

Преимущества и подводные камни

Многие считают, что при покупке недвижимости аккредитив «Сбербанка» гарантированно оградит их от любых проблем, связанных со сделкой. Однако утверждение верно лишь частично. Чтобы понять, какими трудностями может обернуться решение об открытии аккредитивного счета, рассмотрим «плюсы» и «минусы» данной услуги.

Преимущества:

- Надежность. Сбербанк активно использует передовые методы защиты данных (в т.ч. передачу через блокчейн), а значит, поступившим на счет денежным средствам ничего не угрожает.

- Стабильность. История банка насчитывает не один десяток лет, сам он считается крупнейшим универсальным финансовым конгломератом РФ. А потому закрытие и отзыв лицензии в обозримом будущем ему точно не грозят.

- Простота. Все расчеты проводятся в безналичной форме, оформление аккредитива занимает около 20-30 минут. Деньги поступают на счет получателя в кратчайшие сроки.

- Гарантии. Схема расчетов выстроена таким образом, что мошеннические действия не возможны ни с одной из сторон. Если исполнитель честно выполнил условия договора, свои деньги он гарантированно получит. Если имело место нарушение, средства так же оперативно вернутся заказчику.

Недостатки:

- Высокий порог «Вхождения». Для перевода небольших сумм данная услуга недоступна.

- Дороговизна. 1,5 тыс. р. – минимальная стоимость открытия аккредитива. На практике эта сумма может вырасти в разы. Максимальный размер вознаграждения банка по отдельным видам сделок достигает 15 тыс. руб.

- Если оба участника сделки – резиденты РФ, нельзя оформить выплату в валюте, отличной от рубля. Даже если вы откроете долларовый аккредитивный счет, во время выплаты средства будут конвертированы по текущему курсу.

- Большая комиссия при заключении внешнеторговых сделок.

- Формализм. Если исполнитель выполнил обязательства в срок, однако в документы закралась ошибка, денег он не увидит, пока ее не устранит (даже если заказчик письменно готов подтвердить, что претензий не имеет).

Для конкретных примеров (в силу их специфики) возможны другие преимущества и недостатки, не упомянутые в данной статье. Поэтому, перед тем, проводить покупку квартиры через аккредитив «Сбербанка» дважды подумайте, выгоден ли он вам.

Использование банковской ячейки

Существенный минус для приобретателя жилья при проведении покупки с участием банковской ячейки состоит в том, что при проведении сделки невозможно исключить участие наличных. Особенно это неудобно, если квартира приобретается за счёт ипотеки. Да и если за собственные средства, которые хранятся на банковском счете, хлопот и затрат не меньше. Деньги нужно сперва обналичить, что часто связано с затратами на комиссии, необходимости заранее заказать достаточное количество наличности (ведь стоимость квартиры — это немалые деньги), транспортировки денег от кассы до депозитария (хорошо, когда они в одном помещении, но так бывает не всегда).

Безналичные расчёты

Чаще всего фигурантами сделок с недвижимостью выступают физические лица. Однако если квартира принадлежит организации или, наоборот, приобретается юридическим лицом у физического или другого юридического лица, никаких препятствий для использования в таких сделках аккредитива нет. Свою специфику накладывает только то, что для фирмы или организации свои требования к набору документов для открытия счёта. Но это касается любой банковской услуги, так что сюрпризом ни для кого быть не должно.

- документ, удостоверяющий личность — паспорт;

- соглашение о купле-продаже, заверенное нотариусом;

- документы, подтверждающие возможность производить продажу имущества, заключить сделку.

Сберегательный банк предлагает большое количество услуг, воспользоваться которыми может каждый клиент. Но если со снятием, внесением, все понятно, то такое понятие, как аккредитив мало кому известно.

Что такое аккредитив в Сбербанке, отличия от банковской ячейки

Это услуга, предоставляемая финансовой организацией, реализована в случае совершения сделки с использованием крупной суммы. Независимо от того, физическое или юридическое лицо, всю ответственность за расчеты по сделки берет на себя банк.

Среди прочих услуг «Сбербанка» аккредитив в последние годы становится все более популярным. Не удивительно, ведь он защищает физические и юридические лица от мошеннических схем, помогает обезопасить сделку от нарушений, а также крайне удобен в использовании. Если вам не доводилось раньше сталкиваться с этим термином, в статье найдутся ответы на любые вопросы, связанные с ним.

Как оформить аккредитив

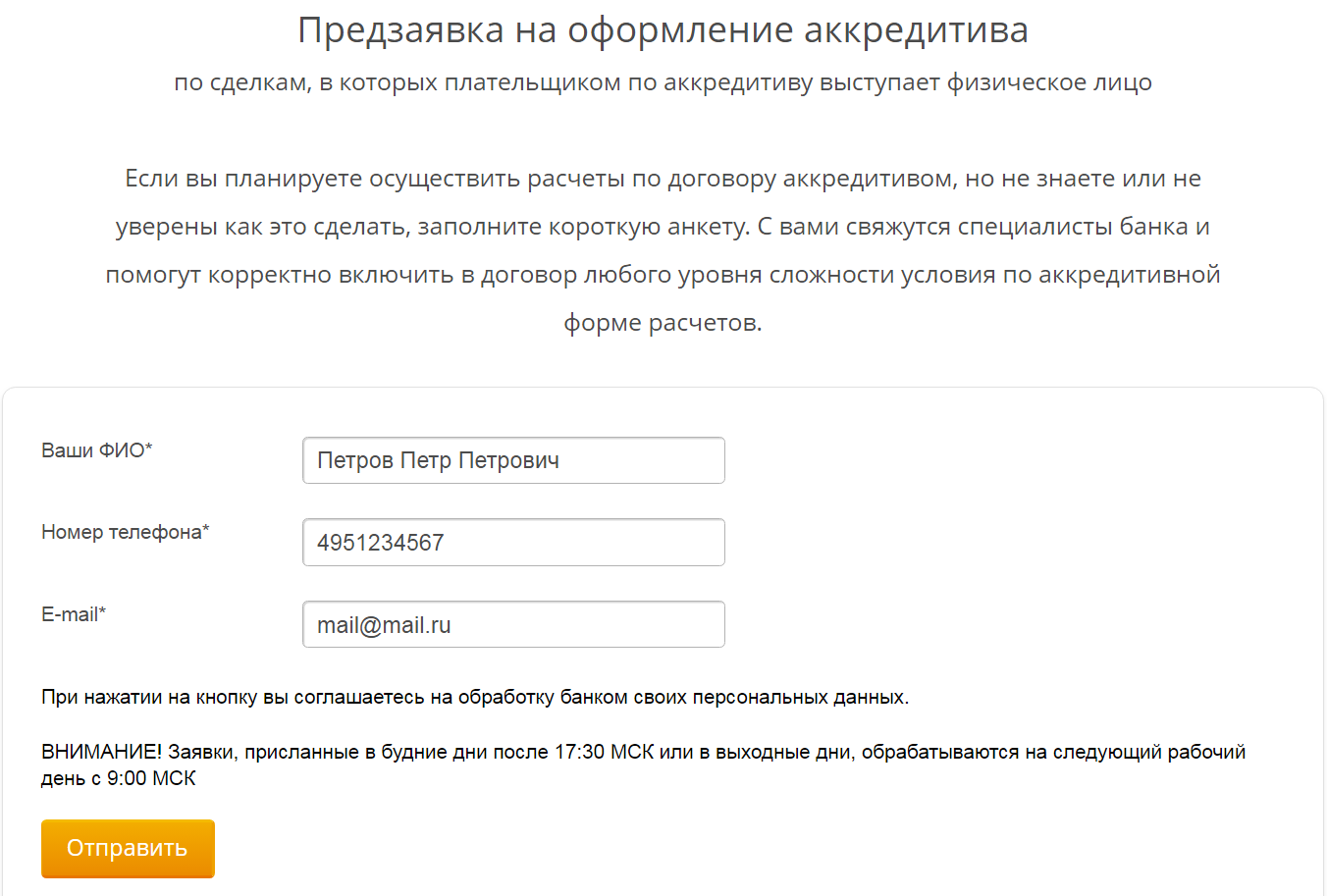

Чтобы воспользоваться услугой, клиенту необходимо лично посетить отделение Сбербанка либо составить нотариально заверенную доверенность на третье лицо. Оформление в режиме онлайн, без визита в банк, не предусмотрено. Однако на сайте есть специальная форма «Предзаявка на оформление аккредитива», в которой нужно указать ФИО, номер мобильного телефона и электронную почту.

Сотрудники банка в телефонном режиме смогут проконсультировать заинтересованное лицо обо всех этапах аккредитива, что поможет сэкономить время в дальнейшем.

Необходимые документы

Для того чтобы воспользоваться аккредитивом в Сбербанке, от двух сторон сделки необходим пакет документов. И покупатель, и продавец должны предоставить действующий российский паспорт. Кроме этого, необходим оригинал или нотариально заверенная ксерокопия документа-основания для открытия аккредитивного счета. Это может быть договор купли-продажи, ДДУ, оказания услуг и т.д.

Если речь идет об операциях с недвижимостью, от продавца могут дополнительно потребовать справку о сделках, которые ранее совершались с объектом продажи.

Порядок действий

Для открытия банковского аккредитива в Сбербанке обеим сторонам сделки необходимо прийти в любое ближайшее отделение с требуемым пакетом документации. Каждый участник сделки должен иметь в Сбербанке действующий счет. Покупатель переводит с него средства на аккредитивный, с которого деньги зачисляются на реквизиты продавца.

На первом этапе заполняется заявление, где необходимо прописывается следующее (его можно заполнить и дома, скачав образец:

- Вся информация об отправителе средств (покупателе).

- Размер аккредитива и номер счета вместе полными реквизитами отделения, в котором находятся денежные средства.

- Номер счета получателя (продавца) и полные реквизиты его подразделения (ИНН, БИК и т.д.), на которые необходимо зачислить деньги.

- Название вида аккредитивной формы расчета – безотзывный или покрытый.

- Назначение денежного перевода: оплата. Если осуществляется сделка купли-продажи, то тут же прописывается номер договора и точный адрес объекта недвижимости.

- Документ, который является основанием для платежа.

- Номер счета, с которого банк переведет средства Сбербанку за предоставленную услугу и само обслуживание аккредитива.

Кроме этого, еще необходимо заполнить сопроводительное письмо, в котором должны указываться все действия и одной, и второй стороны в случае тех или иных событий. Его образец можно скачать по указанной ссылке.

Далее сторонам необходимо определиться с видом аккредитива и подписать договор с банковским учреждением.

Скорректировать изначально прописанные условия договора или продлить срок действия можно, если на это согласны обе стороны сделки. В этом случае покупателю придется заполнить заявление расхождения.

После того, как покупатель исполнит все свои обязательства и предоставит банку документальное подтверждение, Сбербанк переведет денежные средства продавцу.

Как осуществляется сделка?

Многие люди предпочитают для официального осуществления сделки по купле-продаже недвижимости применять аккредитив Сбербанка. Отзывы о такой услуге являются только положительными, а также можно быть уверенным в сохранности средств, так как они располагаются на счете наиболее надежного и известного банка страны. Стоимость услуги считается вполне приемлемой.

Сделка по покупке жилья с помощью такой услуги банка выполняется в последовательных действиях:

В качестве доказательства обычно выступает стандартная выписка из ЕГРН, где указывается новый владелец недвижимости. Если же покупатель не может по разным причинам зарегистрировать сделку, так как на объекте имеется арест, залог или другое обременение, то сделка отменяется, поэтому денежные средства остаются у покупателя. Поэтому использование аккредитива через Сбербанк позволяет каждому человеку обезопасить себя от мошенничества со стороны продавцов недвижимости.

Заключение

Итак, аккредитив при совершении сделок любого рода – это банковская гарантия того, что все участники процесса в полном объеме выполнят свои обязательства. Банк берет на себя работу по хранению денежных средств покупателя до момента окончания регистрации сделки, проверке юридической чистоты всех документов, а также по переводу денег продавцу. В качестве одной из сторон сделки может выступать юрлицо – порядок пользования услугой от этого не изменится.

Аккредитивный счет можно оформить только на основании договора о сделке (в случае с недвижимостью – договора купли-продажи). Клиенты самостоятельно выбирают один из четырех типов банковской гарантии, а также сроки ее действия и порядок подтверждения своих обязательств пред банком. Оформление гарантии занимает не более получаса, данные о ней обязательно вносятся в основной договор. После того, как регистрация сделки будет закончена, а доказательства этого процесса представлены продавцом банковской организации, выплата средств на его счет производится в течение суток.