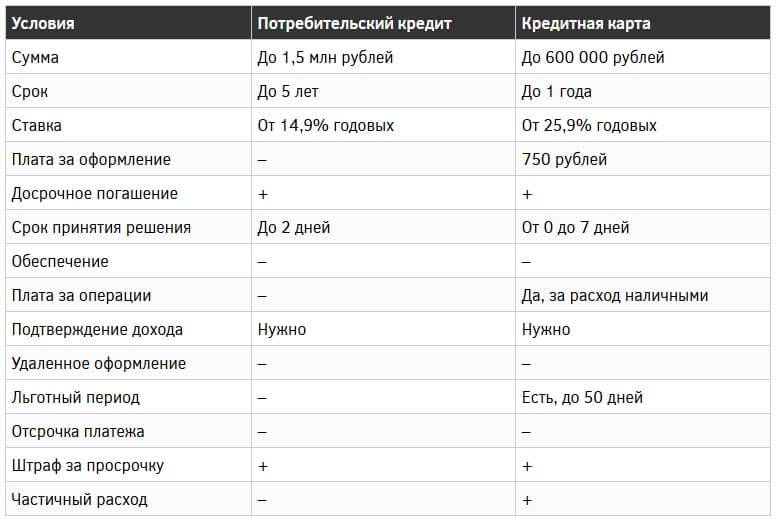

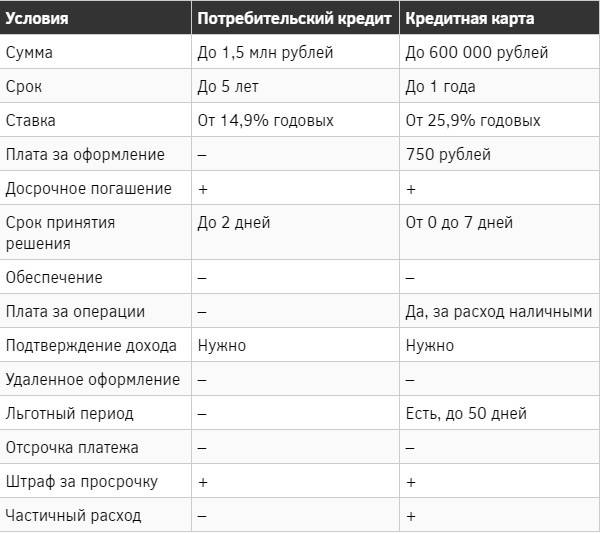

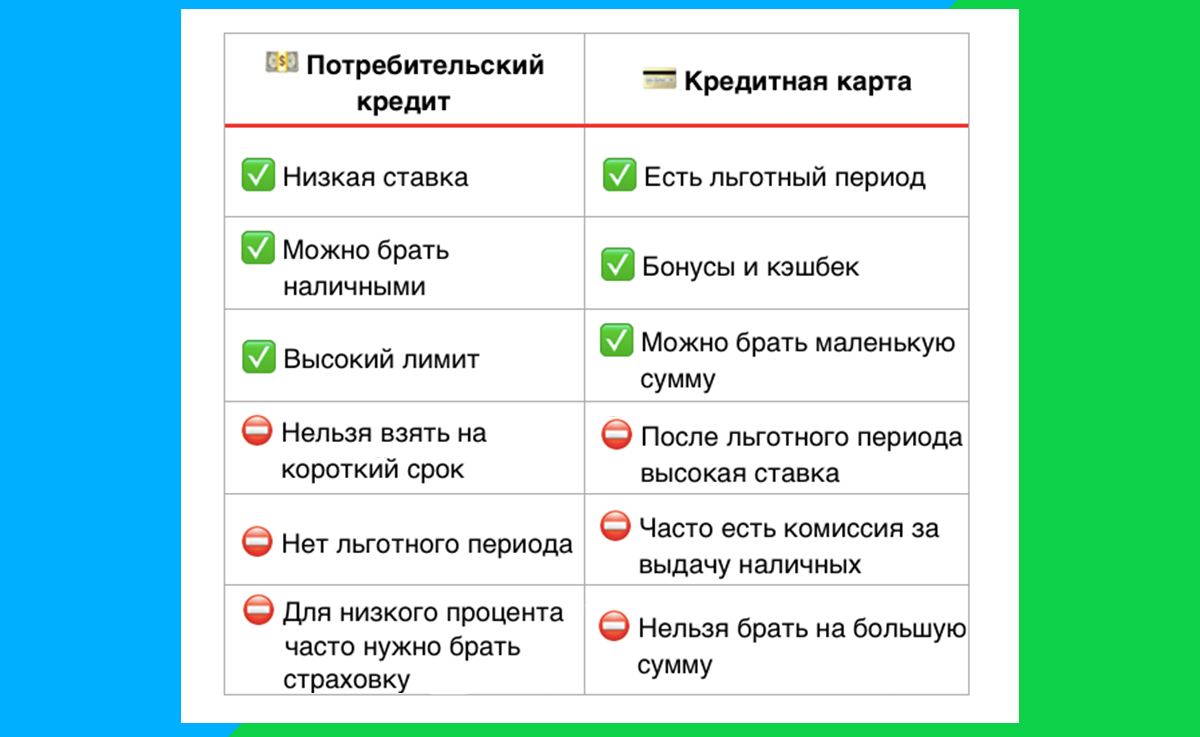

Сравнительная таблица ключевых отличий между потребительским кредитом и кредитной картой

Сравнивая оба варианта получения кредитных средств «лоб в лоб», поможет вам принять правильное решение.

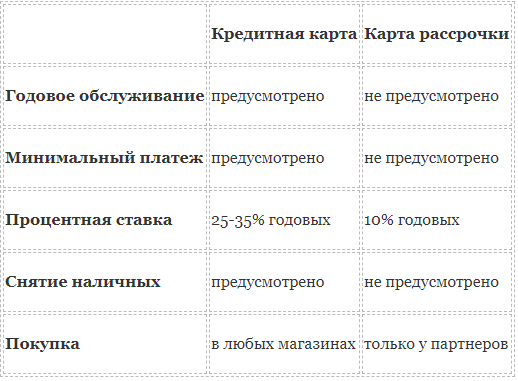

Процентная ставка | |

| После истечения льготного периода, проценты могут достигать отметки в 35% годовых и более. Нужно постараться погасить кредит во время льготного периода чтобы избежать лишних трат. | Фиксированная процентная ставка позволяет избежать недоразумений. Если у вас благополучная кредитная история, ставка может составить 20% годовых или менее. Наличие справки о доходах и подтверждение целевого использования, сделает ставку ещё меньше. |

| Сопутствующие платежи | |

| Карта оформляется бесплатно. Ежегодная плата за обслуживание может не взыматься при соблюдении условий банка (объемы расходов в месяц или остаток средств на карте). | За рассмотрение вашего заявления может взыматься плата. Также вам потребуется оплатить страховку. |

| Досрочное погашение | |

| На этом основан принцип действия карты, чтобы помочь клиенту банки предоставляют для этих целей беспроцентный период (максимально известный — 120 дней). | Необходимо заранее уточнить о такой возможности и стоимости предоставления такой услуги. |

| Предоставляемые документы | |

| Минимум документов ограничивает лимит. | Минимум документов ограничивает объем ссуды и повышает процентную ставку. |

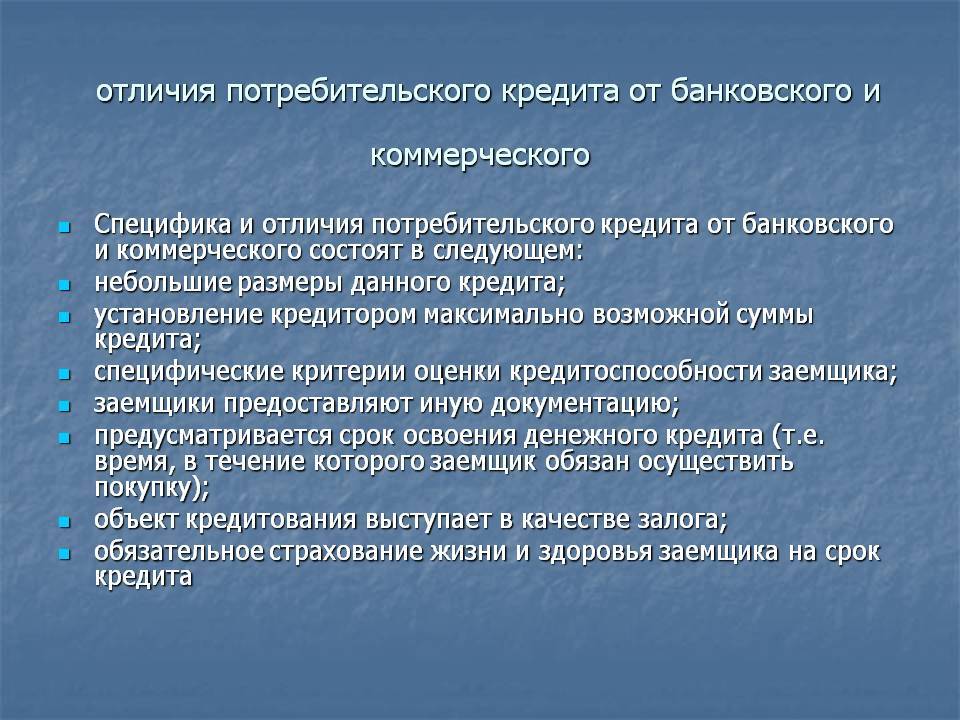

Потребительский кредит

Потребительский кредит предоставляется для приобретения предметов потребления. Одним из главных условий является ежемесячный возврат части занимаемых денежных средств. Кредит можно получить не только в банке, также его можно оформить в торговых учреждениях, супермаркетах с бытовой техникой и т.д. То есть в местах, где представлены какие-либо товары и услуги.

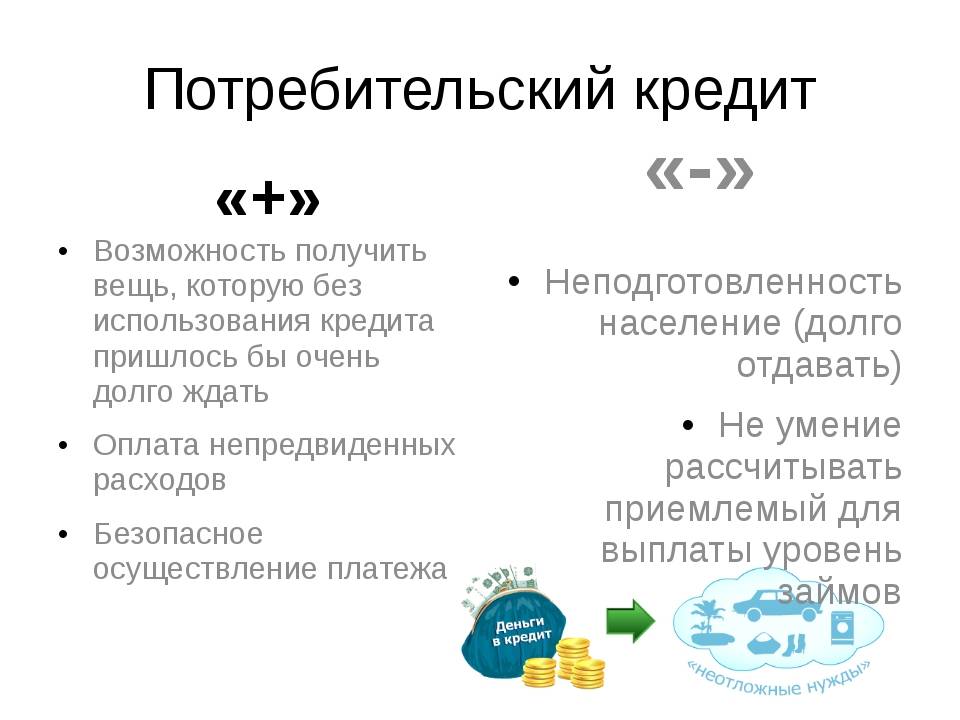

Преимущества потребительского кредита

- Фиксированная сумма. Кредиты выдаются единовременно с предоставлением всей суммы, что не позволит потратить больше, чем предполагалось.

- Заранее известный размер платежа для погашения кредита наличными, при аннуитетной схеме, позволяет заемщику выплачивать кредит равномерными и стабильными суммами, без дискомфорта в финансовом плане.

- Низкая процентная ставка характерна для потребительских кредитов — проценты по кредитным картам или займам значительно выше.

- Отсутствие платы за операции, совершенные средствами потребительского кредита. За снятие наличных с кредитной карты каждый раз будет взиматься процент. Это делает кредит менее затратным.

- Предоставление более крупной суммы. В отличие от кредитных карт, кредит наличными выдается сразу на большую сумму. Главное — предоставить банку документы, подтверждающие наличие официального дохода.

Недостатки потребительского кредита

- Процент за всю сумму. Кредит наличными выдается единой суммой и не имеет возможности частичного предоставления средств, как в случае с кредитными картами. Проценты по кредиту начинают действовать с момента заключения договора, на всю занимаемую сумму, даже если вы еще не успели их потратить.

- Невозобновляемый лимит. Многократное использование кредитных средств здесь недопустимо. У заемщика есть возможность взять деньги один раз, строго на определенный срок. Если после полного или частичного погашения кредита деньги понадобятся снова, придется оформлять новый кредитный договор.

- Фиксированный срок предоставления кредита наличными, определенный договором с банком. Кредит должен быть погашен к установленному сроку. Отсрочка предоставляется не всеми банками и редко превышает 2-3 месяца.

- Сложности досрочного погашения, связанные с отсутствием выгоды для банка и потерей процентов по предоставляемому кредиту. Для досрочного погашения кредита потребуется личное присутствие в банке, расторжение договора кредитования и получение справок о полном погашении кредита.

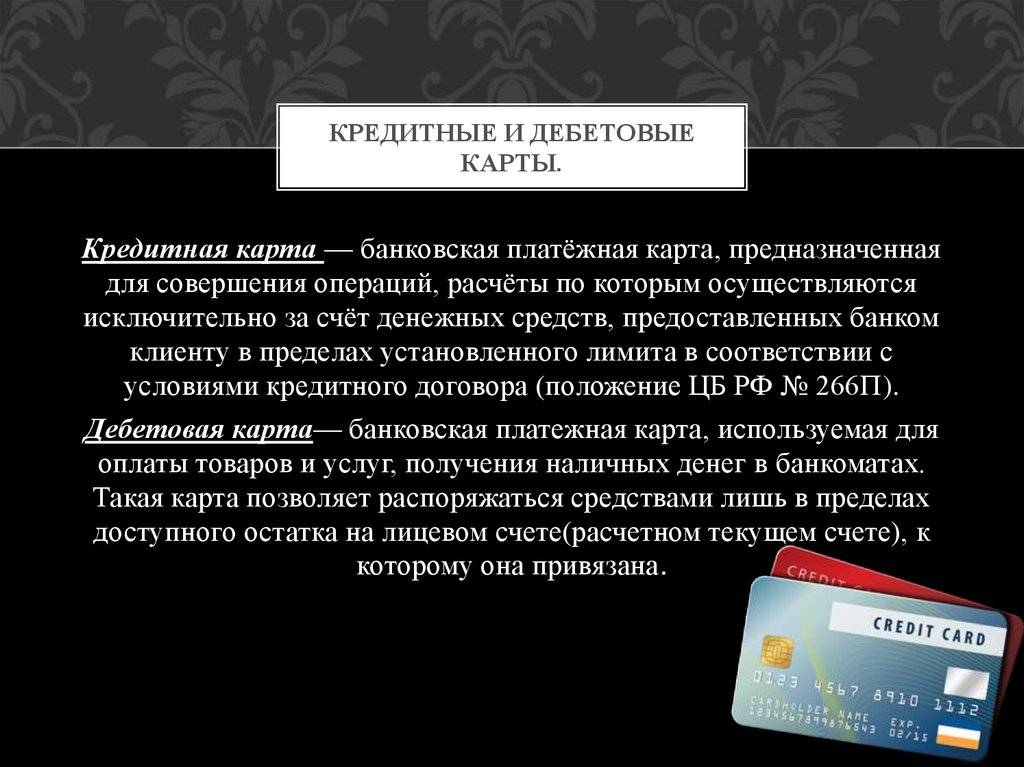

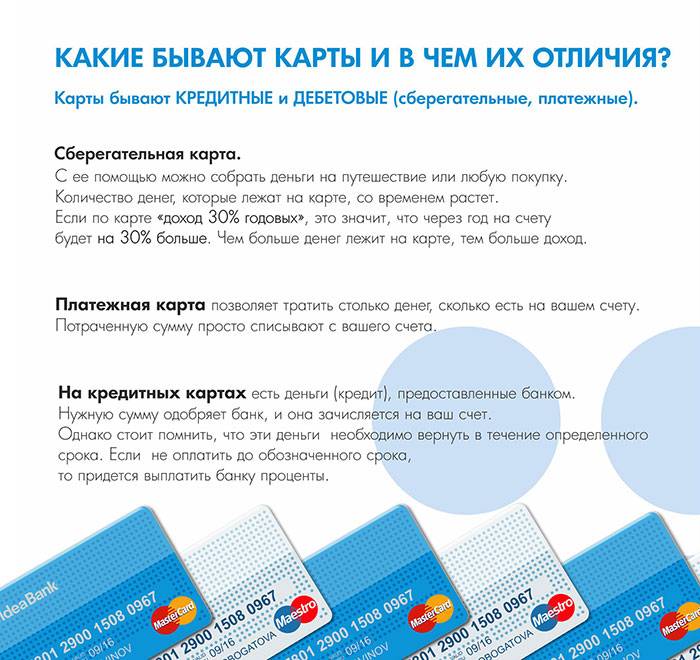

Особенности кредитной карты

Кредитная карта от «обычной» (а если грамотно, то дебетовой) отличается тем, что деньги, находящиеся на ней, не ваши, а банка. Но вы можете ими воспользоваться и даже не платить проценты совсем, если будете вовремя возвращать потраченные суммы.

Сначала разберемся с ключевой особенностью кредиток — льготным периодом. Он состоит из расчётного периода, в течение которого вы совершаете покупки, и следующего за ним срока, в течение которого можно возвратить потраченную сумму без процентов (льготный беспроцентный период). В среднем расклад таков: расчётный период длится месяц, а потом есть ещё 20 дней, чтобы вернуть израсходованные за этот месяц деньги. Итого, льготный период по карте составляет 50 дней. Если деньги по истечение срока не вернуть, на остаток долга будут начисляться проценты. Ставка зависит от вашей кредитной истории и финансовой политики банка. Разброс большой: 10—30%.

Продолжительность льготного периода — основной критерий при выборе карты. У некоторых банков он может длиться больше трёх месяцев

Также обращайте внимание на процентную ставку и дополнительные опции. Это могут быть начисленные баллы за покупки, скидки у партнеров (АЗС, магазины, кафе, т. д.), кэшбэк рублями.

Другой важный параметр кредитной карты — лимит. Это сумма, больше которой вы не можете потратить по карте, не вернув хотя бы часть одолженного. Лимиты могут быть разными, составлять десятки или сотни тысяч рублей.

Лимит по кредитной карте — отличный способ финансовой самодисциплины.

Пример использования кредитной карты

Предположим, ваш лимит составляет 300 000 рублей, а льготный период — 50 дней. Расчетный период — с 1 по 31 марта, и вы в течение него купили ноутбук за 50 000 рублей. В период с 1 по 20 апреля вы возвращаете эту сумму обратно на карту. В этом случае, вам не будут начислены проценты, вы ничего не переплатите

При этом не важно, купили вы ноутбук в начале марта или в конце

Важно понимать, что с начала апреля стартует новый расчетный период, и льготный период для трат в этого месяца уже другой, завершится он 20 мая. Льготный период предыдущего месяца и расчётный период текущего наслаиваются друг на друга, но относятся к разным вашим действиям по кредитке

Теперь предположим, что у вас нет возможности вернуть деньги за ноутбук до 20 апреля. В этом случае нужно внести хотя бы некий минимальный платеж (в среднем 5% от суммы покупки). В случае внесения платежа вы сможете продолжать пользоваться картой, но льготный период для вас больше не действует. Он снова у вас появится, когда вы вернете все деньги, которые снимали с карты, плюс набежавшие проценты.

Как и в случае с погашением кредита, выгодно выплатить задолженность по кредитной карте как можно скорее, если вы вышли за пределы льготного периода.

Кредитная карта предназначена для безналичной оплаты. Снять или перевести с неё деньги тоже возможно, но для таких операций часто не действует льготный период — сразу начисляются проценты. Более того, с карты будет списана комиссия. Она отличается в зависимости от банка, в среднем составляет 350 рублей за одну операцию.

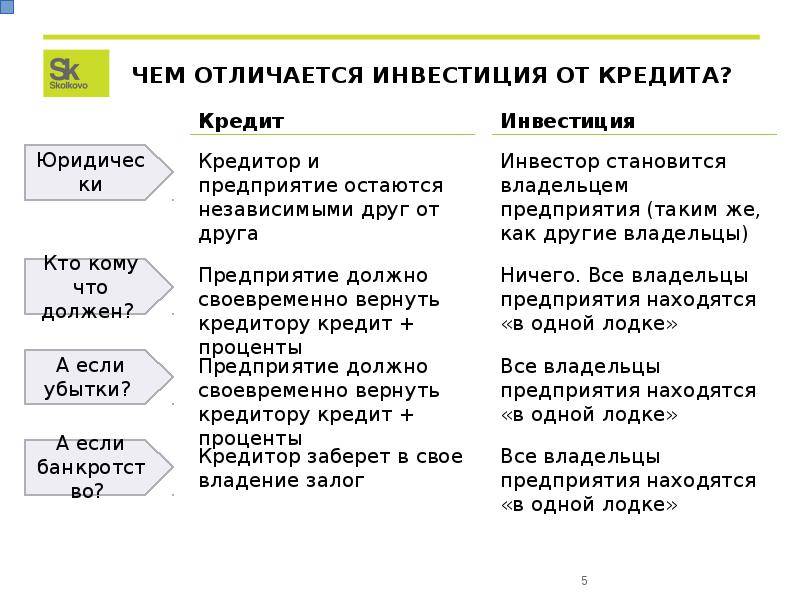

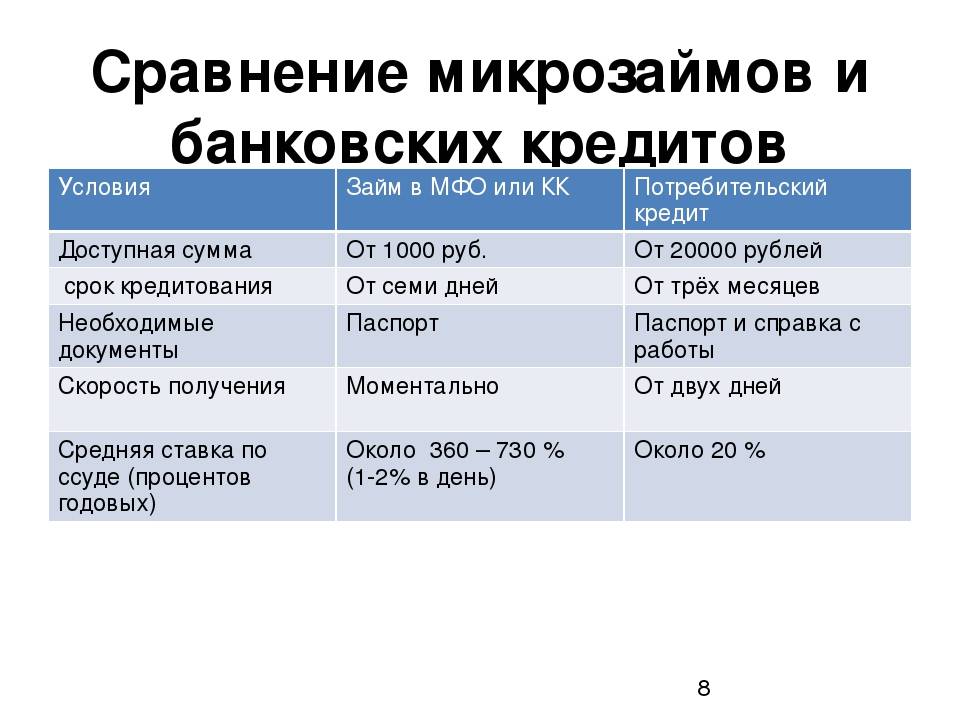

В чем разница между кредитом и займом

Рассмотрим, какие есть различия между известными двумя понятиями.

Отличия:

| Тип договора | Если и говорить про займ, то документ с условиями может составляться в одном экземпляре и оставаться у стороны, которая дала деньги в долг. При кредитовании это недопустимо. В данном случае подготавливаются два одинаковых договора для всех участников сделки, которые подписываются каждой стороной. |

| Сторона сделки | Если говорить про займ, то предоставлять средства в долг, согласно статье 807 может как физическое лицо, так и юридическое. Про кредит такого сказать нельзя, поскольку согласно 819 статье выдавать его может только банк или иная финансовая компания. |

| Способ оформления | В рамках 161 статьи договор займа может быть составлен даже в устной форме. Что касается кредита, то во время оформления сделки обязательно составление письменного соглашения, согласно статье 820. |

| Характер предоставления | Займ может быть предоставлен клиенту безвозвратно. Про кредит такого сказать нельзя, поскольку он всегда возмездный. |

Как видите, между займом и кредитом много различий.

Главные достоинства в использовании кредитных карт

В первую очередь, кредитные карты – это универсальный платежный инструмент, позволяющий совершать следующие операции:

- коммунальные услуги;

- покупки в любых торговых точках, снабженных терминалом;

- штрафы, налоги и др. платежи через портал гос. услуг;

- товары в многочисленных интернет магазинах;

- билеты в кино и театр;

- онлайн пополнять электронные кошельки различных платежных систем;

- переводить деньги на другие карты и счета через онлайн-банк;

- бронировать номера в отелях, арендовать авто.

Деньги всегда в вашем кошельке. Вам не нужно для каждой операции подписывать кредитный договор, собирать справки, оформлять страховку. Вы избавляетесь от всего этого на весь срок действия карты, оформив все документы при её получении.

Ваш кредитный лимит может быть увеличен. Большинство банков лояльно относятся к клиентам, возвращающим долги без просрочек. Регулярное и своевременное погашение кредита позволит вам через некоторое время рассчитывать на увеличение кредитного лимита.

Возможность быстро получить деньги, когда они крайне необходимы. В жизни бывают разные ситуации, когда могут срочно понадобится деньги на непредвиденные расходы. У вас есть возможность взять микро-заем в любой момент и даже без комиссии (если отдать вовремя).

Широкий ассортимент на рынке позволяет подобрать карту, идеально подходящую именно вам. Если вы часто посещаете рестораны или рассчитываетесь картой на АЗС, у вас есть возможность получить бонусы (кэшбэк) обратно на карту если вы правильно угадали с вашей основной статьей расходов. За месяц может набежать немаленькая сумма, что согласитесь, приятно. Обслуживание карты может вам ничего не стоить, если вы будете тратить ежемесячно оговоренную сумму или наоборот сохранять всё время на карте определенный остаток средств.

Вторичные факторы

Помимо финансовой выгоды можно рассмотреть и менее значимые моменты. Например, процедура выплаты по кредиту будет легче, потому что банк изначально формирует график платежей, и заемщик всегда точно знает, какую сумму нужно внести в следующем месяце. В случае с картой все немного иначе: ежемесячный взнос переменный и зависит от суммы расходных операций, а точнее – от фактического долга.

Срок действия договора потребительского кредитования строго определен и чаще всего составляет 3–5 лет. По окончании этого периода, при своевременном исполнении взятых на себя обязательств, отношения заемщика и банка прекращаются. У картсчета лимит возобновляемый и пользоваться деньгами можно несколько лет. Сам «пластик» банк меняет один раз в 3–5 лет, в большинстве случаев – бесплатно. Здесь выгода карты в том, что ее можно использовать продолжительное время и всегда иметь под рукой деньги на непредвиденные траты.

Единственный нюанс – к карте нельзя подключить много бонусных категорий, а лишь оформить с подходящей тематикой или с наиболее привлекательной программой лояльности. Однако выбрать можно продукт практически любой направленности: Аэрофлот, Пятерочка, РЖД, М.Видео, геймерские, есть даже такой вариант, как «Тепло» от банка «Восточный Экспресс» – кредитка с возвратом 5% за оплату услуг ЖКХ, связи, проезда на транспорте. Базовый возврат в 1–3% за все покупки присутствует в тарифах практически всех карт.

У каждого банковского продукта есть свои преимущества и недостатки – именно на эти факторы нужно ориентироваться, выбирая лучший вариант финансирования. Нелишним будет произвести предварительный расчет и выяснить, какой из продуктов будет дешевле. При необходимости, в этом всегда помогут сотрудники банка – ориентировочные цифры можно узнать по телефону колл-центра или лично, в офисе кредитора.

Информация могла устареть. Проверяйте информацию на официальном сайте.

Какие документы понадобятся для бизнес-кредита

Чтобы бизнесу получить кредит, нужно подать заявку, предоставить необходимые документы и дождаться решения банка.

Подать заявку. Это можно сделать в отделении банка или онлайн. Обычно требуют заполнить форму с паспортными и контактными данными.

Предоставить документы. Полный список необходимых документов можно узнать на сайте банка, в отделении или через форму обратной связи. Для физлиц, ИП и компаний он разный. Обычно нужно предоставить такие документы:

- действующий паспорт гражданина РФ;

- подтверждение регистрации бизнеса: для ИП — копия ИНН, ОГРНИП, выписка из ЕГРИП, а для юрлиц — копия ИНН, ОГРН и выписка из ЕГРЮЛ;

- выписку по расчетным счетам;

- налоговую декларацию за прошлый год.

Иногда банк запрашивает дополнительные документы: например, книгу учета доходов и расходов.

Как ИП взять кредит: инструкция

Дождаться решения и подписать договор. Документы могут рассматривать от нескольких минут до нескольких дней. Все зависит от вида, суммы и срока кредитования.

Если у потенциального заемщика плохая кредитная история, срок рассмотрения заявки может затянуться.

Как получить кредит ИП с плохой историей

Рядовой пользователь кредитки и банк должны говорить на одном языке

Итак, вы твердо решили оформить себе кредитку. Первое действие грамотного человека – это изучение всей имеющейся информации на официальных сайтах банков. И вот тут может ожидать первый сюрприз. Эмитенты, кредитные линии и лимиты, кредитная история, расчетный и платежный периоды. И венцом этих малопонятных терминов становится грейс-период. Что это означает? Давайте разбираться по порядку.

Банк пользуется всеми этими понятиями для разговора с обычными держателями карт. Значит, мы должны выучить и понять их язык, чтобы не оказаться “счастливым” обладателем многотысячного долга с запятнанной репутацией.

Банк-эмитент

Эмитент в переводе с латинского означает “выпускающий”. Так называют банки, которые выпускают в обращение платежные средства. Например, кредитные карты. При этом он несет обязательства перед держателем карточки по ее обслуживанию и по предоставлению определенной суммы денег в пределах лимита.

Кредитная линия

При оформлении кредитки вы подписываете с банком договор, в котором оговариваются условия предоставления вам денежных средств. Таким образом он открывает для вас кредитную линию.

Они бывают разных видов и для разных получателей. Но по кредиткам чаще открывают так называемую возобновляемую линию. Что это значит? Вы погашаете кредит по частям или целиком. Лимит по линии постоянно пополняется. Происходит это многократно, в течение всего срока действия договора.

Кредитный лимит

Банк открывает кредитную линию в пределах определенной суммы (лимита). Это максимум, на который может рассчитывать клиент при оплате карточкой.

Устанавливается предельная сумма в зависимости от его платежеспособности и политики банка. Решение о размере лимита принимается индивидуально. Учитываются заработная плата, трудовой стаж, чистая кредитная история и многое другое.

Ни один клиент не может выйти за границы кредитного лимита

Поэтому очень важно следить за его остатком, чтобы планировать покупки только в пределах доступных денежных средств

Кредитная история

Если вы хотя бы один раз получали кредит, то у вас уже есть кредитная история. Хорошая она или плохая зависит от того, как добросовестно вы выполняли свои обязательства по погашению заемных средств перед банком. Если вы не уверены, что с вашей кредитной историей все в порядке, проверьте ее.

Все истории хранятся в бюро кредитных историй (список на сайте ЦБ РФ). Мы имеем право с ней (или с ними) ознакомиться. Но, я думаю, это тема отдельной статьи.

Минимальный платеж

Минимальный платеж – это та обязательная сумма, которую вы должны в течение платежного периода вносить в погашение кредитного лимита. Зависит он от тарифов и условий, которые прописывают в договоре при открытии карты.

Например:

- карточка “100 дней без %” от Альфа-Банка – ежемесячный минимальный платеж составляет 5 % от суммы долга, но не менее 320 руб.;

- карта Тинькофф Платинум – от 6 до 8 %;

- Visa Classic и MasterCard Standard от Сбербанка – 5 %.

Расчетный, платежный и грейс периоды: в чем разница?

Расчетный период – это временной отрезок, в течение которого вы можете распоряжаться деньгами банка по своему усмотрению в пределах установленного лимита.

Платежный период – это время погашения кредита. Причем вы можете погасить только часть задолженности или всю сумму долга

Обратите внимание, что платеж должен быть не меньше минимального

Грейс-период или льготный период – это временной отрезок, включающий расчетный и платежный периоды. Если по окончании 50 дней вы полностью погасили кредит, то он обойдется вам совершенно бесплатно.

Наглядно все периоды представлены на диаграмме.

По ней видно, что расчетный период составляет 30 дней. Платежный – 20 дней. Грейс-период – 50 дней.

Как открыть и эффективно пользоваться

Требования к заемщику

Открыть кредитную карту можно в любом отделении выбранного вами банка или заказать по интернету. Финансово-кредитные учреждения предъявляют разные требования к заемщикам. Выделим основные:

- Постоянная или временная прописка на территории Российской Федерации.

- Гражданство РФ.

- Возраст заявителя от 21 до 65 лет. Но некоторые банки разрабатывают специальные программы для молодежи и пожилых людей.

Вашим преимуществом будет, если:

- работодатель переводит вам заработную плату на карту банка,

- имеете дебетовую карту,

- открыт депозит на ваше имя,

- взяли кредит в этом банке.

Основным документом для рассмотрения заявки на открытие карты является паспорт. Банк может попросить предоставить дополнительно:

- водительское удостоверение,

- СНИЛС,

- заграничный паспорт,

- свидетельство ИНН,

- полис ОМС.

Вся информация доступна на официальном сайте банка. Непонятные моменты выясняйте лично при встрече в офисе с представителями банка или по телефону горячей линии.

Главный вопрос, который интересует пользователя кредитной карты – это ее эффективное использование. Давайте поговорим об этом подробнее.

Плата за обслуживание

Годовое обслуживание варьируется в широком диапазоне. Например:

- Карта “100 дней без %” от Альфа-Банка – от 1 199 руб.

- Карта Тинькофф Платинум – 590 руб.

- Visa Classic и MasterCard Standard от Сбербанка – 750 руб. (для стандартных условий) и 0 руб. (для предодобренных карт).

Внимание! В большинстве случаев после активации карты спишется плата за годовое обслуживание

Условия эффективного использования

Главное условие пользования “чужими” деньгами – это их своевременный возврат. Поэтому, если вы в течение льготного периода кредитования вносите минимальный платеж или всю сумму долга сразу, то кредитная линия будет возобновляться снова и снова. Это удобно и выгодно.

Можно ли пользоваться кредитом абсолютно бесплатно? Да, можно. Мы частично уже затрагивали этот вопрос, когда разбирали термин “грейс-период”. Теперь остановимся более детально.

По каждой кредитке есть беспроцентный период (от 50 до 100 дней). Это значит, что в течение всего срока вы можете тратить деньги банка на любые цели. При погашении не всей суммы долга, а только его части, по истечении льготного периода вам начисляют проценты (рассчитываются индивидуально).

Если вы погасили в течение грейс-периода всю сумму кредита, то стоимость его составит 0 %. Покажу на конкретном примере. Мне установлен льготный период 50 дней с 23.03.2018 г. до 12.05.2018 г. Я в первый же день совершила покупку на сумму 5 тыс. руб. Если я погашу эти деньги до 12 мая, то сэкономлю на процентах 164,38 руб.

В чем плюсы?

Потребительский кредит хорош, когда нужна крупная сумма одномоментно — например, на покупку автомобиля, на строительство дома и ремонт и подобные цели.

Кредит наличными выдается на срок от нескольких месяцев до нескольких лет, и процентные ставки по кредитам ниже, чем по кредитным картам.

При необходимости кредит можно погасить досрочно. Большинство банков не берут комиссию за эту услугу, но этот момент надо уточнить до подписания договора. Кредит наличными несложно оформить, в некоторых банках можно сделать это онлайн, и достаточно паспорта.

Чтобы получить кредит, надо отправлять заявку только в те банки, где вероятность одобрения заведомо выше. Это легко сделать через сервис «Мастер подбора кредита».

Кредитка имеет свои плюсы. Во-первых, ее можно держать в качестве финансовой подстраховки и использовать при необходимости (например, брать с собой в отпуск или использовать для срочных покупок), проценты будут начисляться лишь на потраченную сумму. Если обслуживание кредитки бесплатное (у некоторых банков есть такие предложения), то держать подобную карту как резерв очень удобно и выгодно.

Во-вторых, есть льготный период: если гасить сумму задолженности, не выходя за его рамки, можно и вовсе не платить за использование банковских средств.

В-третьих, кредиткой проще пользоваться: если действие карты закончится, то банк автоматически продлит договор и выпустит вам новую, оформлять все заново не нужно.

В-четвертых, по кредитной карте можно получать кешбэк за покупки и оплату услуг. И если подобрать выгодное предложение, то можно ежемесячно возвращать себе приятную сумму за использование денег банка.

Подобрать кредитную карту, которая будет отвечать всем вашим требованиям, несложно — для этого есть удобный сервис «Мастер подбора кредитной карты».

Когда стоит брать кредит наличными

Кредит лучше подходит в той ситуации, когда нужно получить наличные деньги, и сразу крупную сумму на руки.

После заключения кредитного договора с банком, вся сумма денег сразу выдается на руки. Возврат долга и процентов происходит ежемесячно по оговоренному графику платежей. Сколько нужно возвращать и когда, известно заранее. При возврате кредита сумму долга, включающую проценты и другие сборы, разбивают на определенное количество месяцев, в течении которых задолженность будет погашена полностью. Для того, чтобы кредит не создавал дополнительных сложностей, нужно аккуратно, не нарушая графика, делать ежемесячный платеж.

Также необходимо внимательно изучить ту часть договора с банком, где прописаны условия досрочного погашения кредита и штрафные санкции, и в дальнейшем, придерживаться графика платежей, чтобы ни попадать под штраф.

Таким образом, кредит, как инструмент займа, лучше использовать для разовой, крупной, заранее спланированной покупки.

Когда известно, что нужно купить, и сколько это будет стоить. Недостаток кредита – сразу после его выдачи начинается начисление процентов за его использование. Как правило, кредит оформляется как единоразовая услуга. Если понадобятся деньги еще раз, придется все оформлять заново.

Преимущества кредита наличными:

- В случае крупной разовой покупки (например автомобиля), лучше использовать кредит наличными, поскольку на лимит по кредитной карте устанавливается верхний предел.

- Лимит на карте банками устанавливаются индивидуально, в зависимости от доходов клиента.

- При расчете наличными использовать такой кредит более удобно. В отличие от кредитной карты, при выдаче кредита в виде наличных, нет комиссии за снятие наличных средств в банкомате или кассе банка.

- При одинаковой сумме долга, ежемесячный платеж по кредиту будет меньше, чем размер платежа по кредитной карте. Однако, срок возврата долга по кредиту наличными больше, чем по кредитной карте.

- Процентная ставка по кредиту ниже, чем проценты за пользование кредитной картой, при большем сроке возврата долга по кредиту, чем по кредитной карте.

Когда кредитная карта выгодней кредита наличными

Кредитную карту удобно использовать, когда нужно делать много или несколько заранее незапланированных покупок, и в тех случаях, когда деньги с карты будут тратиться частями и постепенно. Если на кредитной карте не используется кредитный лимит, никаких обязательств перед банком нет, и проценты не начисляются. Проценты по карточному кредиту начисляются не на всю сумму, а только на ту часть, которую использовали. У кредитной карты есть одно существенное преимущество – льготный период погашения кредита. Как правило, это период 55-90 дней, в течение которого не начисляются проценты на снятые в кредит деньги.

Таким образом, внимательные и аккуратные заемщики, до окончания льготного периода возвращающие деньги банку, вообще не платят процентов за кредит.

Деньги с кредитной карты в рамках установленного лимита можно использовать сколько угодно раз, при этом важно не забывать вовремя возвращать долг банку.

За просрочку по возврату придется заплатить штраф и проценты, которые, как правило, больше, чем в случае обычного кредита. Ежемесячный платеж состоит из погашения части кредита, процентов за его использование и суммы за обслуживание. Также могут быть и дополнительные платежи по кредиту, такие как страховка. Оптимальный вариант погашения долга – в рамках льготного периода. При оплате кредитной картой по безналичному расчету, комиссия банка не снимается. Лучше не использовать кредитную карту для снятия наличных, за такую операцию банками взимается комиссия от 4%, что увеличивает расходы по обслуживанию карты.

В некоторых случаях, часть средств, при расчете кредитной картой, возвращается банком заемщику в виде бонуса. Эти деньги в дальнейшем можно использовать для покупок и расчетов в тех торговых сетях, с которыми у банка заключены партнерские отношения.

Что выгоднее и что легче получить

Рассмотрим на конкретных примерах:

- Вы не брали деньги в долг у этого банка. У вас нет зарплатной карты либо счета в этом финансовом учреждении. Получается, выгодней взять потребительский кредит. Правда для его оформления потребуется собрать много справок, что займет определенное время. Кредитную карту новому клиенту получить тоже можно. Но в этом случае вероятность одобрения ниже, а процент выше. Скорость оформления также отличается. Если речь идет о моментальной карте, то ее выдадут в день одобрения по заявке. Когда человек оформляет именной пластик, сроки увеличиваются до нескольких дней или недель.

- Вы не брали кредит в этом банке, но у вас есть зарплатная карта либо открыт именной счет. Можно без проблем оформлять как пластик, так и потребительский кредит. Ставка по обоим продуктам может быть чуть ниже, чем для новых клиентов. Скорость оформления примерно одинаковая, вероятность получения положительной заявки тоже. В некоторых финансовых учреждениях у клиента могут попросить меньший пакет документов для рассмотрения.

- У вас положительная кредитная история в этом банке. Можете смело оформлять заявку на любой банковский продукт. Скорость оформления будет примерно одинаковой. Вероятность принятия положительного решения высока. Процентная ставка будет чуть ниже по потребительскому кредиту. В некоторых случаях она одинакова. Например, когда банк предлагает оформить именной пластик по индивидуальным условиям или по акции для постоянных клиентов.

Это первые вводные данные, которые определят вероятность успеха в получении денег от банка.

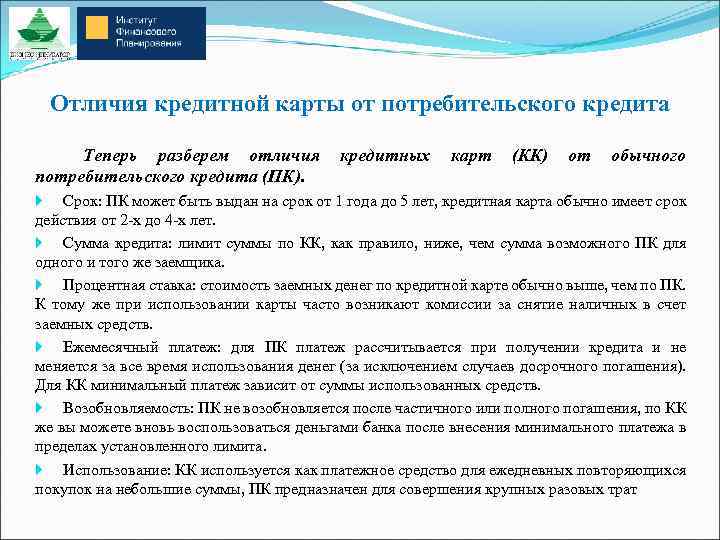

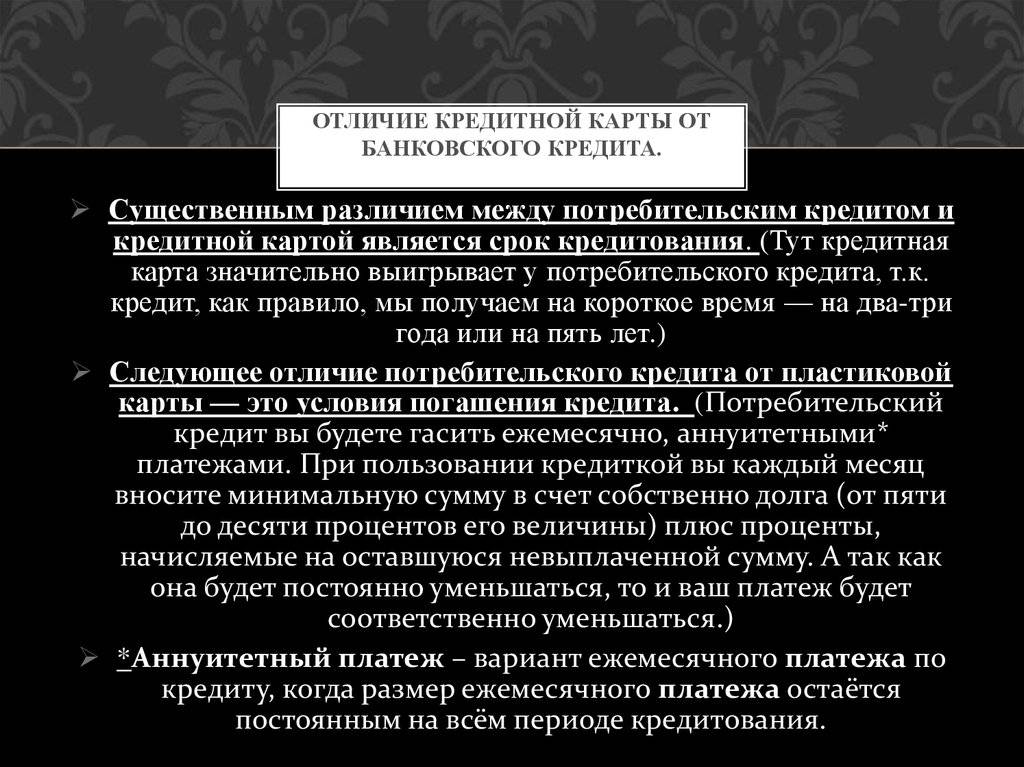

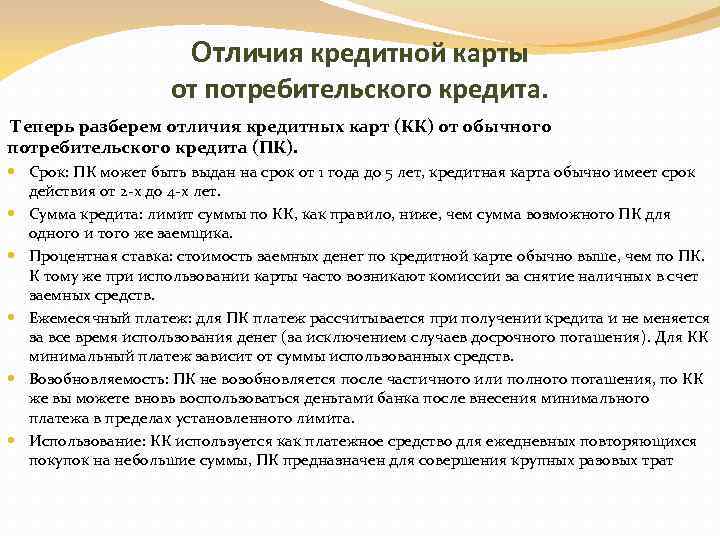

Потребительский кредит и кредитная карта: отличия

Потребительский кредит выдается единовременно – один раз всей суммой в виде наличных или безналичным переводом на счет клиента. Размер кредита зачастую выше чем лимит кредитной карты.

Лимит кредитной карты, чаще всего, небольшой, особенно в начале использования и тратить его можно не сразу, а по частям.

Процентная ставка

Первая форма кредита предполагает начисление процентов сразу после выдачи ссуды заёмщику и на всю сумму. Кредитные карты часто имеют льготный период, уложившись в который держатель карты избавит себя от уплаты процентов по кредиту, а после окончания льготного периода будет уплачивать проценты только на использованную сумму.

Пример 1: вы получили потребительский кредит на 100 000 рублей под 20% годовых на срок 1 год. Даже если вы потратили всего 10 000 от этой суммы процент будет начисляться на все 100 000, ежемесячный платеж – 10 000 в месяц, переплата – 20 000 рублей.

Пример 2: Вы получили кредитную карту с лимитом 100 000 рублей с годовой ставкой 30%. Потратили 1 числа 10 000 рублей в магазине, оплатили покупку с помощью терминала. У вас есть в среднем 55 дней на то, чтобы погасить задолженность, если срок вышел то начинают начисляться проценты на 10 000 рублей, а не на всю сумму лимита! Даже если растянуть оплату на год с момента траты, то переплата составит менее 1300 рублей.

Таким образом кредитная карта гораздо выгоднее если вам нужно немного денег на короткий срок. Однако если вам требуется крупная сумма на длительный срок, то выгоднее взять кредит, так как процентная ставка у него будет скорее всего ниже.

Комиссия

Выдача потребительского кредита не облагается комиссией, а вот за снятие денег с кредитной карты в банкомате банк чаще всего (но не всегда) берет от 1 до 5% от суммы. Есть исключения, некоторые банки выпускают специальные карты с которых можно снимать наличные без процентов.

Кредитная история и лимит

В отличие от потребительского кредита, использование «пластика» имеет преимущество в области оформления новой ссуды. По карте действует лимит кредитных средств, погасив который можно сразу воспользоваться новым кредитом. В случае получения потребительского кредита потребуется сновать подавать заявку и ждать ее рассмотрения.

Пользование

Оформление потребительского кредита означает фактически его использование, о чем свидетельствует мгновенное начисление процентов. Отказаться от наличной ссуды уже не получится. Кредитная карта с лимитом позволяет не тратить находящиеся на ней средства, а значит и не платить банку по процентной ставке. Единственными платежами в таком случае станут расходы на выпуск и обслуживание кредитки. Сам кредит можно использовать в любой период срока действия «пластика».

Признаки, отличающие один продукт от другого

Первое и самое важное отличие кредита от кредитки – единоразовая выдача денег. Они могут быть выданы на руки наличными в кассе или зачислены на счет заемщика

Размер одобренной суммы чаще всего больше, чем лимит кредитной карты. Однако кредиткой можно пользоваться при необходимости, истратить деньги полностью или только их часть.

Также серьезно отличается порядок начисления процентов. При оформлении кредита сразу рассчитывается процентная переплата. Ставка применяется ко всей сумме задолженности и распределяется на одобренный срок погашения.

В случае с кредитной картой правила начисления процентов немного сложнее. Дело в том, что большинство кредиток имеют льготный период, в который ставка не применяется. Можно вернуть на счет ровно столько, сколько потратили. По истечении грейс периода считаются проценты, причем их размер часто определяется индивидуально для каждого клиента. Также ставка может различаться для безналичных и наличных операций.

- Пример 1. У вас оформлен кредит 150 тысяч рублей под 18% годовых на 12 месяцев. Если вы получили деньги, но потратили только 15 тысяч рублей, процент будет насчитан на всю сумму. Ежемесячный платеж составит 14 800 рублей, переплата за весь срок 27 тысяч рублей.

- Пример 2. У вас есть кредитная карта с лимитом 150 тысяч рублей, оформленная по ставке 25,9% годовых, вы потратили с нее 15 тысяч рублей. В течение 50 дней банк позволяет полностью вернуть деньги без процентов. Если этого не сделать, будет насчитана процентная переплата, но только на сумму задолженности. Таким образом, даже если вы расплатитесь с кредитором только в течение года, переплатить придется около 3 900 рублей.

Получается, что кредитная карта выгоднее кредита, если вы тратите небольшую сумму и быстро возвращаете ее на счет. Однако при необходимости сделать крупную покупку обычный заем может быть более разумным решением. Дело в том, что ставка по кредиту меньше, чем по кредитке.

Также стоит обратить внимание на возможные комиссии. При обналичивании кредита дополнительная плата чаще всего не берется

Однако получение денег из кредитного лимита карты стоит 2%-5% от суммы операции. К тому же, банк обычно устанавливает определенный минимум комиссии, к примеру, 500 рублей.

Оформление кредита предполагает, что вы используете всю его сумму, поэтому и проценты начисляются сразу же. Отказаться от займа после его выдачи практически невозможно. В то время как кредитку можно закрыть, если она вам больше не нужна. Если вы не расходуете средства кредитного лимита, то и платить проценты банку не придется. Единственное, за что берется плата – годовое обслуживание пластика и другие сопутствующие расходы.

Потребительский кредит это

Потребительский кредит предоставляется частным лицам (домохозяйствам) для покупки предметов потребления. Объектами потребительского кредита могут быть практически любые покупки – квартира, машина, телефон, телевизор, организация свадьбы, лечение зубов и т.д. Потребительский кредит имеет целевое назначение – то есть, при его оформлении банк ставится в известность, на какие нужды будут потрачены заемные средства. Иногда банк выдает кредит наличными нецелевого назначения.

В чем заключаются плюсы кредита? Можно позволить себе приобрести понравившуюся вещь практически сразу. Кредит – своего рода, фиксация стоимости товара от будущего подорожания. Оплата за товар вносится небольшими частями – ежемесячными платежами, позволяя оптимально спланировать семейный бюджет и избавить от финансового провала в виде единовременной крупной денежной траты.

Среди минусов потребительского кредита можно отметить: высокую процентную ставку, которая существенно увеличивает стоимость товара, наличие скрытых дополнительных платежей и комиссий, которые выставляют недобросовестные кредиторы. Ну и психологическую составляющую: первые эмоции улеглись, вещь протестирована и используется, остается головная боль ежемесячных платежей. Чем крупнее покупка, тем больший фактор стресса: получится ли заплатить вовремя, не случится ли форс-мажоров с доходами, нужно больше работать и зарабатывать, ну и так далее…