Суть личного страхования

К понятию личного принято относить комплекс разных видов страхования, направленных на возможное наступление конкретных событий в жизни человека. Оно представляет собой защиту материальных интересов при наступлении заранее определённых договором событий за счёт средств страховой компании.

С экономической точки зрения речь идёт о перераспределении фондов, формируемых страховыми взносами всех желающих защитить себя и свою семью от невзгод таким образом. Здоровье, трудоспособность, человеческая жизнь и все связанные с ними имущественные интересы — вот основные объекты личного страхования. Выплаты по договору здесь являются не возмещением ущерба, а материальной помощью застрахованным и их семьям в сложных жизненных ситуациях.

Причиной зарождения этого явления послужили отношения работника и работодателя, главным образом в части утраты трудоспособности. Ввиду совершенствования технологий производственный травматизм постепенно вытесняется бытовым и транспортным, заболеваемость и смертность людей трудоспособного возраста остаётся на прежнем уровне. Не теряет актуальности и вопрос пенсионного обеспечения граждан.

Закон о страховом возмещении

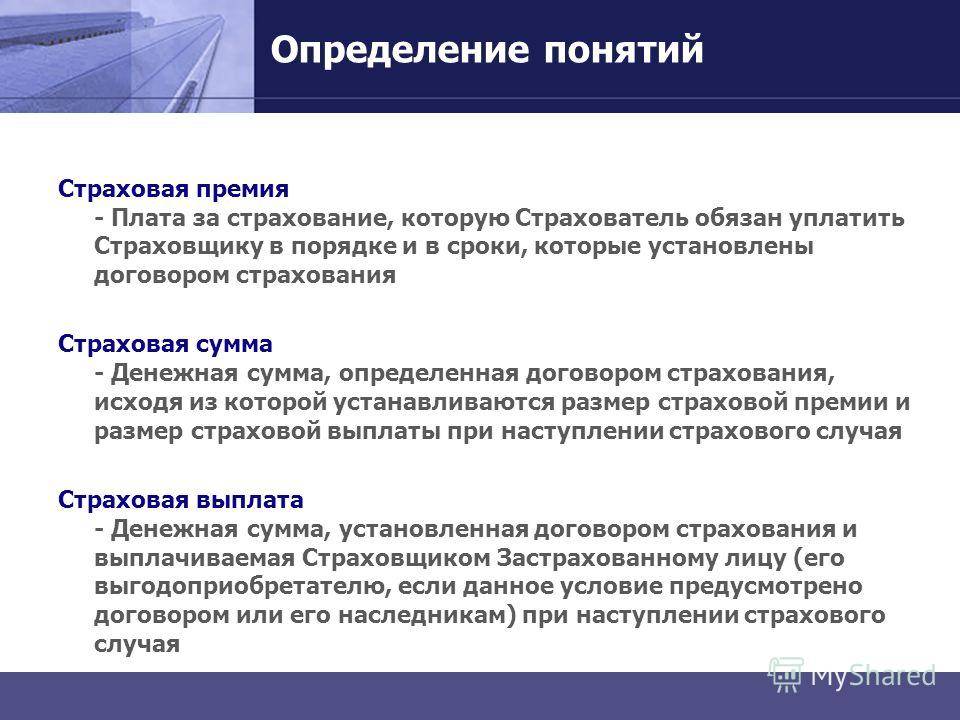

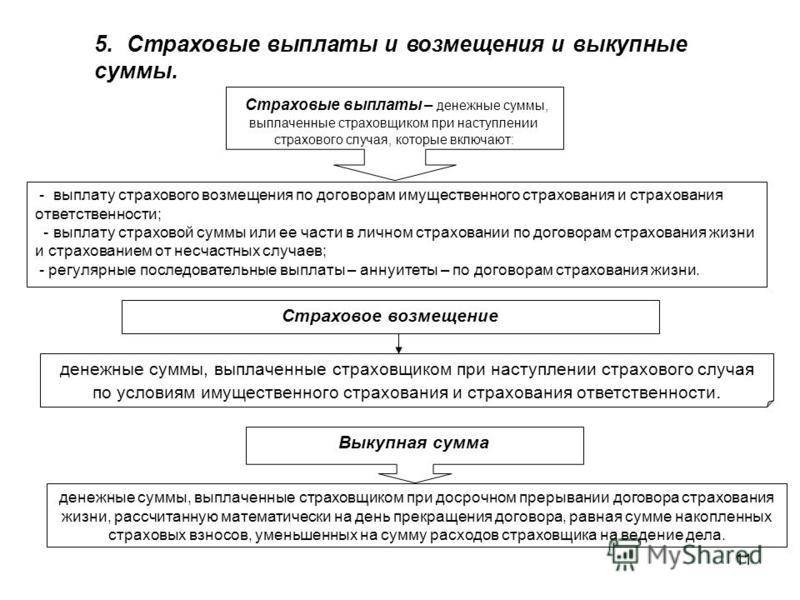

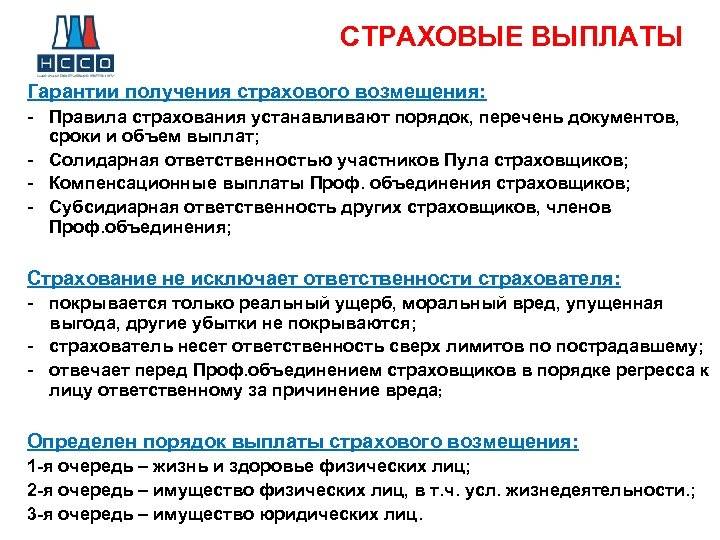

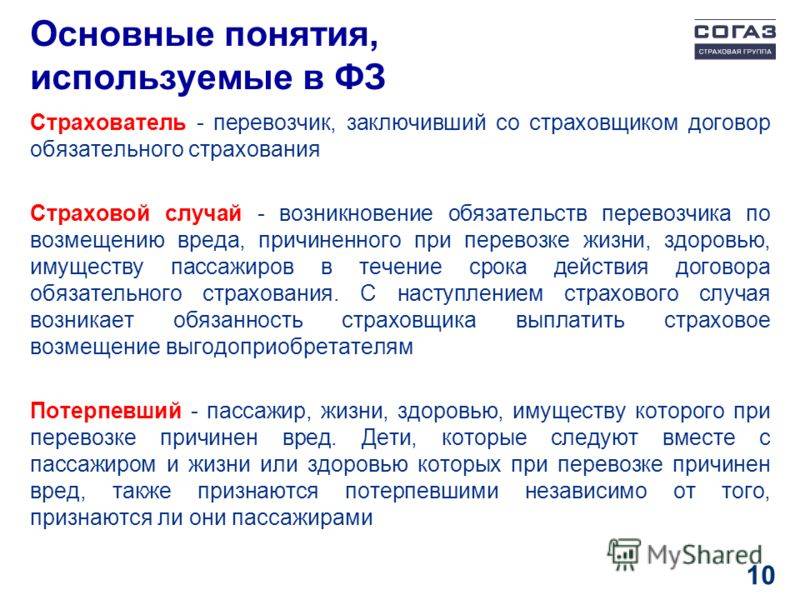

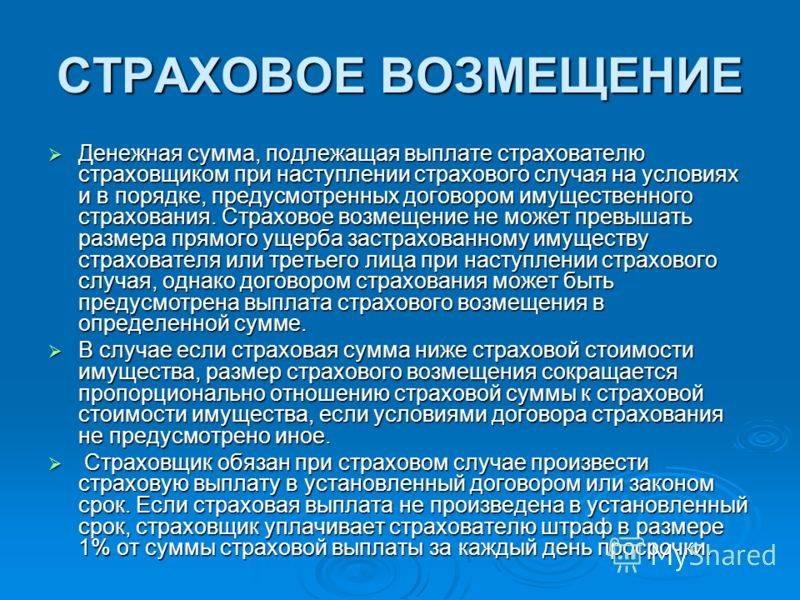

Страховое возмещение: что это, как определить размер компенсации, что влияет на сумму – ответы на эти вопросы подробно изложены в официальных источниках – законах РФ. В частности, определение термина «страховое возмещение» можно найти в п.3 ст. 10 Закона РФ от 27.11.1992 №4015-1 (ред. от 02.12.2019) «Об организации страхового дела в Российской Федерации». Согласно закону, страховое возмещение – это сумма, которую страховая обязана возместить выгодоприобретателю при наступлении страхового случая. Синонимом определения является термин «страховая выплата».

Особенности страхового возмещения описываются и в других законодательных актах, среди которых:

- ФЗ от 25.04.2002 №40-ФЗ об ОСАГО;

- ФЗ от 14.06.2012 №67-ФЗ об ОСАГО для перевозчиков;

- Положение Банка России от 19.09.2014 №431-П и другие.

В личном страховании эти понятия тождественны, так страховые выплаты осуществляются в размере всей суммы, указанной в договоре. При покупке полиса защиты имущества владелец договора получает компенсацию на покрытие реального ущерба, как и в автостраховании.

Рисковое страхование жизни

Главное основание для покупки полиса СЖ — риск, связанный с работой и бизнесом, активным отдыхом, путешествиями. Основные действующие программы страхования жизни обеспечат защиту:

- от несчастного случая;

- граждан, выезжающих за рубеж, путешествующих по стране;

- лиц, чья профессия связана с повышенным риском (обязательное страхование);

- при ипотечном кредитовании.

Рисковая страховка жизни бывает индивидуальной (личной, на членов семьи — одного или нескольких), групповой (корпоративной). Срок действия — от одного дня до года. СК предлагают полисы стоимостью от 20 руб. до нескольких тысяч рублей, с разными страховыми суммами (до 1 млн. руб.) и вариантами покрытия.

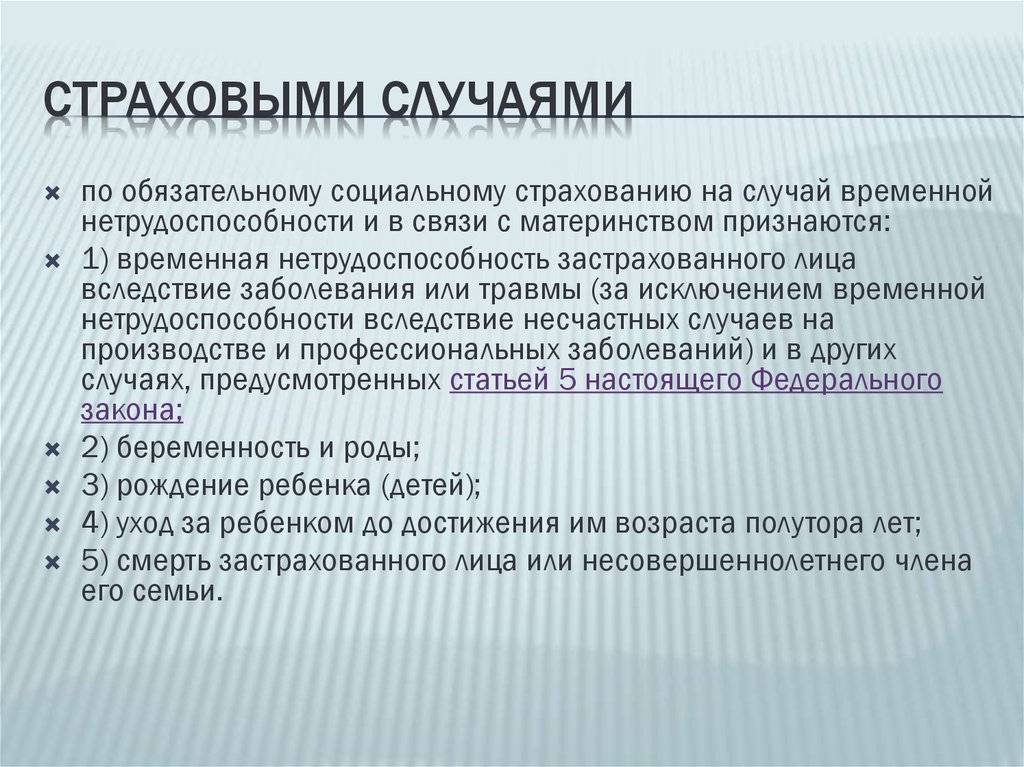

Страховой случай наступает, когда застрахованный человек в период действия полиса:

- травмировался, причинил вред здоровью;

- попал в стационар;

- нуждается в хирургическом вмешательстве;

- получил инвалидность;

- умер.

Возмещение по страховке может получить он сам или назначенный им выгодоприобретатель (в случае ухода из жизни).

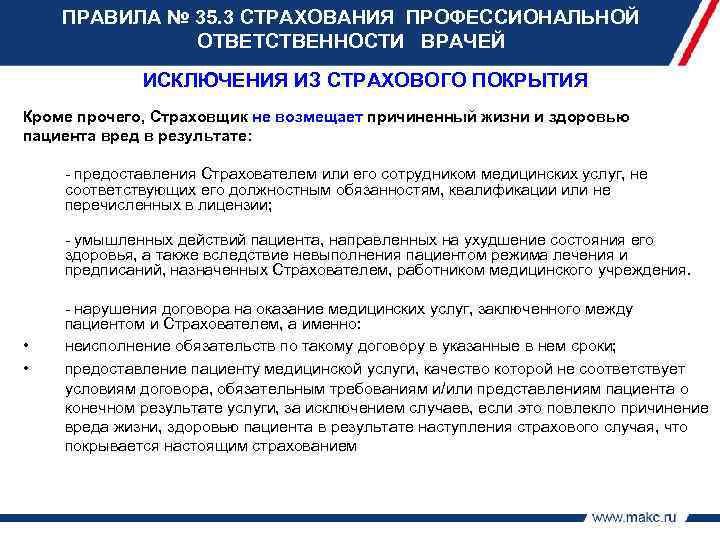

Выплаты по страховому полису не производят, когда застрахованное лицо умышленно причинило вред своей жизни и здоровью, находилось в наркотическом или алкогольном опьянении, совершило противоправные действия.

Для заключения договора страхования жизни нужно прийти в офис СК или купить полис онлайн. Страховку оформляют при наличии документа, удостоверяющего личность, на основании заявления. В некоторых случаях, например, когда стоимость полиса больше 1-2 млн. руб. или образ жизни гражданина связан с повышенным риском, страховщик может потребовать дополнительно другие документы. Некоторые программы страхования ставят ограничения по возрасту, по здоровью.

На стоимость полиса влияет набор страховых рисков, срок действия страховки и другие факторы. Например, в нашей компании можно оформить страховку жизни с полным перечнем страховых рисков. Полис действует круглосуточно по всему миру.

При наступлении нескольких страховых событий (травма-госпитализация-операция), компенсацию выплачивают по каждому из них.

Полис, купленный для путешествия за границу, для участия в соревнованиях или для другого мероприятия стоит дешевле, но покрывает только часть рисков.

СЖ — обязательное условие банка при ипотечном кредитовании, что часто ставит заемщика перед выбором — застраховаться или получить отказ в выдаче кредита. Ипотеку выдают на большой срок, во время которого могут произойти разные события. Если заемщик не сможет вернуть заем по причине болезни, смерти, банк будет вынужден организовать принудительное выселение семьи из ипотечной квартиры или дома. Но если жизнь заемщика застрахована, сумму кредита погасит СК. Если вам интересен данный вид страховки. То в нашей компании есть продукты, связанные с ипотечным страхованием. Страховая сумма — размер денежных обязательств по кредитному договору + 10%.

Виды личного страхования

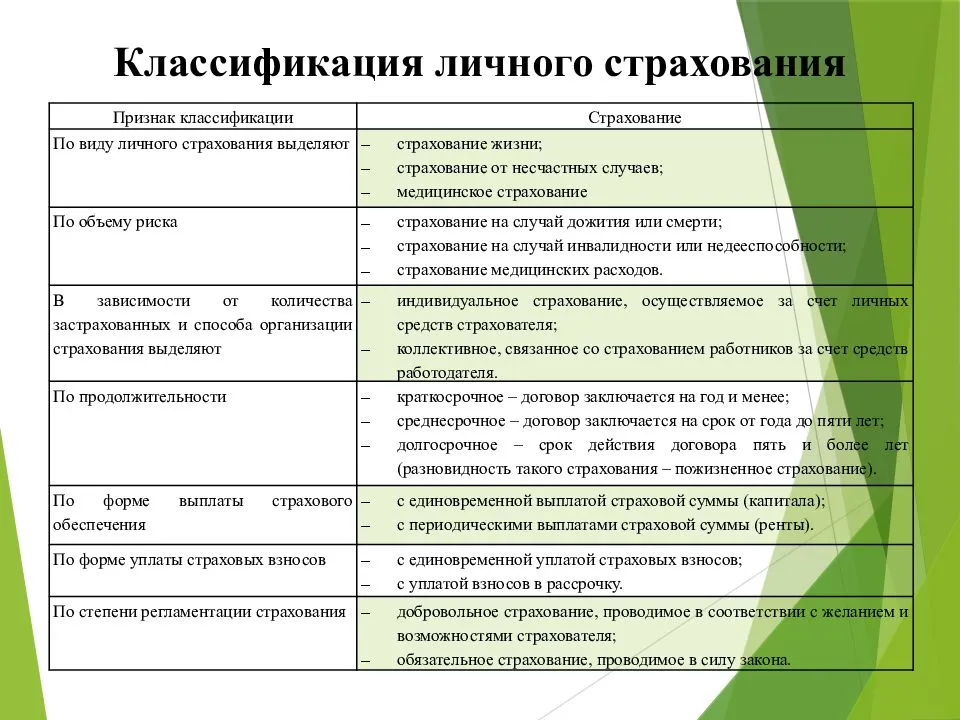

Существует несколько видов личного страхования.

Виды личного страхования делят на:

- жизни, когда страховыми случаями в отношении застрахованного является:

- уход из жизни во время действия договора;

- дожитие до определенного срока, события или даты выплаты страховой ренты;

- потеря трудоспособности, телесные повреждения и т.д.

Виды личного страхования

Виды личного страхования

Страхование жизни принято делить на рисковое и накопительное. Последнее в обязательном порядке включает страховую выплату в случае: смерти или дожития застрахованной особы до окончания действия договора. Это долгосрочные договора, которые носят сберегательную функцию. Это самый дорогой вид страхования.

от несчастного случая, когда страховым событием является вред, нанесенный жизни или здоровью застрахованного. Он не предусматривает обязательность страховой выплаты.

Виды личного страхования

Виды личного страхования

Страховая суммы выплачивается, если с застрахованным произойдет:

- нанесение ущерба здоровью, вследствие болезни или несчастного случая;

- инвалидность вследствие болезни или несчастного случая;

- смерть вследствие болезни или несчастного случая.

Классификация отраслей страхования по видам страховых выплат

Классификация отраслей страхования по видам страховых выплат

Страхование жизни может быть обязательным и добровольным. Застрахованными лицами могут выступать дети, школьники, взрослые, пассажиры определенных видов транспорта в пути, рабочие опасных профессий и т.д.;

медицинскоепредусматривает, что страховым событием является ущерб, нанесенный здоровью застрахованного лица.

Целью медицинского страхования является оказание медицинской помощи и оплата профилактических мероприятий за счет накопленных средств. В России существует два вида медицинского страхования – добровольное и обязательное. Последнее – часть государственной соцполитики. Она гарантирует всем гражданам страны равные права в получении квалифицированной медицинской помощи в российской системе здравоохранения и обеспечения лекарственными препаратами.

Классификация медицинского страхования

Классификация медицинского страхования

Назначение и размер страховой выплаты

Загрузка …

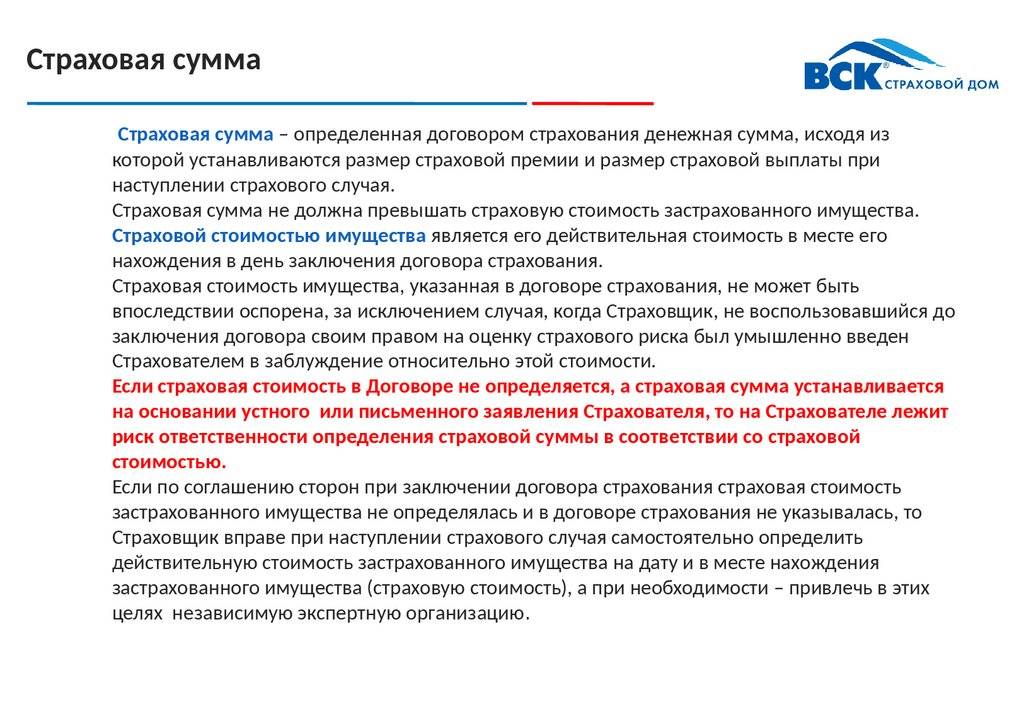

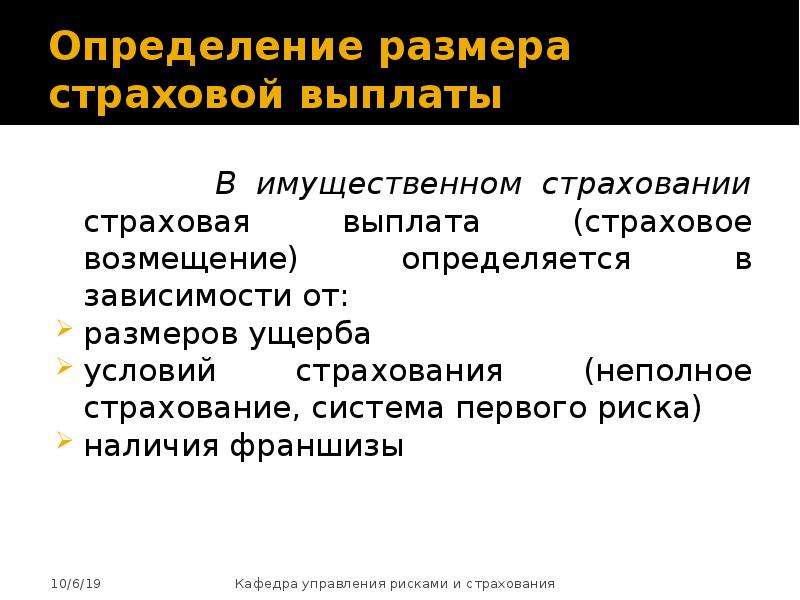

Страхование носит прежде всего защитный характер. Если оно касается имущества, проявляется его восстановительная функция, если рисков физических лиц – компенсационная, а если безрискового личного страхования – обеспечительная. В договоре о страховании жизни может отсутствовать пункт о рисках, поэтому страховой случай не расценивается как источник причинения вреда. Размер выплаты при осуществлении риска всегда сопряжен с суммой, на которую застрахован определенный предмет, поэтому он определяется в ее пределах. В имущественном и личном страховании используется разный порядок исчисления возмещаемого ущерба. Как уже упоминалось, в имущественных договорах страховая сумма не превышает стоимости предмета, а выплата – размера понесенных убытков. Отличие полисов личного назначения в этом плане состоит в том, что планка страховой суммы согласовывается сторонами, а при наступлении страхового события перечисляется пострадавшему лицу в полном размере.

В какой форме выплачивается страховое возмещение – ТОП-4 основных вида

Возмещение убытков, в какой бы форме оно не производилось, не должно превышать размера реального ущерба, причиненного страхователю.

Правда, в некоторых случаях (например, при медстраховании), оценить действительный ущерб довольно сложно. В таких договорах сразу указывается определенная сумма выплат или объём услуг, который должен быть оказан страхователю.

Рассмотрим основные разновидности компенсации по страховке.

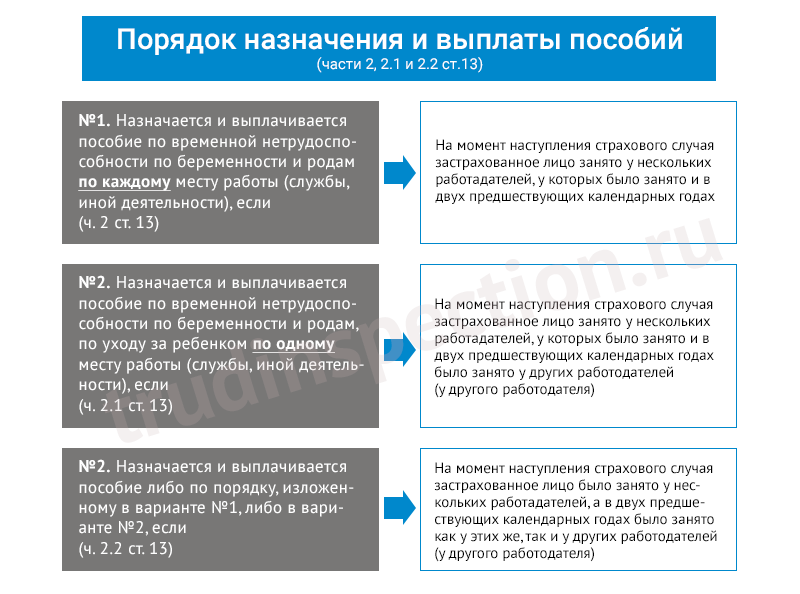

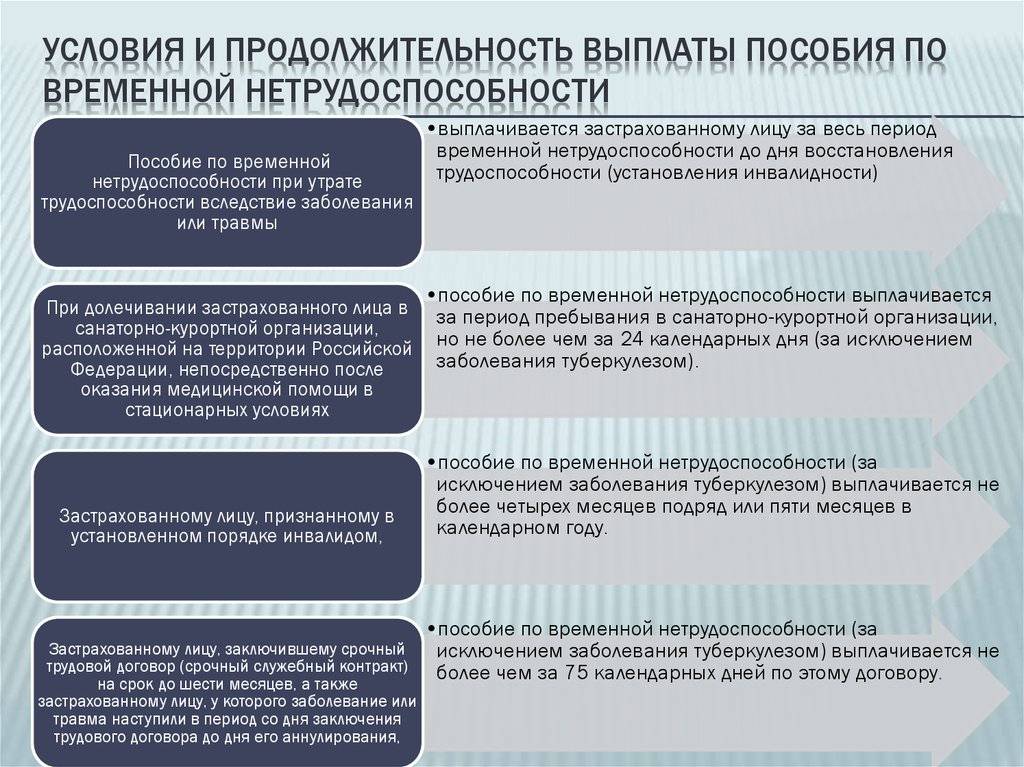

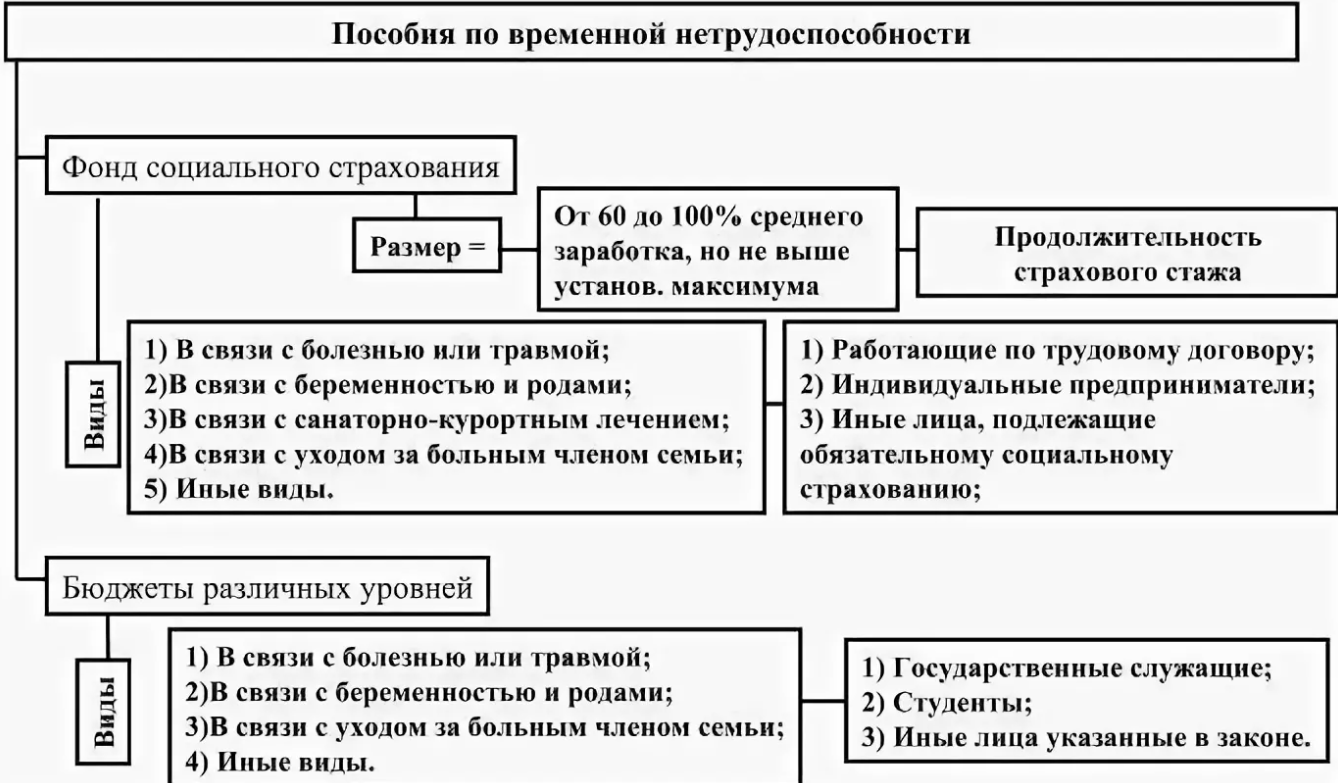

Вид 1. Пособие по временной нетрудоспособности

Компенсация на период нетрудоспособности, возникшей в результате травмы или болезни, предусмотрена обязательными медицинскими и социальными страховками, а также полисами добровольного страхования жизни и/или здоровья.

Вид 2. Страховые выплаты

Деньги выплачиваются согласно договору – ежемесячно либо единовременно. Страховщик начинает выплачивать положенную сумму после того, как страхователь предъявит все документы, необходимые для подтверждения страховой ситуации.

Каждая компания подсчитывает общий размер страховых выплат за отчетный период. Этот показатель служит своего рода подтверждением добросовестности страховщика. Данные о выплатах находятся в открытом доступе либо на сайте организации, либо на официальных федеральных ресурсах.

Вид 3. Оплата расходов на восстановление здоровья и реабилитацию сотрудника предприятия

Пособия по временной нетрудоспособности часто недостаточно для покрытия расходов на поправку здоровья. Поэтому полисы предусматривают оплату медицинской, социальной или профессиональной реабилитации пострадавшего.

Обязательные социальные и медстраховки далеко не всегда могут обеспечить полноценное лечение и восстановление здоровья страхователя. Но зато полисы добровольного страхования жизни гарантируют полный объём терапевтической и дополнительной помощи.

Виды такой помощи весьма многочисленны:

- дополнительные услуги диагностического и лечебного характера (физиотерапевтические процедуры, исследования, массаж и другие мероприятия, рекомендованные лечащим врачом);

- лекарства – бесплатно или по льготным ценам;

- особый режим питания при лечении в стационаре;

- санаторно-курортная терапия + оплата расходов на билеты;

- дополнительный оплачиваемый отпуск;

- протезирование и обеспечение медтехникой.

Больше сведений по этой теме – в статье «Страховой медицинский полис».

Вид 4. Дополнительные расходы

Если экспертная комиссия установила, что страхователю требуются дополнительные виды помощи или особый уход, компания должна предоставить ему такие услуги в надлежащем объёме. При условии, конечно, что это предусмотрено договором.

Например, если больному из провинции требуется операция в столичной клинике, страховщик должен оплатить расходы на транспортировку и лечение.

Выплаты по личному страхованию это

По условиям смешанного страхования жизни, предусмотрена выплата страховой суммы в связи с дожитием застрахованного до окончания срока страхования. Выплаты производятся за счет нетто-ставок на дожитие и нетто-ставки до определения определенного срока, заложенных в страховых взносах. Поскольку уплата страховых взносов, включающая эти нетто-ставки, производится в течении всего срока страхования либо единовременно, а выплата — после истечения срока действия договора, в страховом фонде образуются временно свободные средства. В период страхования они не могут расходоваться и зачисляются в резерв взносов по страхованию жизни.

Какие виды пенсионных выплат существуют

В 2019 году жители Крыма и Севастополя могут претендовать на все пенсионные выплаты, которые предусмотрены российским законодательством, поскольку период интеграции регионов в российское правовое и экономическое пространство состоялся в полном объеме.

В России существует несколько их видов как то:

- страховая;

- накопительная;

- добровольная пенсия;

- государственное пенсионное обеспечение.

Страховые пенсии

Страховые пенсии делятся на виды. Рассмотрим каждый отдельно.

Страховая пенсия по старости

Эти выплаты, по сути, представляют собой компенсации гражданам по причине нетрудоспособности, которая, в свою очередь, наступает по достижении преклонного возраста.

Внимание! Пенсионный возраст в Крыму, как и во всей России, постепенно увеличивается и в 2019 году составляет 55,5 лет для женщин и 60,5 лет для мужчин. Сумма страховой пенсии зависит от суммы страховых взносов, перечисленных за работника в ПФР. Однако чтобы претендовать на нее следует достигнуть не только пенсионного возраста, но и иметь необходимое количество пенсионных баллов и минимальный стаж работы, значения которых также увеличиваются с каждым годом

Отдельным категориям работников (медики, врачи, например) страховая пенсия может быть назначена досрочно

Однако чтобы претендовать на нее следует достигнуть не только пенсионного возраста, но и иметь необходимое количество пенсионных баллов и минимальный стаж работы, значения которых также увеличиваются с каждым годом. Отдельным категориям работников (медики, врачи, например) страховая пенсия может быть назначена досрочно

Сумма страховой пенсии зависит от суммы страховых взносов, перечисленных за работника в ПФР. Однако чтобы претендовать на нее следует достигнуть не только пенсионного возраста, но и иметь необходимое количество пенсионных баллов и минимальный стаж работы, значения которых также увеличиваются с каждым годом. Отдельным категориям работников (медики, врачи, например) страховая пенсия может быть назначена досрочно.

Страховая пенсия по инвалидности

Эта выплата назначается лицам, признанным в установленном порядке инвалидами и имеющими трудовой стаж, срок которого не имеет значения.

Пенсия по потере кормильца

Этот вид пенсионного обеспечения назначается, как правило, лицам, находящимся на иждивении у умершего кормильца, имеющего страховой стаж и, соответственно, за которого вносились страховые взносы в ПФР.

Накопительная пенсия

Этот вид обеспечения формируется за счет части страховых взносов, направленных на счета негосударственных пенсионных фондов. НПФ, в свою очередь, инвестируют их в различные активы, тем самым обеспечивая доходность пенсионных накоплений.

Важно! Выбрать такой вид формирования будущей пенсии можно было до конца 2015 года лицам, которые моложе 1967 года рождения

Добровольная пенсия

Каждый гражданин РФ вправе заключить договор с НПФ и вносить дополнительные взносы из собственных средств для формирования «второй» негосударственной пенсии.

Государственное пенсионное обеспечение

Существует 5 видов данной выплаты.

Социальные выплаты

Могут быть назначены лицам преклонного возраста, которые не могут претендовать на страховую пенсию по причине недостатка стажа и баллов.

По инвалидности

На этот вид обеспечения могут рассчитывать лица, ставшие инвалидами из числа военнослужащих, жертв техногенных катастроф, участников ВОВ.

Государственная пенсия по старости

Ее получают лица, подвергшиеся воздействию техногенных катастроф.

Это интересно: Система дошкольного и среднего школьного образования в Испании в 2020 году (видео)

Сколько стоит личное страхование?

На то, какой будет стоимость личного страхования, влияет целый ряд факторов:

- срок заключения договора;

- возраст страхуемого лица;

- состояние здоровья;

- вид деятельности страхователя — связан ли он с рисками или нет.

Программу страхования можно оформить на срок от 5 до 20 лет, чем она дольше, тем меньше будут страховые взносы.

Разумеется, клиенту, который занимается спокойной деятельностью и не имеет особых проблем со здоровьем, компания назначит меньшие тарифы, чем человеку, деятельность которого сопряжена с высокими рисками.

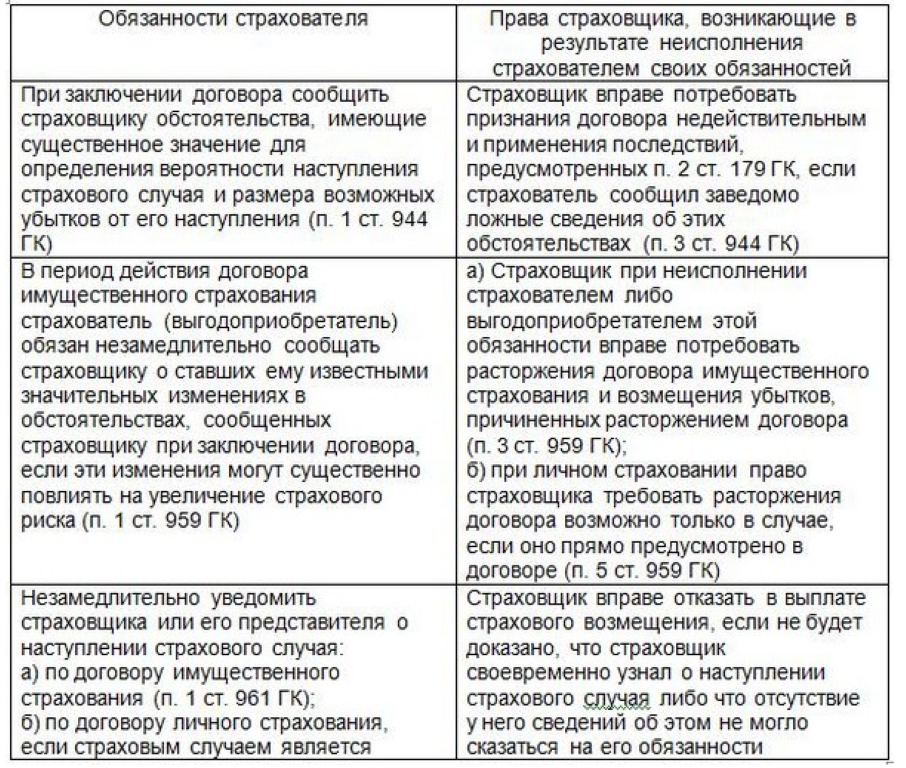

На этапе оформления страховой программы страховщик не будет проверять достоверность предоставленных клиентом сведений о его здоровье, наличии вредных привычек и образе жизни.

Однако в интересах страхуемого лица сказать правду и ничего не утаивать, преследуя цель понизить расценки на страховые взносы.

Тем не менее, можно сказать о средних расценках на личное страхование — ежегодный страховой взнос составляет порядка 48 – 60 тысяч рублей.

Эти цифры применимы к людям среднего возраста, с удовлетворительным состоянием здоровья и не занимающимся опасной деятельностью.

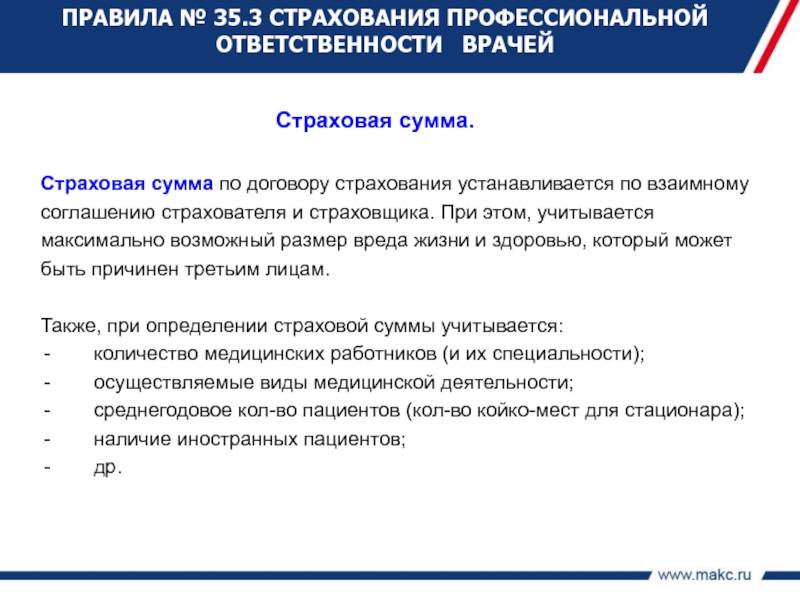

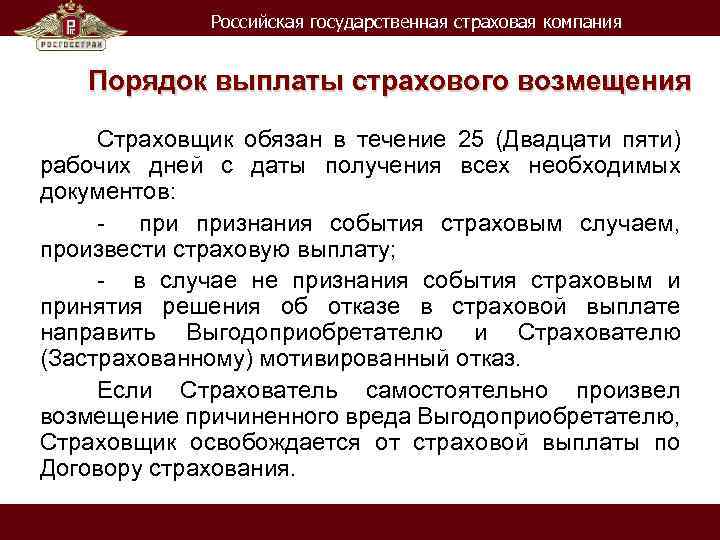

Размер страхового возмещения

Расчет суммы, которая полагается при реализации риска, является обязанностью страховой компании. Срок расчета не должен превышать максимальный период рассмотрения заявки, который, по закону, составляет месяц.

В имущественном страховании

Страховые выплаты в имущественном страховании не могут превышать реальную рыночную стоимость объекта. Возмещение выплачивается пропорционально сумме убытка. Расчет стоимости осуществляется после предварительного осмотра поврежденного имущества представителем СК или независимым экспертом по назначению страховщика.

В личном страховании

Согласно ст. 947 ГК РФ, размер возмещения в личном страховании устанавливается после соглашения между клиентом и финансовой организацией. Особенностью такой страховки является получение 100% выплаты при реализации риска, так как причинение вреда жизни и здоровью застрахованного лица не может рассчитываться в процентном соотношении.

По ОСАГО

По ОСАГО размер возмещения регулируется на законодательном уровне. Если есть пострадавшие, каждый из них получает до 500 000 рублей. Возмещение материальных убытков осуществляется в размере до 400 000 рублей.

Для получения возмещения по ОСАГО потерпевшая сторона имеет право обратиться за прямым возмещением убытков к своей компании (если нет пострадавших людей), либо подать заявление страховщику виновника ДТП.

Выплаты в случае смерти застрахованного

Страховые выплаты в случае смерти застрахованного получают его родственники – члены семьи, наследники по договору. Если смерть застрахованного лица связана с договором ОСАГО, то его семья получит 475 000 рублей, а организатору похорон выплачивается 25 000 рублей.

Правила оплаты личного страхования

Действие страховки, определяющей риски для жизни, может прерваться в случае несвоевременного осуществления взноса по ней. Отечественные страховые компании обычно сохраняют подобную защиту в силе еще 1-2 месяца после просрочки очередного платежа. Затем, если клиент никак не пытается разрешить проблему, заключенный с ним договор расторгается. Для тех граждан, просрочку платежа которых обусловили объективные причины, существует несколько вариантов выхода из ситуации. Страховые компании стремятся сохранить своих клиентов, поэтому идут на определенные уступки, чтобы те успели восстановить платежеспособность.

Особенности личного страхования

Такой вид соглашения имеет несколько отличительных черт, отличающий его от других:

- Востребованность. Такой вид договоренности способствует обязательной выплате средств при получении травмы. В особенности широко распространено это соглашение в компаниях, для того чтобы внушить уверенность сотрудникам.

- Обособленность. Другие виды соглашения в основном распространяются на юридические лица. В этом случае, человек может самостоятельно выступить заявителем.

- Особая оценка. Нельзя определить точную сумму выплаты, поскольку наступление страхового случая непредсказуемо. В каждом отдельном случае размер выплаты определяется индивидуально, в зависимости от нанесенного ущерба.

- Долговременность. Соглашение можно продлевать на неопределенный период. Единственным условием, является то, что переоформление должно быть осуществлено ежегодно.

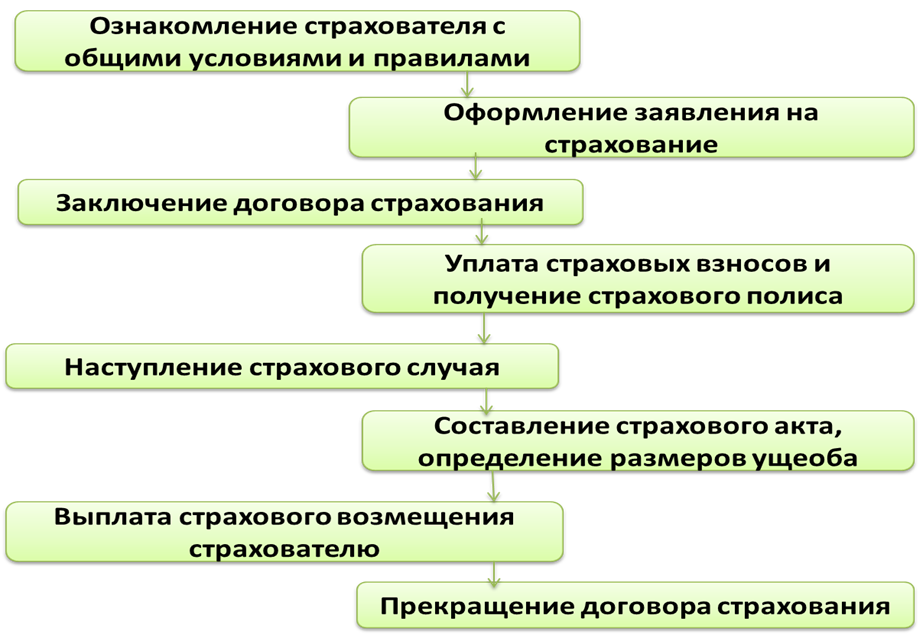

Порядок уплаты компенсации

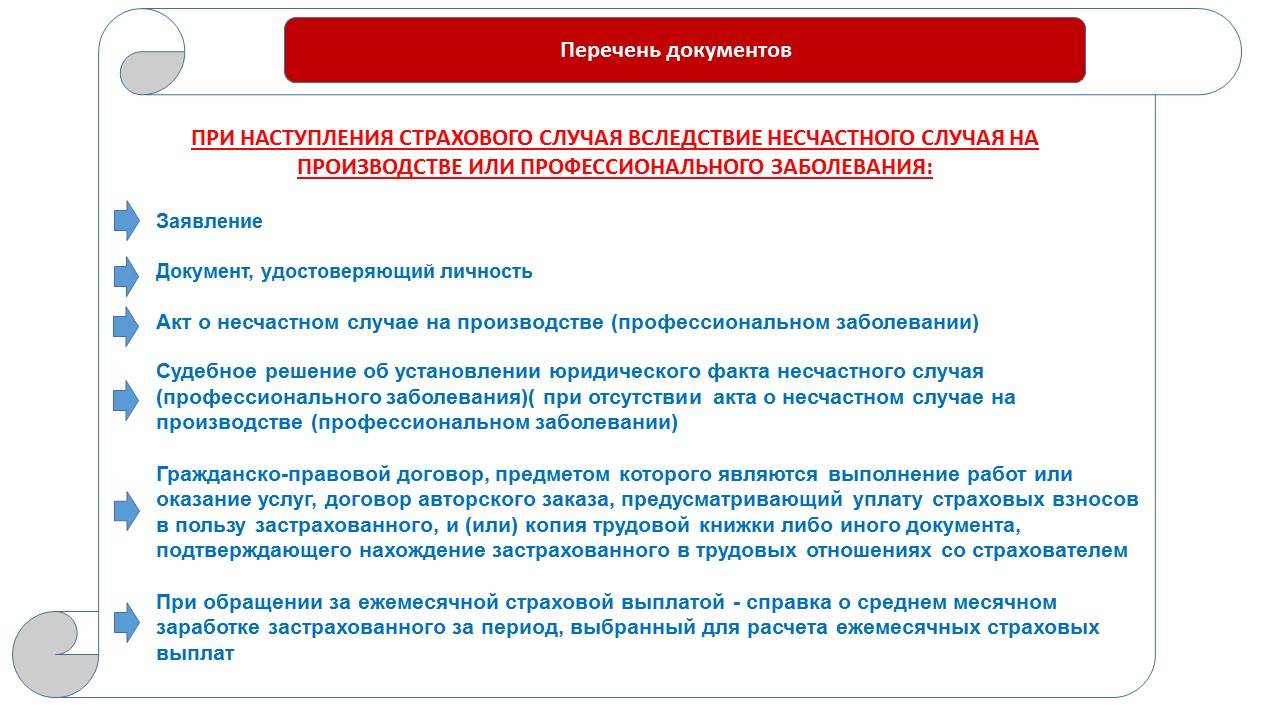

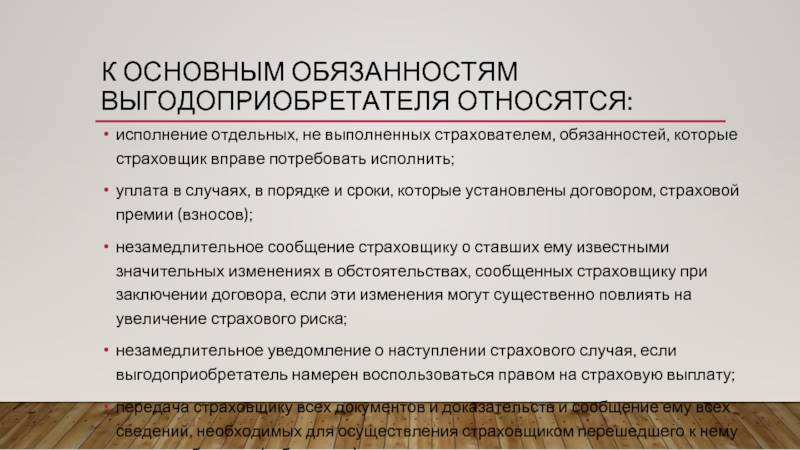

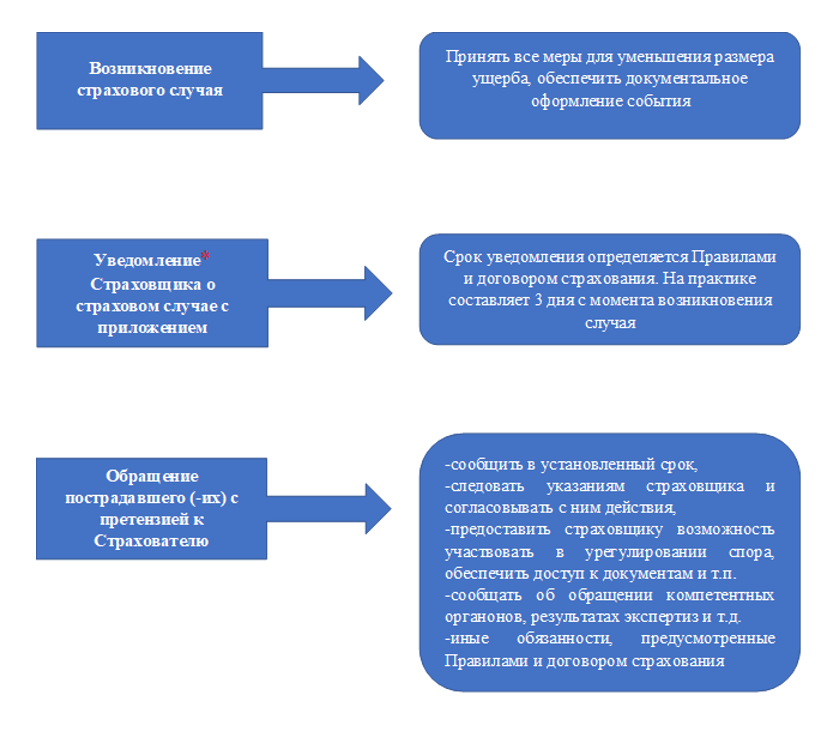

Обращаться к страховщику следует после наступления страхового события, упомянутого в договоре. СК сможет компенсировать убытки только после подтверждения страхового события и оформления соответствующих документов, перечень которых содержится в тексте договора страхования. Закон предусматривает конкретные сроки для совершения всех выплат или оповещении клиента СК об отказе. Действия, которые обязан совершить страхователь для получения возмещения по страховому договору, содержат:

- Информирование страховщика о наступлении рискового случая в установленные сроки.

- Посещение страховой компании и оформление заявления на получение выплат.

- Сбор и передача страховщику прописанного в договоре пакета документов. Требовать дополнительные справки, не предусмотренные в договоре, СК не вправе.

- Получение положительного решения о возмещении. При отрицательном ответе рассмотрение причины и устранение (по возможности) или обращение в суд, если права страхователя нарушены.

При ухудшении здоровья или увеличении размера ущерба из-за страхового случая страхователь имеет право в заявительном порядке просить о пересмотре страхового возмещения. Закон обязывает страховщика в течение 30 дней (включая нерабочие) выплатить клиенту компенсацию либо известить об отказе, указав причины такого решения. Если СК просрочила выплату, то за каждые сутки сверх установленного срока взимается пеня.

Факторы, влияющие на стоимость

Каждая компания определяет стоимость самостоятельно, но существует несколько причин, в связи с которыми сумма заключения договора на выплаты может отличаться:

- Возраст. Как правило, чем младше заявитель, тем меньше он должен будет уплачивать взнос. Это обусловлено тем, что молодые люди имеют меньший процент попадания под страховой случай, соответственно выплата будет назначена значительно позже. К тому же, женщины чаще платят меньше мужчин, поскольку их работа реже связана с опасным производством, что уменьшает риск получения травмы.

- Профессия. Чем опаснее профессия, тем больше будет сумма взноса. Больше всего платят сотрудники полиции, военные, спасатели и врачи инфекционных отделений.

- Длительность соглашения. Чем длительнее срок действия договора, тем больше придется заплатить. Соглашения на всю жизнь заключаются крайне редко, и их стоимость составляет несколько тысяч.

- Сумма выплат. Заявитель сам указывает предполагаемую сумму, но чем она больше, тем выше стоимость взноса.

- Место проживания. В некоторых регионах сумма взноса значительно выше, что обусловлено трудными условиями проживания или высоким показателем смертей.

Понятие и основные положения

Под личным страхованием понимают обеспечение определенной формой финансовой защиты человека на случай возникновения рисков, связанных с угрозой жизни, благополучию, здоровью.

В зависимости от направления, в котором осуществляется страхование, различают следующие объекты защиты:

- жизнь;

- несчастный случай;

- болезнь;

- достижение пенсионного возраста;

- наступление определенного события.

Личное страхование и его основные виды регулируются положениями федерального закона «О страховом деле», предоставляя возможность оформления страховки с преследованием имущественных интересов граждан (при достижении установленного возраста, истечении срока, смерти, болезни), оказанием требуемых медицинских услуг при появлении в жизни установленных полисом обстоятельств.

Закон предусматривает две формы программ: обязательную и добровольную. Если по добровольной страховке необходимо волеизъявление страхователя, то обязательная форма подразумевает обязанность каждого участвовать в определенной программе.

В ГК содержатся правовые нормы, которые должно соблюсти личное страхование (ст. 934). Компания берет на себя обязательство произвести определенную договором выплату (или премию) в интересах страхователя при наступлении условий, указанных в договоре.

К таким случаям относятся нанесение вреда здоровью, жизни, наступление определенного возраста или события. Таким образом, под данный вид страхования могут быть отнесены страховые выплаты по болезни, смерти, достижении пенсионного возраста, совершеннолетия, свадьбы и т. д.

Следует отличать личное страхование от имущественного, при котором затрагивается ущерб той или иной собственности страхователя.

Приобретение полиса личного страхования означает охват страховым покрытием интереса, связанного с личностью конкретного человека (застрахованного лица).

По продолжительности страхового обеспечения личное страхование может быть долгосрочным либо заключается на короткий промежуток времени. К долгосрочным страховкам относят договора, действующие не менее 1 года. Для краткосрочного варианта закон предусматривает длительность действия от 1 дня.

Страховка от болезней и несчастных случаев

Такой вид страхования предназначен для оказания материальной поддержки в случае потери здоровья или смерти застрахованного лица. Может проводиться в двух формах — обязательной и добровольной.

В нашей стране действуют следующие виды обязательного страхования такого рода:

Несчастные случаи на производстве и профессиональные заболевания. Личное страхование такого вида рассматривает в качестве объекта имущественные интересы работников, имеющих проблемы со здоровьем, получивших травмы, лишившихся трудоспособности, умерших в результате несчастного случая, связанного с производством. Законодательство обязывает всех без исключения работодателей осуществлять такой вид социальной защиты своих сотрудников. За его проведение отвечает Федеральная служба страхования, куда и направляются страховые взносы. Эта организация занимается ежегодной разработкой новых тарифов. Страховой случай здесь — подтверждённый факт нанесения вреда здоровью, смерть как итог несчастного случая или профессионального заболевания. Работнику гарантируется предоставление пособия по временной нетрудоспособности, единовременные и периодические страховые выплаты, погашение дополнительных расходов.

Государственные программы страхования жизни и здоровья служащих определённых категорий. Такими привилегиями наделены сотрудники прокуратуры, налоговой инспекции и МВД, депутаты, военнослужащие, космонавты и другие. Объём страховой выплаты для работника рассчитывается на основании его оклада. Чтобы заниматься таким видом деятельности, страховая компания должна обладать соответствующей лицензией.

Личное страхование пассажиров. Сюда входят междугородние и туристические воздушные, железнодорожные, автомобильные, а также перевозки по воде. Правовой договор заключается между страховой и транспортной компанией, представляющей интересы пассажиров. В таком случае сумму взноса, включённую в стоимость билета, оплачивает сам гражданин. Выплата страховки производится при получении травм или гибели в результате несчастного случая на транспорте.

Добровольное страхование от несчастных случаев, осуществляемое физическим лицом, будет распространяться на членов его семьи. В качестве страхователя может выступать организация, желающая защитить представляющих для неё материальный интерес лиц. Видов такого страхования довольно много: индивидуальное и коллективное, полное или частичное, для взрослых или детей.

По факту наступления страхового случая застрахованный или его представитель может рассчитывать на следующие виды покрытий:

- Финансирование оказанной медицинской помощи.

- Ежедневное пособие в случае наступления временной нетрудоспособности.

- Материальные выплаты при наступлении инвалидности или смерти.

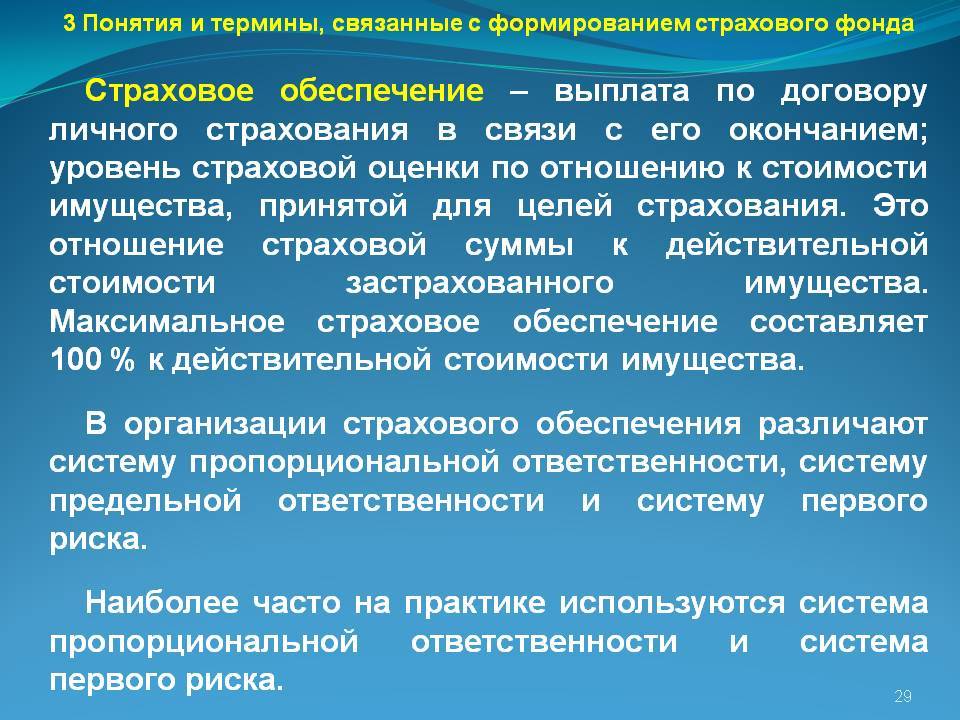

Система пропорционального страхования. Собственное участие страхователя в возмещении ущерба

Собственное участие страхователя в возмещении ущерба

Страхование ущерба – это отношения, предусматривающие механизм возмещения имущественного ущерба, причиненного страхователю в результате наступления страхового случая. Факторами, ограничивающими размер страхового возмещения в имущественном страховании, признаются:

- величина фактически понесенного ущерба;

- страховая стоимость;

- согласованная страховая сумма.

Величина страхового возмещения ограничивается размером фактического ущерба от реализации страхового риска. Страховщик не обязан выплачивать страхователю возмещение, превышающее сумму фактического ущерба. Этот принцип основывается на сущности страхования ущерба, которое в противоположность страхованию суммы направлено на покрытие конкретной потребности страхователя в компенсации ущерба, возникшего в результате наступления страхового случая.

Согласование сторонами и включение в договор различных ограничений ответственности страховщика может привести к тому, что в отдельных случаях сумма подлежащего выплате возмещения может оказаться меньше суммы фактического ущерба. Именно эту цель преследует включение в договор страхования:

- франшизы, например, в страховании автомобилей;

- лимитов ответственности страховщика в страховании определенных ценных предметов, по которым величина страхового возмещения устанавливается ниже страховой суммы. В таких случаях лимит ответственности страховщика выражается в процентах от страховой суммы или в виде твердой денежной суммы.

Так поступают в страховании домашнего имущества в отношении ценных предметов и денежной наличности.

Предметом страхования ущерба является не вещь как таковая, а экономическое отношение страхователя к застрахованному объекту. Таким отношением может быть, например, интерес собственника в сохранении вещи.

Если договор страхования заключается по поводу какой-либо вещи или предмета, то страховой стоимостью является его фактическая стоимость на момент заключения договора, если из условий договора не следует иное. Стоимость возмещения застрахованного предмета – это его продажная или текущая рыночная стоимость без учета индивидуальной ценности предмета лично для страхователя. Часто имущество страхуется не по текущей рыночной стоимости, а по стоимости новой вещи, т. е. по стоимости покупки новой вещи того же вида и качества. Упущенная прибыль, как правило, не страхуется. Однако имеется целый ряд специальных видов страхования, страхующих именно упущенную выгоду, как, например, страхование на случай перерывов в производстве.

Предметом имущественного страхования могут быть не только отдельные вещи и предметы, но и целая совокупность предметов. Под совокупностью понимается большое число движимых предметов, которые в силу единого целевого назначения рассматриваются в обороте как некое единство и обозначаются, как правило, единым термином. Такими совокупностями являются товарные склады, производственное оборудование, домашнее имущество. При страховании совокупности предметов страхуются и все образующие ее предметы.

Страховая сумма – это денежная сумма, которую обязуется выплатить страховщик при наступлении страхового события в страховании суммы, а в страховании ущерба – это верхняя граница страхового возмещения. При этом страховщик оплачивает только сумму фактического ущерба даже в том случае, если страховая сумма превышает ее.

Страхование на полную стоимость имеет место, когда согласованная в договоре страховая сумма равняется страховой стоимости имущества.

Только при выполнении этого условия у страхователя имеется полноценная страховая защита. Страховая сумма является основой для расчета страховой премии. Поэтому от величины страховой суммы в конечном счете зависит размер страховых взносов, которые должен оплатить страхователь за предоставление страховых услуг.

О страховании сверх страховой стоимости говорят в тех случаях, когда страховая сумма превышает страховую стоимость имущества. Каждая из сторон договора вправе требовать немедленного устранения диспропорции путем уменьшения страховой суммы при соответствующем снижении страховых взносов.

При наступлении страхового случая страховое возмещение выплачивается только в пределах страховой стоимости.

Если страхователь умышленно указал завышенную страховую сумму в целях неправомерного обобщения, то договор страхования признается ничтожным. Бремя доказывания наличия у страхователя умысла лежит на страховщике. Последний вправе требовать от страхователя уплаты страховых взносов до конца того периода страхования, в котором он узнал о недобросовестных намерениях страхователя.

Смерть заемщика в качестве страхового случая по кредиту

Согласно российскому гражданскому законодательству (ст. 1175), непогашенные долговые обязательства умершего заемщика переходят наследникам. В соответствии с вышеуказанной статьей, во-первых, они отвечают по ним исключительно в пределах перешедшего имущества. К примеру, если величина долга составляет 500 тыс. руб., а наследник получил лишь 200 тыс. руб., то его обязательства перед банком не могут превысить фактически перешедшей суммы.

Во-вторых, общая сумма долга, перешедшая к нескольким наследникам, по закону делится пропорционально полученным долям соответствующего наследства.

В-третьих, в случае обеспечения долга залогом (к примеру, в ситуации с автокредитом либо ипотекой) к наследникам переходит, помимо самого долга, предмет залога. Банк чаще всего легко одобряет решение о его продаже, при условии того, что необходимая для погашения кредита сумма будет незамедлительно направлена в банк. После погашения кредита наследники получают оставшуюся сумму (если таковая имеется).

В-четвертых, в ситуации, когда завещание сформировано в пользу несовершеннолетних граждан, исход таков, что они наравне с взрослыми наследниками приобретают долги умершего, которые выплачивают их законные представители (опекуны либо родители).