Договоры, позволяющие вернуть деньги за проценты

Многие граждане интересуются, какие именно договоры позволяют оформить налоговый вычет уплаченных процентов по ипотеке. Чтобы ответить на данный вопрос, необходимо просто внимательно изучить Налоговый кодекс.

В нем указывается, что вернуть денежные средства за фактически уплаченные проценты разрешается не только по ипотечному договору. Граждане, оформившие любой займ или кредит для приобретения или строительства жилья, имеют право на проведение изучаемой процедуры.

К примеру, если человек берет займ у работодателя, а в договоре указывается, что деньги пойдут на уплату процентов, можно собирать ранее перечисленные документы и обращаться в налоговую службу. Когда соответствующая запись отсутствует, вычет получить не представляется возможным. Даже если гражданин отправил займ на проценты по ипотеке.

Налоговый вычет при покупке квартиры в ипотеку

Приобретение квартиры, строительство дома или улучшение жилищных условий – мероприятия, требующие немалых расходов. Не всегда человек может самостоятельно решить материальные вопросы. Часто ипотека становится единственным способом приобрести недвижимость. Но и в этом случае на плечи ложатся серьёзные финансовые обязательства. Облегчить нагрузку можно и нужно.

Возмещение предоставляется каждому резиденту РФ, который воспользовался ипотекой для приобретения жилой недвижимости. Право применяется к следующим видам затрат:

- Покупка, новое строительство объектов, отнесенных законодательством к жилому виду недвижимого имущества. Сюда относятся квартиры в новостройках, на вторичном рынке, частные дома, комнаты общежитий, отдельных квартир, земельные участки под ИЖС.

- Выплата процентов по ипотеке, оформленной в российских финансовых организациях, для приобретения земельного участка, новой квартиры или в старом фонде, а также доли или отдельной комнаты, строительства дома.

- Выплата процентов по ипотечным займам, переоформленных в банках с целью рефинансирования финансового обязательства по ипотеке, взятого на приобретение жилой недвижимости или её части, земли под ИЖС.

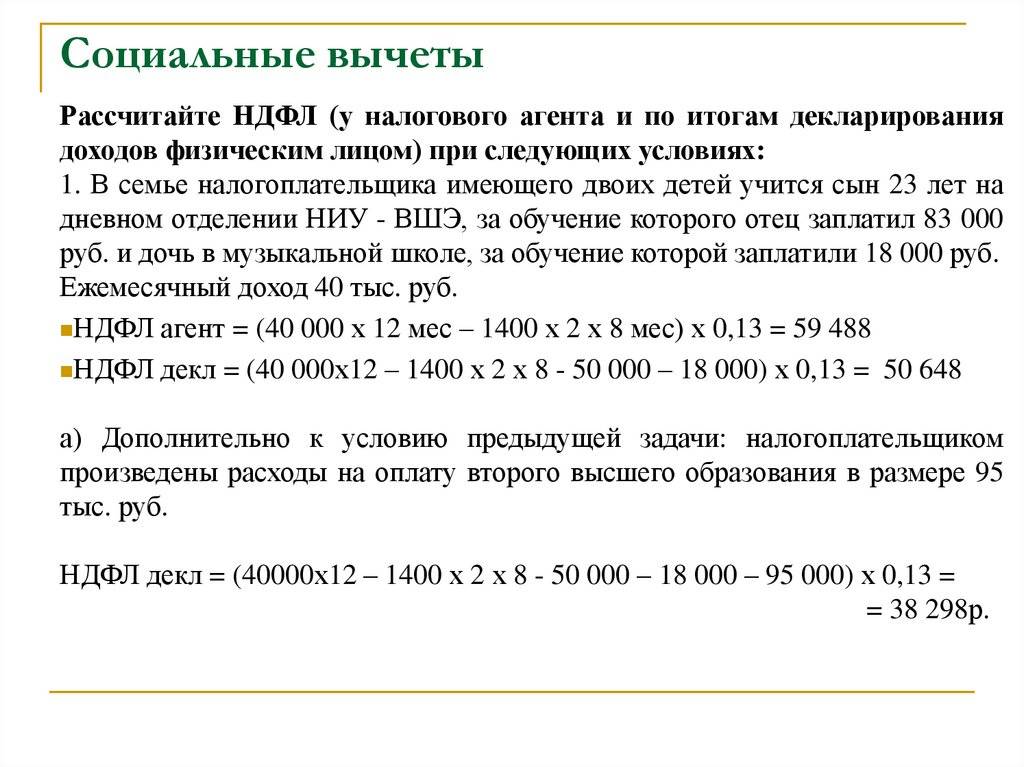

Расходы, учитывающиеся для расчета налоговой льготы

ФНС даёт подробное разъяснение, какие расходы могут быть учтены при расчете возмещения. Компенсация положена при финансовых затратах резидента:

- Капитальный ремонт квартиры, купленной по ипотечным программам, если в договоре точно прописано положение, указывающее, что жильё было продано с черновым ремонтом или полностью без отделки.

- Приведение частного дома к жилому состоянию (достройка), если в договоре купли-продажи есть пункт, что строительство на момент покупки было не завершенным.

- Покупка жилого недвижимого имущества через обмен с доплатой, с привлечением заёмных (ипотечных) средств.

Выплата не может быть начислена на расходы по перепланировке жилой площади, заменой сантехнического, отопительного оборудования, а также другие виды реконструкции, которые выполняются сверх нормативов санитарного состояния жилья.

Также льгота не применяется при расходах категорий:

- Если покупка осуществилась за денежные средства сторонних лиц (например, предприятия или инвестора), при расчете использовался маткапитал, на покупку жилья были выделены бюджетные деньги.

- Договор о продаже (покупке) заключен между лицами, связанными семейными узами, а именно между мужем и женой, детьми и родителями, единокровными, сводными братьями и сёстрами и т.д. Положение регламентируется статьей 105 НК.

Если жилье находится в долевой собственности, было приобретено до конца 2013 года, компенсацией могут воспользоваться все владельцы. Льгота делится в соответствии с частями недвижимости, на которую оформлено право собственности каждого резидента. При покупке имущества с начала 2014 года и по настоящее время, компенсации подлежат фактические расходы каждого владельца, но в рамках верхнего предела. Исключение составляют семьи, в которых жильё приобретается в совместную собственность с несовершеннолетними детьми. К этой категории резидентов льгота применяется без разделения на части.

Если жильё приобретается супругами, состоящими в официальном браке, имущество является совместно нажитым. Расчёт применяется как на общие расходы, так и на отдельные для каждого владельца (на выбор собственников).

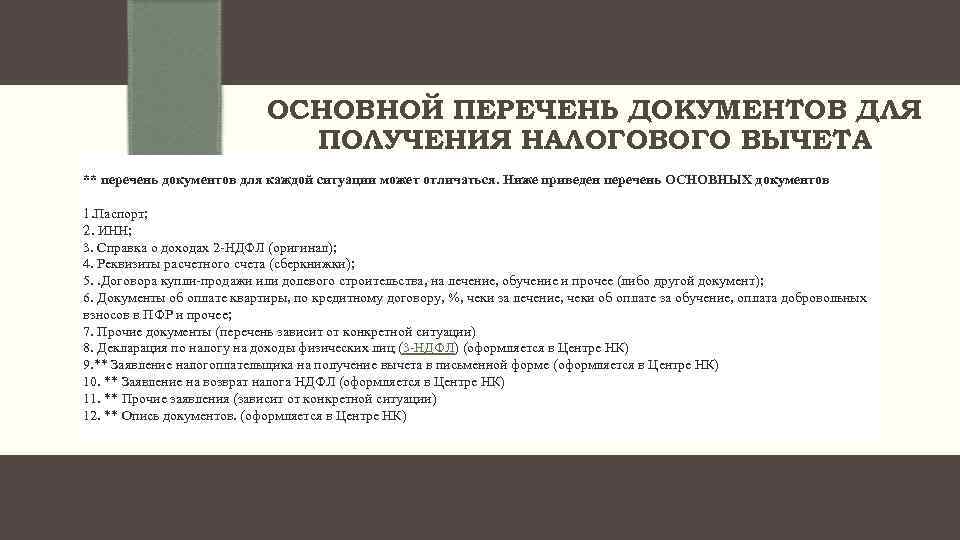

Какие необходимо собрать документы

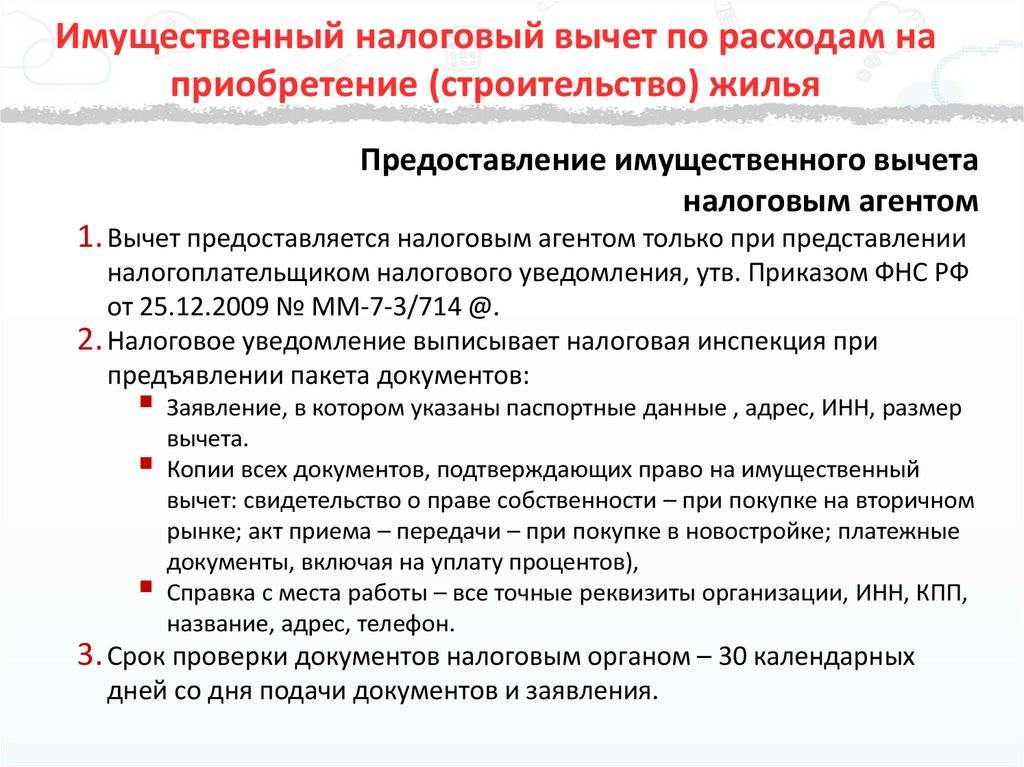

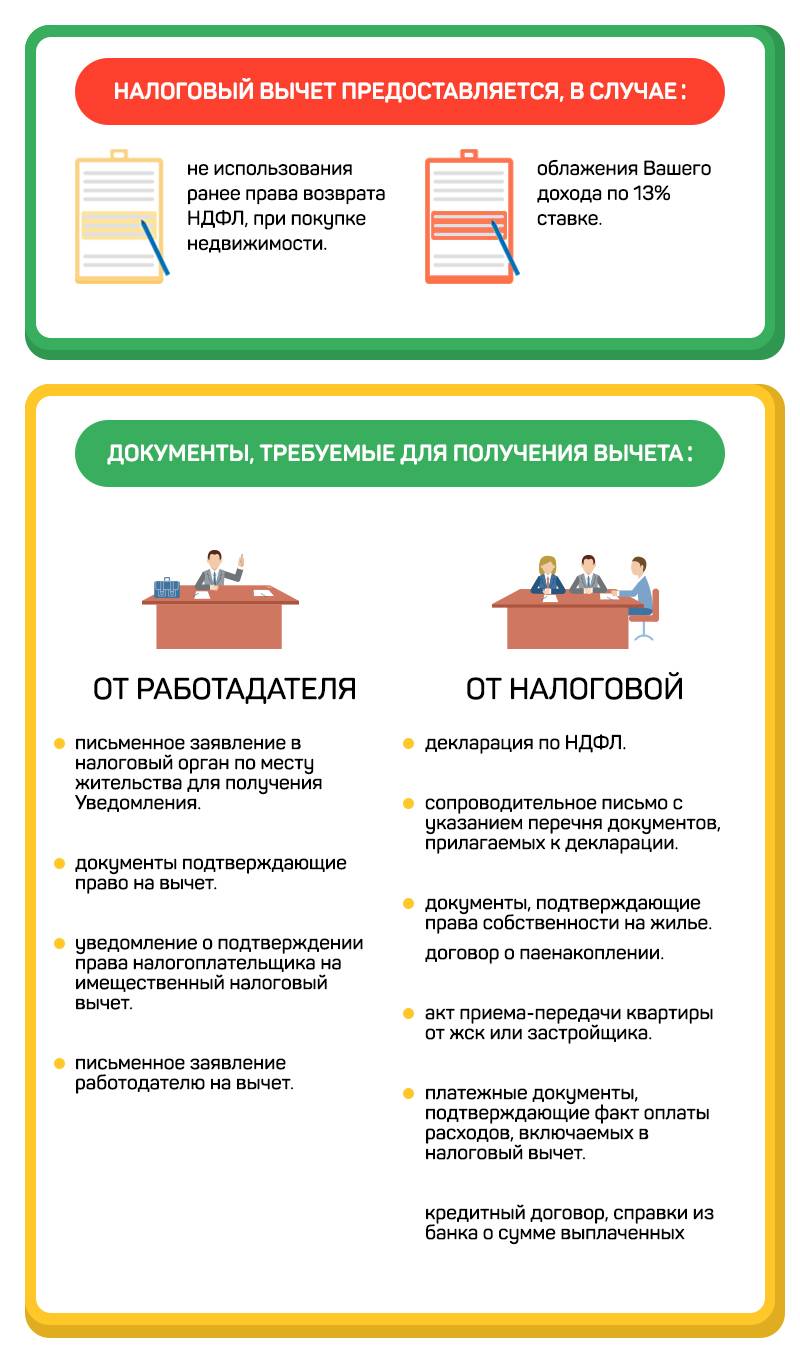

Куда бы вы не обратились для получения компенсации, необходимо подготовить обязательный пакет документов, а именно:

- не забудьте свой действительный паспорт;

- попросите бухгалтерию выдать вам справку 2-НДФЛ в нескольких экземплярах;

- заполните самостоятельно декларацию 3-НДФЛ, при возникновении трудностей можно обратиться к множеству контор, которые сделают это за вас;

- сделайте копию договора кредитования вместе с графиком платежей;

- возьмите в банке справку об уплаченных процентах.

Особенно дотошный инспектор также может попросить вас предоставить копии документов, подтверждающие оплату процентов по ипотеке, а также документы, подтверждающие право собственности на квартиру. Еще нужно будет оформить заявление на возврат с реквизитами банковского счета, куда необходимо перечислить возмещение.

Чтобы гарантированно вернуть себе часть отданных средств, следует связаться с юристом по ипотеке. Он поможет подготовить все необходимые документы.

Право на налоговый вычет

Каждый месяц у граждан, получающих заработную плату вычитается часть средств в в пользу государства.

Налогоплательщиками уплачивается данный налог (размер которого составляет 13 %) и с иных доходов в федеральных бюджет.

Государство вводит некую помощь для добросовестных налогоплательщиков в виде возврата налога.

Вернуть НДФЛ по ипотечному кредиту могут физические лица, платящие ипотеку, прежде не использовавшие данное право. Использовать это право они могут в следующем за приобретением жилья году.

Возвратить вычтенные налоги может также супруг собственника квартиры, при этом не имеет значения, кто фактически приобрел жилплощадь и затем вносил плату по кредиту, согласно законодательству все затраты супругов являются совместными.

Кроме того, возможностью получить вычет наделены законные представители собственника жилья, т.е. родители, усыновители, а также попечители и опекуны.

Один раз реализованное в полном объеме право делает невозможным вторичное его осуществление.

Однако право на вычет из средств, уплаченных за ипотечный кредит, предоставлено не всем собственникам, в их число не входят:

| Купившие жилье за счет привлеченных средств | таких как, средства в рамках государственной поддержки, материнского капитала, предоставленных по месту работы и т.д. |

| Лица, которые заключили договор сделку с родственниками | супругами, родителями, подопечными и т.д. |

Законодательство

Законодательные акты, регламентирующие процедуру налогового вычета:

| НК РФ (Налоговый Кодекс) | ст. 218, 220. |

| Распоряжения, Приказы | Министерства финансов и Федеральной налоговой службы РФ |

| СК РФ (Семейный Кодекс) | ст. 34 |

Нормы права, которые в них содержатся имеют обязательный характер и должны соблюдаться, как правоприменителями (гос. органами), так и физическими лицами, подающими документы в налоговую инспекцию.

С даты принятия нормативного акта возврат имущественного вычета осуществляется по измененным правилам. Эти правила распространяются только на те договоры ипотечного кредитования, заключенные после принятия закона в силу.

А именно, новыми правилам предусматривается:

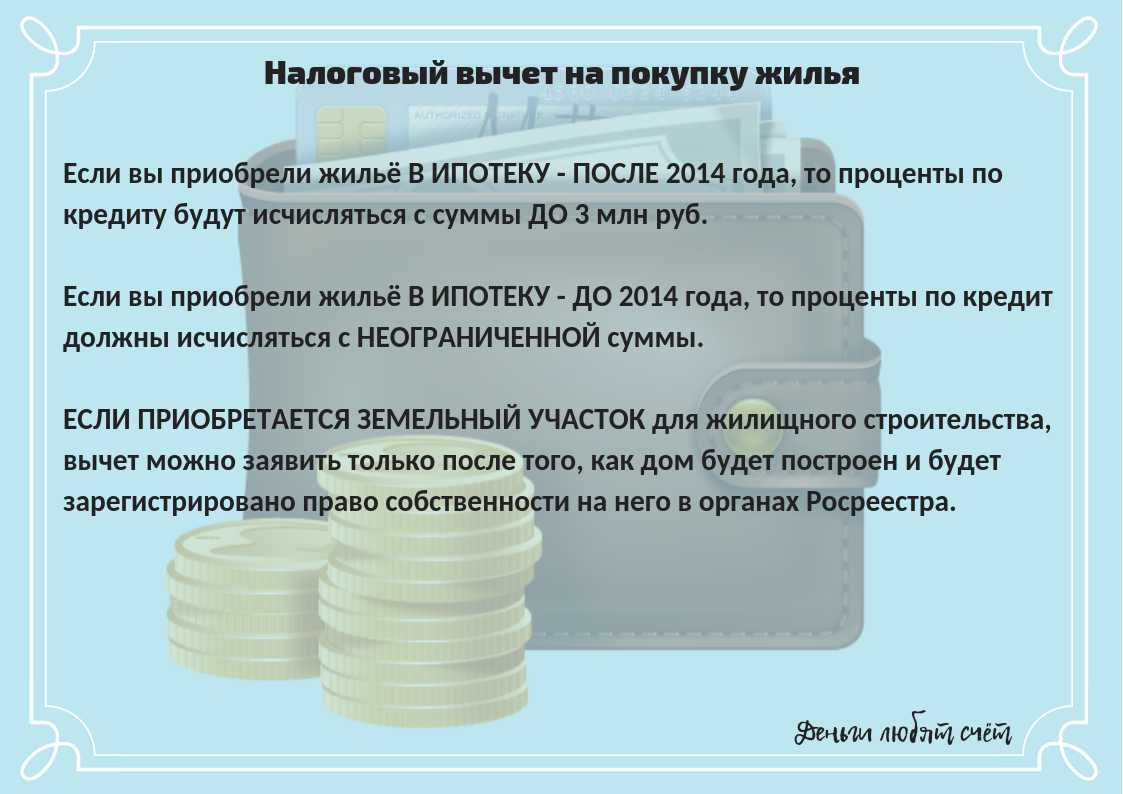

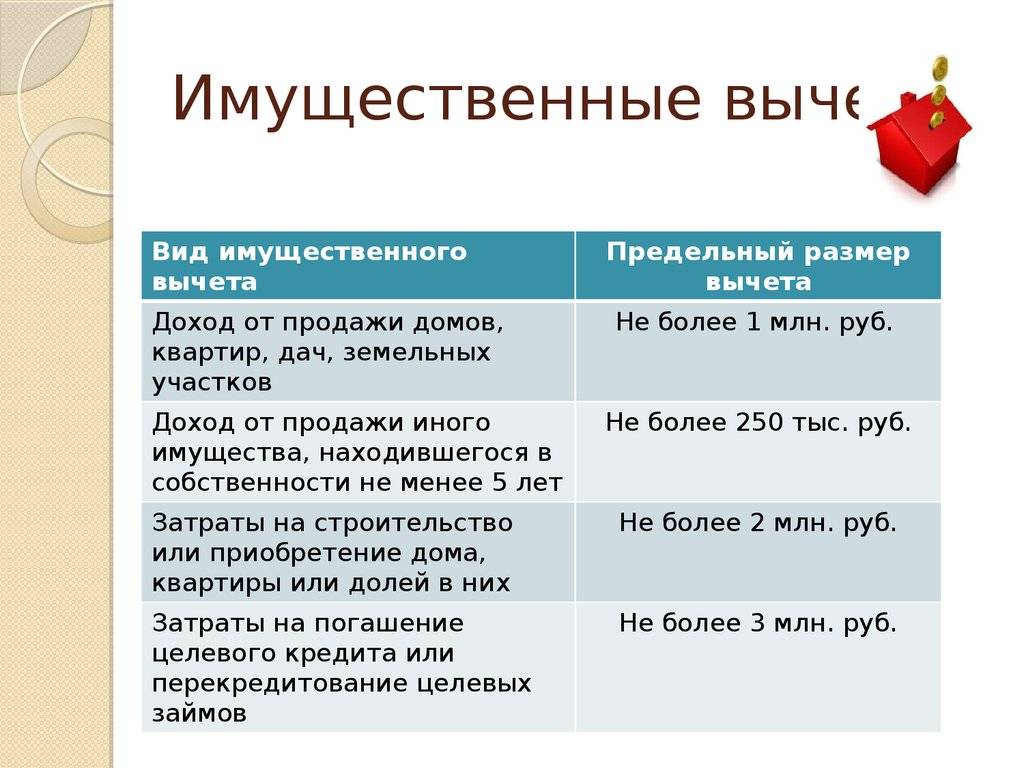

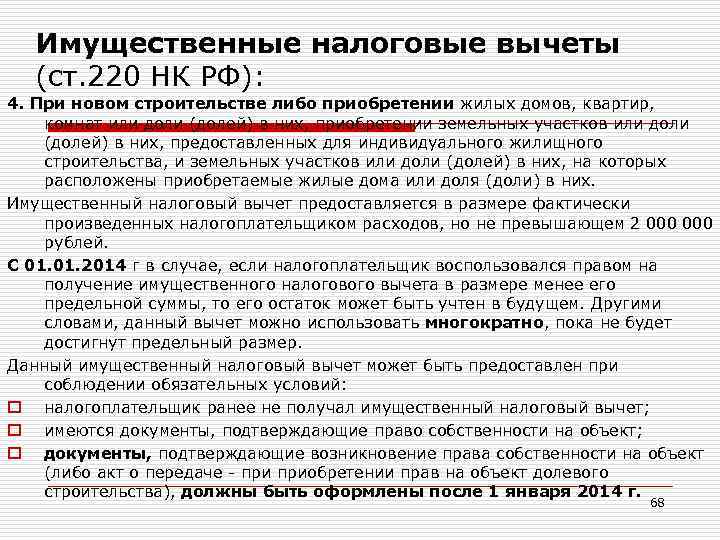

- Повышение величины налогового вычета исходя из соимости квартиры до 2 миллионов рублей, а по начисленным процентам до 3 миллионов рублей.

- В случае неиспользования после приобретения квартиры вычета в указанном полном объеме, то возврат можно совершить неоднократно в размере оставшейся части при покупке нового жилья, пока не достигнут ее полный размер. Раньше не допускалось использование этой возможности по более чем одному жилому помещению. Однако на требование о выплате процентов данное правило не работает, по процентам допускается возврат только по первому случаю ипотечного займа.

- В случае работы заемщика у нескольких работодателей, имущественный вычет можно оформить у любого из них или распределить вычеты по частям.

- Возможность разделения вычета между совладельцами, вне зависимости является ли собственность совместной.

- У пенсионеровпоявилось право воспользоваться переносом переноса остатка вычета на три года назад.

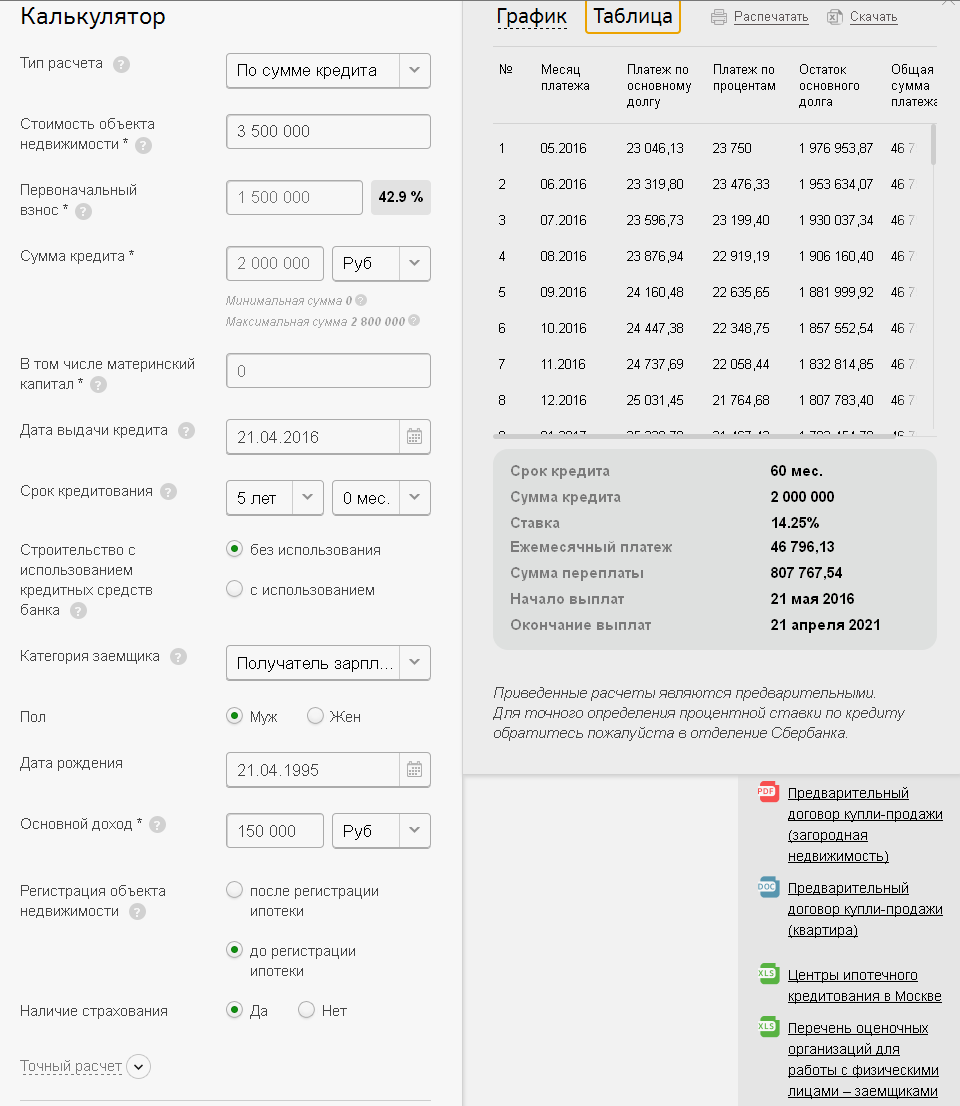

Что такое налоговый вычет?

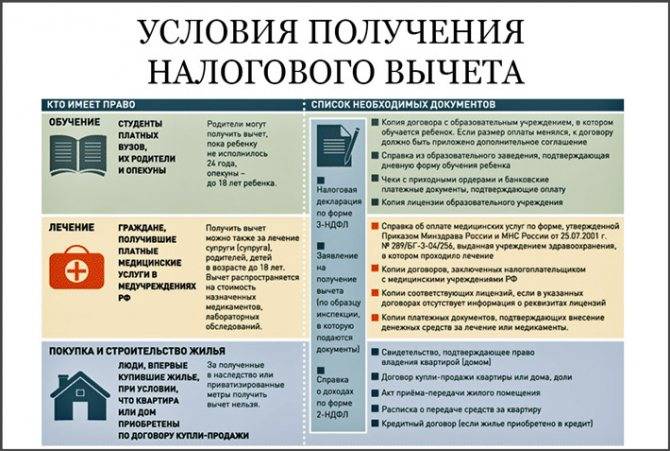

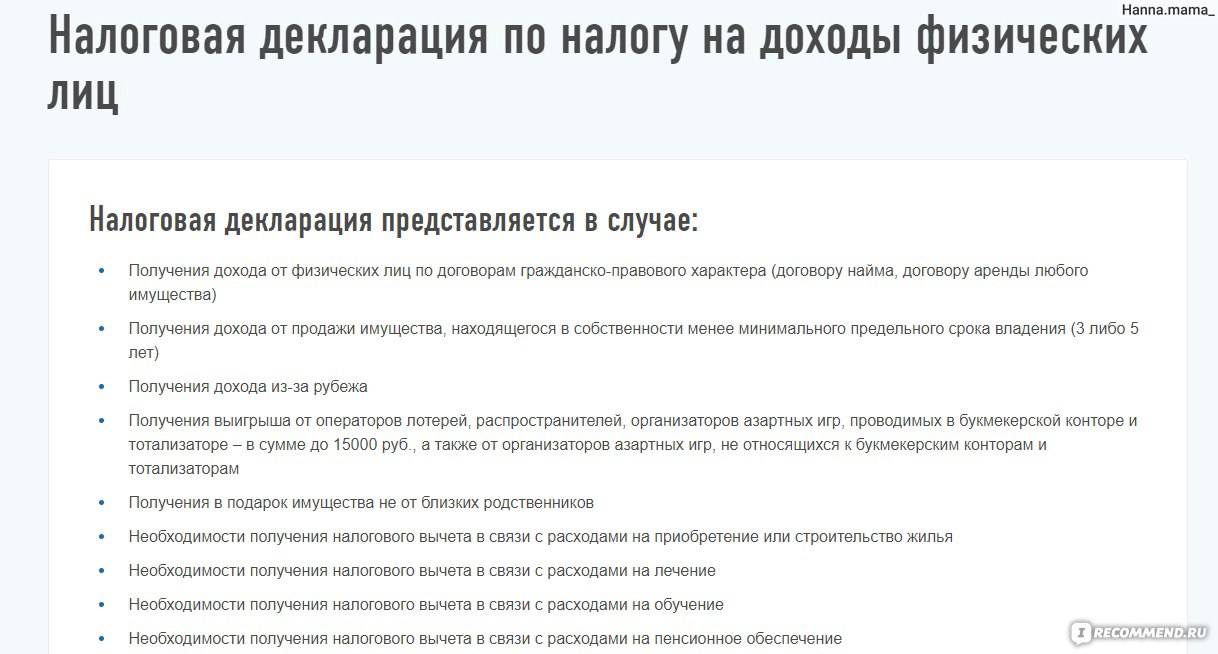

Налоговый вычет — возврат части ранее уплаченного налога на доходы физического лица, например, в связи с покупкой недвижимости, расходами на строительство, обучение, лечение и некоторыми другими расходами.

Какие вычеты можно получить при приобретении недвижимости

- Имущественный налоговый вычет при покупке квартиры — это сумма, которую государство компенсирует собственнику при покупке жилья. Государство готово вернуть НДФЛ с ваших расходов, но не более установленного лимита, который дают один раз. Лимит составляет 2 миллиона рублей. То есть сумма возврата составит не более 260 тысяч рублей, при этом за год можно вернуть не больше суммы НДФЛ, которую вы заплатили.

- Приобретая жильё в ипотеку, заёмщик также может получить вычет на уплаченные проценты. Лимит расходов по этому вычету составляет 3 миллиона рублей. НДФЛ вернут с той суммы, которая была перечислена банку в течение действия ипотеки.

В имущественный вычет при приобретении недвижимости можно также заявить расходы на достройку и ремонт. Но только в том случае, если в документах о приобретении недвижимости указано, что она продаётся без отделки.

Условия получения имущественного налогового вычета:

- быть резидентом РФ;

- получать официальную зарплату и платить налог на доходы по ставке 13% в бюджет;

- приобрести жильё на собственные деньги или в ипотеку на территории России;

- квартира или дом находится в собственности; у вас есть акт приёма-передачи (для новостройки), договор о приобретении квартиры либо выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним — для вторичного жилья.

Иван Барсов

Директор розничного кредитования МТС Банка

Для пенсионеров действует особый порядок возврата налога. Они могут получить вычет не только за тот год, когда приобрели квартиру, и последующие годы, но и за три предыдущих года. Такое право есть и у работающих пенсионеров: даже если они платят НДФЛ, всё равно могут вернуть налог за три года до покупки квартиры.

В каких случаях нельзя получить вычет:

- жильё оплачено за счёт средств материнского капитала или за счёт жилищных субсидий. Их нужно вычесть из стоимости квартиры. Разницу можно заявить к вычету и только с этой суммы вернуть 13%;

- продавец является членом вашей семьи или близким родственником.

Полезная информация:

- распределить вычет можно между супругами, которые состоят в официальном браке;

- если родители платят за долю ребёнка (до 18 лет), они могут вернуть НДФЛ с этой суммы расходов. Стоимость доли ребёнка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. При этом у ребёнка по достижении им 18 лет и при покупке квартиры сохранится право на собственный вычет в полном объёме.

Налоговый вычет при оплате процентов по ипотеке

Созаемщик считает, сколько денег он может вернуть

Стоит более детально рассмотреть, сколько денег можно вернуть при оплате процентов по ипотеке. Максимальная сумма, с которой происходит возврат, составляет 3 миллиона рублей. Но это не значит, что налоговый агент может вернуть такую сумму. Он получит 13% от нее, то есть 390 тысяч рублей максимум. Но не стоит надеяться на такой большой возврат, его можно получить при высокой официальной зарплате.

Рассчитать, сколько возможно вернуть, можно самостоятельно. В графике платежей указывается, сколько денег идет на погашение процентов, а сколько на основной долг. Стоит отметить, что дифференцированная система закрытия кредита позволяет экономить при погашении процентной части. Однако и возврат будет меньше. Зато плановый платеж на старте окажется выше.

Допустим, клиент заплатил банку 500 000 рублей, из которых 300 000 рублей – это проценты. Это значит, что расчет будет происходить с этой суммы. 300 000*13% = 39 000 рублей возможно вернуть. Это максимальная сумма, но нужно помнить, что размер вычета не переносится на следующий налоговый период.

Так как при вычете учитывается подоходный налог, то за отчетный период необходимо заработать официально 300 000 рублей. То есть доход в месяц должен составлять не менее 300 000/12 = 25 000 рублей. Учитывая, что многие сегодня получают серую зарплату, где официально показывают только МРОТ, то максимальный возврат оформить не получится.

С 1 января 2020 года МРОТ на федеральном уровне составил 11 280 рублей. То есть в бюджет компании переводят 1466 рублей за своих сотрудников в месяц. За год эта сумма составит 17 592 рубля. То есть, получая официально минимально допустимую зарплату, гражданин сможет вернуть не более 17,5 тысяч рублей, если не будет дополнительно сам перечислять средства в бюджет с серой части зарплаты.

Список документов

Для получения подробного списка документов для имущественного вычета при покупке квартиры или дома в ипотеку нужно сначала выяснить, о каком варианте возврата идет речь: вычета за уплату подоходного налога за время, когда приобреталась недвижимость или с выплаты процентов по кредиту.

Помните, что сначала следует подавать бумаги для получения налогового вычета, только потом на возврат по процентам.

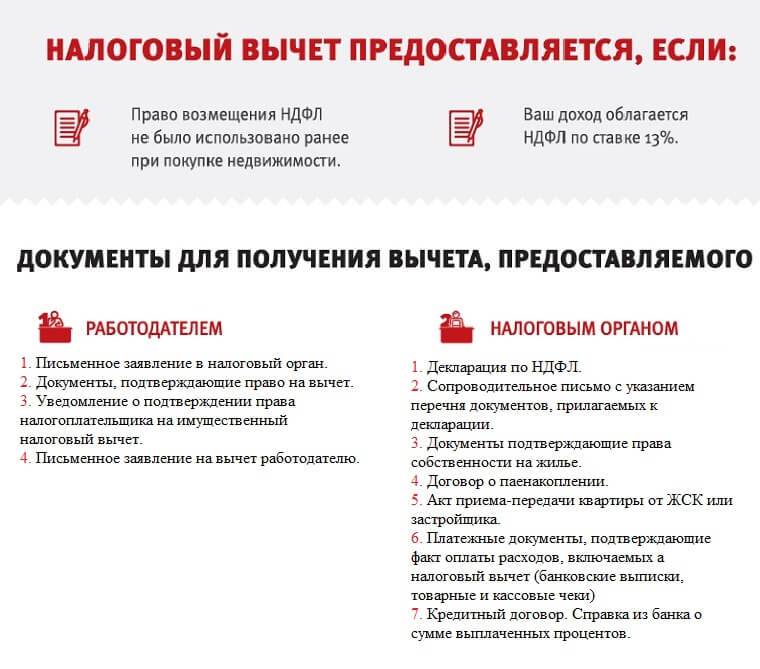

Для вычета налога

В этом случае заемщик передает компетентным органам следующие документы:

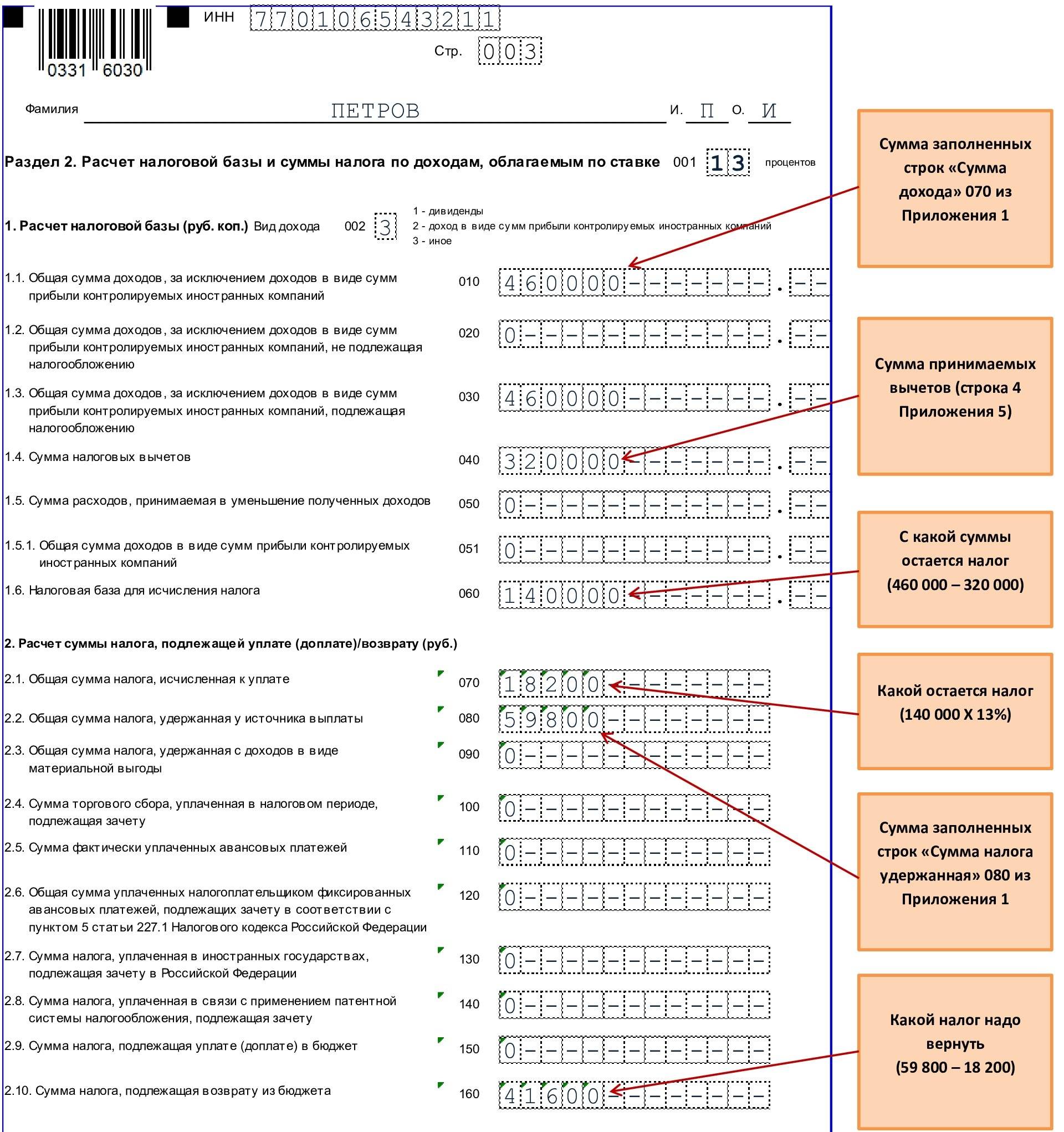

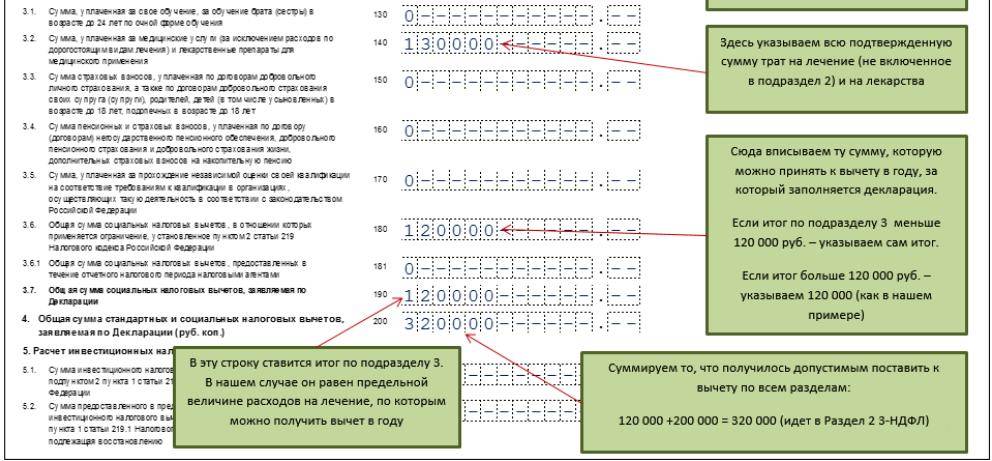

- форма 3-НДФЛ – налоговая декларация, в которой отражены все доходы за последний отчетный период, а также сумма удержанных налогов; можно составить самостоятельно или воспользоваться специальными автоматизированными ресурсами для заполнения;

- форма 2-НДФЛ – справка о доходах с места работы, в которой указаны все удержания, произведенные работодателем за последний отчетный период; берется у бухгалтера с места работы;

- заявление о возврате суммы излишне уплаченного налога: в нем нужно указать реквизиты рублевого счета в российском банке для перечисления возвращенных средств;

- паспорт заемщика: нужны страницы с общей информацией о гражданине и отметкой о регистрации;

- выписка из ЕГРН – это сведения о самом жилище (земельном участке), которые позволяют отличить его от других объектов недвижимости; до лета 2016 года вместо выписки выдавались свидетельства о государственной регистрации;

- основание возникновения права собственности:

- договор купли-продажи (мены с доплатой), если жилье покупалось с вторичного рынка;

- договор участия в долевом строительстве или переуступки, если жилье находится в новостройке или строящемся здании;

- акт приема-передачи объекта долевого строительства: потребуется, если ипотечная недвижимость расположена в новостройке или строящемся здании;

- документы, подтверждающие факт передачи денежных средств за жилье продавцу при приобретении жилья на вторичном рынке; для этого можно использовать выписку с банковского счета, с которого производился перевод денег, или написанную вручную расписку от покупателя.

Дополнительные сведения налоговая затребует, если недвижимость приобреталась лицом, состоящим в браке. Так, заемщику потребуется передать вдобавок к указанным выше документам:

- оригинал и копию свидетельства о заключении брака;

- заявление о распределении налогового вычета между мужем и женой: у супругов есть возможность распределить средства в любом соотношении, если недвижимость была оформлена в совместную собственность (применимо к отношениям, возникшим до января 2014 года); распределение налогового вычета происходит в равной пропорции (применимо к отношениям, возникшим после января 2014 года).

Если в списке совладельцев значится несовершеннолетний ребенок заемщика, то его часть возвращенных по налоговому вычету средств (по процентам нельзя) распределяется родителями в любом соотношении. Для этой операции потребуется:

- оригинал и копия свидетельства о рождении (лицам до 14 лет)/паспорта (лицам старше 14 лет);

- заявление о распределении части вычета.

Даже распределение возвращенных средств между родителями не лишает ребенка права на получение собственного вычета в дальнейшем.

Для вычета по ипотечным процентам

После получения заемщиком возмещения за уплаченные налоги можно подавать документы на вычет по ипотечным процентам. В государственный орган передается такой же комплект сведений, как и в предыдущем случае, плюс следующие бумаги:

- оригинал и копия договора ипотеки;

- оригинал справки из банка о размере уплаченных процентов по кредиту за год (несколько лет): запрашивается у кредитора; есть возможность получить бесплатно, но некоторые организации делают справку в таком случае около месяца, проще заплатить и получить ее в день обращения;

- оригинал и копия графика платежей по ипотеке: документ обычно уже имеется на руках у заемщика, т.к. входит в договор кредитования или выдается отдельно к нему после подписания;

- подтверждающие ежемесячную оплату кредита документы: квитанции об уплате, чеки, выписки с банковского счета; указанные сведения, согласно законодательству, не входят в список обязательных документов, однако в налоговой скорее всего их потребуют.

Лучше подготовить все указанные документы заранее, чтобы сэкономить собственное время. Однако нужно учитывать, что некоторые бумаги имеют не очень большой срок действия. Это касается, например, справки о доходах.

Как только бумаги будут собраны, можно начинать процедуру получения денег в счет возмещения за уплаченные налоги и проценты по кредиту.

Как вернуть НДФЛ с процентов по ипотеке при покупке жилья

Приобретая готовое жилое помещение по ипотечной программе или объект, находящийся на стадии строительства, заемщик может вернуть себе деньги, которые были уплачены государству в виде налогов. Для этого необходимо оформить документацию на налоговый вычет с процентов по ипотеке — это позволит значительно снизить траты по существующему займу.

Важно! Если официально кредитный договор был заключён до 2014 года, то размер общего вычета по кредитным процентам неограничен. Для более поздних сроков установлен лимит – вычет рассчитывается из максимальной базы в 3 миллиона рублей.. Пример: в 2016 году Михайловым Н.Н

был взят ипотечный кредит на сумму 10 млн. руб. и приобретена жилая собственность на сумму 12 млн. руб. За период 2016-2017 гг. Михайлов выплатил налоговые отчисления в сумме 4 млн. руб

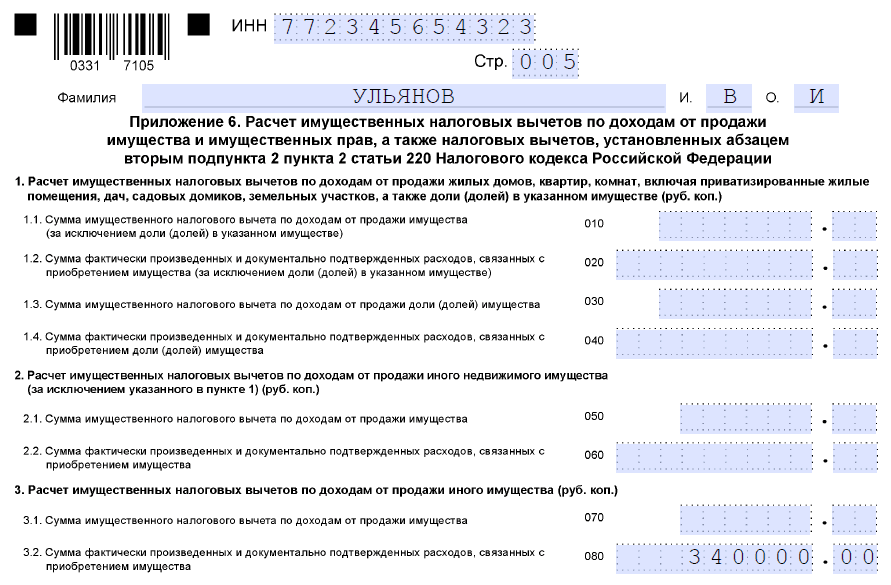

Пример: в 2016 году Михайловым Н.Н. был взят ипотечный кредит на сумму 10 млн. руб. и приобретена жилая собственность на сумму 12 млн. руб. За период 2016-2017 гг. Михайлов выплатил налоговые отчисления в сумме 4 млн. руб.

В 2018 году заемщиком была подана официальная декларация 3 НДФЛ за 2017 год и заявлен имущественный вычет в размере 2 млн. руб. (к возврату официально полагается 260 000 руб.). Дополнительно подана документация на налоговый вычет за проценты по ипотеке в размере максимально установленной государством суммы 3 млн. руб. К общему возврату в данном случае будет положено 390 тыс. руб.

Возврат налога за проценты по ипотеке можно получить только за фактически уплаченные ипотечные процентные отчисления за прошедшие календарные годы.

Пример: в 2015 году Макаров С.Ю. приобрел в собственность квартиру при помощи ипотечной программы. 2016 году он имеет право на подачу декларации 3-ндфл в соответствующую налоговую инспекцию для получения налогового вычета за 2015 год по основному долгу и по фактически уплаченным процентам с июля до декабря 2015 года. В 2017 году Макаров С.Ю. может подавать документацию в налоговую инспекцию за 2016 год (в декларации потребуется добавить все фактически уплаченные процентные отчисления в 2016 году, в 2018 году — за 2017 год и так далее.)

Для заемщика существует возможность получить процентный вычет не только по стандартному договору ипотеки, а также по любым целевым займам, которые были направлены на приобретение, также строительство жилищного помещения. Данное положение полностью регулируется законодательством (пункт 4 статья 220 нк рф). В договоре должно быть обязательно прописано, что целевой займ берется именно на покупку недвижимости — если подобная запись отсутствует, то вычет получить невозможно.

Особенности оформления налогового вычета при рефинансировании ипотечного кредита

При рефинансировании ипотечного займа соискатель лишается права на получение налогового вычета по ипотеке. Связано это с тем, что при переоформлении ипотека превращается в стандартный потребительский кредит, по которому получить возмещение невозможно. Однако есть одно исключение: если в новом договоре имеется пункт, в котором указано, что деньги предназначаются для погашения долга по ипотечной ссуде, то заемщик вправе оформить налоговый вычет.

Если банк запустил процедуру банкротства, гражданин все еще имеет право на налоговый вычет (при условии, что он своевременно получит справку назначении нового кредитора в Агентстве по страхованию).

Получить вычеты за квартиру и за проценты по ипотеке одновременно

Подобная ситуация встречается довольно редко. Например, если был пропущен срок подачи декларации. Или покупался объект долевого строительства и собственность возникла несколько позже ипотеки. А также доход налогоплательщика в этом случае должен быть достаточно большим. Чтобы сумма удержанного НДФЛ за предшествующие покупке 3 года перекрывала стандартный имущественный вычет за покупку жилья (260 000 рублей) и ещё оставалось на вычет по процентам ипотеки. Обычно сначала возвращают подоходный налог за покупку жилья, а потом за проценты по ипотеке.

Итак, квартира куплена за 2 млн. рублей по ипотеке в 2018 году, собственность зарегистрирована сразу. Оформлен ипотечный кредит на 1 000 000 рублей на 10 лет за 11% годовых. Размер ежемесячного аннуитетного платежа при этом равен 13 775 рублей. 9 166 рублей из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт тела кредита (основного долга) соответственно увеличиваются. За весь период кредитования проценты по кредиту составят 653 000,14 рублей. При зарплате 50 000 рублей в месяц (600 000 в год), за год можно вернуть до 78 000. Предположим что зарплата постоянна — не менялась в последние три года и останется постоянной на протяжении всего срока ипотеки. Сначала получают стандартный имущественный вычет. Подаётся три декларации, за три года предшествовавшие покупке недвижимости.

По декларациям 2015, 2016, 2017 годов возвращаем НДФЛ — 78 000*3=234 000 в 2018 году. Оставшиеся 26 000 рублей к возврату НДФЛ за покупку недвижимости декларируем в следующем 2019 году. Эта сумма прибавляется к вычету за выплаченные проценты по ипотеке. Далее ежегодно возмещаем оставшееся до окончания срока кредитования.

| Год | % за год | 13,00% | Факт.возврат |

| 2019 | 107124 | 13926 | 39926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 110890 |

Таким образом, при данных условиях, в течение всего срока действия кредита можно вернуть в общей сложности: 260 000 + 84 890 = 344 890 рублей. Если, конечно, кредит будет оплачиваться весь запланированный срок, а не будет погашен досрочно. В таком случае, сумма процентов за пользование кредитом может быть существенно уменьшена. И что будет выгоднее — решать нужно в каждом конкретном случае.

Почему именно 13% возвращается от суммы кредита?

Дело в том, что именно столько платят физические лица, согласно п.1 ст. 224 НК РФ, со всех доходов. При этом налог взимается не только с официальной зарплаты, но и с любого другого источника, подтвержденного документально. Это может быть арендная плата за землю, за гараж или комнату в коммуналке, а также облагаемые налогом доходы от продажи любой недвижимости. Подавая ежегодную декларацию в фискальную службу, граждане обязаны вносить все свои доходы, полученные на территории государства. Именно от суммарного дохода и рассчитывается процент.

При этом у гражданина есть два варианта возвращения своих денег, утраченных на оплату НДФЛ:

- базовый имущественный, то есть направленный непосредственно на приобретение жилья;

- уменьшение расходов по ипотечным процентам (фактически уплаченные проценты).

В чем разница между этими двумя видами?

Дело в том, что на фискальную компенсацию могут претендовать и граждане, которые приобретают жилье не в ипотеку. В таком случае предоставляется только первый вид вычета, т. е. в сумме расходов, направленных непосредственно на приобретение жилья.

Правом получения возврата является документ, подтверждающий право собственности, договор купли-продажи. При ипотечном кредитовании, налоговый вычет позволяет снизить финансовое бремя от процентов и, таким образом, уменьшить сумму ежемесячной оплаты.

Основным условием такого возврата является оформление именно целевого кредита. То есть в ситуации денежного займа без обозначения основной цели, гражданин не может рассчитывать на ипотечный налоговый вычет.

Таким образом, имущественный вычет может быть оформлен как на общую сумму покупки, так и на фактически уплаченные банковские проценты. Единственным различием в этих случаях будет величина возвращаемой суммы.

Какой вариант выбрать – зависит от суммы ипотеки, доходов заявителя и даты возникновения права собственности на жилье.

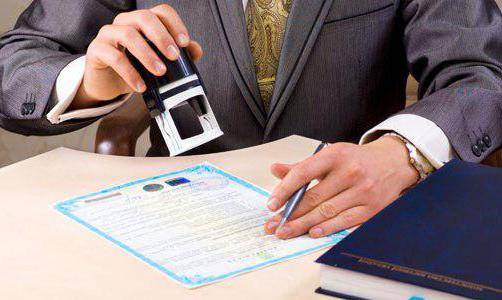

Калькулятор налогового вычета

Чтобы самостоятельно посчитать сумму, которую можно получить, применив налоговый вычет за проценты по ипотеке, вы должны знать общую сумму переплаты по ипотеке. Обычно при заключении договора банки предоставляют заемщикам подробный расчет и график платежей, где указывается полная сумма комиссии. Если данного документа нет или ипотека еще не оформлена, можно самому вычислить нужные данные. Для этого надо воспользоваться специальным ипотечным калькулятором, который легко найти на сайте любого банка.

Для расчета потребуется ввести следующие данные: сумма кредита, срок кредитования и процентная ставка за год. Калькулятор за пару секунд произведет расчеты и покажет общую сумму переплаты за весь период.

После этого можно рассчитать, какая сумма вернется.

Сумма процентов за период кредитования * 13% = Сумма налога для возврата

Пример

Ипотека оформляется на следующих условиях: сумма составляет 2,5 млн. руб., срок кредитования — 15 лет, процентная ставка — 10%. Калькулятор показал общую сумму переплаты зав весь период 2334000 руб. С этой суммы вы можете вернуть 13%. Вычет составит 303420 руб.

В интернете можно найти специальный налоговый калькулятор, который рассчитает положенную к возврату сумму помесячно. Это актуально, когда вы возвращаете выплаченные проценты не за весь период, а каждый год.

При расчетах на налоговом калькуляторе необходимо ввести сведения о зарплате, сумме покупки, размере и сроке кредита, процентной ставке. После расчетов вам будет выдана информация с указанием размера ежегодного вычета и его остатка в каждом году.

Оформление вычета: подробная инструкция

Представленная ниже пошаговая инструкция поможет вам разобраться, как правильно оформить имущественный вычет по ипотечному займу.

Шаг 1. Сбор документов

Чтобы избежать отказа налоговиков и задержки выплат, важно правильно заполнить все бумаги и предоставить все необходимые справки в полном объеме. Для оформления льготы от государства приготовьте следующие документы и справки:

- Документ, подтверждающий личность. Это копия внутреннего паспорта, которая заверяется подписью владельца.

- Оригинал заявления на вычет. Документ также заверяется подписью.

- Оригинал справки из банка, в которой указано какая сумма была оплачена вами в виде процентов за последний год.

- Кредитный договор с банком, в котором обязательно должна быть вписана цель займа — приобретение или постройка жилой недвижимости.

- Документ из Росреестра, удостоверяющий ваши права на жилье.

- Свидетельство о приобретении собственности, акт приема-передачи, а также документы, доказывающие, что именно вы расплачивались с продавцом за недвижимость.

- Справка, заполненная в стандартном бланке 2-НДФЛ. В ней должно быть указано, на какую сумму получен доход и сколько выплачено с него налогов.

- Заполненная справка 3-НДФЛ.

Если З-НДФЛ заполняется только ради получения вычета, сдать ее можно в течение всего календарного года. Крайний срок 30 апреля действует только для тех, кто отчитывается о своих доходах.

Подавать нужно лишь одну декларацию. Если вы претендуете на имущественный вычет и вычет, например, за лечение, нет необходимости заполнять две 3-НДФЛ.

Вы не обязаны указывать все свои доходы в декларации 2-НДФЛ, но сумма оплаченного налога за истекший год должна быть равна или больше той суммы, которую вы планируете вернуть. Поэтому зачастую выгоднее указать все доходы за отчетный период.

Шаг 2. Передача документов

Когда все необходимые бумаги будут готовы, сдайте их в отделение фискальной службы. Осуществить передачу документов можно несколькими способами.

Таблица 1. Способы подачи документов

| Лично | Отправив письмо с уведомлением по почте |

|---|---|

| Передача бумаг происходит прямо в руки служащему налоговой инспекции. Он сразу проверяет правильно ли заполнены документы и все ли бумаги предоставлены. | К нему необходимо добавить опись всего, что находится во вложении. Принимая письмо, служащий налоговой проверяет все ли на месте и ставит подпись в уведомлении. |

Шаг 3. Решение налоговой службы и получения вычета

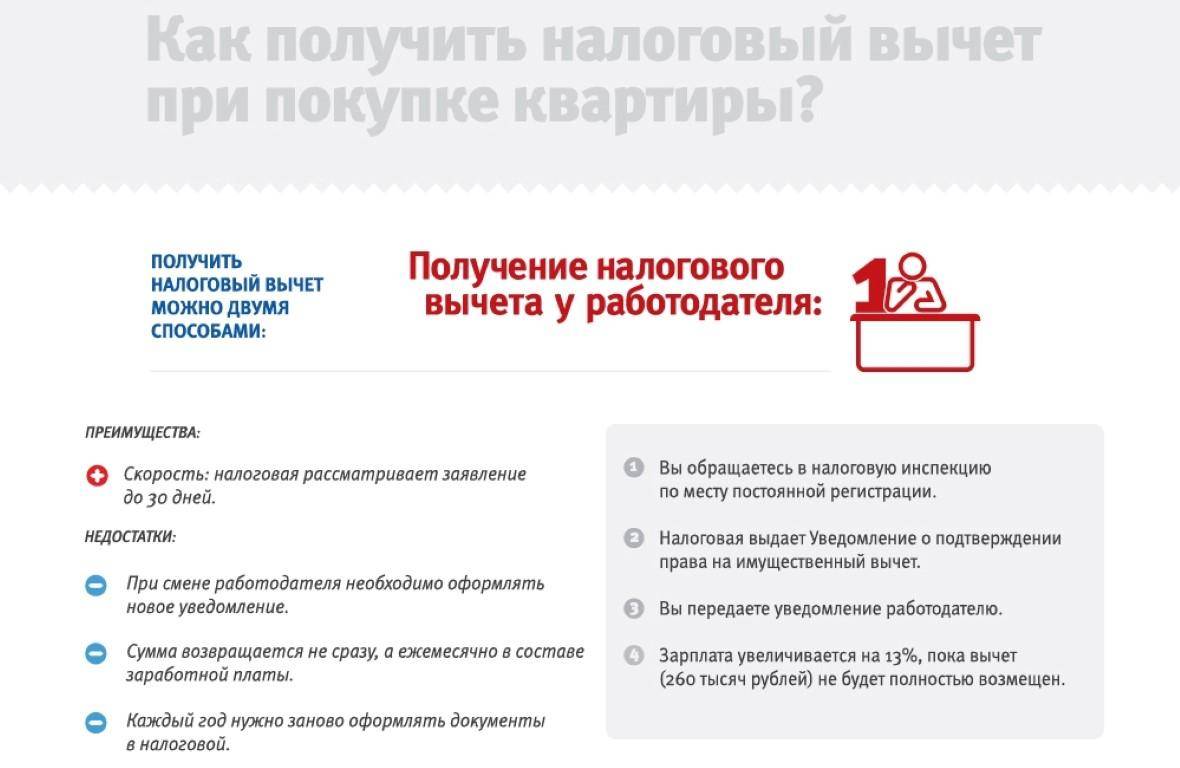

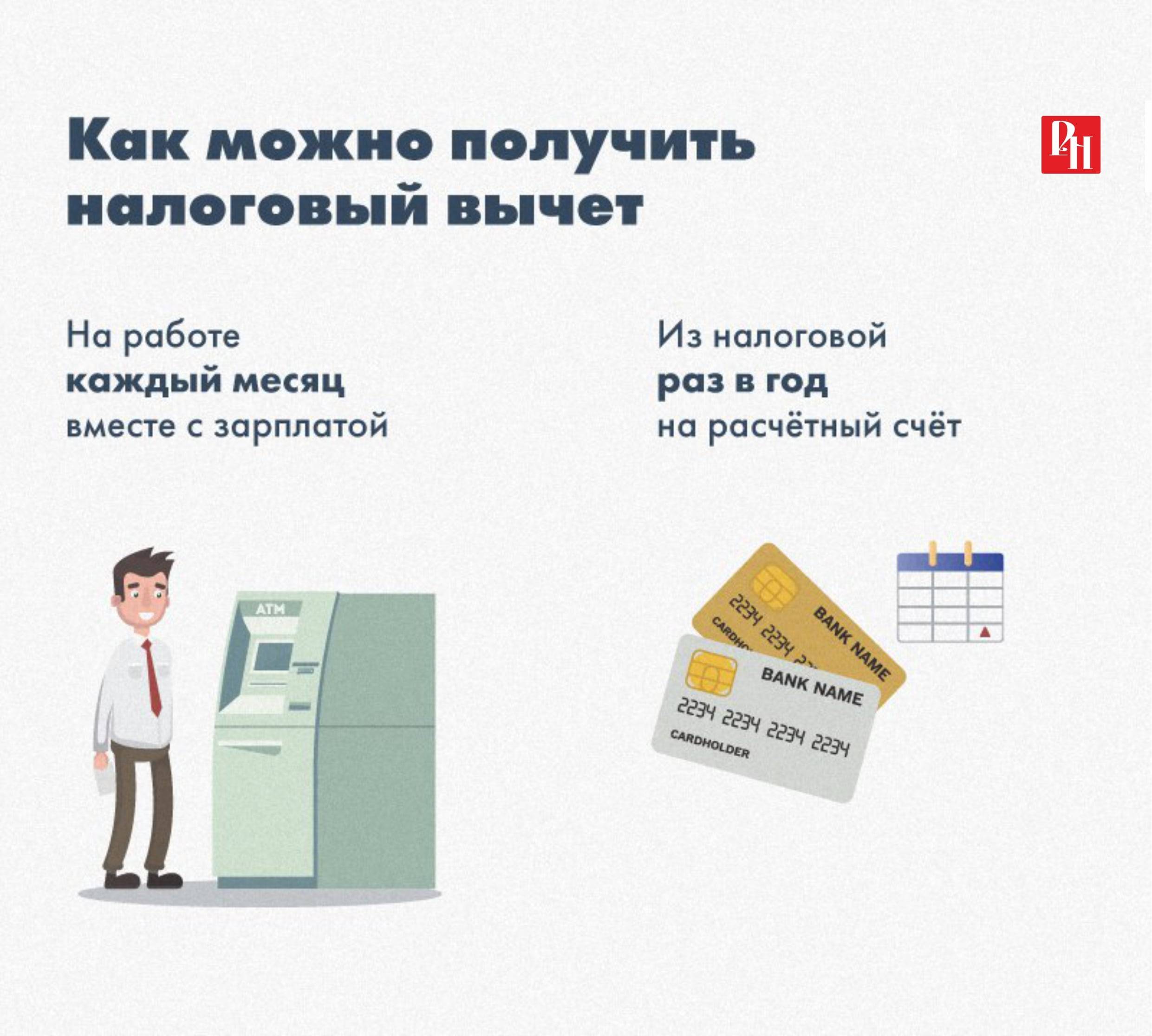

Работники налоговой службы рассматривают документы и выносят решение в течение трех месяцев. О результатах оповещают письменно. Если ответ утвердительный, остается только получить средства. Это можно сделать двумя способами:

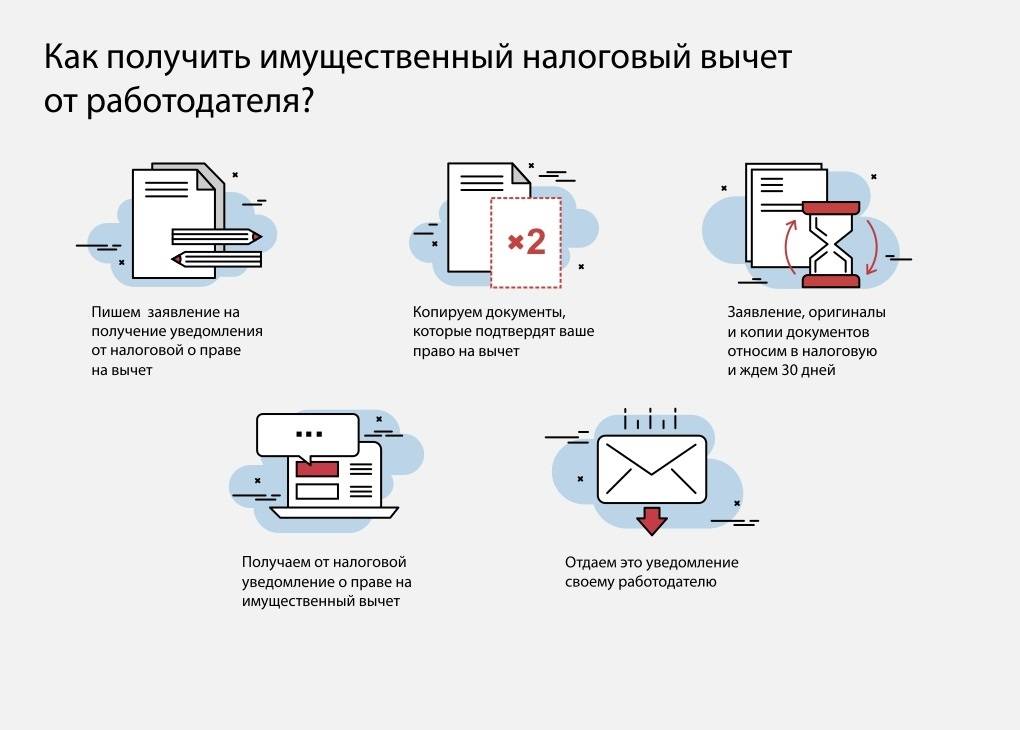

- Через компанию, являющуюся вашим работодателем. Для этого принесите бухгалтеру заявление на возврат подоходного налога, а также письмо из фискальной службы с утвердительным решением. Если вы выберите этот способ, льготу вы будете получать каждый месяц в форме добавки к оплате труда. Выплаты будут производиться до тех пор, пока вся сумма вычета не будет исчерпана.

- Через отделение фискальной службы. Вычет перечисляется одной суммой за весь год. Выдается только после окончания года, за который планируется взять льготу. После получения письменного уведомления, средства поступят на указанный заявителем счет в течение одного месяца.

Если налоговая служба отказала в предоставлении вычета, необходимо обратиться в отделение лично и выяснить причину у служащего

Деньги поступят на ваш расчетный счет, который вы укажете. Он должен быть оформлен на имя человека, подавшего запрос на вычет. Банк, в котором состоит счет, должен быть российским и иметь соответствующую лицензию. Наличными средства забрать нельзя.

Какой способ получения денег лучше

Если вы оформляете возврат налога через нанимателя, с вашей зарплаты не будут высчитывать подоходный налог. Деньги будут поступать небольшими суммами каждый месяц. Если вы решите оформлять льготу через отделение налоговой службы, вы получите средства одной суммой сразу.

При оформлении вычета через компанию, вы потеряете минимум месяц выплат. Работодатель начнет возвращать налог только после того как вы предоставите необходимые документы из налоговой. Фискальная служба выдаст вам разрешение на вычет только после вашего запроса, ответ на который приходит через 30 суток. Если вы подаете запрос работодателю в марте, теряется уже 3 месяца и т.д.

Порядок оформления налогового вычета

Получать вычет можно путем подачи необходимых документов в налоговую инспекцию (лично или в онлайн режиме) или по месту работы. Для тех, кого интересует вопрос, как получить налоговый вычет с ипотеки, нужно знать, что процедура оформления достаточно проста, если необходимые для этого документы по списку были подготовлены заранее:

- Заполнить декларацию формы 3-НДФЛ.

- Написать соответствующее заявление о желании получить вычет.

- Приложить пакет вышеперечисленных документов.

- Обратиться в налоговый орган или к работодателю, которого налогоплательщик трудоустроен.

- В случае подачи полного пакета документов, заявка будет принята к рассмотрению.

- Рассматривать ее будут около трех месяцев.

- В случае положительного результата, на счет, указанный в заявлении, будут перечислены денежные средства (в течение одного месяца с момента принятия решения налоговым органом).

Важно! В случае оформления имущественного налогового вычета при покупке квартиры в ипотеку через работодателя, возврат налога будет произведен в виде доплаты к заработной плате.

Облегчить процедуру подачи документов в налоговую инспекцию можно, если зарегистрироваться на официальном сайте ФНС и создать там Личный кабинет налогоплательщика. Осуществить это можно несколькими способами:

- Использовать данные учетной записи на портале «Госуслуги», если таковая имеется. Этот метод актуален только для тех граждан, которые лично непосредственно обращались с целью получения реквизитов доступа в один из органов, в которых есть операторы ЕСИА (Единая система идентификации и аутентификации). Это может быть Почта России, Многофункциональные Центры и др.

- Использовать регистрационную карту. Но чтобы ее получить, необходимо лично обратиться в налоговый орган.

- Воспользоваться КЭП (квалифицированной электронной подписью).

Нюансы при оформлении военной ипотеки

Оформить налоговый вычет по военной ипотеке невозможно, т. к. средства субсидируются государством через накопительно-ипотечную систему (НИС). Однако в некоторых случаях военнослужащий может получить компенсацию:

- При покупке квартиры заемщик использовал собственные средства для покрытия разницы в стоимости. Государство выделяет только 3,251 млн руб. (максимальная сумма займа в Сбербанке) на покупку квартиры. При желании военный может добавить личные накопления.

- Гражданин сделал ремонт в приобретенной на первичном рынке квартире за свой счет.

- Военнослужащий полностью досрочно погасил ипотеку из собственных средств.

Получить вычет можно только при условии предъявления доказательств по одному из перечисленных пунктов. Процедура оформления ничем не отличается от стандартной. К пакету документов необходимо добавить платежные квитанции, подтверждающие факт использования собственных сбережений.