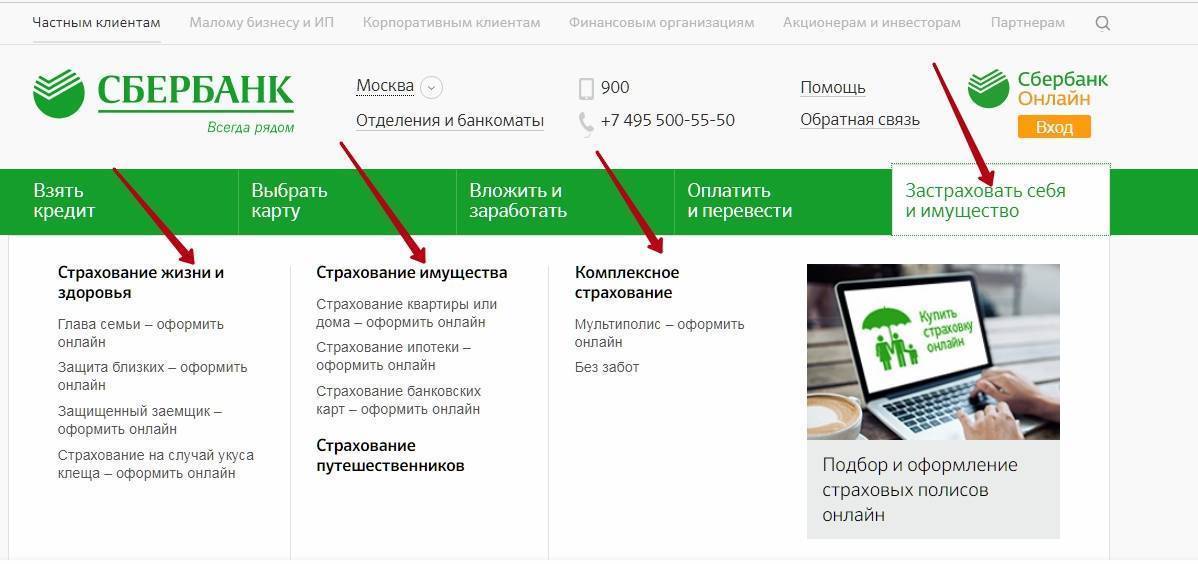

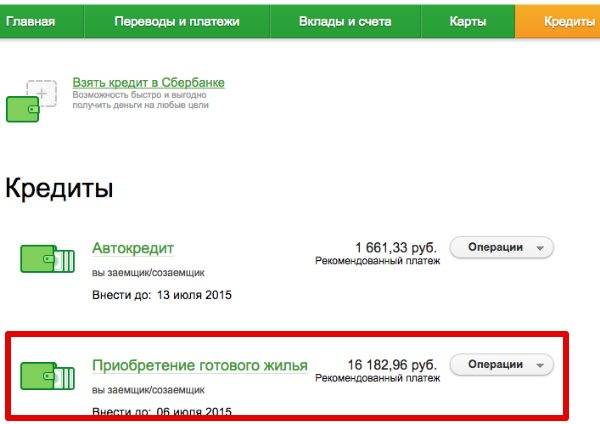

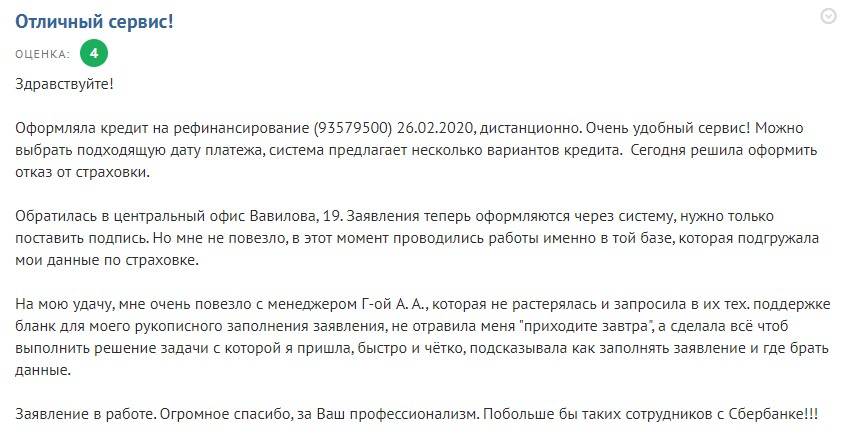

Об удобстве оплаты страховых платежей через Сбербанк Онлайн

Сбербанк Онлайн хорош тем, что он позволяет проводить большинство банковских операций в интернете, для чего клиент может использовать собственный компьютер. Также существует возможность проводить все операции через смартфон, если человек загрузит на него приложение, разработанное Сбербанком. Кроме перечисления средств за страховой полис, клиенту доступны:

- проверка баланса всех счетов;

- просмотр истории операций;

- переводы клиентам Сбербанка или иного банка;

- перечисление средств за коммунальные услуги и налоговые сборы;

- онлайн-заявки на продукцию Сбербанка, в том числе и карты, как дебетовые, так и кредитные;

- подключение дополнительных услуг и создание шаблонов для быстрой оплаты.

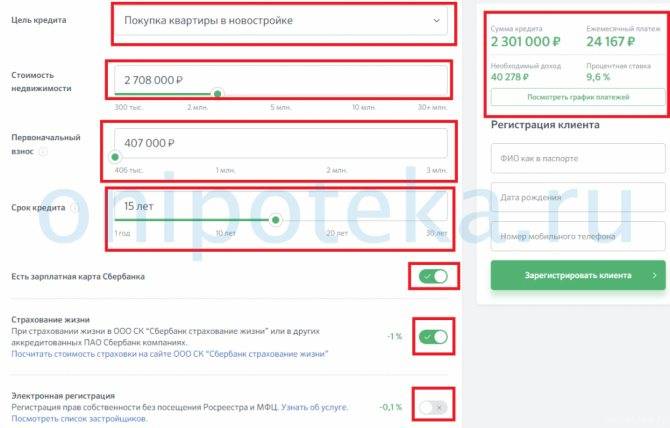

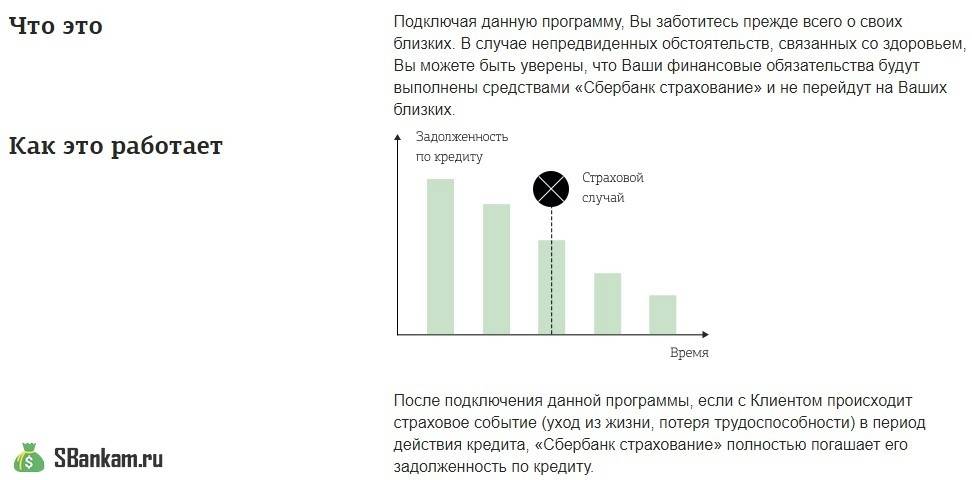

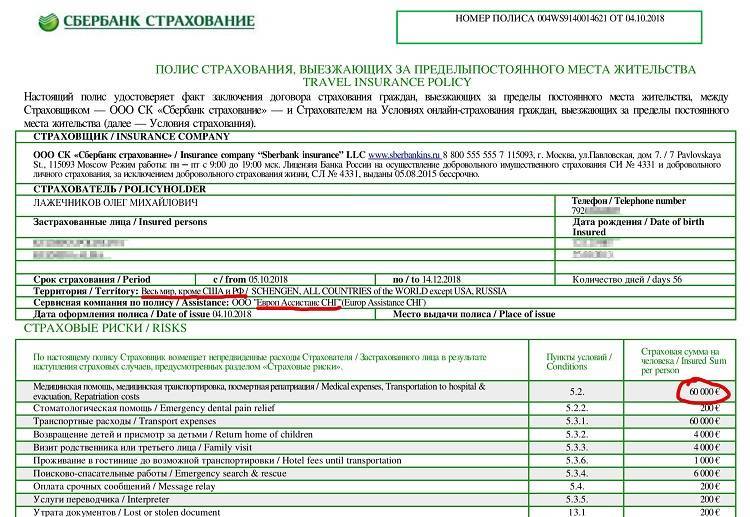

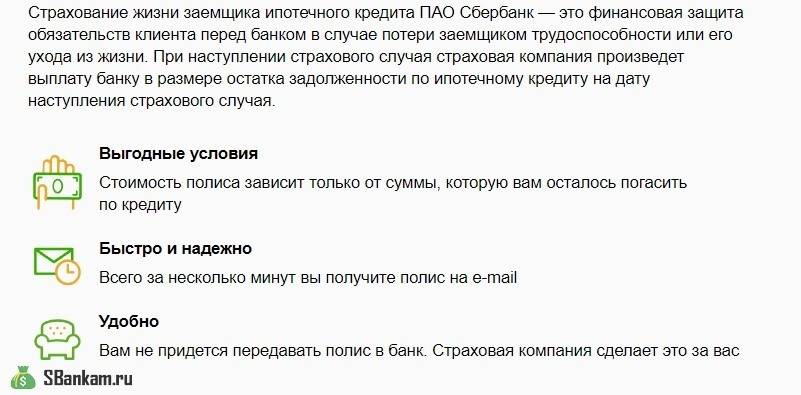

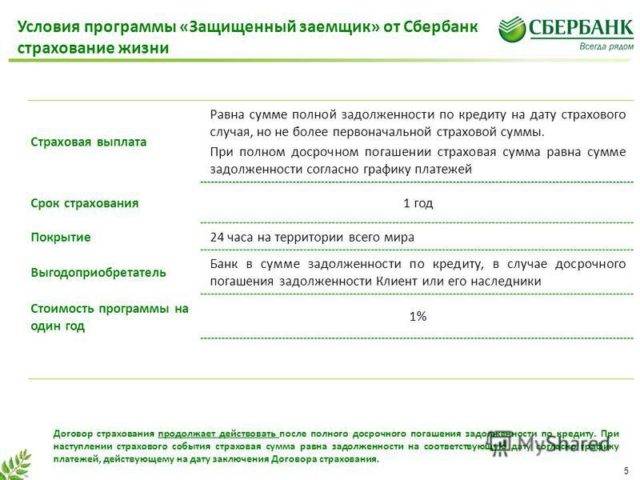

Если клиент взял на себя ипотеку, он должен выполнять требования банка, а к ним относится в том числе и необходимость оформлять страховку для собственного жилья. Она защитит недвижимость от повреждения и разрушения, тогда именно страховая выплатит оставшийся кредит, и с клиента не будет взято ни копейки. Чем меньше будет долг, тем меньше понадобится платить за страховку, но делать это необходимо, иначе банк имеет право потребовать досрочного возврата кредита в полном размере.

Благодаря системе Сбербанк Онлайн, деньги, перечисленные в качестве оплаты, поступают по назначению за считанные минуты. Но для этого не нужно идти в отделение, и даже при возникновении претензий со стороны страховой компании система выдаст клиенту чек, который позволит доказать, что средства были перечислены в установленные сроки.

Можно ли отказаться от страховки в Сбербанке при получении кредита?

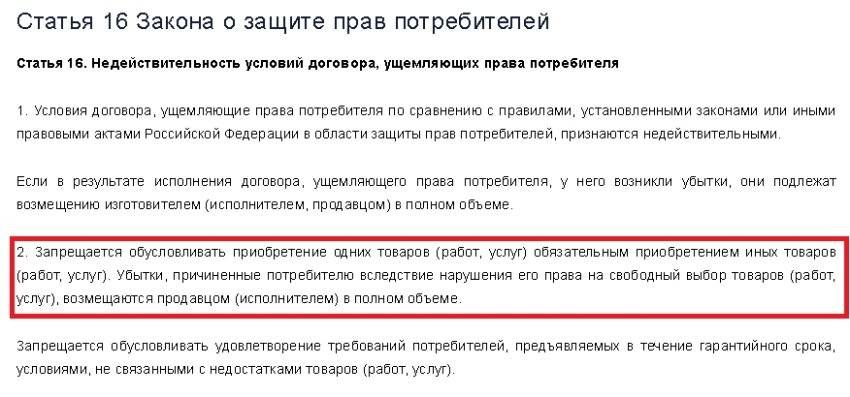

Кредитование, а также получение страховки контролируются ГК РФ. Статья 935 говорит о том, что здоровье или жизнь и другие случаи не могут быть принудительно застрахованы. Навязанные услуги страховой компании можно оспорить в суде или же вовремя отказаться от них, вернув потраченные деньги.

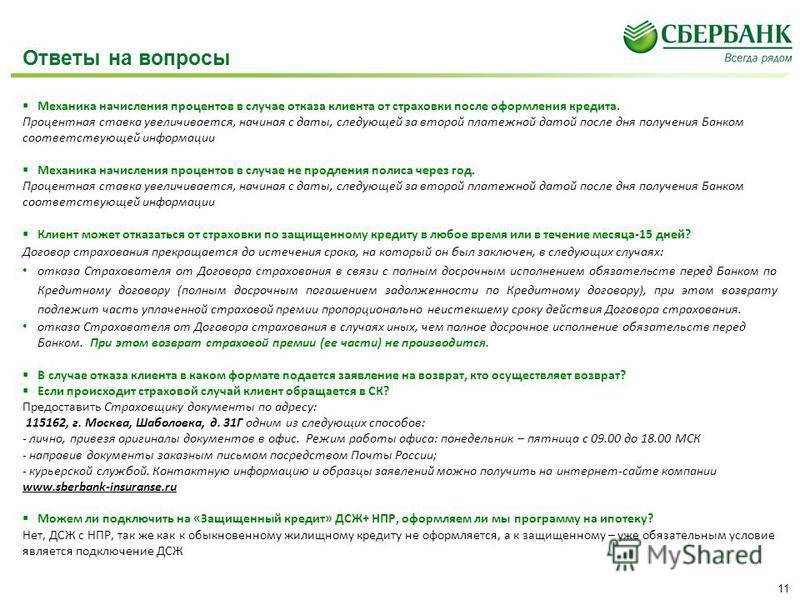

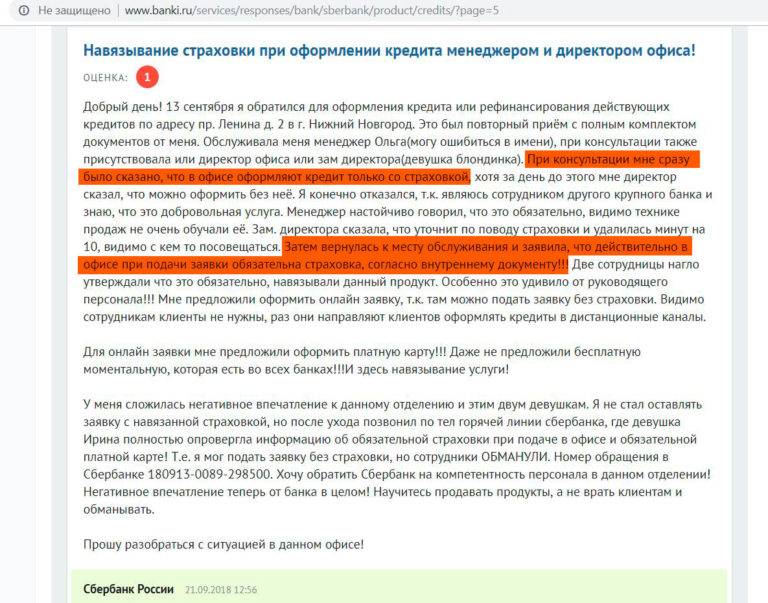

Банк часто намекает клиенту на то, что получение займа не возможно без приобретения страховки. Также в сотрудники утверждают, что при отказе от полиса банк вправе пересчитать процентную ставку. В этом случае из двух зол выбираем оформление кредита по сниженной ставке со страховкой.

Для того, чтобы отказаться от страхования при оформлении кредита, руководствуйтесь следующими пунктами:

- Сообщите сотруднику свое устное желание об отказе. Будьте уверенны в себе, не поддавайтесь на провокации. Сотрудники банка обучены и натасканы. Они будут говорить о том, что страховка нужна, с вами может произойти все что угодно, а кредит придется платить детям или родственникам. Затем пойдут другие методы. Вас начнут запугивать, играть на ваших эмоциях. Потребность в стабильности и уверенности в будущем будут на первом месте. Твердое решение отказаться – ваш козырь.

- Сотрудник кредитного учреждения может сказать, что страховка в их банке обязательно, а без нее вам не выдадут займ. В этом случае стоит написать два идентичных заявления об отказе. Попросите принять заявление, обязательно поставив на ваш экземпляр метку о приеме.

- Если менеджер не принимает заявление, то отправьте его по почте, выбрав услугу «Вручение с описью вложения».

- Если вам снова отказали, то обращайтесь в суд. В своем обращении укажите навязывание платной услуги, о введении вас в заблуждение.

Не факт, что банк после такого пожелает с вами работать в дальнейшем и вам не придется обратиться в другую кредитную организацию. Поэтому прежде, чем категорично отказываться, попробуйте пойти на переговоры. Наверняка от страховки можно будет отказаться через оговоренное время при своевременном внесении платежей.

Если договор был подписан, а в нем указано добровольное страхование, то доказать введение вас в заблуждение сложнее и придется смириться с участью. Отсутствие пункта о страховом полисе в договоре дает вам право обратиться в суд.

Прежде чем подписывать документы, читайте их содержимое. Неграмотность не освобождает от ответственности.

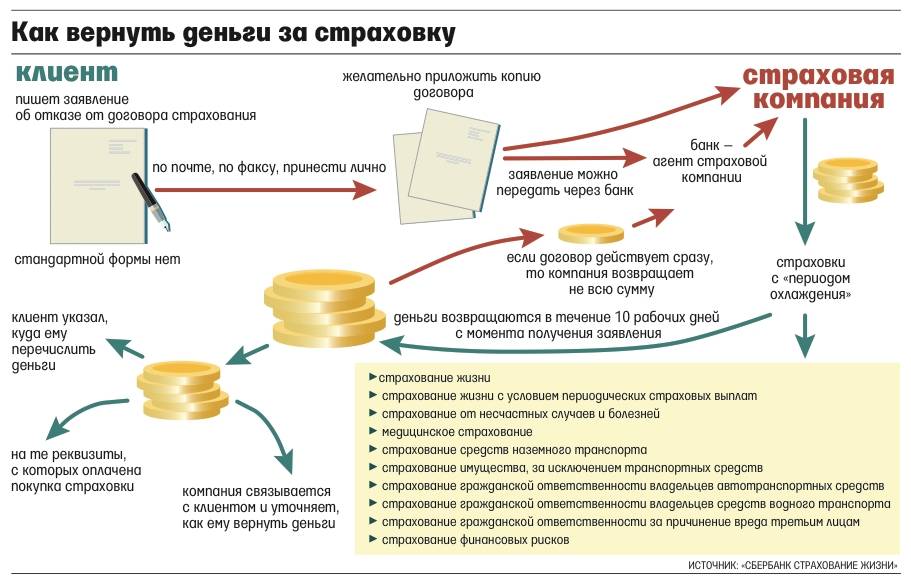

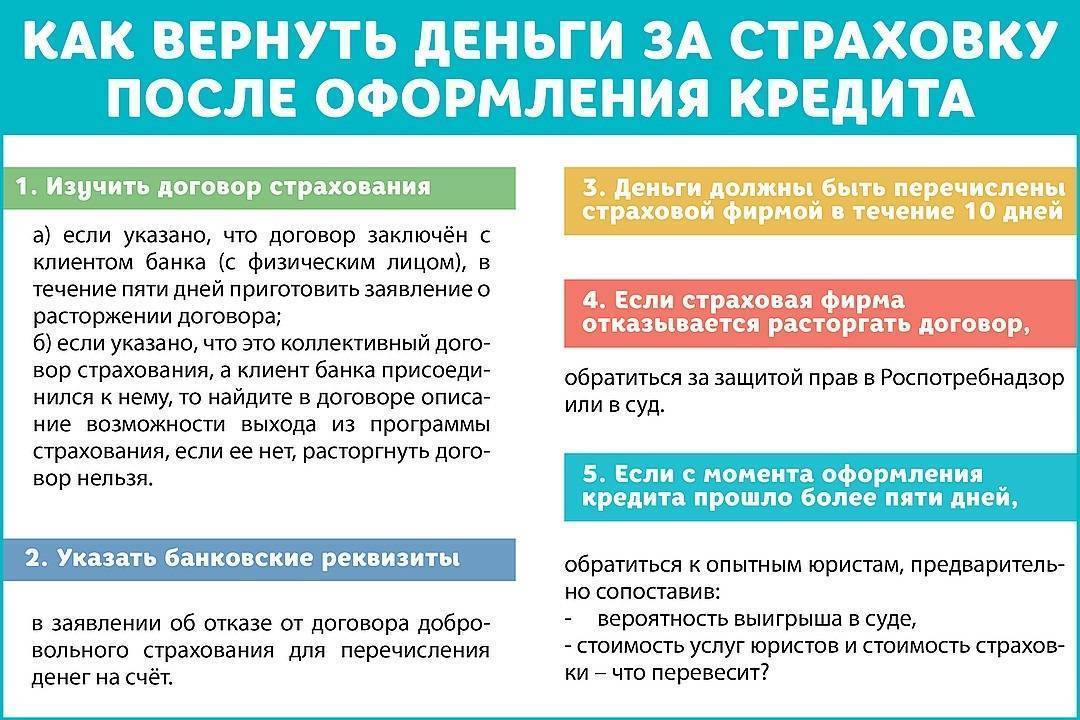

Как вернуть страховой взнос

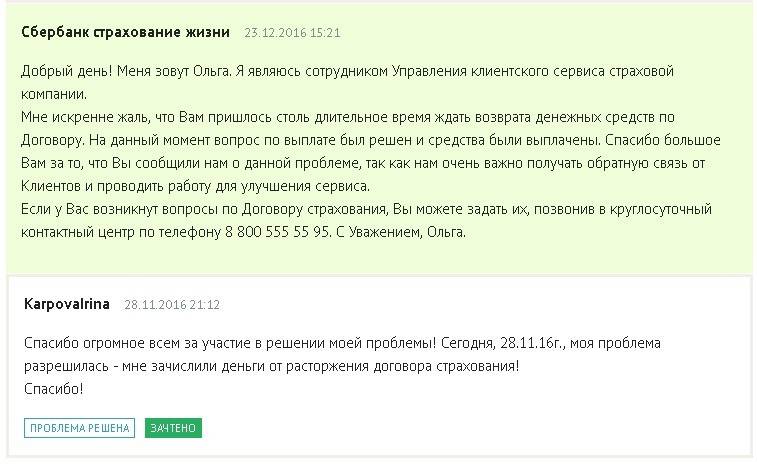

Согласно правилам страхования, организация после получения заявления клиента аннулирует соглашение за 30 дней. В течение этого же времени клиент должен уведомить компанию о намерении расторгнуть договор — не менее, чем за 30 дней до желаемой даты расторжения.

Для получения выплаты необходимо направить страховщику уведомление о желании расторгнуть соглашение и вернуть положенную часть внесенной премии. Сделать это можно как лично в представительстве организации, так и заказным письмом.

Важно! При обращении к сотрудникам лично необходимо попросить оставить их свою визу на втором экземпляре заявления, а при отправке заказным письмом — составить опись вложения.

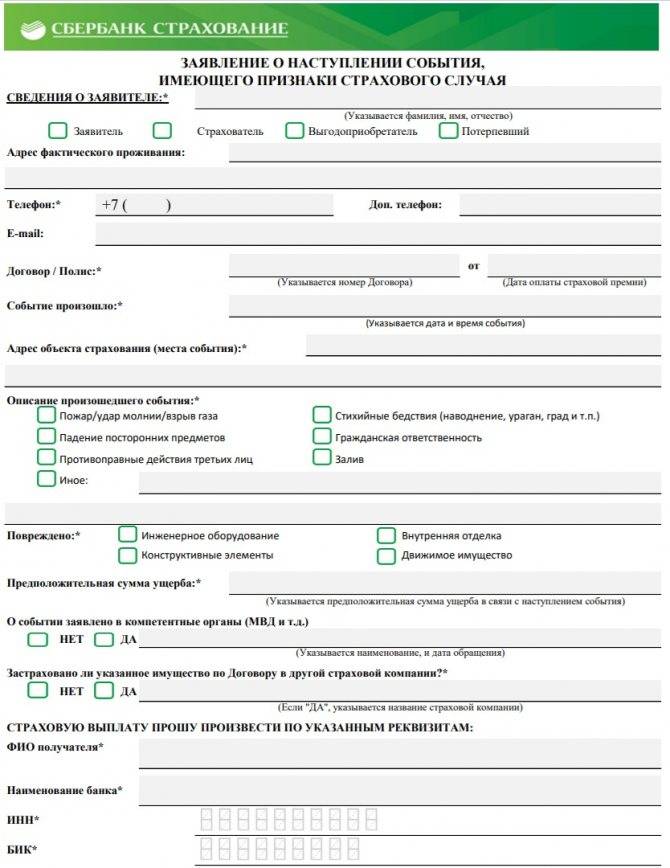

В заявлении необходимо указать:

- название и юридические данные организации-страховщика;

- обоснование требования о расторжении договора;

- реквизиты, на которые будет возращена сумма премии;

- личные и контактные данные клиента;

- перечень приложений к обращению (при наличии);

- срок на предоставление ответа (обычно 10–14 рабочих дней).

Если страховая компания нарушит сроки возврата денежных средств, то возможно взыскать с нее неустойку и пени за неисполнение условий договора.

Законодательство

Гражданский кодекс: устанавливает основные правила кредитования (статьи 807 – 823) и страхования (статьи 927 – 970).

ФЗ от N 395-1 «О банках и банковской деятельности» регулирует работу кредитных организаций.

Бесплатная ГОРЯЧАЯ ЛИНИЯ:

Мск +7 (499) 938 5119

ФЗ «О защите прав потребителей» — основной закон, содержащий права и обязанности потребителя и способы защиты права.

ФЗ от N 353-ФЗ «О потребительском кредите» — специальный закон, регулирующий правила выдачи займов гражданам. В нем содержатся как права и обязанности сторон кредитного договора, так и допустимые условия соглашения (статьи 5–7, 9–11).

ФЗ «Об организации страхового дела в Российской Федерации» регулирует вопросы страхования, конкретизируя положения Гражданского кодекса.

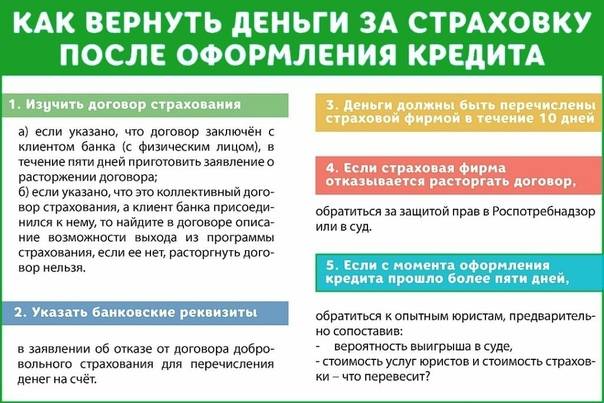

Порядок отказа от навязанной страховки

Ответ на вопрос, имеют ли право банки навязывать клиентам страховки, очевиден – нет, не имеют, кроме случаев, когда обязанность по оформлению того или иного вида полиса указана в федеральном законе.

Поэтому если страховка необязательная, клиент может отказаться от нее как еще до одобрения потребительского кредита, так и после заключения соответствующего договора. Порядок будет отличаться.

Инструкция как отказаться при кредитовании от страховки:

- подача письменного заявления, оформленного по унифицированной или свободной форме, страховщику или в банк (в зависимости от условий страхового договора, как правило, если страхование – коллективное, то подается в банк, если индивидуальное, то в страховую фирму);

- ожидание принятия банком или страховщиком решения по заявке;

- в случае, если в соответствии с Указанием или ст. 958 ГК РФ страховая премия подлежит возврату в полном или частичном размере, то ожидание ее перечисления страхователю в срок не позднее 10 рабочих дней с даты получения страховщиком (банком) письменного заявления.

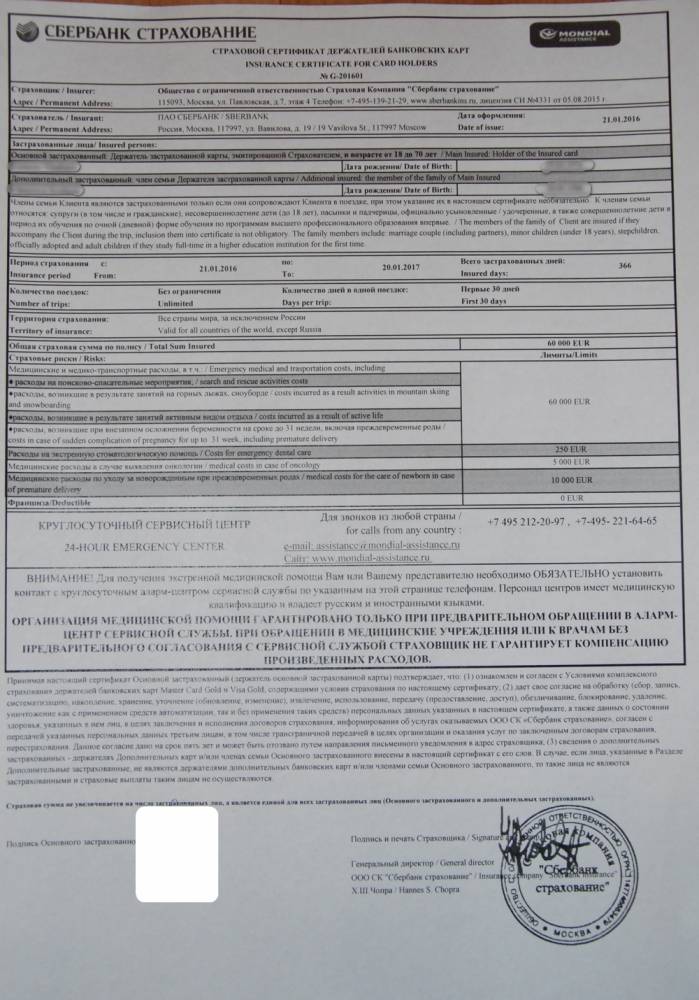

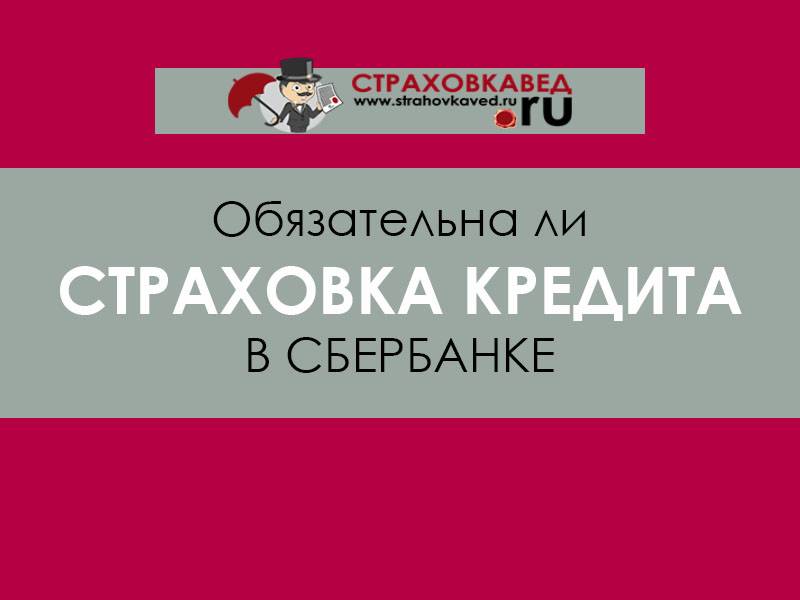

Обязательно ли оформлять страховку по кредиту в Сбербанке

Страхование кредита в Сбербанке происходит при выдаче как потребительского займа, так и карты. При этом бланк приобретается исключительно по желанию клиента, поскольку продукт является добровольным.

Данные требования прописаны в законе о защите прав потребителя и Гражданском кодексе. Нарушая условия закона, банк рискует получить штрафные санкции, сумма которых порой может достигать нескольких десятков тысяч рублей.

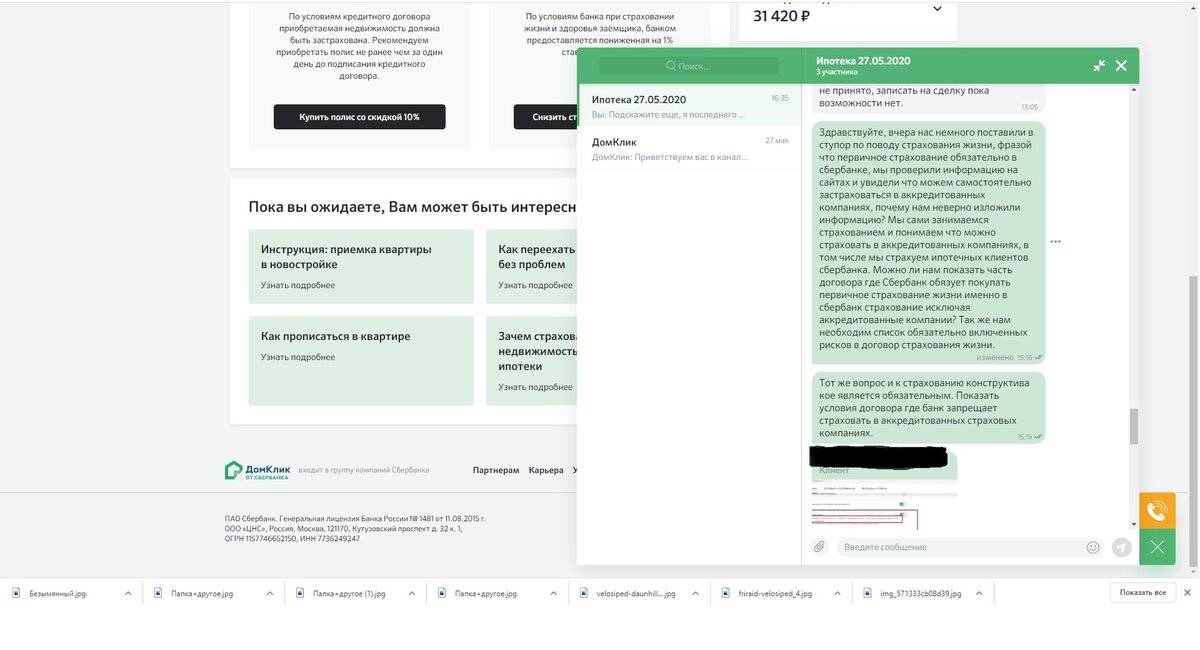

Однако есть страхование кредита в Сбербанке, которое осуществляется на обязательной основе, в рамках закона. Речь идет про ипотеку, в рамках которой каждый заемщик обязан застраховать конструктивные элементы. При отказе от защиты банк имеет право не выдавать ипотеку.

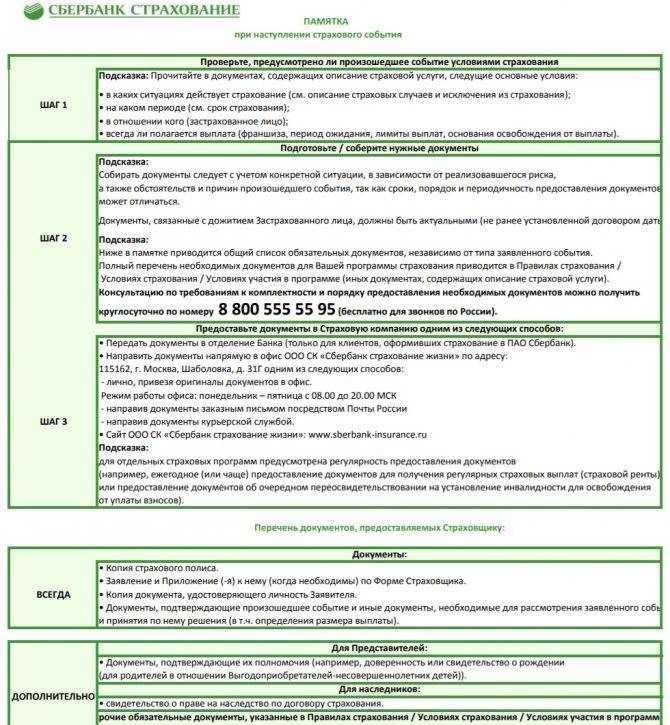

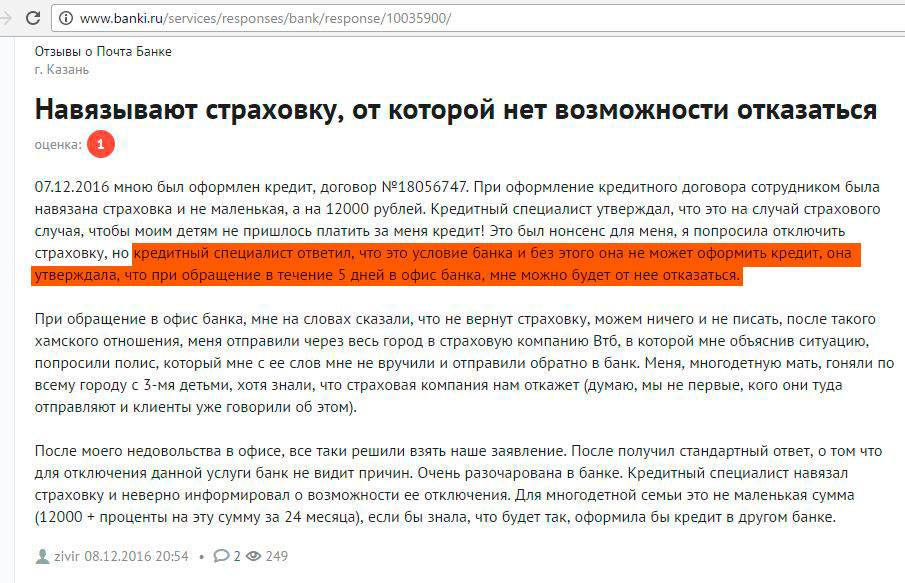

Подача заявления в «Почта Банк» на возврат страховки

Заявление на аннулирование страхового договора и возврат средств по нему подается именно стороне, указанной в качестве Страховщика. Оно составляется в свободной форме или на бланке страховой компании с указанием паспортных данных.

Заявку на возврат средств за страховку необходимо подать как можно быстрее, чтобы успеть в отведенное время. Если оформлена простая кредитная карта или потребительский кредит, заявление подается с предоставлением документации.

В течении 14 дней:

Скачать бланк заявления о возврате страховки в течении 14 календарных дней, можете тут: образец – скачать.

При досрочном погашении кредита:

Скачать бланк заявление об отказе от страховки после погашения кредитных обязательств, ссылка: образец – скачать.

Заполнять заявление нужно правильно. В нем обязательно должна содержаться такая информация:

- отказ от договора страхования и требование вернуть страховку;

- реквизиты заемщика, в том числе, номер банковского счета;

- список прилагаемых документов;

- ссылки на пункты 1 и 8 Указания ЦРБ № 3854-У от 20.11.2015 и на ст. 191 и 194 ГК РФ;

- о размере страховой премии;

- № и дата полиса;

- название СК и банка;

- срок кредитования и дату заключения кредитного договора;

- адрес СК, банка и страхователя;

- ФИО страхователя.

Подписывать нужно каждую страницу заявления.

К заявлению нужно приложить:

- полис (оригинал, отсканированную копию сохранить). Если страховка коллективная, то нужно приложить заявление на оказание услуги к подключению к программе коллективного страхования;

- копию паспорта;

- выписку по лицевому счету кредита с начала выдачи кредита на настоящую дату. Она подтвердит, что со счета была списана сумма страховки;

- выписка из банка о досрочном погашении кредита.

Себе нужно оставить копии документов, в том числе копии описей и чеков об отправке письма.

В Почта Банке предусмотрено 2 способа представления документов на возврат страховки: личное посещение СК и почтовым отправлением.

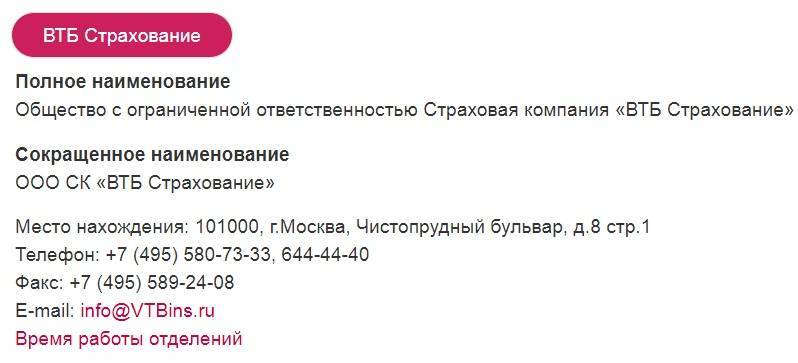

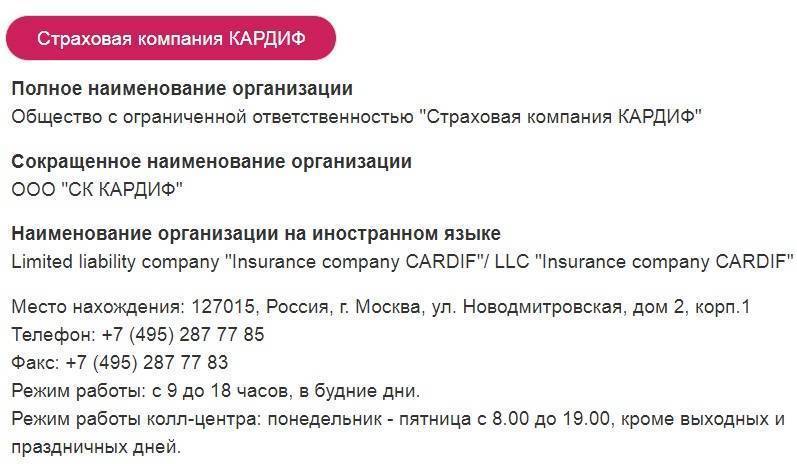

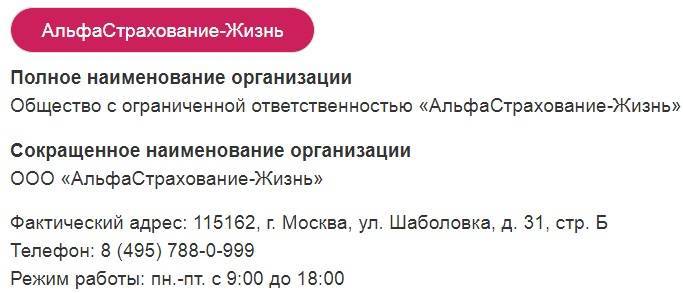

Адрес СК указан в страховом полисе. Вот контактные данные компаний, с которыми работает Почта Банк:

| СК «ВТБ страхование» | СК «Кардиф» | СК «Альфа Страхование Жизнь» |

|---|---|---|

| Адрес: 101000, г. Москва, Чистопрудный бульвар, дом 8 строение 1, Телефон: +7 (495) 580-73-33, 644-44-40, 8-800-100-44-40, Факс: +7 (495) 589-24-08, E-mail: info@VTBins.ru. | Адрес: 127015, Россия, г. Москва, улица Новодмитровская, дом 2, корпус 1, Телефон: +7 (495) 287 77 85, 8 (800) 555-87-65, Факс: +7 (495) 287 77 83, Режим работы: с 9 до 18 часов, в будние дни. | Адрес: 115162, г. Москва, улица Шаболовка, дом 31, строение Б. Телефон: 8 (495) 788-0-999, 8 800 333-84-48. Режим работы: пн.-пт. с 9:00 до 18:00. |

Назад

1 из 3

Далее

Следует оправить письмо со вложением на этот юридический адрес страховой компании.

Отнести лично в офис СК

Самый простой и эффективный вариант – предоставить заявление с документами для возврата лично в офис. Прежде чем посетить офис страховщика, нужно узнать режим работы компании. Адрес и часы работы можно узнать в интернете или на официальном сайте СК в которой оформлен полис: .

После вручения пакета, убедитесь в том, что заявление зарегистрировано и возьмите второй экземпляр заявления с подписью и печатью, подтверждающей, что документы приняты.

Исчисление срока для выплат начинается со дня, следующего за днем обращения.

Отправить заказным письмом

При желании застрахованные лица могут отправлять заказные письма с уведомлением о вручении и описью вложенных документов через Почту России. Здесь срок рассмотрения заявления начинается не с момента передачи письма на Почте, а от даты получения уведомления.

Например, если документация была направлена 10.10.2018, а получена 20.10.2018, расчет будет вестись от 21 октября – 20-е в счет не берется, т.к. в этот день только поступает обращение.

Отправлять пакет документов следует ценным письмом с описью вложения. Чек об оплате ценного письма нужно сохранить. В описи обязательно указать заявление и все прилагаемые к нему документы. Работники почты после оформления отправления вручат кассовый чек, на котором будет и почтовый идентификатор. По нему можно отслеживать движение письма и факт его получения адресатом.

Напоминаем, что письмо следует направлять в Почта Банк и в страховую компанию. Адрес Почта банка: Преображенская пл., д. 8, г. Москва, 107061. Адрес уточните в отделении банка.

Онлайн-заявление по электронной почте

Параллельно с отправкой письма с документами по почте, можно отправить эти же документы в отсканированном виде на электронную почту банка. Адрес емейл Почта Банка: welcome@pochtabank.ru или info@pochtabank.ru.

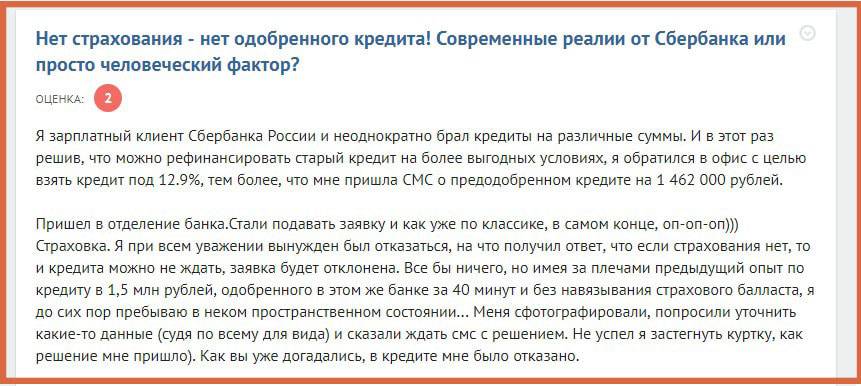

Можно ли отказаться от страховки в Сбербанке при получении кредита

Процесс предоставления кредита и страхования находится под контролем ГК РФ. В ст. 935 приводится информация что жизнь, здоровье и иные не подвергаются принудительному страхованию. Принудительные сервисы страховых организаций возможно обжаловать в судебных органах либо своевременно отказаться от них, возвратив вложенные средства.

Банковская организация часто подводит потенциального заемщика к тому, что кредит не предоставляется без покупки страхования. Кроме того, консультанты говорят, что при нежелании получить полис банк может совершить пересчет годовую ставку. Тогда из представленных вариантов остановиться на получении займа по низкой ставке, но с полисом страхования.

Для совершения отказа от полиса при получении кредита, придерживайтесь следующих правил:

Озвучьте специалисту банка свои намерения об отказе. Проявите уверенность и не уступайте. Консультанты банковской организации прошли соответствующее обучение

Они будут приводить аргументы в пользу важности страхового полиса, что при столкновении сложностями со здоровьем, обязательства переходят на ближайших родственников. Потом будут применены иные способы

Клиента начнут запугивать, давить на эмоции. Состояние стабильности и определенности становится приоритетнее. Твердое намерение отказаться – козырь обратившегося.

Специалист банковской организации может привести аргументы что полис обязательный и без него не предоставляется кредит. Тогда необходимо оформить две одинаковые заявки на отказ. Потребуйте принять прошение, обязательно пометив экземпляр клиента о получении.

При отказе консультанта принимать заявку, направьте ее по почте, по сервису «Вручение с описью вложения».

При повторном отказе направляйтесь в суд. В документе отметьте принудительное оформление платного сервиса.

Маловероятно, что банковская организация в будущем откажется с вами сотрудничать и не придется направляться в другое финансовое учреждение. В связи с чем, до отказа, следует постараться договориться. Скорее всего от полиса возможно отказаться спустя некоторое время если вовремя оплачивать ежемесячные платежи.

При подписании договора, там отмечено добровольное страхование, поэтому доказать ввод клиента в заблуждение трудно. Если в договоре кредитования нет пункта, содержащего информацию о страховании это может стать основанием направления в суд.

До подписания бумаг внимательно ознакомьтесь с его содержимым.

В чем минусы страхования кредита

Неудобством для клиентов является выплата дополнительных денежных средств за страховку. Ипотечное кредитование само по себе является непростой операцией, проходящей в несколько этапов, подключение добровольной страховки осложняет этот процесс.

Важной проблемой во многих кредитно-финансовых учреждениях выступает навязывание страховки и ее возведение в статус обязательной услуги для вручения ипотечного кредита. В этом вопросе Сбербанк выдвигает базовые и специальные условия обслуживания

Подключение страхования относится ко второй категории.

Берёте ли вы кредиты?

Да, это нормально 26.71%

Только в крайнем случае 23.99%

Приходилось, но больше не буду 18.12%

Нет, никогда не брал 31.18%

Проголосовало: 1363

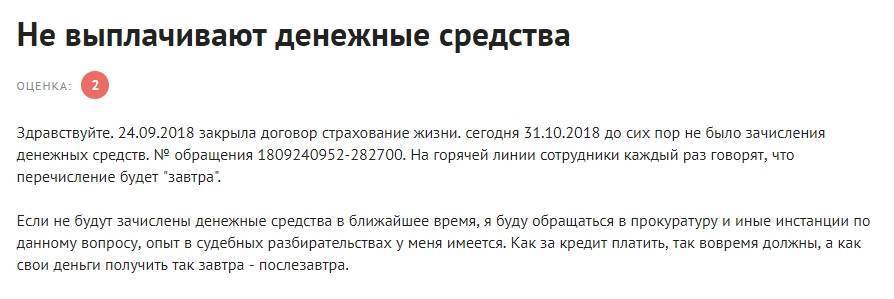

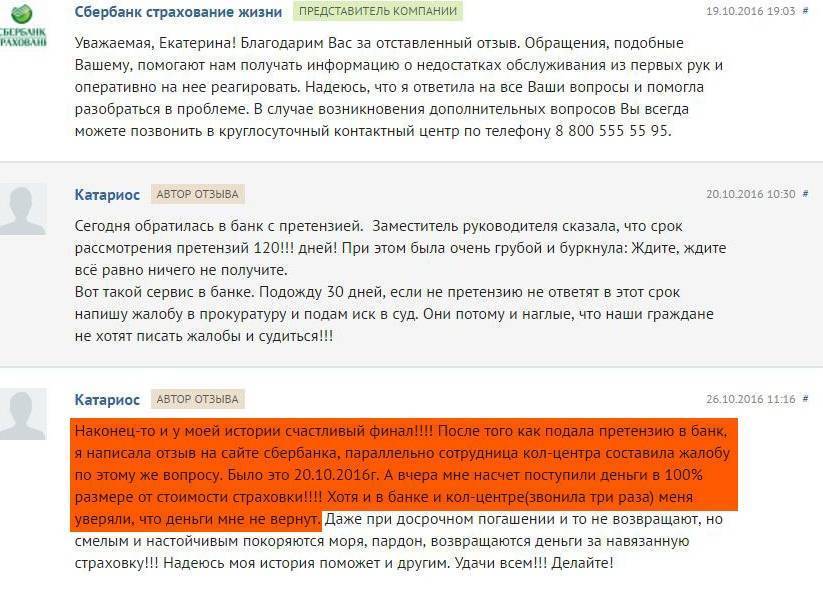

Что делать, если Сбербанк отказывается возвращать деньги по страховке

Многие граждане сталкиваются с такой проблемой, как невозможность отказаться в Сбербанке от полиса. При этом сотрудники, чтобы сохранить прибыль компании, готовы придумать любую причину. Самая распространенная – это увеличение ставки по договору.

Как отключить страховку если Сбербанк отказывает:

- Лично обратиться в офис финансовой компании с заявлением. При этом документ необходимо составить строго по форме банка. В документе следует дополнительно указать, каким способом желаете получить ответ в случае получения отказа.

- К заявлению приложить полис, квитанцию об оплате, выписку с реквизитами.

- Полный пакет документов отдать секретарю, который обязательно их зарегистрирует в журнале входящей корреспонденции и предоставит копию заявления с отметкой о принятии.

- Дождаться официального отказа.

- Подготовить исковое заявление, приложить все документы и направить их в суд.

- По итогам судебного разбирательства получить не только возврат, но и денежные средства за понесенные убытки, если вопросами расторжения занимался юрист.

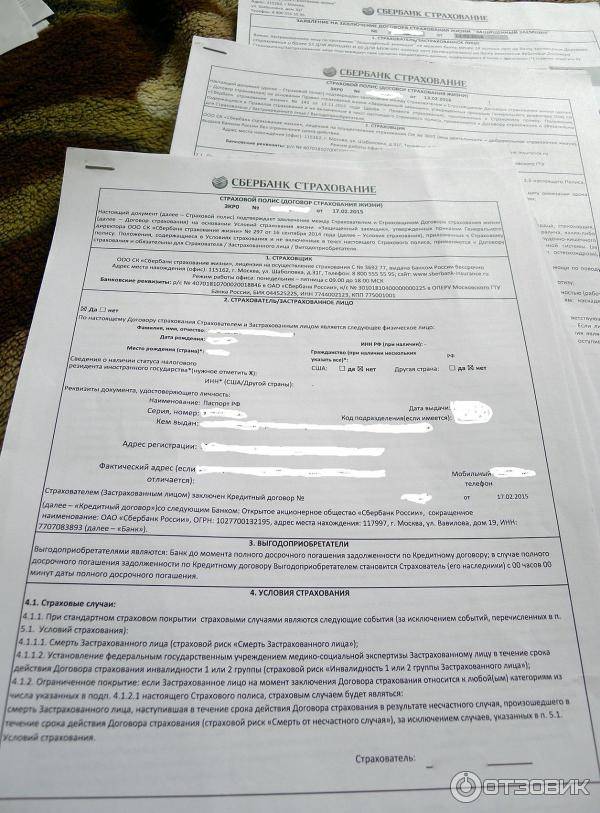

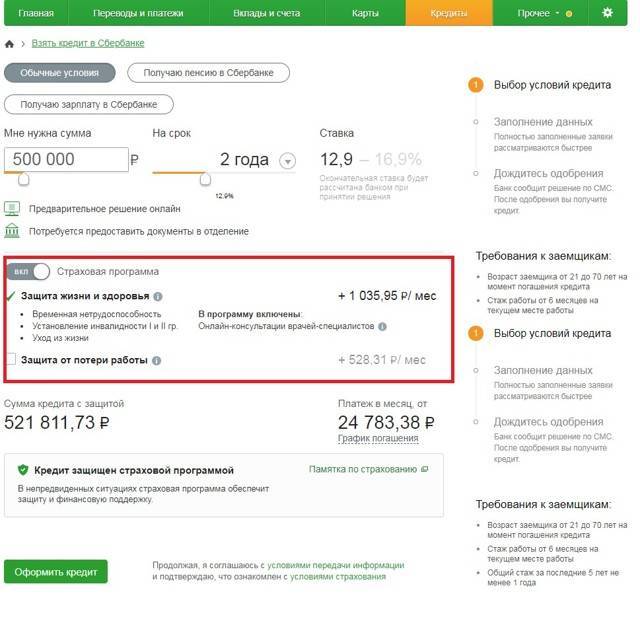

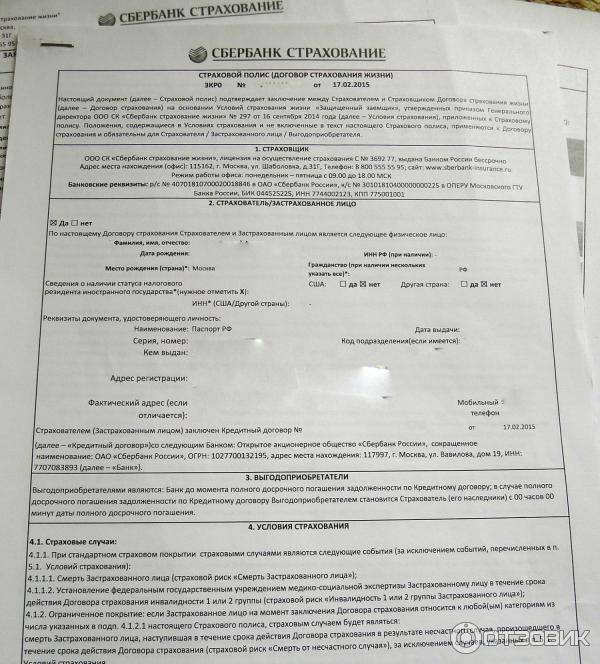

Страхование в Сбербанке: условия

Прежде чем купить страховку при получении кредита в Сбербанке следует внимательно изучить все условия. Для вашего удобства рассмотрим все условия по продукту, которые предлагают специалисты финансовой компании.

Что дает страховкав Сбербанке

Главное, что должен знать каждый заемщик, это какой страховой случай в Сбербанке будет оплачен.

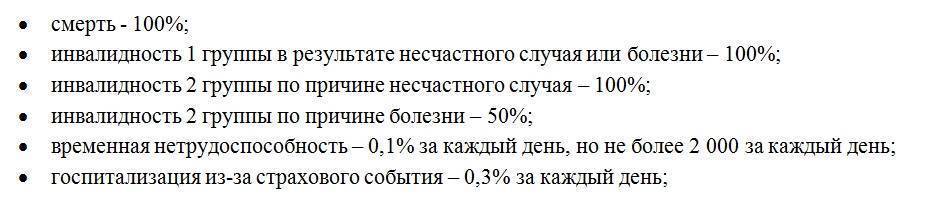

Страховые риски:

- Смерть застрахованного. При этом выплата полагается даже если смерть наступила на второй день действия кредитного договора.

- Инвалидность любой группы. При этом инвалидность может быть получена как в результате наступления несчастного случая, так и в результате серьезной болезни. По данному риску страховая организация также обязуется погасить кредитную задолженность в полном размере.

- Потеря основного места работы и как следствие фиксированного дохода. В результате наступления данного риска страховщик обязуется погашать задолженность заемщика пока он не найдет новое место работы. Следует отметить, что в рамках данного риска страховщик погасит задолженность, если заемщик потерял работу не по собственной инициативе, а в результате банкротства компании или увольнения.

- Временная нетрудоспособность. В данном случае клиент может потерять доход в связи с временной утратой трудоспособности по причине серьезного заболевания. К примеру, заемщику потребовалась срочная операция и долгая госпитализация в медицинском учреждении для восстановления здоровья (инфаркт или онкологические заболевания). В таком случае финансовая организация будет вносить оплату ежемесячных взносов до тех пор, пока заемщик не восстановится.

Дистанционное консультирование клиентов

Дополнительно всем клиентам компания предлагает дистанционную медицинскую консультацию. В рамках программы каждый застрахованный может в режиме реального времени получить необходимую помощь при возникновении проблем со здоровьем.

Однако специалисты могут отказать, если:

- обращается не застрахованный заемщик;

- клиент находится в алкогольном или наркотическом опьянении;

- застрахованная гражданка обращается по вопросам родов или дородового сопровождения;

- обращение по поводу фобий, туберкулеза или заболеваний передающихся половым путем.

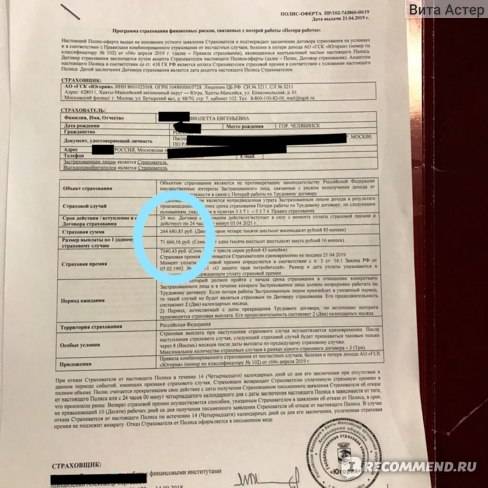

Сумма страховой защиты

Лимит ответственности по полису всегда равен полной стоимости займа на дату покупки бланка.

По риску «Уход из жизни» страховая организация обязуется погасить долг в банке и оставшуюся часть денег передать законным представителям.

Срок страхования

Бланк защиты добровольного страхования жизни при кредите от Сбербанка вступает в силу на 15 день после внесения оплаты. Такая отсрочка срока необходима для того, чтобы клиент смог еще раз изучить условия и при необходимости расторгнуть защиту в течение 14 дней.

По риску «Временная нетрудоспособность» срок ответственности начинается только на 60 день после покупки страховки по кредиту от Сбербанка.

Что касается общего периода страхования, то он всегда равен или немного превышает срок действия кредитного соглашения.

Размер страховой выплаты

Выплата по договору – главное условие, на которое следует обратить внимание при оформлении страхования по кредиту в Сбербанке. Процент выплаты от страховой суммы:

Процент выплаты от страховой суммы:

Стоимость страховки в Сбербанке

Стоимость страховки при получении потребительского кредита в Сбербанке зависит от выбранной программы и лимита по залоговому соглашению. Вашему вниманию базовые ставки, действующие на дату публикации статьи. Актуальные проценты вы всегда можете уточнить при получении займа у специалиста банка.

Какой процент страховки по кредиту Сбербанке:

Сумма страховки по кредиту в Сбербанке определяется сразу за весь год и прописывается в кредитном соглашении, которое составляется для каждой стороны сделки.

Правила страхования

Правила страхования кредита в Сбербанке доступны для всех клиентов и опубликованы на официальном портале. В них четко прописаны:

- объекты страхования;

- страховые риски;

- как определяется тариф и сумма страхования жизни при потребительском кредите в Сбербанке;

- сроки действия;

- способ выплаты.

Предлагаем скачать актуальные правила страхования и при необходимости задать все интересующие вопросы через форму «Добавить комментарий».

Автокредитование немного о нем

В случае автокредитования полис КАСКО оформляется обязательно. Его оплата осуществляется каждый год. Можно включить эту оплату в сумму кредита. Сумма полиса находится в непосредственной зависимости от цены авто.

Для чего нужен такой полис:

- смягчит положение заемщика на случай угона авто;

- порчи авто;

- ДТП.

Погашение долга и возврат полиса

При займе в Сбербанке и оформлении полиса клиентам нужно изучать инструкцию, представленную ниже. При досрочном покрытии займа можно забрать назад часть страховки:

- Требуется прийти в Сбербанк.

- Оформить заявление, где указывают главные этапы сотрудничества с компанией, указать причину возврата части страховки. Также нужно указать, что остаток на долговом счете нулевой.

- Отдать специалисту банка заявление вместе с документами.

- Компания дает гарантии на то, что если уже успело пройти менее половины срока действия договора, то клиенту вернут до половины суммы страховки.

Немного о процентных ставках

Во время оформления займа, а также страховки, клиент получит точную информацию относительно процентов, которые ему придется переплатить. Часто это процент от назначенной суммы.

От болезней, а также несчастных случаев можно застраховаться по таким тарифам:

- страхование здоровья, а также жизни обойдется в 1,99% переплаты;

- на случай потери работы 2,99%;

- если клиент хочет застраховать что-то одно либо жизнь, либо здоровье, то это ему обойдется в 2,5% переплаты.

Программы Сбербанк предлагает разные. Чаще всего страхованию подвергаются жизнь и здоровье клиента. Можно прибегнуть к услугам различных компаний на свой выбор. Сбербанк оставляет за клиентом это право. Финансовое учреждение не против того, чтобы клиенты активно пользовались услугами не менее 30 разных аккредитованных компаний.

Какие документы нужно взять с собой для возврата полиса?

Когда заемщик получает ссуду в Сбербанке и оформляет страховку ему не помешало бы изучить вопрос, касающийся того, какую документацию нужно предоставить в банк, если появится возможность или будет такое желание вернуть себе полис.

Сотрудники Сбербанка вряд ли будут афишировать эту информацию. Кредитование выгодно осуществлять вместе со страховкой. Этим обусловлены действия специалистов Сбербанка.

Наверное, теперь любому будущему клиенту Сбербанка легко будет ответить на вопрос: обязательна ли страховка при получении кредита? Это действие необязательное. Каждый клиент сам решает и определяет нужно ему это или нет. Но все-таки стоит задуматься над тем является ли страхование жизни лишним? Сумма страховки не слишком велика, зато в случае несчастья заемщику не нужно будет беспокоиться о том, что его долг будет погашен. Не придется семье выплачивать оформленные займы. Есть люди, которые с опаской относятся к оформлению полиса. Другие же наоборот считают, что это необходимо. Страховка на потребительский кредит в популярном Сбербанке обезопасит от множества тяжелых ситуаций. После ее оформления у клиента останется время на то, чтобы произвести отмену, если такой вариант покажется уместным. Страховка, оформленная при получении кредита в Сбербанке, бывает, очень выручает клиента и его семью.

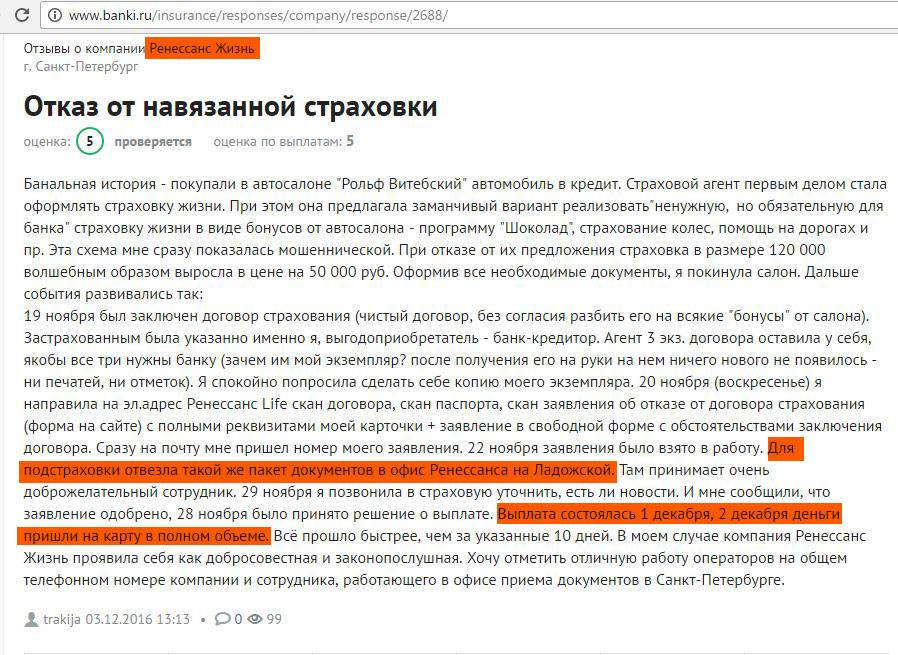

Недовольный клиент — плохой клиент

На следующий день я поехала в это же отделение кредитного учреждения РКБ. Работала та же девушка. Я уточнила о возможности отказа от этой дорогостоящей услуги, девушка, уже раздраженно, отказала, общалась, как с отработанным материалом.

Оказалось, при отказе от страхования, страховая премия не возвращается или возвращается за вычетом «расходов». Расходы могут иметь разные наименования: на ведение дела, административные расходы и прочее. Расходы рассчитываются страховой компанией на свое усмотрение и могут достигать 98% от уплаченной нами страховой премии. Я решила идти до конца, отзывать нагло навязанную услугу страхования жизни и здоровья.

Отказ от навязанной услуги

Попросила бланк для изложения претензии в письменном виде об отказе от навязанной услуги. Не помню точно, по-моему, бланка, на тот момент, в банке не было, и я изложила всю ситуацию на обычном листе А4 на имя руководителя отделения о навязывании услуги, с просьбой ее отменить и вернуть деньги. Напомню, сумма моего кредита составляла не 200 тыс. рублей, а 283 тыс.

С руководителем пообщаться снова не удалось, заявление приняли менеджеры. И все, тишина.

Никому не интересны наши права

Набрала горячую линию РКБ, еще раз уточнить условия кредитования и прояснить мою ситуацию, на каком этапе рассмотрения мое заявление.

Тут я окончательно разозлилась и поняла, вот ведь как нас дурят. Пользуются ситуацией, что клиенту нужны деньги и нагло обманывают, навешивая дополнительные пустые услуги.

Услуга страхования — это добровольная услуга.

Был один момент, что я смирилась со страховкой: ну развели, ладно. Буду застрахована на два года, если что случится со мной, то страховая погасит мой кредит.

Самое важное в страховке

Если человек был хронически болен в момент взятия ссуды — защита не действует. Например, произошел с нами страховой случай, уход из жизни, а причиной явилось хроническое заболевание, тогда ни банк, ни страховая ничего не оплатит. Есть среди нас такие клиенты у кого менеджеры при оформлении страховки уточняли о наличии хронических заболеваний, наличии группы инвалидности? Никогда менеджеры не уточняют этот вопрос. А ведь инвалиды, люди с определенным перечнем болезней не могут быть застрахованы, так как увеличивается риск наступления страхового случая и придется оплачивать их кредиты, поэтому их не страхуют.

Но и со здоровыми людьми банки избегают выплат по страховке. Например, в моем случае, я заплатила страховую премию 83 тыс. за страхование жизни и от несчастных случаев, туда же сверху проценты на эту сумму за два года — 56%, сами посчитайте, сколько это денег.

Страховка в этом случае не поможет, если человек не стал инвалидом, много ограничений в выплате по опасному месту работы.

Что такое страхование жизни владельца карты Сбербанка

Говоря простыми словами, при страховании жизни хозяина кредитки банк обеспечивает безопасность своих денег. Таким образом Сбербанк страхуется от возможных несчастных случаев с должником, его смерти, наступления инвалидности, критических заболеваний, длительного больничного, в том числе по уходу за родственниками. Страхование жизни держателя КК в данном случае даст банку уверенность в том, что долговые обязательства будут исполнены.

Страховая сумма составляет двукратный размер от суммы долга по кредитке. Перерасчёт суммы происходит ежемесячно, в зависимости от того, сколько вы должны вернуть банку по карте.

При наступлении страхового события, по телефону 900 нужно узнать какой комплект документов необходимо подать для получения выплаты и принести их в любое отделение Сбера.

Является ли страховка по кредиту обязательной

Согласно Гражданскому кодексу РФ, банки не имеют права отказывать в займах, если клиент отказывается от страховки. Это относится к случаям добровольного страхования, которое обычно применяется к потребительским кредитам. Здесь действует ст. 935 ГК РФ, в которой четко указано, что от страховки вы можете отказаться, и банк не вправе ее навязывать.

Наряду с добровольной системой страхования, действует обязательная страховка. Есть три случая, в которых придется соглашаться с условиями страхования, иначе вы не получите заемных банковских средств. К случаям обязательного страхования при получении кредита в банке относятся:

- Оформление ипотеки всегда сопровождается покупкой страхового полиса. Он обязателен, и это отражено в ФЗ № 102 (ст.31). Недвижимость, находящаяся в залоге у банка должна быть застрахована в обязательном порядке;

- Выдача кредитов, которые оформляются под залог имущества – ст.343 Гражданского кодекса РФ;

- Ипотеки, оформляемые под сниженный процент, и участвующие в программах государственной поддержки. Обязательно оформление страховки от несчастного случая и болезни.

Данные условия обязательного страхования регулируются законодательными актами, и действуют во всех без исключения кредитных учреждениях. От обязательной страховки отказаться нельзя ни в момент заключения договора, ни в период охлаждения (14 дней после даты вступления документа в силу).

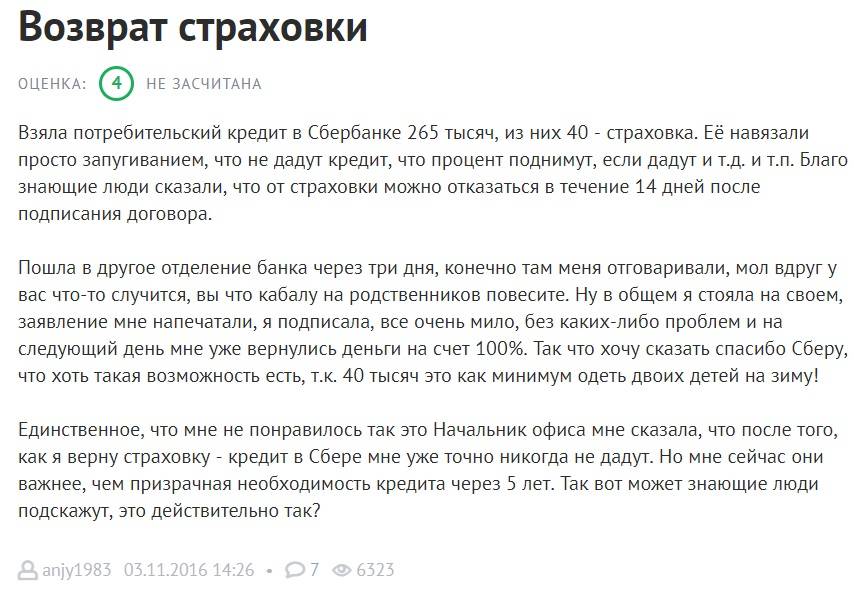

Как вернуть страховку по кредиту в Сбербанке?

Если вы уже подключились к программе страхования, то ещё не всё потеряно. Рассмотрим, как и когда можно вернуть страховку по кредиту в Сбербанке.

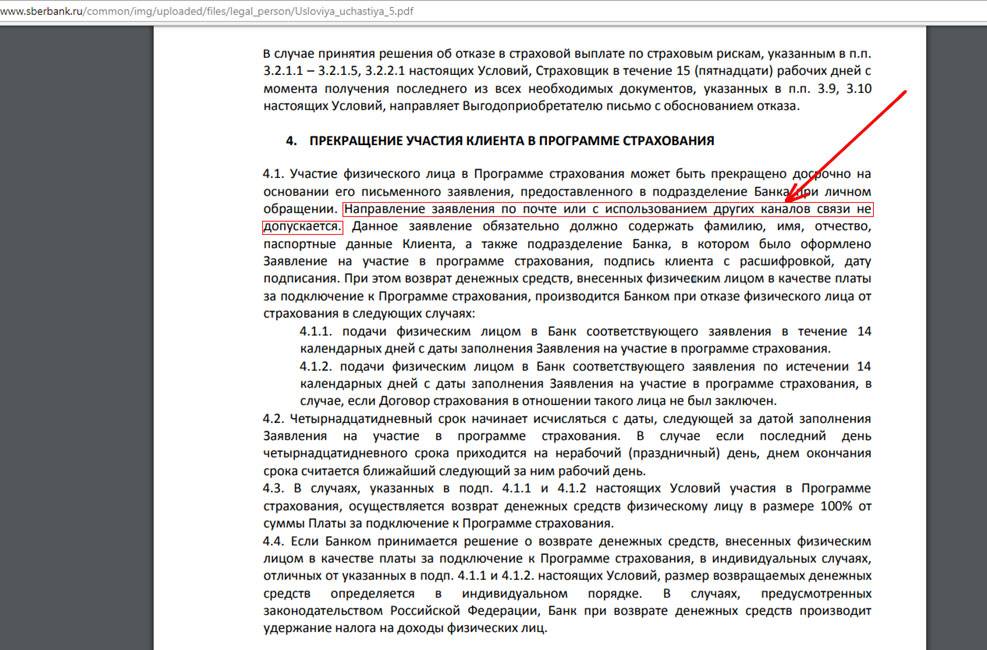

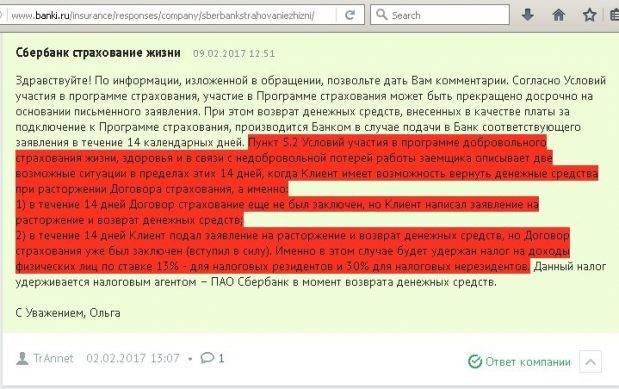

Возврат денег по страховке в Сбербанке возможен на основании письменного заявления клиента. Условия участия в программе добровольного коллективного страхования жизни и здоровья заёмщиков для потребительских и автокредитов, разработанные Сбербанком (в частности, четвертый их пункт) устанавливают, что стопроцентный возврат страхового взноса (платы за подключение к программе страхования) производится в следующих случаях:

1. Заемщик подал заявление не позднее чем через 14 дней с ДАТЫ ПОДКЛЮЧЕНИЯ к программе страхования. Этот срок является сбербанковским периодом охлаждения. Об этом говорит пункт 4.3 условий страхования, а вот пункт 4.4 уже говорит о том, что если клиент подал заявление на отключение от программы страхования после того, как в отношении него БЫЛ ЗАКЛЮЧЕН договор страхования, то сумма денежных средств, возвращаемая клиенту, облагается налогом на доходы физических лиц по ставке 13% – для налоговых резидентов и 30% – для налоговых нерезидентов. Данный налог удерживается налоговым агентом, а именно ОАО «Сбербанк России» в момент возврата денег заёмщику.

При этом банк не поясняет, чем отличается дата подключения к программе страхования и дата заключения договора страхования, видимо, это связано с нюансами коллективного страхования. Сбербанк в этом случае является посредником (страхователем), а страховая компания – страховщиком, и, видимо, оформление договора по каждому подключенному клиенту происходит отдельно в течение определённого времени .

2. Договор страхования заключен с нарушениями и фактически недействителен, поскольку не соблюдено условие по ограниченному покрытию страховки.

Ограниченное покрытие означает, что в отношении некоторых людей страхование может быть оформлено лишь на случай смерти, остальные страховые риски договором не покрываются. К таким категориям Сбербанк относит:

- граждан моложе 18 и старше 65 лет;

- лиц с полным отсутствием или ограниченной дееспособностью;

- граждан, чья служебная деятельность связана с различными формами рисков;

- лиц, имеющих ограничения по состоянию здоровья (полный перечень заболеваний указан в условиях страхования).

Также есть возможность вернуть страховку частично. Согласно пункту 4.2.1 условий страхования, при полном и досрочном погашении кредита банк вернет часть от 57,5% от уплаченной суммы взноса (платы клиента) – при этом полученная величина выплаты пересчитывается пропорционально фактическому сроку действия страховой защиты. То есть, если вы взяли кредит на 4 года и досрочно его погасили за 2 года, то вам вернут только 28,75% от вашей платы за подключение к программе страхования. Негусто, но всё же. И ещё не надо забывать о налоге (13% для резидентов) согласно пункту 4.4 (смотри выше).

Возврат денег при отказе от услуги страхования производится банком в течение 30 дней.

Итак, Сбербанк может вернуть страховку только в первые 14 дней с момента подключения к программе страхования и при полном досрочном погашении кредита. При этом будет удержаны «хорошие» комиссионные, но даже в этом случае клиент выигрывает, так как многие банки запрещают возврат части страховки при досрочном погашении займа. Ознакомьтесь с примерным образцом заявления на возврат части страховки при досрочном погашении кредита, хотя банк должен вам предоставить типовую форму соответствующего заявления на собственном бланке.

В последнее время клиенты Сбербанка испытывают большие трудности при возврате платежа за подключение к программе добровольного страхования, получая часто немотивированные отказы. В статье о возврате страховки по кредиту в Сбербанке мы постарались максимально подробно осветить эту тему, особенно в части полного досрочного погашения. Надеемся, что эта статья даст вам необходимую информацию и направит в нужном направлении.

Мы рассмотрели возможность вернуть деньги по программе страхования, которая «работает» в отношении потребительских кредитов

Но важно знать, что Указание Центробанка, о котором говорилось выше, распространяется на все виды страхования, в том числе ОСАГО, КАСКО, ДМС и других. Так что будьте бдительны, запоминайте нормы законодательства и не дайте себя обмануть

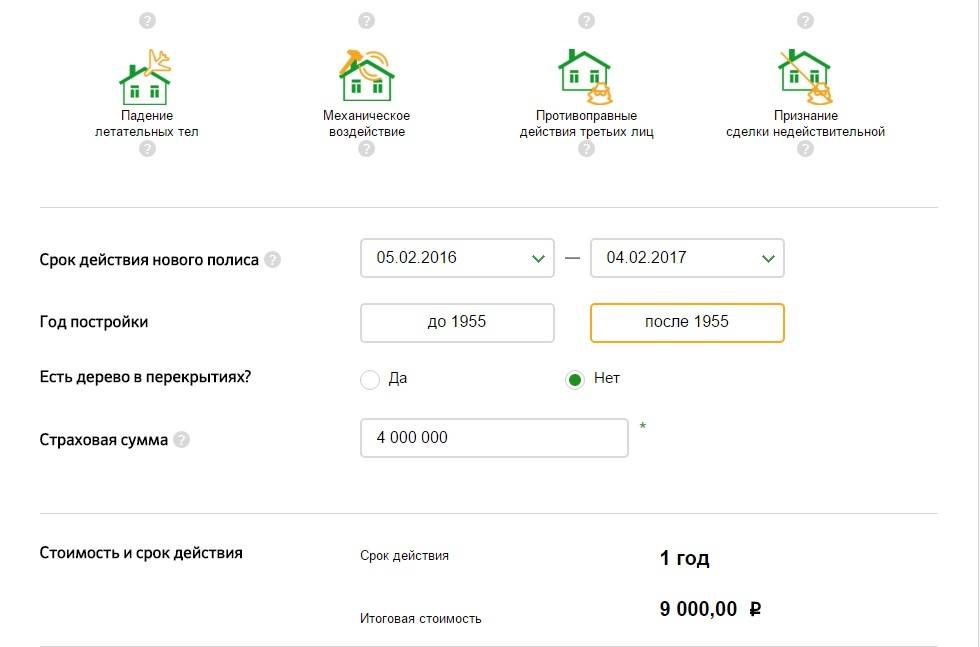

Как продлить страхование по ипотечному кредиту

Но помимо страхования объекта недвижимости есть еще некоторые виды страховых программ, которые оформляются только на добровольной основе. По собственному желанию клиент может оформить следующие виды страховок:

- class=»fa fa-check-circle»> личную – жизни, здоровья и утраты дееспособности кредитозаемщика;

- class=»fa fa-check-circle»> титула дома, квартиры на случай потери права собственности на кредитуемый объект.

Обычно банк не настаивает на втором виде полиса, но не в первом варианте. И часто «веским» доводом кредитора является возможный отказ в выдаче ссуды. В этом случае клиент должен поступить исходя из своих приоритетов, поскольку его ожидает увеличение окончательной стоимости ипотеки.

Все виды страховок по мере важности для кредитора определяются в таком порядке:

- class=»fa fa-check-circle»> приобретаемое в кредит жилье – обязательно;

- class=»fa fa-check-circle»> жизнь и здоровье клиента, оформляющего ипотеку, – желательно;

- class=»fa fa-check-circle»> титул объекта недвижимости – по желанию клиента.

В частности, это страхование квартиры или дома от пожара и иных бедствий.

Отказаться от такого продукта невозможно. Сбербанк предлагает оформить страховку сразу на весь период кредитования, а стоимость продукта вложить в тело кредита, а затем выплачивать ежемесячные платежи вместе с ценой страховки. Но тогда переплата будет значительной.

Также банк предлагает оформлять страховку ежегодно, оплачивая его из собственного кармана. Такой момент выгоден, но не у каждого заемщика имеется ежегодно несколько десятков тысяч.

Помимо этого, документ нужно предоставлять в банк. То есть по истечению года заемщик обязуется предоставить новый страховой договор и квитанцию по его оплате.

Если человек нарушает правило страхования, то банк вправе повысить процентную ставку на несколько пунктов, что существенно повлияет на переплату. Также кредитное учреждение вправе запросить досрочное погашение обязательств в связи с нарушением договоренности.

Все условия по данному вопросу описаны, как правило, в кредитном договоре.

![Как вернуть страховку, навязанную банком при оформлении кредита [2019] — озпп «потребальянс»](https://kredit-on.ru/wp-content/uploads/0/c/b/0cb3062e193a125b0392db45cefb93d0.jpeg)