Как правильно пользоваться кредитной картой Сбербанка

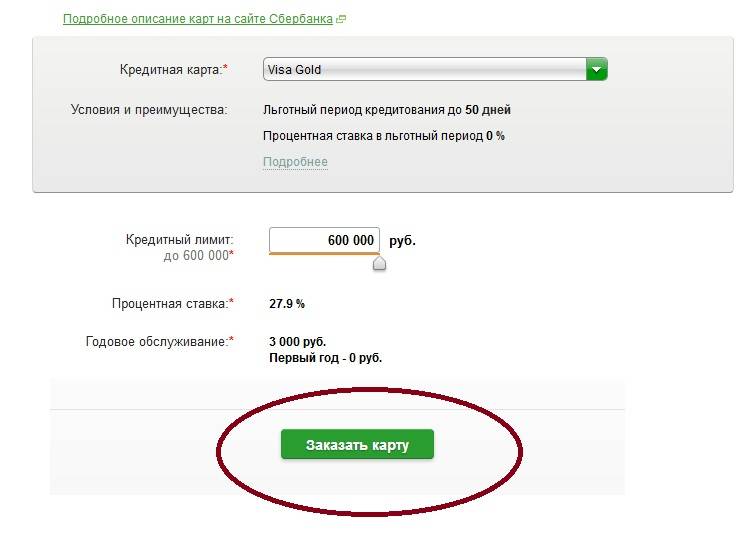

Если по заявке было принято положительное решение, то карточка уходит на изготовление. Обычно от заказа до доставки в отделение проходит от 3 до 5 дней, но в отдельных случаях срок может увеличиться до 7-9 дней.

После того, как карта поступит в офис, нужно будет подойти туда с паспортом и забрать ее

После этого важно соблюдать правила пользования кредиткой, иначе вместо преимуществ от владения ею можно столкнуться с проблемами

Как активировать

В момент выдачи менеджер отделения предложит клиенту провести активацию — вставить карточку в терминал и сформировать по ней пин-код. Обычного этого действия достаточно для активации.

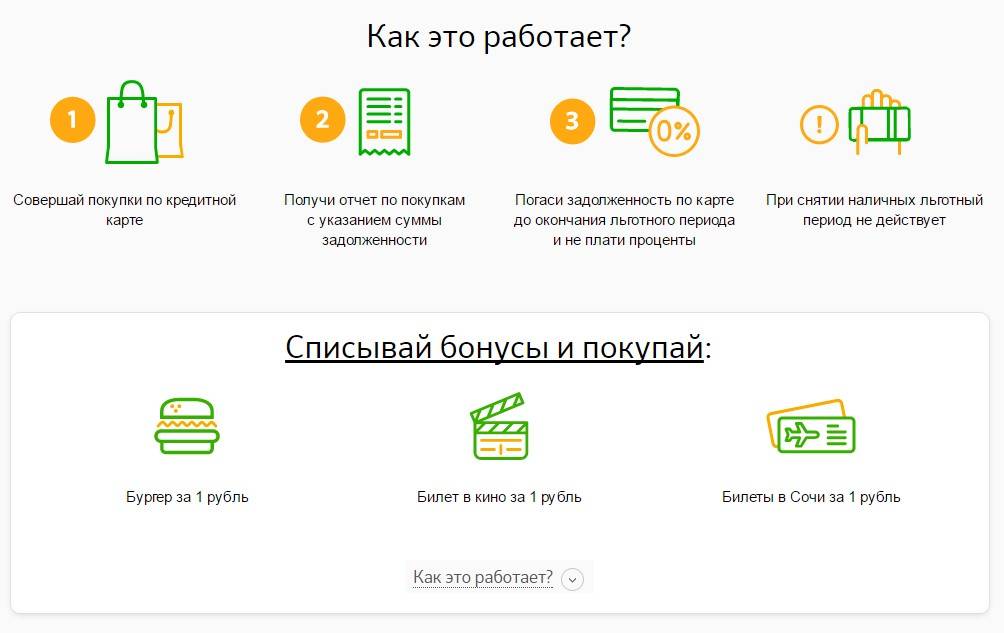

Но чтобы пользоваться бесконтактной оплатой необходимо дополнительно совершить любую покупку и подтвердить ее пин-кодом. После этого все функции кредитки будут доступны в полном объеме — онлайн оплата через интернет, снятие наличных и прочие.

Важно! При формировании пин-кода не используйте простые комбинации — идущие подряд цифры, год рождения и т.д. Это небезопасно и повышает риск мошенничества со средствами на счете.

Как узнать задолженность

Перед тем, как погасить долг, нужно узнать его точный размер — если внести меньше, то будет начислена неустойка. Чтобы не считать самостоятельно, можно воспользоваться одним из доступных способов:

- звонок на горячую линию;

- обращение с паспортом в отделение;

- получение выписки через личный кабинет;

- отправка смс со словом «Долг» на номер 900.

Если использовать последний вариант, то в ответ придет размер задолженности. При этом в сообщении будет указан как общий объем использованных средств, так и сумма, которую необходимо погасить для реализации льготного периода.

Как пополнить кредитку

Внести деньги на счет можно многими способами. Вот перечень самых популярных:

- банкомат или платежный терминал Сбербанка;

- касса банка;

- платежные терминалы сторонних сервисов;

- электронные деньги;

- перевод с другого банка.

При пополнении карточки в банкомате Сбербанка деньги на счет поступают моментально, а через кассу могут идти до 3 дней.

При использовании сторонних сервисов нужно вносить средства как минимум за 5 рабочих дней до даты оплаты.

При пополнении через другой банк потребуются полные реквизиты — номер счета, БИК и корсчет банка, ФИО получателя и полное наименование подразделения. За операцию может взиматься комиссия. Ее точный размер следует уточнять до совершения перевода в банке-отправителе.

Как перевести деньги

Официальная позиция Сбербанка следующая: кредитка предназначена только для оплаты и снятия наличных, любого рода переводы по ней запрещены.

Это значит, что, например, пополнить карту другого банка или qiwi кошелек можно только одним способом — снять средства в банкомате или в кассе и внести наличными. Иных способов вывести деньги со счета нет.

Читаем подробнее: Можно ли перевести с кредитной карты Сбербанка на другую карту Сбербанка

Как увеличить или уменьшить кредитный лимит

Активными и добросовестным пользователям кредиток Сбербанк часто сам предлагает увеличение лимита. Но и клиент сам может инициировать изменение условий по своей карте.

Чтобы уменьшить или повысить лимит необходимо обратиться в отделение банка. Сотрудник зафиксирует обращение и отправит его в профильное подразделение. Когда решение будет принято, менеджер свяжется с клиентом и огласит его. Если просьба будет удовлетворена, то держателю кредитки нужно будет вновь подойти в отделения для подписания соответствующей документации.

Как разблокировать карту, если были просрочки

При несвоевременной или неполной оплате банк имеет право заблокировать расходные операции по счету.

Чтобы снять блокировку в большинстве случае достаточно погасить просроченную задолженность. Если после этого операции по счету все еще недоступны, то необходимо обратиться в отделение или на горячую линию банка и уточнить причины произошедшего.

По отзывам пользователей в отдельных случаях банк в одностороннем порядке прекращает сотрудничество — тогда даже после погашения задолженности блокировка снята не будет.

Вам также будет интересно: Могут ли судебные приставы заблокировать кредитную карту

Что делать, если кредитную карту Сбербанка украли

Если кредитная карта потеряна или украдена, необходимо как можно скорее обратиться на горячую линию и заблокировать счет. Это позволит не допустить несанкционированного списания средств с кредитки.

Если найти карту так и не удастся, то нужно обратиться в отделение и перевыпустить ее. Владельцам классических кредиток это обойдется в 150 рублей, держателям золотых и платиновых услуга предоставляется бесплатно.

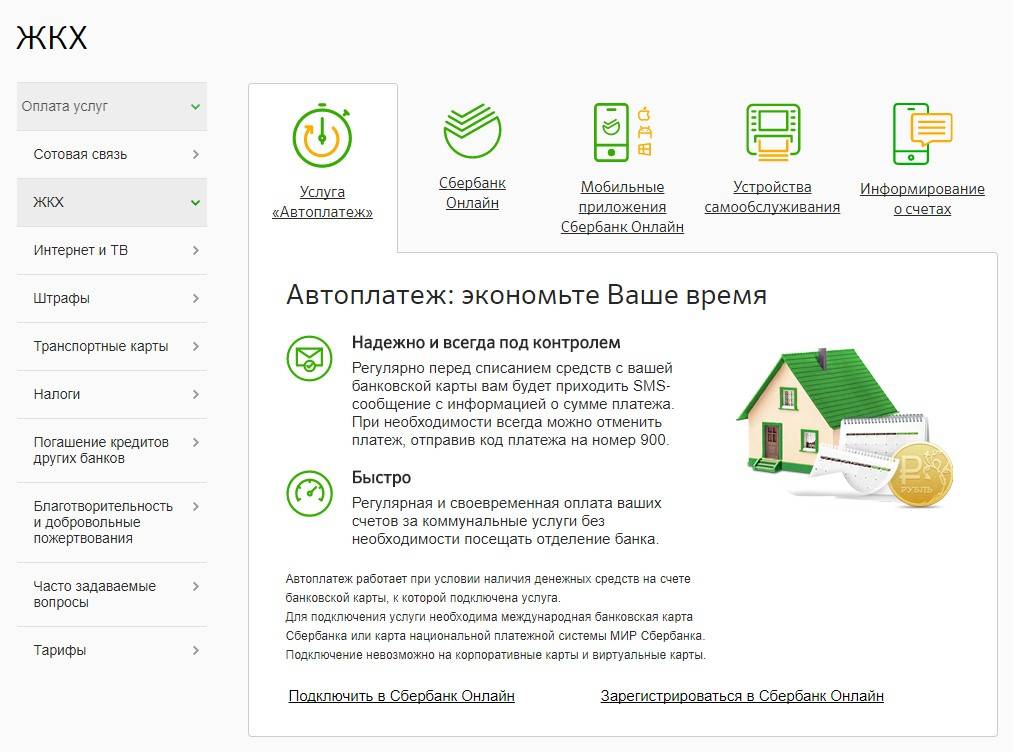

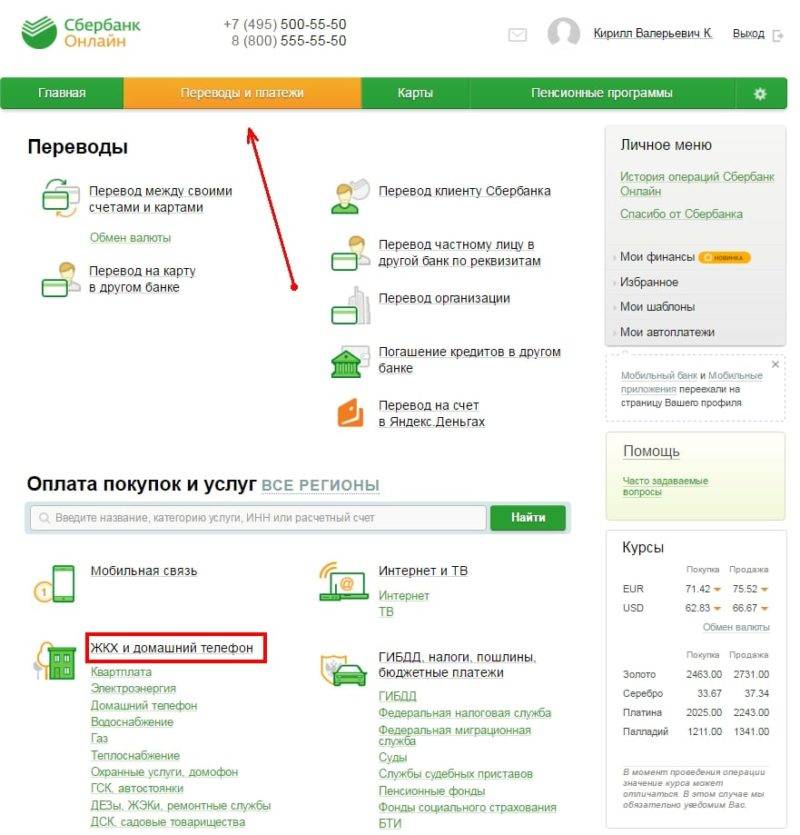

Платим за «коммуналку»

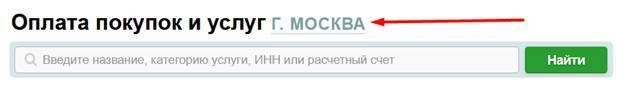

Часто кредитка Сбербанка используется для оплаты коммунальных услуг. Если нет «живых» денег в данный момент, легко провести оплату за счет средств кредитного лимита. Перевод происходит по простейшей инструкции.

- Войдите в личный кабинет Сбербанка.

- Выберите раздел платежей и переводов.

- Найдите вариант оплаты коммунальных счетов.

- Выберите услугу, в счет которой необходимо перевести деньги.

- Найдите поставщика коммунальных услуг в списке или воспользуйтесь поиском.

- Введите данные платежа, для каждой услуги перечень указываемых сведений будет отличаться.

- Напишите сумму.

- Выберите кредитную карту как источник списания денег.

- Подтвердите операцию.

Сейчас оплата квитанций ЖКХ может быть произведена через интернет. Не нужно отстаивать долгие очереди в банковской кассе, достаточно открыть сервис удаленного обслуживания. Коммунальные услуги входят в перечень льготных операций, поэтому беспроцентный период сохранится. Однако чтобы вернуть деньги банку без процентов, нужно уложиться в положенный срок.

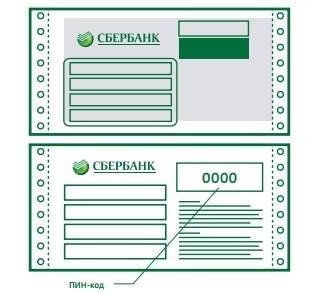

Активация карты

Активация карты – процесс разблокировки банковского продукта для его дальнейшего использования. При оформлении кредитной карты выдается запечатанный конверт, в котором содержится персональный идентификационный номер (ПИН-код), являющийся подтверждением операций, проводимых через банкоматы и терминалы, а также при использовании карты в торговых точках.

Примечание! В некоторых случаях ПИН-код генерируется владельцем карты в отделении Банка, тогда конверт не предоставляется.

При получении карты следует проверить правильность заполнения имени и фамилии владельца латинскими буквами и срок действия карты, поставить подпись на обратной стороне.

Если все данные верны, то карта активируется автоматически не позднее, чем на следующий день после получения.

Карта поможет исправить кредитную историю

Банки часто отказывают в выдаче крупного займа, если кредитная история испорчена или отсутствует. Ситуацию можно исправить с помощью кредитки:

- Оформите карту с минимальным лимитом. Сделать это легко, так как большинство банков работают с онлайн-заявками.

- Тратьте с кредитки небольшие суммы.

- Погашайте задолженность, не дожидаясь окончания льготного периода.

Аккуратно пользуясь кредиткой и своевременно возвращая долги, вы сможете сформировать положительную кредитную историю, доказав банку ответственность. Впоследствии это поможет получить одобрение по крупным кредитам – ипотеке или автокредиту.

Как сохранить льготный период при оплате услуг ЖКХ кредитной картой

Оплачивать услуги ЖКХ на сайте поставщика нужно внимательно. Каждой категории операции присваивается МСС-код. Так банк определяет, какую категорию услуг оплачивает клиент, и рассматривает возможность предоставления грейс-периода и кешбэка.

Чаще всего коммунальные платежи (за электроэнергию, газоснабжение, мобильную связь и др.) имеют МСС-код 4900 или 4814. Но некоторые организации определяют иной шифр, который не будет входить в льготные операции.

С МСС-кодом 4900 практически всегда можно рассчитывать на беспроцентный период и кешбэк.

Клиенты должны быть внимательны к МСС-коду 4814, так как он может создать некоторые осложнения. Банк «Тинькофф» определяет операции с этим кодом как снятие наличных. Сюда попадают все платежи, где в названии встречается «MEGAFON» и «BEELINE AVTO».

Чтобы пользоваться грейс-периодом и не оплачивать дополнительные комиссии, нужно сделать следующее:

- Уточнить в службе поддержки, какой МСС-код будет присвоен для транзакции.

- Получить информацию о том, появится ли с этим шифром возможность использовать льготный период. Можно найти все данные на сайте банка, но надежнее и быстрее будет обратиться к специалистам службы поддержки по телефону или в чате.

Если данные соответствуют вашим пожеланиям, можно совершить безналичный перевод денежных средств. Но производить оплату услуг ЖКХ надо обязательно на сайте поставщика. Посредством банковских онлайн-сервисов не получится воспользоваться кешбэком и льготным периодом кредитования.

Порядок оплаты покупок

Оплата через интернет – достаточно простая операция. Она может проводиться тремя различными способами:

- через Сбербанк Онлайн;

- на сайте магазина;

- прямым переводом на онлайн-кошелек продавца.

Каждый из способов оплаты имеет особенности. Их нужно учитывать, чтобы операция прошла без проблем.

Через Сбербанк онлайн

Сбербанк Онлайн – система удаленного обслуживания. Она доступна всем клиентам, оформившим любые карточные продукты в крупнейшем банке РФ. Для доступа к сервису нужны логин и пароль. Их можно получить при регистрации, доступной на сайте банка в режиме онлайн.

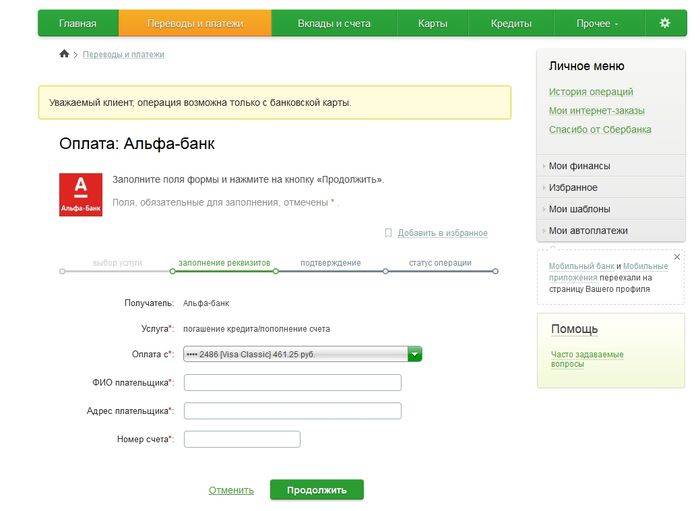

Проводится оплата в онлайн-банке в 5 действий:

- Открыть сайт сервиса и выполнить вход в кабинет клиента. Для авторизации надо набрать логин, пароль, а также код из SMS.

- Перейти к разделу «Платежи и переводы». Он доступен в главном меню системы.

- Выбрать в каталоге нужную услугу. Для удобства можно пользоваться ссылками на разделы или поисковой строкой.

- Заполнить реквизиты платежа. Они различаются для разных поставщиков услуг (продавцов товаров), на этом шаге также надо выбрать карточку.

- Подтвердить списание денежных средств. Перед этим надо обязательно еще раз проверить реквизиты, чтобы исключить проблемы из-за ошибок в них.

Система отправит оплату продавцу (поставщику) в течение максимум 1 рабочего дня. Многие платежи проходят мгновенно. Наиболее удобно Сбербанк Онлайн использовать для оплаты связи, ЖКХ.

Перед поиском поставщика услуг (товаров) следует проверить, что в каталоге указан верный регион. При необходимости его надо изменить.

На сайте магазина

Онлайн-магазины предлагают широкий выбор товаров. Цены в них часто ниже, чем в обычных торговых точках. Оплатить покупки в них также предлагается через интернет. Наиболее удобный способ платежа – банковской картой, и кредитная карточка Сбербанка для этого отлично подходит.

При оплате через интернет на сайте магазина надо учитывать несколько важных моментов:

- Сбербанк не берет комиссии за операцию, но за выбор способа платежа плата может взиматься магазином (особенно при оплате в торговых организациях из других стран).

- Если платеж проводится в валюте, отличной от рублей, то произойдет автоматическая конвертация средств по курсу банка (платежной системы).

- Платежи проходят мгновенно, и продавец сразу получает информацию об их успешном выполнении.

- В зависимости от настроек продавца код 3D Secure может запрашиваться, а может и нет.

- При отключенной услуге «Мобильный банк» оплата в интернете обычно не пройдет.

Инструкция по оплате покупки через интернет на карте продавца включает 4 действия:

- Выбрать нужный товар, добавить его в корзину и нажать на кнопку «Оформить заказ».

- Заполнить информацию, запрошенную продавцом для оформления заказа.

- Выбрать способ оплаты – «Банковской картой» и указать реквизиты пластика.

- Подтвердить операцию кодом CVV и при необходимости одноразовым паролем из СМС.

Перевод продавцу на кошелек

Некоторые продавцы принимают оплату напрямую на онлайн-кошелек. В этом случае можно отправить на него деньги, предварительно пополнив свой кошелек с кредитной карты или с помощью специальной формы.

Рассмотрим порядок оплаты с кредитной карты на кошелек продавца в системе Яндекс.Деньги:

- Открыть в сервисе страницу пополнения кошельков.

- Выбрать способ внесения средств – «Банковской картой».

- Нажать на кнопку «Отправить перевод».

- Ввести данные карты, номер кошелька получателя и сумму операции.

- Подтвердить операцию.

Важно помнить следующие моменты при совершении оплаты на онлайн-кошелек продавца:

- Данный способ приема платежей обычно используется физ. лицами, которые не зарегистрированы официально. Столкнуться с мошенниками вероятность при этом крайне высока.

- На пополнение электронных кошельков не действует льготный период. За операцию придется также заплатить комиссию в 3% (мин. 390 р.).

- Операция проводится, как правило, моментально. При возникновении задержек перевода обращаться надо в поддержку платежной системы.

Ограничение на снятие наличных

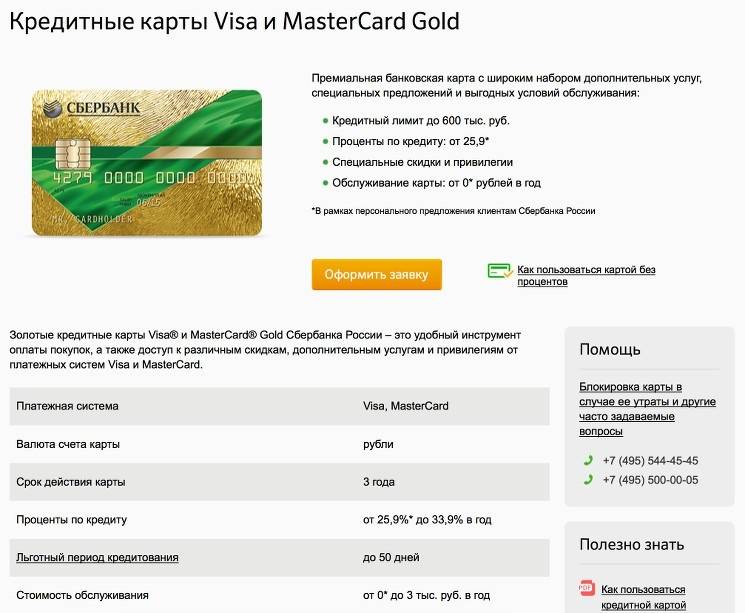

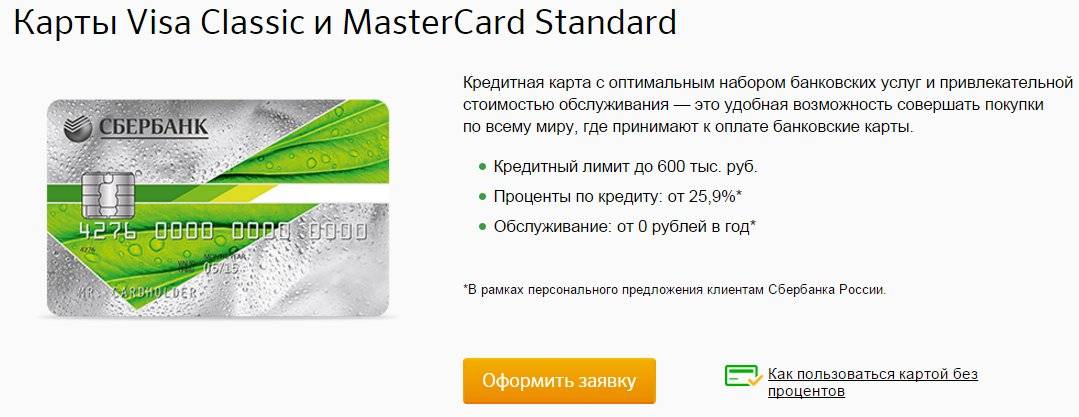

Сбербанк ввел определение по сумме наличных, которые можно снять за 1 день:

- Стандартная кредитная карта: 150 тысяч рублей/сутки.

- Золотая кредитная карта: 300 тысяч рублей/сутки.

- Премиальная кредитная карта: 500 тысяч рублей/сутки.

Также есть определенные ограничения на перечисление средств на карту клиента у Qiwi, Яндекс.Денег и других подобных систем. Однако общая сумма тут зачастую существенно выше, чем лимит, установленный Сбербанком. Как следствие, актуальна она может быть только в том случае, если клиент сначала выводит за несколько дней крупную сумму на электронный кошелек и только после этого перечисляет их одним платежом на свою карту. Например, у Qiwi такой лимит составляет 600 тысяч рублей.

Дебетовые карты без платы за обслуживание в 2021 году

На рынке банковских услуг Балашихи предложения дебетовых карт исчисляются сотнями, если не тысячами. Они различаются по принадлежности к платёжным системам, валюте счетов, срокам действия, размеру комиссии за проведение операций – например, переводов на другие счета, набору дополнительных возможностей (кэшбэк, скидки, начисление бонусов и иные привилегии).

Одной из самых важных для держателя дебетовой карты характеристик является стоимость обслуживания. Как правило, при анонсировании продукта она указывается в месячном или годовом выражении и может достигать нескольких десятков тысяч рублей в год. Совершенно естественно, что многие клиенты банков, для которых одним из приоритетов является минимизация расходов, отдают предпочтения дебетовым карточным продуктам, по которым не взимается комиссия за обслуживание.

Подобные продукты довольно широко представлены на рынке банковских услуг. Однако следует помнить, что банки Балашихи не будут работать без прибыли, поэтому анонсируемая бесплатность может обставляться рядом дополнительных условий. Впрочем, даже и без таковых эмитенты могут успешно зарабатывать на операциях покупок по картам и остатках на соответствующих счетах.

4 проблемы, что могут возникнуть при расчете картой в интернете

Теперь вы видите, что оплатить картой в интернете не трудно. Но иногда могут возникать некоторые сложности.

Чтобы купить необходимый товар или услугу, нужно знать, как их решать.

Рассмотрим 4 проблемы, что возникают наиболее часто.

Проблема №1. Превышение лимита

Часто банки устанавливают лимит на расчеты кредитками, особенно в интернете. Если вы столкнулись с этим, то позвоните на горячую линию вашего банка и увеличьте лимит. В целях безопасности лучше это сделать на один раз (только для текущей транзакции).

Проблема №2. Транзакция зависла

При осуществлении оплаты следите за качеством интернет-соединения, чтобы не возникло сбоев в процессе передачи информации.

Проблема №4. Несоответствие авторизации

Как видите, неполадки с расчетами в интернете иногда могут возникать, но зная, как их решать, вы будете готовы ко всему. Осведомлен – значит вооружен!

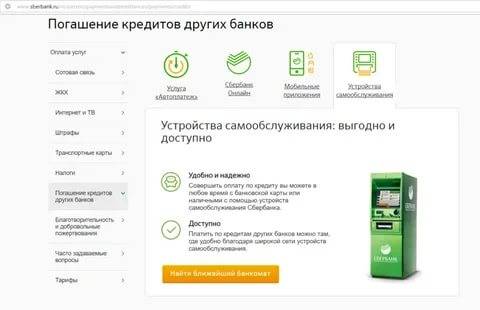

Как погасить картой Сбербанка другой кредит

Пластиковые карты были специально созданы для проведения самых разных платежных операций. Это могут быть расчеты в обычных продуктовых магазинах, супермаркетах, парикмахерских, а также погашение кредитов. Если требуется организовать очередной транш, который входит в систему ежемесячных платежей, всегда можно использовать свою карту

Обратите внимание на то, что при оплате своей дебетовой или кредиткой картой ссуды, взятой в другом банке, следует не забывать о ряде существующих подводных камней. Именно об этом мы поговорим немного ниже:

Первое, с чем можно столкнуться при погашении задолженности картой Сбербанка – это весомая сумма комиссионных выплат. Каждое кредитное учреждение устанавливает свои ставки, поэтому в зависимости от платежной системы и наименования организации, комиссия может составить от 1 до 5 процентов от переводимого объема денежных средств

Естественно, такие дополнительные траты вряд ли порадуют заемщика;

Второе, на что стоит обратить внимание при осуществлении погашения долга кредитными средствами другого банка. Пытаясь перекрыть задолженность деньгами кредитной карты, вы неизбежно попадаете в долговую яму

Еще не успев избавиться от одной ссуды, появляется необходимость расплатиться с еще одним кредитором. При отсутствии стабильного заработка, человек непременно влезет в долги, а просрочки чреваты серьезными штрафными санкциями;

Решив оплатить другой кредит средствами своей карты, можно лишиться установленного банком льготного периода. То есть, оформив кредитный пластик, клиент Сбербанка может тратить заемные средства и не возвращать их финансовой организации в течение 45 дней. После этого срока система начинает начислять проценты, которые существенно ударят по карману.

Если вам требуется оплатить кредит другого банка кредитной картой, обналичьте кредитные средства и только потом погашайте займ

Оплата покупок в интернет-магазинах кредитной картой

Оформить заявку и получить ответ из банка всего за 30 минут→

Вы хотели бы узнать о том, как можно в Интернете оплачивать покупки своей кредитной картой? В нашей сегодняшней статье мы подробно расскажем вам о том, как именно вы можете приобретать различные товары и услуги, не выходя из дома.

Оформить заявку и получить ответ из банка всего за 30 минут →

Итак, если вы стали обладателем кредитной карточки, то вы должны примерно представлять себе, как она работает. Что у нее есть определенный денежный лимит, которым вы можете пользоваться, и за такую возможность необходимо платить банку оговоренные в договоре проценты.

Вы можете расплачиваться кредиткой в любом магазине или сервисном предприятии, которое в качестве оплаты принимают банковские карты. Для этого, как правило, используются специальные платежные терминалы, в которые вставляется кредитка, вы вводите пин-код и нужная сумма за покупки списывается с вашего счета.

Если у вас предусмотрен льготный период, то в течение всего его действия процент за пользование деньгами не начисляется, а если нет или он уже закончился – начинает начисляться процент за каждый день наличия у вас задолженности. Когда вы её оплачиваете (сумма долга + проценты), ваш лимит восстанавливается до первоначального размера, и вы вновь можете им пользоваться.

У разных магазинов, работающих в Сети, совершенно разные требования к онлайн-оплате. Чаще всего, ваши действия выглядят следующим образом:

На сайте нужной вам организации вы выбираете товар и добавляете его в корзину;

Далее переходите в корзину и ищите раздел «Оплатить»;

В способах оплаты нужно выбрать значок карточки или найти соответствующий пункт «Банковской картой»

Обратите внимание, что иногда к оплате принимаются только кредитки системы Виза или МастерКард, моментальной выдачи или карты Маэстро за границей принимаются редко;

Далее вам нужно будет указать информацию о вашей карточке, а именно: её номер (указан на лицевой стороне в виде 12, цифр в самом низу), срок действия (напечатан та же в виде четырех цифр через дробь), ФИО владельца на английском (также списывается с «пластика») и код безопасности (это три цифры на оборотной стороне кредитки);

После этого вы проверяете правильность введенных вами данных, нажимаете «Продолжить», указываете адрес для доставки и подтверждаете операцию. В некоторых банковских компаниях, например, Сбербанке России, может прийти смс с одноразовым паролем, который нужно ввести на сайте для списания средств.

Обратите внимание, что вся контрольная информация по карте является строго конфиденциальной. Именно по этой причине покупать что-либо по Сети лучше всего только в крупных проверенных магазинах в окне «Безопасный или защищенный режим», чтобы вашими данными не воспользовались мошенники для снятия средств

Помните, что для оплаты покупок магазину и его представителям не нужно знать, какое контрольное слово действует по карточке, или какой вы используете пин-код. Эту информацию никому нельзя сообщать. Также внимательно отслеживайте оповещения, которые приходят на ваш телефон, если списанная сумма не совпадает с той, что была указана при заказе, сразу звоните в банк и отменяйте расходную операцию, блокируйте параллельно карту.

Таким образом, мы рассказали вам о том, как нужно оплачивать кредитной картой свои покупки в интернете, чтобы не было потом неприятных последствий.

Это интересно: Можно ли оформить вторую ипотеку если не погашена первая — изучайте с нами

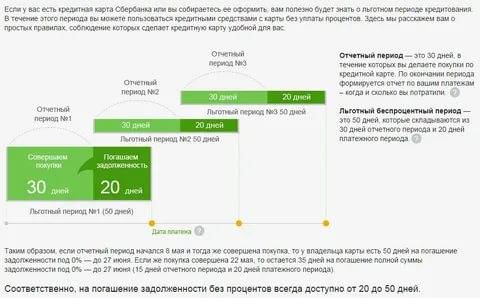

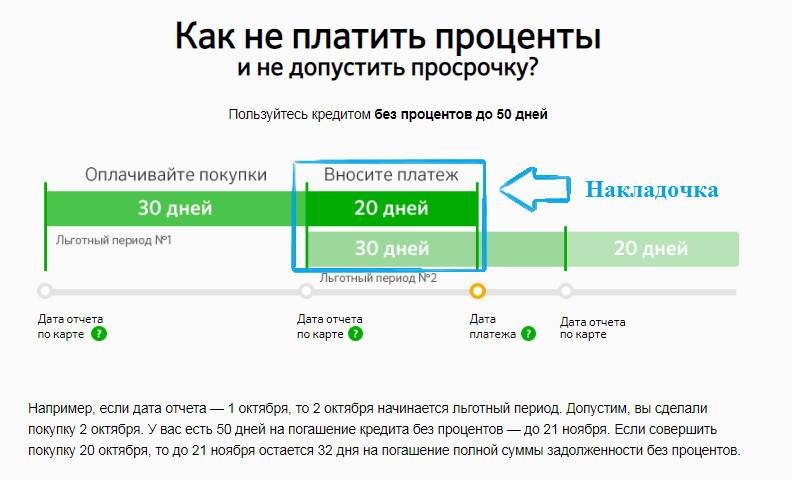

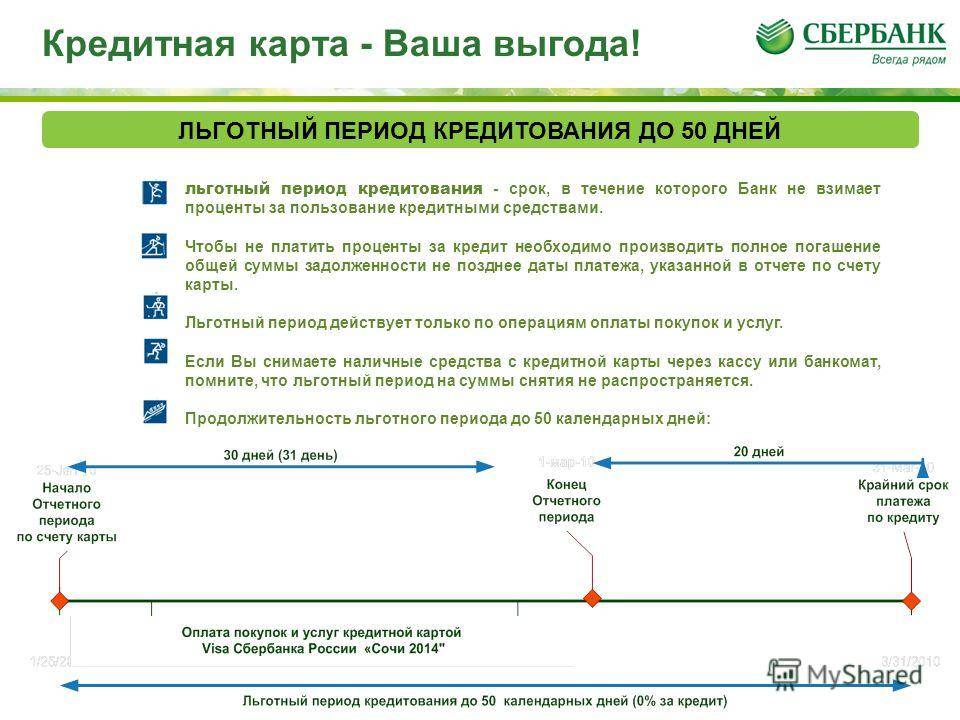

Почему грейс может действовать меньше 50 дней

Не факт, что человек, получив кредитную карту на руки, тут же начнет ею пользоваться по назначению. Например, вы получили ее в отчетный день 7 марта, то есть льготный период начинается в этот день и заканчивается 27 апреля. Но воспользовались вы картой в первый раз для оплаты товара только 25 марта: получается, что до 27 апреля, когда льгота кончится, останется только 33 дня.

Сбербанк применяет именно такую форму расчета грейса. В каждом банке своя система. Сбер использует отчетную дату, которой обычно является дата выдачи кредитной карты или ее выпуска. Другие банки начинают отчет льготы со дня первой платежной операции. Единого алгоритма нет, поэтому и нужно внимательно изучать условия каждого банка.

Как лучше тратить деньги

Оплачивайте товары и услуги безналичным расчетом без комиссии, везде, где есть платежный терминал. В магазине предъявите карту кассиру и подтвердите списание денег, введя ПИН-код.

Для подтверждения оплаты через интернет, на ваш телефон придет СМС-код. Никому не называйте его, даже, если вы ничего не заказывали. Без этого пароля транзакция не пройдет.

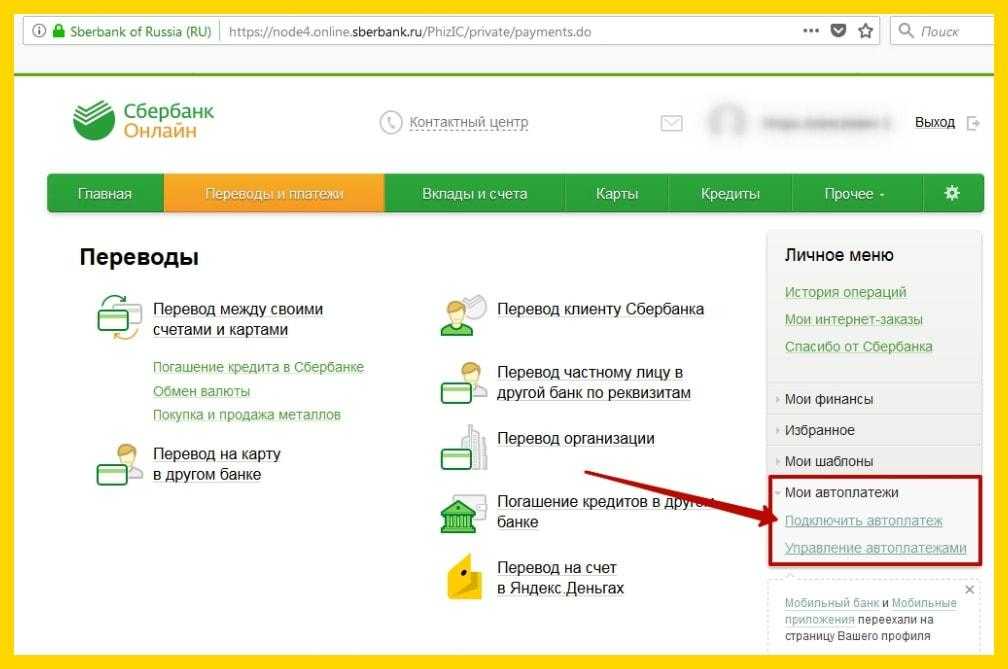

Как оплатить долг кредитной картой?

Для погашения задолженности можно использовать любую банковскую карту, в том числе и кредитную. Если вы решите взять для этой цели кредитку, нужно помнить, что данная операция обойдется очень дорого. В первую очередь вам придется заплатить комиссию за обналичивание лимита, за перевод на дебетовую карту или расчетный счет.

Операция проводится следующим образом:

- зайдите в личный кабинет под своими учетными данными;

- пройдите в раздел, посвященный платежам и переводам;

- выберите вариант, подходящий к вашему случаю (перевод на расчетный счет или дебетовую карту);

- укажите номер счета или карты, наименование банка-получателя и прочие реквизиты;

- выберите кредитную карту как источник списания денег;

- подтвердите проведение операции.

В качестве счета указывайте тот, откуда списывается ежемесячный платеж

Обратите внимание, что перечисление денег с кредитки Сбербанка обойдется в 3% от суммы операции, но не менее 390 рублей. Комиссия достаточно высока, так как транзакция приравнивается к снятию наличных с кредитной карты

Если для перечисления вы используете личный кабинет на сайте банка, для подтверждения транзакции необходимо ввести разовый код. Он приходит на привязанный к кредитке номер мобильного телефона. При переводе через приложение в смартфоне код не потребуется, поэтому внимательно проверьте все введенные реквизиты, прежде чем подтвердить платеж.

Аналогичную операцию можно провести через устройства самообслуживания. Для этого вам нужно вставить кредитную карту в терминал и ввести пароль. Далее выбирается раздел с платежами и переводами. Остальные действия проводятся аналогично приведенной выше инструкции.

Если вы постоянно перечисляете средства с кредитной карты в счет погашения одного и того же займа, можно подключить автоплатеж. После проведения перевода сделайте списание регулярным. Укажите размер, дату и периодичность перечисления, после подтверждения оно будет проводиться уже без вашего участия. При необходимости автоплатеж можно отключить в любой момент.

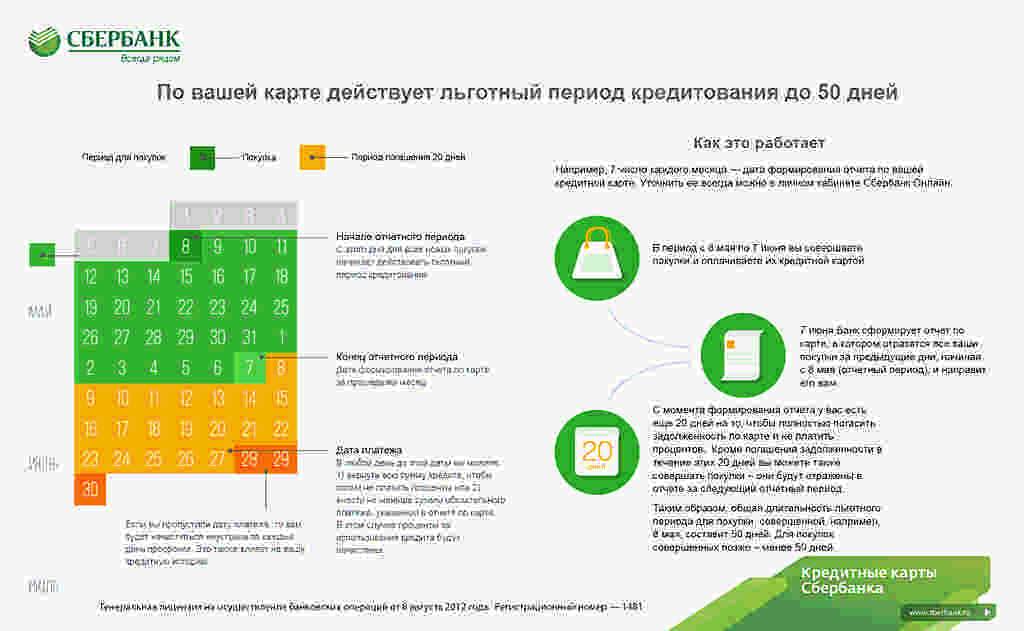

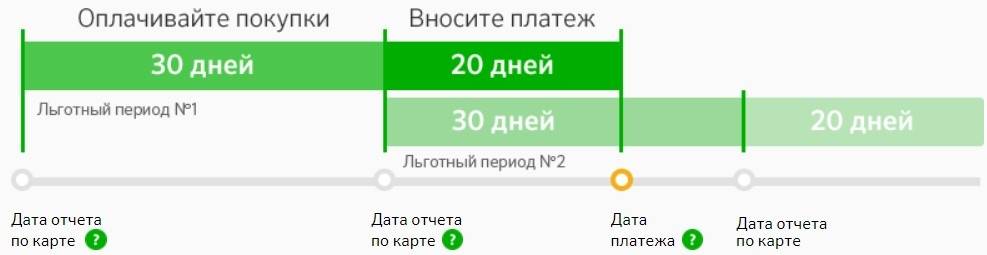

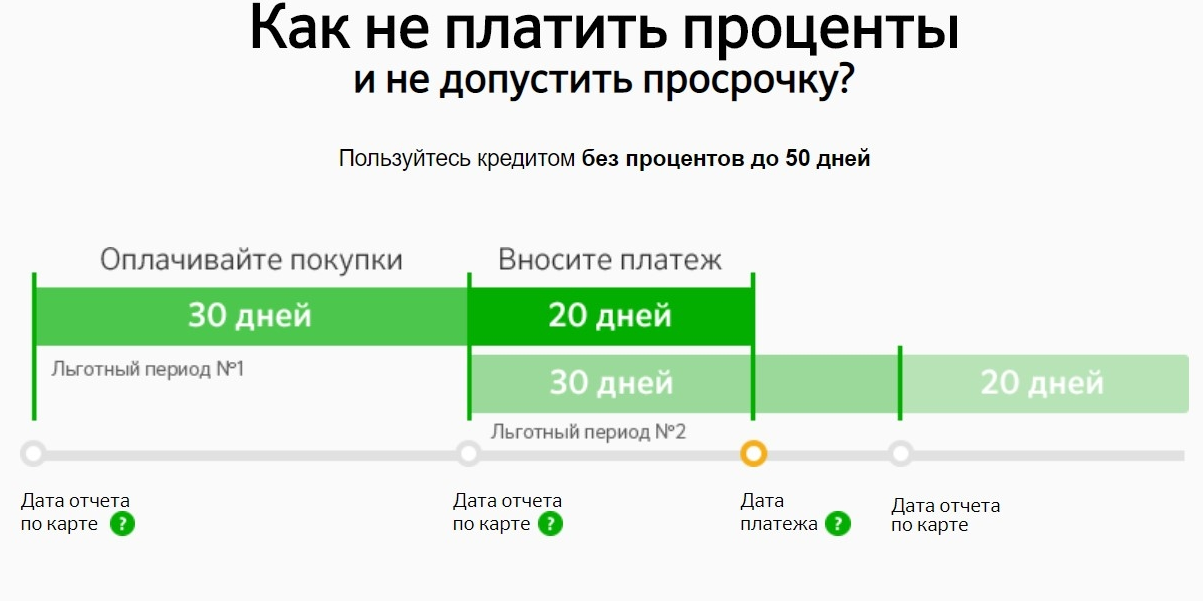

Льготный период и как его рассчитать

Льготный период, отчетная дата и дата платежа связаны между собой. Поэтому объяснять эти понятия стоит в связке друг другом.

Рассмотрим пример: отчетная дата – 10-е число каждого месяца.

Это значит, что заемщик имеет дело с двумя сроками:

- отчетный период: 30 дней уходят на формирование долга как такового – в это время клиент совершает покупки.

- период погашения: до 20 дней (в зависимости от тарифа). За этот промежуток пользователь погашает накопившийся долг.

Льготный период = отчетный период + период погашения. Если грейс-период составляет 50 дней, а отчетная дата выпадает на 10 число, то несложно рассчитать крайнюю дату погашения – 1-ое число (к примеру, отчет пошел с 10 октября, значит внесение долга возможно до 1 декабря).

Чтобы разобраться в схеме, возьмем еще два дополнительных примера при максимальном льготном промежутке в 50 дней:

- человек делает покупку 12 июля. Это значит, что до окончания отчетного промежутка (т.е. до 10 августа) у него остается 28 суток + 20 на покрытие – всего 48 дней.

- человек делает покупку 29 августа. Следовательно, до конца отчетного промежутка (т.е. до 10 сентября) у него остается 12 суток + 20 на покрытие – всего 32 дня.

Как «обойти» комиссию за снятие?

Кредитная карта предполагает онлайн-расчеты, поэтому за снятие наличных Сбербанк вводит ограничения в виде обязательной комиссии (3% в своих банкоматах, 4% – касса и терминалы сторонних кредитных учреждений). Кроме того, при снятии наличных нет возможности погашения займа в льготный период – проценты за пользования начинают начисляться с даты обналичивания.

Способы снижения комиссии:

- Одним из самых удобных способов при необходимости наличных денежных средств является перевод денег на электронные кошельки владельцами Золотых кредитных карт. Для этого следует зарегистрировать электронный кошелек на имя владельца кредитной карты (Вебмани, Яндекс.Деньги, Киви и т.д), перевести на него средства. Затем с кошелька перевести средства на имеющуюся дебетовую карту. При этом способе обналичивания комиссия также снимается, но ее можно существенно снизить и льготный период по карте продолжится.

- Оплата товаров и услуг с оформлением последующего возврата, чтобы получать наличные через кассу. Недостатки: многие организации оформляют возврат на ту карту, с которой была списана оплата; решение по возврату может занимать длительное время

- Оплата товаров и услуг знакомых через кредитную карту и получение от них наличных денежных средств.

С какими сложностями можно столкнуться при оплате услуг ЖКХ кредитной картой

За оплату услуг ЖКХ при помощи кредитки нужно будет дополнительно заплатить.

Существует ограничение на сумму перевода при оплате через терминал или банкомат. К примеру, в Сбербанке сумма транзакции не должна быть больше 15 тысяч рублей. При переводе денег дистанционно банками также устанавливаются разные суммы комиссий.

С кредитной картой можно без проблем совершить оплату услуг ЖКХ, если клиент не против заплатить комиссию и отказаться от привилегий. Но могут случиться некоторые неприятности, например, вы можете совершить ошибку при вводе личных данных, предоставить некорректную информацию в реквизитах, в конце концов, оборудование может оказаться неисправным. Если указание неправильных сведений будет совершено по вине клиента, то неисправность в работе оборудования будет сбоем работы системы.

Банк имеет претензионный список, и если организация, через которую совершалась некорректная оплата не входит в него, то придется обращаться в данное учреждение самостоятельно. В большинстве случаев будет достаточно оформленного в банке заявления, после чего денежные средства зачислятся на текущий счет.

Оплата может быть произведена заемными средствами банка, если собственных денег на кредитке не хватает. Долг нужно будет возвратить в течение льготного периода или заплатить проценты. Некоторые банковские организации не предоставляют на подобные операции грейс-периода, и проценты начисляются с первого дня.

Могут ли быть сняты денежные средства за долги по услугам ЖКХ?

Если суд обязал возместить задолженность и решение уже вступило в силу, то судебным приставом будет открыто исполнительное производство. Без самостоятельной оплаты клиентом начисленной задолженности может быть наложен арест на личные счета, в том числе и на счет кредитной карты.

Использовать заемные средства банка в счет погашения образовавшегося долга будет нельзя, так как деньги являются собственностью банка, а не клиента. Воспользоваться можно только собственными средствами или безналичными поступлениями на счет после ареста.

Не оплачивайте кредиткой повседневные вещи

Пользуясь кредиткой, контролируйте траты. Помните основное правило – должна быть достаточная сумма собственных средств для погашения задолженности по карте. На крупные приобретения лучше копить, а не пользоваться кредитными деньгами.

Если сейчас не хватает на покупку, отложите ее до лучших времен. Не стоит рисковать, даже если вы уверены, что получите зарплату через неделю – за это время может произойти что угодно. Вам могут задержать зарплату, компания может разориться или уволить вас. Покупайте только те вещи, которые планировали приобрести, и только если на это есть деньги.

Пример 1. Анастасия работает HR-менеджером с зарплатой 120 000 рублей в месяц. Девушка накопила 70 000 рублей собственных средств. Зарплата ожидается через неделю. Анастасия хочет приобрести брендовые туфли за 150 000 рублей. В таком случае покупку лучше отложить, так как собственных денег не хватает. Если зарплату задержат, Настя будет должна банку 80 000 рублей.

Пример 2. Катерина работает продавцом в магазине, ее зарплата 30 000 рублей в месяц. Девушка накопила 20 000 рублей и хочет приобрести телевизор за 15 000 рублей. До зарплаты осталось 10 дней. Катерина может сделать покупку, так как собственных средств достаточно.

Недостаток денег на повседневные расходы – тревожный сигнал. Вероятнее всего, вы неправильно распоряжаетесь своими финансами, тратите больше, чем зарабатываете, или слишком много даете в долг. Пересмотрите траты – денег должно хватать на еду, одежду, дорогу.

Помните, что кредитка не поможет решить проблему нехватки средств. Вы просто заранее истратите часть денег, которые получите в следующем месяце. Ситуация нехватки средств усугубится, поскольку вам придется отдать долг банку.

Советы держателям карточек

При оформлении кредитной карты Сбербанка клиентам следует обратить внимание на некоторые особенности оплаты услуг. Лучше всего использовать онлайн-сервисы, ведь они экономят немало времени

Сразу после того, как вам вручат кредитку, зарегистрируйтесь в личном кабинете на сайте. Также следует скачать мобильное приложение, которое позволит проводить операции круглосуточно из любой точки мира.

Желательно выполнять следующие действия:

- для регулярной оплаты квитанций используйте автоплатежи и шаблоны;

- для перевода выбирайте сервисы удаленного обслуживания;

- после перечисления в банкомате сохраняйте чек.

Если вы проводите платеж через личный кабинет или мобильное приложение, хранить квитанцию необязательно. Вы всегда сможете вернуться к ней и распечатать из истории операций. Таким образом, кредитная карта Сбербанка очень удобна в повседневном использовании, ведь она позволяет оплачивать практически любые услуги.

Какие платежи можно совершать через кредитку

В отличие от дебетовых карт, у кредиток имеются определенные ограничения по использованию. А именно – невозможность совершения переводов. Это автоматически налагает запрет на проведение таких операций, как, например, погашение кредитов, взятых в других банках или непосредственно в Сбере. Собственно, любой расход с карты, который может классифицироваться как перевод, будет отклонен банком. Перечислим основные расходные операции, доступные держателям карточек рассматриваемого типа.

Покупки в интернете

Оплата покупок производится непосредственно на сайте магазина, выбранного клиентом. Выставить счет для оплаты через веб-кабинет обычно не удается – магазины не предоставляют такой возможности.

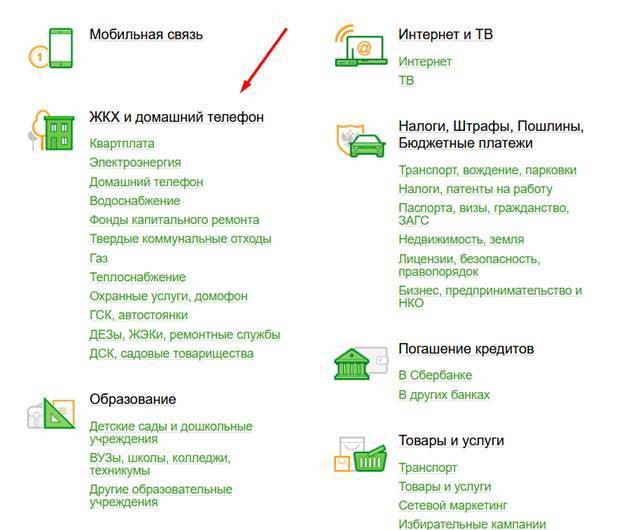

Коммунальные платежи

Кредитной картой можно расплачиваться не только за товары, но и за приобретенные услуги. В частности, с помощью этого платежного инструмента возможно погашение коммунальных платежей. Для совершения операции потребуется:

- зайти в ЛК Сбербанка;

- выбрать раздел «Переводы и платежи»;

- на новой странице перейти в категорию «Оплата ЖКХ…»;

- найти свою управляющую компанию;

- заполнить квитанцию, где в качестве счета списания выбрать свою кредитку;

- подтвердить операцию вводом одноразового пароля.

Есть и еще один вариант оплаты – сформировать счет через ЛК системы Город, а затем переслать его в веб-кабинет Сбербанка для погашения. В этом случае также можно указать кредитную карту как источник денежных средств.

Выплата штрафных санкций

Можно ли с помощью кредитки оплачивать штрафы, выставленные ГИБДД и другим инстанциями? Здесь вопрос спорный. Платежная система Сбера может определить данную операцию как перевод денежных средств. В этом случае расход будет отменен, и деньги вернутся на счет отправителя.

Но точно предугадать, будет ли возврат, невозможно. Поэтому рекомендуем попробовать совершить операцию и оценить результат. Оплата штрафов производится через подраздел «Налоги, штрафы ГИБДД…» раздела «Переводы и платежи» личного кабинета.

Оплата образования

Получение образования – это тоже своего рода потребление услуг. Но, как и в случае со штрафами, гарантии, что данную услугу получится оплатить с помощью кредитки, нет.

Клиент Сбербанка может произвести расчет с учебным заведением в его кассе, через POS-терминал. Но при оплате в веб-кабинете или его мобильной версии, данный расход, скорее всего, будет воспринят как перевод денежных средств. Тут возможны два варианта:

- либо платеж вернется отправителю;

- либо клиент просто не увидит кредитной карты в перечне источников оплаты при заполнении квитанции.

Если оплату нужно провести срочно, лучше не использовать кредитную карту, а внести деньги на счет учебного заведения с дебетового счета или наличными.

Способы погашения

Пополнение счета на кредитной карте происходит несколькими возможными способами:

- с помощью интернета (в личном кабинете на официальном сайте или через аккаунт Мобильного банка, скачивающегося в виде приложения на смартфон);

- через устройство самообслуживания (к таковым принадлежат банкоматы и терминалы – при наличии действующего договора комплексного банковского обслуживания);

- безналичным денежным переводом из стороннего банка;

- наличными средствами через банкомат или в физическом отделении банка – через кассу.

Для досрочного погашения клиент предоставляет заявление, где указывает:

- сумму финального списания;

- счет, с которого будет осуществлен перевод.