Насколько это выгодно

Рефинансирование нескольких кредитов по сниженной ставке – это, несомненно, выгодно для клиента. Наибольшую выгоду можно получить, запрашивая рефинансирование автокредитов, кредитов по картам и потребительских, по которым процентная ставка может достигать больших значений (от 20 до 40 %).

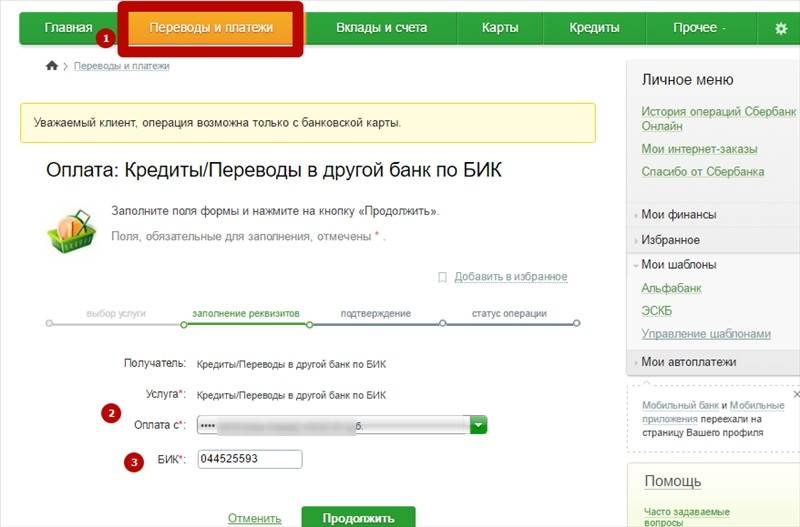

Не так давно Сбербанк снизил ставки по рефинансированию, и теперь при перекредитовании путем оформления потребительского займа ставка составляет от 12,5 до 13,5 %, а при перекредитовании под залог недвижимости – всего от 9,5 %.

Чтобы получить кредит самому под более низкий процент, вы также можете обратиться в Сбербанк. Но в этом случае таких выгодных ставок вы не найдете. Несмотря на рекламу банка о том, что он уменьшил ставки по кредитам других банков физическим лицам, в среднем цифры будут достигать 17-19 процентов, за пользование кредитным лимитом по карте – еще больше. Поэтому, если вам нужна сумма в размере до 1 500 000 рублей наличными, лучше получить ее от Сбербанка в рамках рефинансирования ипотеки под выгодный процент.

Повторное рефинансирование кредита в Сбербанке

Предположим, что вы уже однажды обращались в другой банк за рефинансированием. Прошло какое-то время, и те ставки, по которым вас перекредитовали, перестали казаться такими уж заманчивыми. Если же целью рефинансирования было растянуть платежи, тем самым сократив их на ежемесячной основе, то тем сильнее вам захочется сделать повторное рефинансирование.

И тут возникает главный вопрос: возможно ли повторное рефинансирование в это Сбербанке? Позволяет ли политика банка его провести?

Ответ положительный. Вам только понадобится предоставить дополнительный документ – уведомление об уступке прав требования по рефинансируемому кредиту. То есть, вам понадобится документ, подтверждающий готовность банка, который ранее провел рефинансирование вашего кредита, уступить Сбербанку права на него.

Потребительский кредит Сбербанка на рефинансирование кредитов

Финансовое учреждение Сбербанк, предлагает своим потенциальным заемщикам оформить программу рефинансирования потребительских, ипотечных, автомобильных и иных займов на выгодных условиях. Для заемщиков здесь доступно следующее:

- низкий процент по ежегодной ставке;

- возможность получения дополнительных наличных средств;

- полноценное погашение действующих кредитов;

- сокращенный или увеличенный срок кредитования;

- возможность иметь доступ к счету через сайт или приложение Сбербанк онлайн;

- уменьшенный ежемесячный платеж;

- объединенная и уменьшенная выплата по ссуде;

- незначительная окончательная переплата;

- круглосуточное обслуживание в самом крупном и надежном банке страны.

Дополнительно, для своих постоянных клиентов, Сбербанк предоставляет иные бонусы. Также, заемщики при стабильной и регулярной оплате, могут принимать участие в различных акциях, а в случае необходимости могут оформить упрощенную кредитную программу.

Порядок оформления

Для начала рассмотрим, какие документы нужны для осуществления рефинансирования:

- Паспорт.

- При временной регистрации — подтверждающий ее документ.

- Заявление на оформление услуги.

- Документация с места работы.

- Справка, подтверждающая доходы.

- Копия трудовой книжки или выписка из нее.

- Документация о рефинансируемых кредитах, которая должна содержать все актуальные данные по ним и реквизиты.

Если человек получает зарплату на карту Сбербанка, то список документов тот же, помимо справок с места работы. Но при перекредитовании ипотеки она будет нужна и в этом случае.

При необходимости закрыть долг по кредитной карте потребуются сведения о размере и валюте ее кредитного лимита.

Для ипотеки потребуются дополнительные документы о залоговой недвижимости, свидетельство о праве собственности, справка об оценке стоимости, техпаспорт, выписка из ЕГРН, согласие супруга на предоставление жилья в залог банковской организации, при наличии — брачный контракт.

Если залогом выступает дом, расположенный на земельном участке, то нужны документы и на последний.

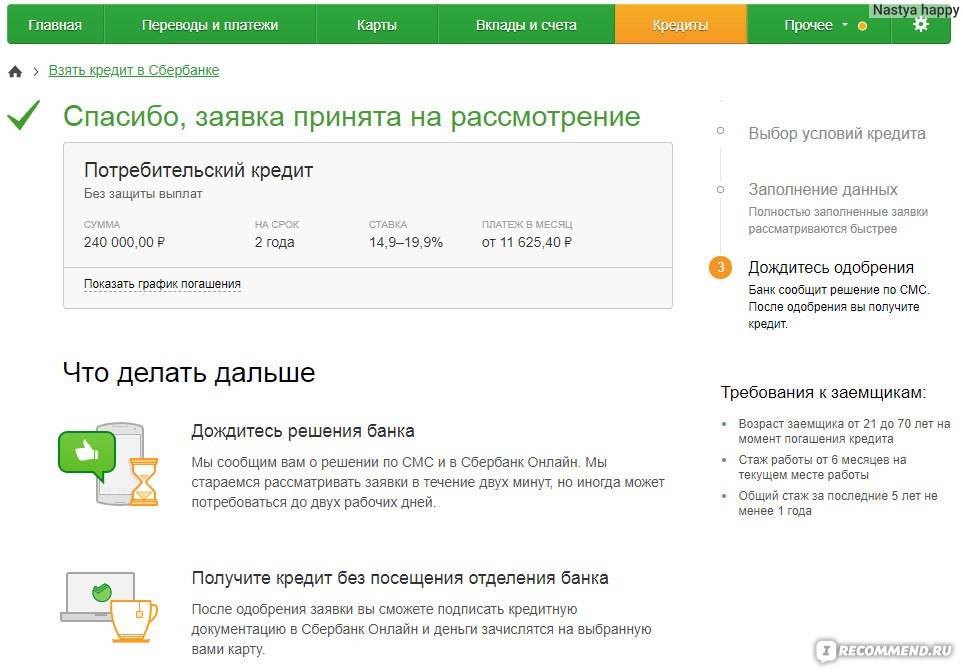

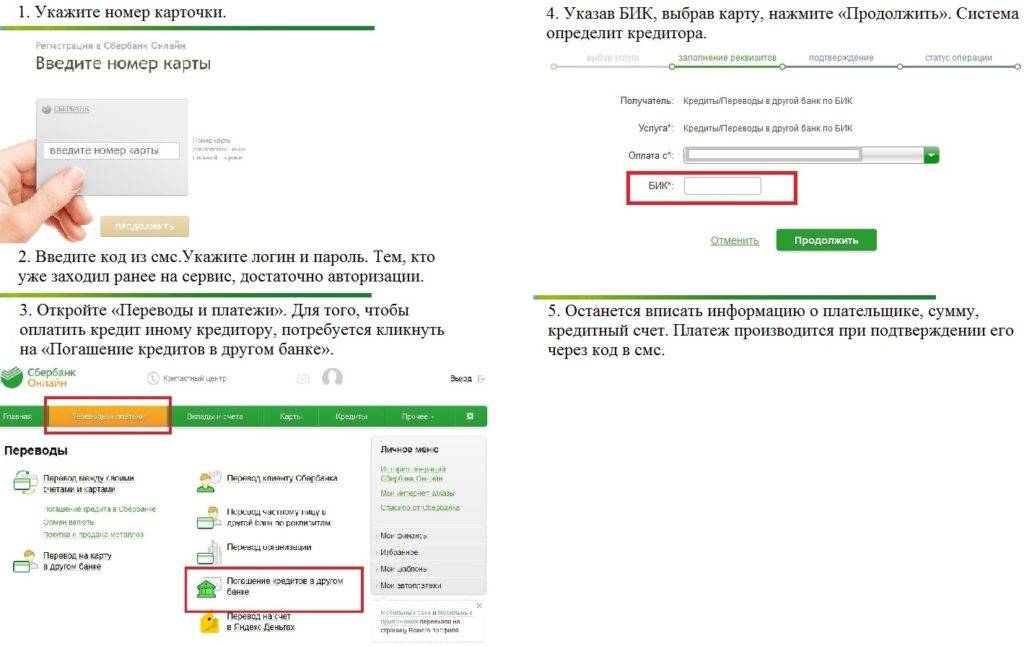

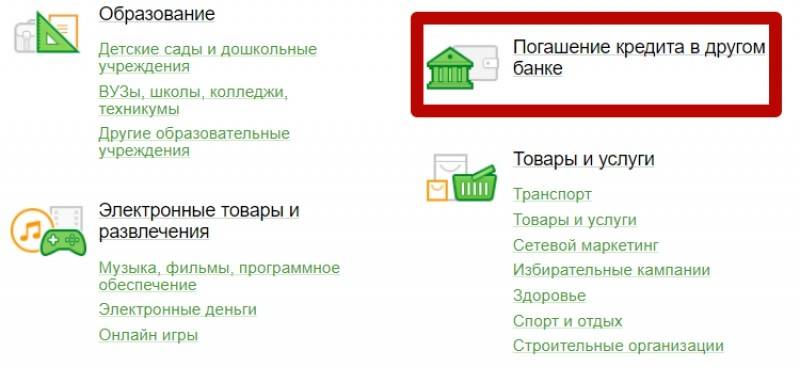

Потребительские кредиты оформляются следующим образом:

- Нужно подготовить пакет документов и подать заявку (в отделении либо онлайн-режиме).

- Если она одобрена, надо предоставить пакет необходимых документов, а затем подписать договор.

- Далее кредиты погашаются (банком или клиентом самостоятельно), и начинается выплата по новой ссуде.

При перекредитовании ипотеки совместно с другими займами:

- Нужно получить справки о рефинансируемых долгах.

- Подать заявку в банк и при ее одобрении начать собирать документы о перекредитуемой недвижимости.

- Документы нужно подать в банк на протяжении 60 дней после одобрения заявки.

- Сбербанк должен одобрить объект недвижимости (на это уходит до пяти рабочих дней).

- Затем заключается договор, погашаются займы, недвижимость переходит в залог новому кредитному учреждению.

Учтите, что процентная ставка по новому займу может быть выше обещаемой. Снизится она тогда, когда погашение всех кредитов будет документально подтверждено.

Также существует услуга реструктуризации. Она предполагает изменение условий кредитования, если клиент не может в полном объеме выполнять свои обязательства.

Предоставляется эта программа только в случаях, когда трудности могут быть подтверждены: человек утратил работу, был призван на военную службу, потерял трудоспособность, находится в декретном отпуске.

Оформление в этом случае будет примерно такое же.

Таким образом, рефинансирование кредитов в Сбербанке предлагается на достаточно выгодных условиях, и в том числе можно перекредитовать взятый там же долг.

Но предварительно учтите все моменты, просчитайте выгоду, сравните разные предложения и уже потом принимайте точное решение.

Что такое рефинансирование кредита?

Рефинансирование — это услуга замены одного кредитного обязательства на другое с более приемлемыми условиями. При этом у прошлого кредитора происходит досрочное погашение.

Многие пользователи путают данное понятие с реструктуризацией долга. Однако это совершенно различные услуги. Под реструктуризацией потребительского кредита подразумевают пересмотр банком условий предоставления денежных средств и их изменение на более выгодные (к примеру, продление срока действия ссуды).

Сбербанк России сегодня предлагает населению обе эти услуги. При оформлении рефинансирования потребитель получает на руки (хотя чаще банк сам переводит деньги на счет прошлого кредитора и выдает на руки лишь остаток денежных средств, если это предусмотрено условиями программы) совершенно новый кредит, которым он погашает ранее оформленный займ.

При реструктуризации банковская компания, рассмотрев обращение заемщика, изменяет условия кредитования на более щадящие, чтобы пользователь не попал в долговую яму и вовремя вернул денежные средства. Примером реструктуризации может быть предоставление отсрочки и временное снижение суммы регулярных платежей. Также в рамках данной услуги банк может изменить валюту кредита.

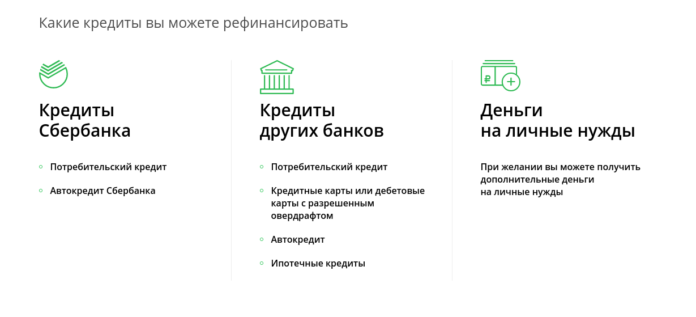

Какие кредиты можно рефинансировать в Сбербанке?

Это могут быть такие виды займов:

- потребительские ссуды (с обеспечением и без, целевые и нецелевые);

- автокредиты;

- кредитные карточки;

- карты дебетового типа с овердрафтом.

При этом к рефинансируемым потребительским кредитам Сбербанк выдвигает ряд требований:

- ссуда должна быть оформлена не ранее, чем за 6 месяцев до обращения в Сбербанк;

- за период 12-ти последних месяцев заемщиком не должно быть допущено просрочек;

- не должно быть долга;

- по данному предложению ранее не оформлялась реструктуризация;

- число рефинансируемых кредитов не должно превышать 5.

Условия и ставка

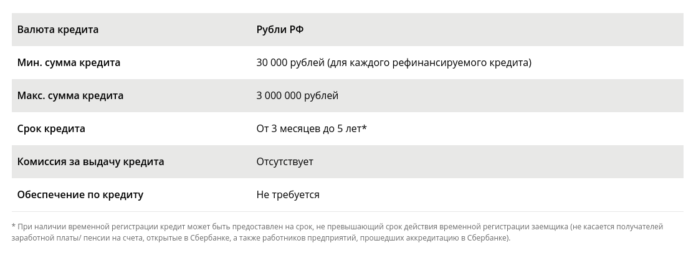

В этом году Сбербанк России предлагает физическим лицам рефинансировать кредиты на следующих условиях:

- валюта – российские рубли;

- процентная ставка – от 11,5% в год;

- минимальный размер ссуды — 30 000 руб. (но не меньше остатка задолженности);

- максимально – 3 миллиона руб.;

- срок – от 90 дней до 60 месяцев (5 лет);

- комиссионный сбор за выдачу денежных средств – отсутствует;

- обеспечение – без залога и поручителей.

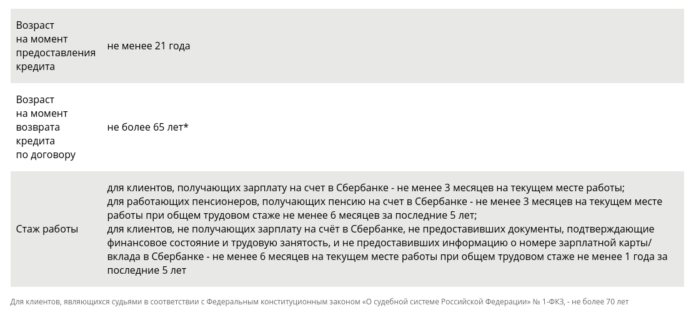

Требования к заемщикам

Получить услугу по перекредитованию потребительского займа в Сбербанке сегодня доступно дееспособным физическим лицам в возрасте от 21 года. При этом максимальный возрастной возраст — 65 лет. Именно столько может быть заемщику в момент полного погашения ссуды. Так же он должен иметь российское гражданство и постоянно проживать на территории РФ.

Общий стаж должен быть более 365 дней (12 месяцев) за последние 5 лет.

Для заемщиков в возрасте до 65 лет, получающих пенсию на карту Сбербанка и продолжающих работать (т.е. для работающих пенсионеров), условия по программе аналогичны.

Документы для рефинансирования кредита в Сбербанке

Для того чтобы воспользоваться программой рефинансирования потребителю понадобятся такие документы:

- паспорт РФ с отметкой об адресной регистрации;

- справка о доходах с места трудоустройства (форма 2-НДФЛ);

- трудовая книжка (копия всех заполненных страниц);

- информация по рефинансируемому займу: общая сумма потребительского займа, остаток, процентная ставка, график ежемесячных платежей, договор.

При личном визите в офис Сбербанка заемщику также придется заполнить анкету и заявление на рефинансирование потребительского кредита. Заявление можно оформить онлайн и сэкономить время. При получении положительного ответа на такой запрос, можно явиться в банк с полным пакетом документов.

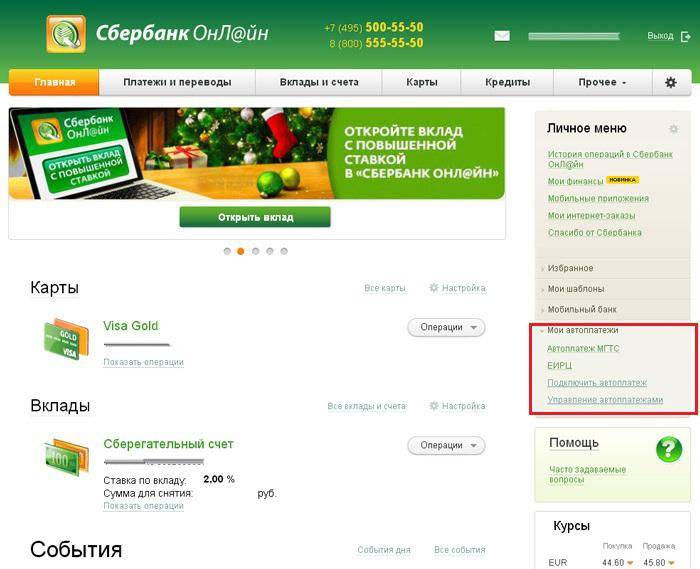

Получить информацию о рефинансируемом потребительском кредите можно в интернет-банкинге финансовой организации, где он был оформлен. Досрочное погашение также будет доступно для просмотра в личном кабинете.

Нюансы залогового перекредитования

Если залог оформлен на транспортное средство — чаще всего имеется в виду машина — то все очень просто. После погашения старого автокредита кредитор будет обязан выдать вам паспорт транспортного средства (ПТС), которое и используется в качестве залогового документа. Эту бумагу нужно будет перезаложить в Сбербанке, если вы снова решили использовать авто в качестве обеспечения займа.

Если же в роли залога выступает недвижимость, все усложняется. Переоформлять права собственности не понадобится, но придется снять обременение в Росреестре, наложенное прошлым кредитором, и снова там же оформить обременение — на этот раз в пользу Сбербанка. Снятие обременения производится при помощи справки об отсутствии задолженности и претензий, оформить же обременение в пользу Сбербанка можно с помощью нового кредитного договора.

Кому одобрят заявку?

Действуют возрастные ограничения. По законодательству и требованиям Сбербанка оформить рефинансирование может лицо, достигшее 21 года. Когда речь идет о максимальном возрасте, нужно рассматривать каждый случай отдельно. Предел – 70 лет. Но он означает, что оформивший рефинансирование вернуть кредит должен в течение срока, указанного в договоре. При этом на момент исполнения 70 лет долгов у заемщика быть не должно.

Претендент должен быть трудоустроен, а его доход подтвержден документально. Существуют требования к стажу. На последнем месте трудоустройства необходимо отработать больше полугода. Общий трудовой стаж не может быть меньше 12 месяцев. В противном случае Сбербанк откажет в рефинансировании и придется искать другие способы погашения ссуд. Но ситуация в корне меняется, если заемщик получает зарплату на карту финансового учреждения. Тогда шансы получить одобрение и дополнительно снизить ставку увеличиваются.

Условия Сбера

Рассматривая другие кредиты, которые планируется закрыть с помощью рефинансирования, необходимо сказать, что и здесь есть ряд обязательных требований. Просрочка – достаточный повод для отказа в выдаче средств. Не имеет значения ее размер. Если на момент подачи заявки окажется, что кредитор насчитывает пени или штрафы, Сбербанк с большей вероятностью откажет в рефинансировании.

Если речь идет о потребительском займе или автокредитовании, срок, попадающий под рефинансирование, не должен быть меньше 3 месяцев. Но данное правило не работает в случаях с картами с овердрафтом, взятыми в других банках. Более того, к общему сроку кредитования также выдвигаются условия – не меньше полугода. Все кредиты, которые не удовлетворяют вышеперечисленным требованиям, рефинансировать в Сбербанке не получится.

Необходимые документы

Есть два пакета бумаг, которые необходимо собрать, чтобы воспользоваться услугой рефинансирования от Сбербанка. В основной входят паспорт (с регистрацией), бумаги, характеризующие уровень дохода и подтверждающие данные о трудоустройстве. Потребуются договоры, подписанные другими кредитными организациями. Но банк может расширить перечень документов, если речь идет об автокредите или ипотеке.

Подготавливаются бумаги, описывающие, характеризующие и оценивающие объекты, являющиеся залоговым имуществом. Если залог – доля в квартире, необходимо подготовить полный комплект документов о проживающих на жилплощади. Это необходимо на этапе расчета платежеспособности. В результате выносится одобрение, и все преимущества рефинансирования и пакета услуг “Самоинкассация” становятся доступны.

Необходимые документы

В общем и целом, Сбербанк не требует от заявителя расширенного пакета документов. Можно сказать, что требования стандартные:

- Заполненная анкета, которая одновременно служит и заявкой от клиента. Получить бланк можно либо в отделении банка, либо на официальном сайте;

- Внутренний паспорт РФ;

- Любой второй документ — СНИЛС, ИНН и т.п.;

- Кредитная документация по старым займам: договора, справки, графики платежей и т.д. Документация должна отображать историю выплат по займу, актуальный остаток задолженности, размер ежемесячного платежа, процентную ставку, наличие претензий и прочие аспекты;

- Справка с реквизитами счета, специально открытого для погашения старых долгов перед кредиторами;

- Нотариальная документация, если нужна. Например, женатому заявителю необходимо предоставить нотариальное согласие супруги на рефинансирование займов;

- Документы о доходах. Подойдет, к примеру, копия трудовой книжки, справка 2-НДФЛ, справка по форме банка и т.д.

Программа рефинансирования физическим лицам от Сбербанка России

Под банковским рефинансированием понимается не списание имеющейся задолженности, а выдача другого потребительского займа на новых, более выгодных условиях, с целью погашения существующего долга в других банках.

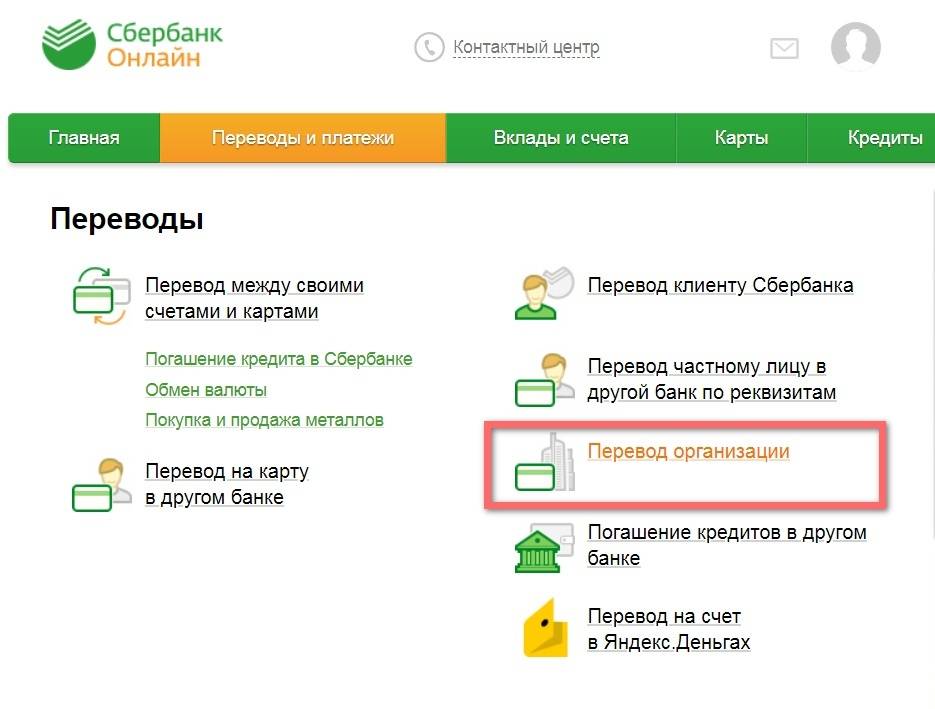

Заявитель подписывает новый кредитный договор, после чего банк-ссудодатель гасит задолженность в других финансовых учреждениях путем безналичного перевода.

Важно отличать рефинансирование от реструктуризации. В последнем случае происходит переоформление действующего договора на новых условиях в том же банке, который выдал займ

Реструктуризация предполагает возможность предоставления «кредитных каникул» – времени, когда уплачиваются только проценты, и частичное либо даже полное списание имеющейся задолженности.

Перекредитование в Сбербанке помогает добиться снижения ежемесячных платежей за счет получения одного займа на более продолжительный срок и под меньшую ставку.

Основные возможности программы рефинансирования:

- объединить до 5 ссуд, взятых у других банков, в одну в Сбербанке под единую ставку;

- снять обременение с транспортного средства, купленного с использованием автокредита;

- снять обременение с недвижимого имущества, приобретенного в ипотеку;

- получить дополнительные деньги свыше рефинансируемой суммы на любые нужды (при наличии платежеспособности).

Кому предоставляется

Воспользоваться программой кредитования могут физические лица, которые имеют непогашенные займы, взятые в банках, расположенных на территории России. Для этого они должны соответствовать следующим критериям:

- гражданство РФ;

- постоянное место работы;

- регистрация на территории России;

- регулярное и без просрочек погашение займов, которые планируется рефинансировать.

Какие кредиты других банков можно перекредитовать

Рефинансированию в Сбербанке подлежат любые ссуды, взятые в других банках:

- на потребительские нужды (в том числе долгосрочные);

- ипотека;

- кредитные карты;

- дебетовые карточки с разрешенным овердрафтом;

- на покупку транспортных средств.

В чем выгода для заемщика

Основное преимущество перекредитования в Сбербанке – это возможность объединить в один разные виды кредитов (от потребительских до ипотеки), выданных сторонними банками. Кроме этого, под программу подпадают займы, выданные в самой кредитной организации, если у заявителя есть как минимум одна ссуда в другой финансовой организации, которую он тоже хочет рефинансировать.

Второй плюс – если позволяет заработная плата или другой доход, подтвердить который можно официально, клиент вправе запросить у Сбербанка дополнительную сумму свыше рефинансируемой. Истратить ее можно на любые нужды без предоставления документального подтверждения.

На сайте ссудодателя можно воспользоваться специальным кредитным калькулятором. Он помогает рассчитать предполагаемую сумму ежемесячного платежа и определить эффективность и доступность программы в каждом конкретном случае.

Для расчета нужно ввести:

- остаток по долгу в другом банке;

- сумму ежемесячного платежа;

- планируемый срок перекредитования.

Условия и требования рефинансирования Сбербанка

Предложение от Сбербанка заманчивое, но не каждый гражданин может им воспользоваться. Прежде чем идти в банковское отделение с просьбой оформить рефинансирование, следует ознакомиться с условиями и нюансами предоставления услуги.

Рефинансируемые кредиты

Полученные в других банках

- Потребительские кредиты

- Автокредиты

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

- Ипотечные кредиты

Полученные в Сбербанке

- Потребительские кредиты

- Автокредиты

Условия кредитования

Банком установлены требования к подлежащему рефинансированию кредиту:

- количество объединяемых займов – не более 5-ти;

- объединяемые кредиты – рублевые;

- срок действия кредитных договоров – от 180 дней (на день оформления кредитной заявки);

- полное погашение прежних займов без допущения просрочек;

- отсутствие в настоящем просрочки;

- возможность рефинансирования только займов, не прошедших реструктуризацию.

Условия рефинансирования Сбербанка:

- наибольшая сумма для каждого объединяемого займа – 3 млн. рублей;

- наименьшая – 30 тысяч рублей;

- минимальный срок действия кредитного договора – 3 месяца;

- максимальный – 5 лет;

- ставка рефинансирования при сумме от 30 до 500 тысяч рублей – 13,4%;

- при сумме от 500 тысяч до 3 миллионов – 11,4%;

- комиссионные за предоставления услуги не снимаются;

- обеспечение займа отсутствует.

Требования к заемщикам

Чтобы клиент смог воспользоваться банковской услугой, он должен соответствовать следующим требованиям:

- Возраст на дату оформления договора – от 21 года.

- Возраст на дату закрытия договора – до 65 лет.

- Рабочий стаж:

- для гражданина, пользующегося зарплатной карточкой Сбербанка – не меньше 3 месяцев на нынешней работе;

- для работающего пенсионера, имеющего зарплатный счет Сбербанка – не меньше 3 месяцев на нынешней работе при стаже от 6 месяцев за последний 5-летний период;

- для гражданина, не пользующегося зарплатным счетом Сбербанка, не предоставившего документальное подтверждение финансовых возможностей и занятости – не меньше 6 месяцев на нынешней работе при стаже от года за последний 5-летний период.

Требуемые документы

Для оформления услуги банковский сотрудник просит у клиента следующий комплект документов:

- удостоверение личности с регистрационной отметкой;

- документальные подтверждения финансовых возможностей и рабочей занятости (не требуются, если кредитная сумма соответствует остаточному долгу по объединяемым займам);

- договорные документы по объединяемым кредитам.

Получение и обслуживание кредита

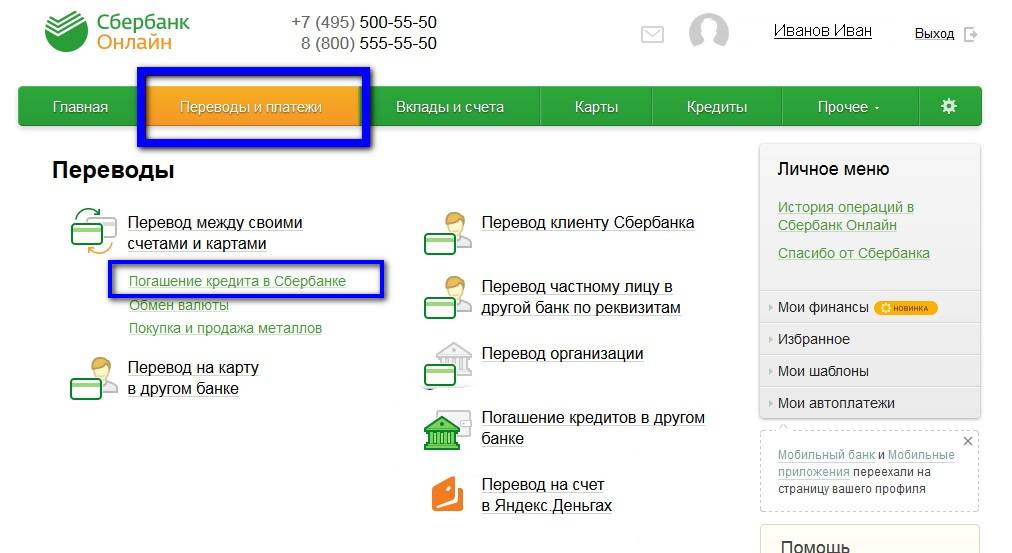

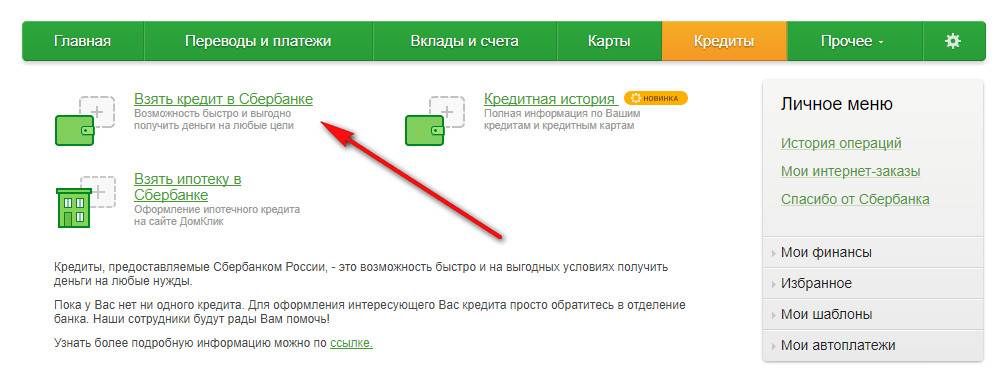

Гражданин может оформить услугу:

- в банковском офисе по месту регистрации;

- в любом отделении, предоставляющем услугу кредитования, в пределах страны – для граждан, пользующихся зарплатным счетом Сбербанка.

Заявку на рефинансирование Сбербанк рассматривает минимум 2 минуты, но максимум 2 дня. Рассмотрение начинается с даты предоставления комплекта документов.

Клиенту выдается сразу вся кредитная сумма в безналичном виде, она поступает в день подписания договора на активный счет кредитополучателя, открытый Сбербанком. Положив нужную сумму на счет, банк приступает к отправке безналичных средств на рефинансируемые счета других финансовых учреждений. Плательщик погашает долг равными платежами.

Досрочное погашение:

- осуществляется путем подачи заявления в банковском офисе либо онлайн-режиме;

- предварительно уведомлять банк не нужно;

- минимальная сумма досрочного возврата неограниченная;

- необходимо погасить проценты за срок пользования кредитными деньгами;

- комиссионные не берутся.

Неустойка за просрочку или неполное погашение долга – 20% годовых. Определяется величиной просроченной суммы. Период начисления неустойки начинается со следующего дня после даты выполнения кредитного обязательства, завершается датой погашения просрочки.

Оформление рефинансирования практически не отличается от составления обычного кредитного договора. Нужно лишь прийти в банковское отделение с необходимым комплектом документов, заполнить бланк заявления. Далее остается дождаться положительного ответа банка, чтобы начать погашение единственного долга по выгодной ставке.

Из-за чего могут отказать

В финансовом учреждении Сбербанк, могут отказать в выдаче ссуды для перехода по следующим причинам:

- Заемщик не является надежным клиентом.

- Присутствует испорченная кредитная история.

- Гражданин включен в стоп-лист кредитора.

- За последние пять лет инициировалось банкротство физического лица.

- Запрашивается более крупная сумма для покрытия 4 и более кредитов.

- У заемщика отсутствует в собственности имущество.

- Банк полностью выполнил план по кредитованию населения на текущий период.

Дополнительно, отказ можно получить из-за неправильного предоставления информации о себе и текущих займах, а также наличии незакрытых просрочек.

Условия перевода

Кредитная организация предлагает своим клиентам перевести займы по весьма выгодным условиям:

- размер максимальной процентной ставки составляет всего лишь 13,9%;

- сумма кредита, который вы хотите перевести, должна быть от 100 000 до 3 000 000 рублей;

- сроки перекредитования могут быть от 6 месяцев до 5 лет;

- возможность перевести до 6 кредитов в один;

- нет текущей просроченной задолженности.

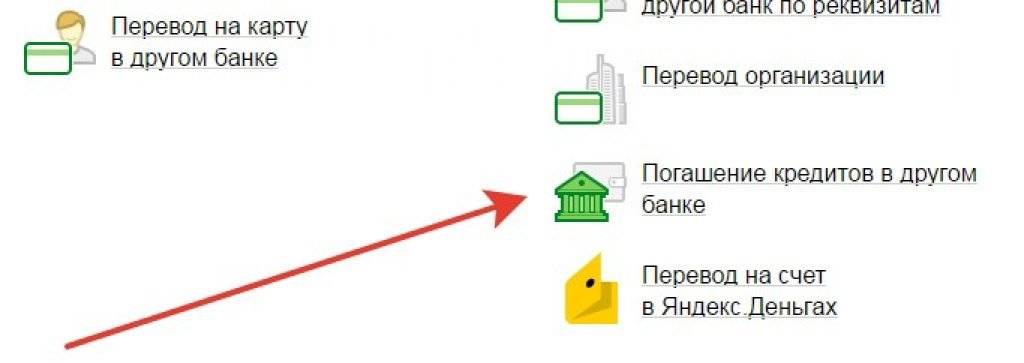

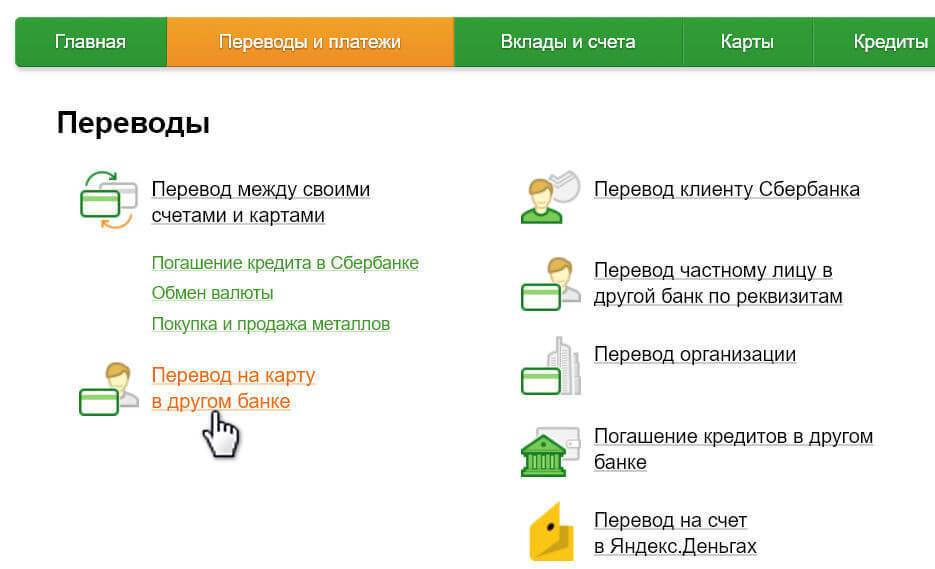

Необходимо отметить, что благодаря переаккредитации финансового учреждения, процесс рефинансирования стал гораздо проще. Для того чтобы перевести все свои кредиты, клиенту необходимо:

- узнать информацию о собственной задолженности в банке;

- подать заявление (можно в удаленном режиме);

- получить новую ссуду и перевести эти деньги с карты на погашение старой.

В результате вы будете иметь долговые обязательство в новом финансовом учреждении, то есть в банке ВТБ.

Перевод кредита в Сбербанк из другого банка возможен при отсутствии просрочек по платежам, это подтверждается справкой. Если были неоднократные задержки по платежам, о рефинансировании можно забыть. Кредит должен быть действующим не менее 6 месяцев. Возможно погасить до 5 кредитных обязательств в сторонних банках, объединив их в один.

Что необходимо для проведения рефинансирования

Если заемщик решил провести рефинансирование, в первую очередь ему нужно определить, в какой банк обратиться. Для этого можно воспользоваться услугами кредитных порталов, на которых собраны лучшие предложения кредитных организаций России или промониторить программы на рынке кредитования самостоятельно. На сайте каждого банка размещен кредитный калькулятор, которым можно воспользоваться для расчета размера платежа, суммы переплаты. Это позволит определить, сколько заемщик сэкономит после перевода займа.

После того, как банк будет выбран, рекомендуется обратиться в ближайший офис или на горячую линию, чтобы получить консультацию касаемо процедуры перекредитования, узнать перечень документов при рефинансировании и другую нужную информацию.

Для запуска процедуры в первую очередь необходимо подать заявку на сайте, чтобы получить предварительное решение. Если банк одобрит выдачу займа, нужно приступить к сбору документов. Также следует обратиться в действующий банк-кредитор. Его нужно уведомить о том, что заемщик решил рефинансировать кредит и получить у него необходимые справки (о состоянии задолженности, отсутствии просрочек и т.д.). После этого можно обращаться в новый банк с документами для подписания договора и проведения сделки. Перед тем, как перевести кредит, следует тщательно изучить договор и задать менеджеру банка интересующие вопросы. Это позволит избежать проблем в будущем.

Дополнительно нужно провести оценку недвижимости, которая будет выступать в качестве залога. После того, как средства будут перечислены и действующий кредит погашен, с жилья снимается обременение и оно оформляется, как залог, в новом банке.

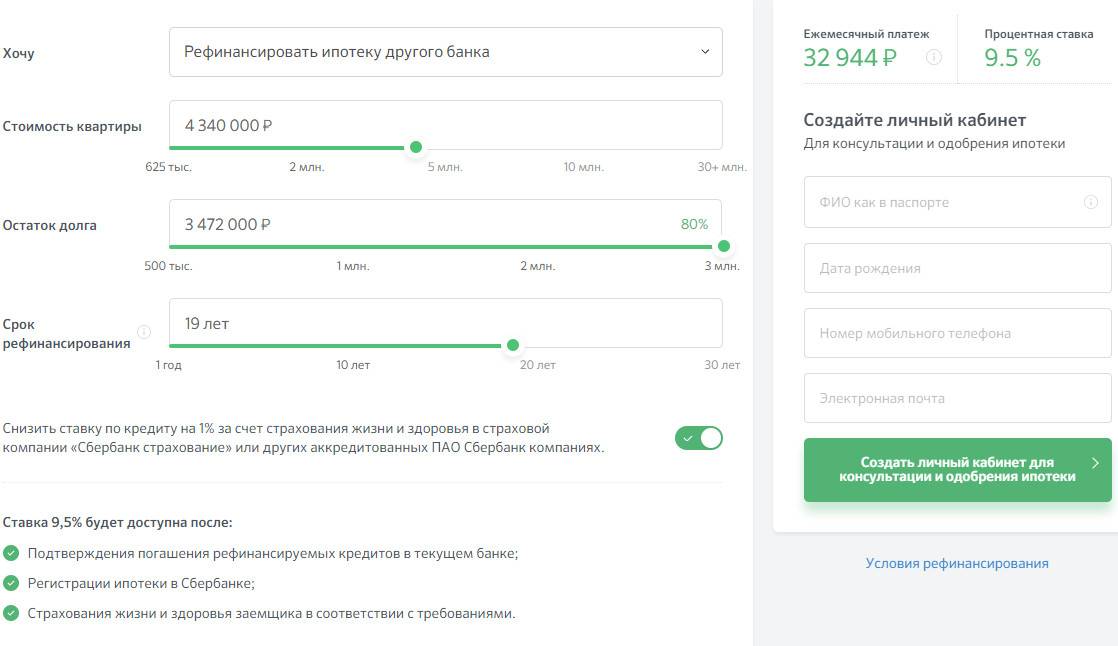

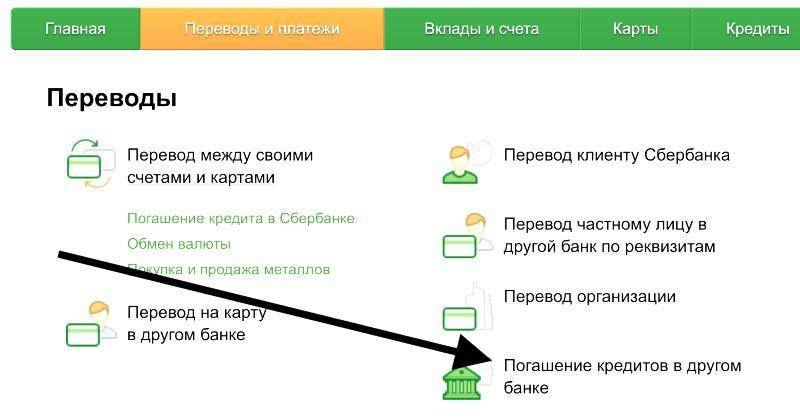

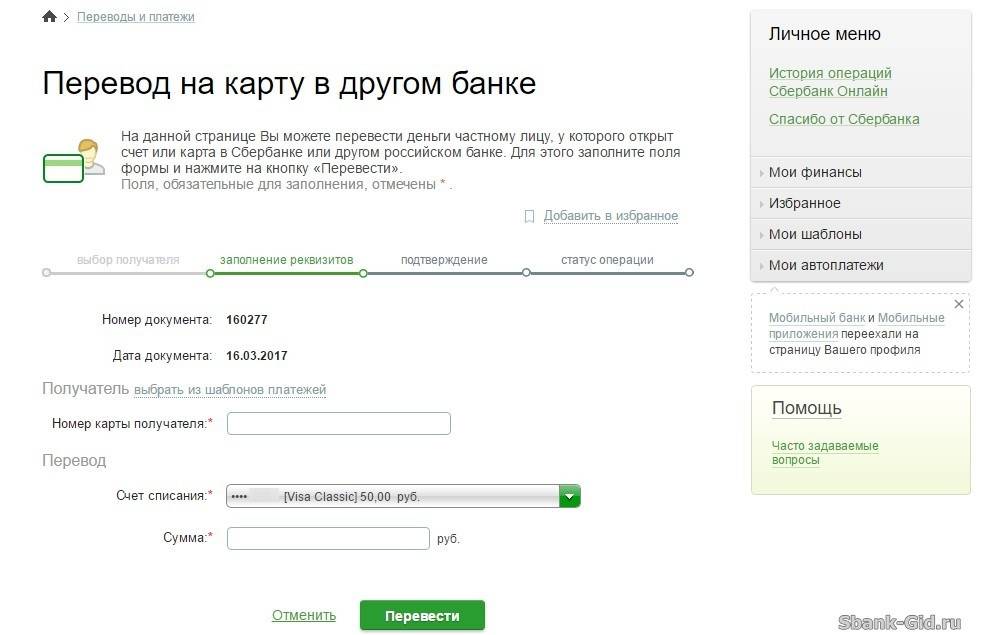

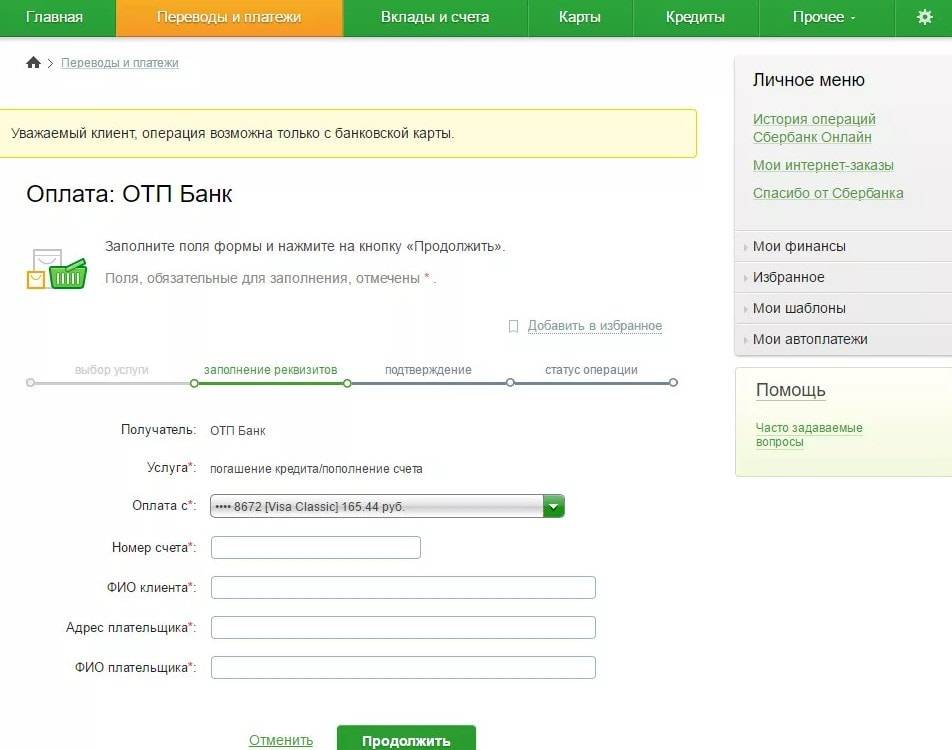

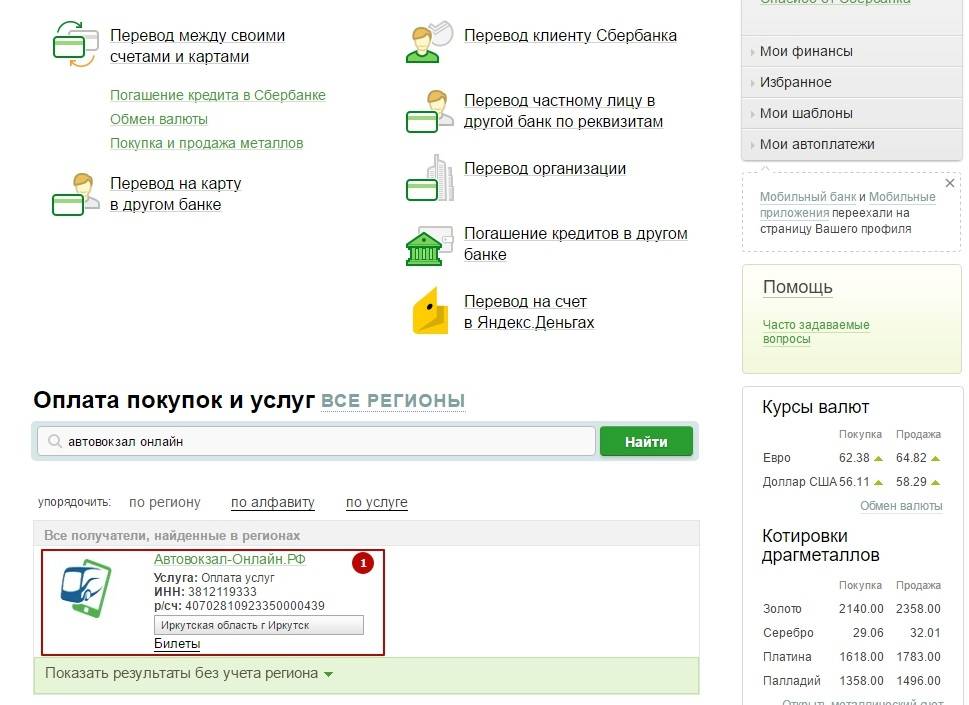

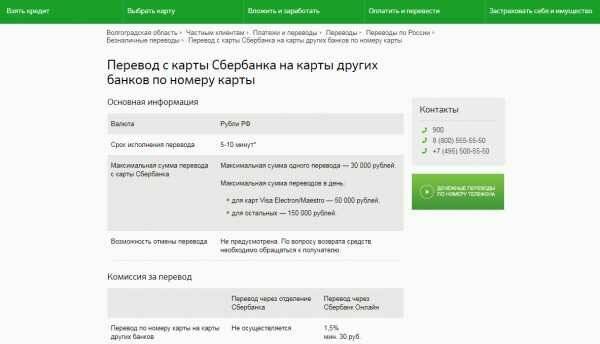

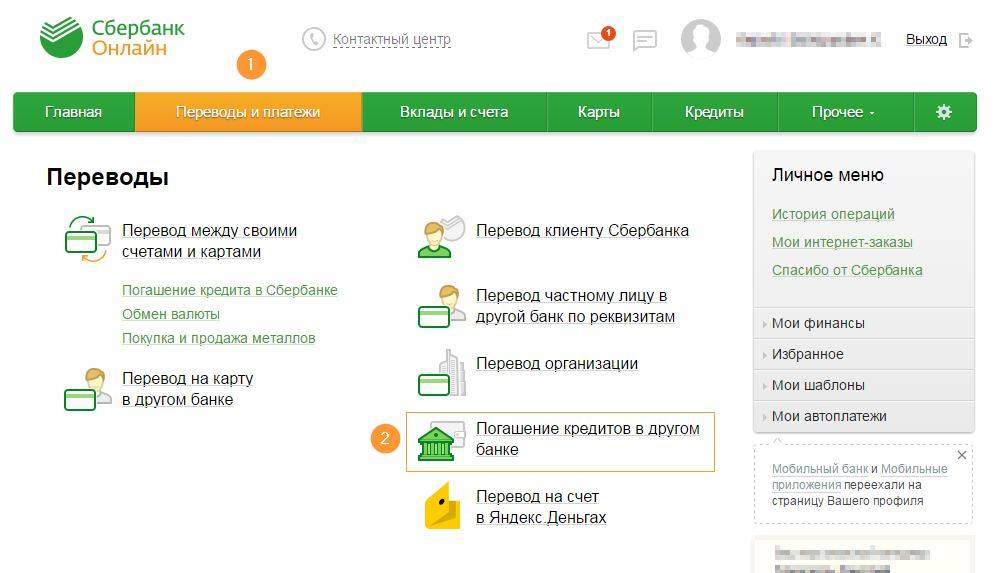

Комиссии и ограничения

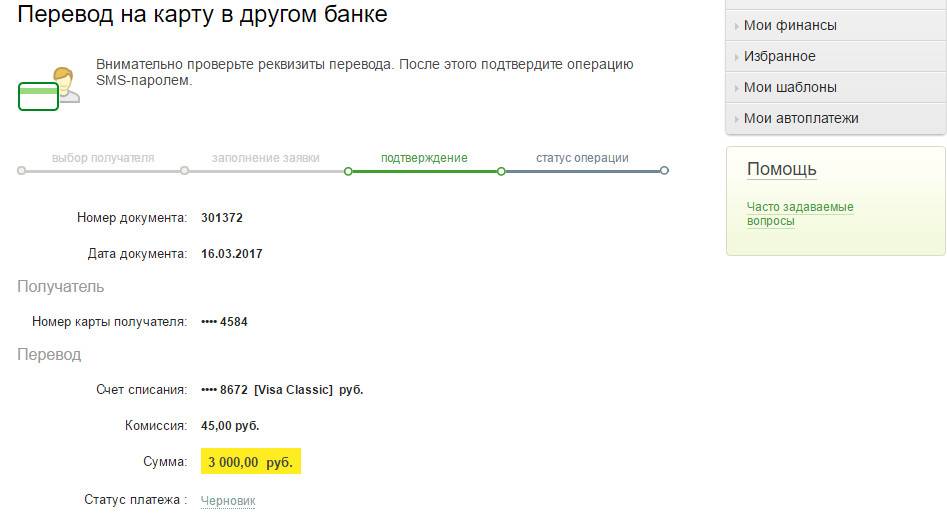

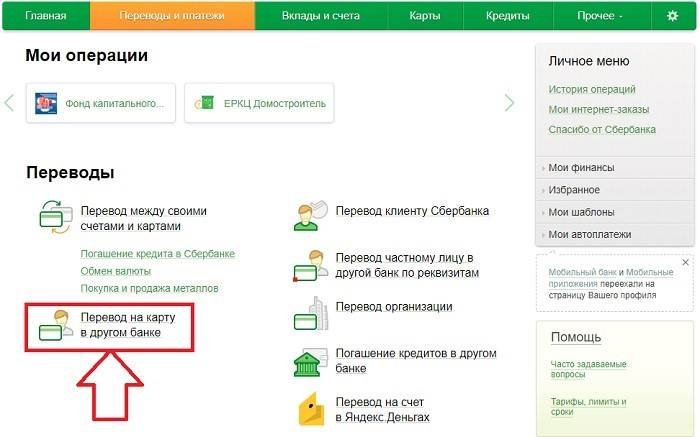

При оплате кредитов за пределами Сбербанка берется комиссия в размере 1% от суммы, но не более 1000 руб. Это условие действует вне зависимости от того, какой способ выбран для перевода средств.

Существуют также суточные лимиты на максимальную сумму перевода. Размер оплаты кредитов в другом банке составляет до 30000 руб. Если необходимо перевести больше, придется сделать это двумя платежами в течение двух дней.

Не стоит забывать, что переводы на счета в других банках занимают больше времени, поэтому с момента перевода до поступления на счет может пройти до 3 дней. Поэтому, чтобы оплатить кредит через Сбербанк без штрафов и пени, нужно сделать это заранее.

Как работает рефинансирование

Программа кредитования в Сбербанке, позволяющая объединить до нескольких действующих займов иных финансовых учреждений, работает следующим образом:

- клиент делает обращение за оформлением ссуды;

- происходит рассмотрение оставленной заявки;

- при одобрении заключается договор кредитования;

- большая часть средств распределяется в счет погашения задолженностей;

- остаток гражданин получает наличными в кассе кредитора;

- впоследствии совершается ежемесячная оплата в Сбербанке.

Основной смысл этого кредитного продукта в том, чтобы значительно снизить платежную нагрузку человека, и дать возможность равномерно распределять заработанные, либо полученные иным методом средства.

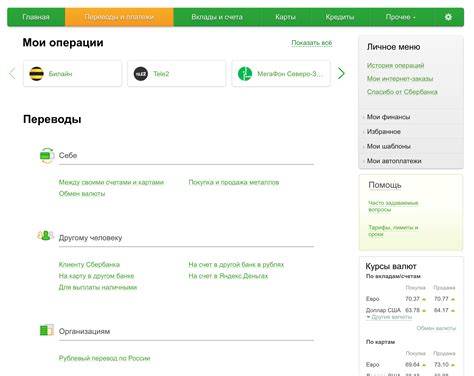

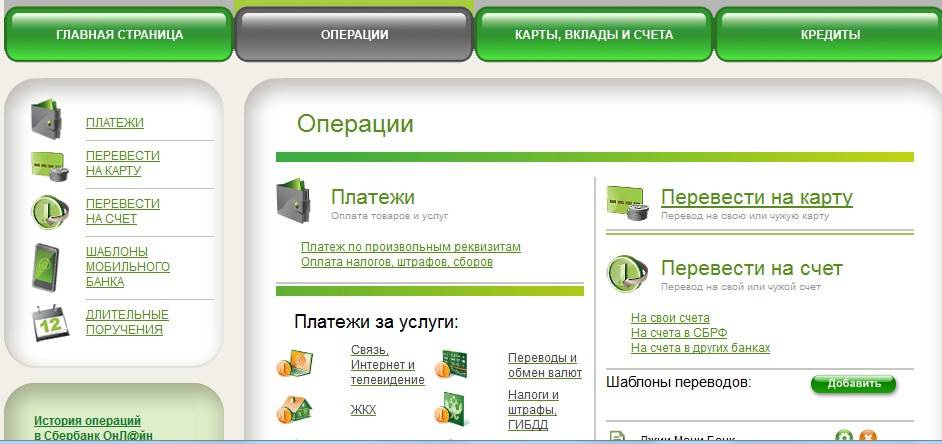

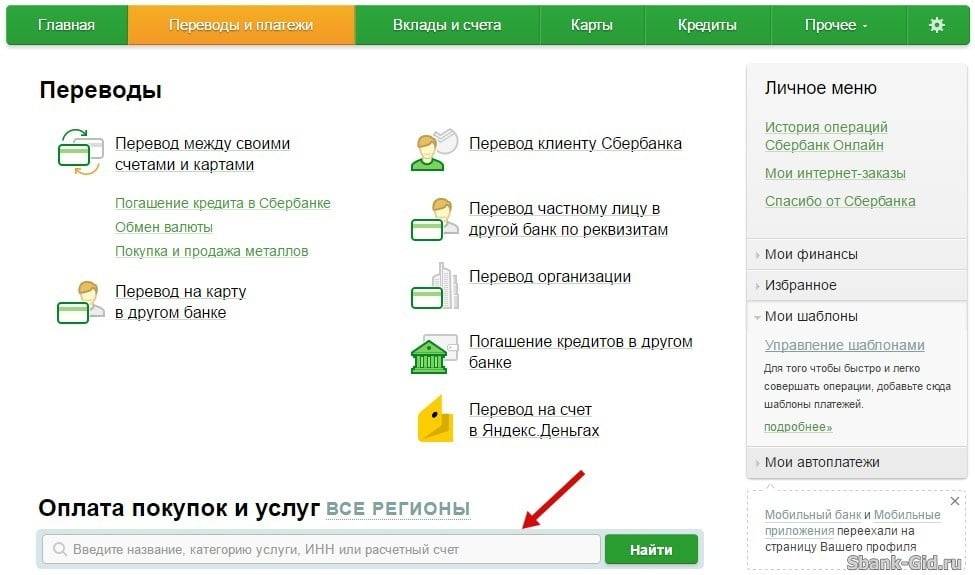

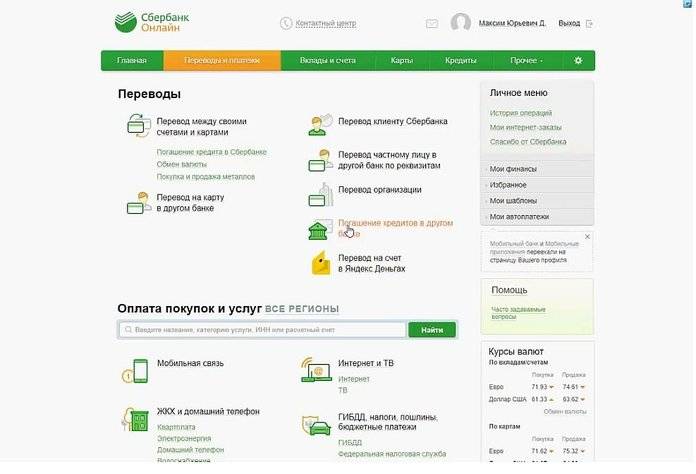

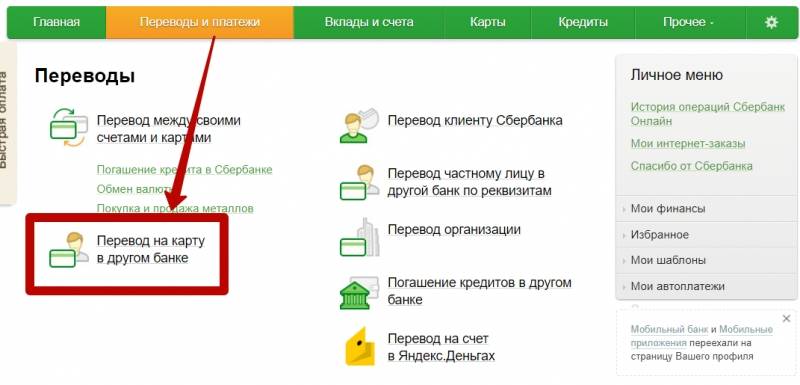

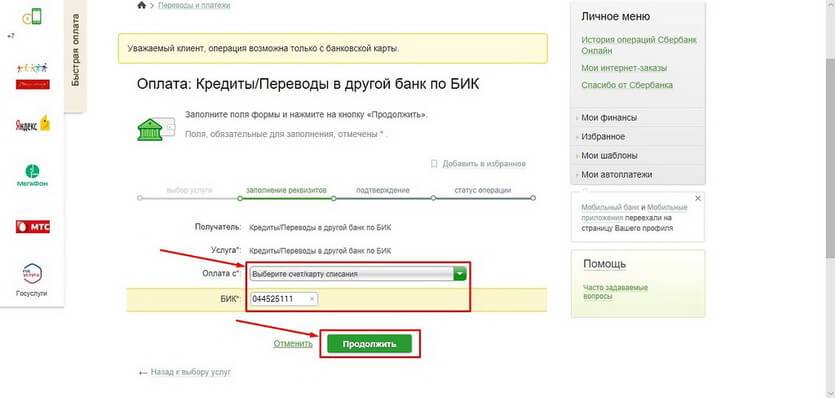

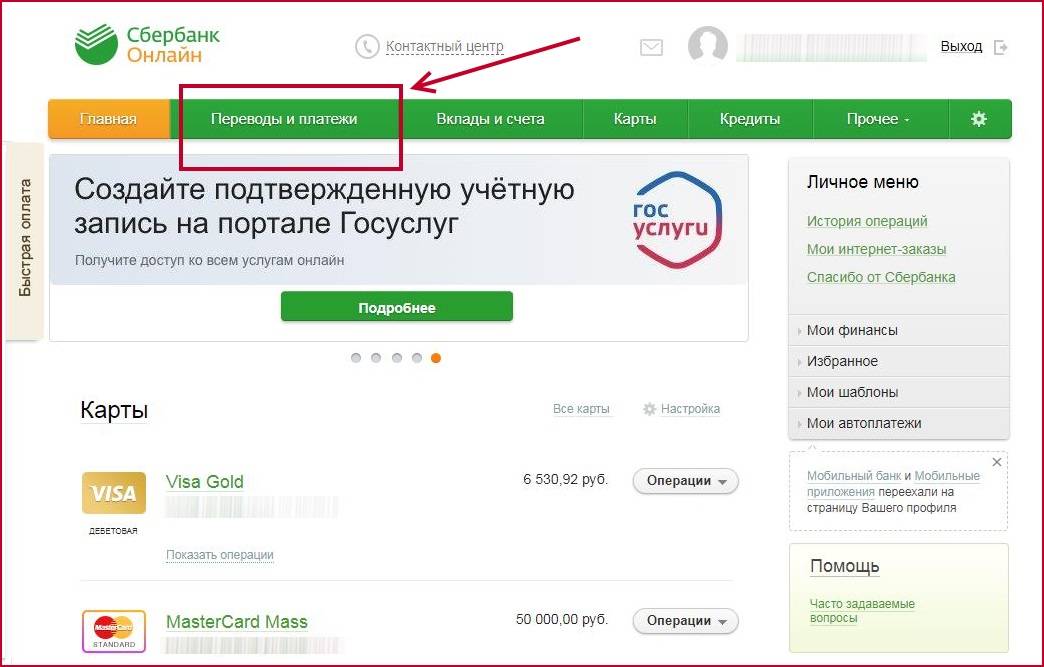

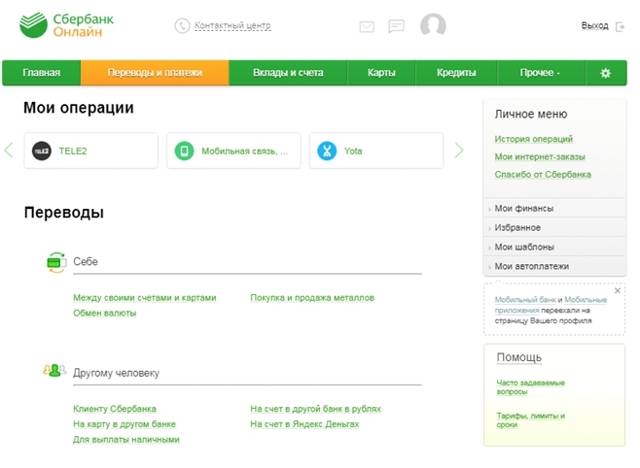

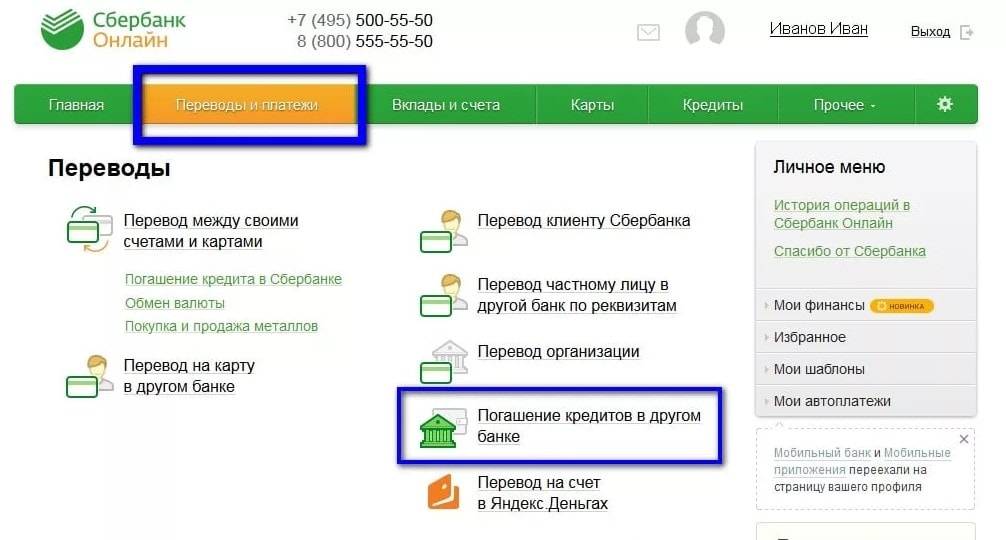

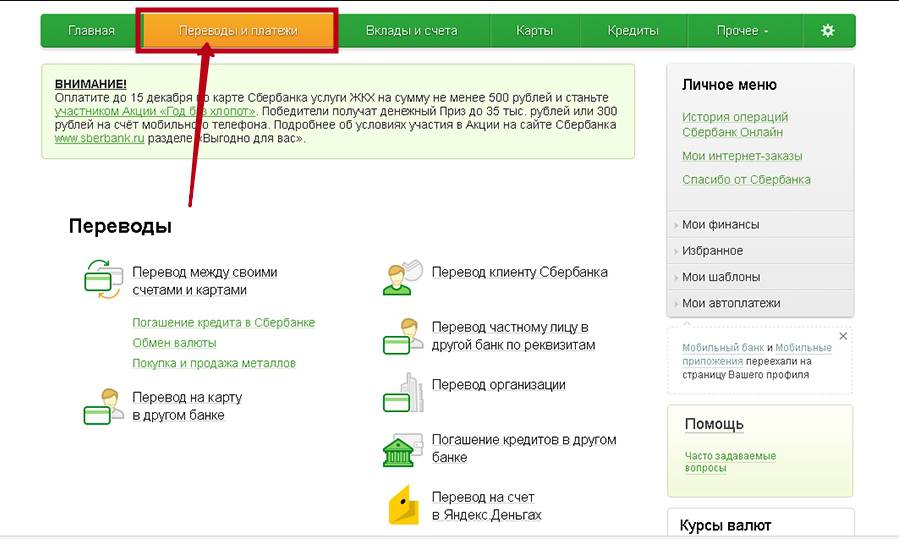

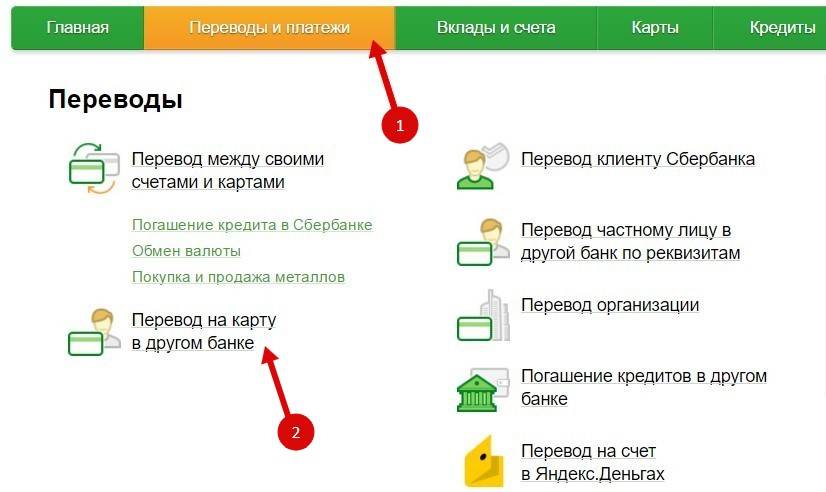

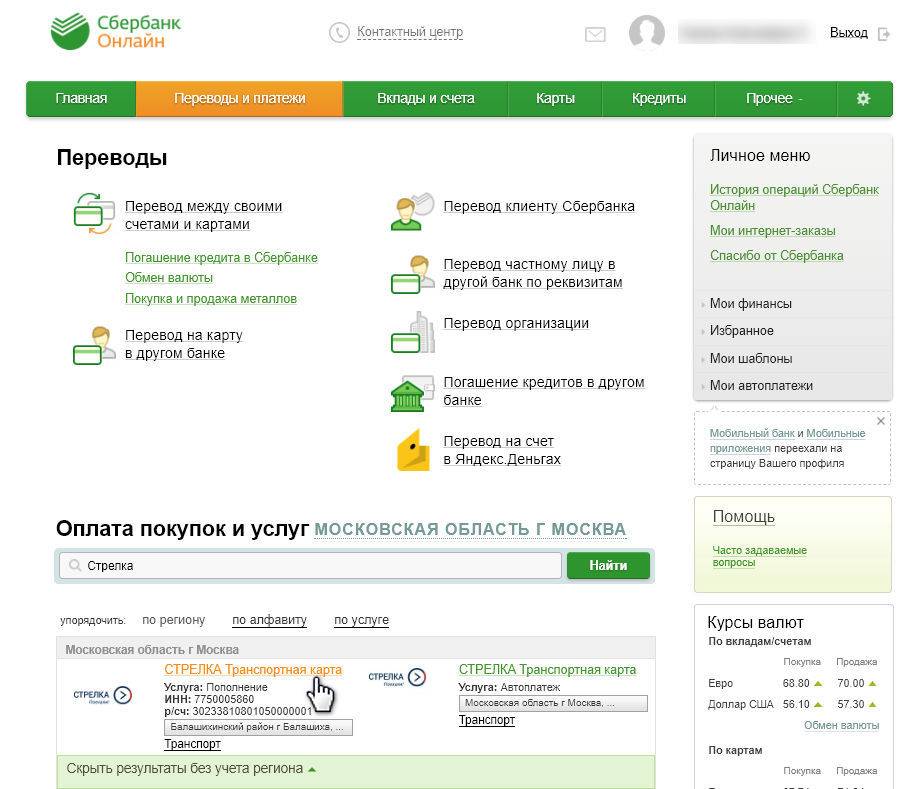

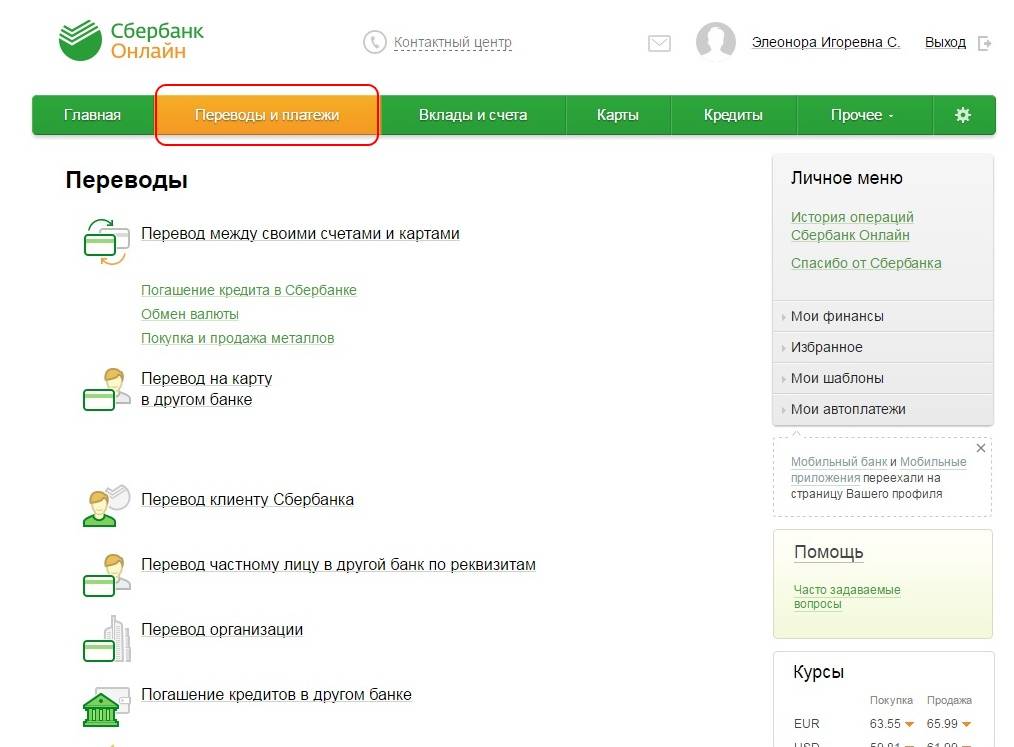

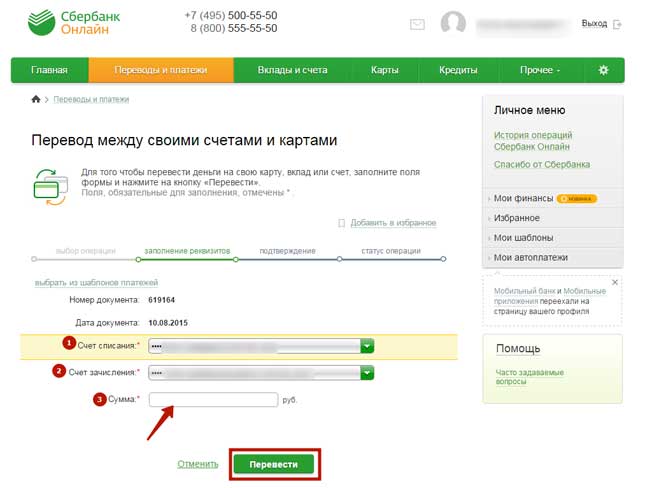

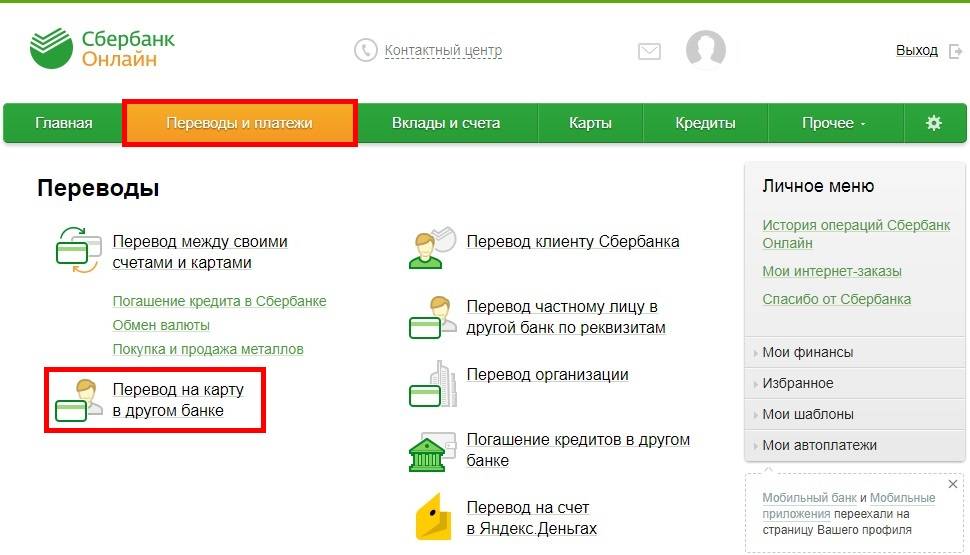

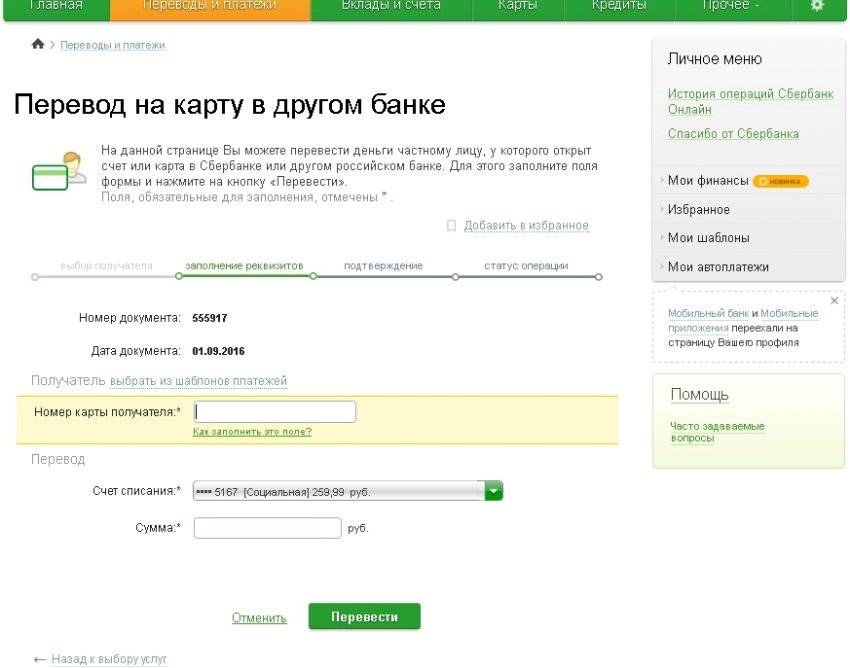

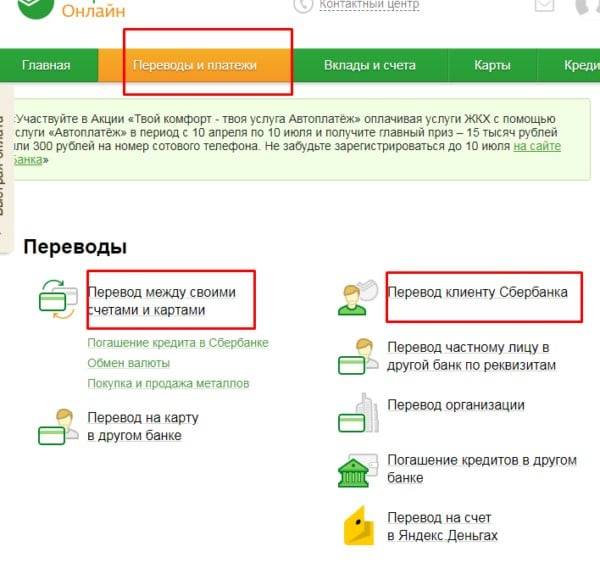

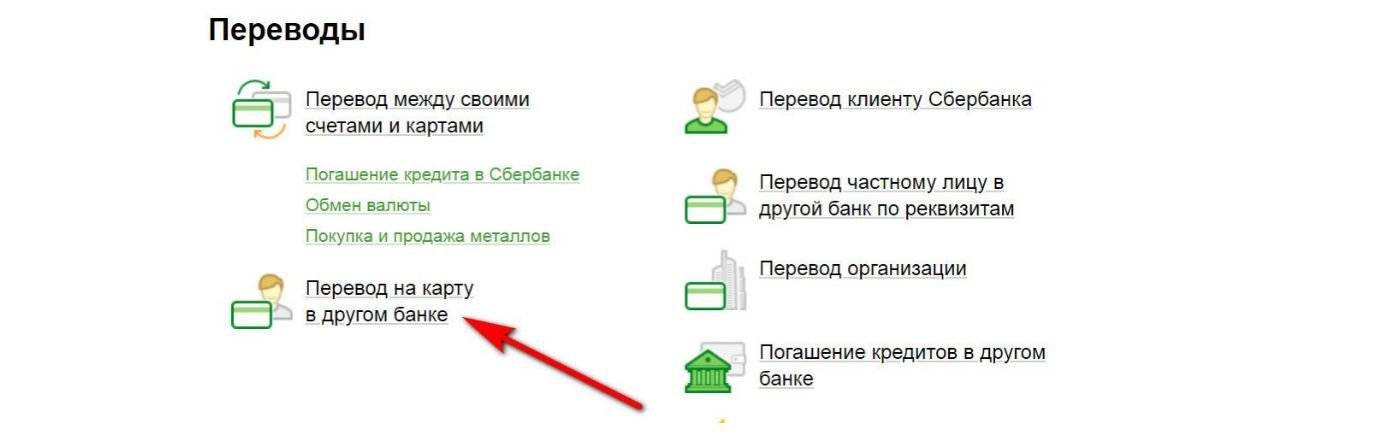

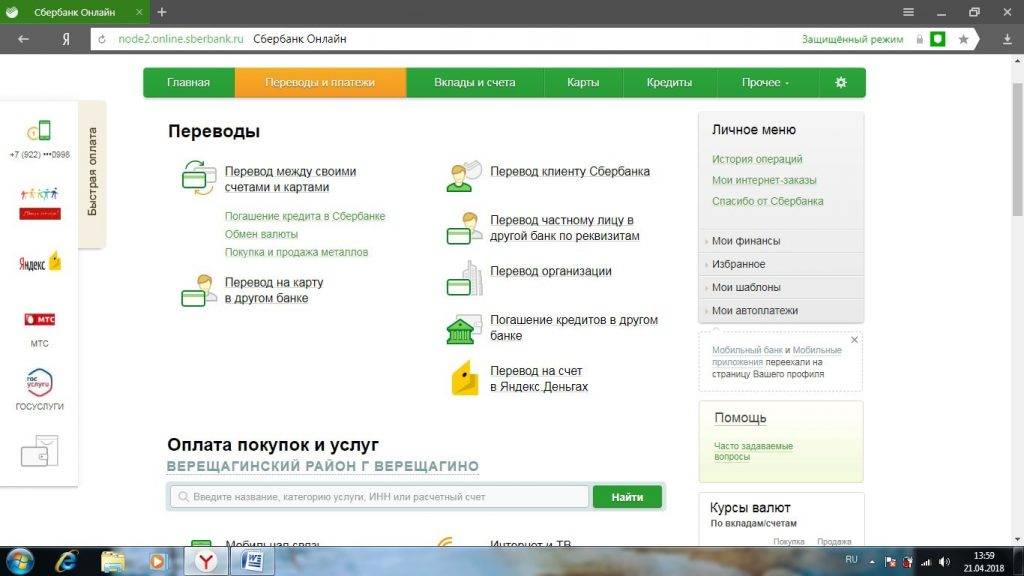

Как переводить деньги без комиссии между своими счетами в СберБанк Онлайн

Если вы уже зарегистрированы в СберБанк Онлайн и самостоятельно можете положить деньги на телефон с помощью этого приложения, то и с переводами между своими счетами, разобраться вам «раз плюнуть».

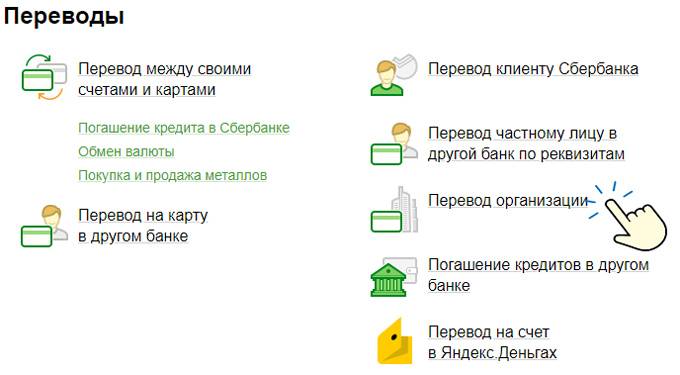

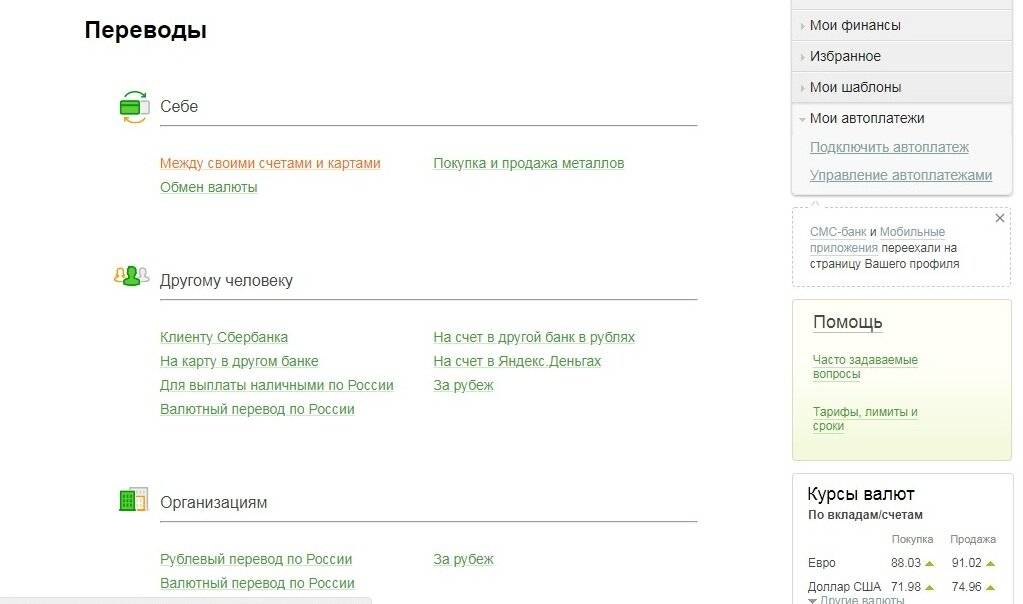

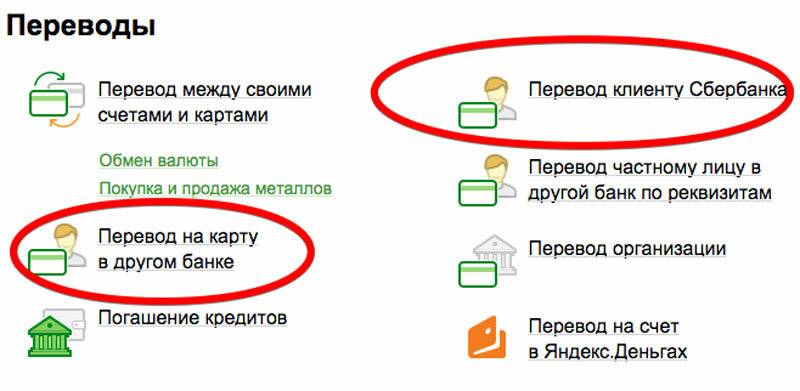

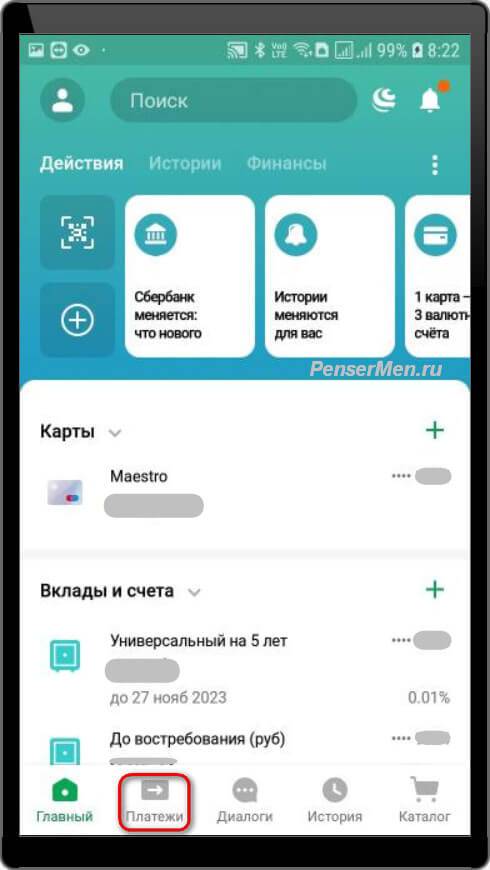

Хотя такие операции делаются значительно реже остальных, тем не менее они востребованы. Как всегда, открываем приложение СберБанк Онлайн и сразу же на первой странице касаемся кнопки «Платежи»:

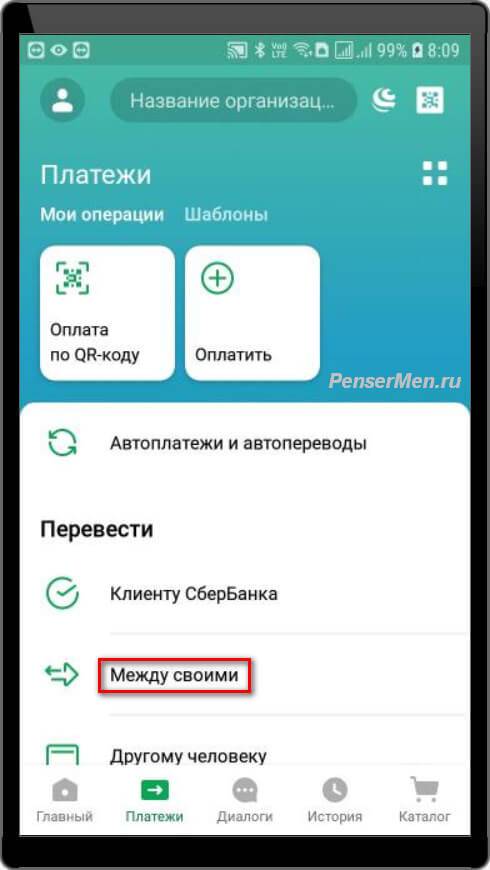

В следующем окне щёлкаем по надписи «Между своими»:

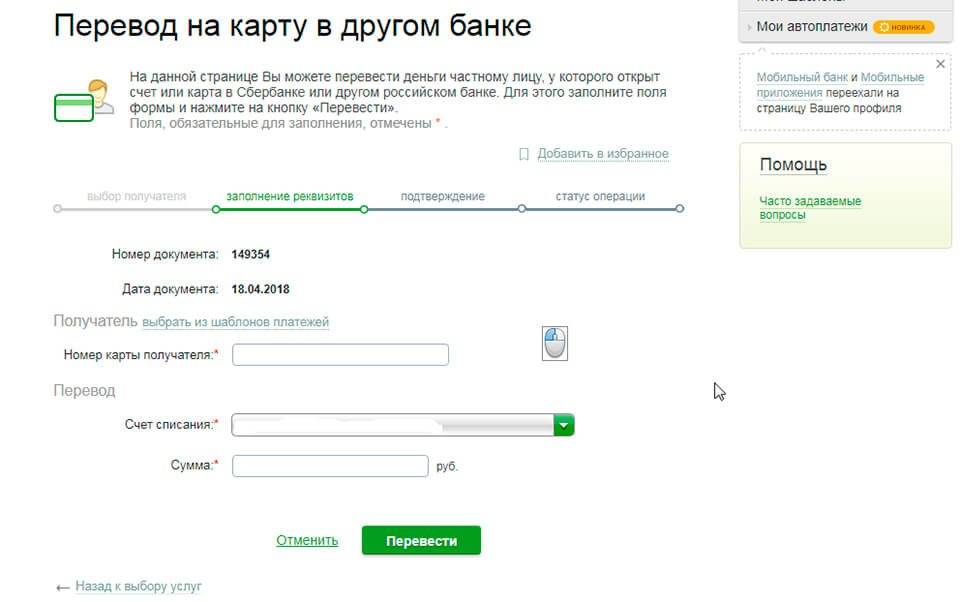

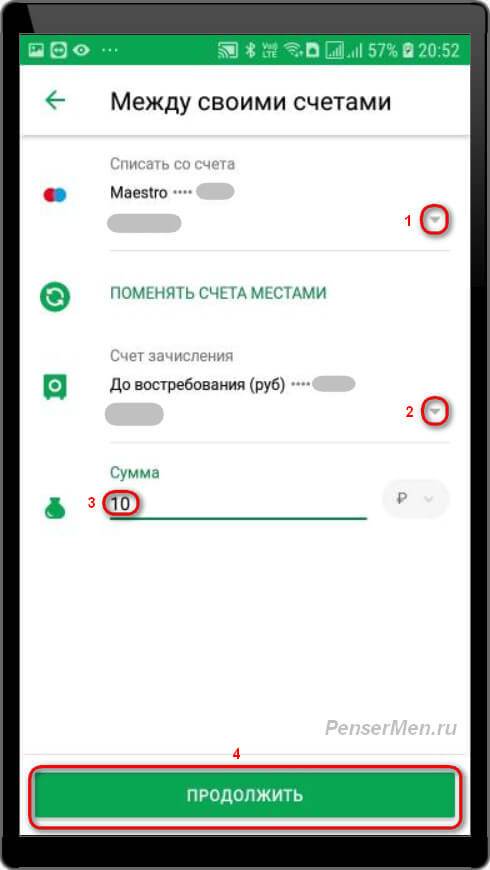

Ну а дальше по порядку:

- Выбираете счёт с которого нужно списать деньги.

- Указываете другой счёт, на который вы хотите перевести деньги.

- Вводите необходимую сумму (клавиатура появится после касания этой строки).

- Нажимаете кнопку «Продолжить».

Только пока не выбирайте свой счёт в другом банке. В этом случае перевести деньги без комиссии не получится. Но мы с вами разберёмся с этим чуть ниже как можно избежать снятия процентов в таких случаях.

Какие обычно требования предъявляются к заемщикам

При обращении в банк, в который планируется переводить оформленный займ, люди сталкиваются с необходимостью соответствовать определенным требованиям и условиям. Наиболее часто к ним относится:

- возраст должен находиться в пределах от 21 до 65 лет;

- обязана иметься постоянная прописка в том регионе, в котором находится отделение банка, а также, где планируется осуществить рефинансирование;

- наличие официального дохода, являющегося оптимальным для гашения нового займа в соответствии с условиями договора;

- стаж работы должен быть больше 1 года;

- допускается осуществить данное кредитование только в отношении нескольких видов займов, к которым относится потребительская ссуда или автокредит, ипотека или долг по кредитной карте;

- остаток срока оформленного займа должен быть больше 3-месяцев;

- выдаваться кредит должен только в рублях;

- не оформлены другие займы;

- денежные средства по займу вносятся уже больше года;

- гасится по имеющемуся займу долг ежемесячными платежами;

- не должно быть никаких просрочек по этому кредиту.

Зачем это может понадобиться

По каждому действующему кредиту, у клиентов имеются текущие обязательства. Если их своевременно не исполнять, то банки начисляют штрафы, могут перепродать долг по договору цессии, запросить полноценный досрочный возврат, либо обратиться в суд для принудительного взыскания. Этого можно избежать, если своевременно платить по счетам. Рассмотрим, что заемщикам дает перевод займа иного банка в Сбербанк:

- Снижается высокая платежная нагрузка (уменьшается размер ежемесячной оплаты по задолженностям).

- По объединенным счетам, снижается полноценный платеж (переплата) и процентная ставка.

- При необходимости, клиент получает дополнительные средства для своих персональных нужд.

- Увеличивается или уменьшается (в зависимости от выбранной программы) период кредитования.

Процедура рефинансирования значительно снимает платежную ежемесячную нагрузку с заемщика, позволяя ему более рационально распределять свои средства. При необходимости, по такому кредиту может быть совершено полное или частичное досрочное погашение.