Что такое обязательный платеж по кредитной карте

Это минимальный взнос по кредиту, который должен оплачивать заемщик каждый месяц на протяжении всего срока кредитования. Его размер устанавливает банк. Он указан в кредитном договоре.

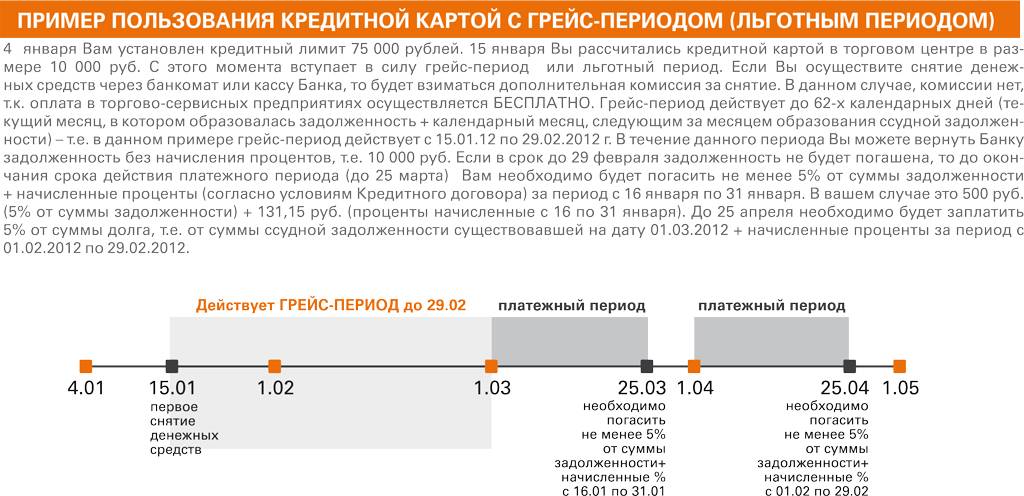

Как правило, минимальный обязательный платеж составляет около 5% от суммы задолженности по карте. При своевременной оплате сумма этой задолженности уменьшается. В последний месяц она может быть вообще минимальной. Но это зависит от условий кредитного договора.

Из чего состоит обязательный платеж по карте:

- оплаты основного долга по кредиту;

- процента за пользование кредитными средствами;

- банковских комиссий;

- страховых платежей (если заемщик оформил страховку).

Как и во всех кредитных продуктах, на первоначальном этапе погашения задолженности по кредитной карте основная сумма обязательного платежа уходит на погашение процентов.

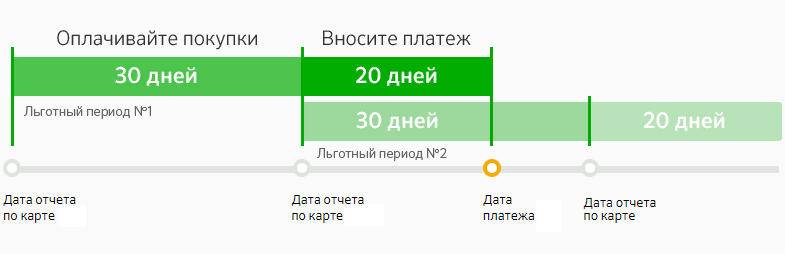

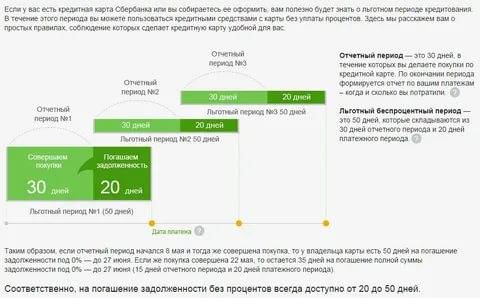

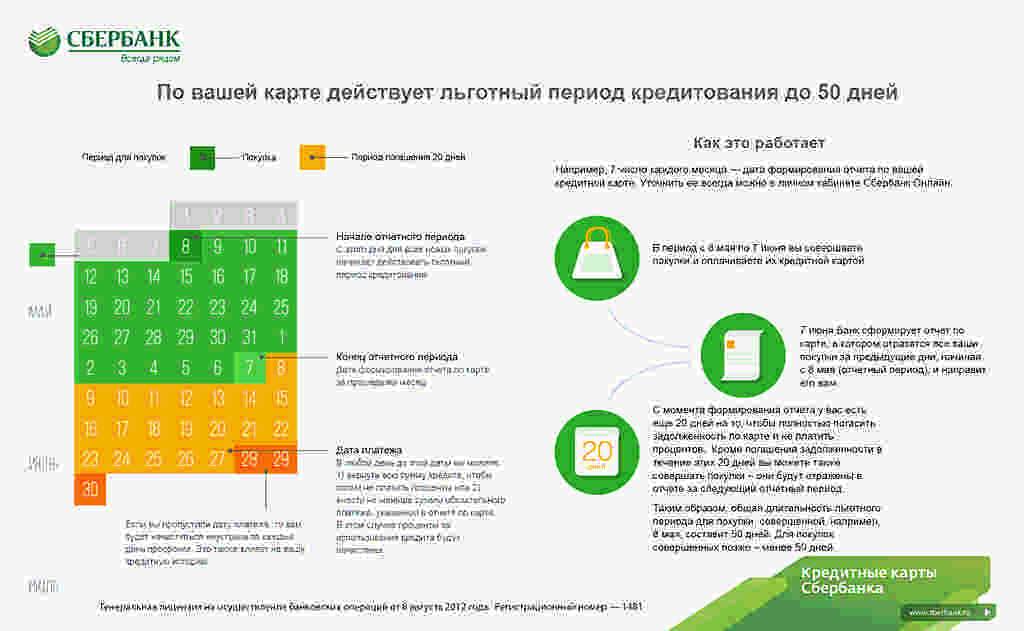

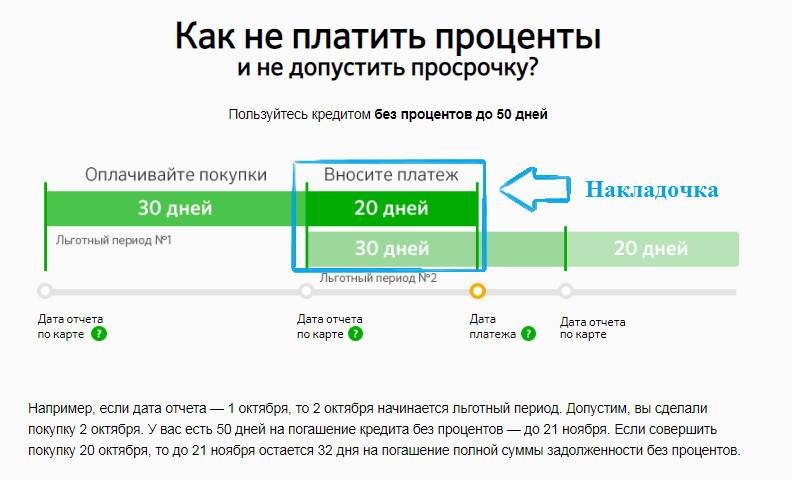

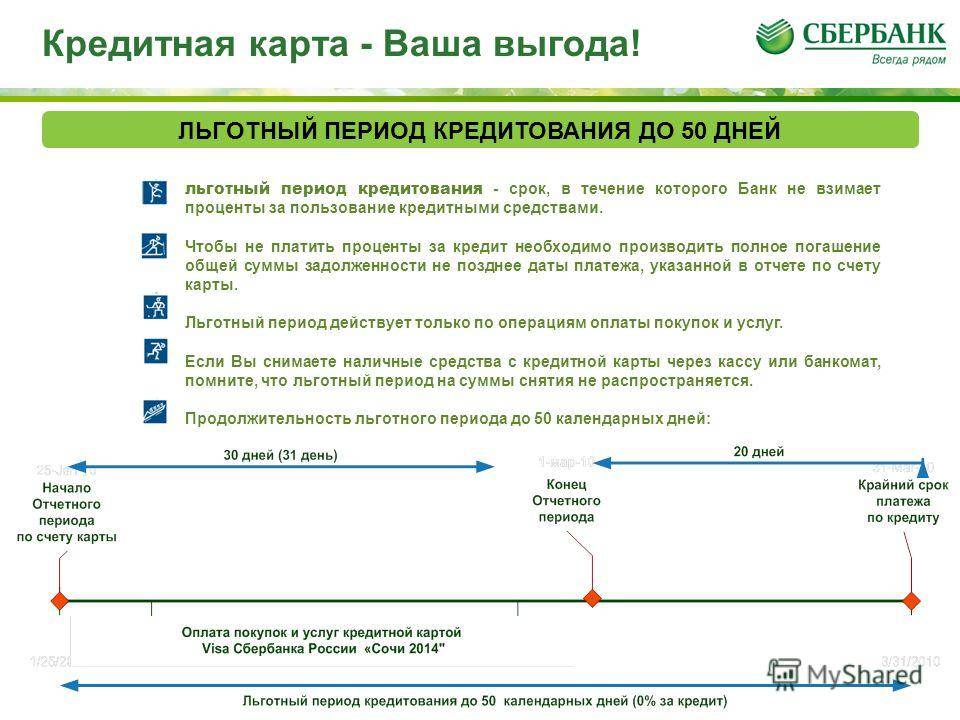

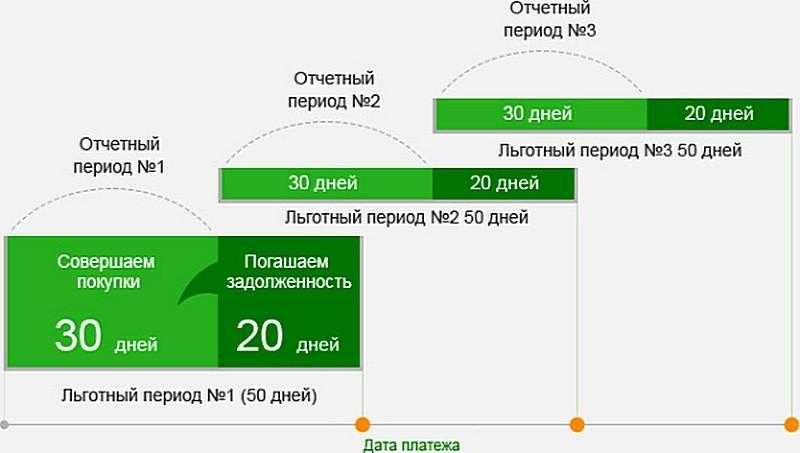

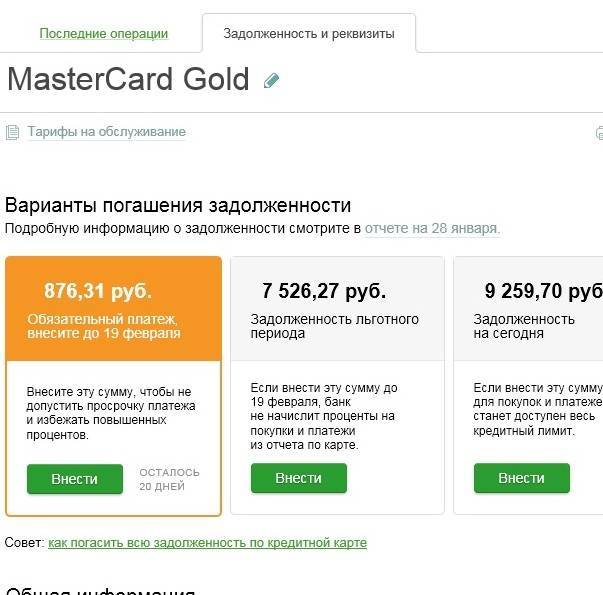

Для оплаты обязательного платежа установлены определенные сроки. Например, клиент оформил кредитную карту 20 июня. Льготный период по ней составляет 50 дней. В течение этого времени он может закрыть задолженность без оплаты банковских процентов. Но если этот временной промежуток превышен, в месяце, который следует за последним месяцем льготного периода, заемщик вносит обязательный платеж. Срок его внесения — до 20-го числа каждого месяца.

Чтобы клиенты не выходили на просрочку «Сбербанк» при оформлении кредитной карты выдает им график погашения кредита с указанием размера ежемесячного платежа и даты его внесения.

Не все заемщики успевают перевести деньги на кредитную карту в указанные сроки. Они выходят на просрочку.

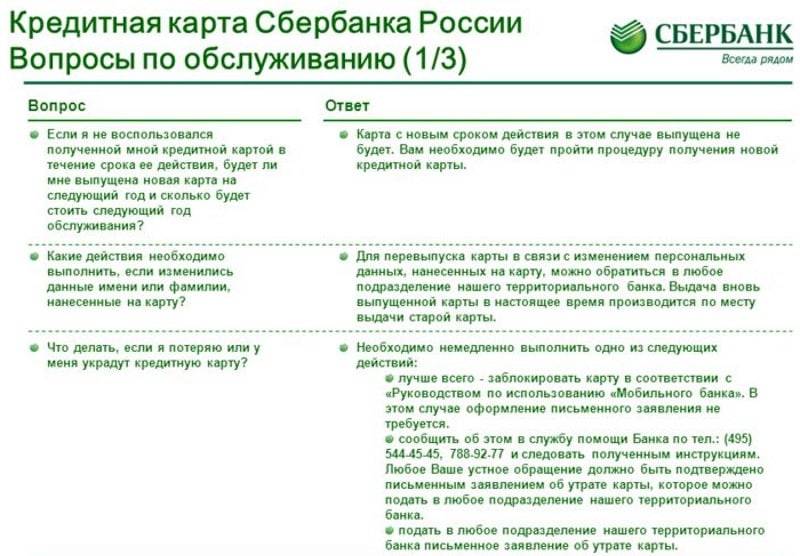

Опасна ли забытая кредитка?

Случается, что человек получил кредитную карту, активировал ее и убрал подальше, на всякий случай. Только через долгое время он вспоминает о ее существовании. Когда обнаруживает в почтовом ящике письмо от судебных приставов, требующих оплатить долг. Часто задолженность достигает внушительных размеров, хотя кредитка ни разу не использовалась.

Возникает резонный вопрос, почему плата списана, если кредитная карта ни разу не применялась? Может быть, это ошибка судебных приставов или банка? К сожалению, в большинстве случаев никакой путаницы нет, и долги действительно относятся к держателю кредитного пластика.

Как показывает практика, такие послания от ФССП получают не только клиенты небольших коммерческих банков. Долги образуются и по картам серьезных организаций, таких как Сбербанк, ВТБ или Альфа-Банк. Дело в том, что даже при отсутствии операций по кредитке годовая или ежемесячная плата все равно списывается. Просроченная задолженность становится причиной обращения банка в суд.

Проблема в том, что многие клиенты даже не удосуживаются заглянуть в кредитный договор при его подписании. Ведь если они бы прочитали его, то знали, что плата берется вне зависимости от пользования кредиткой. Даже если банковский менеджер и рассказывает об особенностях продукта, его слова быстро забываются.

Обычно сразу после выдачи кредитки с ее счета списывается плата за обслуживание. Могут браться и другие комиссии, к примеру, за выдачу или информирование об операциях по карте. Однако не всегда вина лежит на клиенте. В рекламе говорится о бесплатном обслуживании карты, но не упоминается, что акция действует только в первый год или при выполнении определенных условий.

Как возникает задолженность, если не используете кредитку?

- Клиент оформил пластик и отложил его на «черный день».

- Банк списал плату за обслуживание (это может произойти и через год).

- Также взимается комиссия за дополнительные услуги (страхование, информирование в СМС и пр.).

- Задолженность не погашается, поэтому кредитор начисляет штрафы и пени, за счет которых она увеличивается еще больше.

Поэтому следует сразу же уточнить, какие платные опции подключены к кредитной карте. Если не планируете пользоваться пластиком, отключите их. В противном случае они существенно повлияют на образование кредитной задолженности. Если еще и номер телефона стал неактуален, держатель карты не получит ни одного уведомления о списании.

К примеру, согласно тарифу предусмотрена годовая плата в размере 590 рублей. Дополнительно банк списывает комиссию за оповещение об операциях 69 рублей ежемесячно. За год владения такой кредитной картой накопится задолженность более 1 400 рублей, не считая начисленных на нее процентов, пеней и штрафов.

После льготного периода, который в некоторых банках может достигать 3-4 месяцев, начинает начисляться процент. Дополнительно каждый месяц насчитываются пени и штрафы на остаток просроченного долга. Многие кредитные организации применяют в таком случае еще и повышенный процент. Например, не установленные ранее 25,9%, а 36% годовых.

В результате таких расчетов клиент получает уведомление о взыскании огромной суммы, но он даже не пользовался картой. Иногда долг составляет десятки тысяч рублей. В такой ситуации возникает уже другой вопрос – нужно ли платить банку? Любой юрист вам ответит, что вернуть долг необходимо, потому как вы поставили подпись в договоре, значит, согласились с такими условиями начисления платы. Действия банка будут признаны правомерными, тем более, что суд уже вынес свое решение о взыскании.

Должнику остается только написать заявление на закрытие пластика и полностью расплатиться с банком. После полного погашения следует взять справку, что кредитор не имеет к вам никаких финансовых претензий. Помните, что счет кредитной карты закрывается в течение 45 дней.

Как кредитка «привозит» проблемы?

Бывает, что пару лет назад получил пластик, убрал подальше и забыл о его существовании, и вспомнил только после обнаружения в почтовом ящичке уведомления от службы судебных приставов о необходимости уплаты задолженности, достигнувшей внушительной суммы. Как показывает статистика, клиентов, столкнувшихся с проблемами из-за оформленной и забытой кредитной карты Сбербанка России, не так уж и мало.

Наряду с недоумением возникает резонный вопрос: вследствие чего образовался долг? Как такое возможно, если кредитка вот уже несколько лет просто лежит дома? Первым делом приходит мысль о банальной ошибке. Можно обратиться в службу судебных приставов, начать разбирательства, но с уверенностью 99 процентов – задолженность реальная, и возникла она благодаря карточке, хранившейся «на всякий случай». Оказывается, пластик все равно действует.

Во время заключения кредитного договора редко кто прочитывает текст от начала и до конца. В основном подписи проставляются быстро, заемщик проверяет лишь данные, на которые укажет менеджер. Поэтому четкого понимания тарифов продукта у клиента нет. Финансово-кредитное учреждение, выдавая физическому лицу пластик, списывает с кредитного счета плату за оформление карты и сумму годового обслуживания, если они предусмотрены.

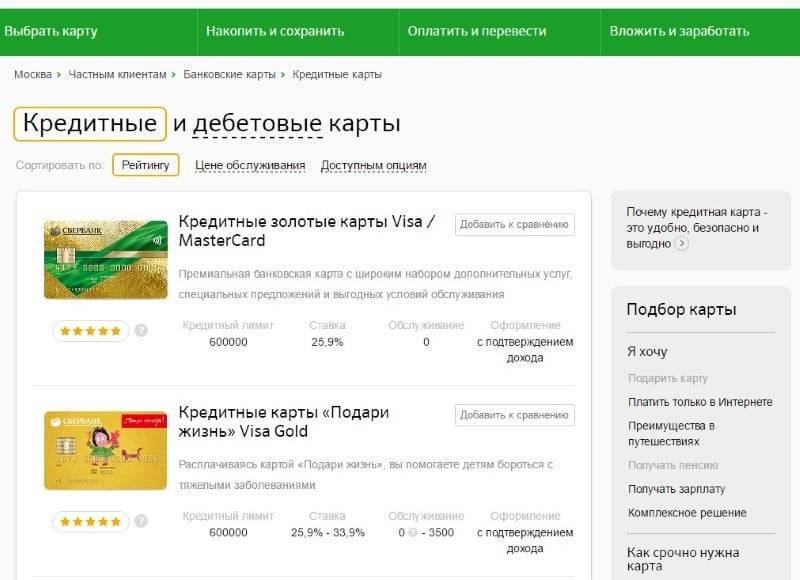

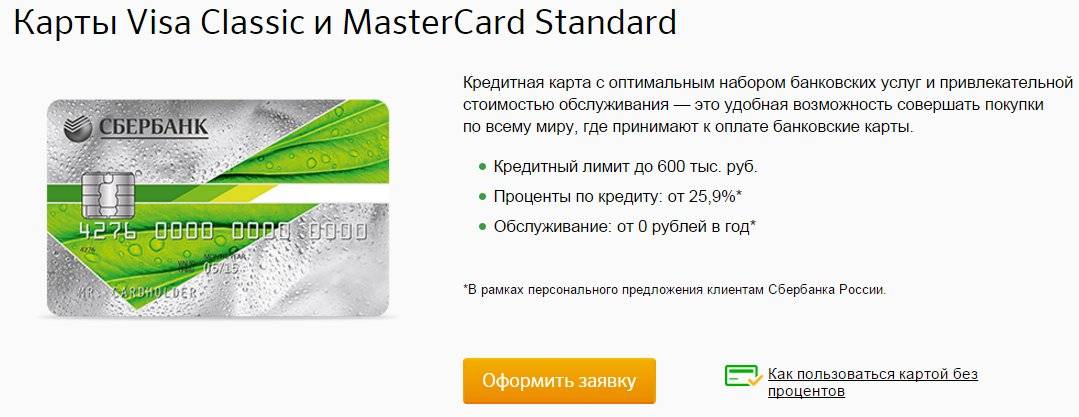

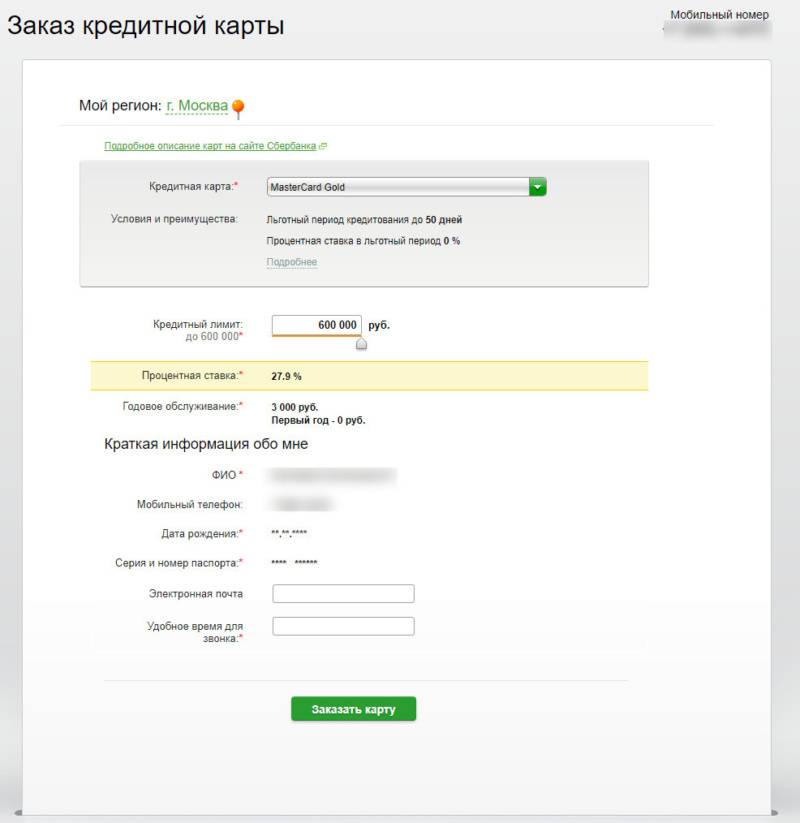

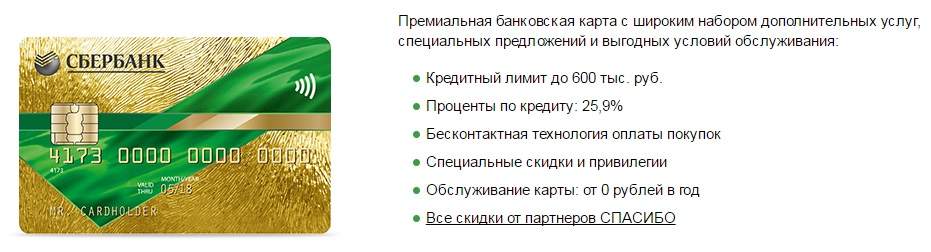

Сбербанк предлагает клиентам совершенно бесплатный выпуск кредиток, а по некоторым продуктам даже не предусмотрено взимание комиссии за первый год обслуживания. Однако начиная со второго года, финансы за ежегодный сервис с карточки начнут списываться. Даже если не пользоваться кредиткой, долг на ней появится примерно по такой схеме:

- карточка оформлена и убрана в укромное место «до трудных времен»;

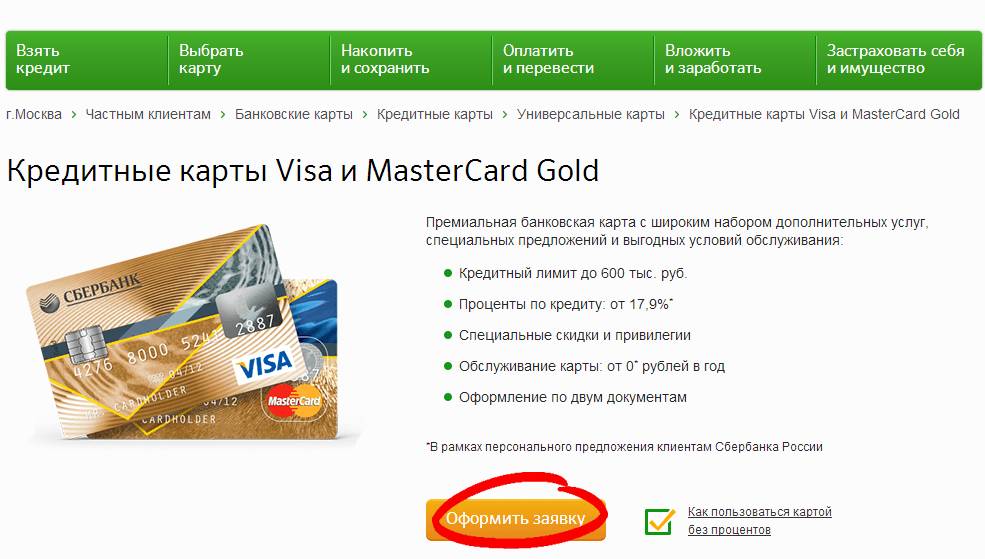

- первый год после получения кредитной карты Сбербанка России никакого долга не образуется (за исключением Премиальной карты, кредиток Аэрофлот и Золотого пластика «Подари жизнь», по ним плата за годовое обслуживание спишется сразу же при активации карточки);

- если была оформлена Золотая или Классическая кредитная карта, а также Классическая «Подари жизнь», то начиная со второго года, с кредитного счета спишется комиссия за обслуживание, и, возможно, плата за дополнительные платные услуги, подключенные к пластику;

- таким образом на счете появляется задолженность, допустим, 4900 рублей. Если номер телефона, указанный в договоре больше недействителен, то, соответственно, никаких уведомлений от банка о появившемся долге вы не получите;

- по окончанию льготного периода на карте числится просрочка. Будут ли пени? Конечно, Сбербанк начнет начислять на сумму долга штрафы, одновременно повышая годовую процентную ставку по карте до 36%;

- величина задолженности начинает быстро увеличиваться.

В итоге держатель кредитки, который уже забыл о её существовании, получает постановление от приставов о взыскании долга, выросшего до нескольких десятков тысяч рублей. Нужно ли платить? Конечно, ведь действия Сбербанка правомерны, а виновным в данной ситуации будет клиент, который в силу неопределенных обстоятельств не стал внимательно изучать кредитный договор и поставил свои подписи.

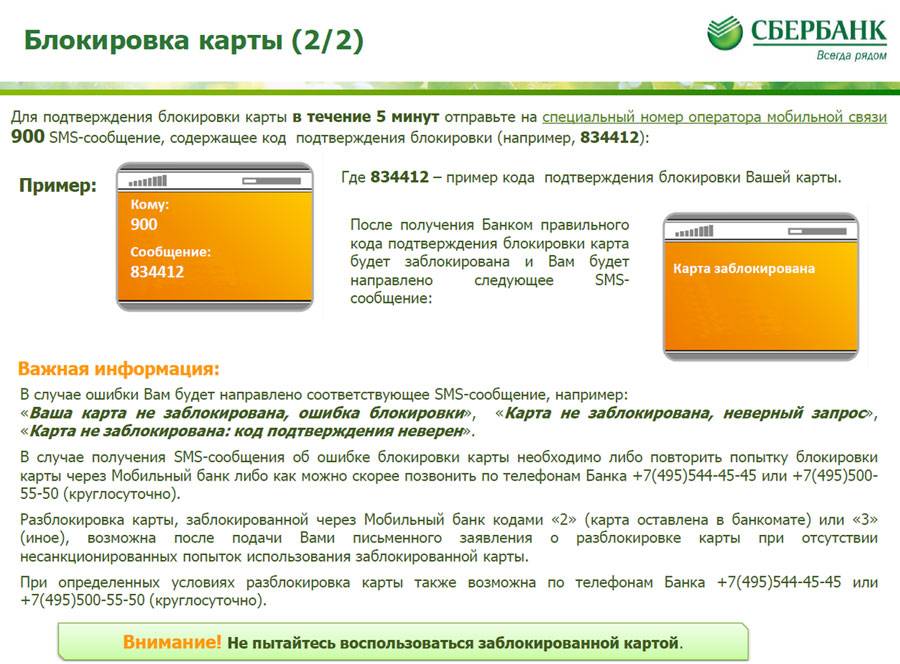

Нужно ли закрывать карту, решать вам, но накопившуюся задолженность придется погасить обязательно. После того, как кредитные средства будут возвращены, лучше взять справку об отсутствии долгов перед Сбербанком и полностью заблокировать ненужную кредитку.

Как правильно закрыть карту

Решение избавиться от кредитки Сбербанка принимается по различным причинам. Но просто забросить карту на полку нельзя. Даже если предварительно ее заблокировать, кредитный договор будет действовать, продолжит начисляться плата за годовое обслуживание и дополнительные услуги.

Если заранее разобраться, как правильно закрыть кредитную карту от Сбербанка, то можно полностью исключить возникновение последствий.

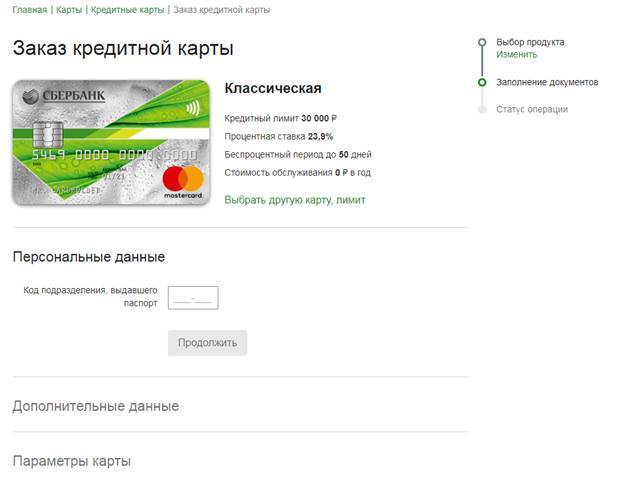

Закрытие кредитной карты Сбера происходит за 4 шага:

- Погасить имеющуюся задолженность или снять свои личные деньги, зачисленные сверх кредитного лимита.

- Подготовить карту, документы.

- Обратиться к сотрудникам офиса и подать заявление на отказ от кредитной карты Сбербанка.

- Дождаться аннулирования договора, получить подтверждающие документы о закрытии.

Погасить задолженность или снять личные деньги

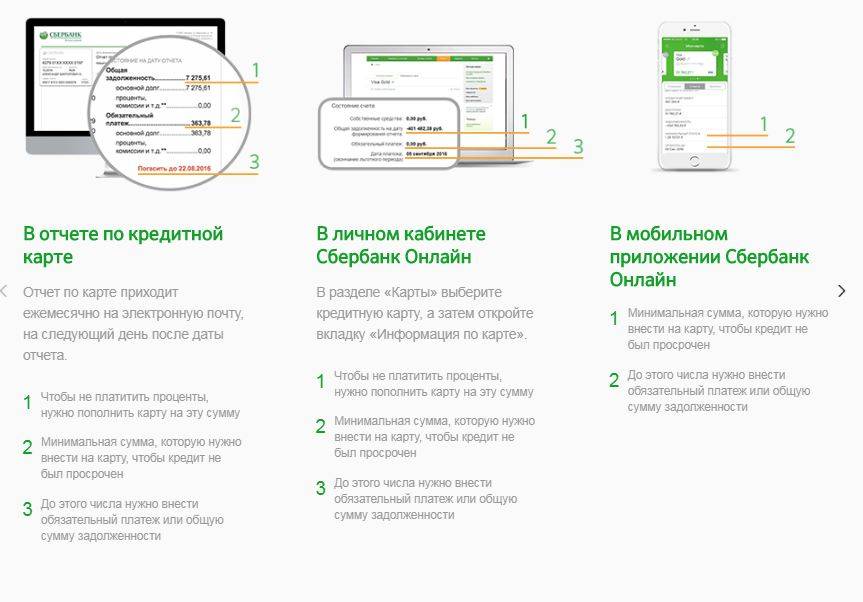

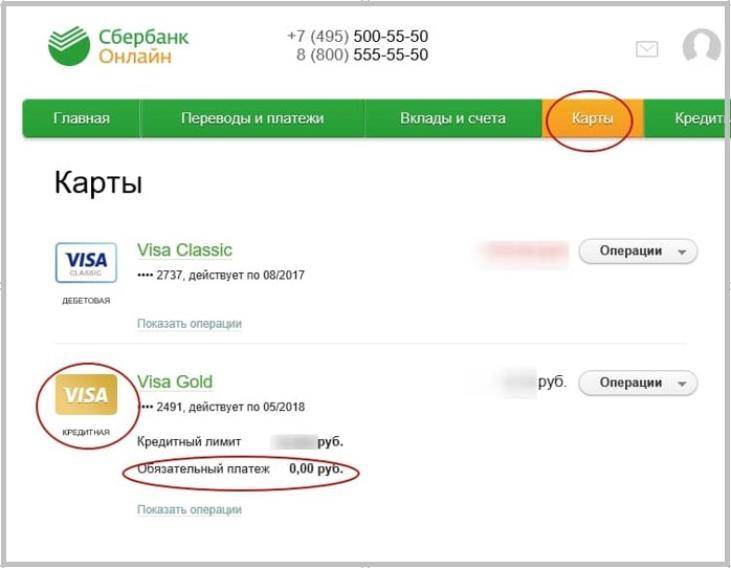

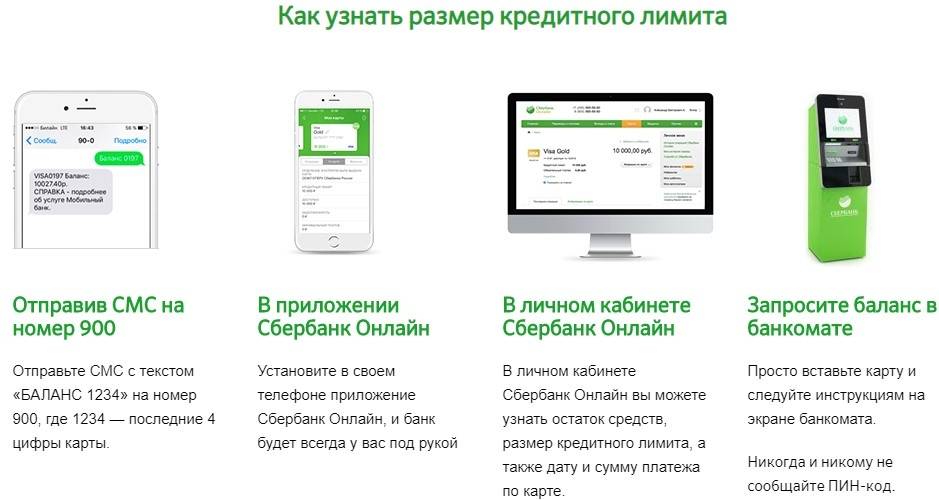

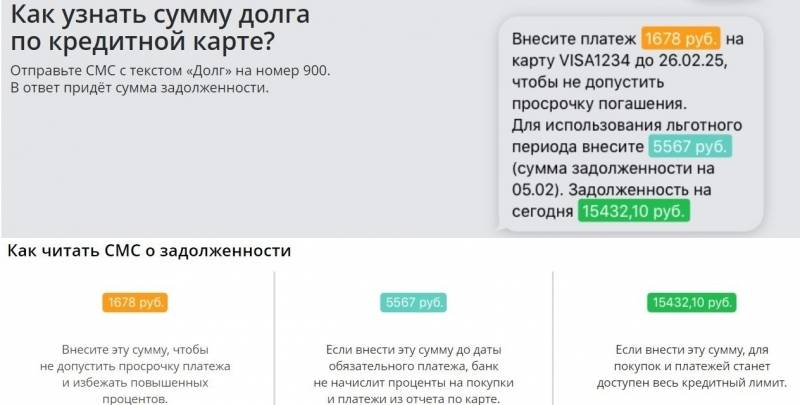

Перед тем как закрыть счет кредитной карты от Сбербанка, следует погасить долг перед банком. Узнать его размер можно любым из следующих способов:

- Через банкомат. Баланс можно запросить после ввода ПИН-кода, выбрав соответствующую кнопку меню.

- Через специалистов офиса. Потребуется предъявить паспорт, объяснив, что нужны данные о балансе по кредитке.

- Через онлайн-банк или приложение для смартфона. После выбора нужной карты на главном экране можно запросить выписку или сведения о задолженности.

- Через СМС на телефон 900. Отправить слово «Баланс», через пробел 4 последние цифры из номера кредитки.

- По телефону 900. Оператору потребуется сообщить паспортные данные, кодовое слово.

Погасить задолженность можно через кассы, банкоматы или переводом. Если на счете присутствуют собственные средства, их надо снять.

Собрать документы на закрытие

Собирать множество документов перед тем, как досрочно закрыть кредитную карту Сбербанка не надо. Банк не запрашивает отчеты об использовании средств, не требует объяснения причин прекращения обслуживания.

При обращении в офис, чтобы закрыть кредитку, клиенту надо иметь при себе паспорт. Желательно захватить саму карту. Это собственность кредитной организации, которая должна быть уничтожена сотрудниками в присутствии клиента.

Подписать заявление

Заявление на расторжение договора и закрытие счета, связанного с кредиткой, заполняет сотрудник Сбербанка. Клиенту останется поставить свою подпись после изучения содержания документа.

Законодательство не запрещает клиенту самостоятельно подготовить заявление на закрытие счета и не оговаривает его форму. Но обычно необходимости самостоятельно подготавливать документ не возникает.

При самостоятельной подготовке заявления в нем должны присутствовать следующие данные:

- реквизиты счета и договора;

- Ф.И.О. и паспортные данные клиента;

- данные о структурном подразделении Сбербанка, где обслуживается счет;

- просьба о закрытии счета и расторжении договора.

Получить уведомление о закрытии

Кредитная карта разрезается сразу в присутствии клиента после получения сотрудником подписанного заявления и проверки отсутствия долга. Но моментально закрыть счет по ней не могут. Технические особенности платежных систем допускают отложенное списание.

Когда договор будет закрыт, соответствующая информация появиться в онлайн-банке, если клиент продолжает пользоваться другими продуктами Сбербанка. А также он может уточнить информацию о том, закрыли счет или еще нет, по телефону 900 или в офисе кредитной организации.

Получить подтверждающие документы

При обращении в офис для закрытия кредитного договора клиент может получить выписку по счету с указанием отсутствия долга. Этот документ может быть заверен сотрудниками банка. Но он будет подтверждать только отсутствие долга на конкретный момент и ничего более.

Справка о закрытии карты и счета выдается позднее, когда они действительно будут закрыты. Для ее получения придется вновь обратиться к сотрудникам кредитной организации.

В документе обязательно указывается следующая информация:

- реквизиты договора;

- Ф.И.О., паспортные данные клиента;

- данные счета (не карты);

- сведения, что счет закрыли;

- данные об исполнении клиентом обязательств по договору.

Справку рекомендуется сохранить. Она может понадобиться при возникновении споров с банком, например, из-за неправильно переданной информации в БКИ или при появлении финансовых претензий. Именно справка об исполнении обязательств или закрытии карты служит доказательством для суда, если потребуется. Выписка для этих целей не подходит.

Что будет, если не пользоваться кредитной картой Сбербанка

Если вы оформили карту и просто оставили её на долгое время, то рано или поздно на ней соберётся столько долговых денег, что их трудно будет вернуть. Просроченный кредит обрастает суммой для возврата как снежный ком. Чем больше не платить, тем больше денег ежемесячно будет прибавляться к долгу. Ну а что будет, если не отдать деньги, вы и сами знаете – тревожные уведомления на телефон, посещения вашего домашнего адреса банковскими сотрудниками. И в конечном итоге ваше дело передаётся в суд.

Все долги и неурядицы с банком заносятся в общую базу и портят вашу кредитную историю. Раз уж так вышло, что уже собралась немалая сумма долга на карте, Сбербанк рекомендует связаться с сотрудниками и оформить реструктуризацию. К тому же банк может предложить временно опустить планку процента на кредитной карте.

Как противодействовать банковским уловкам?

К сожалению, банковские предложения получить кредитную карту часто имеют скрытые условия или менеджеры специально не говорят о невыгодных опциях. Есть в этом и вина невнимательных клиентов. Чтобы не попасть в неприятности, следуйте рекомендациям:

- не оформляйте кредитные карты просто так, без особенной надобности;

- если решили взять кредитку, внимательно изучите ее условия;

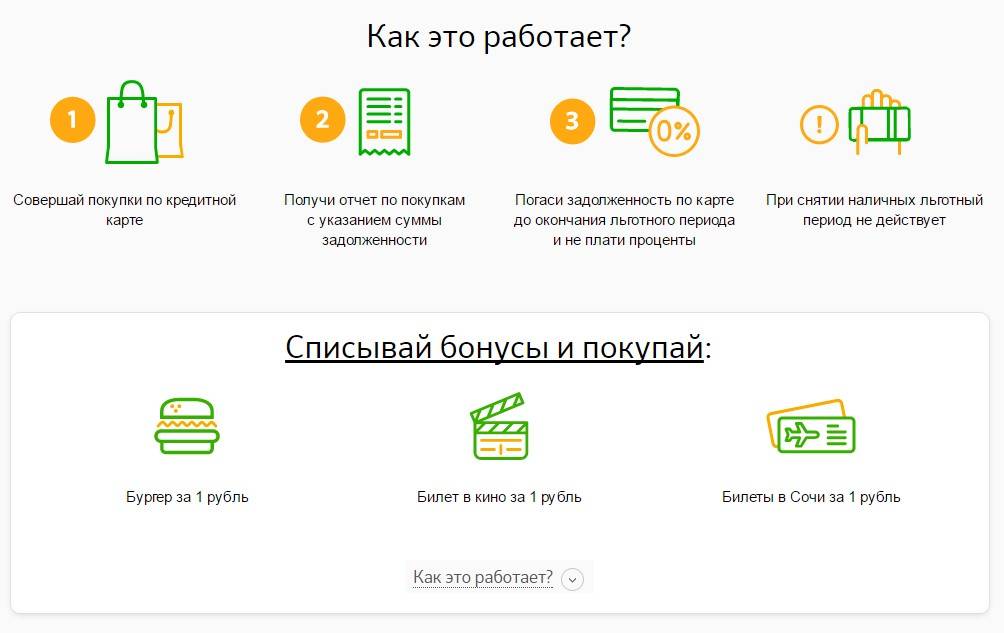

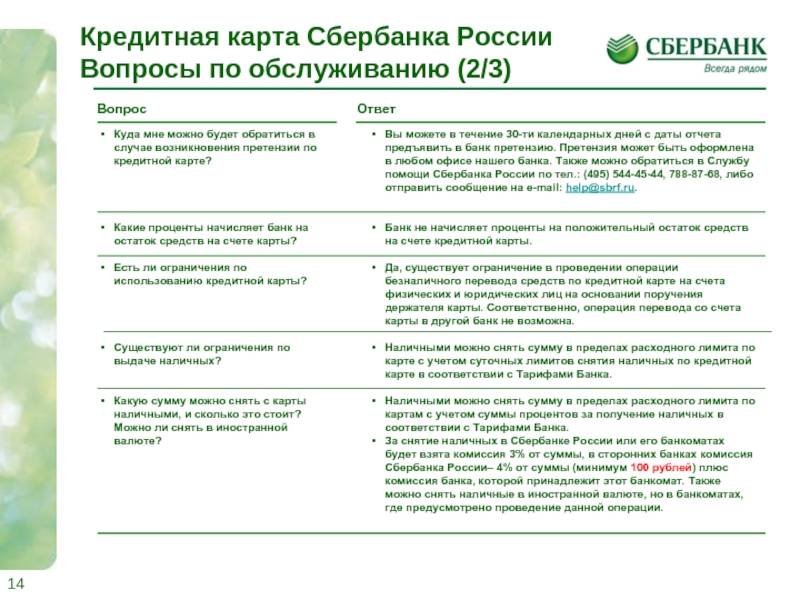

- не снимайте наличные средства, потому как по многим тарифам это очень невыгодно;

- если не пользуетесь картой, лучше вовсе от нее отказаться.

Чтобы не платить проценты просто так, не оформляйте ненужный кредитный пластик. Многие банки рассчитывают, что человек все же воспользуется лимитом. Но и при отсутствии расходных операций вполне может взиматься абонентская плата.

Не оплачивайте кредиткой повседневные вещи

Пользуясь кредиткой, контролируйте траты. Помните основное правило – должна быть достаточная сумма собственных средств для погашения задолженности по карте. На крупные приобретения лучше копить, а не пользоваться кредитными деньгами.

Если сейчас не хватает на покупку, отложите ее до лучших времен. Не стоит рисковать, даже если вы уверены, что получите зарплату через неделю – за это время может произойти что угодно. Вам могут задержать зарплату, компания может разориться или уволить вас. Покупайте только те вещи, которые планировали приобрести, и только если на это есть деньги.

Пример 1. Анастасия работает HR-менеджером с зарплатой 120 000 рублей в месяц. Девушка накопила 70 000 рублей собственных средств. Зарплата ожидается через неделю. Анастасия хочет приобрести брендовые туфли за 150 000 рублей. В таком случае покупку лучше отложить, так как собственных денег не хватает. Если зарплату задержат, Настя будет должна банку 80 000 рублей.

Пример 2. Катерина работает продавцом в магазине, ее зарплата 30 000 рублей в месяц. Девушка накопила 20 000 рублей и хочет приобрести телевизор за 15 000 рублей. До зарплаты осталось 10 дней. Катерина может сделать покупку, так как собственных средств достаточно.

Недостаток денег на повседневные расходы – тревожный сигнал. Вероятнее всего, вы неправильно распоряжаетесь своими финансами, тратите больше, чем зарабатываете, или слишком много даете в долг. Пересмотрите траты – денег должно хватать на еду, одежду, дорогу.

Помните, что кредитка не поможет решить проблему нехватки средств. Вы просто заранее истратите часть денег, которые получите в следующем месяце. Ситуация нехватки средств усугубится, поскольку вам придется отдать долг банку.

Условия досрочного погашения кредита в Сбербанке

На основании ФЗ №353 от 21.12.13 г., каждый клиент банка вправе закрыть действующий кредитный договор раньше установленной даты. Для этого нужно сообщить кредитору о своем намерении, написав заявление установленной формы.

Полное досрочное погашение предусмотрено по следующим продуктам Сбербанка:

- Потребительский кредит для физических и юридических лиц (ИП, ООО и т. д.);

- Автокредит;

- Ипотека;

- Целевая ссуда.

А вот вернуть долг по кредитной карте Сбербанке клиент может в любой момент в полном объеме. При этом нет необходимости писать заявление и оповещать о своих действиях банк. Чтобы избежать начисления процентов, верните потраченную сумму до истечения льготного периода. Если не удалось это сделать, то пополните баланс до истечения срока договора иначе будет начислена пена, а возобновить кредитный лимит станет непросто.

Полное досрочное погашение кредита — это процесс оплаты заёмщиком всей суммы основного долга и процентов за прошедший период пользования кредитом. Как правило, сделать это можно не раньше чем через 3 месяца после подписания договора. (По каждой программе установлен свой минимальный срок).

Частичное досрочное погашение кредита — это выполнение очередного платежа в установленные по договору день, но сумма при этом превысит обычный платеж. Минимальный размер переплаты не установлен, как и срок. То есть с момента первого исполнения обязательств по договору допускается переплата.

Действия заемщика

Итак, если вы решили полностью досрочно погасить потребительский кредит или ипотеку, необходимо оповестить о своих намерениях банк.

То есть во время последнего визита нужно написать заявление, а в следующий раз принести всю сумму и рассчитаться с долгом. Но Сбербанк лояльно относится к клиентам и предлагает им полностью погасить кредит, подав заявление всего за 5 дней. Сделать это можно при личном визите в банк или через интернет.

При посещении банка, следуйте инструкции:

- Явившись в подразделение с паспортом, необходимо обратиться к сотруднику;

- Там выдадут бланк для заполнения;

- Заполненную форму оставьте сотруднику финансовой организации, а взамен вам дадут квитанцию;

- С ней и оставшейся суммой, явитесь в назначенное время в отделение кредитора и оплатите полный долг в кассе;

- Далее, предъявите чек сотруднику, который вручит вам на подпись договор о полном погашении кредита и выдаст справку.

Используя систему Сбербанк Онлайн клиенты также могут полностью или частично рассчитаться с долгом. Порядок действий:

- Выполните вход в личный кабинет;

- Выберите в меню «Кредиты» пункт «Досрочное погашение» (частичное или полное);

- Далее, укажите дату и сумму (в личном кабинете Сбербанк Онлайн можете выполнить предварительный перерасчет суммы долга и процентов).

Так в установленную дату система автоматически выполнит перевод с указанного счета. Если нужной суммы не окажется на балансе, операция не пройдет, а клиент получит соответствующее уведомление.

Если транзакций пройдет успешно, получить новый график платежей клиент сможет уже на следующий день в Сбербанке. Теперь можно снова настроить автоплатеж или сохранить шаблон согласно новым параметрам. Если был полный расчет, проверить это можно через «Историю платежей».

Образец заявления

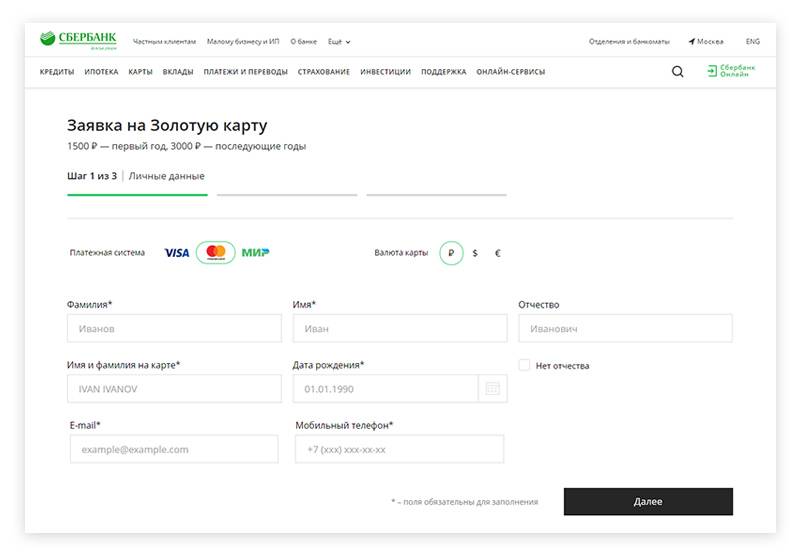

При онлайн заполнении формы Сбербанка на досрочное погашение кредита укажите следующую информацию:

- ФИО заёмщика, адрес проживания;

- В верхнем правом углу — адрес отделения банка, в который поступает заявление, а в теле текста, данные подразделения, выдавшего кредит;

- Номер и дату кредитного договора;

- Реквизиты счёта, на котором есть денежные средства для списания в счет уплаты долга;

- Размер взноса, дату подачи заявления на полное погашение.

Как правильно закрыть кредитную карту: пошаговая инструкция

Если обслуживание кредитки выливается в круглую сумму, закройте ее как можно скорее. Но для этого мало просто покрыть задолженность и избавиться от карточки. Действуйте правильно.

Итак, как досрочно закрыть кредитную карту, если она приносит убытки?

1. Погасите задолженность полностью.

Актуальные сведения о долге можно получить:

- в офисе кредитора;

- при помощи онлайн-сервисов: мобильного приложения, интернет-банка;

- по номеру горячей линии.

Кладите на счет средства в полном объеме. Если вы внесете сумму меньше хотя бы на рубль, карточка не закроется, и вам продолжат начислять все ежемесячные платежи за обслуживание. Лучше всего оплачивать долг в кассе банка, чтобы деньги поступили на счет в этот же день, а размер задолженности не увеличился. При погашении долга через терминал перевод может поступить лишь на следующий день, и внесенных средств уже не хватит.

2. Откажитесь от всех активных платных услуг (страховки, мобильного банка).

3. Подайте заявление в письменном виде на расторжение договора и закрытие счета.

Есть два способа подать заявление:

- Прийти в банковское отделение (вместе с карточкой и паспортом).

- Отправить заявление по e-mail (если на территории вашего города нет представительства кредитора, или же банк занимается только дистанционным обслуживанием).

Проконтролируйте, чтобы банковский работник уничтожил карту в вашем присутствии. Все данные по счету находятся на магнитной полосе и в электронном чипе, поэтому кредитку разрезают на несколько частей. Если банк оказывает только онлайн-услуги, то после закрытия счета держатель должен сам уничтожить карту.

В среднем рассмотрение заявления банком занимает 45 дней. Кредитору требуется время на подтверждение полного погашения задолженности и отсутствие безналичных расходных операций, которые списываются по прошествии некоторого времени.

4. Возьмите справку о закрытии карты и отсутствии задолженности.

Взять справку вы можете в офисе банка или по почте. На документе должна быть проставлена печать кредитной организации. Некоторые компании выдают справку по истечении определенного срока, например, через 30 дней с момента закрытия.

Не пренебрегайте этой важной процедурой. Справка может вам потребоваться в том случае, если банк предъявит претензии о наличии долга

В связи с этим хранить ее нужно минимум в течение трех лет (период исковой давности по гражданским делам).

Получится ли закрыть пластик через интернет?

Те, кто пользовался кредитными картами других банков, недоумевают, почему в Сбербанке запрещено дистанционное закрытие счета. Многие кредитные учреждения достаточно быстро аннулируют счета кредитных карт, при этом не возникает никаких проблем. Несмотря на то, что Сбербанк Онлайн – достаточно продвинутый сервис и шагает далеко впереди конкурентов, закрыть кредитку в нем не получится.

По каким причинам Сбербанк отказывается внедрять эту опцию в интернет-сервис, неизвестно. Тем не менее, приходится смириться с условиями банка и посетить отделение с паспортом. Иного способа отказаться от кредитки нет. Если невозможно лично подойти в Сбербанк, оформите нотариальную доверенность на своего представителя.

Как рассчитываться кредитной картой

Требования финансовой организации предусматривают невозможность оформления нового займа без погашения действующего

Для выгодного использования, важно понимать к какому времени следует платить по кредит, а также последний день льготного периода. Информация об обязательном платеже указывается в договоре со дня подписания бумаг

Ежемесячный платеж — минимальная сумма, которую вносит заемщик на счет в счет погашения долга. При возможности, сумму можно внести больше необходимой. Отчетной датой называется число активации, именно к этой дате привязывается начисление процентов, расчет льготного периода и штрафов.

Способы оплаты обязательного платежа по кредитке «Сбербанка»

Их несколько:

- через кассу банка;

- посредством банкоматов и терминалов;

- в мобильной сервисе «Сбербанк Онлайн»;

- с электронного кошелька современных платежных систем.

Рассмотрим каждый из них.

Оплата через кассу банка

Для этого клиенту необходимо придти в отделение банка, обратиться в кассу. Кассиру предоставить паспорт. Также сообщить ему номер кредитной карты и сумму погашения. На основании предоставленных данных кассир формирует приходный ордер и зачисляет наличные на карточный счет.

Оплата через банкоматы и терминалы

Чтобы оплатить кредит через банкомат, нужно найти устройство с механизмом приема наличных. Как правило, «Сбербанк» на таких банкоматах пишет «Снять и внести». Это для удобства клиентов. Оплатить обязательный платеж можно как наличными, так и расчетного счета, открытого в банке. Нужно вставить карту для идентификации клиента, выбрать операцию на экране, следовать инструкции и подтвердить платеж.

Аналогичные действия выполняют и при оплате кредита в терминалах. Также нужно вставить карту, выбрать функцию и подтвердить операцию.

Если заемщик оплачивает обязательный платеж по карте не через терминал «Сбербанка», а сторонней организации, с него взимается комиссия.

Ее размер зависит от суммы перечисления.

Оплата с помощью мобильного сервиса «Сбербанк Онлайн»

С этим способом не возникает никаких проблем. Комиссия за внесение платежа не взимается. Перечисления делают с любой карты банка. Самое главное, необходимо указать правильный номер карты получателя.

Оплата с электронного кошелька

«Сбербанк» сотрудничает с различными современными платежными системами. Зайдя на их официальные сайты можно оплатить кредит банка с действующего электронного кошелька. Необходимо в меню найти соответствующий пункт (в каждой системе он отличается названием). Выбрать функцию, указать данные согласно инструкции на экране, подтвердить операцию.

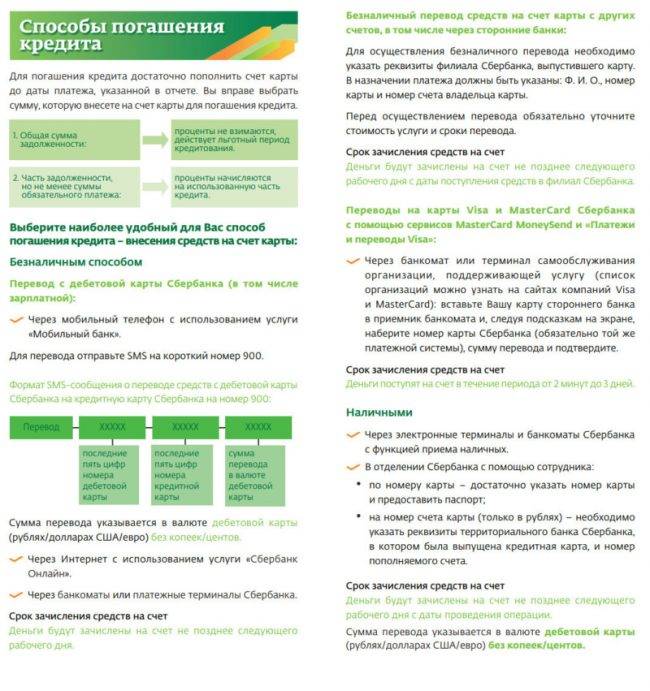

Способы погашения

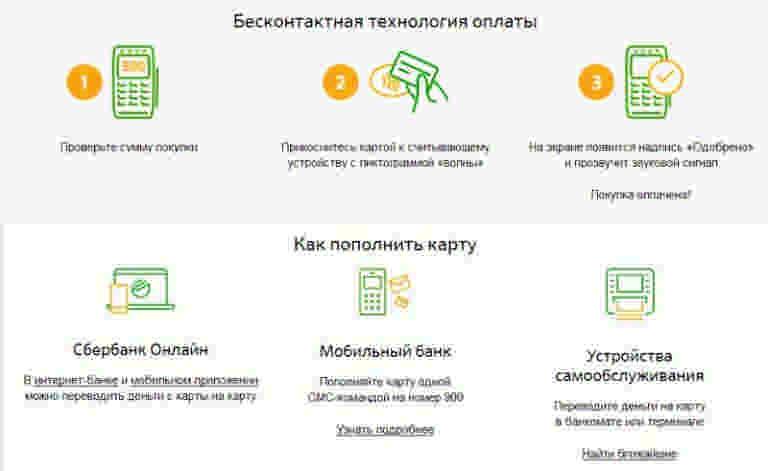

Пополнение счета на кредитной карте происходит несколькими возможными способами:

- с помощью интернета (в личном кабинете на официальном сайте или через аккаунт Мобильного банка, скачивающегося в виде приложения на смартфон);

- через устройство самообслуживания (к таковым принадлежат банкоматы и терминалы – при наличии действующего договора комплексного банковского обслуживания);

- безналичным денежным переводом из стороннего банка;

- наличными средствами через банкомат или в физическом отделении банка – через кассу.

Для досрочного погашения клиент предоставляет заявление, где указывает:

- сумму финального списания;

- счет, с которого будет осуществлен перевод.

Что делать, если заканчивается срок, а долг не погашен?

Кредитка заканчивается, а долг не погашен

Кредитка заканчивается, а долг не погашен

Если клиент активно пользуется кредитной картой и есть непогашенный долг по ней, то банк осуществляет автоматический перевыпуск. В зависимости от правил, которые действуют в данном финансовом учреждении, карту или присылают почтой клиенту домой, или ее необходимо лично получить в отделении. Даже если заемщику карта доставлена письмом, ему не стоит беспокоиться за безопасность. Она присылается заблокированной. Чтобы ей воспользоваться, нужно сначала активировать. Для этого заемщик сообщает персональные данные и слово-пароль, которое знает только он.

Заключение

В заключение можно сказать, что кредитная карта – это удобная и нужная вещь для каждого человека. При помощи нее вы можете иметь резервные денежные средства на непредвиденные обстоятельства своей жизни. Минимальная сумма ежемесячного платежа позволяет на долгосрочных условиях сотрудничать с банком, не ущемляя свои потребности. Срок активности кредитной карты легко продлевается даже при наличии задолженности на вашем счету.

Главное — добросовестно выполнять свои обязательства перед банком. Это позволит вам избежать судебной волокиты, бесконечных телефонных звонков коллекторов и неприятных встреч с судебными приставами. Отличная кредитная история откроет перед вами более удобные и выгодные условия для использования других продуктов, например, потребительского, ипотечного, наличного кредита.