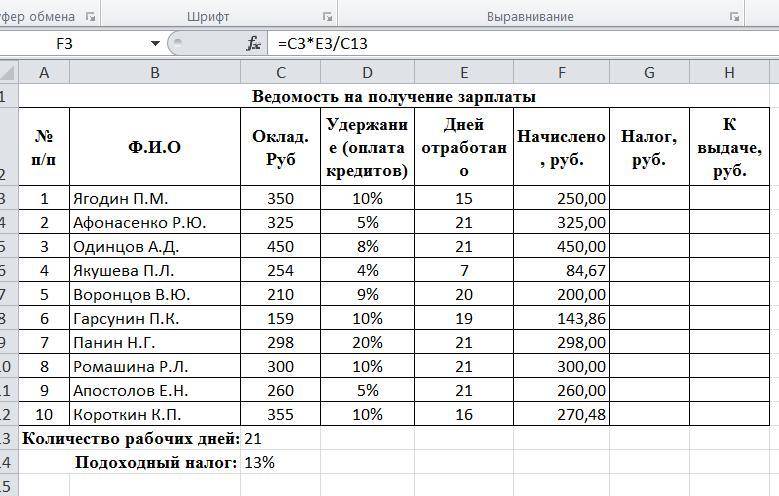

Принцип расчета предельного лимита кредитования

Для расчёта суммы кредита банки применяют определённый алгоритм. В его основе оценка платежеспособности клиента, баланс доходов и расходов.

Простая формула: (чистый доход — текущие расходы) х 40%.

Проиллюстрируем на цифрах:

(зарплата 45 000 рублей — расходы 25 000 рублей) х 40% = 8000 рублей. Это означает, что получив кредит с выплатами по 8000 рублей ежемесячно, заемщик сможет вовремя погашать долги без ущерба семейному бюджету.

В каждом конкретном случае принимаются индивидуальные решения, поэтому не стоит ориентироваться только на соотношение 40/100.

Ряд кредитов выдаются только под залог: ипотека на дома и квартиры, автокредиты, ссуды на покупку земельного участка или строительство дома. В любом случае, размер займа определяется доходом заёмщика: чем он выше, тем больший лимит одобрят в банке.

В связи с этим возникают вопросы: дадут ли кредит гражданину с маленькой зарплатой? И что делать, если нет справки о доходах?

Сразу скажем: кредитование возможно, но сумма и условия будут зависеть от ряда факторов.

Как банк оценивает заемщика на предмет платежеспособности

Платежеспособность заемщика – это основной критерий, который используется при оценке банком возможности выдачи кредита. В этой оценке значение имеет не только размер доходов будущего заемщика, но и размер его непогашенных обязательств. К примеру, если ежемесячный доход заемщика равен 90 000 рублей, но при этом с этих доходов он выплачивает алименты за троих детей и к тому же имеет два непогашенных кредита с ежемесячным платежом по 15 000 рублей каждый, то вряд ли банк воспримет его в качестве надежного заемщика.

В общем случае банк рассматривает достаточным уровень дохода, если после выплаты всех обязательств, включая платежи по вновь оформляемому кредиту, у заемщика остается достаточно средств для обеспечения своей жизни на достойном уровне.

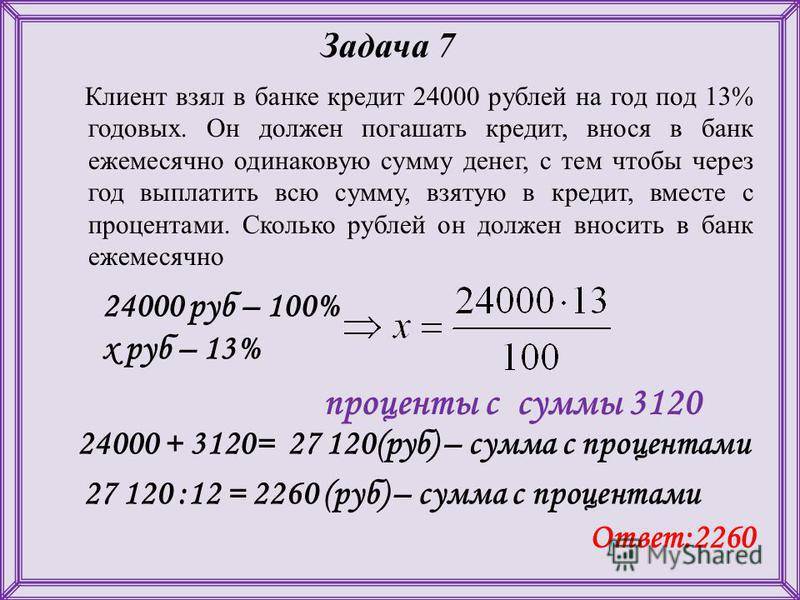

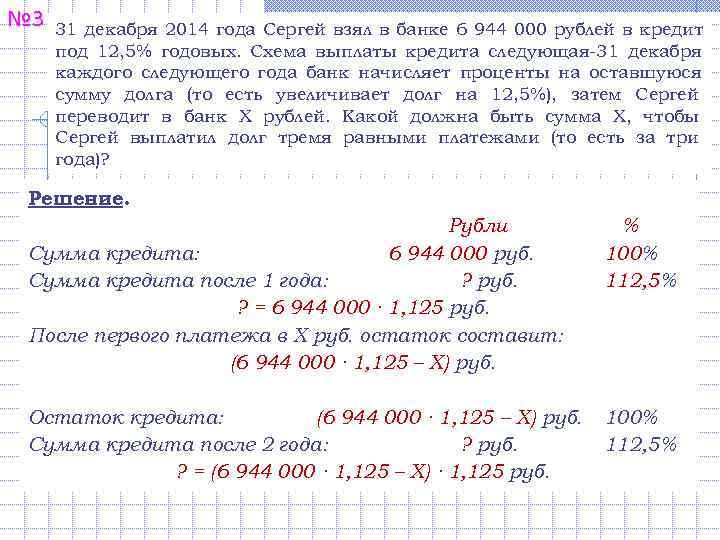

Примеры расчетов

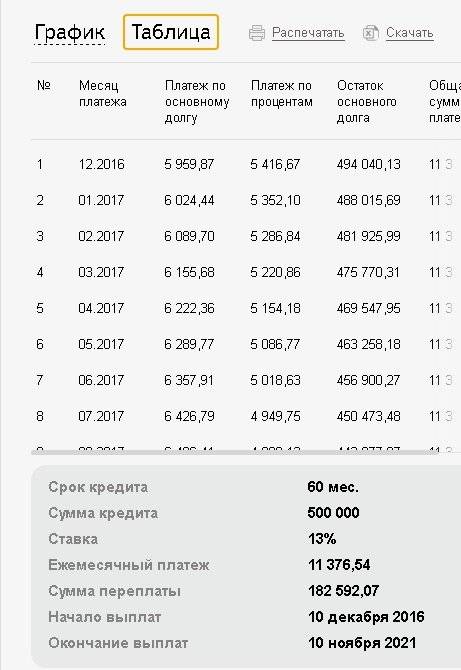

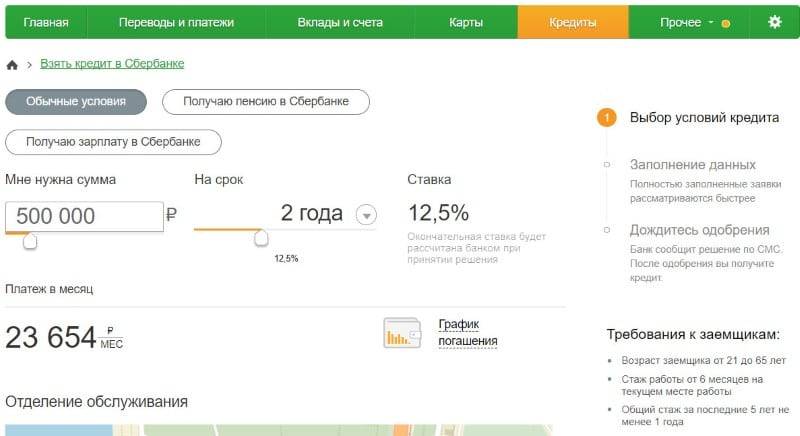

Банки всегда делают акцент на размере зарплаты, чтобы оценить платежеспособность клиента. Какой доход будет достаточным для получения займа в пол миллиона рублей? Приведем пример подсчета.

Допустим, гражданин проживает в Московской области один, из обязательных расходов у него только коммуналка – 8 тысяч рублей ежемесячно. Прожиточный минимум в данном регионе составляет 14300 руб. Так, финансовое учреждение может одобрить 500 тысяч только при зарплате минимум 46000 рублей.

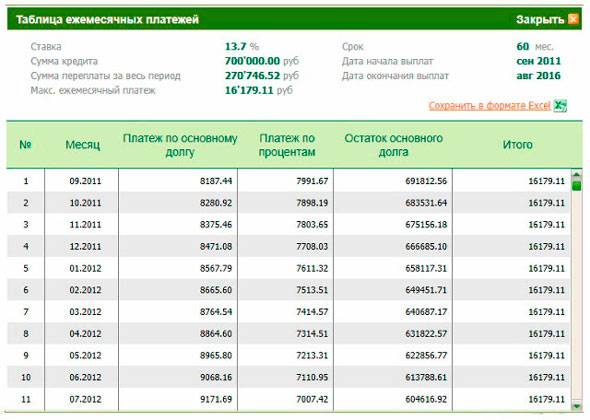

Условия кредитования предполагаются стандартные: годовая ставка около 16%, срок погашения – 5 лет. Поэтому, имея доход минимум 46 тысяч руб., можно спокойно претендовать на пол миллиона.

Если гражданин состоит в браке, а супруга не работает, банк обязательно приплюсует прожиточный минимум второго члена семьи к «обязательным» расходам. В данной ситуации на руки нужно получать зарплату минимум 57000 рублей. Только такой доход будет достаточным для взятия желаемой суммы.

Когда в семье есть несовершеннолетний ребенок, получить заем будет сложнее. В данном случае у каждого финансового учреждения своя методика оценки платежеспособности. Если следовать общим критериям, заработок должен быть минимум 68 тысяч руб.

На что может рассчитывать заемщик с доходом в 15 тысяч рублей

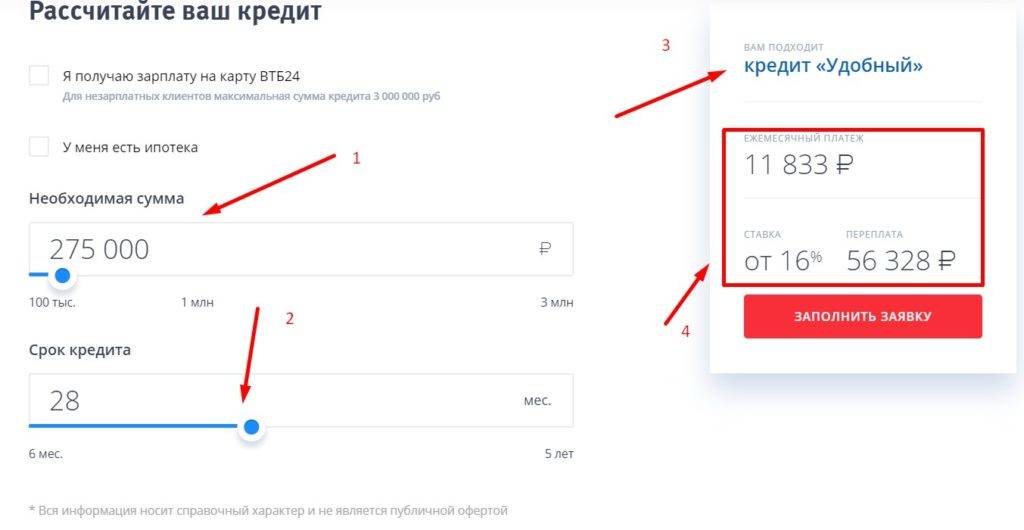

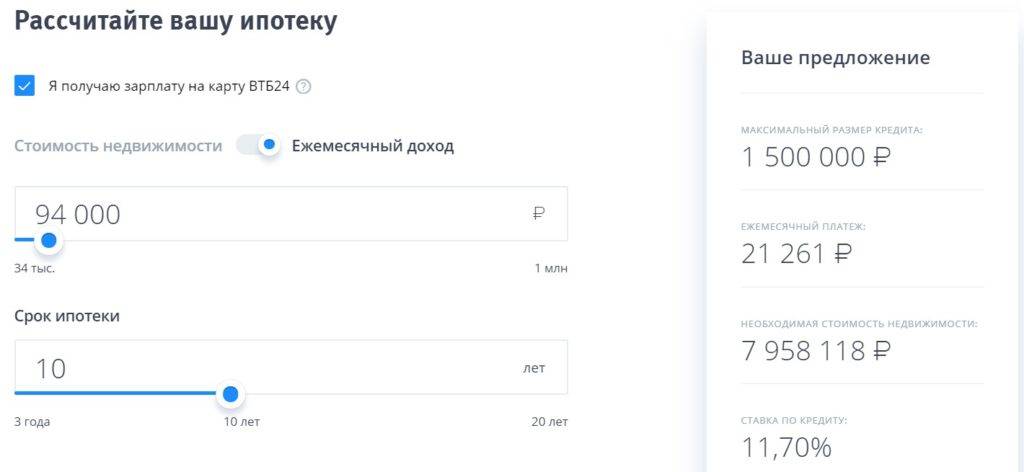

Доход в месяц 15000 рублей? Стоит заглянуть в банк ВТБ (ПАО):

- Возрастной предел заемщика выше — до 70 лет.

- При оформленной страховке ставка предлагается заманчивая: 10,9% для суммы от 500 тысяч рублей, 11,7% — сумма до 499999 рублей. Правда, при отказе от страховки ставка вырастает: от 14.5 до 19,9 %.

- Максимальный срок кредитования 7 лет (84 месяца).

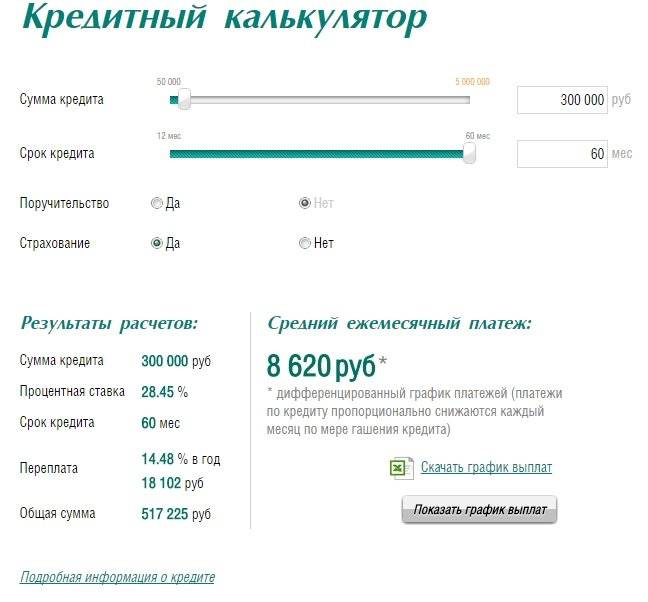

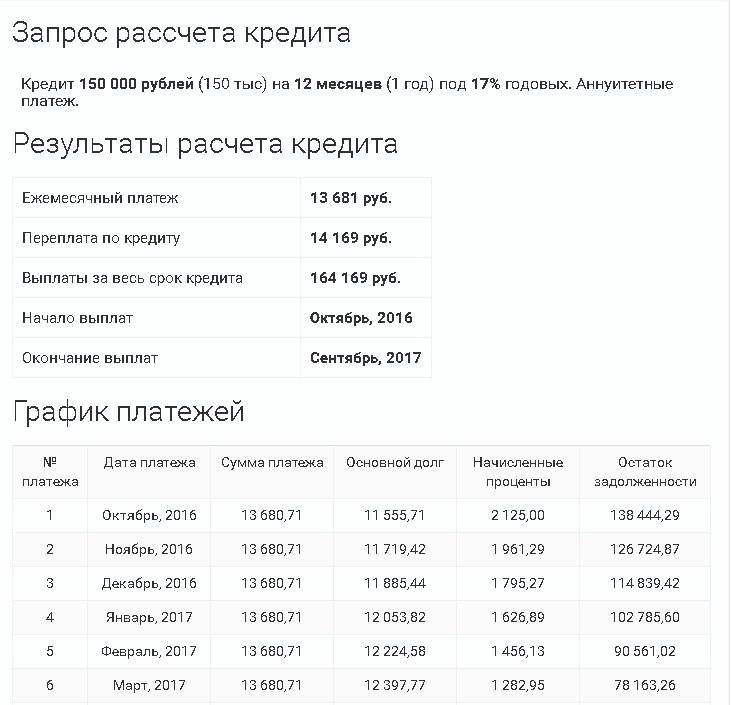

Проведем 2 расчета (базового и на особых условиях) предложений ВТБ.

Базовое предложение потребует от вас:

- подтверждения дохода;

- СНИЛС;

- паспорт.

Процент, на который можно рассчитывать в данном случае, 13%.

Срок кредитования 5 лет.

Для вас реален кредит на 300 000 рублей с ежемесячным взносом 6826 рублей. В кармане у вас останется от 15 тысяч прожиточный минимум 8174 рубля.

Особое предложение от ВТБ:

Основные условия смотри выше. Плюсом:

- оформить страховку;

- перевести пенсию/зарплату на карточку ВТБ;

- оформить кредитную мультикарту ВТБ с периодом пользования деньгами 101 день без процентов. Карта подключить к опции «Заемщик» (по телефону/на сайте/в отделении).

Соглашаясь с предложенными условиями, сразу получаете пониженную ставку 10,9% и срок кредитования 84 месяца. По мультикарте совершаете покупки. Чем крупнее сумма покупок, тем больше уменьшается ваша ставка по кредиту.

Тратите 75 тысяч рублей в месяц по карте, получаете автоматически ставку по кредиту в банке на 3% меньше. Живете скромно, совершайте покупки по карте 5-15 тысяч в месяц — уменьшаете ставку на 0,5%, 15 — 75 тысяч — минус 1%.

Как получить ипотеку?

Получение ипотеки всегда сопровождается тщательной проверкой документации, дохода и прочей информации о заемщике.

Поэтому прежде, чем подавать в банк заявку на получение ипотеки, необходимо заранее:

- Выбрать подходящий банк и определиться с программой ипотеки;

- Проверить, подходите ли Вы всем требованиям банка;

- Собрать пакет требуемых для оформления ипотеки документов;

- Выбрать жилье, которое бы идеально подходило всем параметрам, установленным в банке;

- Собрать сумму, необходимую для первого взноса по ипотеке.

Однако все эти пункты содержат множество нюансов и тонкостей, которые необходимо разобрать прежде, чем обращаться к банку.

Таким образом, Вы сможете заранее подготовиться к процессу оформления ипотеки, сделав его для себя проще и понятнее.

Требования к заемщику

Любой банк будет предъявлять к своим заемщикам по ипотеке определенные требования. Такая практика необходима, так как банк не может выделять деньги для кого угодно. Поэтому каждый банк будет тщательно проверять, проходите ли Вы по всем установленным параметрам, и являетесь ли вообще надежным заемщиком. В зависимости от специфики банка и, иногда, программы по ипотеке, список требований будет отличаться.

Требования к заемщику

Но какой бы не была ипотека условия получения кредита будут базироваться на следующем:

- Возраст заемщика. В большинстве своем, банки устанавливают возрастной порог в 21-70 лет. Однако Вы не сможете получить ипотеку, если Вам, к примеру, 69. Дело в том, что максимум 70 Вам должно быть уже на момент внесения последнего платежа по ипотеке. Таким образом, если Вы хотите оформить ипотечный кредит на 15 лет, то на момент оформления Вам должно быть максимум 55 лет. Наряду с этим, учитывайте, что некоторые банки устанавливают порог в 60-65 лет. Определенное число банков занижает его для женщин, выставляя порог в 55 лет;

- Стаж работы. В зависимости от специфики банка, могут установить минимальный трудовой стаж в 1-3 года. Причем, имеется ввиду, что столько нужно проработать за всю жизнь. Некоторые банки (к примеру, РСХБ) указывают, что 1-3 года нужно отработать за последние 5 лет жизни. Отдельным пунктом является стаж работы за последний год. На текущем рабочем месте Вы должны работать уже, как минимум, полгода;

- Доход. Банки не устанавливают определенный размер зарплаты, необходимый для ипотеки. Но Вы должны зарабатывать в месяц ровно столько, чтобы хватило на внесение ежемесячных платежей и потом еще остались средства на нормальное проживание;

- Кредитная история. Для того, чтобы Вам одобрили ипотеку, необходимо иметь положительную кредитную историю. А именно – не иметь просрочек по прошлым кредитам или ситуаций с невыплатой. В противном случае, Вам вероятнее всего откажут в ипотеке, ведь недобросовестный заемщик не нужен никому;

Подробнее ознакомиться с перечнем банком, которые дают ипотеку с плохой кредитной историей можно на этой странице.

Рекомендуем к просмотру:

- Наличие обеспечения по кредиту. Обеспечение – это гарантия того, что ипотека будет погашена в обязательном порядке, даже если Вы, по каким либо причинам, перестанете платить. Обычно, для этого привлекается поручитель или отдается в залог ценное имущество. Чаще, в качестве залога выступает квартира, которую Вы купили в ипотеку;

- Гражданство и регистрация. В большинстве случаев, для того, чтобы дали ипотеку, необходимо быть гражданином России и иметь здесь постоянную прописку. Некоторые банки дают возможность получить ипотеку и иностранцам, однако для этого необходимо иметь регистрацию в РФ и постоянно проживать на территории этой страны;

- Место работы. Но даже если получать большие деньги, но не предоставить банку подтверждение того, что Ваш доход официальный и стабильный, то в ипотеке Вам откажут. В таком случае, банку даже неинтересно, какой должен быть доход. Главное лишь, чтобы не было рисков, что Вы его потеряете на каком-то году кредитования;

- Залоговая недвижимость. Особым пунктом являются требования к недвижимости. Каждый банк устанавливает свои параметры, однако суть сводится к одному – жилье должно быть ликвидным.

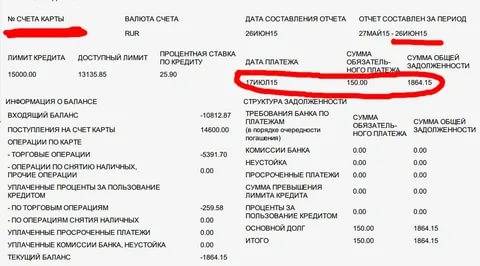

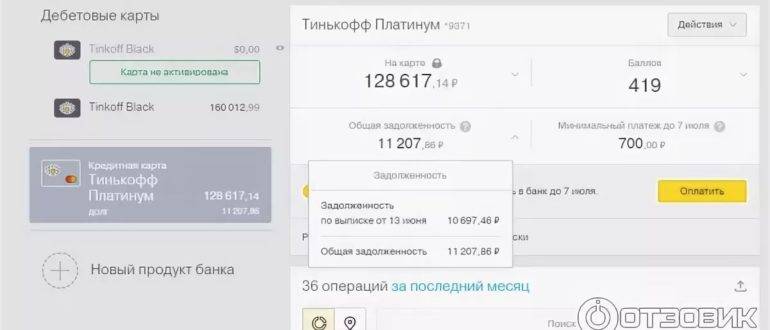

Минимальный доход при котором оформляют кредитную карту

Кредитные карты, конечно, не полноценный кредит, но они могут помочь в трудной финансовой ситуации, если размеры этой ситуации не слишком критичны. Сумма кредитного лимита на кредитной карте обычно не превышает достаточно скромной суммы, от 40 000 руб. до 1 миллиона рублей, обычно кредитный лимит находится в районе 100 000 – 300 000 руб. Поэтому требования к владельцу кредитной карты самые минимальные, и получить кредитку может практически каждый гражданин. Минусом являются худшие кредитные условия, то есть процентная ставка по кредиту будет выше, в среднем от 22,9 до 27,9%. Однако есть льготный период, в среднем от 50 до 120 дней, когда можно вернуть деньги на карту без уплаты процентов.

Условия по минимальной зарплате для оформления кредитной карты в каждом банке отличаются, мы приведем ниже список банков с требованиями к минимальной зарплате после выплаты налогов (чистая зарплата).

Ренессанс Кредит: 8 000 руб. для жителей регионов, 12 000 руб. для жителей Москвы; Банк Тинькофф: 15 000 руб.; Альфа Банк: 15 000 руб.; Ситибанк: 30 000 руб.; Райффайзенбанк: 25 000 руб.

Почему банк осторожничает?

Многие заемщики не понимают, почему банки им отказывают, ведь они готовы исправно платить. В самом деле, почему Сбербанк не идет на уступки всем, кто хочет получить ссуду, прибыль же от этого только возрастет? Если оценить ситуацию со стороны кредитора, можно понять его позицию относительно заемщиков с малым доходом. Вероятность того, что человек не вернет долг, достаточно велика.

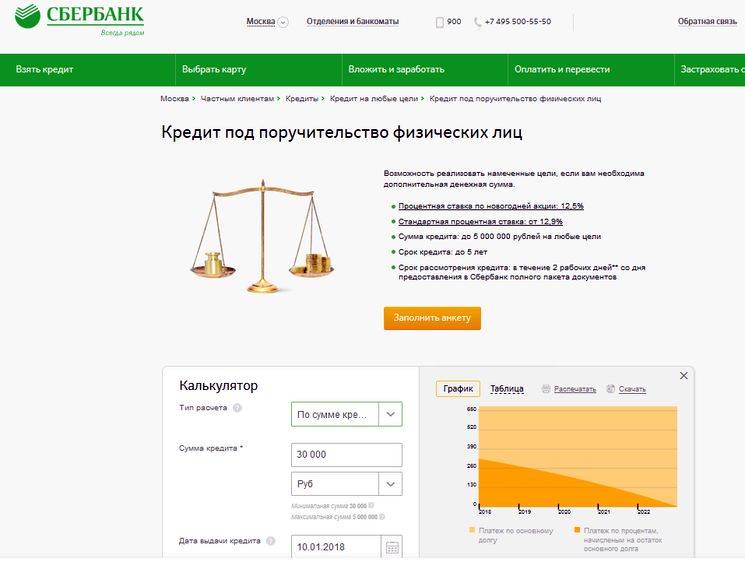

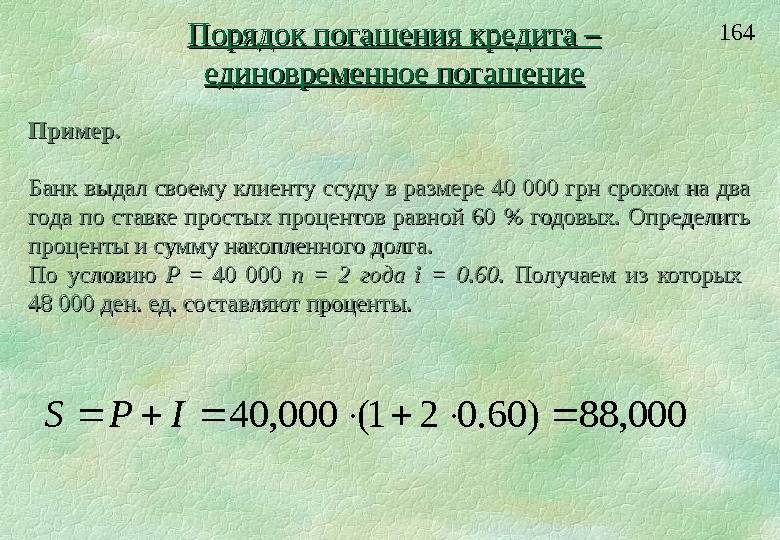

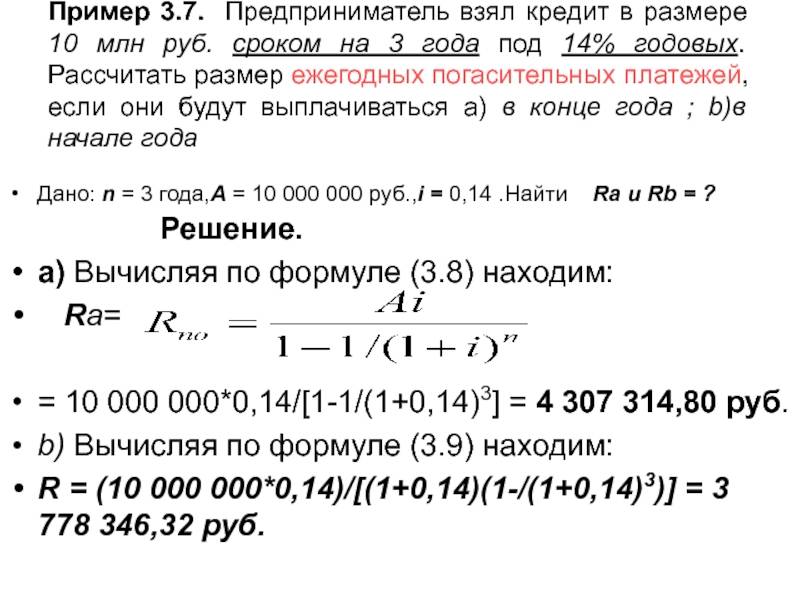

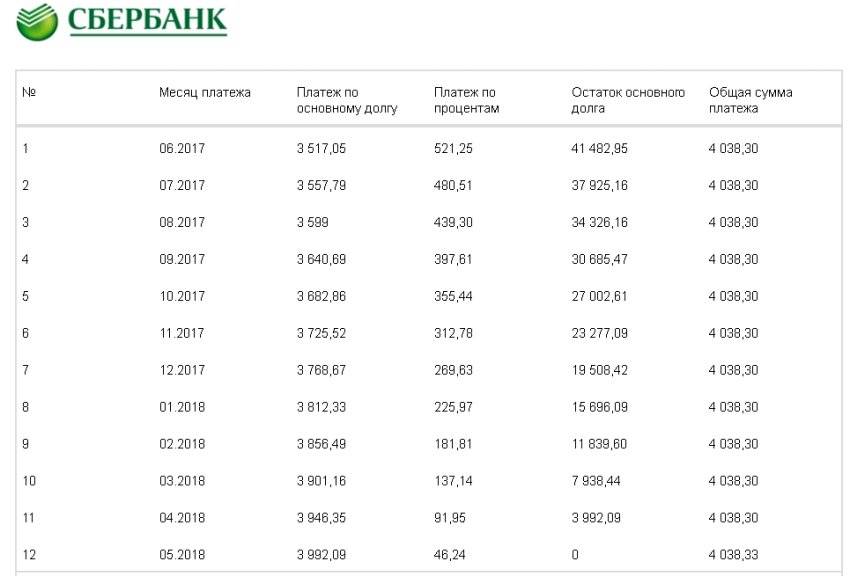

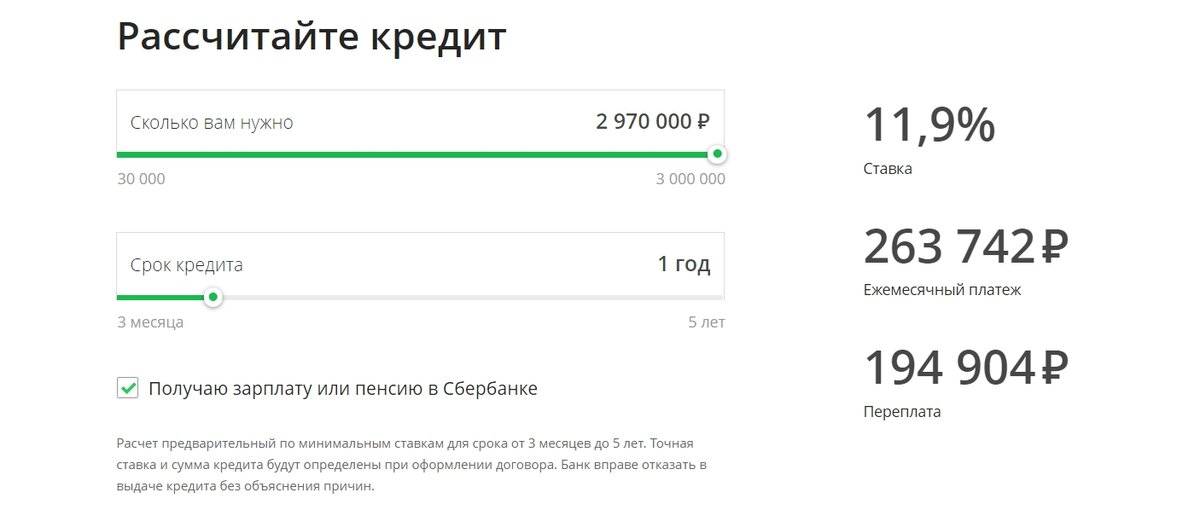

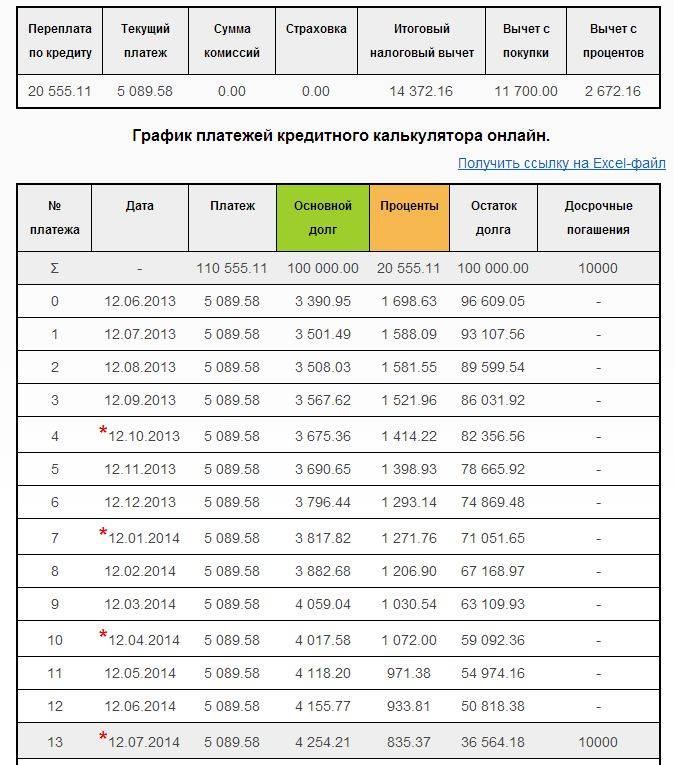

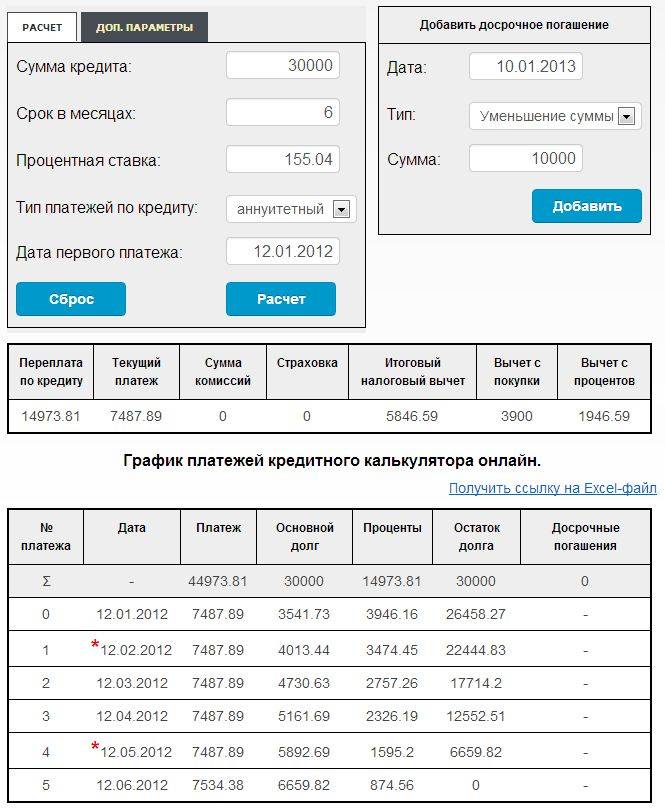

При рассмотрении кредитной заявки и расчете максимальной суммы займа банк исходит из определенных формул, которые мы здесь приводить не будем. Давайте сразу обратимся к результатам калькуляции. За основу возьмем самый простой потребительский кредит Сбербанка, а процентную ставку рассчитаем по среднему значению.

Как получить ссуду без подтвержденных доходов

Конвертные зарплаты -один из признаков нестабильной экономики. К сожалению, финансисты не прогнозируют роста официальных доходов россиян, уровень серых доходов не снизится в ближайшее время. Как получить кредит без 2НДФЛ?

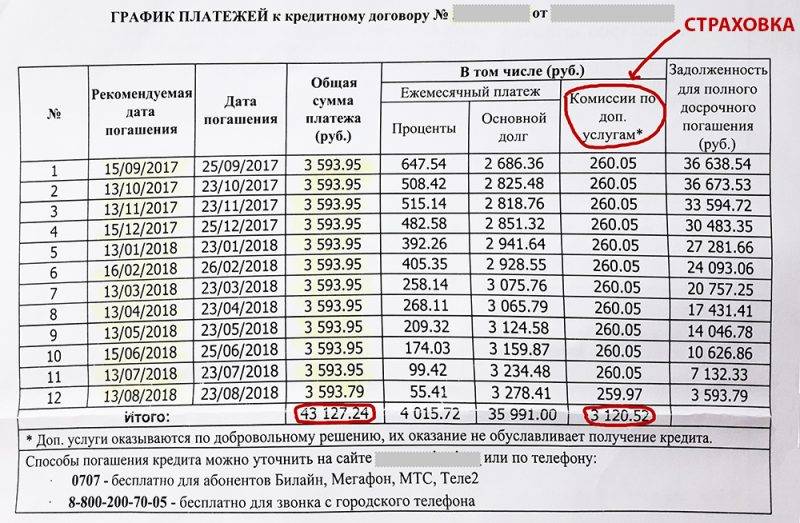

Банки давно принимают альтернативные подтверждения доходов, и проблемы с оформлением кредита нет. Справки в свободном формате примут в Сбербанке, в ВТБ, Альфа-Банке и любой другой крупной структуре. Вопрос только в условиях кредитования: заемщику без официальной справки дадут небольшую ссуду и под высокий процент. Кроме этого, заемщика ожидает ненавязчивое предложение кредитора оформить страховку.

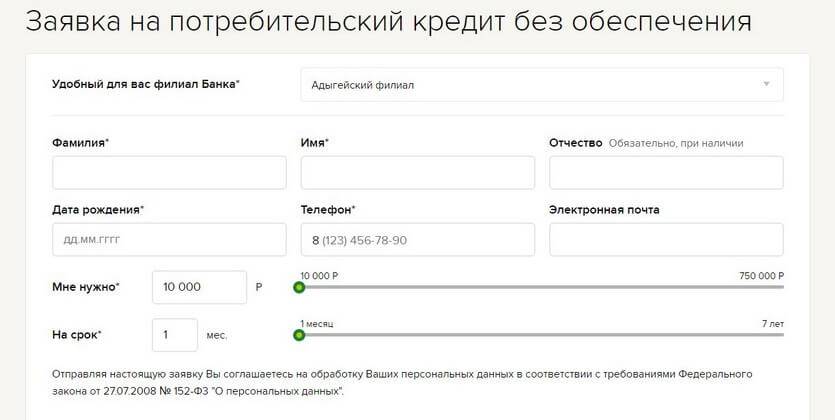

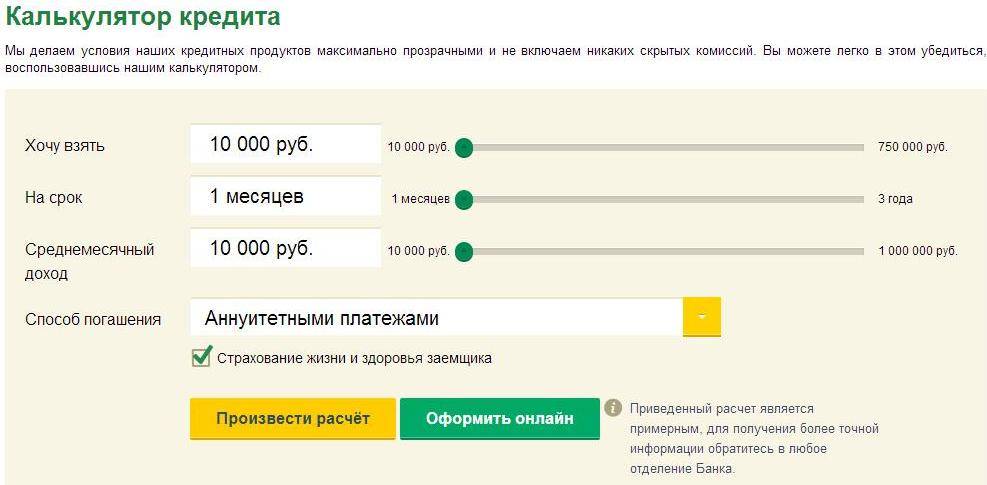

Рассчитать кредит по зарплате. Инструкция

Для расчета суммы кредит по зарплате и других доходам вам нужно просуммировать все доходы. К доходам относятся — заработная плата, проценты с кладов, доход с акций и облигаций, т.е любые доходы, которые вы можете подтвердить документально. Далее нужно ввести эти данные в поле зарплата, выбрать нужный регион и нажать рассчитать. После расчета вам будут выведены возможные варианты займа с процентными ставками и сроком.

Следует учитывать, что в списке приведены варианты, по которым вам могут дать деньги на жилье исходя из ваших доходов. Условия по ипотеке или потребительскому займу — ежемесячный платеж в месяц не должен быть больше 50% вашей зарплаты(50 в случае потребительской ссуды). Для авторкредита и потребительского кредита эта цифра также равна 50%. Вы можете выбрать лучший вариант и подать заявку на кредит, указав данные параметры.

Заявка пойдет в множество банков. Наиболее подходящий для вас банк одобрит заявку в течение нескольких дней и вы получите займ в кратчайшие сроки. Однако в случае ипотеки вам рекомендуется заранее получить на работе нужные документы и выбрать квартиру.

Все индивидуально

Нельзя точно сказать, сколько должна быть зарплата для ипотеки, каждый банк к каждому клиенту подходит индивидуально. Но нужно понимать, что если вы получаете 20000 в месяц и при этом имеете ребенка, которого нужно содержать, банк вряд ли даст одобрение.

Банки смотрят на ситуацию реально и при минимальной зарплате ипотеку скорее всего не одобрят

Всегда учитывается остаток средств заемщика или семьи после погашения ипотеки и других обязательных выплат. Оставшихся денег должно хватать на жизнь, как минимум должен оставляться прожиточный минимум на каждого члена семьи.

Об авторе

Эта статья полезная? ДаНет

Как получить крупную ссуду без залога

Потребительские ссуды от 500 тысяч редко выдают без залога. Такие заявки банк одобрит только клиентам с хорошим кредитным рейтингом, устойчивым финансовым положением. Статус заёмщика напрямую влияет на размер кредита и его условия. Например, владельцу зарплатной карты банк сам предложит кредит. Размер ссуды устанавливается с учётом уровня доходов, срока перечислений и статуса клиента.

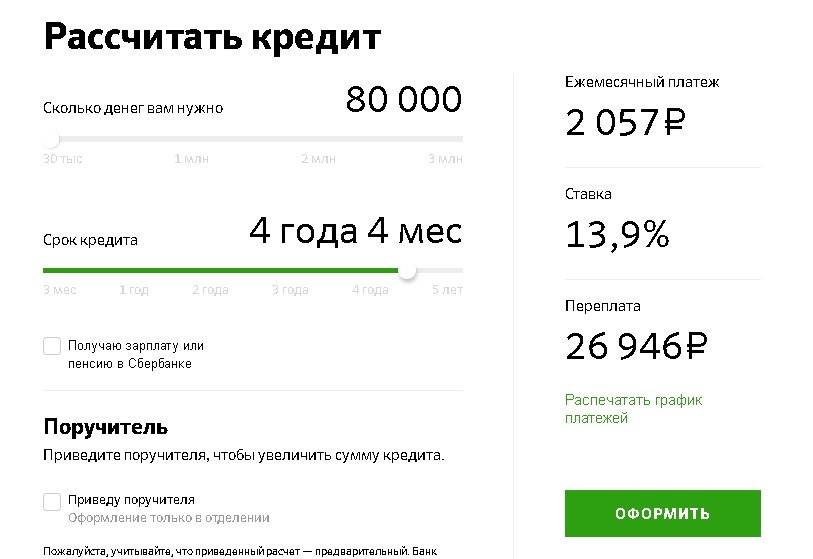

Пример: менеджер крупной компании работает два года и все это время получает зарплату на карту банка. Средний размер его дохода составляет 70 000 рублей в месяц. В Сбербанке такому клиенту могут одобрить ссуду 800 000 рублейбез залога, на срок до трёх лет, под льготный процент (от 11,9% годовых). Ежемесячный платеж составит 26,3 тысячи рублей, что вполне соответствует соотношению 40/100.

Но это предложение возможно при прочих положительных факторах: отсутствии других кредитов, хорошей истории, наличии собственного имущества и пр.

Другими словами, высокие доходы и статус заемщика не всегда гарантируют одобрение заявки на крупную ссуду. О причинах, влияющих на решение банка, мы расскажем дальше.

Нет официального дохода — бери кредит под высокие проценты

Без официального заработка получить кредит вполне возможно, но под высокий процент. Например, в линейке Почта Банка 7 финансовых продуктов, и только для получения одного из них требуется обеспечение (залог/поручители) и подтвержденный доход.

Свой финансовый риск (невозврат денег) при работе с такими клиентами финансисты оправдают высокой ставкой. Не отдадите вы — отдаст другой. В минусе не будут. В долг при неиспорченной кредитной истории дадут и при «доходе на словах».

Произвести расчет, сколько возможно получить, трудно. Нет суммы заработка, от которой можно оттолкнуться. Названый вами доход вряд ли повлияет на сумму к выдаче. Все зависит от самого банка, от вашей кредитной истории и вашего внешнего вида.

Почта Банк выдает наличными по двум документам (паспорт и СНИЛС) от 50 000 до 1 500 000 рублей. Новшество банка — ставка 10,9 % годовых с услугой «Гарантированная ставка».

Рассчитывают долговую сумму не сразу под 10,9%, а под 34%. Гарантированная ставка 10,9% действует только после закрытия кредита, потом проценты пересчитываются, излишне взятая сумма возвращается.

Сама супер ставка предоставляется не бесплатно, стоит по-разному, размер зависит от суммы долга. Возврат денег осуществляется, если клиент не нарушал своих обязательств. При согласии на таких условиях получить деньги в долг банк никому практически не отказывает.

Максимальный кредит в Альфа Банке

Среди кредитных предложений различных финансовых учреждений выгодно отличается программа от Альфа Банка. Рассчитывать на получение кредита могут граждане России старше 21 года, с доходом от 10000 рублей. Еще одно требование к претендентам на заем – непрерывный трудовой стаж на текущем месте работы от 3 месяцев.

Кроме лояльных требований, есть еще ряд причин, почему кредит наличными лучше взять в Альфа Банке. Преимущества таковы:

- высокая скорость принятия решения по клиентской заявке. Ответ можно услышать уже через несколько минут;

- выгодна ставка – от 6,5%;

- получить заем можно полностью дистанционно. Анкета заполняется на сайте, деньги доставляются курьером;

- удобство погашения. Предусмотрено множество способов внесения платежей в счет закрытия кредита.

Ключевые условия кредита наличными от Альфа Банка таковы:

- сумма кредита – от 50 тысяч до 5 миллионов рублей;

- период погашения – от 1 года до 5 лет;

- годовая ставка – от 6,5% до 19,99%. Определяется индивидуально по результатам скоринговой оценки клиента.

Вероятность одобрения кредита физическому лицу с зарплатой 25000 рублей в Альфа Банке достаточно высока, так как судя по требованиям, минимальный доход для получения ссуды может составлять даже 10000 руб. Конечно, рассчитывать на максимальный лимит не стоит, но оформить 150-250 тысяч на 3-5 лет реально.

Рассчитать примерный ежемесячный платеж поможет кредитный калькулятор на сайте банка. Например, если взять 200000 рублей на 5 лет, взнос составит от 5511 рублей (вычисления выполняются по минимальной процентной ставке). Это вполне посильная нагрузка при заработке в 25 тыс. руб. Подать заявку на кредит можно также на сайте Альфа Банка. Укажите в форме всю требуемую информацию: ФИО, номер телефона, адрес электронной почты, сведения о работе и доходах и пр. После направьте заполненную анкету на рассмотрение.

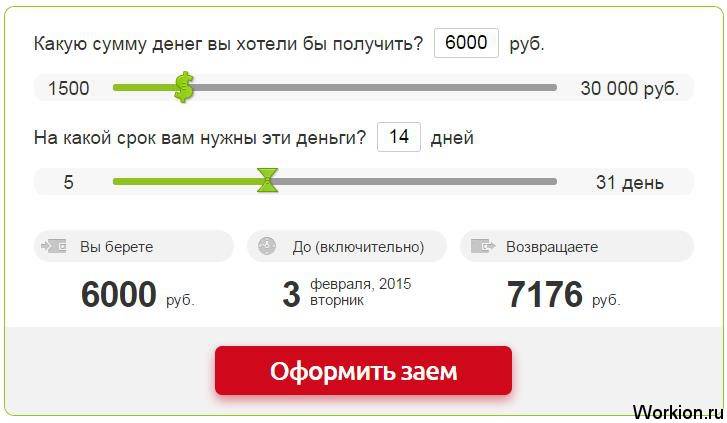

Возможно ли продлить срок погашения?

Займ на карту предполагает полноценные и своевременные выплаты клиентом в оговорённые сроки. Найти МФО, которая предоставляет займ 10000 рублей срочно, можно при помощи сервиса. В нём размещены известные финансовые организации. Они выдают без отказа ссуды почти в 100% случаев. В случае пропуска или возможного пропуска установленного срока нюансы обсуждаются в индивидуальном порядке. В первом случае клиенту могут насчитать пеню или новые проценты. Если пропуск происходит по уважительной причине, и сотрудники МФО информированы клиентом – сроки могут продлить в исключительных случаях.

ТОП лучших МФО, где можно получить займ в 10000 рублей

| МФО | Максимальная сумма, рубли | Максимальный срок, дни | Процентная ставка | Быстрота оформления, (минуты) | Особенности кредитования |

| Честное слово | 30 тыс. | 30 | 1-1,5% | 15 | Максимально быстрый ответ, отсутствие скрытого процента |

| Займер | 30 тыс. | 30 | 0,76-1,5% | 4 | Регулярные акции, особенные условия долгосрочного сотрудничества |

| 30 тыс. | 30 | 1,5% | 10 | Приятные условия кредитования, быстрое оформление | |

| 30 тыс. (50 тыс.) | 180 | 0,2-1,9% | Минута | С 18 лет, быстрое рассмотрение, без звонков и комиссии | |

| 70 тыс. | 168 | 0-1,5% | 1 | Необходимо несколько минут для оформления заявки, скан-копия паспорта | |

| Екапуста | 30 тыс. | 21 | 1,49% | 20 | Нужен паспорт, КИ не влияет на решение |

Moneyman | 80 тыс. | 126 | 0-1,5% | 1 | Максимально быстрый ответ, отсутствие скрытого процента |

| 70 тыс. | 30 | 0,49-1,9% | 1 | Заполнение заявки, возраст 18-70 лет, выгодные условия | |

| 15 тыс. | 30 | 2,15% | 10 | Хорошие процентные ставки, выгодные условия кредитования | |

| Platiza | 15 тыс. | 30 | 0,50% | 3 | Максимально быстрый ответ, отсутствие скрытого процента |

FastMoney | 30 тыс. | 30 | 1,3-2% | 1 | Хорошие процентные ставки, выгодные условия кредитования |

| 30 тыс. | 30 | 0,5% | 20 | Осуществлять выплаты можно банковскими картами | |

| Joymoney | 60 тыс. | 126 | 0-1,5%% | 15 | Клиент 23-60 лет, наличие паспорта |

Миг Кредит | 100 тыс. | 336 | 0,16-1,5% | 15 | Заполнение заявки, возраст 21-70 лет, выгодные условия |

| 100 тыс. | 365 | 0,5% | 15 | Нет поручителей, скрытых платежей, дополнительных справок | |

Метрокредит | 30 тыс. | 30 | 0% | 5 | Лояльные условия, процентная ставка 0% |

SmartCredit | 30 тыс. | 30 | 1,5% | 1 | Без поручителей, дополнительных справок |

MigOne | 15 тыс. | 29 | 1,9% | 1 | Подписание договора смс-кодом, паспорт, без справок и поручителей |

Веб-займ | 30 тыс. | 30 | 0,6-1,5% | 30 | Нет скрытых платежей |

Minifinance | 15 тыс. | 20 | 1-1,8% | 20 | Ссуда при плохой КИ, выгодные условия |

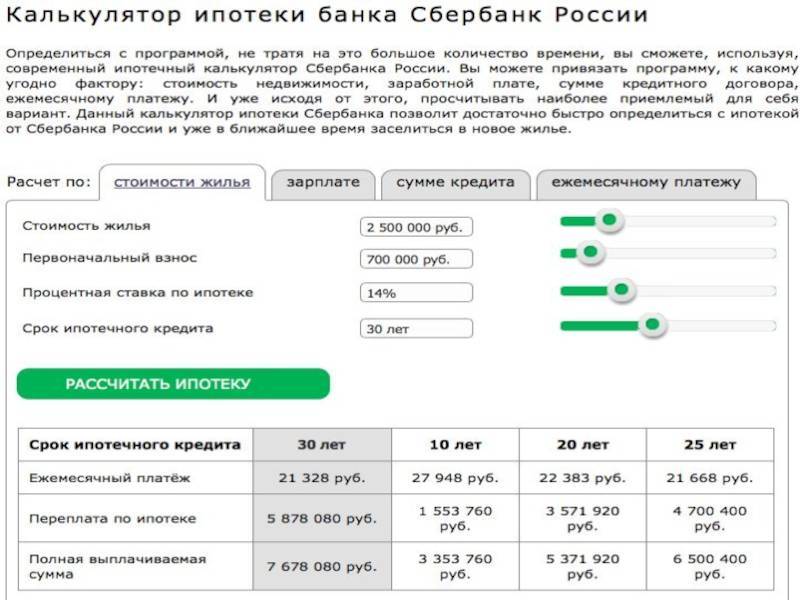

Какая зарплата должна быть для ипотеки

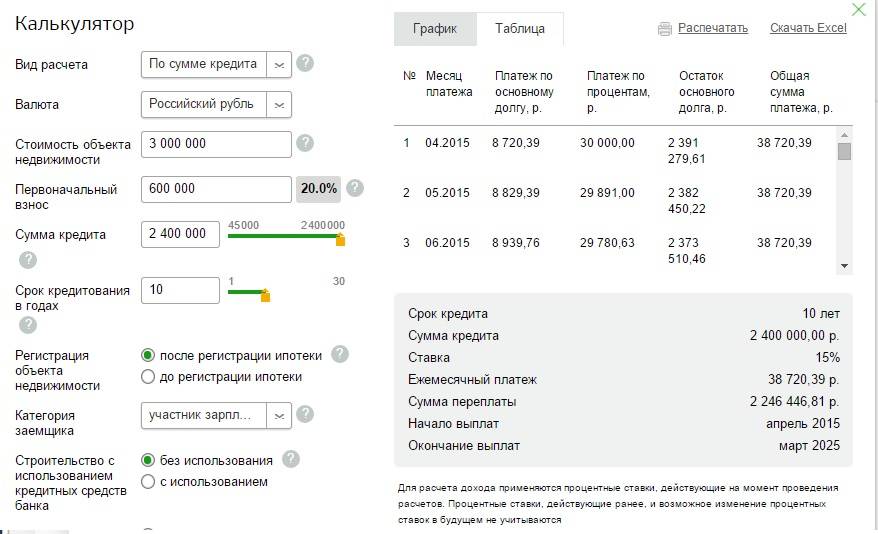

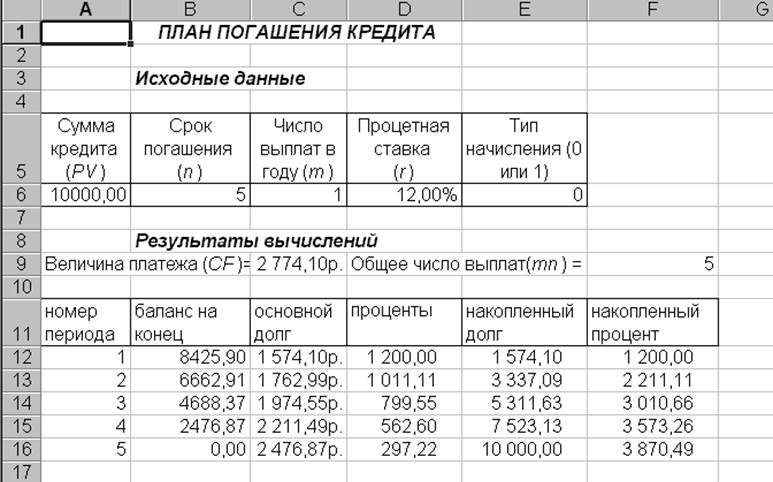

Чтобы определиться с величиной заработной платы, которая должна быть у заемщика для возможности получения ипотечного кредита, необходимо предварительно провести соответствующие расчеты.

Во-первых, определиться с величиной самого займа и срока его возмещения. В зависимости от этих параметров будет высчитан размер ежемесячной выплаты, которую потребуется выплачивать заемщику

Во-вторых, немаловажное значение имеет процентная ставка и общая величина переплаты по кредиту. Так как ее также придется гасить ежемесячно

Самостоятельно прикинуть, хватит ли заработной платы для получения услуги, можно путем умножения суммы регулярной выплаты по займу на 2,5.

Не следует забывать, что при рассмотрении кандидатуры потенциального заемщика финансовые структуры оценивают не только его зарплату. Решение о кредитовании принимается на основании оценки совокупности параметров.

Величина ежемесячной выплаты по ипотеке не может превышать доли 50% от заработной платы заемщика

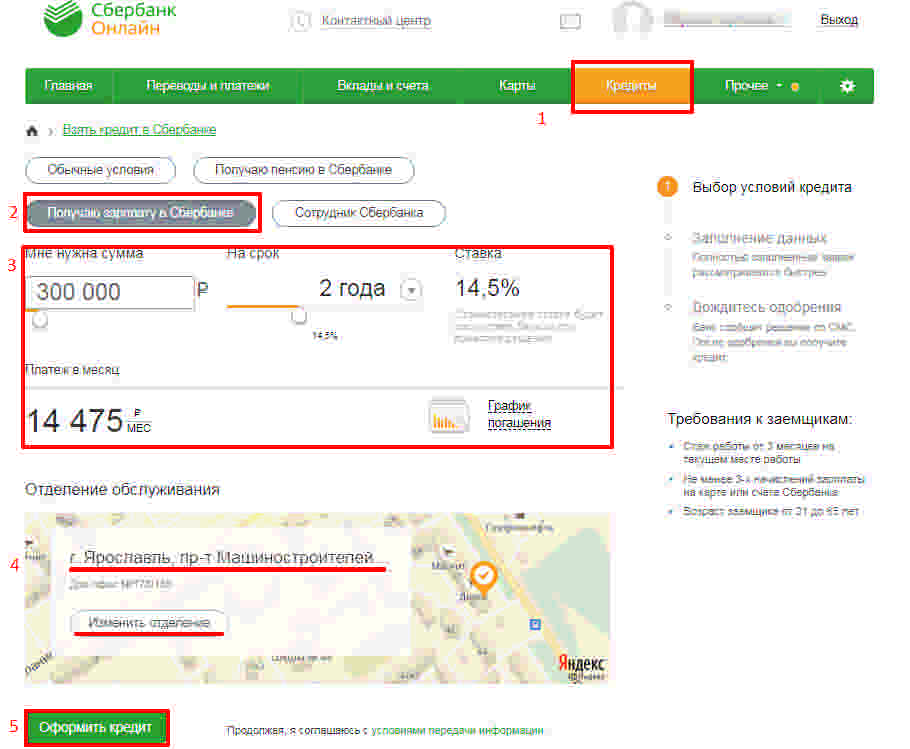

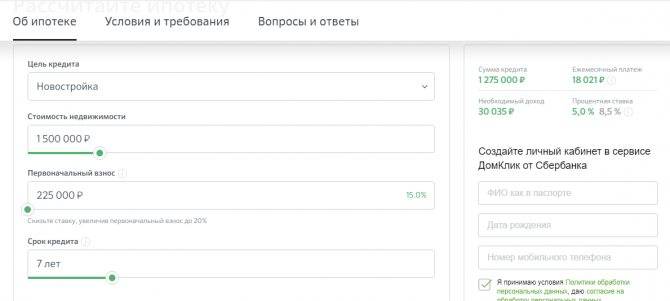

При какой зарплате дают ипотеку в Сбербанке

Один из крупнейших банков России установил среднее значение минимального заработка, необходимого для оформления ипотечного займа, на уровне 40 тысяч рублей. Разумеется, эта цифра является условной, поскольку для разных регионов страны средний уровень заработной платы и цены на недвижимость разный.

Чтобы понять, при какой зарплате дают ипотеку в Сбербанке в конкретном регионе, рекомендуется обратиться за консультацией в офис учреждения. При рассмотрении заявки на кредит оценивается зарплата заемщика на фоне установленного прожиточного минимума в области выдачи займа, а также средняя стоимость жилья по региону.

Заработок супруга или других родственников заемщика принимается в расчет только в случае, если они привлекаются в качестве созаемщиков по ипотеке.

Сколько процентов может составлять платеж по займу

Расчет ориентировочной величины ежемесячного платежа по ипотеке поможет понять, при какой зарплате можно взять ипотеку. Для каждого конкретного случая решение банки принимают в индивидуальном порядке, но общие правила все-таки существуют.

В противном случае выполнение долговых обязательств для него может стать затруднительным. Максимально допустимая часть платежа по ипотеке в структуре заработной платы может составлять 50%.

Процентное соотношение может измениться в том случае, если для выплаты кредита привлекаются созаемщики. Тогда для расчета ежемесячного платежа в учет берутся и их доходы, что дает банку дополнительные гарантии в возврате кредитных средств.

Минимальная зарплата для граждан РФ

В России действуют различные программы ипотечного кредитования категорий населения с низким уровнем доходов. В их рамках гражданин РФ может зарабатывать 20 тысяч рублей и предоставить необходимые документы, чтобы одобрили ипотеку при государственной поддержке.

В остальном для определения достаточного уровня дохода граждан РФ при оформлении ипотеки действуют стандартные принципы вычисления ежемесячной выплаты по займу. И на основании ее – необходимого заработка заемщика.

При кредитовании иностранных граждан недвижимость, как правило, находится в собственности у банка до момента полного погашения задолженности

Минимальная зарплата для иностранцев

Чтобы получить ипотеку, иностранцу необходимо получить вид на жительство и прилично зарабатывать. Как минимум, в несколько раз больше среднего уровня заработной платы по региону.

Такие жесткие требования банковских учреждений связаны с ограниченным доступом к кредитной истории иноземного заемщика. Для минимизации рисков банки, как правило, оформляют недвижимость в залоговое обременение. Жилье находится в собственности банка до момента полного погашения задолженности.

Согласно статистике, минимальный уровень заработка для иностранных граждан составляет 50 тысяч рублей. Цифра условная, зависящая от дополнительных факторов, выявленных в процессе рассмотрения заявления от потенциального заемщика.

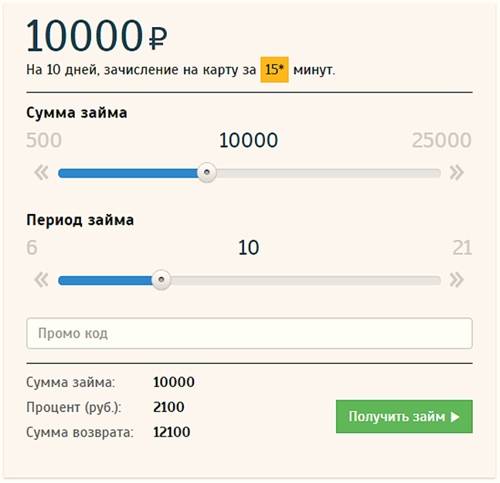

Взять кредит на 10000 рублей

Основные условия кредитования

Наиболее активными банковскими кредитными организациями, которые выдают кредиты на сумму до 10 тысяч рублей, являются Хоум Кредит Банк, Почта Банк и Автоградбанк.

Оформив онлайн заявку через сайт можно получить потребительский кредит на таких условиях:

- процентная ставка 5% – 22,9% годовых;

- сумма 10 000 рублей, в диапазоне от 500 до 5 000 000 рублей;

- срок кредитования минимум 12 мес., максимум до 36 месяцев;

- наличными без справок и поручителей.

Низкую процентную ставку 5% без лишних документов можно получить в Совкомбанке по программе «Сельским жителям» – срок до 5 лет. Для получения достаточно просто заполнить анкету на сайте банка, срок принятия решения от 1 до 5 дней.

Если получить в кредит 10000 рублей на таких условиях на 2 года размер ежемесячного платежа составит 439 руб., а переплата за весь срок – 529 руб.

Без залога можно взять финансовые средства на непродолжительный срок в Автоградбанке, Азиатско-тихоокеанском банке и Банке «Санкт-Петербург».

В случае если деньги необходимы немедленно, то вначале лучше направиться в Хоум Кредит Банк, Почта Банк и Азиатско-Тихоокеанский Банк.

Требования и необходимые документы

В большинстве случаев коммерческие банки предъявляют к клиентам минимальные требования:

- гражданство России;

- требования по возрасту к заемщикам не меньше 18 лет и не больше 70 лет;

- наличие постоянного рабочего места и продолжительность трудового стажа не меньше 9 месяцев;

- получение постоянного заработка достаточного размера.

Потребительский кредит в десять тысяч рублей можно взять с минимумом документов, среди которых паспорт и его копия, и заявление-анкета. Однако чем больше заявитель предоставит документов в банк, тем приемлемее будут условия кредитования и высокие шансы на положительное решение по кредитной заявке.

Без справки о доходах, можно взять кредитные средства до десяти тысяч рублей в БыстроБанке, Почта Банке и Россельхозбанке, однако процентная ставка будет значительно больше стандартной.

По справке 2-НДФЛ можно получить положительное решение в Хоум Кредит Банке, ФорБанке и Сургутнефтегазбанке, при этом выдаваемая сумма заимствования может быть значительно больше.

Кредит 400000 рублей — 10 предложений

Кредит 400000 рублей в Тинькофф Банке

Отзывы: 32

| Сумма ₽ | 50000—2000000 |

| Срок | 1—3 лет |

| Проценты (в год) | 8,9—24,9% |

| Возраст | 18—70 |

| Скорость решения | 1 час |

ВЗЯТЬ ОНЛАЙН |

Кредит 400000 рублей в Восточном

Отзывы: 13

| Сумма ₽ | 25000—1500000 |

| Срок | 1—5 лет |

| Проценты (в год) | 9—24,9% |

| Возраст | 21—76 |

| Скорость решения | 1 день |

| ВЗЯТЬ ОНЛАЙН |

Кредит 400000 рублей в Альфа-Банке

Отзывы: 15

| Сумма ₽ | 50000—5000000 |

| Срок | 1—5 лет |

| Проценты (в год) | 5,5—25,22% |

| Возраст | 21 |

| Скорость решения | 2 минуты |

| ВЗЯТЬ ОНЛАЙН |

Кредит 400000 рублей в Хоум Банке

Отзывы: 16

| Сумма ₽ | 10000—3000000 |

| Срок | 1 мес.—7 лет |

| Проценты (в год) | 7,9—24,8% |

| Возраст | 22—70 |

| Скорость решения | 1 минута |

| ВЗЯТЬ ОНЛАЙН |

Кредит 400000 рублей в Райффайзенбанке

Отзывы: 13

| Сумма ₽ | 30000—2000000 |

| Срок | 1—5 лет |

| Проценты (в год) | 7,99—17,99% |

| Возраст | 23—65 |

| Скорость решения | 2 минуты |

| ВЗЯТЬ ОНЛАЙН |

Кредит 400000 рублей в банке МКБ

Отзывы: 5

| Сумма ₽ | 50000—3000000 |

| Срок | 6 мес.—15 лет |

| Проценты (в год) | 10,9—26% |

| Возраст | 18 |

| Скорость решения | 3 дня |

| ВЗЯТЬ ОНЛАЙН |

Кредит 400000 рублей в Ренессанс Банке

Отзывы: 11

| Сумма ₽ | 30000—1000000 |

| Срок | 2—5 лет |

| Проценты (в год) | 7,5—24,3% |

| Возраст | 24—70 |

| Скорость решения | 1 минута |

| ВЗЯТЬ ОНЛАЙН |

Кредит 400000 рублей в Почта Банке

Отзывы: 13

| Сумма ₽ | 20000—1500000 |

| Срок | 1—5 лет |

| Проценты (в год) | 5,9—23,9% |

| Возраст | 18 |

| Скорость решения | 1 минута |

| ВЗЯТЬ ОНЛАЙН |

Кредит 400000 рублей в Сбербанке

Отзывы: 3

| Сумма ₽ | 30000—5000000 |

| Срок | 3 мес.—5 лет |

| Проценты (в год) | 11,9—19,9% |

| Возраст | 18—70 |

| Скорость решения | 2 минуты |

ПОДРОБНЕЕ |

Кредит 400000 рублей в ВТБ Банке

Отзывы: 13

| Сумма ₽ | 50000—5000000 |

| Срок | 6 мес.—7 лет |

| Проценты (в год) | 5,4—18,20% |

| Возраст | 21—70 |

| Скорость решения | 5 минут |

| ПОДРОБНЕЕ |

Как все правильно рассчитать

Ипотечный кредит во многих случаях оказывается выгоднее аренды жилья – при сопоставимых ежемесячных платежах квартира сразу переходит в собственность заемщика, а через 15-20 лет кредит выплачен и он может свободно ею распоряжаться. Но если при финансовых проблемах из арендованного жилья можно без проблем съехать (например, в более дешевый вариант), то ипотека – это всерьез и надолго.

Подходить к оформлению ипотеки нужно с умом – рассчитав все возможные цифры и риски. Заемщику нужно придерживаться нескольких принципов:

- заранее просчитать свои будущие расходы (а еще лучше – просчитать с хорошим запасом). Как говорит Кирилл Сиволапов из Института отраслевого менеджмента РАНХиГС, желательно, чтобы на выплату всех обязательных платежей по кредитам уходило не больше половины зарплаты заемщика;

- кроме обязательных расходов и выплат по кредиту должна оставаться какая-то сумма из зарплаты. Как нам рассказал вице-президент QBF Владимир Масленников, ежемесячные доходы должны быть как минимум в 3 раза выше, чем сумма платежей по всем кредитам. В цифрах это дает примерно 70,7 тысяч рублей в месяц в среднем по России, а для Москвы минимальные доходы будут составлять 158,4 тысячи рублей;

- не гнаться за кредитами «по двум документам», с минимальным первоначальным взносом и другими завлекающими акциями. Все это напрямую влияет на процентную ставку – то есть, оформить такой кредит проще, но платить по нему придется больше. Лучше предоставить справку по форме 2-НДФЛ и другие документы, но получить кредит под минимальную ставку;

- брать потребительский кредит на первоначальный взнос – не лучшая идея. Во-первых, это увеличивает долговую нагрузку в первые годы выплаты ипотеки, а во-вторых, может стать причиной отказа в ипотечном кредите;

- всегда иметь запас средств на оплату ипотеки. Специалисты советуют отложить денег хотя бы на 6 ежемесячных платежей и не тратить их. Как показала пандемия коронавируса, потерять работу можно буквально «на ровном месте», а найти новую будет не очень легко, тем более чтобы зарплата позволяла оплачивать ипотеку;

- если зарплата чуть-чуть не дотягивает до нужного уровня, чтобы банк одобрил кредит, можно попробовать перевести в него свою зарплату. Госдума уже достаточно давно приняла закон против «зарплатного рабства» – получать зарплату можно через любой банк, который для такого клиента даст чуть более интересные условия.

Но главное, о чем нужно задуматься – готовы ли вы в течение следующих 15-20 лет тянуть ежемесячные выплаты по ипотеке? Сначала кажется, что ради своего жилья можно потерпеть какое-то время, но долгосрочная ипотека многих угнетает психологически – даже если у человека высокая зарплата и нет проблем с деньгами.