Вина заемщика

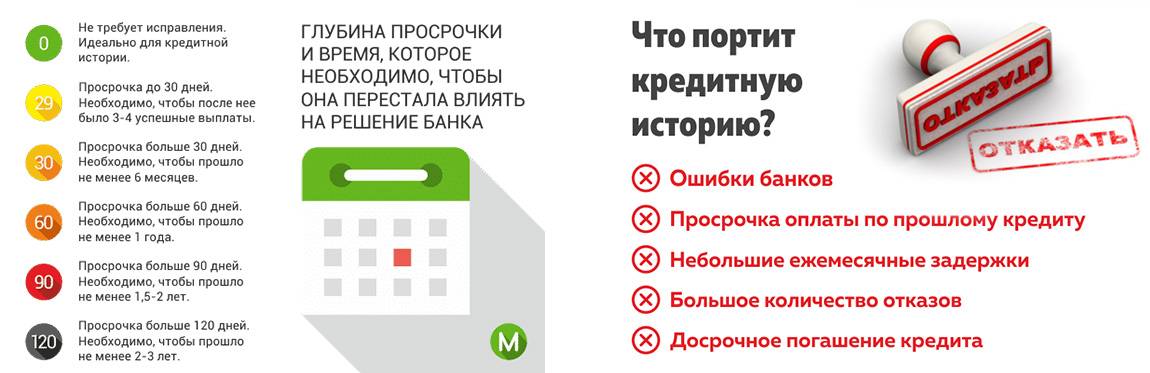

Кредитную историю можно испортить просрочками платежей, микрозаймами и частыми заявками на кредит.

Просрочки могут быть открытые (действующие), если вы прямо сейчас не платите по кредиту и закрытые (исторические). Это если вы пропускали платежи в прошлом, но после этого продолжили выплату. С исторической просрочкой кредит еще может быть одобрен. С действующей — никогда. Единственный способ исправить просрочки в кредитной истории — погасить их, перекрыть исправно выплаченными кредитами.

Два фрагмента кредитной истории НБКИ. Зеленые квадраты — платежи с разбивкой по месяцам. В верхнем примере заемщик отдал деньги через месяц. Для банка это непоказательный срок. В нижнем примере заемщик платил кредит 22 месяца — с таким сроком можно судить о платежной дисциплине. При прочих равных у второго заемщика больше шансов получить деньги в банке.

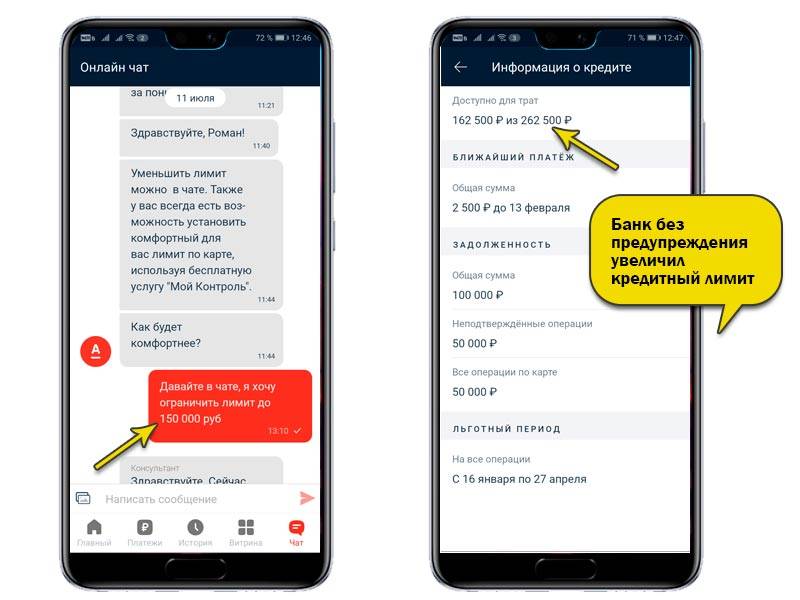

Что касается микрозаймов — они считаются «дорогими» по процентной ставке, и «маргинальными» по природе. Кто станет регулярно выплачивать кредиты на 5000 — 10000 рублей под 700% годовых? Только ненадежный заемщик, который не умеет планировать своих расходов. Банки к таким заемщикам относятся с опаской, не выдают больших кредитов, вовсе отказывают в одобрении.

Много заявок на кредит, которые вы подали одновременно, могут отрицательно сказаться на решении банка. они означают, что вам слишком сильно нужны деньги и вы не особенно разборчивы в выборе партнера. Если вы создали 10 заявок за месяц и по 9 получили отказ, вероятность отказа по 10 заявке — 99,99%. Исключения: заявки на автокредит или ипотеку, если вы подаете ее через автосалон или застройщика. Банки понимают, что вы готовитесь совершить крупную покупку, и не засчитывают заявки в другие банки, как негативный сигнал.

Заявка, которую банк одобрил и заявка, которую банк отклонил.

План действий

Активные просрочки нужно закрыть. Затем нужно совершить 12 — 18 своевременных выплат. Они «перекроют» негативное влияние просрочек. По микрозаймам нужно сделать паузу. И взять за правило не более 1 — 2 микрозаймов в год. Лучше — отказаться от них совсем. Заявку подавать следует только в три банка одновременно. Выбрали банки, оформили заявку. Посмотрели решение. Если везде отрицательно, выждали месяц, подали три другие заявки. Так вы избежите «автоматических» отказов.

Законна ли деятельность коллекторов

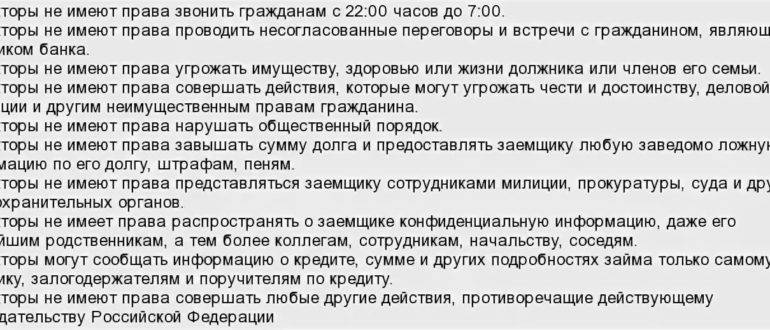

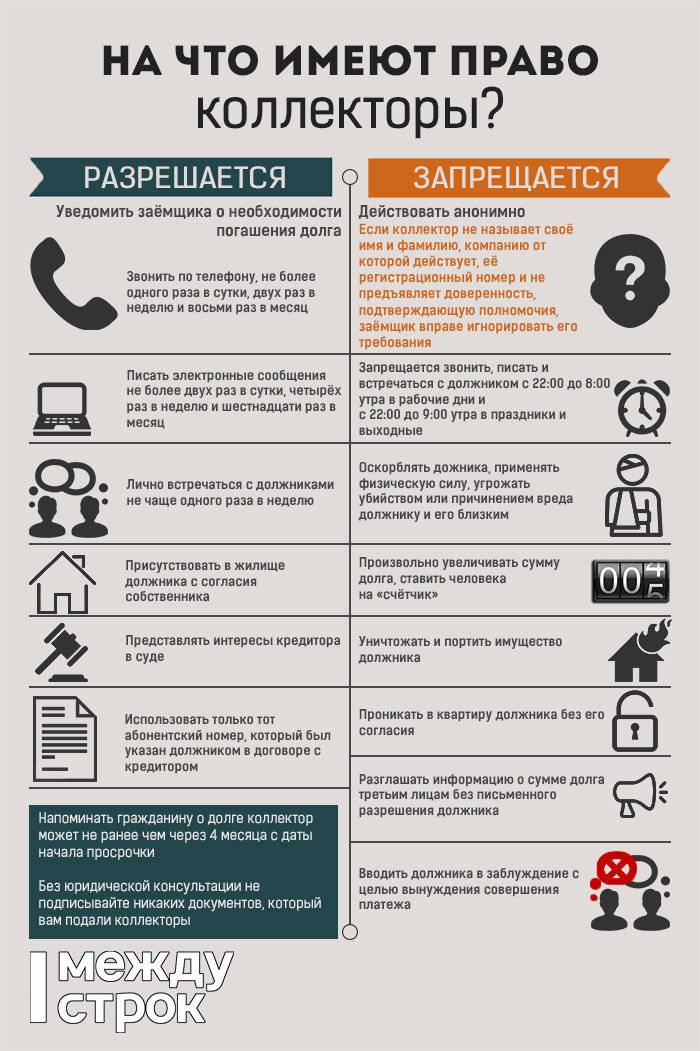

Коллекторские агентства работают в России на основании Закона №230-ФЗ регулирующего их деятельность и устанавливающего ответственность за нарушение законодательных норм. Банк или МФО абсолютно законно может обратиться к коллекторам за помощью во взыскании задолженности. Но только если вы согласились при оформлении договора кредитования на привлечение коллекторов в случае неуплаты. Законодательно предусмотрено 2 схемы работы коллекторов:

- на основании агентского договора.

Коллекторы лишь представляют законные интересы кредитора и оказывают ему помощь во взыскании задолженности;

- на основании переуступки прав требований

(договора цессии). Схема проста: коллекторское агентство выкупает у кредитора «безнадежный», с его точки зрения, долг за часть от его стоимости, после чего предъявляет должнику требования к его погашению. Коллекторы становятся кредиторами. В этом случае вы тоже можете избавиться от назойливых коллекторов, но придется взаимодействовать с ними именно как с кредитором.

Важно! На территории РФ законной является деятельность коллекторских агентств, включенных в специальный Реестр ФССП. Проверить юридическое лицо на законность можно на официальном сайте

Проверить юридическое лицо на законность можно на официальном сайте.

Но также не стоит забывать о так называемых «черных коллекторах» — действующих нелегально или полулегально «выбивателей» долгов, в работе практикующих весьма жесткие методы, вплоть до угроз, насилия, порчи имущества, нередко даже общественно опасным способом. Избавиться от них раз и навсегда довольно сложно, поскольку законные методы воздействия в их отношении малоэффективны.

Традиционно к их услугам прибегают микрофинансовые организации, ломбарды, кредитно-потребительские кооперативы. Крупные же банки ценят свою репутацию и предпочитают не обращаться в такие организации.

Единственным способом, как навсегда избавиться от «черных коллекторов», является взаимодействие с силовыми структурами: полицией или прокуратурой. Достаточно написать заявление о преследовании, вымогательстве, порче имущества, угрозе жизни (нужное можно выбрать по ситуации).

Как избавиться от долгов и коллекторов раз и навсегда

Единственный способ избавиться от долгов и коллекторов зафиксирован в № 127-ФЗ, это процедура банкротства физического лица, осуществляемая в Арбитражном суде. Процесс длится около 8-10 месяцев, само списание долга происходит на финальном заседании, но притязания прекращаются уже с первого заседания.

Должник проходит реализацию имущества, в процедуре могут проводиться торги, если есть имущество на продажу. На окончательном этапе суда списываются:

- кредитные долги;

- просрочки и пени;

- коллекторские долги;

- долги по коммунальным услугам;

- долги по налогам;

- долги по поручительству;

- долги по распискам.

Наша команда

Владислав Квитченко

генеральный директорТатьяна Смирнова

Старший юрист по банкротству физ. лицГригорий Нечаев

Юрист по банкротству физ. лицОлег Мартин

Финансовый аналитикЯрослав Митьков

Младший юрист по банкротству физ. лиц

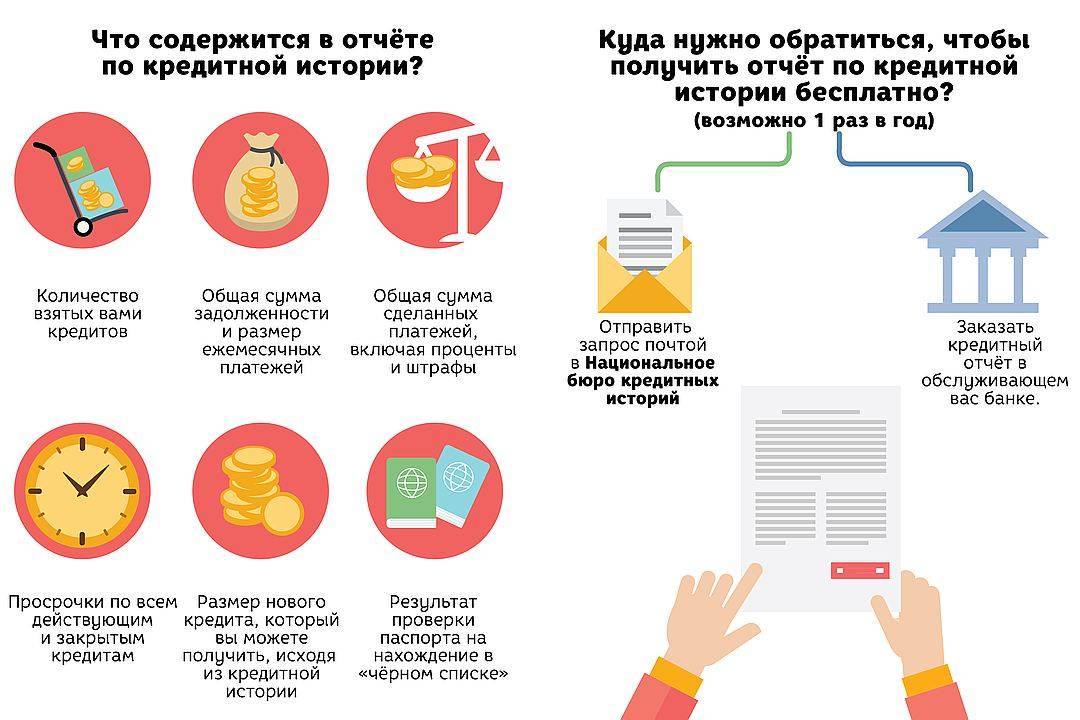

Что такое кредитная история и где она хранится?

- персональные данные о заемщике;

- название организации;

- сумму, срок кредитования;

- историю платежей по кредиту;

- состояние кредита: открыт, закрыт, просрочен, продан;

- запросы от организаций на ознакомление с кредитной историей;

- инициации и завершения процедуры банкротства.

В то же время часть кредитной истории, называемая «Информационной частью», запросить можно и без согласия человека.

- Титульная часть. Здесь указаны персональные данные субъекта истории и реквизиты его документов.

- Основная часть. Содержит описание всех кредитов, займов заемщика, в том числе погашенных, активных, просроченных и проданных. Здесь же указаны и другие данные о задолженностях. В основной части может быть указан индивидуальный кредитный рейтинг заемщика.

- Закрытая часть. Включает данные о тех организациях, которые выдали кредит или заем, кому были переуступлены права требования, а также какие структуры запрашивали КИ.

- Информационная часть. Включает данные о заявках на кредиты и займы, об отказах по заявкам. Также здесь можно найти информацию о наличии просрочек, при условии, что их было 2 и более подряд в течение 120 дней.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Как не испортить кредитную историю?

Советы, как не испортить КИ:

- Вовремя вносить платежи.

- Регулярно заказывать выписку и проверять на наличие ошибок, недостоверных сведений.

- Доказывать свою правоту БКИ, не лениться.

- Следить за своевременной оплатой коммунальных услуг, оплаты штрафов, если они появляются.

- Не брать слишком много займов – только по силам, в соответствии с заработком.

- Не обращаться за микрозаймами, если до этого обслуживались только кредиты.

Если нужны средства от банка в долг, то не стоит рассылать много заявок, это может испортить кредитную историю. Лучше отправить заявку в банк, где приходит зарплата на карточку либо открыт счет/вклад. В таком банке больше всего шансов получить одобрение. Можно послать заявление в компанию, которая больше других понравилась по условиям. Подождать ответ и после подавать заявку еще в один банк.

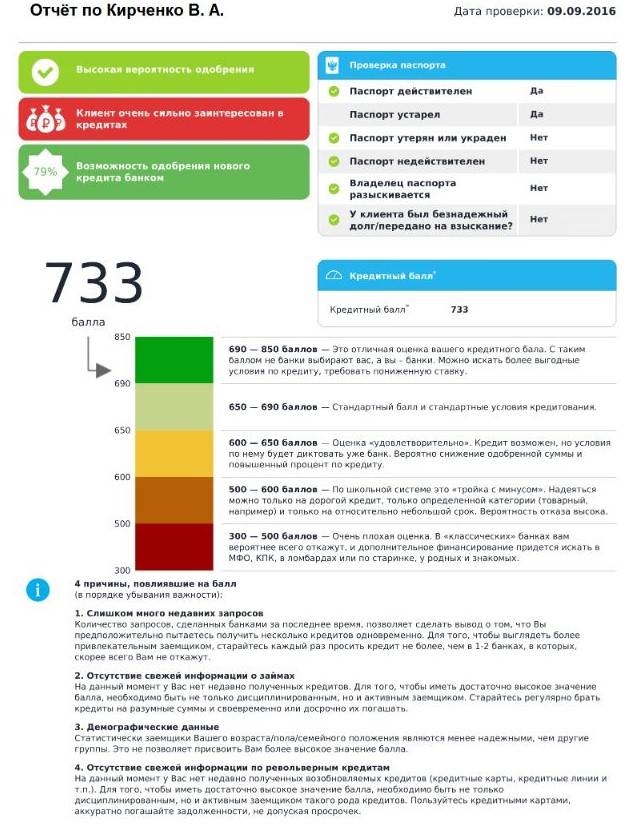

Следить за кредитной историей удобнее всего с сервисом «Сервис-КИ.com». В компании быстро и удобно формируют отчет, в котором содержатся полезные рекомендации по улучшению КИ и ее исправлению.

Вот что еще будет в выписке:

- статус паспорта – не устарел ли, не был ли украден или попал в черный список;

- шансы на получения кредита;

- причины рейтингового балла;

- советы, как исправить КИ;

- статистика по займам – количество, общая сумма, размер переплаты и многое другое.

Пользователь может получить выписку всего за час после заполнения анкеты. Нужно вписать ФИО, электронную почту для получения отчета, паспортные данный. Цена за выписку – 340 рублей. Вырезка из отчета:

Получить ссуду значительно проще, будучи подготовленным. Теперь заемщик знает все факторы, которые могут испортить его портфолио. Остается исправить ошибки при их наличии либо улучшить КИ, после чего подавать заявку на кредит.

Вся кредитная история хранится в одном месте

В России зарегистрировано несколько десятков Бюро Кредитных Историй, которые сотрудничают с коммерческими банками. Если вы брали кредит несколько раз и в разных банках, вероятнее всего, что ваша кредитная история разбита на части и хранится в разных БКИ. Как мы уже выяснили выше, вы можете узнать, в каких именно БКИ хранятся сведения о вашей кредитной истории, через сервис на сайте ЦБ РФ.

Крупнейшие БКИ в России – Национальное Бюро Кредитных Историй (НБКИ), Equifax и Объединенное Кредитное Бюро (ОКБ). Обратившись в любое из них вы с большой долей вероятности получите полную кредитную историю. Однако ряд банков сотрудничает с тем или иным БКИ на условиях эксклюзивности, поэтому сведения о некоторых ваших кредитах могут быть доступны в отчетах одних БКИ и отсутствовать в отчетах других.

Узнать свою кредитную историю онлайн. Бесплатно

Сколько на самом деле хранится КИ

Теперь разберемся, через сколько лет аннулируется кредитная история, каков реальный срок. В России действует Федеральный Закон О кредитных историях, который и дает ответ на этот вопрос. Статья 7 как раз посвящена хранению и сбору информации. Там и указано, через какое время обнуляется кредитная история, срок — 10 лет.

Но есть важный момент — отчет этих 10 лет начинается с момента попадания последней информации в досье. То есть если вы взяли кредит 10 лет назад и проблемно его погасили, эти сведения так и будут отражаться в КИ, пока история не исчезнет полностью.

Если о человеке не поступает никакой информации от банков в течение указанного срока, то только в этом случае история обнулится. Она исчезнет полностью. И если человек вдруг снова решит взять кредит, то для банка он будет чистым листом. Кредитная история будет формироваться заново.

Какие действия заемщику приведет к новому отсчету 10 лет:

- оформление любого кредитного продукта;

- погашение кредита;

- подача заявки на кредит. Даже если по ней поступит отказ, он будет зафиксирован в досье, и отсчет начнется заново.

Так что, если вы думаете о том, обнуляется ли кредитная история, то да, она может исчезнуть. Но для этого гражданин должен полностью залечь на дно и на 10 лет вообще забыть о кредитах.

Могут ли банки простить долги?

Граждане, имеющие негативное досье, также часто надеются на то, что банк простит долг, и в итоге негативные данные из кредитной истории исчезнут

И тут важно понимать — если в КИ попала информация о просрочках, она там останется навсегда. Или удалится, если в течение 10 лет в досье не попадает какая-либо информация

На практике действительно случается такое, что банки признают долговые обязательства безнадежными и списывают их. Это происходит после долгого и безуспешного взыскания, когда ни сам банк, ни приставы, ни коллекторы не смогли ничего поделать с должником.

Банк прощает долг, но кредитная история при этом не очищается. В ней будет отражаться информация об этом долге, который по факту — крайне проблемный. Несмотря на то, что открытой просрочки уже не будет, с таким заемщиком не пожелает связываться ни один банк.

Услуги НБКИ для заемщиков и кредиторов

Национальное бюро кредитных историй популярное не благодаря тому, что было одним из первых. Компания держит высокую планку долгие годы, постоянно обновляя свои продукты, добавляя новые услуги. Если коротко, основные виды деятельности «Национального бюро кредитных историй» можно перечислить тремя пунктами:

сбор, хранение, систематизация кредитных историй клиентов банков, предоставление кредитных отчетов финансовым учреждениям (для оценки заемщика и принятия решения) или самим заемщикам (для проверки достоверности данных); защита конфиденциальных данных (КИ), использование современных технических систем; скоринг, статистические, аналитические отчеты, рейтинги, основанные на данных кредитных историй, которые облегчают работу с клиентами и улучшают сферу кредитования.

Но «Национального бюро кредитных историй» – это не только хранение и предоставление по запросам кредитных историй (отчетов). Сфера деятельности компании намного шире, чем других, региональных или не таких мощных БКИ. Насколько отличается сервис НБКИ, можно увидеть из сравнительной таблицы.

| Предоставление кредитных отчетов | + | + |

| Кредитные отчеты онлайн | + | многие крупные БКИ |

| Запрос в ЦККИ | + | многие крупные БКИ |

| Верификация паспортных данных | + | 1-2 БКИ |

| Статистические отчеты на основе КИ | + | 1-2 БКИ |

| Аналитические отчеты для банков | + | 1-2 БКИ |

| Услуга «Сигнал 2.0» (уведомление банка об изменении в КИ субъекта) | + | — |

| Скоринг | + | некоторые БКИ |

| Оценка заемщика с учетом социальных связей | + | — |

| Оценка риска кредитного мошенничества | + | — |

| Проверка автомобилей (на предмет залога) | + | — |

В НБКИ для кредитных организаций работают разные схемы сотрудничества. Многие из них позволяют очень оперативно и надежно проводить скоринг клиента, полуавтоматические системы оценки снижают уровень риска, а такие полезные продукты, как верификация паспортных данных, или проверка автомобилей на предмет залога в других организациях, можно получить в течение нескольких минут, в онлайн-режиме.

| Предоставление кредитных отчетов | + | + |

| Кредитные отчеты онлайн | + | многие крупные БКИ |

| Запрос в ЦККИ (обо всех БКИ, в которых есть данные клиента) | + | многие крупные БКИ |

| Исправление кредитной истории* | + | + |

| Получение кода субъекта кредитной истории | + | многие крупные БКИ |

| Повышение финансовой грамотности | + | — |

*срок проверки информации, а также внесение изменений в кредитную историю в НБКИ – до 30 дней

Услуги для заемщиков в НБКИ практически не отличаются от других БКИ, разница только в удобстве получения кредитной истории и оперативности работы. В Национальном бюро кредитных историй существует шесть-семь способов получения КО клиентом, можно выбрать самый удобный для себя. Раз в год каждый пользователь имеет право получить информацию бесплатно. Учитывайте, что, в зависимости от выбранного способа, стоимость может отличаться, поскольку сопутствующие услуги придется оплатить все равно (например, нотариальное заверение подписи, стоимость телеграммы, услуги курьера и т.д.). Вы можете сами проанализировать, как получить кредитную историю за деньги самым удобным способом.

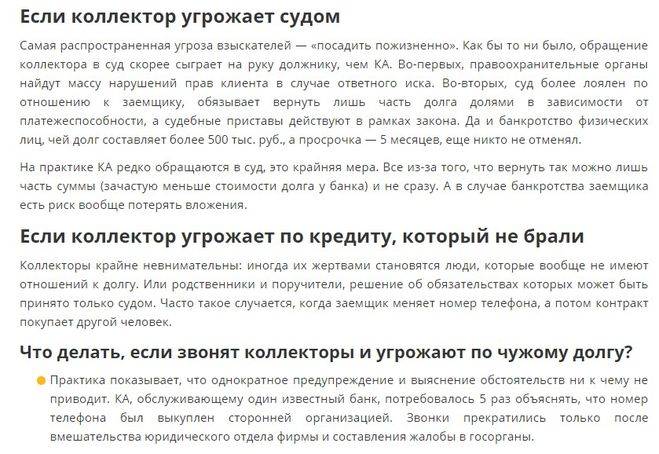

Как проверить, что коллектор назвал вам настоящую сумму долга

— Тут нужно понимать,что есть коллекторы из агентств,а есть сотрудники банка — из службы досудебного взыскания. Нужно разграничить эти понятия. Если долг по договору уступки права требования был передан в коллекторское агентство,то в банк вам звонить не имеет смысла,потому что ваш долг уже продан.

Такие организации за определенную сумму выкупают долг,после чего становятся его держателями. И если кто-то будет выходить против вас в суд,то это уже будет коллекторское агентство,а не банк.

Если же речь о досудебном взыскании банка,то нужно обратиться в саму кредитную организацию и уточнить сумму. Вы имеете право получить справку о состоянии вашей задолженности на конкретный период,потому что все равно продолжаете являться клиентом банка.

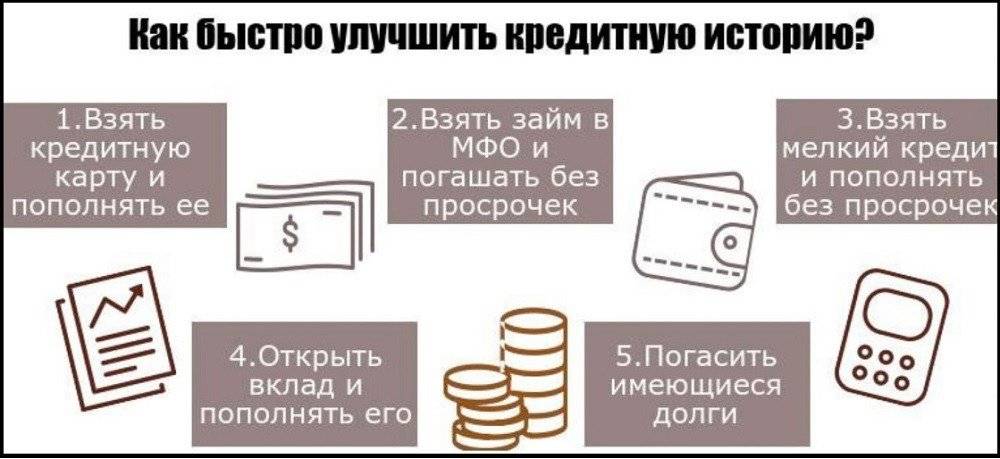

Пути улучшения кредитной истории

Исправить до идеализма кредитную историю не получится, но вот увеличить процентное соотношение хороших событий относительно плохих вполне возможно.

Есть ряд банков, готовых сотрудничать с честными клиентами. Например, у вас отрицательная кредитная история. Но в течение последних трех лет вы исправно и вовремя платили по своим счетам (коммунальные услуги, алименты, кредитные карты, обязательства по исполнительным листам), имеете постоянное место работы с высоким доходом, представите соответствующие справки и выписки, то кредитный отдел может вынести решение в вашу пользу.

Если этот вариант не подходит, то можно рассмотреть и другой способ. У заемщика имеются убедительные доказательства того, что задержки по выплатам происходили по независящим от вас обстоятельствам. Например, ввиду того, что он находился на стационарном лечении, попал под программу сокращения, работодатель выдавал зарплату со значительными опозданиями, или по каким-либо другим независящим от него обстоятельств был вынужден нарушить условия договора, со всеми доказательными документами обратится в банк, то вполне возможно новый кредит будет оформлен.

Третий вариант убедить кредитный отдел в своей добропорядочности – открыть депозит в этом же банке. Счет на ваше имя должен функционировать не менее одного года.

В случае отказа в крупном банке, можно обратиться в более молодую организацию, как правило, условия отбора там не настолько жесткие, кредитная история рассматривается, но особой значимости не имеет.

Так же возможно обратиться в любое кредитное сообщество, занимающееся краткосрочными займами на небольшие суммы и оформить кредит, к примеру, на мелко бытовую технику, хоть тостер, хоть набор кастрюль – значения не имеет.

Итак вы видите, что вариантов получить новый кредит, а с ним и шанс исправить свою репутацию, достаточно для того, что б выбрать подходящий. После того, как первый этап пройден, необходимо стараться изо всех сил, грамотно планировать свой бюджет, откладывать заранее с учетом возможных форс-мажоров, но в этот раз не допустить ни единой просрочки.

Один за другим, успешно выплаченные кредиты будут преобладать негативные моменты кредитной истории.

Так же рекомендуется время от времени контролировать свою кредитную историю. Что б получить такую информацию, на сайте Центробанка можно узнать, в каких конкретно бюро содержаться ваши данные, регистрационная форма достаточно простая, от вас потребуется всего лишь код субъекта кредитной истории, он указан в кредитном договоре. Далее посредством интернета, почты, телеграммы или личного визита обращаетесь в интересующее бюро с прошением отчета о вашей кредитной истории. Удовлетворяется он в кратчайшие сроки.

Проделывать это необходимо для того, что б исключить случаи, в которых негативные отметки в истории появляются не по вине заемщика, а благодаря ошибке банковского работника, отправившего в бюро ошибочную информацию. Для исправления, достаточно в банк представить чеки о своевременной оплате. Если он согласится со своей ошибкой, то самостоятельно уведомит бюро. Если нет, то спор всегда можно разрешить в судебном порядке.

Кредитная история – ваше лицо перед финансовыми учреждениями. Старайтесь беречь его, во избежание различных трудностей, связанных с кредитами, в дальнейшем.

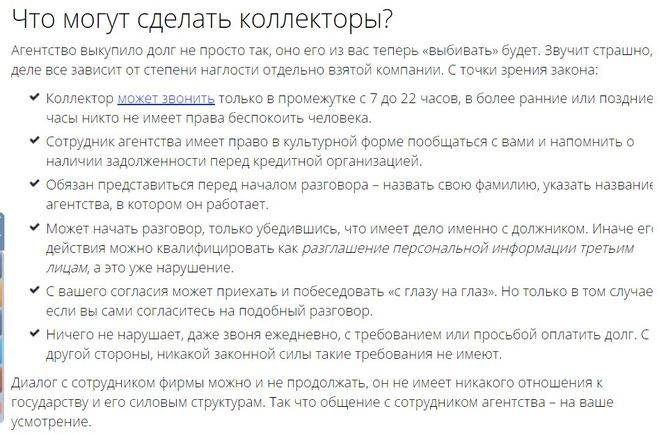

Если коллекторы нарушают ваши права — не нужно с ними говорить

— Коллекторы,это далеко не всегда те люди,которые пытаются выманить из вас как можно больше денег и нарушить ваши права. Есть адекватные люди,которые общаются в рамках закона и не превышают своих полномочий. С такими коллекторами стоило бы общаться,если вы собираетесь погасить долг.

Если же вам попались коллекторы,которые нарушают ваши права,то лучше всего оградите себя от общения с ними. Наша компания позволяет технически защитить устройства клиента,у нас есть определенная установка переадресации — стараемся обеспечить полную безопасность в этом отношении. Другими словами,всё общение с коллекторами мы берем на себя.

Что делать заемщику, если кредитная история испорчена?

Нужно найти причину, что могло испортить портфолио. Сначала выяснить свой код субъекта, сделать запрос в ЦККИ для получения списка БКИ, где хранится история, и после можно заказать выписку из БКИ или сторонних компаний и наконец узнать, что могло испортить историю.

Зная причину, можно выработать план действий, подобрать подходящие способы. Вот наиболее распространенные рекомендации для заемщиков:

- Исправить ошибки.

- Закрыть долги.

- Взять небольшой потребительский кредит.

- Взять микрозайм.

- Обратиться за реструктуризацией долгов либо рефинансированием.

- Оформить кредитную карту.

- Взять товары в рассрочку.

- Использовать программу «Кредитный доктор».

Кредитка и рассрочка наиболее эффективна при нулевой истории либо при наличии небольших огрехов. Если гражданин смог сильно испортить досье, то применяются программы по восстановлению КИ, как продукт от Совкомбанка «Кредитный доктор».

Суть программы в выдаче клиенту маленьких сумм в долг – 5 или 10 тысяч рублей на 3 или 6 месяцев.

Первая ссуда идет на оплату комиссий, выпуск карты. Поэтому погасить долг человеку придется из собственных средств.

Далее после закрытия клиенту предлагают еще два аналогичных шага по вручению ссуд, но на большую сумму.

Минусом программы является длительный срок и высокая ставка – сначала 33% годовых, позднее 22% годовых. Весь цикл займет до года или до двух-трех лет, что очень долго при необходимости быстро исправить КИ.

Портят ли коллекторы кредитную историю — разные варианты

Рассматривая вопрос с финансовой репутацией заемщика нужно учесть два типа информации — сведения о переуступке прав и выполнении денежных обязательств. Здесь выделяются такие моменты:

- Информация о продаже задолженности. Коллекторские фирмы обязаны передавать сведения в БКИ. Первая информация, которая поступает в бюро — о передачи задолженности коллекторам. Уже этот факт портит репутацию, ведь свидетельствует о реальных трудностях в погашении долга. По такой записи можно сделать вывод, что человек опустил руки и уже не справляется с обязательствами. Банки знают, что переуступка прав по задолженности происходит в редких случаях, поэтому с такими заемщиками они стараются не работать. Единственным выходом становится получение займов в МФО, но и эти организации при выдаче крупных займов будут внимательно проверять клиентов.

- Сведения о выполнении обязательств. Не менее важная информация касается ответственности заемщика и погашения им возникшей задолженности. Если человек отказывается выплачивать долг или успешно справляется с денежными обязательствами, эти данные также передаются в уполномоченный орган.

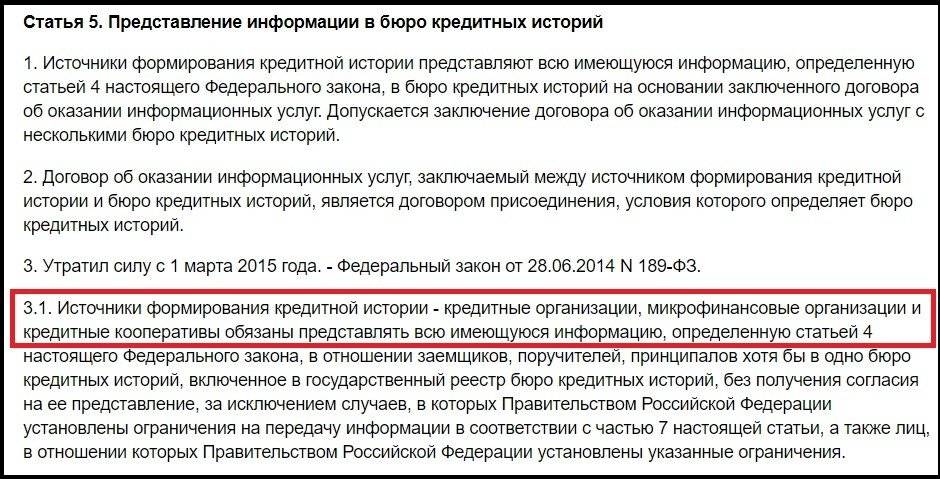

В ФЗ «О кредитных историях» (статье 5) указано, что МФО, банковские структуры и кредитные кооперативы ОБЯЗАНЫ передавать сведения в БКИ. Остальные субъекты не должны этого делать. Здесь же указаны исключения, обязывающие передавать данные о задолженности те организации, которые перекупают долги.

Коллекторы при оформлении договора по переуступке прав понимают, что банк уже передал сведения в БКИ о задолженности. Это значит, что они обязаны продолжать эту «линию» и дальше информировать бюро о сложившейся ситуации.

Что делать, если коллекторы нарушают закон: образцы жалоб

Если вы не в состоянии избавиться от долга коллекторам, а они при взыскании используют не совсем законные методы (угрожают, раскрывают информацию, наносят вред имуществу), то подать жалобу на их действия вы можете в:

- ФССП — это главный орган, контролирующий работу коллекторов;

- НАПКА — Национальную ассоциацию профессиональных коллекторских агентств;

- финансовому омбудсмену;

- Роскомнадзор — на разглашение персональных данных;

- полицию и прокуратуру.

ы и бланки жалоб на коллекторов:

Заявление об отказе от взаимодействия с коллекторами (19.5 КБ)

Пример заявления в полицию на угрозы и хулиганство (44.0 КБ)

Образец жалобы на коллекторов в Роскомнадзор (18.1 КБ)

Образец заявления в прокуратуру (79.1 КБ)

Бланк жалобы в ФССП на коллекторов (18.5 КБ)

Инструкция: как написать жалобу на коллектора здесь.

Если вам нанесли моральный или материальный ущерб, то вы можете начать суд с коллекторами и потребовать от них компенсации за нанесенный вред.

МФО, которые не запрашивают кредитную историю

Если вы будете искать в Интернете банки, которые не проверяют кредитную историю, то в первую очередь увидите рекламу МФО. Микрофинансовые организации действительно относятся к её качеству более лояльно, а получить деньги можно онлайн, просто предоставив данные паспорта.

Ниже представлена таблица с предложениями МФО: какие не проверяют кредитную историю и выдают займы даже тем, у кого были просрочки.

| Название | Максимально возможная сумма первого займа (руб.) | Процентная ставка |

| Веб-займ | 30000 | от 0% |

| Екапуста | 30000 | от 0% |

| Zaymigo | 15000 | 0,49% |

| Турбозайм | 20000 | 0,6% |

| Lime | 20000 | от 0% |

| Деньги Сразу | 30000 | 1% |

Изучите полный список микрофинансовых организаций, которые выдают займы без проверок.

Получив несколько займов в МФО (это самые лояльные организации для получения заемных средств) и вернув их в срок, вы оставите в свой КИ положительные отметки. После этого новые, самые лояльные банки могут одобрить вам кредитный продукт. Со временем, пользуясь такими услугами, вы сможете сформировать себе образ ответственного и добросовестного заемщика. Это поможет вам в будущем рассчитывать на более выгодные предложения от банков (в том числе и на ипотечное кредитование).

Кредитную историю нельзя проверить бесплатно

На этом мифе построена вся система проверки кредитной истории онлайн. Наверняка вы встречали десяток сервисов, которые предлагают быстро проверить вашу кредитную историю онлайн. Это действительно быстро и удобно, однако за сервис придется заплатить.

Проверить свою кредитную историю можно, обратившись в БКИ. Причем делать это можно каждый год совершенно бесплатно. Вы должны будете заплатить только в том случае, если запрашиваете кредитную историю чаще одного раза в год.

Узнать, в каких БКИ хранится ваша кредитная история, можно через сайт Центробанка. ЦБ является регулятором всех российских банков и финансовых учреждений. Чтобы узнать, в каком или в каких БКИ хранится ваша кредитная история, вам нужно знать свой код субъекта кредитной истории. Это своеобразный пин-код, который присваивается каждому человеку при оформлении первого кредита. Если вы знаете свой код субъекта кредитной истории, перейдите на страницу ЦККИ Центробанка РФ и заполните соответствующую форму.

Если вы не знаете код субъекта кредитной истории, вы можете обратиться в банк, в котором оформляли кредит. Иногда банки предоставляют эту информацию бесплатно, иногда – за деньги. Будьте настойчивыми.

Как навсегда избавиться от коллекторов

Для полного избавления от претензий нужно закрыть сами задолженности. Единственным эффективным и законным способом, как избавиться от долгов, является личное банкротство. Банкротство физ лица позволит вам списать долги по кредитам, микрозаймам, задолженности перед физическими лицами, долги в ЖКХ и даже штрафы ГИБДД.

При поддержке опытного кредитного юриста вы в течение 8-12 месяцев сможете избавиться от всех просрочек и проблемных задолженностей.

Наши услуги

Реализация имущества или банкротство «под ключ» — от 7 900 ₽/мес.

Юридическое сопровождение банкротства — от 88 000 ₽

Подготовка к процедуре внесудебного банкротства — 15 000 ₽

Также важно учитывать, что с момента подачи заявления на банкротство коллекторы теряют право беспокоить вас по поводу долгов,

также приостанавливается действие всех исполнительных производств, перестают начисляться штрафные проценты за просрочки.

Узнать больше о процедуре банкротства физических лиц или получить профессиональную помощь в борьбе с произволом коллекторских агентств вы можете, обратившись к кредитным юристам нашей компании. Специалисты разработают для вас оптимальную стратегию банкротства, помогут сформировать образ добропорядочного заемщика, представят ваши интересы в судебных инстанциях и при общении с кредиторами.

Может ли банк продать долг коллекторам

В начале работы с проблемной задолженностью банк может пригрозить своим заемщикам продать их долги коллекторам. Многим кредитным учреждениям известно, каким порой магическим эффектом для многих клиентов означает слово «коллекторы». Иногда такая угроза заставляет должника все-таки пойти навстречу банку и начать погашать кредит. Но не стоит рассчитывать на длительную лояльность со стороны банка. По прошествии времени кредит может действительно быть передан коллекторскому агентству.

Зачем это нужно кредитной организации? Если банк понимает, что все предпринятые им меры по возврату задолженности не приводят к какому-либо результату, в таком случае он может решить продать долг коллекторам. Они имеют собственные рычаги воздействия на проблемных клиентов, большинство из которых носит психологический характер. Тем самым банк частично возвратит выданную сумму кредита и улучшит свои текущие финансовые показатели по кредитному портфелю.

Можно исправить плохую кредитную историю

Этот миф подразумевает, что вы обращаетесь в один из сервисов, который предлагает вам за небольшие деньги исправить вашу кредитную историю. Все подобные способы являются в лучшем случае неправдой, а в худшем – мошенничеством!

Кредитную историю можно исправить только в одном случае – если в ней допущена ошибка. По статистике ошибки в кредитных историях случаются в одном случае из тысячи. Если вам не повезло, и банк или БКИ по какой-то причине внес ошибочную информацию в вашу кредитную историю, вы можете обратиться в БКИ с требованием исправить или удалить недостоверную информацию.

В остальных случаях исправить кредитную историю можно, своевременно выполняя обязательства по оформленным кредитам и кредитным картам. Каждый новый кредит без задолженностей и просрочек будет улучшать ваш кредитный рейтинг и положительно влиять на кредитную историю.

Компании, оказывающие помощь в получении кредита

- в подборе займа, кредита или банковской карты с кредитным лимитом;

- советами по исправлению КИ;

- в подготовке документов;

- оформить заявку;

- в переговорах с кредиторами;

- в анализе кредитного договора;

- в получении самого кредита, путем сопровождения всей сделки.

LionCredit

- помощь в подготовке документов;

- юридическое сопровождении;

- анализ кредитного договора.

Здесь работают те, кто реально помогает без предоплаты, что положительно характеризует брокера. В компании обещают: поможем даже тем, у кого испорчена КИ.

LK-кредит

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Роял Финанс

помогает должникам в оформлении перекредитования, что важно для заемщиков с очень плохой кредитной историей;

помогает составить финансовый план погашения с учетом индивидуальной ситуации клиента;

защищают от коллекторов, выступая уполномоченными представителями;

проводят юридическую экспертизу кредитных договоров;

могут быть представителями в суде;

оказывают риелторские услуги и многое другое.

Важно, что честные кредитные брокеры не берут предоплату, не обещают: «100% помогу в вопросе», «гарантировано оформим кредит, работаю с любой КИ», «смогу изменить КИ в лучшую сторону». Такие обещания – это мошенничество

Обратившись к мошенникам, вы не получите кредит, а лишь потеряете деньги и предоставите свои персональные данные.

Как очистить кредитную историю в общей базе. Вся правда

Вопросом, как очистить кредитную историю в общей базе, задаются все больше граждан страны. Постоянные кредиты, невозможность вовремя оплатить задолженность, все это приводит к ухудшению кредитного отчета. Иногда ситуация настолько критическая, что возможностью избавиться от проблем представляется только стертая информация по всем долгам.

Общая база хранения кредитной истории — так ли

Всем известно, что отчет по кредитной истории каждого участника банковских отношений хранится в Бюро Кредитных Историй. На сегодняшний момент официально действует 16 организаций. Каждая несет ответственность за сохранность личных данных, соблюдает запрет на передачу отчета третьим лица без согласия субъекта.

Говорить о наличии единой базы, не совсем правильно. Ведь отчет может находится не в одном бюро, а нескольких. Все зависит от банка, в котором оформлен кредит. Информация передается в то БКИ, с которым заключено партнерское соглашение. Если займы получены в нескольких организациях, то вероятность нахождения отчета сразу в 2-3х бюро возрастает.

Неофициальный способ очистить кредитную историю

Все больше предложений появляется от «лжесотрудников» бюро. Предлагается за денежное вознаграждение удалить ненужную информацию по кредитам. Поддельные документы доказывают отношение к работе одного из бюро. Просят выполнить несколько простых действий:

- Указать личные данные, для доступа к отчету;

- Перевести на счет около 10 000 р. за услугу;

- Указать почту, для получения чистой КИ.

Через сутки идеальная кредитная история показывается вам. Проблемы начнутся, как только обратитесь за очередным кредитом. Поймете, что ничего не изменилось, все данные продолжают действовать.

Обнаружить мошенников сложно. Они не оставляют данных для связи, аргументируя это незаконной деятельностью и страхом быть уволенным с работы.

Варианты улучшить кредитную историю. Что нужно знать

Если возник вопрос «как очистить кредитную историю», значит стало затруднительно получить необходимый заём в банке. И произошло это из-за плохой КИ, которую испортили просрочками и неуплатами.

! Кредитная история хранится в бюро 10 лет со дня последних изменений.

Поэтому есть два варианта решения вопроса:

- Можно дожидаться истечения срока действия отчета. Через 10 лет смело идти в банк и создавать новую историю.

- Исправить КИ и получить необходимый кредит в скором времени.

Способы улучшить кредитную историю зависят от того, насколько велики суммы долгов и наличие судебных взысканий. Алгоритм действий следующий:

⓵ Погасить действующие долги. Если их несколько, начинать нужно с меньших сумм, постепенно закрывая крупные. Если выплаты не возможны из-за возникших ситуаций (рождение ребенка, увольнение и т.д.

), необходимо незамедлительно обратиться в банк, где оформлен кредитный договор. У многих действуют специальные программы, которые снижают процентные ставки, дают рассрочку. Это снизит финансовую нагрузку, даст возможность вовремя вносить платежи.

Без выполнения этого пункта последующие не имеют никакой ценности.

⓵ Самостоятельно оформить мелкие ссуды. Этот вариант может использовать даже гражданин с безнадежной ситуацией. МФО предоставляют такие займы, не проверяя кредитную историю. Нужен только паспорт. Главное условие – погашать долг точно в срок.

Желательно воспользоваться услугами не единожды. После этого можно переходить на небольшие (новые) банки. Продолжать «обновлять» кредитную историю уже там. Примерно через 1- 1,5 года обратиться в известную банковскую организацию.

Как правило, на решение по кредиту больше влияет «свежая» информация за последние 2-3 года.

⓵ Использовать готовые программы. В таком случае лучше сразу выбрать крупный банк, или тот, в который раньше обращались. Исправление происходит в несколько этапов. Каждый отличается суммой и процентами по ней.

Организация доверяет и готова предложить «весомые» суммы.

Ответ на вопрос «как очистить кредитную историю в общей базе» исчерпан. Удалить отчет невозможно, кроме того, единой базы хранения не существует. Что можно предпринять, так это исправить свою КИ одним из вышеописанных способов.

Если вам постоянно отказывают в кредитах, проверьте свою кредитную историю.Закажите онлайн отчет и узнайте по каким причинам вам делают отказы, в каком состоянии ваша КИ. Посмотрите на себя глазами банков!

Как очистить кредитную историю в общей базе. Вся правда was last modified: Апрель 18th, 2017 by Александр Невский