Можно ли погасить оставшуюся сумму или часть сертификатом

Если у семьи уже есть действующий жилищный кредит, обязательно на полную сумму недвижимости, в первоначальном договоре вряд ли будет указано про материнский капитал.

Тогда порядок действий будет таковым:

- Ипотечная квартира оформляется на каждого из членов семьи, а договор долевого участия регистрируется в Росреестре.

- После этого Пенсионный фонд переводит кредитные средства на счет продавца квартиры в счет всей оставшейся суммы или ее части.

- Если маткапитал погашает весь остаток — семья остается в расчете с продавцом и квартира переходит в их полное распоряжении. В обратном случае до момента полного погашения кредита и уплаты всех процентов за пользование средствами, недвижимость будет находиться в залоге у банка.

Что касается банка, то с ним нужно взаимодействовать по следующей схеме:

- В банке, который предоставил ипотечный кредит, нужно взять справку об остаточной сумме задолженности и заявить о желании погасить ее средствами маткапитала.

- В филиале Пенсионного фонда по месту регистрации сдаются необходимые документы, к которым прикладывается справка о кредите.

- В течение месяца ПФР изучает заявление о таком способе распоряжения государственной субсидией. В случае позитивного решения в течение последующего месяца ПФР переводит деньги на счет банка.

Если материнским капиталом была погашена только часть задолженности, после перевода средств в банке утверждается новый график ежемесячных платежей, который уменьшает их сумму и итоговые сроки выплат.

В видео дополнительная информация о погашении ипотеки при помощи маткапитала:

Требования к заемщику по ипотечному кредитованию

Клиенты, желающие взять ипотеку (кредит на жилье) под материнский капитал, должны соответствовать следующим требованиям.

Общим, или базовым, установленным банком для любой программы: возраст от 20 лет на момент оформления и до 65 на момент погашения, подтверждение трудового стажа (не менее 6 месяцев на последнем месте работы) и платежеспособности.

Частным, предусмотренным спецпрограммой «Кредитование с учетом материнского (семейного) капитала»: наличие соответствующего государственного сертификата на и справки из Пенсионного фонда РФ о размере положенных вам средств.

Можно ли материнским капиталом погасить кредит в банке?

Согласно постановления № 862, маткапиталом можно частично или полностью погасить целевой кредит, взятый в банке на покупку жилья. Для этого необходимо уведомить кредитную организацию за 30 дней, так как ст. 810 ГК РФ устанавливает, что гражданин имеет право досрочно вернуть кредитные средства, взятые под проценты, если он предупредит об этом банк в указанный срок. Также владелец сертификата должен взять справку о невыплаченном остатке.

Кредитные организации могут устанавливать иной период, в который необходимо сообщить о досрочной уплате кредита.

Чтобы полностью или частично выплатить жилищный кредит материнским капиталом, в банк необходимо предоставить:

- удостоверение личности заемщика/созаемщика;

- заявление на досрочное погашение;

- справку из ПФР об остатке маткапитала;

- сертификат на МСК.

После этого владельцу сертификата нужно обратиться в Пенсионный фонд, предоставив:

- заявление о распоряжении;

- паспорт РФ с отметкой о регистрации;

- паспорт супруга и брачное свидетельство, если он является созаемщиком;

- копию кредитного договора;

- копию договора ипотеки, прошедшего государственную регистрацию;

- правоустанавливающие документы на жилое помещение:

- выписку о праве собственности из ЕГРН;

- копию договора долевого участия, зарегистрированного в Росреестре;

- выписку из реестра членов жилищного кооператива;

- справку о размере невыплаченного остатка по кредиту;

- подтверждение безналичного зачисления на счет владельца сертификата (супруга) кредитных средств;

- обязательство о выделении долей.

Обращение рассматривается органом ПФР один месяц. Если распоряжение одобряется, то материнский капитал переводится кредитной организации в течение 10-ти рабочих дней.

Согласно ч. 3. постановления № 862, материнский капитал можно использовать для погашения рефинансированного целевого кредита на строительство или покупку жилья.

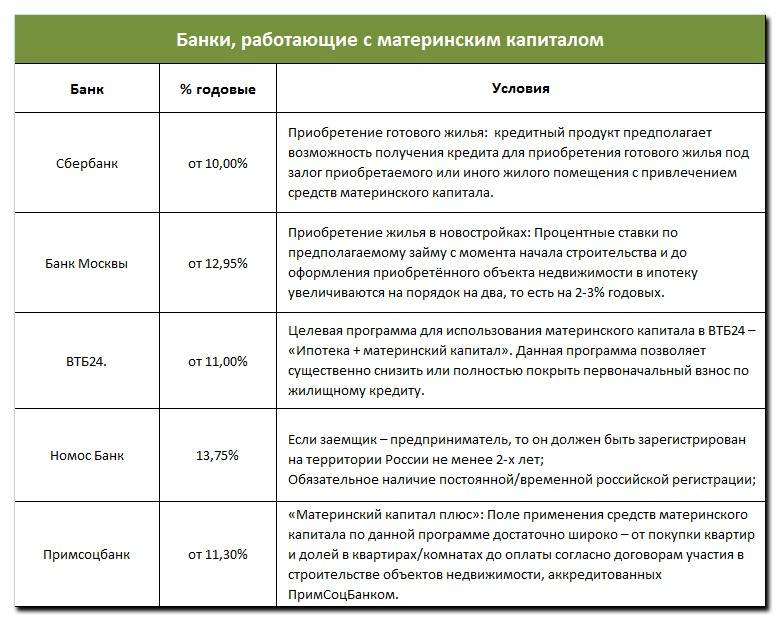

Условия, предлагаемые банками

При этом в ДельтаКредите сейчас очень маленький первоначальный взнос. Его размер составляет всего 5 процентов. Здесь выдают ипотечные займы. Кроме того, материнский капитал разрешено использовать и для досрочного либо же частичного погашения ранее выданного кредита. Есть следующее условие – размер ссуды не должен превышать максимально допустимый правилами финучреждения.

В Юникредите разрешено использовать вышеназванную субсидию от государства в качестве собственных накоплений, при покупке жилой недвижимости на рынке вторичном. Впрочем, это позволяется лишь тем, кто решил стать участником действующей целевой программы. Предъявителю сертификата могут также увеличить заем на сумму равную капиталу, но только в том случае, если получатель согласится истратить эти деньги на выплату долга, после того как зарегистрирует право на собственность на залоговое имущество.

Сбербанк России одно из самых крупных профильных учреждений в стране. Он работает практически во всех городах и, в том числе, в:

- Оренбурге;

- Уфе;

- Калининграде;

- Новосибирске.

Средства, получаемые за счет материнского капитала, можно пустить на:

- оплату ранее взятого кредита;

- покупку нового жилья;

- строительство дома.

Получатель субсидии от государства обязан представить Сбербанку сертификат. Объект недвижимости потребуется оформить в собственность родителей, с выделением долей детям.

В Крыму пока многие российские банки не работают. По этой причине там выбор существенным образом ограничен. Сейчас в данном регионе наиболее привлекательные условия у РНКБ.

В Банке Москвы функционирует специальная программа для лиц, намеревающихся пустить материнский капитал на улучшение своих жилищных условий. Деньги в данном случае можно израсходовать как на совершенно новую квартиру, так и на жилплощадь в доме, который еще только строится.

В ВТБ24 материнским капиталом разрешают погасить первоначальный взнос (20 процентов от общей стоимости) или же выплатить часть ранее взятого кредита. Условия таковы:

- претендент на получение ипотечного займа обязан предъявить сертификат;

- средства выдаются исключительно в рублях;

- кредит расходуется на вторичное жилье или новую квартиру.

«Открытие». Здесь первоначальный взнос, а точнее, его размер, влияет на ставку процентную по займу. Под материнский капитал обычно выдают средства под 11,75 в год.

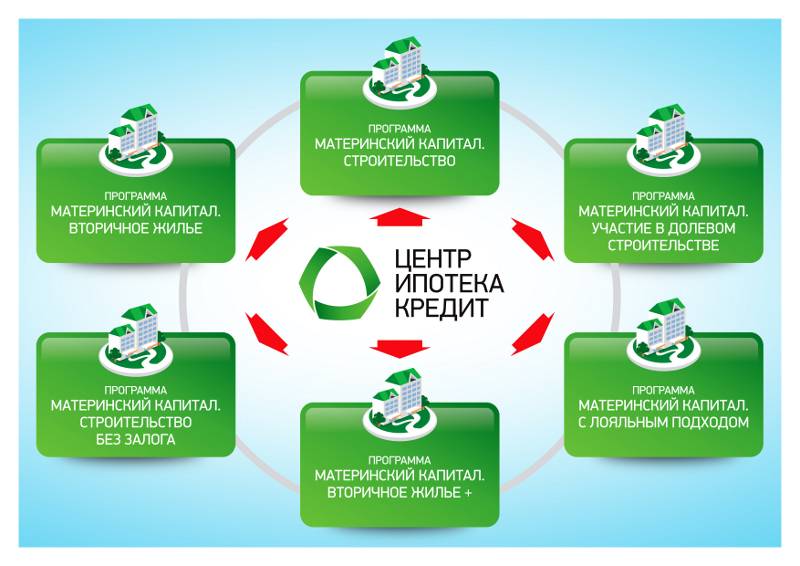

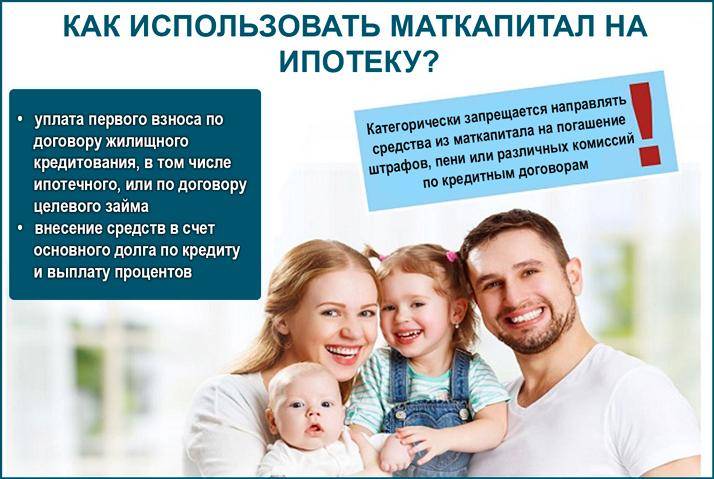

На что можно потратить материнский капитал?

- На улучшение жилищных условий (в этом случае цель – покупка или строительство жилья, рассматривается в том числе вторичный рынок);

- Получение образования;

- Траты которые нужны на детей, имеющих инвалидность;

- Пенсионные накопления одного из родителей.

- Ипотечные кредиты;

- Кредит на приобретение недвижимости;

- Целевой кредит или заем (потребительские кредиты).

Целевой кредит на строительство

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Направления размещения материнского капитала

Наиболее популярным в последнее время является следующее применение государственной субсидии:

- оплата за обучение в образовательных учреждениях;

- кредитование в банковской организации для улучшения условий проживания.

В первом случае капитал материнский используется не только на оплату образования непосредственного «виновника» субсидии, но и его сестер или братьев. Как известно, оплата за обучение производится некоторыми частями, ежегодно. Можно часть расходов оплатить именно материнским капиталом, а оставшуюся задолженность выплачивать самостоятельно собственными средствами, либо оформить кредитование.

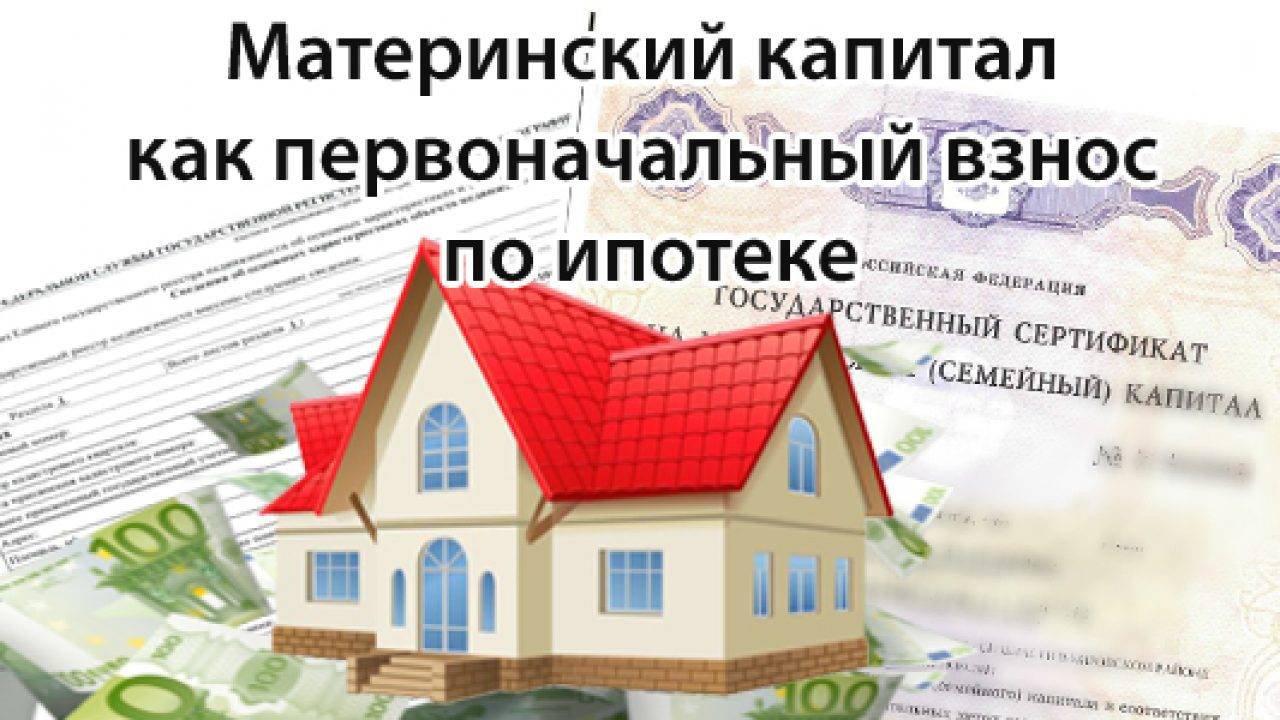

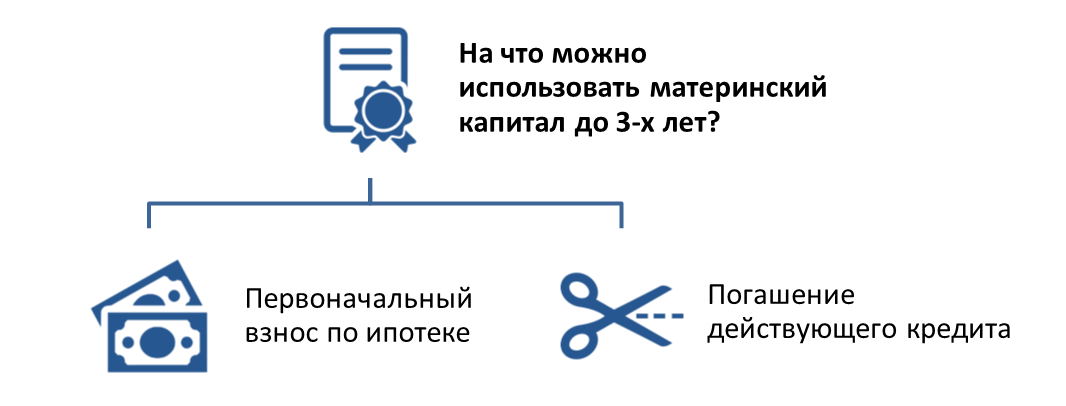

В случае кредитования по ипотечным программам материнский капитал может выступать как первоначальным взносом, так и оплатой части задолженности.

Рассмотрим подробнее применение материнского капитала как финансирования улучшения жилищного положения семьи, посредством погашения уже существующих займов, либо оформлением нового кредитного договора.

Погашение кредита материнским капиталом

Погашение задолженности производится в такой последовательности:

- Получение сертификата и решение по выбору жилья для покупки;

- Обращение в банк за справкой относительно суммы остатка процентов и основного долга;

- Заявление в ПФ, поданное по поводу перевода денег из МК в счёт погашения долга по кредиту;

- Оформление соответствующих бумаг сотрудниками ПФ (в пределах 3-х месяцев);

- Перевод денег в указанный банк;

- Направление средств на счёт лица, заинтересованного в кредитовании;

- Списание долга по займу (чаще всего, в счёт основного долга);

- Изменения в графике погашения кредита и уменьшение суммы ежемесячных платежей.

Как направить маткапитал на первоначальный взнос по ипотеке

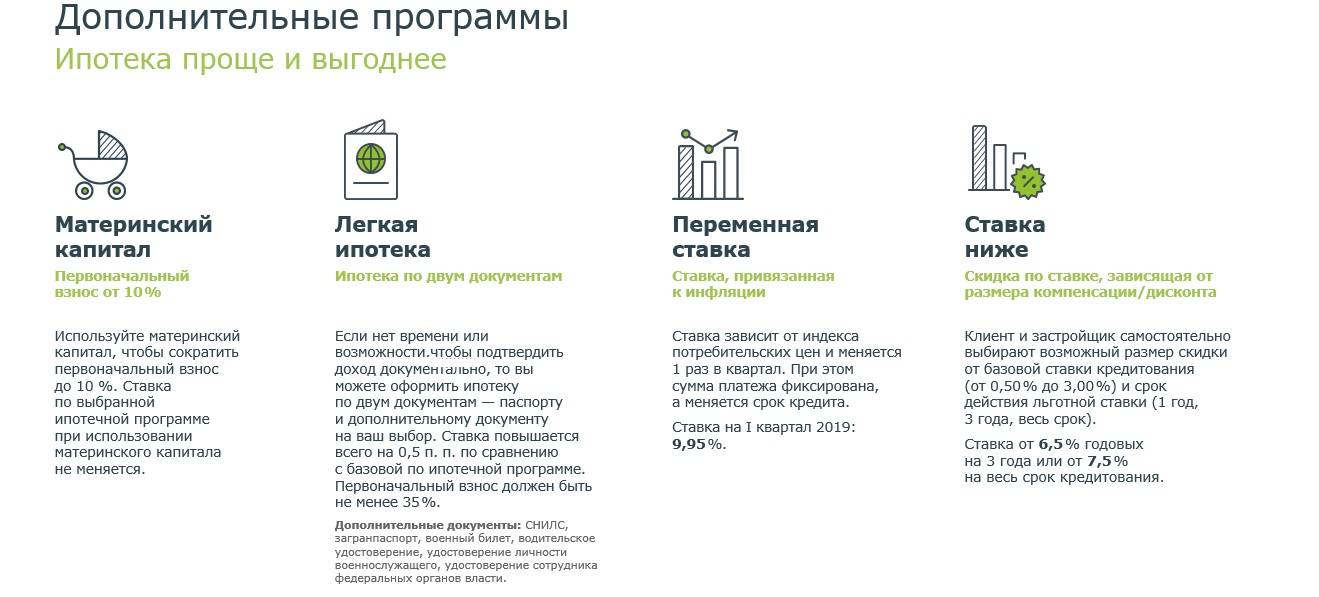

Направление капитала в качестве первоначального взноса имеет свои нюансы. Они связаны с организацией банковского сектора — не все банки предоставляют возможность уплатить первый взнос по ипотеке маткапиталом.

Требования кредитных организаций к заемщику стандартны:

- Стаж работы от полугода на последнем месте трудоустройства, общий стаж за последние 5 лет не менее года;

- Справка по форме 2-НДФЛ, отражающая официальные доходы;

- Кредитная история без просрочек выплат или иных нарушений кредитных договоров.

Ипотечный займ требует предоставления залога. Им выступает приобретаемая недвижимость. На период выплат займа она находится в залоге у банка, и если заёмщик не выполняет свои обязательства в рамках договора, банк имеет право покрыть свои убытки залоговым объектом.

Поэтому банки предъявляют особые требования к покупаемому жилью, обращая внимание на его рентабельность и реальную рыночную стоимость. Заключение договора по ипотеке требует от потенциального заемщика документа по независимой оценки недвижимости

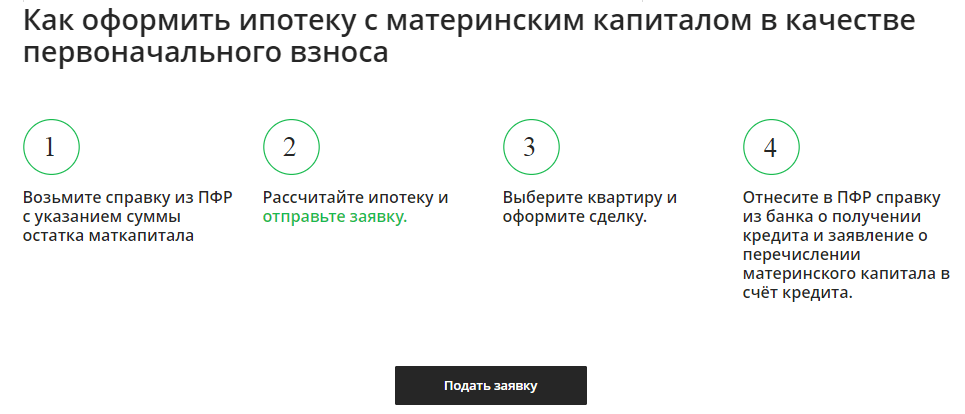

Алгоритм действий при заключении договора ипотеки с первоначальным взносом в виде маткапитала:

- Банк одобряет ипотеку с использованием капитала в виде первого взноса.

- Семья ищет квартиру или дом и оценивает недвижимость.

- Банк одобряет выбранный вариант жилья.

- Семья заключает договор ипотеки и купли-продажи. ДКП регистрируют в Росреестре.

- Семья пишет заявление в Пенсионный фонд на перечисление средств на счет банка.

Документы для оформления ипотеки в банке:

- паспорт, ИНН, СНИЛС заемщика;

- сертификат маткапитала и выписка ПФР о наличии средств на счету;

- справка 2-НДФЛ;

- договор купли-продажи;

- выписка из домовой книги, технический паспорт недвижимости, справка из БТИ;

При покупке недвижимости на стадии строительства, список документов незначительно отличается. Понадобится также обязательство об оформлении помещения в общую собственность.

Документы для предоставления в ПФР:

- заявление о переводе средств;

- договор ипотеки;

- документы на приобретаемую недвижимость;

- сертификат маткапитала;

- паспорт и СНИЛС владельца капитала.

Нюансы использования капитала в виде первоначального взноса по ипотечному кредиту:

- Сумма взноса составляет 10-20% от общей суммы займа. Если средств капитала не хватает, чтобы её покрыть, заемщику нужно искать собственные деньги;

- Квартиру, которую купили в ипотеку нельзя продавать, дарить менять и др. Обременение снимут только после выплаты долга банку. Любые сделки с недвижимостью до этого момента потребуют согласия банковской организации.

Как взять ипотеку без согласия мужа

Согласно Семейному Кодексу РФ, в отношении законных супругов действует режим совместной собственности, то есть все приобретенное в браке считается общим.

В законе не прописано требование согласия второго супруга на ипотеку, но на практике один из супругов берёт ипотеку, а второй становится созаёмщиком.

Сертификат на материнский капитал в большинстве случаев получают женщины. Но при этом закон требует оформлять приобретенную с его участием недвижимость в общую собственность на всех членов семьи. Это значит, что супруг может быть против ипотеки и не помогать жене с ее оплатой. Но он гарантированно получит свою долю в недвижимости, которая останется в его собственности, к примеру, в случае расторжения брака.

ТОП 5 предложений банков

Программы ипотечного кредитования с использованием финансовой помощи от государства наиболее востребованы среди клиентов крупнейших игроков банковского рынка. Среди таких участников Сбербанк России, Райффайзенбанк, Россельхозбанк, ВТБ-24 и Банк Москвы и Газпромбанк. Разберем условия выдачи ипотеки в них в деталях.

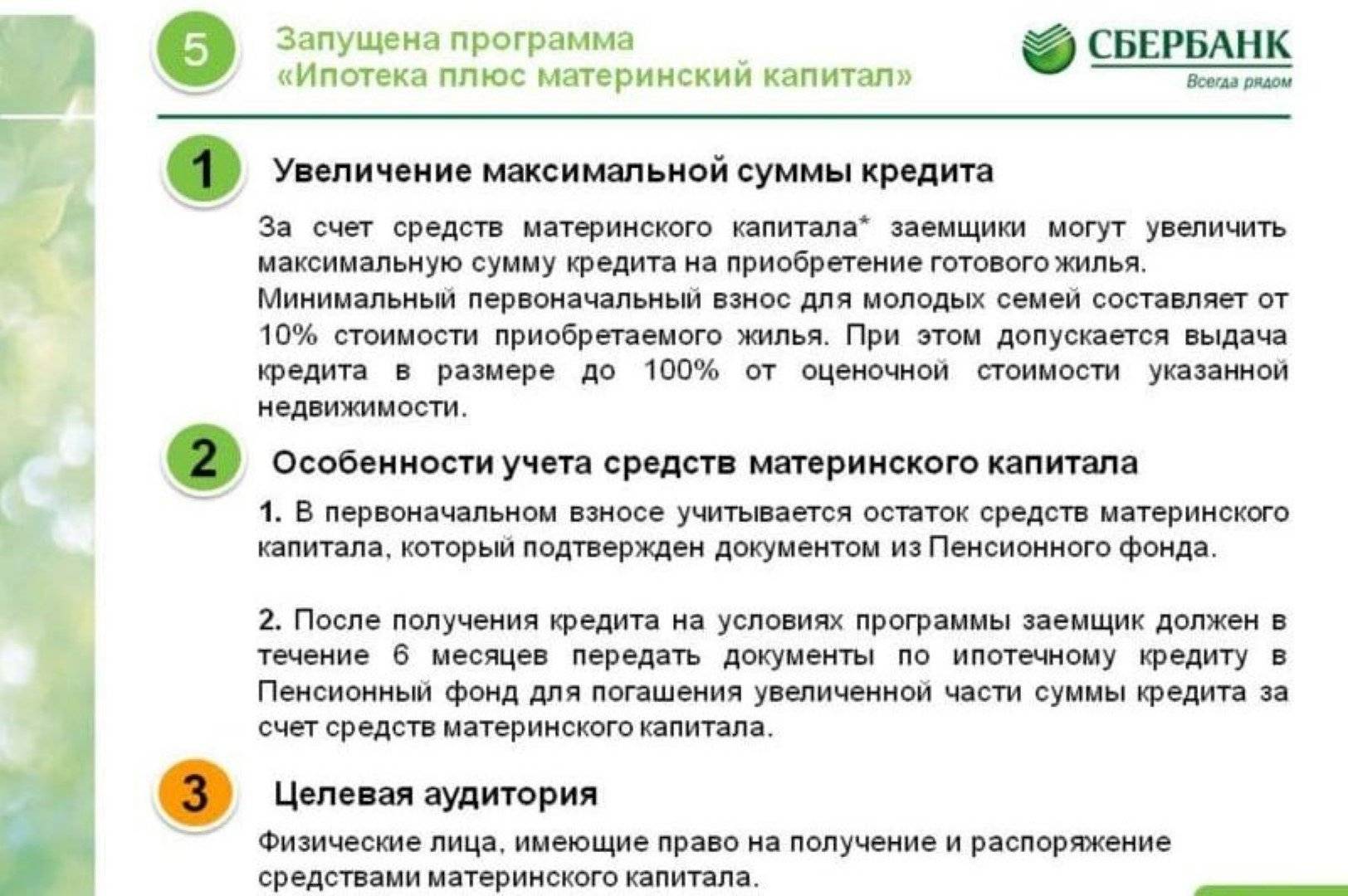

Сбербанк

В Сбербанке сейчас действует специальная программа «Ипотека плюс материнский капитал», по которой можно приобрести строящееся или готовое жилье. Параметры данной программы соответствуют двум ипотечным продуктам банка «Приобретение строящегося жилья» и «Приобретение готового жилья – единая ставка».

Маткапитал можно направить как на оплату первого взноса (частично или полностью) или погасить часть задолженности по оформленному ранее займу.

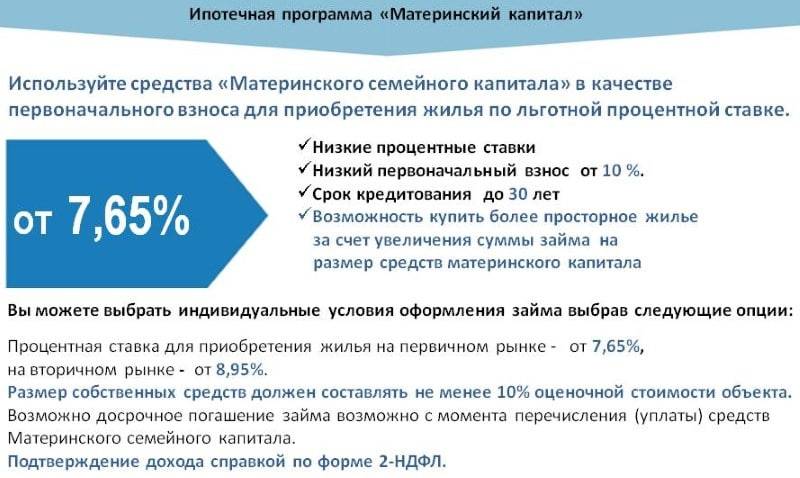

По программе покупки жилья на вторичном рынке минимальная процентная ставка – 8,9% в год. Ее утверждают в рамках акции для молодой семьи и при условии электронного способа оформления сделки. Базовая ставка по кредиту будет равна 10% годовых.

Что касается новостроек, то ставка в 7,4% устанавливается для клиентов, покупающих жилье по программе субсидирования процента застройщиками у одного из партнеров такой программы, также при регистрации сделки электронно.

Если заемщик отказался приобрести полную страховку по ипотеке и не относится к категории зарплатных клиентов банк увеличит размер базовой ставки на 0,5 – 1 п.п.

Также клиентам предоставляется возможность получить ипотеки всего по 2-м документам, без подтверждения доходов, однако годовая ставка будет установлена в диапазоне 8,4 – 10,5%.

ВТБ Банк Москвы

Действующие в ВТБ Банке Москвы программы ипотеки предполагают использование материнского капитала.

По программе «Люди дела» работники сфер здравоохранения, образования и военнослужащие могут получить кредит со ставкой от 9,5% годовых. Для стандартных клиентов действует базовый процент – 10%. При отказе от заключения договора комплексного страхования она увеличится на 1 п.п.

Банк рассматривает каждую кредитную заявку в течение 2-7 рабочих дней. При подаче онлайн-заявки можно получить предварительное решение в течение 15 минут.

Предельная сумма займа определяется кредитоспособностью заемщика и рыночной стоимостью приобретаемого жилья.

Важно! Банк ВТБ 24 и Банк Москвы обязательно требуют 5% первый взнос наличкой от стоимости квартиры. Это в негативную сторону отличается от Сбербанка, в котором квартиру можно полностью купить без денег с сертификатом на маткап

Россельхозбанк

В Россельхозбанке потенциальные заемщики могут получить ипотеку с целью приобретения квартиры, дома, апартаментов или участка земли.

При отказе от страховки базовая ставка стандартно увеличится на 1 п.п.

Нулевой первоначальный взнос будет установлен при условии, что суммы маткапитала хватит на его оплату. т.е. он должен составлять как минимум 10-20% ПВ.

Газпромбанк

Газпромбанк также принимает материнский капитал в качестве оплаты первоначального взноса или при погашении долга по действующему договору.

До конца года действует акция, по которой можно купить жилье по единой ставке 9,5% годовых.

При внесении сразу суммы свыше 40% от цены недвижимости клиент может предоставить банку всего 2 документа.

Газпромбанк также требует собственные средства плюсом к маткапиталу. Это как минимум 10% от стоимости квартиры.

Райффайзенбанк

Райффайзенбанк предлагает клиентам оформить специальный продукт «Ипотека с материнским капиталом».

Купить можно готовое или строящееся жилье. Для подачи кредитной заявки потребуется собрать максимальный пакет документов (и по заемщику, и по недвижимости). Средства материнского капитала по выбору клиента можно направить на оплату первоначального взноса или погашение части долга.

В Райффайзенбанке можно оформить ипотеку без собственных средств, только с сертификатом на маткап, но только если доходы подтверждаются справкой 2 НДФЛ. Если доход заемщиков по ипотеке подтверждается формой банка, то нужно найти минимум 10% первого взноса.

Вывод

Таким образом, самый лучший банк для реализации материнского капитала через ипотеку – это Сбербанк.

- Он дает самую максимальную сумму по займу за счет учета дополнительных доходов без их документального подтверждения. Данный момент очень важен т.к. по сути, на иждивении у супруга будет 3 иждивенца.

- Сбербанк не требует собственных средств к материнскому капиталу. Достаточно сертификата. Эта позволяет быстрее и менее затратно войти в сделку.

- Ставка по ипотеке одна из самых низких на рынке и мат капитал не влияет на её размер в большую сторону.