На какие льготы может рассчитывать пенсионер

Земельный налог взимается с кадастровой стоимости участка. Для земель, отведенных под жилищное строительство или сельскохозяйственную деятельность, предельная ставка составляет 0,3%.

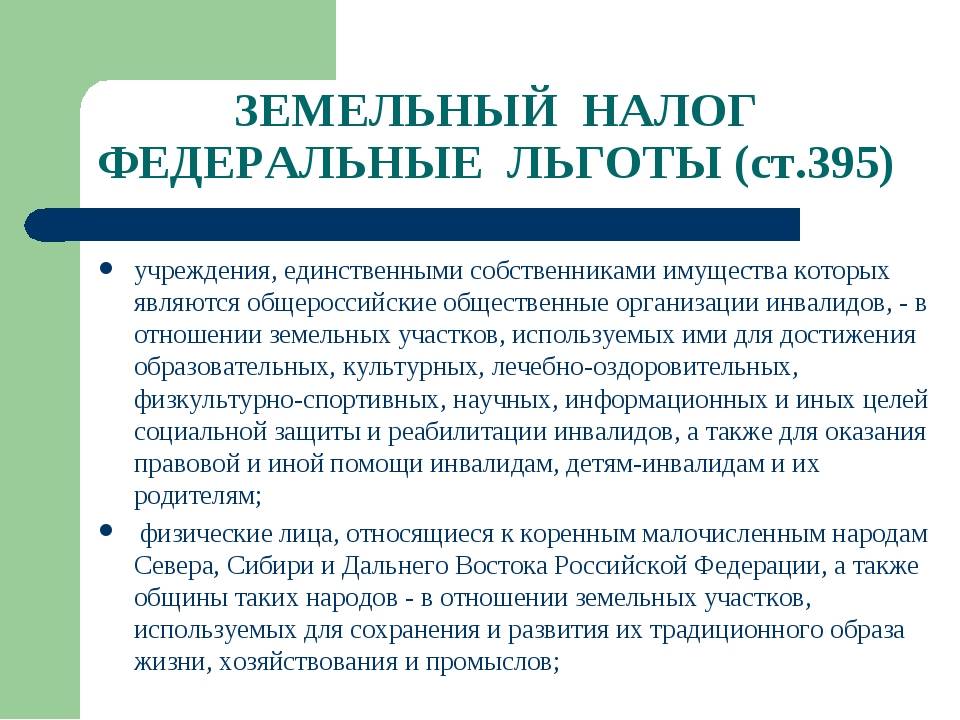

Налог на землю выплачивается в пользу региональных бюджетов. Местные власти могут самостоятельно определять ставку налогообложения и предоставлять скидки отдельным категориям граждан. Однако, федеральный закон устанавливает список обязательных льгот, которые предоставляются во всех регионах России.

До 2018 года пенсионеры не были включены в список льготников. Единственным послаблением был вычет в размере 10 тыс. руб., на который могли претендовать только инвалиды I и II группы, ликвидаторы аварии на ЧАЭС и ряд других категорий.

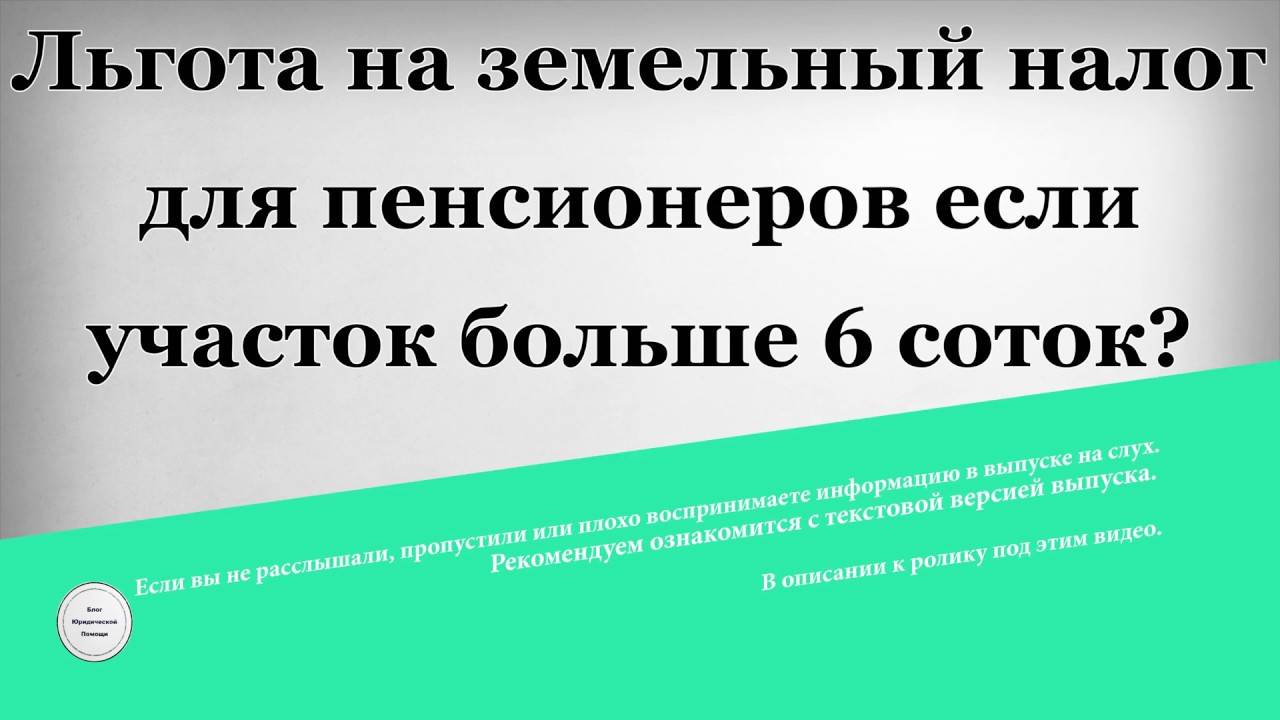

Ситуация изменилась с появлением Федерального закона № 436-ФЗ от 28.12.2017. Скидку по оплате земельного налога теперь получают все пенсионеры, независимо от их физического состояния и особых заслуг.

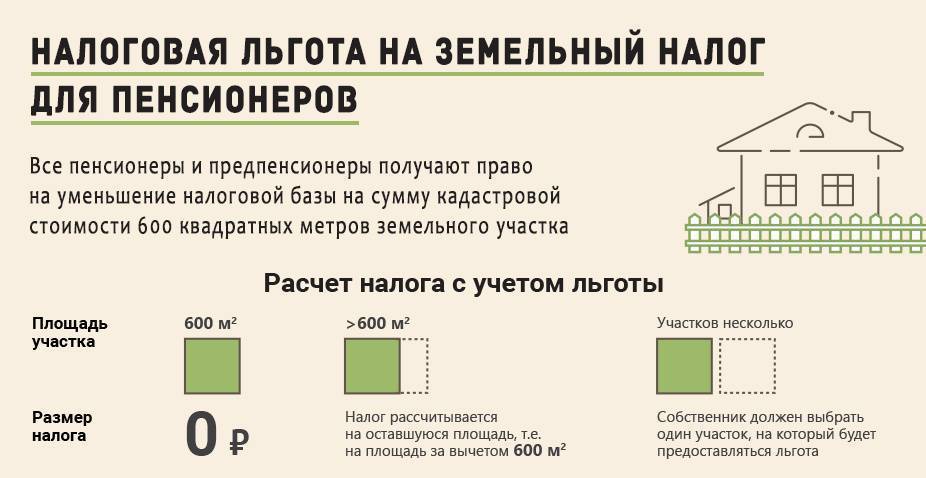

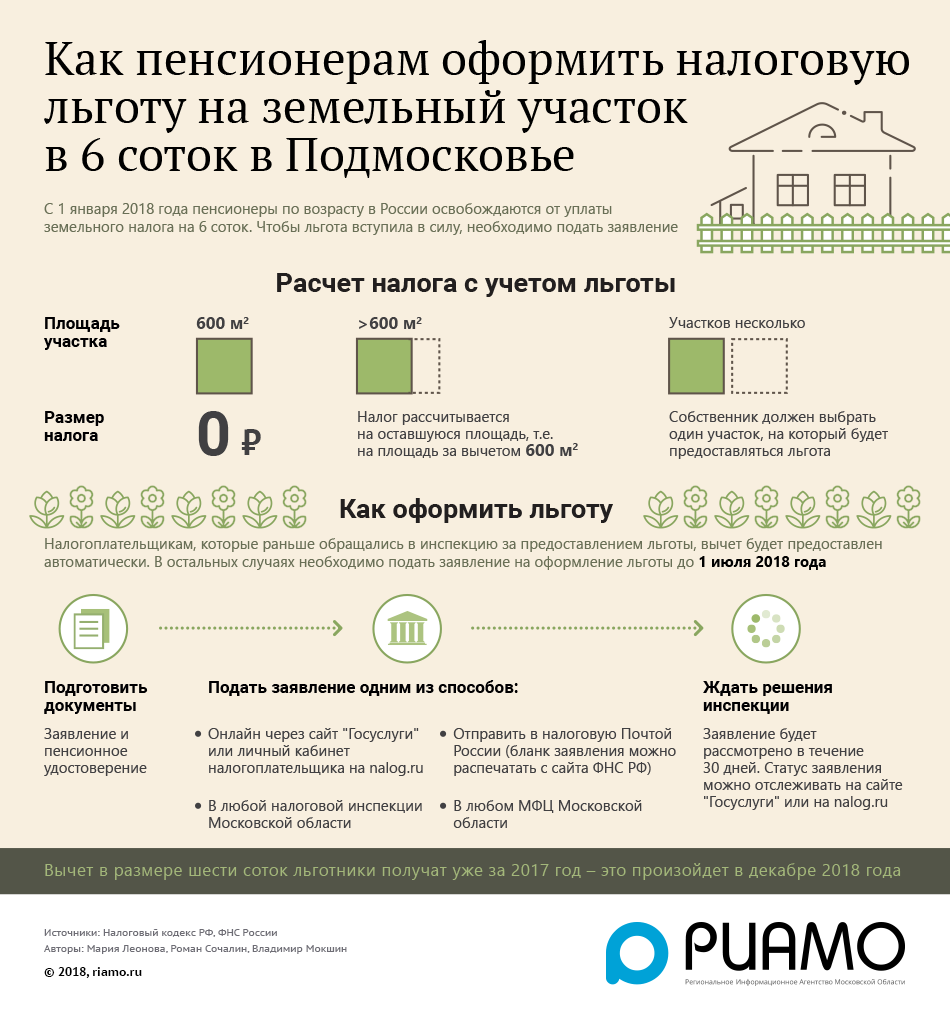

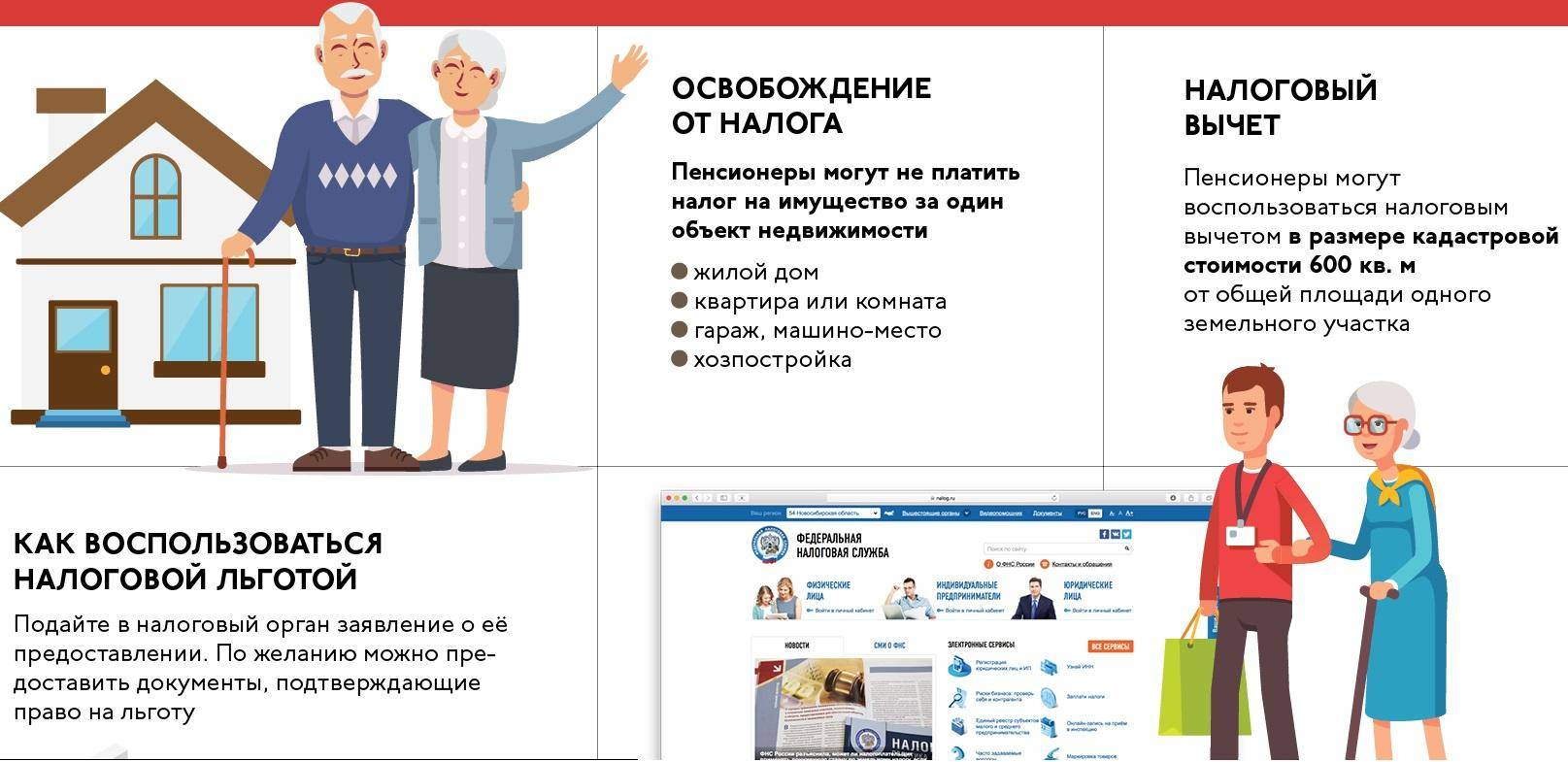

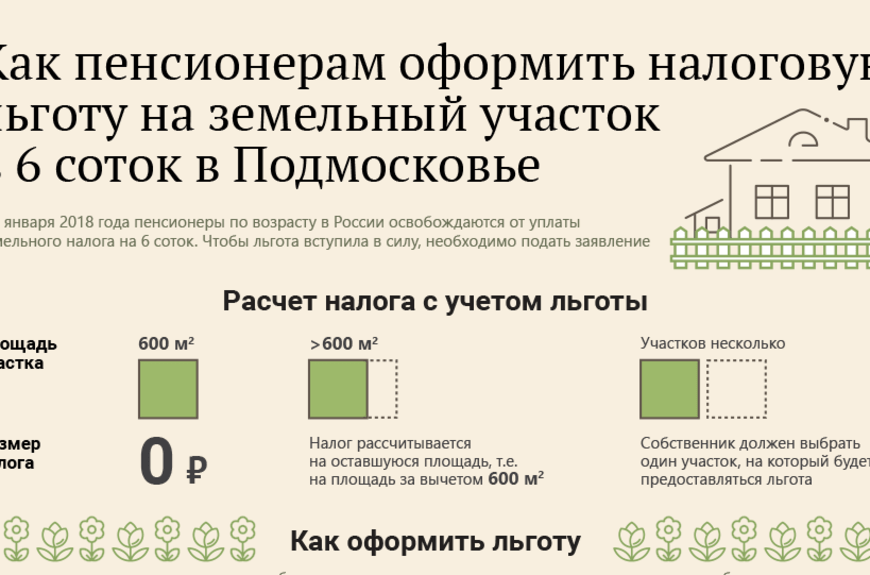

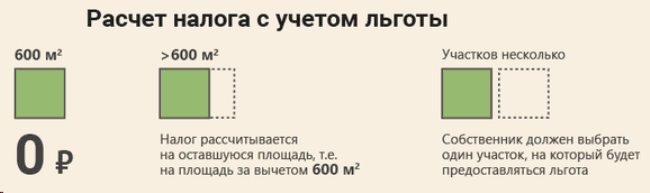

Изменился и порядок расчета скидки. Вычет в 10 тыс. руб. был отменен, но вместо него появилась новая льгота: налог уменьшается на величину кадастровой стоимости 600 кв.м. участка. Другими словами, оплачивается только площадь, превышающая размер в шесть соток.

Пример: пенсионер является собственником участка размером 10 соток. При расчете налога из этой величины вычитаются 600 кв.м. (6 соток). Таким образом, платить придется только за 4 сотки.

Если у гражданина в собственности есть несколько участков, льготный тариф можно использовать только для одного из них. Выбрать конкретный объект льготного налогообложения можно самостоятельно.

Важно: даже если площадь участка меньше, чем 6 соток, вычет все равно будет считаться полностью использованным

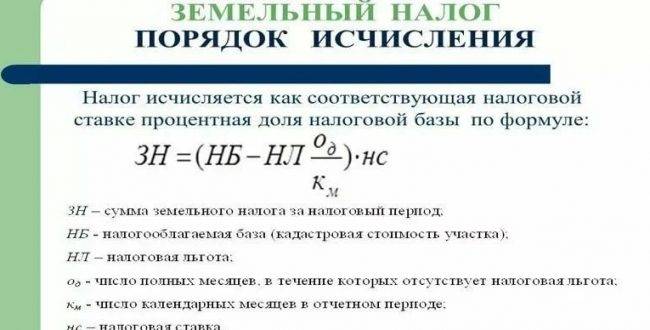

Рисунок 1. Как рассчитать налог пенсионеру

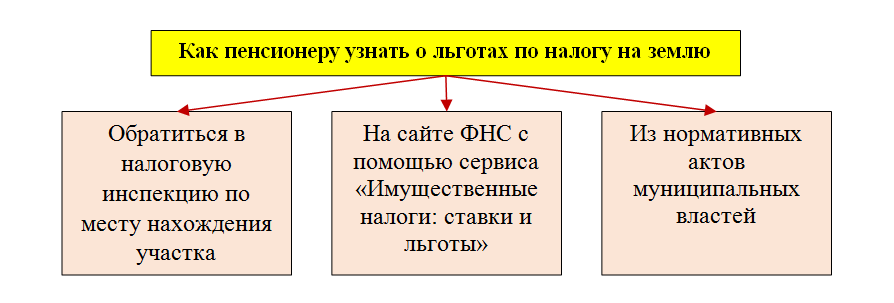

Помимо федеральных послаблений, жители некоторых регионов могут получить местные преференции. Например, жители Челябинска полностью освобождены от уплаты земельного налога. Похожее правило действует и в Санкт-Петербурге, но с ограничением: размер участка не может превышать 25 соток.

Информация по темельготы для ветеранов труда в Санкт-Петербурге.

В некоторых регионах дополнительные скидки действуют для инвалидов, ветеранов и других граждан, относящихся к особым категориям. Правила предоставления региональных льгот постоянно меняются, так что лучше уточнять их в местном отделении налоговой службы.

Льготы до 2020 года

До 2020 года действовали правила, прописанные в НК РФ. В пункте 5 статьи 391 обозначены категории граждан, которые могли воспользоваться правом на налоговые послабления. В их числе — Герои СССР и РФ, полные кавалеры ордена Славы, ветераны и инвалиды ВОВ. Кроме того — ветераны и инвалиды боевых действий и некоторые другие категории граждан.

Список включал 7 категорий, налогоплательщикам из которых предоставлялся налоговый вычет в размере десяти тысяч рублей при оплате земельного налога. То есть хозяин земельного участка, если он представляет льготную категорию граждан, мог рассчитывать на вычет платежа в виде фиксированной суммы. Налоговые органы учитывали эту гарантированную государством льготу при расчете земельной пошлины, и налогоплательщик получал уведомление с суммой налога уже с учетом льготного вычета.

Ставка налогообложения в Московской области

Назначение участка | Тариф (% годовых от кадастровой стоимости объекта) |

| 0,3 |

Строительство дачного дома | 0,17 |

Использование земли в иных целях | 1,5 |

Муниципальный район МО | Фискальный тариф (% годовых от кадастровой стоимости объекта) |

В 15 из них взимается максимум: | |

Волоколамский | 0,3 |

Воскресенский | |

Дмитровский | |

Егорьевский | |

Зарайский | |

Истринский | |

Коломенский | |

Лотошинский | |

Луховицкий | |

Можайский | |

Наро-Фоминский | |

Серебряно-Прудский | |

Талдомский | |

Шатурский | |

Шаховский | |

Фиксированный тариф устанавливается для всех владельцев садовых участков: | |

Мытищенский | 1,5 |

Ставка колеблется в пределах 0,07–0,3: | |

Раменский | 0,07–0,3 |

Чеховский | 0,08–0,3 |

Одинцовский | 0,1–0,3 |

Павло-Посадский | |

Пушкинский | |

Сергиево-Посадский | |

Клинский | 0,15–0,3 |

Ленинский | |

Орехово-Зуевский | |

Серпуховский | |

Солнечногорский | |

Каширский | 0,2–0,3 |

Красногорский | |

Люберецкий | |

Ногинский | |

Подольский | |

Рузский | |

Ступинский | |

Щелковский |

Пенсионерам не предоставляется полное освобождение от оплаты налога. Основанием для этого могут выступать иные условия, например, отнесение пожилых людей к категории федеральных льготников. Объектом налогообложения выступает кадастровая стоимость дачного участка.

Важно: за садовый домик или другой объект строительства взимается другой вид налога – на имущество

Кто платит налог на землю

Налог на землю платят физические и юридические лица, во владении и пользовании которых находятся земельные участки. Основанием для оплаты служат уведомления в письменном (высылаются почтой) или электронном (видны в Личном кабинете на сайте ФНС) виде.

Оплата производится в соответствии со сроками, утвержденными региональными образованиями, но не ранее 1 февраля следующего за отчетным периодом года. Т.е. за 2020 год земельный налог можно оплачивать после 01.02.2021 года.

Платят ли пенсионеры налог на землю

Должны ли пенсионеры платить земельный налог? Да, т.к. в НК РФ плательщиками налога на землю указаны все владельцы и пользователи земельных участков, независимо от их возраста и статуса (резиденты или нерезиденты РФ).

Пример подсчета и уплата налога

Согласно законодательству физические лица осуществляют оплату земельного сбора до окончания отчетного периода, то есть до 1 декабря каждого года. Налоговая служба ежегодно присылает уведомление об обязанности уплаты сбора, с рассчитанной суммой и сроками оплаты. Рассылка может происходить:

- почтой России, заказным письмом;

- в электронном формате.

Уведомление присылается не позже одного месяца перед окончанием налогового периода. На практике люди получают уведомления в период с сентября по ноябрь, в нем содержится следующая информация:

- подсчитанная сумма сбора;

- информация о примененной налоговой базе;

- земельный участок, по которому необходимо уплатить налог;

- порядок и сроки осуществления платежа.

Отсутствие письма от инспекции не является основанием для неуплаты сбора. В таких случаях следует самостоятельно обратиться в любое отделение налоговой службы или своими силами подсчитать размер платежа для дальнейшей уплаты.

Чтобы самостоятельно произвести расчет важно владеть актуальной информацией о процентной ставке, а также об актуальной налоговой базе, эту информацию можно узнать в органах местного самоуправления либо через специальные сервисы в интернете. Вместе с классическим путем оплаты через отделение банка, существует возможность оплачивать налог через утвержденные инспекцией сайты

Вместе с классическим путем оплаты через отделение банка, существует возможность оплачивать налог через утвержденные инспекцией сайты.

Виды существующих льгот по регионам государства

Все виды налоговых льгот можно разделить:

- 100,0% освобождение налога на участок земли;

- Скидка в 10000,00 рублей;

- Местные скидки на земельный сбор.

Не существует в налоговом законодательстве утверждённых налоговых льгот, есть только рекомендованные для региональных властей социальные категории населения, которые могут по их решению иметь скидки при уплате за землю:

- Регионы дают налоговое послабление своим пожилым жителям с постоянным проживанием;

- Некоторые регионы и муниципалитеты, сделали налоговую разгрузку на землю пенсионерам, имеющим собственную недвижимость и проживающей в ней на данной территории и за которую уже платят имущественный сбор;

- Область дает послабление неприбыльным товариществам садоводов и огородников, где членами являются пенсионеры, хотя по законодательству, данные члены товариществ, должны вносить оплату за коллективную землю в использовании.

Налогообложение по региональным сборам зависит от работы властей, а также от экономического состояния региона и от поступления налогов в его бюджет.

Льготы в разных регионах России

Орган городской власти обладает полным набором полномочий для определения причины, порядка и величины налоговых льгот, положенных пенсионерам. В ряде районов послаблениями могут пользоваться также и люди предпенсионного возраста.

При этом об уменьшении платежа подданный может не знать. ФНС и другие ответственные органы не обязаны сообщать о них каждому пенсионеру. Но вся информация есть в свободном доступе.

Москва

В Столичной области нет льгот по уплате земельного налога, что возмущает многих людей.

Но москвичи могут получить налоговый вычет в пределах 1 млн. рублей, при условии наличия у них:

- I и II групп инвалидности;

- травмы, которая превратила гражданина в инвалида еще в детстве;

- удостоверения ветерана труда или боевых действий;

- удостоверения пострадавшего при катастрофе на ЧАЭС, ПО «Маяк» (учитываются и остальные катастрофы и бедствия).

Вычет положен многодетным родителям или усыновителям. Для его получения совместно с заявлением передают в ФНС подтверждающие соответствующий статус документы.

Санкт-Петербург

Петербуржцы, владеющие участками, величиной до 2,5 соток, от налогового бремени освобождены. Льготы есть и для военных пенсионеров, отслуживших не менее 20 лет и решивших, например, уменьшить налог на землю под гаражом, домом.

Пользоваться льготами могут и инвалиды. Для этого необходимо направить в ФНС доказывающие право на освобождение от налогового бремени документы.

Челябинск

Земляной налог для пенсионеров можно не оплачивать. Оплата не взимается с жителей района, получивших статус героя Советского Союза или РФ. Ветераны и инвалиды первых 2 групп, инвалиды юношества также могут бесплатно пользоваться принадлежащей им землей.

Местные обитатели вправе рассчитывать на федеральные льготы (определенные преимущества, дополнительные права, полное или частичное освобождение от выполнения установленных правил, обязанностей, или облегчение условий их выполнения

). За подробным разъяснением стоит обратиться в отделение налоговой службы по месту жительства.

Екатеринбург

Местные обитатели могут претендовать на дополнительный вычет (льготу) в размере 800 тыс. и 200 тыс. рублей. Больший размер вычета положен гражданам, занимающимся ведением личного подсобного хозяйства. 200 тыс. рублей получают дачники и садоводы-огородники. Получателями могут быть только пенсионеры.

Важно! В некоторых регионах для граждан льгот не предусмотрели. К примеру, жителям Севастополя не положен дополнительный вычет

Они могут воспользоваться только лишь федеральной льготой.

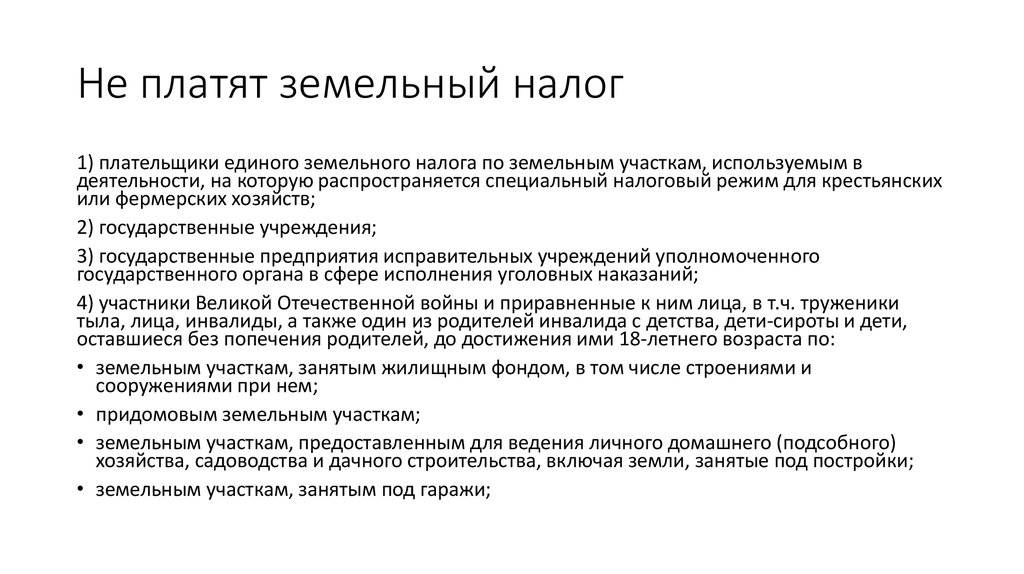

Общие положения и категории льготников

Земляной налог — это региональный сбор, который взимается в местный бюджет. Ставки определяются властями, и не обязаны превышать показатели, указанные в статье 394 НК РФ.

В 2021 году к льготным категориям относят:

- герои РФ и СССР;

- инвалиды 1-2 групп;

- чернобыльцы;

- участники боевых действий, принимавшие соучастие в локальных войнах, в Великой Отечественной войне.

Согласно изменениям, принятым от 28.12.2017 №436-ФЗ и 30.10.2018 №378-ФЗ, список льготных категорий пополнили люди пенсионного и предпенсионного возраста. В настоящий момент льготный налог на землю дачи касается парней 60 лет и старше, женщин возрастом 55 лет и старше, которые являются собственниками земляных участков.

Изменения в 2021 году

После наступления 1 января 2021 года облегченная процедура регистрации участка в дачном сообществе отменяется, и вводятся дополнительные нововведения. Непременно наличие проекта постройки, планировка будущих границ.

В текущем году планируют ввести налог на получение прибыли от спец реализации урожая. Такие изменения предусмотрены из-за теневых фермеров, которые ведут бизнес под видом личного домохозяйства. Данный закон не предназначен для садоводов и огородников и планируется для исключения теневых бизнесменов.

Размер обязательного платежа за земельный участок

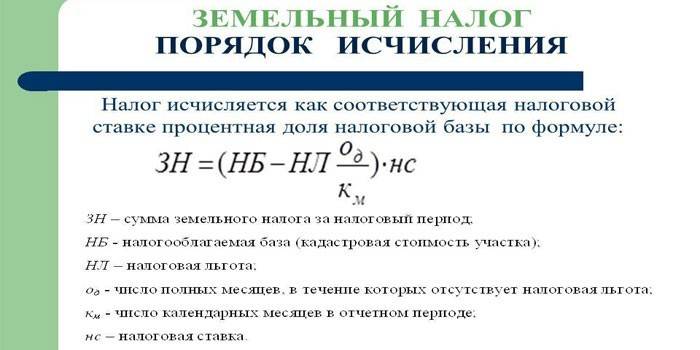

Размер налога – это произведение кадастровой себестоимости и процентной ставки. Проценты по оплате устанавливаются местными органами власти и подвергаются изменениям абсолютно каждый год.

Налоговые ставки на недвижимое имущество:

- стоимость дома до 300000 рублей (0,1 %);

- от 300000 до 500000 рублей (0,1–0,3 %);

- более 500000 рублей (от 0,3 до 2 %).

Садовые участки, временные строения на сезон, некапитальное строение, хозяйственный блок, навес, теплицы не требуют неотклонимой регистрации, поэтому не облагаются налогами.

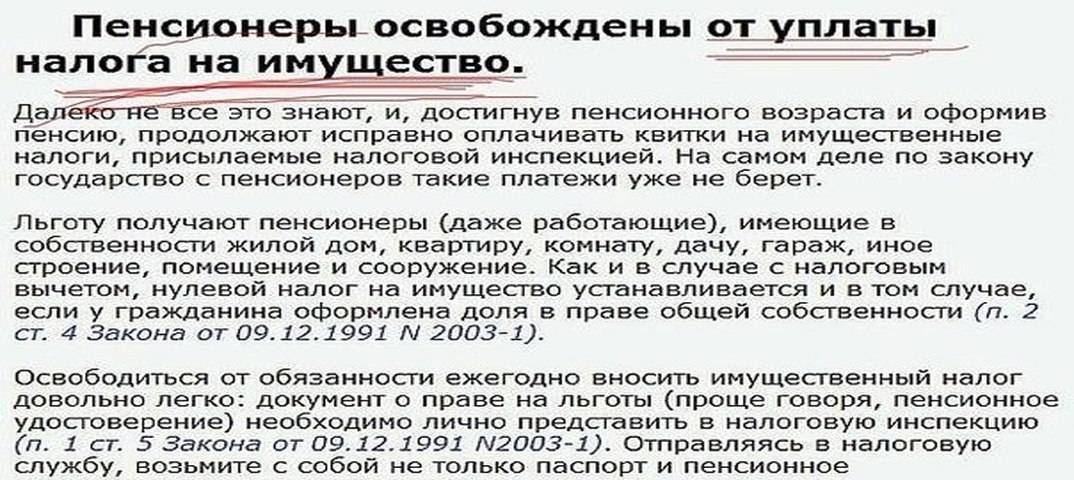

Льготы по имущественному налогу (ИН) московским пенсионерам на 2022 г.

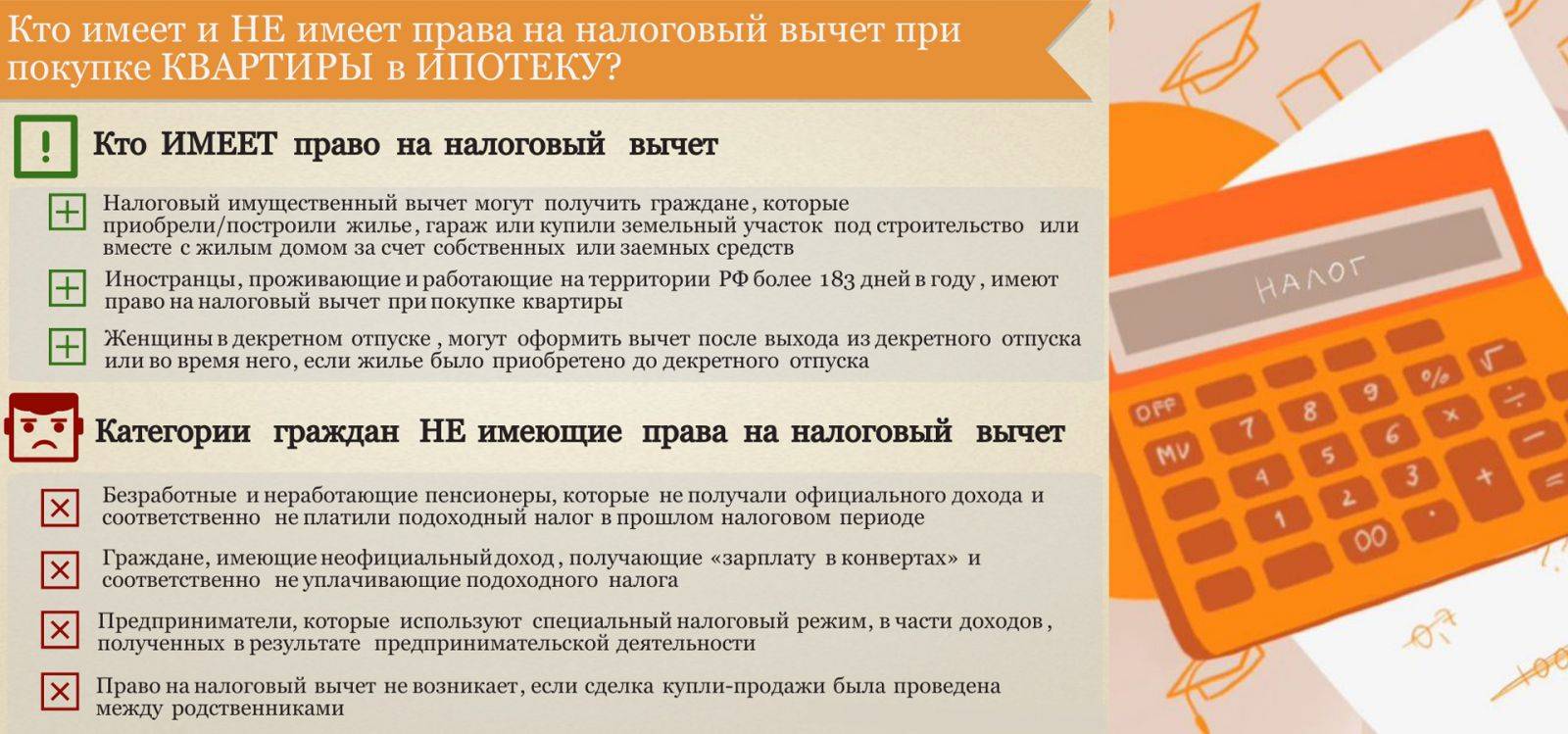

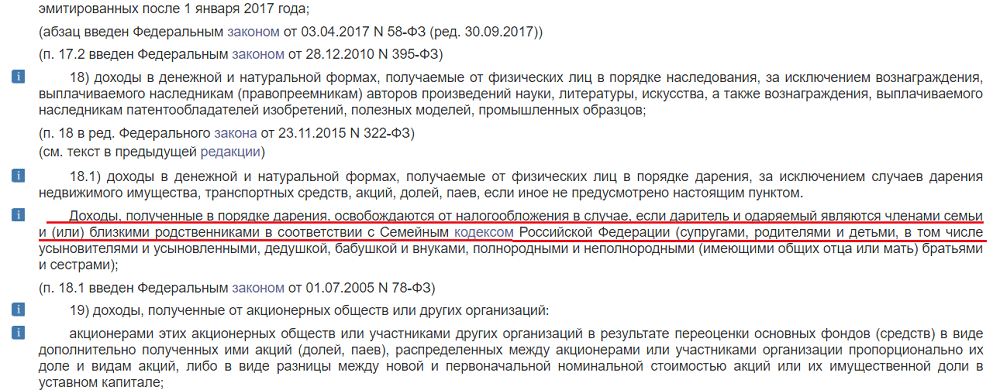

Высвобождение от уплаты налога на недвижимость (ИН) предусмотрено тоже на федеральном уровне. Правильно его называют так: «льгота по налогу на имущество физлиц». Льгота по ИН предоставляется согласно положениям гл. 32 НК РФ.

| Льгота по ИН для пенсионеров | ||

Воспользоваться ей могут как пенсионеры, так и лица, которым исполнилось 55 л. (жен.) и 60 л. (муж.), т. е. предпенсионеры | Суть вопроса: пенсионер вправе не платить ИН за один объект (квартиру, комнату, гараж, жилой дом, хозпостройку S=до 50 кв. м. и т. д.) | Оформить ее следует в ИФНС до 01.11 текущего года, если не установлено иное, подав уведомление о выбранных объектах налогообложения по форме (КНД 1150040), утв. Приказом ФНС РФ № ММВ-7-11/280@ от 13.07.2015 (ред. от 02.10.2017) |

Таким образом, если пенсионер подал требуемое уведомление в 2022 г., то при подсчете налога в 2022 г. льготу налоговики учтут. К сведению, в ряде случаев пенсионер может не получить извещение на уплату налога. ИФНС не присылает его, если собственник полностью высвобождается от уплаты, если сумма налога не больше 100 рос. руб. либо если он является пользователем личного кабинета физлица на сайте ФНС РФ и при этом не просил налоговую присылать ему извещения об уплате налогов на бумажном носителе.

Обратиться и подать документы в ИФНС можно разными способами: лично, посредством почтового отделения, через личный кабинет плательщика для физлиц на сайте ФНС либо полномочного представителя. Если пенсионер обращается за льготой впервые, вместе с уведомлением требуется подавать заявление и документы, удостоверяющие право на льготу по ИН. При этом пропуск установленного для подачи документов срока не допускается. Если пенсионер в текущем году срок пропустит, он сможет оформить льготу в следующем году.

ИФНС отслеживает возраст плательщиков и зачастую перестает начислять налог тем из них, кто вышел на пенсию и получил статус льготника. Тогда говорят о предоставлении льготы в беззаявительном порядке. Его применяют также при оформлении льгот по ЗН и ТН. Между тем положенную льготу вовремя могут не учесть, поэтому рекомендуется не пускать все на самотек и обращаться за льготой самостоятельно и вовремя.

Из этого следует, что если, к примеру, пенсионер владеет двумя квартирами, то льгота по ИН будет предоставлена лишь по одной из них на выбор собственника. Но если пенсионер имеет в собственности, допустим, квартиру и гараж, тогда он может получить льготу по каждому объекту (по квартире и по гаражу).

На самом деле таких имущественных объектов у пенсионера может быть и больше (например, квартира, гараж, дом). Если они все разные, то платить налог за них не нужно. И еще один наглядный пример. Допустим, пенсионер владеет тремя квартирами и одним гаражом. Тогда ему предоставят льготу по ИН за гараж и только за одну из трех квартир на его выбор.

Что нужно знать

В 90-е годы пенсионеры получали максимальную защиту от государства. Эта категория граждан без исключения пользовалась большими скидками в области налогообложения. Так, в то время не было необходимости совершать уплату по земельному налогу.

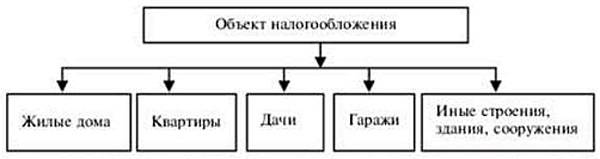

Фото: объекты налогообложения

И такая норма действовала вплоть до 2005 года. С того момента вносить сборы за землю требуют от каждого гражданина в стране. Льготы в этой области возложены на местные бюджеты.

Если у них есть соответствующее количество средств, они предлагают упростить сбор налогов. Но в полной мере отказ от взысканий наблюдается не по всей России. Скорее это исключение, чем правило. Поэтому рассчитывать на послабления не стоит.

Объекты налогообложения

Федеральная налоговая служба в данном плане дает несколько разъяснений. Объектом в процессе взыскания налога выступает тот земельный участок, который находится в пределах муниципального образования, в рамках которого и введено налоговое обязательство.

В НК существуют и те категории участков, по которым невозможно проводить налогообложение. К ним относятся:

- те, что были изъяты из оборота согласно положениям законов России;

- ограниченные в обороте, занятые ценными объектами — те, что включены в списки всемирного наследия, заповедники, археологические территории;

- те, что входят в структуру лесного фонда страны;

- ограниченные в обороте из-за нахождения на их территории государственной собственности в виде водных объектов;

- те, что находятся в общей собственности многоквартирных домов.

Такие положения действуют на всей территории России. Хотя дальнейшее размежевание по уплате налогов находится на уровне местных властей.

При выборе объекта следует полагаться на такую инструкцию и платить налог только в соответствии с требованиями. На установленные ограничения налогообложение не действует и оплате такие территории не подлежат.

Кому положена льгота

Основное количество льготных категорий устанавливается на местном уровне. Федеральные законы говорят об освобождении от уплаты налогов на территории общего пользования. А также те, которые подведомственны государственным структурам — выполняющим рабочие действия на территории.

Свободу от налогов получают еще и такие лица:

- общины коренных и малочисленных народов — на Севере, в Сибири, на Дальнем Востоке;

- резиденты определенных экономических зон;

- если собственниками земель являются общества инвалидов или уставной капитал на 50 процентов состоит из вкладов, которые совершили инвалиды.

С 2020 года пенсионеров внесли в список лиц, которых могут освободить от уплаты налога. Но в этом плане есть свои нюансы. Основополагающим требованием законодательства становится размер земельного участка.

В федеральном законодательстве говорится о 600 квадратных метрах. Зависимости от кадастровой стоимости нет. Если участок больше данного размера, следует оплачивать налоговый сбор.

На местном уровне рассмотрение проходит индивидуально. Одним из самых лояльных к пенсионерам считается Санкт-Петербург. В этом муниципальном образовании нет необходимости уплачивать налог на землю для пенсионера.

Но площадь участка должна находиться в пределах 2,5 тысяч квадратных метров. В таких условиях у пенсионера появляется возможность увеличения размера участка, за который можно не уплачивать средства.

И эта функция варьируется в зависимости от того, в каком муниципалитете находится земля пенсионера. Если федеральный закон устанавливает минимум по площади, то местные власти способны расширить действие льготы. Что касается уменьшения налоговой базы, то такое правило больше не работает.

Ранее расчет основывался на скидке по кадастровой стоимости земли. Пенсионеру предполагалось снижение ее размера на 10 тысяч рублей. За остальной метраж уплачивался стандартный налог. Этот алгоритм в 2020 году не применяется и можно рассчитывать на полное освобождение от уплаты сбора.

У многих возникает вопрос, платят ли налог на землю пенсионеры старше 80 лет. Для этой категории граждан создано много послаблений. Но в перечень доступных льгот скидки по налогу на землю не входит. В связи с этим, граждане по достижению 80 лет могут использовать общие инструменты льготирования.

Налог на землю

Законодательство указывает на то, что обязанности относительно внесения оплаты по налогам, возложены на всех граждан. Это касается компаний и граждан. Данное обязательство возникает в том случае, когда происходит распоряжение имуществом. Это правило не применяется, если действуют преференции.

Также законодатель оговаривает ситуации, когда гражданин может освобождаться от внесения платежа:

- уплата налогового платежа;

- гибель человека;

- завершение деятельности фирмой;

- использование преференций.

Говоря о ситуации с гибелью гражданина, стоит учесть, что этот факт требуется подтвердить документально. С этой целью используется не только специальное свидетельство, но и решение, выданное судебными органами. Этот акт указывает на признание лица погибшим в установленном порядке.

Для подтверждения факта прекращения работы компании, использоваться может выписка, сделанная из ЕГРЮЛ. Перечисленные ситуации предполагают освобождение от оплаты налоговых платежей в полной мере.

Уменьшение размера налога

Согласно законодательно установленным нормам, сбор не может быть уменьшен более чем на 10 тысяч рублей. В таком случае, стоит упомянуть, что предоставляются такие льготы инвалидам, относящимся к 1 и 2 группе, а также:

- ветераны и лица, получившие инвалидность, в процессе ВОВ;

- граждане, признанные инвалидами в детстве;

- кавалеры ордена славы (при условии, что он полный);

- ветераны или инвалиды действий, имеющих боевой характер;

- герои России или СССР;

- получившие инвалидность во время испытания ядерного значения и их излучений;

- проводящие испытание оружия ядерного характера;

- попавшие под излучение ядерное.

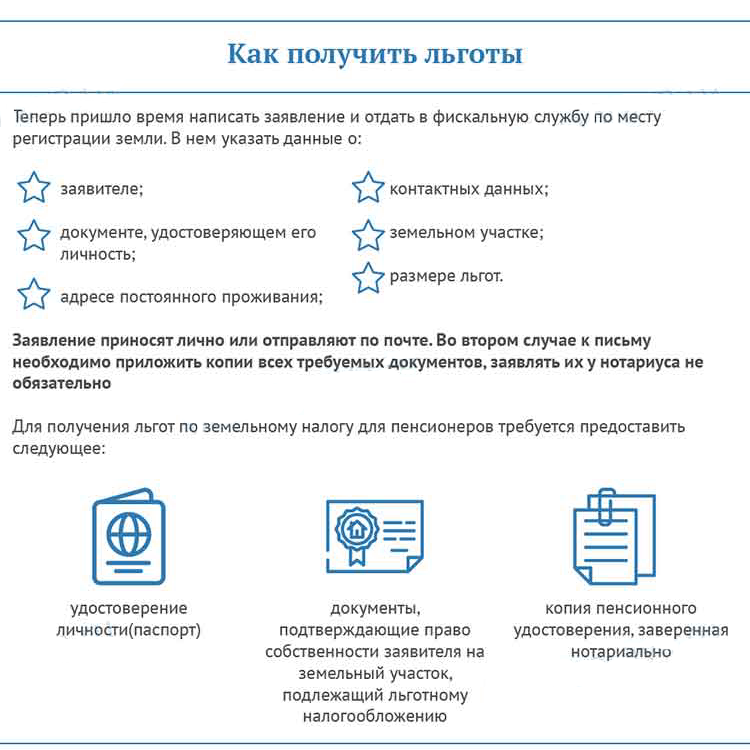

Процесс получения льгот для пенсионеров

Процесс получения льгот для пенсионеров

Перечисленные категории могут быть расширены за счет принятия локальных актов. В таком случае в перечень могут войти:

- лица, проживающие одиноко;

- не трудоустроенные;

- имеющие постоянное место регистрации;

- прочие.

Расчетные операции относительно суммы налога производятся исходя из размера стоимости, закрепленной кадастром. Также она носит наименование – налоговая база. Ежегодно на начало года рассчитывается коэффициент, который применяется относительно данного вида расчетов. Определяется он для отдельно взятого региона страны.

Для определения суммы, которая должна быть уплачена, разработана формула:

- В – сумма выплат

- С – ставка налога

- Б – база

Первый процент распространяет свое действие на земли:

- с/х назначения;

- жилые;

- садоводства;

- огородничества и прочие.

Для оставшихся наделов действует второй вид процентов. В качестве примера можно привести ситуацию, когда по региону действует ставка 1,5 процента. Однако для пенсионеров предусматривается льгота, заключающаяся в снижении ставок до 1 процента. В таком случае, при стоимости надела в 1 000 000, пенсионер должен уплатить сбор в размере 10 000 рублей.

Краткий ответ

На законодательном уровне все собственники равны – будь это малолетний владелец коттеджа с земельным наделом в несколько гектаров или старец с дачным домом на земле в несколько соток. Все они должны уплачивать соответствующий налог.

Но нельзя сравнивать по доходам работающих граждан и лиц пенсионного возраста со скромными социальными выплатами, которые называются пенсия. Поэтому Думой, с подачи Президента, в Налоговый кодекс были внесены изменения: появилась налоговая льгота пенсионерам. Ее суть в том, что эта категория граждан не платит налог с 6 соток земли.

Как это действует, покажем на примере. Пенсионерка Т. имеет недвижимость в виде дачи и гаража, построенных на участке земли площадью 10 соток. В соответствии с новыми правилами, начисление земельного налога будет производиться только на 4 сотки (10-6).

Какие объекты освобождаются от налогообложения

Объекты земельного налогообложения имеют довольно простое определение. Но под этим понятием скрывается ряд нюансов и сопутствующих составных моментов.

Земельным налогом облагаются все участки в тех регионах, в которых на законодательном уровне действует соответствующий закон. При этом от налогообложения освобождаются участки следующих типов:

- изъятые или ограниченные официально из оборота;

- имеющие особое предназначение – например, для лесозаготовочной промышленности;

- на которых располагаются многоквартирные дома.

С момента установления размера и весь последующий год сумма сбора не меняется. Исключения составляют следующие случаи:

- когда в кадастровом учете была допущена техническая погрешность или ошибка, из-за чего на весь налог проходит перерасчет, начиная с того года, в который она была установлена;

- во время спорных моментов, когда участок поменял свою стоимость. Тогда расчет нового сбора происходит со дня, в который было подано заявление на изменение оглашенной стоимости имущества.

В ситуациях, когда крупный участок располагается сразу в нескольких регионах с разными налоговыми ставками, то каждая его часть облагается сбором в соответствии с регламентом и местным законодательством в районе, в котором он находится.

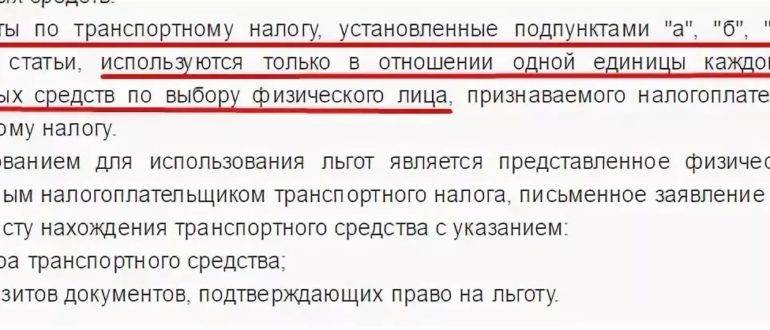

Льготы по транспортному налогу

Преференции по транспортному налогу предусмотрены на федеральном и региональном уровне. Но не все пенсионеры могут рассчитывать на федеральную поддержку, а только некоторые категории граждан. Льготы распространяются на следующие виды транспортных средств:

- легковые авто мощностью до 100 л.с., приобретенные для пенсионеров-инвалидов через соцзащиту;

- тракторная техника, комбайны, ветеринарные, сельскохозяйственные, машины для техобслуживания;

- промысловые суда, лодки на веслах, с мотором до 5 л.с.;

- транспорт, объявленный в розыск.

Дополнительные преференции по транспортному сбору для пенсионеров устанавливаются субъектами РФ. Освобождение от налога на автомобиль встречается редко. Обычно региональные власти применяют скидку для частных авто определенных категорий.

Среди субъектов РФ, дающих пенсионерам налоговую льготу, следующие регионы:

- Свердловская область – полная скидка на легковое авто мощностью 150 л.с.;

- Красноярский край – на одну машину мощностью до 100 л.с.;

- Белгородская область – освобождается авто до 100 л.с.;

- Томская область – скидка на технику на гусеничном ходу;

- Сахалинская область – скидка на одно легковое авто.

Кроме того, льготы и пониженные ставки для пенсионеров действуют в Краснодарском крае, Костромской, Брянской, Тюменской области, Карачаево-Черкесской республике.

Информацию о наличии данных преференций можно получить только в районной администрации или налоговой инспекции. Для получения льготы надо подать заявление в ФНС по месту жительства. Потребуется пенсионное удостоверение и документы, подтверждающие права владения машиной.