Документы для ипотеки с материнским капиталом

Чтобы получить банковское согласие, нужно подать следующие документы в Пенсионный Фонд:

- Паспортные данные, на которые оформляется займ, что подтверждает наличие российского гражданства. Если лицо не гражданин России, ему не имеют права предоставить кредит.

- Сертификат, подтверждающий наличие у семьи материнских средств.

- Пенсионная страховка.

- Доказательство финансового состояния человека, подающего документы, чтобы доказать кредитору свою благонадежность.

- Справки и платежки, которые подтверждают, что у человека отсутствуют задолженности по кредитам.

Также требуется предоставление документов купли-продажи имущества, информация из БТИ, а также другая техническая документация, требуемая в утвержденном финансовой организацией перечне персонально для каждого человека.

Как взять ипотеку под маткапитал на первоначальный взнос

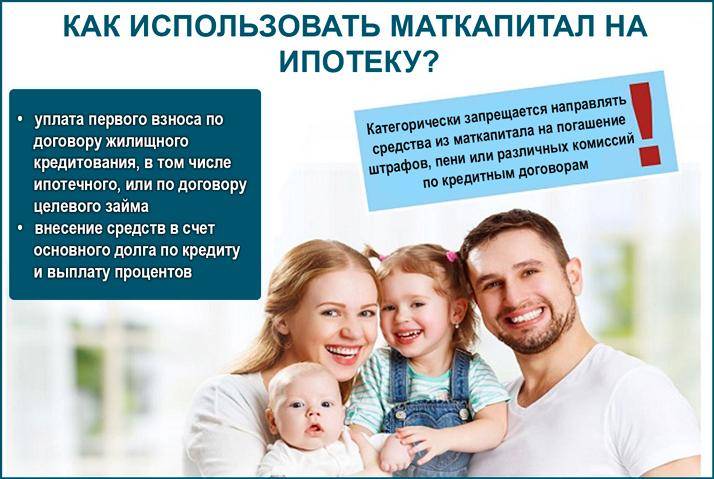

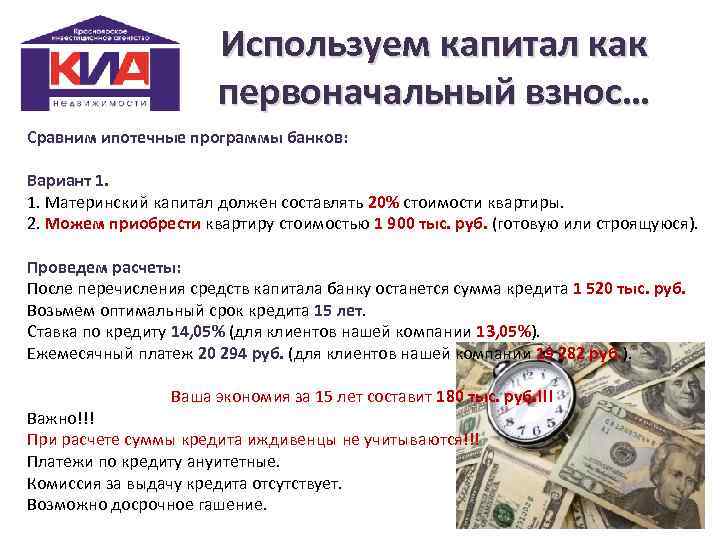

Законом о материнском капитале (МК) предусмотрено право пользоваться субсидией на оплату первоначального внесения средств при оформлении ипотеки на приобретение жилого помещения. При использовании МК вместо собственных средств первичный взнос становится условным.

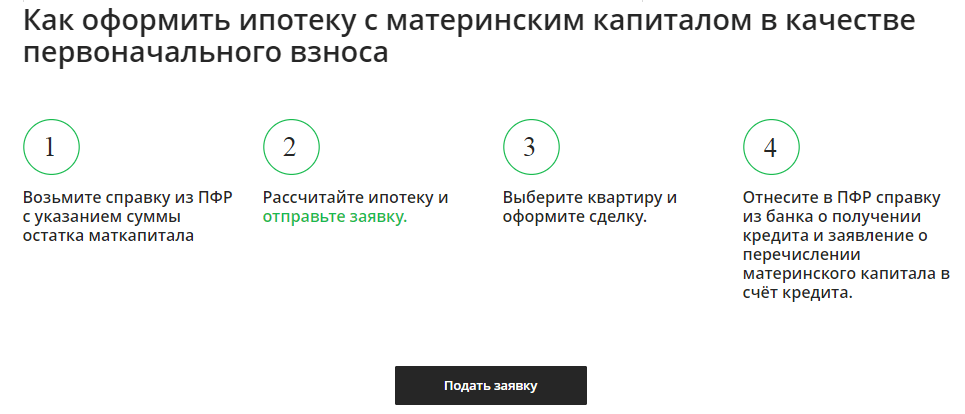

Последовательность операций выглядит следующим образом:

- ссудодатель (банк) выдаёт заёмщику кредит на полную стоимость приобретаемого жилья;

- заёмщик производит расчёт кредитными средствами с продавцом;

- представляет в Пенсионный фонд подтверждающие бумаги;

- на основании документов заявителя Пенсионный фонд переводит средства МК в кредитное учреждение (банк), на ссудный счёт заявителя;

- банк погашает этими деньгами часть обязательств заёмщика.

Оформление кредита начинается с посещения банка

Предварительно важно выяснить подробные условия кредитования в доступных заёмщику кредитных учреждениях, так как они могут отличаться

Список документов, которые нужно представить для предоставления кредита:

- паспорта заёмщика, супруга, их детей, свидетельства о рождении детей, не достигших 14 лет;

- свидетельство о браке;

- сертификат на маткапитал;

- справки о доходах, либо по форме банка, либо 2-НДФЛ с отметкой налогового органа о её приёме;

- копия трудовой книжки для работающих по найму;

- бумаги на приобретаемое жильё. Сюда входят предварительный договор купли-продажи, выписку из Единого государственного реестра недвижимости, отчёт оценщика о рыночной стоимости недвижимости;

- СНИЛС всех членов семьи;

- ИНН заёмщика;

- разрешение органов опеки на передачу в залог детских долей в приобретаемой недвижимости;

- полис страхования передаваемой в залог недвижимости;

- справка Пенсионного фонда об остатке неиспользованных средств МК.В зависимости от конкретных обстоятельств банк может потребовать и другие бумаги.

Жильё, которое покупается с участием МК, должно соответствовать следующим требованиям:

- находиться на территории Российской Федерации;

- не являться ветхим, аварийным; быть пригодным для проживания; не нуждаться в капитальном ремонте;

- соответствовать санитарным и техническим нормам;

- не располагаться в подвале или цокольном этаже;

- иметь отопление и подключение к электроэнергии;

- уровень благоустройства должен соответствовать коммунальной инфраструктуре поселения.

Одновременно с кредитным договором банк оформит закладную на приобретаемую недвижимость. Закладная – это документ о передаче имущества в залог кредитору до полной выплаты долга заёмщиком. Если заёмщик просрочит платежи по кредиту, то ссудодатель вправе продать квартиру и погасить задолженность заёмщика.

Заёмщик может предложить банку другие способы обеспечения кредита:

- залог другого имущества;

- привлечение поручителей.

Окончательное решение примет банк.

Основания для отказа в ПФР и банке

Лицу, желающему задействовать средства материнского капитала на уплату первого взноса по ипотеке, стоит быть готовым к тому, что ПФР и выбранная кредитная организация будут пристально анализировать все поданные документы на соответствие предъявляемым требованиям. Если будут найдены какие-либо несоответствия, это расценят как основание для отказа в предоставлении средств МК и оформлении ипотеки.

ПФР отказывает по таким причинам:

- жильё не отвечает требованиям, установленным законодательством;

- бумаги, которые были поданы на рассмотрение, содержат ошибки или неточные сведения;

- обнаружено отсутствие важных документов;

- лицо утратило право на государственную поддержку в виде материнского капитала;

- заявление на материнский капитал уже подавалось ранее;

- наличие признаков попытки манипуляции правом собственности на дом, а также на мнимость сделки;

- кредит оформлен не в тех организациях, в которых разрешено законом;

- не подготовлено обязательство об оформлении жилья в общую долевую собственность всех членов семьи.

Банк не предоставляет кредит по следующим причинам:

- у семьи нет стабильного дохода;

- имеются претензии к кредитной истории потенциального заёмщика (просрочки и долги по предыдущим кредитам);

- стаж на последнем месте работы менее полугода (некоторые банки отказывают, если стаж менее трёх лет), а общий трудовой стаж за последние пять лет менее одного года;

- не представлены документы, которые подтвердили бы платёжеспособность семьи;

- наличие у потенциального заёмщика в собственности жилой недвижимости;

- жильё не оформлено в долевую собственность из расчёта на каждого члена семьи и пр.

Для того чтобы со стороны указанных организаций не было претензий, необходимо следовать таким правилам:

- Внимательно проверьте соответствие жилья всем требованиям, предъявляемым ПФР.

- Документы, подтверждающие право собственности на жильё, должны быть правильно оформлены и поданы в полном объёме.

- Не стоит даже задумываться о заключении фиктивных договоров с целью получения материнского капитала на банковский счёт, такие ситуации очень быстро прослеживаются и пресекаются контролирующими органами.

- Ипотека должна оформляться в тех кредитных организациях, которые одобрены со стороны властей.

- Своевременно необходимо подготовить в письменной форме обязательство об оформлении недвижимости в общую долевую собственность всех членов семьи.

- Представить письменные доказательства своей платёжеспособности и отсутствия в собственности жилой недвижимости.

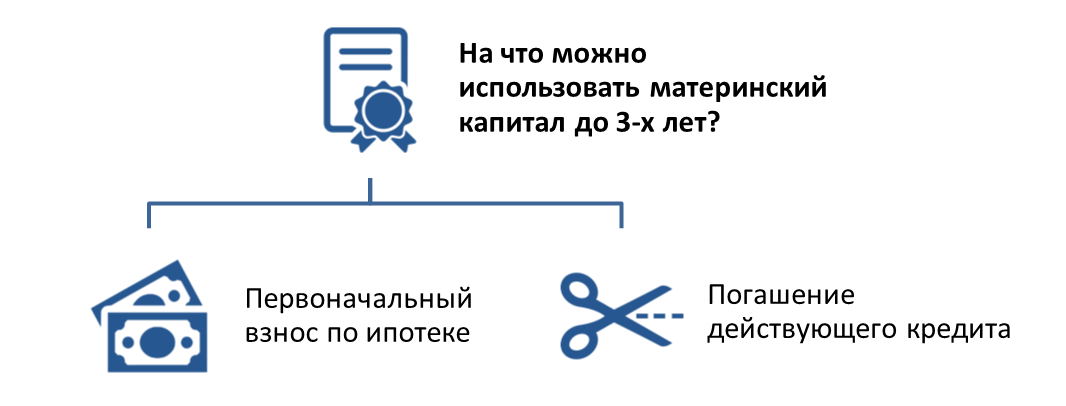

Ипотечное кредитование с использованием МК в качестве первого взноса популярно среди граждан РФ. Такая возможность появилась в 2015 году со вступлением в силу соответствующего закона. Теперь родителям не надо ждать, когда ребёнок достигнет трёхлетнего возраста. Однако не все банки принимают подобную социальную помощь для уплаты первого взноса по ипотеке, поэтому необходимо изучать условия предоставления кредита. Владельцам сертификатов также необходимо удовлетворять всем требованиям, которые предъявляют банки. То же самое касается и выбранного объекта недвижимости, т. к. ПФР тщательно анализирует поданную документацию на соответствие жилья установленным законом нормам.

Какие банки дают ипотеку под материнский капитал

В 2018 году и в 2019 существует не один десяток банков, готовых предоставить этот вид займа. Далее предоставлены наиболее популярные и выгодные для клиентов.

Банк DeltaCredit

Банковским учреждением выдаются ипотечные займы для улучшения жилищных условий при минимальном первом взносе 5%. Семейный капитал на второго или третьего ребенка будет принят в качестве первичной суммы к уплате задолженности, а также для погашения основного ипотечного займа.

Банк Москвы

В этом финансовом учреждении не смогут принять деньги из материнского капитала для первоначального взноса. Но доступно погашение им основного долг по ипотеке с процентами по ней. Это удобно для семей, которые уже имеют жилье и не вынуждены с продавцами ждать нескольких месяцев для принятия решения.

Номос Банк

Сотрудничает с многодетными семьями на протяжении года. Но за это время банк успел разработать для своих клиентов качественные финансовые продукты, улучшающие жилищные условия граждан, имеющих несколько детей.

Банк ЮниКредит

Финансовое учреждение предлагает семьям, имеющим материнский капитал, выгодные программы на протяжении 10 лет. Имеет разработанную схему сотрудничества с сертификатом. Поэтому оформление финансовой услуги проходит на протяжении двух дней. Минимальная процентная ставка составляет 9% на срок до 27 лет.

Примсоцбанк

Имеет две выгодные для заемщика программы: «МК» и «МК плюс». Граждане, которые желают купить жилое имущество в кредит, могут покрыть долю задолженности или совершить первую оплату. Решение касательно предоставления ипотеки будет принято за день. Выдается займ максимально на 30 лет.

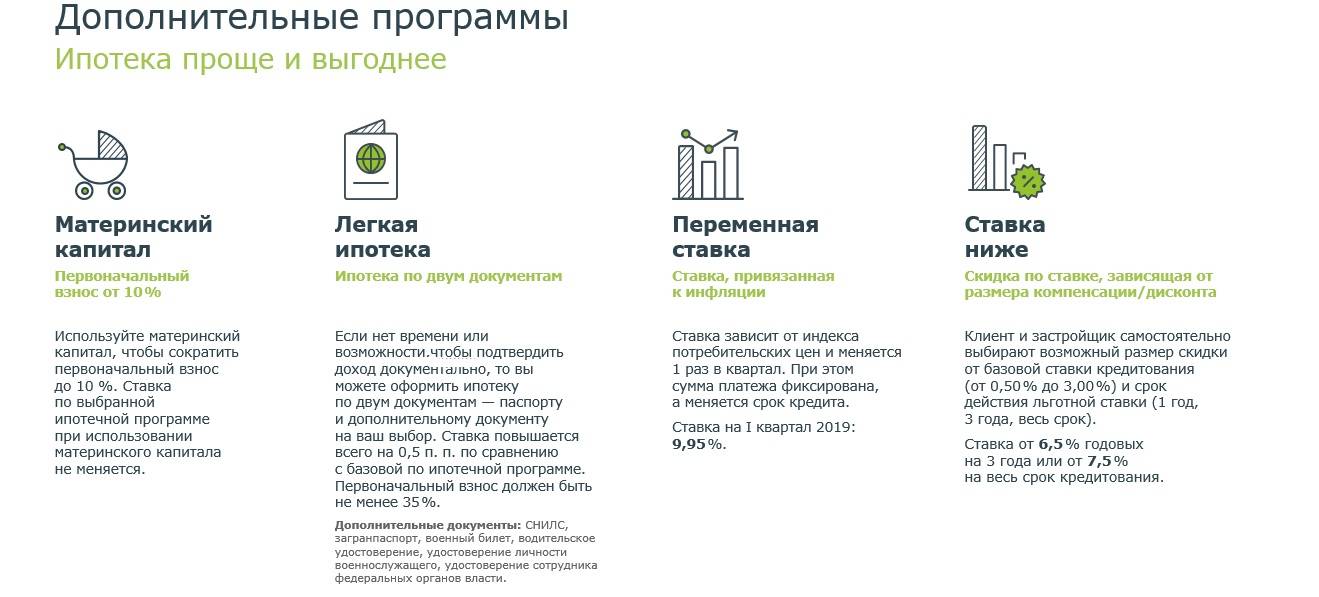

Сбербанк

Крупнейший банк России имеет лояльное отношение к предоставлению денег на квартиру или дом под материнский капитал. Сбербанк предлагает своим клиентам выгодные условия, которые заключаются в следующем:

- Деньги на приобретение квартиры или дома предоставляются в рублях;

- Процентная ставка минимально составляет 8,9%;

- Берется ипотека на 30 лет максимально;

- Минимальный первоначальный взнос по ипотеке составляет четверть от всего займа;

- Максимум, который можно получить – 30 миллионов.

Заявки принимаются на официальном сайте или в одном из отделений банка.

ВТБ 24

ВТБ 24 относится к коммерческим организациям, которые занимают второе место в рейтинге. Удобен и выгоден для инвесторов и предпринимателей. Предоставляет возможность заключить сделку касательно любого вида жилья.

Имеет следующие условия:

- Выдача денег только в рублевой валюте;

- Минимальная ставка по кредиту составляет 9,5% с возможностью привлечения льгот;

- Выдача средств на максимальный срок в 30 лет;

- Подается пятая часть в качестве первоначального взноса;

- Максимально можно получить ссуду в 30 миллионов.

ВТБ 24 рассматриваются заявления и принимаются заявки в течение 3 дней.

РайффайзенБанк

Предлагаются следующие программы держателям сертификатов:

- Покупка вторичного имущества под его залоговую цену;

- Приобретение недвижимого имущества в новостройке.

Обе эти программы предполагают займ под минимальный процент в 9,25%, на срок до 30 лет при предельной сумме в 26 миллионов рублей.

Банк Открытие

С 2018 года действуют следующие программы для многодетных семей:

- Новостройка. Минимальный процент составляет 9,7%. Выдаются деньги минимально на 5 лет с первоначальным взносом в 10% от суммы долга. Рассчитана программа на приобретение новой квартиры.

- Квартира. Доступна для семей с материнским капиталом, желающих купить вторичное жилье. Минимальная ставка – 9,7% максимально на 30 лет. Первый взнос оплачивается в размере 10%.

- Свободные метры. Предназначена программа для возведения нового дома. Оформляется кредит по ставке в 10,7% максимально на 30 лет. Но оплатить нужно пятую часть кредита.

Принимается решение банком после подачи документов и заявления на протяжении трех дней.

Погашение ипотечного кредита

Взятый ранее ипотечный заем покрывается маткапиталом согласно следующему алгоритму:

- Посещение банка с пакетом документов для уведомления о том, что планируется погасить кредит либо его часть за счет маткапитала. После проверки на руки заемщику вручается справка о сумме задолженности, которая затем передается в ПФР. Также клиент получает правоустанавливающие документы на объект недвижимости – договор купли продажи, справка из ЕГРН о праве собственности.

- Визит в Пенсионный Фонд для подачи заявления на предоставление средств по сертификату для погашения жилищного займа.

- Рассмотрение заявки в ПФР и перечисление суммы банку в случае положительного результата.

- Перерасчет и составление нового графика платежей в финансовом учреждении.

И вот здесь следует обратить внимание на бумаги, требуемые к предоставлению в каждую из указанных организаций. Пакет документации будет несколько различаться

Документы для банка

Чтобы получить справку о сумме задолженности перед кредитным учреждением, в руки менеджера следует передать документы:

- паспорт;

- сертификат на семейный капитал.

Дополнительно потребуется заполнить заявление на досрочное погашение ипотеки либо части займа. Формуляр предоставляется в момент обращения.

Сотрудник банка оформляет справку по установленному образцу. Документ должен содержать сведения о сумме неоплаченной задолженности, а также размер процентов. Здесь же отражается информация об отсутствии просроченных платежей.

Бумаги для ПФР

В Пенсионный Фонд по месту регистрации заявителя представляется следующая документация:

- паспорт;

- заявление на перевод средств маткапитала в счет уплаты части ипотечного кредита либо погашения его в полном размере (бланк можно получить на месте);

- сертификат на получение от государства материальной поддержки;

- ипотечный договор с указанием цели использования средств, в этом случае, таковой выступает улучшение условий проживания;

- справка от финансовой организации с суммой долга по займу;

- документы на приобретенный объект;

- нотариально заверенное обязательство кредитополучателя об оформлении жилья в собственность на всех членов семейства, после полноценного погашения ипотеки;

- прочие документы по запросу, например, это может быть доверенность, если заемщик не занимается процедурой лично.

После приема бумаг на руки заявителю вручается расписка. Процесс рассмотрения запроса занимает около месяца. О результатах в письменном уведомлении сообщается заинтересованному лицу.

При положительном решении еще 30 дней уходит на перечисление средств на счет кредитной организации. Если же в предоставлении маткапитала было отказано, гражданин имеет право обжаловать отрицательный ответ, на что ему дается еще один месяц.

Закрытие ипотеки за счет суммы семейного капитала – один из оптимальных вариантов урегулирования бюджета и снижения ежемесячных затрат. Процедура осуществляется в соответствии с установленным порядком и проводится в большинстве финансовых организаций. Потребуется лишь согласовать собственные намерения с банком и получить разрешение на использование средств от ПФР.

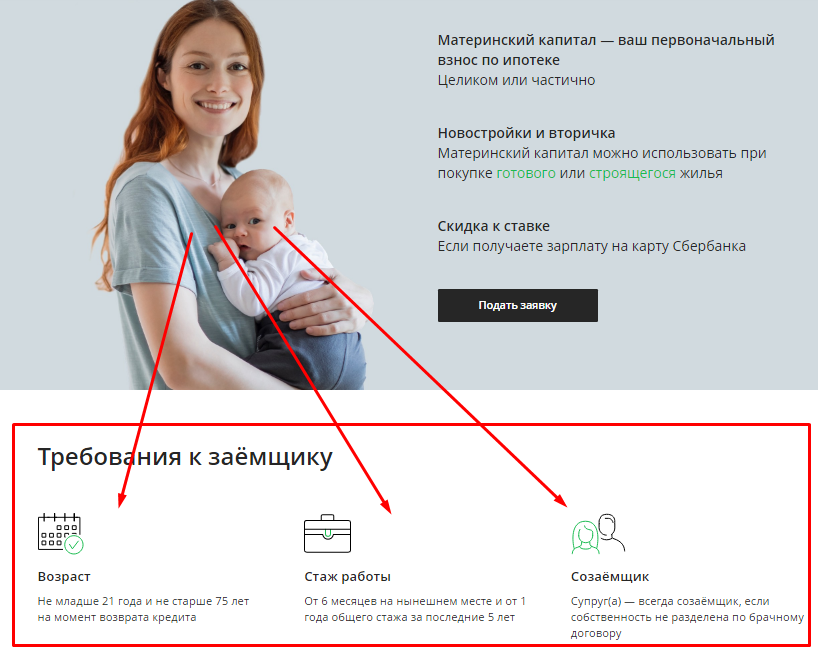

Стандартные требования к заемщикам

Конкретные требования к соискателям жилищного кредита устанавливаются исключительно кредитными организациями и законом, по сути, не регламентируются. Однако можно обозначить общий перечень предъявляемых условий, который выглядит следующим образом:

| № п/п | Вид требования | Конкретный показатель |

| 1 | Достижение определенного возрастного ценза, а также требование к предельному возрасту заемщика, которого он не должен достигнуть на момент погашение последнего платежа по кредиту | Минимальный возраст в большинстве случаев устанавливается на уровне 21 года, максимальный варьируется в зависимости от банка (в среднем 70-75 лет на дату погашения займа) |

| 2 | Продолжительность общего стажа работы, а также период трудовой деятельности на том месте работы, которое занимает заявитель на момент обращения | Для ипотеки общий стаж часто не имеет значения (хотя охотнее банки имеют дело с лицами, имеющими хотя бы несколько лет продолжительности общей трудовой деятельности), а вот по последнему месту работы потребуется стаж от 3 до 6 месяцев минимум |

| 3 | Гражданство | Предоставляется только российским гражданам |

| 4 | Созаемщики | Обязательным созаемщиком является супруг титульного заявителя, наличие других созаемщиков не обязательно, но увеличивает шансы на предоставление желаемого займа |

| 5 | Наличие собственных средств | В качестве кредита предоставляется лишь часть стоимости приобретения или строительства объекта, от 10 до 15% стоимости заемщики должны оплатить за счет собственных средств. Часто кредитные организации предлагают программы без подтверждения дохода, по которой размер первоначального взноса (собственных средств) составляет от 30 до 50% |

| 6 | Страхование | По действующему законодательству залогодатель (т.е. в нашем случае заемщик) обязан застраховать передаваемое в залог имущество. Также банки часто предлагают оформление страхования жизни получателей займа; данный вид страхования не является обязательным, но может способствовать одобрению кредита и/или уменьшению процентной ставки по нему |

| 7 | Иные условия | В соответствии с внутренними правилами конкретного банка |

Преимущества и недостатки ипотеки под материнский капитал

В России жилищный вопрос всегда стоял остро. Особенно тяжело в этом плане молодым семьям, чьего капитала пока недостаточно для самостоятельной покупки жилья. На это как раз рассчитаны социальные программы материальной поддержки: государство помогает россиянам, у которых родился ребенок, получить ряд льгот и финансовые привилегии.

Ипотека под маткапитал — это тот же ипотечный кредит, только с привлечением сертификата о материнском капитале.

Сертификат выдается в государственных органах, при этом обналичить его нельзя. Использование материнского капитала возможно только в определенных целях: например, в решении жилищного вопроса, получения образования, медицинского лечения и т.д. Схема выглядит следующим образом:

- Мать проходит бюрократические проверки. После рассмотрения документов ей выдается сертификат, подтверждающий право на маткапитал;

- Далее родитель должен воспользоваться этим сертификатом по своему усмотрению — например, он может пойти по популярной программе «ипотека плюс материнский капитал»;

- Банк получает от заемщика сертификат. Документ направляется в государственные органы. Если с договором кредитования и самим сертификатом все в порядке, государство перечисляет деньги банку или любой другой организации, куда обратился родитель;

- Кредитор получает деньги, которые засчитываются клиенту в качестве первоначального взноса, частичного досрочного погашения или иной другой операции.

Соответственно, обналичить просто так маткапитал нельзя. Кроме того, прагматичное использование сертификата также осложнено по причине высокой степени бюрократизации в России. Отсюда можно вывести главные недостатки ипотеки под материнский капитал:

- Во-первых, придется значительно постараться, чтобы получить заветные 300-500 тысяч рублей. Государственные органы тщательно проверяют гражданина до того, как ему будет выдан мат. капитал;

- Во-вторых, далеко не все банки согласны принимать материнский капитал в качестве первоначального взноса по заему. Причина такого поведения очень проста: получить деньги по сертификату очень сложно из-за массы бумажной волокиты. В среднем на обналичивание требуется несколько месяцев, и не всегда у банка имеется столько времени, чтобы дождаться денег. Соответственно, банки, особенно маленькие, с большой неохотой принимают сертификаты. Так уж получилось, что жилье под маткапитал выдается только крупными организациями, сотрудничающими с государством — Сбербанк, ВТБ, Газпромбанк и т.д.;

- Часто банки предлагают клиенту альтернативу: сертификат как первый взнос принят не будет, но банк согласен рассмотреть его как частичное досрочное погашение кредита. Таким образом можно уменьшить или срок действия кредитного договора, или сумму ежемесячного платежа. Минус заключается в том, что молодым родителям потребуется самостоятельно искать деньги на первый взнос, что очень непросто в нынешней экономической ситуации;

- Также нужно отметить, что купить квартиру на материнский капитал без ипотеки практически невозможно. Сумма, получаемая по сертификату, колеблется в коридоре 300-500 тысяч рублей. Этих денег не хватит на покупку недвижимости. Но маткапитал может быть использован для частичного погашения кредита или первого взноса.

Разумеется, у такой ипотеки имеются и свои плюсы, иначе не было бы такой статистики: более 70% супружеских пар, получивших сертификаты материнского капитала, реализовали его на покупку жилья в кредит. Преимущества следующие:

- Стандартная, а то и вовсе льготная процентная ставка. По законодательству РФ банкам запрещено увеличивать ставку только потому, что клиент желает внести некоторую сумму по ипотеке в счет сертификата. Некоторые банки, наоборот, уменьшают ставку для клиентов с маткапиталом, чтобы таким образом увеличить обороты предприятия;

- Реалии в нашей стране таковы, что привлечение маткапитала нередко является единственным возможным способом приобретения собственного недвижимого имущества. Это особенно касается молодых пар;

- Какой бы несущественной не показалась бы сумма в размере 300-500 тысяч рублей, все-таки эти деньги являются отличным подспорьем для только-только образованных ячеек общества.

Если резюмировать плюсы и минусы предложения вкратце, то можно сказать: да, с сертификатом не все гладко, и не факт, что он будет принят банком. Однако, дополнительные 300-500 тысяч рублей стоят некоторой беготни по государственным учреждениям и офисам кредитно-финансовой организации.

Какие банки дают ипотеку с первоначальным платежом в виде мат. капитала?

Многие граждане РФ интересуются: «В каком банке можно взять ипотеку с мат. капиталом?». Сегодня многие финансовые организации предоставляют такую возможность.

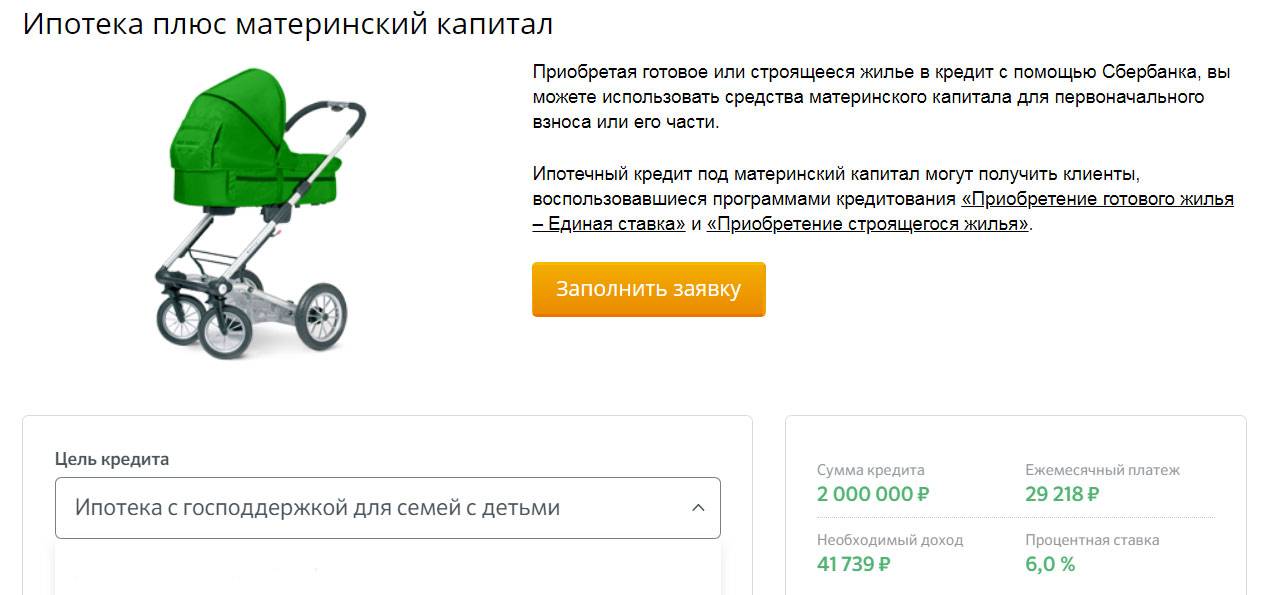

«Сбербанк» – программа «Ипотека плюс материнский капитал»

Получить ипотеку под МК могут те клиенты банка, которые воспользовались программой кредитования «Приобретение строящегося жилья» или «Приобретение готового жилья».

Получить ипотеку под МК могут те клиенты банка, которые воспользовались программой кредитования «Приобретение строящегося жилья» или «Приобретение готового жилья».

Условия «Сбербанка» по программе «Ипотека + мат. капитал»: квартира, которую клиент банка решил взять в ипотеку, должна быть оформлена на него либо же на долевую собственность между всеми членами семьи.

Для клиентов, которые получают зарплату на карту Сбербанка, банк упростил процедуру взятия ипотеки: им не нужно брать справку о заработной плате.

Также заемщик должен запомнить, что в течение 6 месяцев после выдачи ипотеки ему нужно обратиться в Пенсионный фонд с заявлением о перечислении МК в счет погашения задолженности по ипотеке.

«ВТБ»

В этом банке МК можно использовать в качестве частичной оплаты первоначального взноса либо в качестве погашения задолженности по имеющейся ипотеке.

В первом случае допустимо оформление стандартной ипотеки. А сама сумма первоначального взноса заемщика обязательно должна состоять из двух статей: средств материнского капитала и собственных средств.

При этом мат. капитал должен составлять не больше 15% от общей стоимости недвижимости (по состоянию на 2022 год).

«Райффайзенбанк»

Райффайзенбанк предоставляет ипотеку с мат. капиталом на таких условиях:

- заемщиком могут быть официальные супруги или один из супругов, который должен быть гражданином РФ и иметь право на мат. капитал;

- в качестве созаемщика по ипотечному договору должен выступать супруг или супруга распорядителя средств.

Банк «ДельтаКредит»

Программа с использованием средств МК в этом банке называется «Материнский капитал».

Программа с использованием средств МК в этом банке называется «Материнский капитал».

Клиент, который планирует взять ипотеку с первоначальным взносом в виде МК, должен соответствовать таким требованиям:

- возраст от 20 и до 65 лет на момент погашения ипотеки;

- обязательное подтверждение трудового стажа – не меньше 6 месяцев на последнем рабочем месте;

- подтверждение платежеспособности клиента – справка по форме Банка или 2–НДФЛ.

В этом банке можно оформить ипотеку по МК на любую недвижимость: квартиру, долю в квартире, комнату, загородный дом как на первичном, так и на вторичном рынке.

«Россельхозбанк»

Предложение с мат. капиталом этого банка называется «Молодая семья и материнский капитал».

Заемщик обязан будет в течение 3 месяцев с момента оформления ипотеки направить деньги из МК на погашение задолженности по ипотечному договору.

Распоряжаться средствами из мат. капитала на покупку в ипотеку квартиры или дома, не дожидаясь, пока ребенку исполнится 3 года, можно.

Распоряжаться средствами из мат. капитала на покупку в ипотеку квартиры или дома, не дожидаясь, пока ребенку исполнится 3 года, можно.

Для этого заинтересованное лицо должно обратиться лично или через законного представителя в Пенсионный фонд с необходимыми документами, а также с заявлением о предоставлении МК в качестве первоначального взноса по ипотеке.

Также использовать эти средства можно на строительство дома, приобретение комнаты в общежитии или коммуналке, покупку доли в квартире.

Можно ли досрочно погасить ипотеку материнским капиталом?

Да, можно. Для этого заемщику нужно написать соответствующее заявление и передать его банковскому сотруднику. В дальнейшем Пенсионный фонд перечисляет эти деньги банку. Таким образом, заемщик может быстрей погасить задолженность по ипотеке.

В каждом банке действуют свои условия предоставления такой ипотеки, однако во всех существуют общие правила: заемщик должен предоставить банку справку из Пенсионного фонда об остатке мат. капитала, деньги перечисляются в безналичной форме напрямую в банк из Пенсионного фонда, размер мат. капитала, как первоначального взноса по ипотеке может варьироваться от 10% и выше.

Оформление сделки в ПФР

После заключения сделки в банке продавец и покупатель идут регистрировать сделку в Росреестре. Примерно через 1-2 недели покупатели получат свидетельства на собственность. После этого требуется совершить заключительный этап — зарегистрировать сделку в ПФР, чтобы продавец получил деньги.

К пакету документов прикладываются и реквизиты счета продавца. ПФР проверяет пакет документов и саму сделку на законность (именно на это и тратится два месяца). Если с документами все нормально, в положенный срок продавец жилья получает на свой счет деньги в размере установленного на текущий год капитала.

Использование материнского капитала на погашение ипотеки

Размеры сертификата по среднему показателю в стране насчитывают 20 до 40% от цены за квартиру. Для использования денег по назначению, многодетная семья должна пройти следующие действия:

- Поиск средств из других финансовых источников для оплаты первоначального взноса, что составляется пятую часть от общей цены за займ.

- Прохождение процедуры оформления, а также заключения сделки с кредитной компанией.

- После соблюдения всех формальностей составляется заявление, которое доказывает, что лицо имеет во владении недвижимость. Документ обретает юридическую силу после прохождения заверения нотариусом.

- Регистрация кредита через единый гос. реестр, что подтверждается выпиской из ЕГРН. Этот документ будет выдан собственнику лично.

- Получение целевого займа для того, чтобы погасить долговые обязательства перед банковским учреждением. Для кредитной организации нужно выдать клиенту справку, где отражается общая договорная сумма.

- Далее владельцем сертификата подписывается документ по факту принятия на себя обязательств в оформлении всех членов семьи как долевых участников, имеющих равные права. Совершается эта процедура за 6 месяцев до момента погашения задолженности. Это переданное право в виде справки также подтверждается документально.

- Заявление о возможности пользования семейным капиталом передается в районный отдел пенсионного органа. Совершается поход после выдачи справки с возложенными кредитными обязательствами.

Сотрудники Пенсионного Фонда проверяют достоверность документов на протяжении нескольких месяцев. Это минус ипотечного кредитования с нуля, так как продавцы не готовы ждать так долго оформления документов.

ТОП 5 предложений банков

Программы ипотечного кредитования с использованием финансовой помощи от государства наиболее востребованы среди клиентов крупнейших игроков банковского рынка. Среди таких участников Сбербанк России, Райффайзенбанк, Россельхозбанк, ВТБ-24 и Банк Москвы и Газпромбанк. Разберем условия выдачи ипотеки в них в деталях.

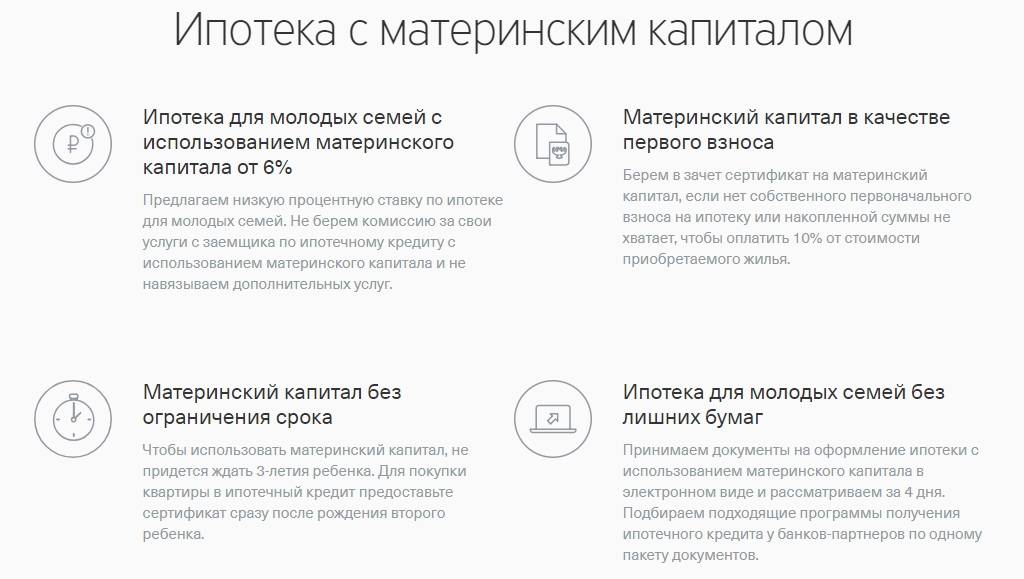

Сбербанк

В Сбербанке сейчас действует специальная программа «Ипотека плюс материнский капитал», по которой можно приобрести строящееся или готовое жилье. Параметры данной программы соответствуют двум ипотечным продуктам банка «Приобретение строящегося жилья» и «Приобретение готового жилья – единая ставка».

Маткапитал можно направить как на оплату первого взноса (частично или полностью) или погасить часть задолженности по оформленному ранее займу.

По программе покупки жилья на вторичном рынке минимальная процентная ставка – 8,9% в год. Ее утверждают в рамках акции для молодой семьи и при условии электронного способа оформления сделки. Базовая ставка по кредиту будет равна 10% годовых.

Что касается новостроек, то ставка в 7,4% устанавливается для клиентов, покупающих жилье по программе субсидирования процента застройщиками у одного из партнеров такой программы, также при регистрации сделки электронно.

Если заемщик отказался приобрести полную страховку по ипотеке и не относится к категории зарплатных клиентов банк увеличит размер базовой ставки на 0,5 – 1 п.п.

Также клиентам предоставляется возможность получить ипотеки всего по 2-м документам, без подтверждения доходов, однако годовая ставка будет установлена в диапазоне 8,4 – 10,5%.

ВТБ Банк Москвы

Действующие в ВТБ Банке Москвы программы ипотеки предполагают использование материнского капитала.

По программе «Люди дела» работники сфер здравоохранения, образования и военнослужащие могут получить кредит со ставкой от 9,5% годовых. Для стандартных клиентов действует базовый процент – 10%. При отказе от заключения договора комплексного страхования она увеличится на 1 п.п.

Банк рассматривает каждую кредитную заявку в течение 2-7 рабочих дней. При подаче онлайн-заявки можно получить предварительное решение в течение 15 минут.

Предельная сумма займа определяется кредитоспособностью заемщика и рыночной стоимостью приобретаемого жилья.

Важно! Банк ВТБ 24 и Банк Москвы обязательно требуют 5% первый взнос наличкой от стоимости квартиры. Это в негативную сторону отличается от Сбербанка, в котором квартиру можно полностью купить без денег с сертификатом на маткап

Россельхозбанк

В Россельхозбанке потенциальные заемщики могут получить ипотеку с целью приобретения квартиры, дома, апартаментов или участка земли.

При отказе от страховки базовая ставка стандартно увеличится на 1 п.п.

Нулевой первоначальный взнос будет установлен при условии, что суммы маткапитала хватит на его оплату. т.е. он должен составлять как минимум 10-20% ПВ.

Газпромбанк

Газпромбанк также принимает материнский капитал в качестве оплаты первоначального взноса или при погашении долга по действующему договору.

До конца года действует акция, по которой можно купить жилье по единой ставке 9,5% годовых.

При внесении сразу суммы свыше 40% от цены недвижимости клиент может предоставить банку всего 2 документа.

Газпромбанк также требует собственные средства плюсом к маткапиталу. Это как минимум 10% от стоимости квартиры.

Райффайзенбанк

Райффайзенбанк предлагает клиентам оформить специальный продукт «Ипотека с материнским капиталом».

Купить можно готовое или строящееся жилье. Для подачи кредитной заявки потребуется собрать максимальный пакет документов (и по заемщику, и по недвижимости). Средства материнского капитала по выбору клиента можно направить на оплату первоначального взноса или погашение части долга.

В Райффайзенбанке можно оформить ипотеку без собственных средств, только с сертификатом на маткап, но только если доходы подтверждаются справкой 2 НДФЛ. Если доход заемщиков по ипотеке подтверждается формой банка, то нужно найти минимум 10% первого взноса.

Вывод

Таким образом, самый лучший банк для реализации материнского капитала через ипотеку – это Сбербанк.

- Он дает самую максимальную сумму по займу за счет учета дополнительных доходов без их документального подтверждения. Данный момент очень важен т.к. по сути, на иждивении у супруга будет 3 иждивенца.

- Сбербанк не требует собственных средств к материнскому капиталу. Достаточно сертификата. Эта позволяет быстрее и менее затратно войти в сделку.

- Ставка по ипотеке одна из самых низких на рынке и мат капитал не влияет на её размер в большую сторону.

Комплект документов

Процедура покупки недвижимости в ипотеку и без того непростая. Осложняется она еще в том случае, если требуется применить средства из материнского капитала. Поэтому комплект документов будет расширенным:

- гражданский паспорт;

- СНИЛС;

- выданный в ПФР сертификат, в котором отмечается собственник;

- документы для подтверждения финансовой независимости (справка по форме 2-НДФЛ; справка о доходах, выданная на бланке банка; бумаги, оформленные в ФНС, в которых отражается отсутствие долговых обязательств у заемщика);

- договор между покупателем и продавцом, в котором прописываются условия сделки;

- бумаги на приобретаемый жилой объект (техпаспорт, справка из Бюро техинвентаризации, сведения из домовой книги);

- справка, отражающая состояние индивидуального счета владельца сертификата материнского капитала с указанием суммы;

- обязательство, согласно которому после выплаты ипотеки будут выделены доли в имуществе для всех членов семьи.

Если кредитное учреждение подтверждает возможность осуществления процедуры, потребуется передать еще один комплект бумаг в ПФР. По ним будет определено право потратить средства материнского капитала именно на указанную цель. В список входят:

- бумаги, подготовленные сотрудником кредитного учреждения, о намерении заключить кредитный договор;

- данные о жилплощади, приобретаемой заемщиком в ипотеку;

- личные справки гражданина;

- заявление, в котором указывается ходатайство о направлении денег на счет банка.

Процедура очень длительная. Поэтому стоит заранее подготовить полный комплект бумаг.