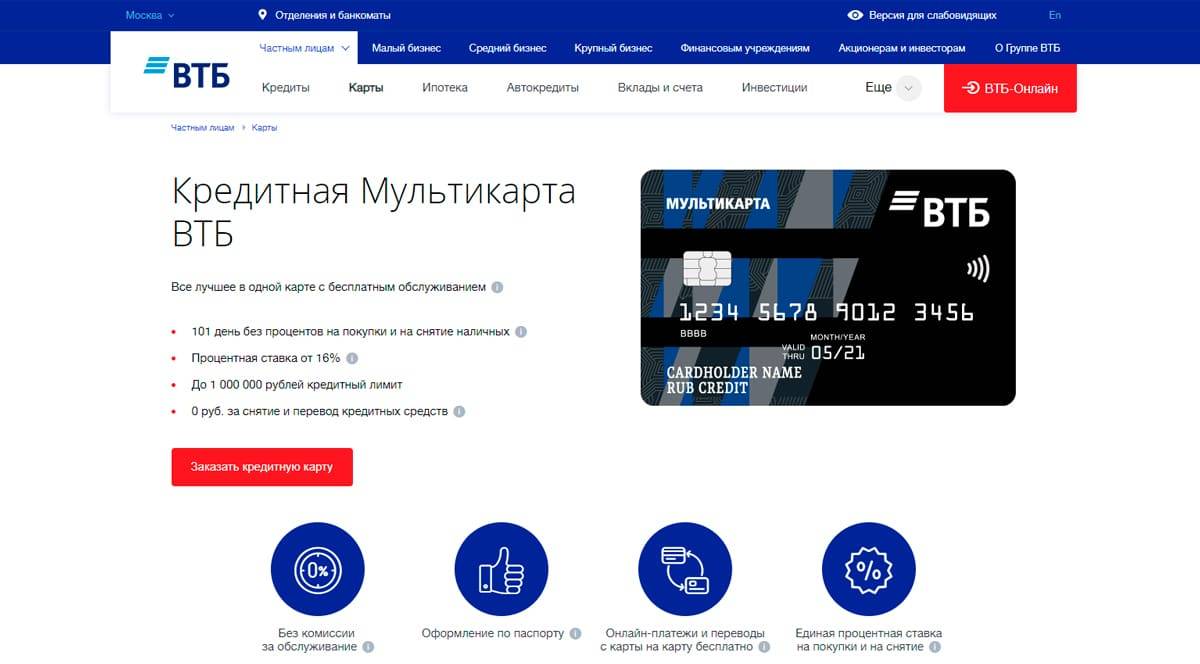

ВТБ — Мультикарта

Мультикарта от ВТБ — лучший выбор для пользователей, которые хотят не только тратить, но и приумножать свои деньги. Это связано с тем, что кредитная карта предлагает до 6% на остаток по счету и возврат средств с покупок до 10% (Cashback). Вы ходите в рестораны, заправляете бензин на АЗС, путешествуете и приобретаете бытовую технику, а Мультикарта возвращает деньги.

В то время как другие банки дают высокие процентные ставки по кредитам, ВТБ снизили их до 16 процентов. У карты банка ВТБ есть два основных преимущества: она не взимает плату во время льготного периода 101 день и плату за обслуживание (при покупках от 5000 руб./мес). Расплачивайтесь в магазинах бесконтактной оплатой с помощью сервисов Samsung Pay, Google Pay, Apple Pay в часах или смартфоне.

В течение первых 7 дней с момента получения кредитной карты, можно снять до 100 тыс. рублей наличным бесплатно (без комиссии). Специальная опция «Заемщик» позволяет еще больше экономить на процентах по кредиту. Если этих доводов еще недостаточно, чтобы заказать Мультикарту, то ознакомьтесь с другими участниками рейтинга.

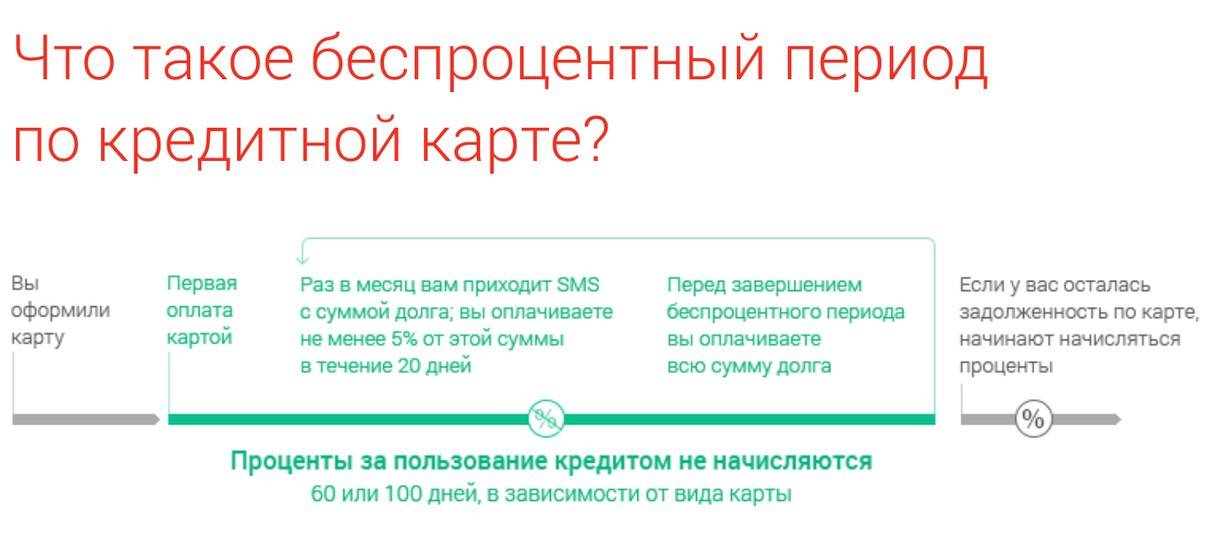

Что такое льготный период

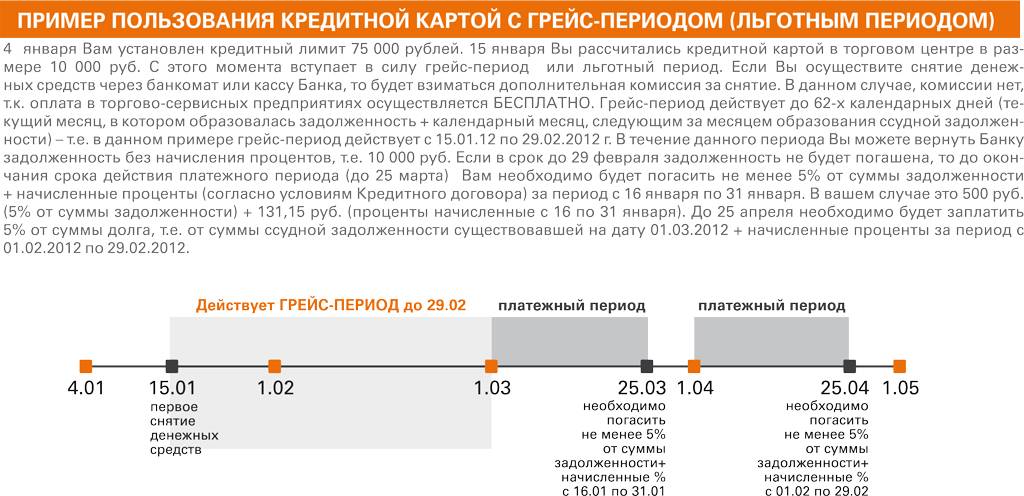

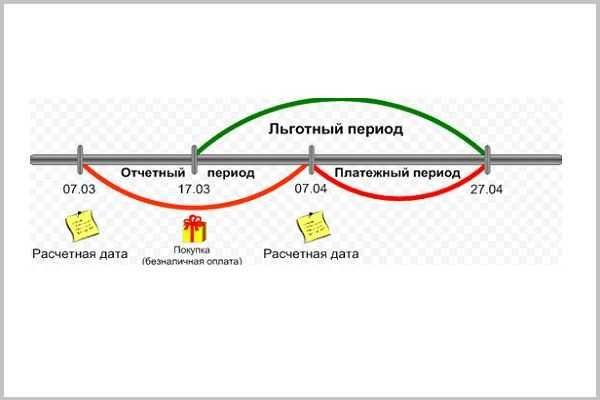

Если вы озаботились выбором собственной кредитной карточки, то вы наверняка столкнулись с таким понятием, как льготный срок. Его еще по-другому называют грейс-период, и есть он далеко не у всех банковских предложений.

Каталог карт с любым льготным периодом →

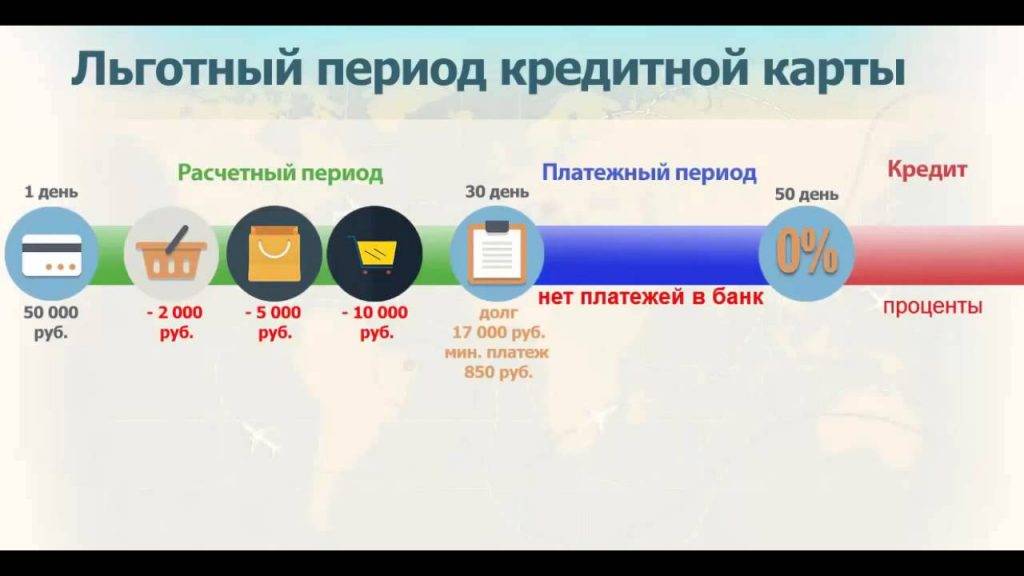

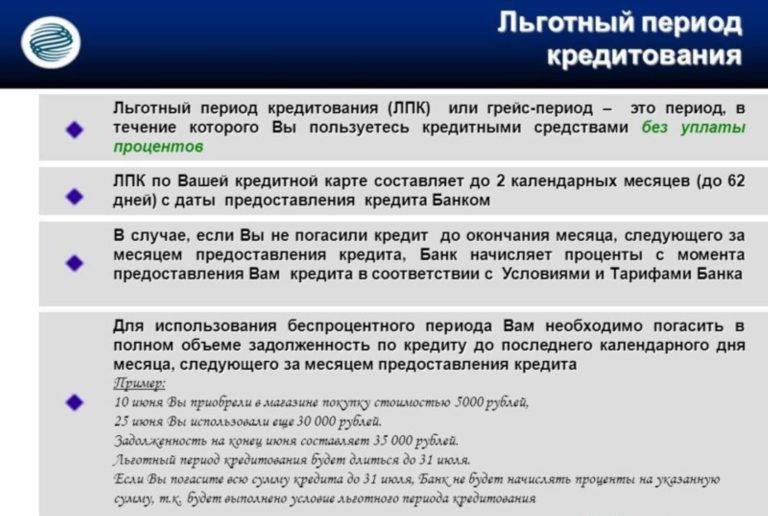

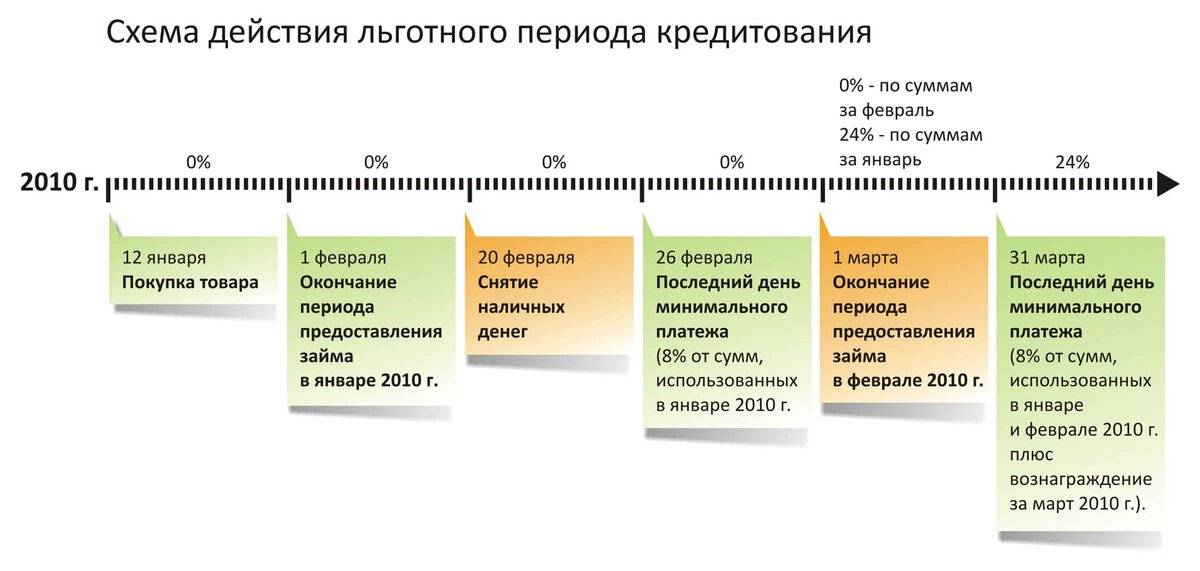

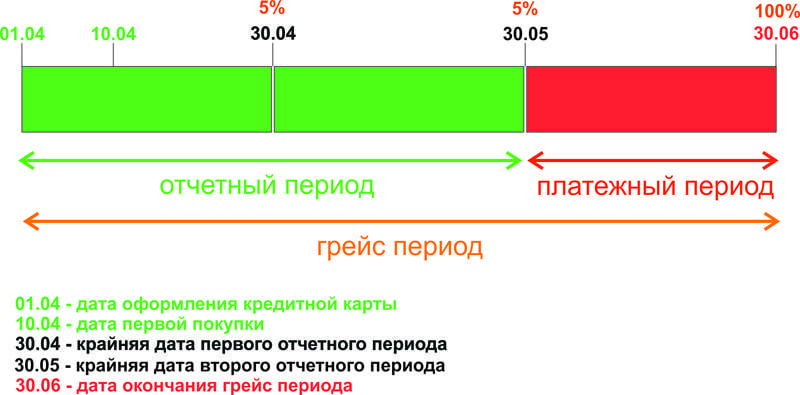

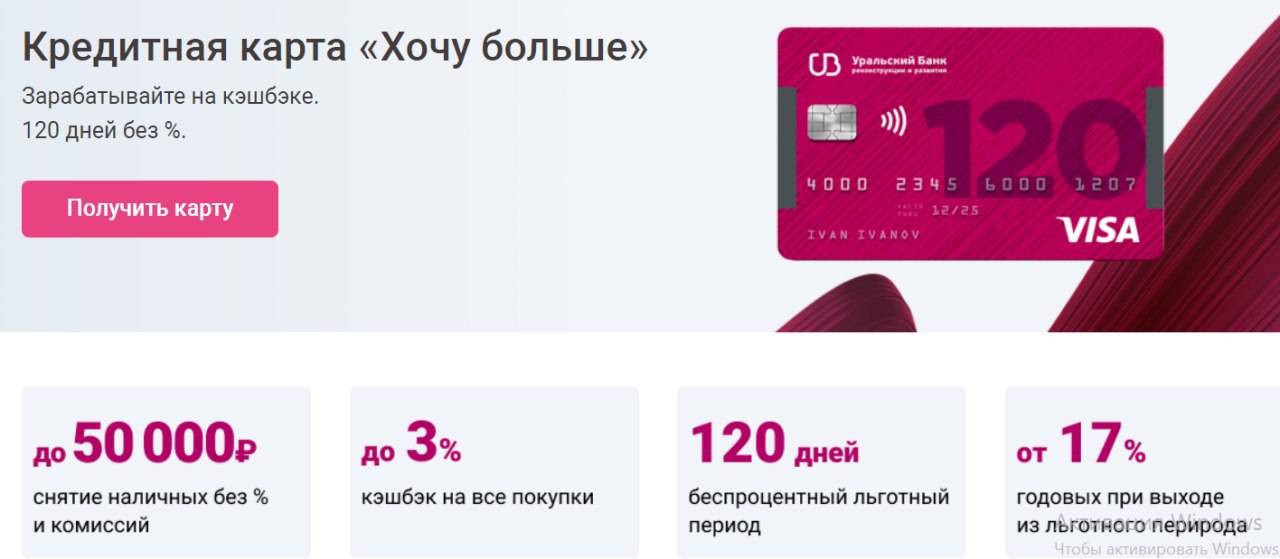

Если говорить об определении данного термина, то можно охарактеризовать его так: льготный период – это временной отрезок, в течение которого заемщику не начисляются проценты за пользование кредитными средствами. В том случае, если вы успеваете вернуть потраченные деньги в указанный срок обратно на карточный счет, то вам не придется переплачивать.

Говоря проще, такая услуга позволяет совершать покупки без переплаты. Логично, что чем больше действует беспроцентный срок, тем дольше владелец карточки может совершать покупки, и не беспокоиться о том, сколько ему придется переплатить.

Если раньше многие люди при выборе кредитной карты ориентировались на то, чтобы процентная ставка была как можно ниже, то теперь еще смотрят и на этот параметр. Согласитесь, это очень удобно, когда у тебя есть несколько месяцев на то, чтобы спокойно возвращать заемные средства, и делать это под 0%.

Плюсы понятны, но есть ли минусы? Они возникают, скорее, из-за невнимательного отношения заемщика к условиям кредитного договора.

Нередко они не обращают внимания на то, что грейс-период распространяется только на безналичные покупки, и, снимая деньги с карточки, ошибочно надеются на беспроцентный срок, а его нет. Избежать этого просто – уточняйте у банковского представителя сразу, можно ли будет обналичивать кредитку без переплаты или нет.

Лучшая кредитная карта с льготным периодом: как выбрать

Выбирая лучшую кредитную карту с льготным периодом, нужно обратить внимание на несколько моментов:

- Длительность грейс-периода. Необходимо учитывать свои финансовые возможности так, чтобы в него укладываться.

- Стоимость обслуживания. В некоторых банках она может достигать нескольких тысяч в год.

- Процентная ставка и комиссия за обналичивание. Особенно актуально, если нужны наличные деньги.

- Кредитный лимит. Он имеет значение, если требуется большая сумма, а не несколько тысяч.

- Требования к заемщику и документам. У каждого учреждения они разные: если в одном могут выдать кредитку без справок о доходах, то в другом они обязательно понадобятся.

Перед обращением в банк рекомендуется изучить рейтинг кредитных карт с льготным периодом. Их выбирают большинство людей за качество обслуживания, простоту использования и выгодные условия.

Сравнительная таблица кредиток с максимальным льготным периодом

На сегодняшний день банковские учреждения предлагают своим клиентам огромный выбор пластиковых карточек. Каждый банк располагает от 2 до 20 видов кредиток, с разными условиями кредитования. Чтобы помочь будущему заемщику в выборе наиболее интересного пластика, мы составили сравнительную таблицу, в ней собраны кредитки с самым продолжительным грейс-периодом.

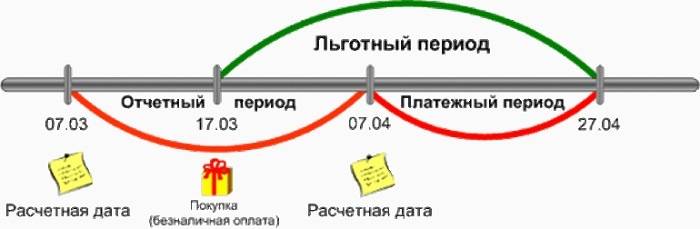

| Банк и карта | Ставка | Кредитный лимит | Льготный период | Годовое обслуживание | CashBack |

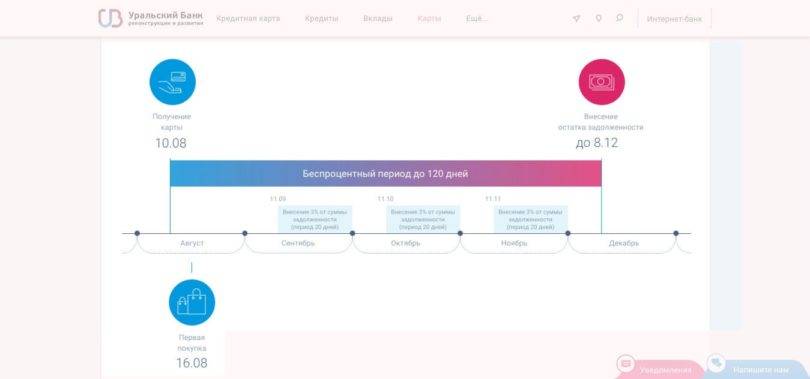

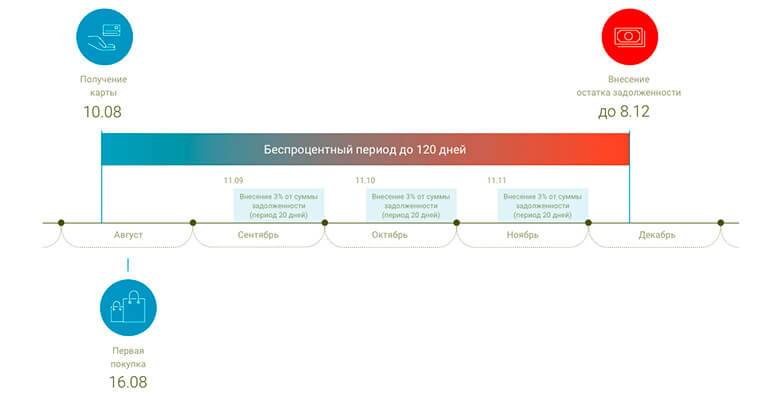

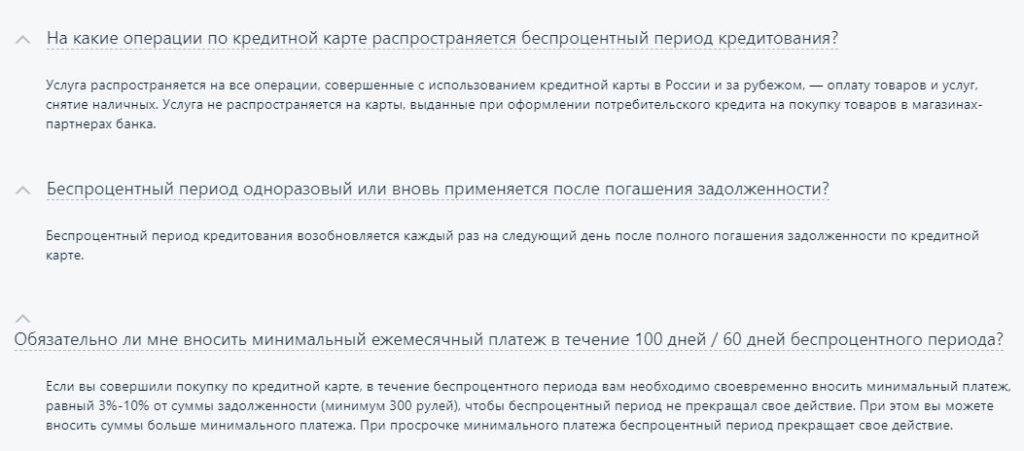

| УБРиР «120 дней без процентов» | от 27,5% | до 299 999 ₽ | до 120 дней | 0 – 1 900 ₽ | 1% |

| Альфа-банк «100 дней без процентов» | от 11,99% | до 500 000 ₽ | До 100 дней | 1 190 – 1 490 ₽ | Нет |

| Совкомбанк «Халва» | От 0% | до 350 000 ₽ | До 1080 дней | 0 – 3000₽ | Есть |

| Росбанк «МожноВСЕ» | От 26,9% | до 1 000 000 ₽ | До 62 дней | 0-890₽ | До 10% |

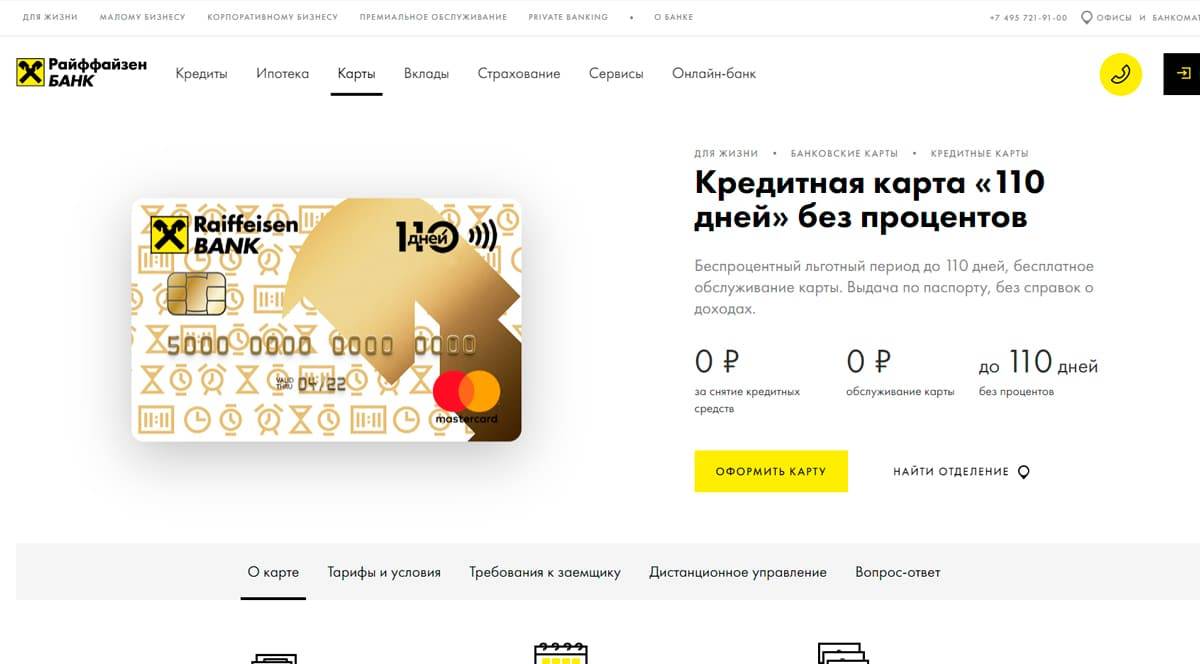

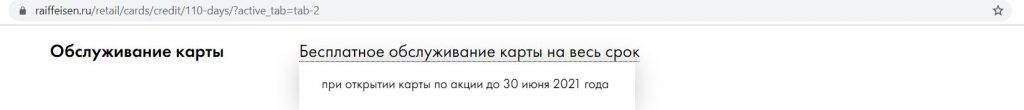

Райффайзен Банк – 110 дней

Кредитная карта банка Райффайзен является одной из лучших с льготным периодом 110 дней без процентов при онлайн покупках товаров. Если вы часто бронируете отели или покупаете авиабилеты, вам понравится карта «110 дней». Бесплатное годовое обслуживание при операциях по карточке более 8000 руб. в месяц.

Если нужно снять наличные, это можно сделать в любом банкомате по всей России за минимальную комиссию среди других участников рейтинга. Вы не испытаете каких-либо проблем при совершении покупок у продавцов за границей. В удобном онлайн банке можно оплачивать ЖКУ, мобильную связь, делать быстрые переводы и следить за финансовыми операциями.

Райффайзен позволяет вносить средства на счет кредитной карты наличными в ближайшем банкомате или отделение банка. В случае утери банковской карты, ее можно удаленно заблокировать через приложение на смартфоне. Четко соблюдайте условия, указанные в договоре, чтобы не переплачивать лишние проценты.

3 место. Универсальная (АТБ) – Visa, MasterCard

3 место

Азиатско-Тихоокеанский банк (АТБ) – одна из ключевых кредитных организаций на Дальнем Востоке. Он активно сотрудничает с китайскими и японскими компаниями. Универсальная карта от этого банка – одна из немногих, у которой беспроцентный период распространяется на снятие наличных. Также она предлагает крупный кэшбэк в разнообразных категориях

Условия

Льготный период действует на снятие наличных.

Использование

Универсальная карта подойдет для повседневных трат.

Бонусы

У карты очень большие лимиты кэшбэка.

Надежность

Надежность АТБ заметно снизилась.

Доступность

АТБ присутствует не во всех регионах страны.

- Льготный период до 120 дней, на безналичную оплату и снятие наличных

- Размер лимита до 500 000 рублей

- Процентная ставка от 11,5% годовых

- Бонусы за покупки кэшбэк до 10% в категории “Дом-ремонт”, “Семья”, “Автокарта” или “Развлечения”, либо 2% за все покупки (“Все включено”) на выбор держателя

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay, Samsung Pay, Google Pay и Garmin Pay (для Visa)

- Стоимость выпуска бесплатно

- Стоимость обслуживания бесплатно

- Способ оформления в отделении банка с онлайн-заявкой

- Сроки оформления 2-3 дня

Преимущества

- Снятие личных средств без комиссии

- Крупный кэшбэк с большими лимитами

- Бесплатное обслуживание

Недостатки

Большой разброс ставок

Подробнее

Преимущества и недостатки кредитных карт

| Плюсы | Минусы |

| Выгодные условия для безналичных операций | Если не закрывать долг в льготный период, придется платить проценты по повышенной годовой ставке по сравнению с потребительскими кредитами |

| Большинство банков предлагают привлекательные акции и бонусные программы | Если нет финансовой грамотности и умения все рассчитывать, можно влезть в долги. Кредитка выгодна только тогда, когда задолженность погашается в льготный период |

| Если погашать задолженность вовремя, проценты не начисляются. Банк дает деньги в долг бесплатно | Наличные с кредитки снимать невыгодно: берется большая комиссия |

| Регулярное использование кредитки повышает шанс на одобрение более крупного потребительного кредита или ипотеки, если заемщик вносит все платежи вовремя | Платное годовое обслуживание |

| Воспользоваться заемными средствами можно в любое время суток. Не нужно просить деньги в долг у друзей или знакомых. Доступна любая сумма в пределах установленного лимита | |

| После закрытия задолженности заемные средства снова становятся доступными |

Перед оформлением кредитной карты с льготным периодом рекомендуется внимательно изучить условия. Это позволит выбрать самый подходящий по всем параметрам продукт.

A. Карты, с которых можно вывести кредитные деньги без комиссии и в грейс

1 «100 дней без %» от «Альфа-Банка».

С кредитной карты «100 дней без %» можно снимать 50 000 руб./мес. кредитных денег без комиссии и с сохранением льготного периода. Стандартная цена обслуживания карты составляет 1490 руб./год, но она быстро окупится.

ПОЛУЧИТЬ 2000 РУБ. ЗА 100 ДНЕЙ БЕЗ % С БЕСПЛАТНЫМ ГОДОМ

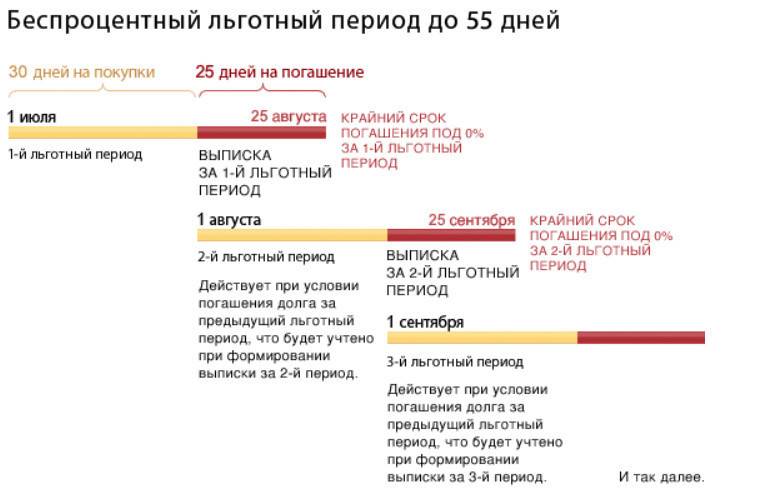

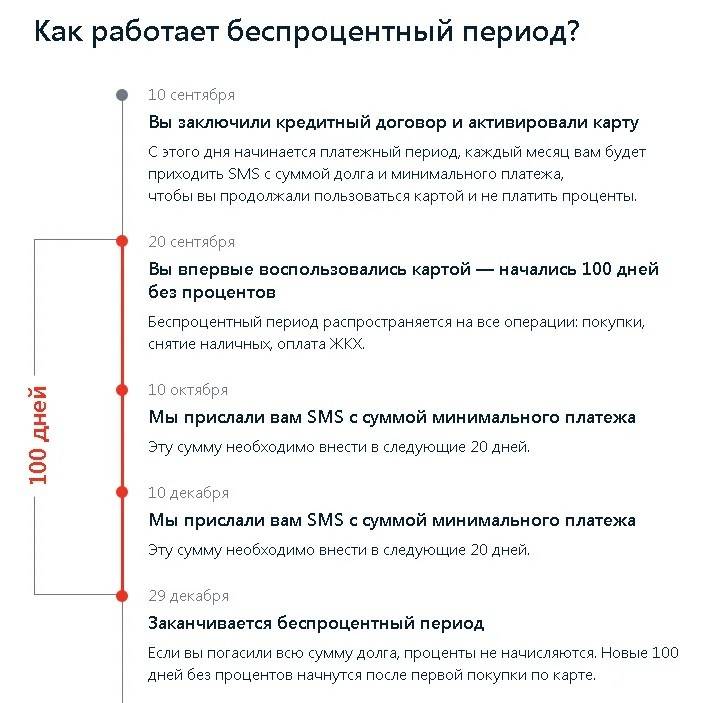

Льготный период в 100 дней начинается с даты, следующей за датой проведения по счету первой расходной операции. Не позднее сотого дня с момента начала льготного периода нужно будет полностью погасить задолженность, т.е. вывести карту в ноль. Внутри большого грейса требуется вносить минимальные платежи.

Кредитку «Альфы» можно без комиссии пополнять, помимо собственных банкоматов, ещё в терминалах «МКБ», банкоматах «УБРиРа», «Открытия», «Газпромбанка», «Промсвязьбанка». Стягивать она тоже умеет.

По умолчанию на карте «100 дней без %» кэшбэк не предусмотрен, но некоторым клиентам в индивидуальном порядке банк предлагает такую опцию (например, мне предложили кэшбэк в 3% на все в течение 6 месяцев, потом 1,5% на все).

После получения карты нужно будет уточнить в чате поддержи, не подключилась ли случайно какая-нибудь страховка или платное смс-информирование. При необходимости эти услуги можно там же и отключить.

2 Карта «110 дней без %» от «Райффайзенбанка».

С карты «110 дней без %» от «Райффайзенбанка» в первые два месяца можно без последствий обналичить весь кредитный лимит, а с третьего месяца — по 50 000 руб./мес. Причем это можно сделать не только в банкомате, но и с помощью исходящих переводов с карты на карту через сервис в мобильном приложении или интернет-банке «Райфа»:

ПОЛУЧИТЬ 110 ДНЕЙ БЕЗ % С БЕСПЛАТНЫМ ОБСЛУЖИВАНИЕМ

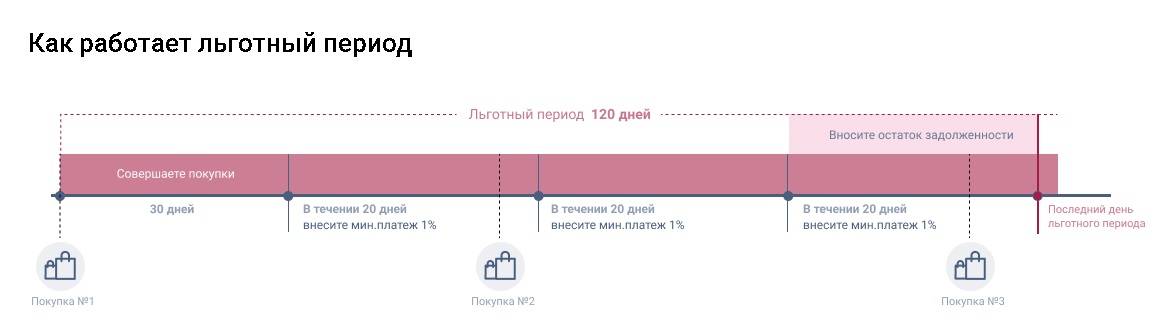

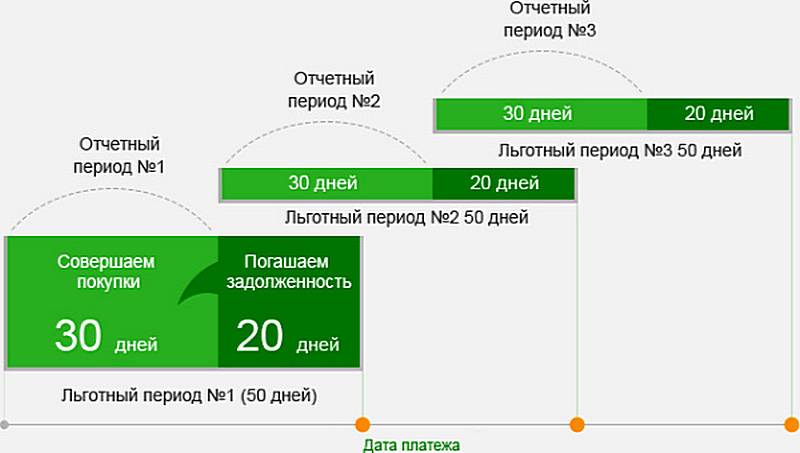

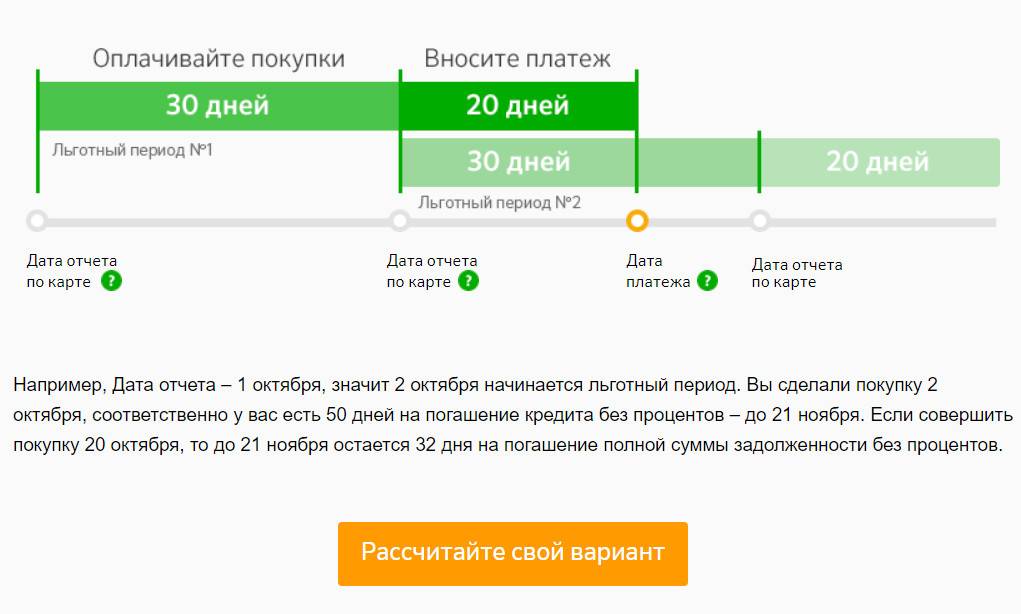

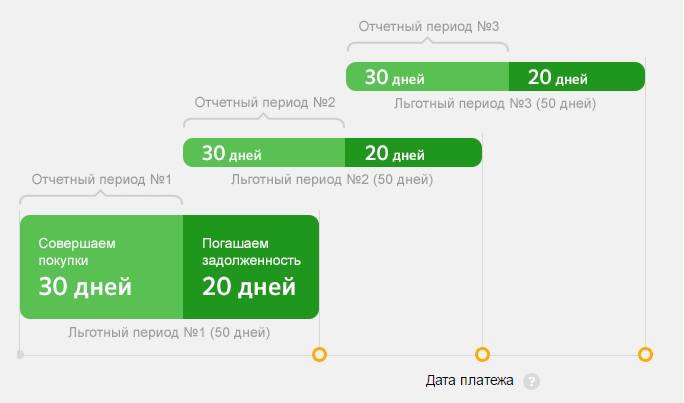

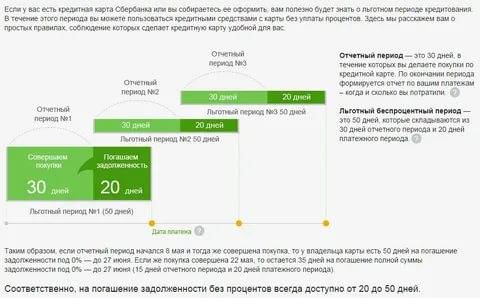

110 дней льготного периода карты «Райффайзенбанка» складываются из 3-х отчетных периодов и 21 дня платежного периода.

Кредитку «Райфа» можно бесплатно пополнять с карт других банков, причем задолженность при этом способе пополнения гасится практически мгновенно.

Как и в «Альфе», после получения карты нужно будет уточнить в чате поддержки, не подключилась ли случайно какая-нибудь страховка или платное смс-информирование. При необходимости эти услуги можно там же и отключить.

3 Карта «Кредит 90 дней без %» и «Кредит 4 месяца без %» от банка «Восточный».

У банка «Восточный» имеются почти мифические карты «Кредит 90 дней без %» и «Кредит 4 месяца без %»», у которых также имеется бесплатная обналичка с сохранением льготного периода. В этих картах собрано все, о чем только можно мечтать: и бесплатное обслуживание, и длинный грейс до 90-120 дней, и щедрая бонусная программа, и возможность снимать заемные деньги без комиссии и в грейс.

Однако счастливых обладателей этих кредиток можно пересчитать по пальцам, вместо них банк одобряет клиентам не такие выгодные продукты.

Есть несколько других карточек, где можно обналичить кредитный лимит в грейс и без комиссии, но не на постоянной основе, а в рамках приветственного или акционного периода (речь идет о «Своей карте» от «Россельхозбанка», «Карте возможностей» от «ВТБ», кредитной карте «Просто» от «Ситибанка»).

ПОЛУЧИТЬ 2000 РУБ. ЗА КРЕДИТКУ СИТИБАНКА

Лучшая кредитка АТБ

Замыкает рейтинг кредитных карт тарифный план 90 даром от банка АТБ. Длительность грейс периода меньше, но кредитка безусловно заслуживает внимания. Она оформляется на следующих условиях:

- лимит до 300 тысяч рублей;

- беспроцентный период до 92 дней;

- процентная ставка 29%;

- срок действия пластика 3 года;

- бесплатное обслуживание карты.

Держатель пластика может бесплатно пользоваться интернет-банкингом на сайте АТБ и в мобильном приложении, контролировать состояние счета и вовремя его пополнять. В банке действует программа лояльности, за все покупки клиент получает возврат 1% от потраченной суммы. Несмотря на то, что снятие денег входит в льготный период, за проведение этой операции придется заплатить комиссию. Она составляет 4,9% от суммы плюс 390 рублей за каждую расходную транзакцию. К тому же, предусмотрено ограничение – не более 150 тысяч рублей в день, до 1 млн. рублей в месяц.

Решение о выдаче кредитной карты принимается в течение часа. Но иногда проверка затягивается, к примеру, когда кредитору нужно получить от клиента дополнительную информацию. Тогда банковский специалист связывается с заявителем и уточняет вопросы по его анкете.

Первой в нашем рейтинге находится кредитная карта 240 дней без процентов от УБРиР. Однако не стоит бездумно оформлять пластик, ведь есть и другие важные условия обслуживания. К примеру, возможность снятия наличных без комиссии или бесплатное пользование картой. В некоторых случаях эти «плюшки» перевешивают выгодность длительного грейс периода. Так что внимательно изучите тарифные планы и сравните их выгодность лично для себя.

Условно-бесплатные карты

Если не подошла никакая из бесплатных карт, рассмотрите следующую категорию кредиток. При выполнение не особо повышенных требований, стоимость обслуживания по пластику можно свести к нулю.

110 дней от Райффайзенбанка

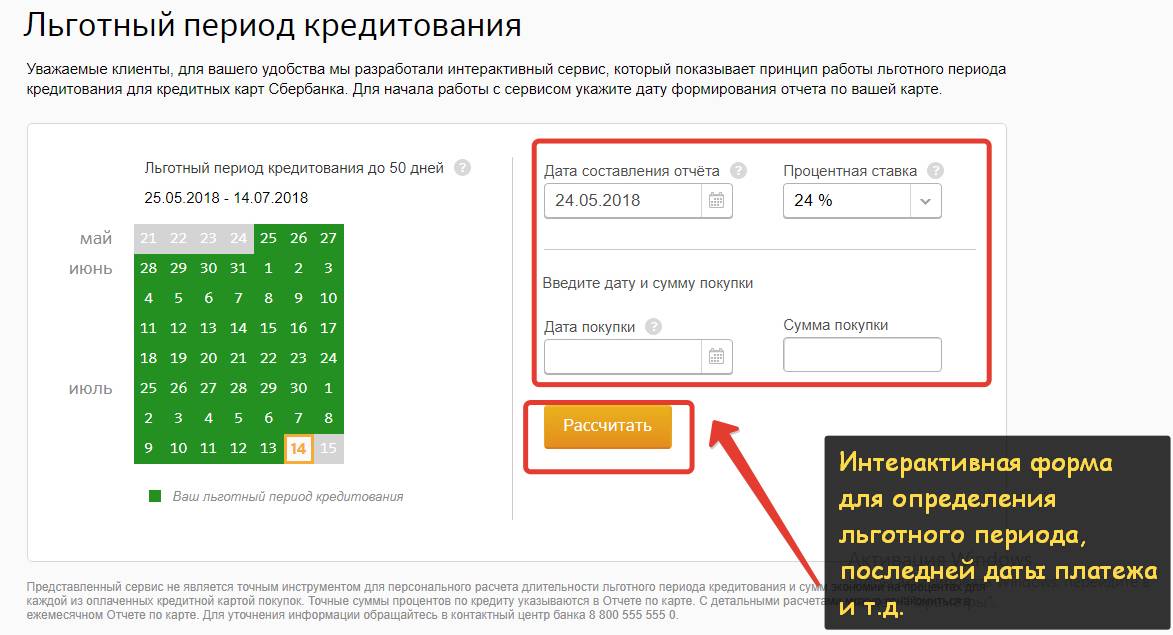

Кредитка от Raiffeisen умеет ждать 110 дней. На сайте банка подробная иллюстрация действия льготного периода. А система СМС оповещения предупредит о необходимости внесения минимальной суммы к определенной дате.

Кредит 110 дней без процентов

Для оформления требуется паспорт + справка о доходах (2-НДФЛ или по форме банка).

Уровень зп должен быть не ниже 25 000 в месяц.

Ехать никуда не надо. Оставляете заявку на сайте. В случае одобрения – карту доставят на дом.

Главным достоинством карты, помимо огромного беспроцентного периода является возможность сделать обслуживание бесплатным.

Стандартная плата – 1800 рублей в год.

При тратах от 8 000 рублей в месяц – бесплатно.

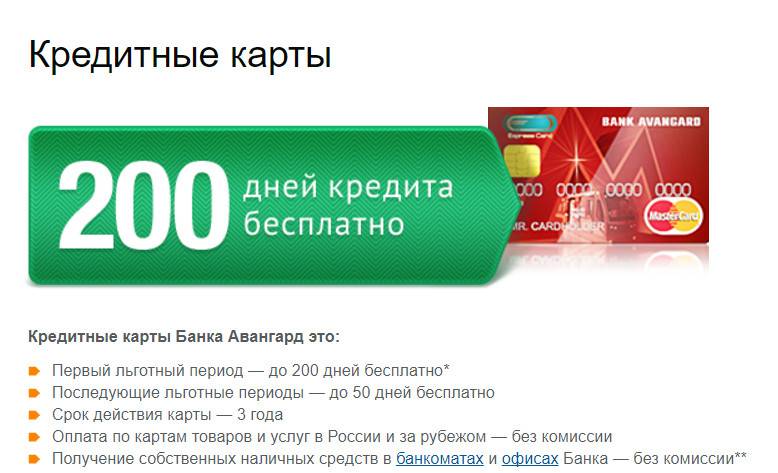

200 дней от Авангарда?

Хотите почти 7 месяцев льготного периода? Банк Авангард дает Вам такую возможность. Но….

Это скорее всего просто маркетинговый ход для привлечение к себе внимания. Наверное – это кредитная карта с максимальным льготным периодом на рынке.

По кредитке идут начисления бонусами по программе кэшбэк.

Стоимость обслуживания – всего 600 рублей в год. При ежемесячных тратах 5-8 тысяч (в зависимости от вида карты) плата не взимается.

Суперкарта со 145 днями

Продукт создан одним из крупнейших банков в стране – Промсвязьбанк

И снова название привлекает к себе внимание

Как и в случае с Авангардом, 145 дней дается только при получении карты. Далее действует стандартный период – до 55 дней.

В первый год картой можно пользоваться абсолютно бесплатно. Во второй и последующие – 1500 рублей в год.

Отменить плату можно при ежемесячном обороте по карте – от 30 000 рублей.

Карта имеет платиновый статус (наверное кому то это важно), систему начисления бонусов за покупки (cash back), которые можно конвертировать в живые деньги

Стандарт с Востока

Карты от банка Восточный с обычным названием Стандарт. И стандартным сроком грейс-периода – до 55 дней.

Ничего особенного. Но есть существенные плюсы.

- Пластик полностью бесплатный.

- Использовать можно как в качестве кредитки, так и как дебетовую. Получаем 2 в 1. На собственные средства на карте – начисляются проценты на остаток.

- За все покупки капает Cash back.

По остальным параметрам условия среднерыночные:

- кредитный лимит – 55 – 300 тысяч,

- ставка по кредиту – 29%;

- минимальный платеж – 3% (но не менее 1 000 рублей);

- онлайн-заявка и выдача в день обращения.

Лучшие кредитки с льготным периодом от 50 до 100 дней

| Банк | Ставка | Без процентов |

| Восточный без отказа | От 12% | До 56 дней |

| Тинькофф Банк лучший | От 12,9% | До 55 дней |

| Альфа-Банк 100 дней без % | От 23,99% | До 100 дней |

| Ренессанс Кредит за 5 минут | От 24,9% | До 55 дней |

| ВТБ Банк Москвы | От 24,9% | До 50 дней |

| Райффайзенбанк | От 29% | До 52 дней |

Какая банковская карточка окажется лучше и выгоднее, зависит от ваших потребностей и приоритетов. «Альфа» дает самый большой беспроцентный период, «Райффайзен» – самый большой кредитный лимит. «Тинькофф» и «Восточный» выдают кредитки практически без отказа, не требуя от клиентов ничего, кроме паспорта. «Ренессанс» отличается моментальным выпуском «пластика» и отсутствием платы за годовое обслуживание. Определяйтесь, отправляйте онлайн-заявку и забирайте вашу карту прямо сейчас.

Тинькофф Банк

Онлайн-заявка на кредитную карту Тинькофф Банка →

- Процентная ставка – от 12,9% годовых.

- Кредитный лимит – до 300 000 руб.

- Льготный период – до 55 дней.

- Обслуживание – 590 руб. в год.

- Комиссия за снятие наличных – 2,9% + 290 руб.

Олег Тиньков называет свое детище крупнейшим онлайн-банком в мире. Мы не знаем, как проверить подобное заявление, но факт остается фактом – банк действительно «онлайновый» и не имеет ни одного классического отделения. Соответственно, заказать карточку с кредитным лимитом вы можете только через интернет, а получить – с доставкой на дом или на работу. Решайте сами, плюс это или минус.

Главные преимущества Тинькофф Банка – простота и скорость. Кредитные карты здесь выдают быстро, без предоставления справки о доходах и практически без отказов. Подать онлайн-заявку можно уже с 18 лет, а узнать решение – всего за 5 минут. Невысокая процентная ставка, привлекательные тарифы и беспроцентный период до 55 дней делают карту Тинькофф Банка одной из самых выгодных на сегодняшний день.

Альфа-Банк

Онлайн-заявка на кредитную карту Альфа-Банка →

- Процентная ставка – от 23,99% годовых.

- Кредитный лимит – до 300 000 руб.

- Льготный период – до 100 дней.

- Обслуживание – 1190 руб. в год.

- Без комиссии за снятие наличных до 50 000 руб. в месяц.

Прекрасное место, где можно открыть кредитную карту с самым большим льготным периодом, который, к тому же, действует и на операции по выдаче наличных. Более того, в Альфа-Банке нет комиссии за снятие наличных денег в банкомате – при условии, что сумма снятия не превышает 50 000 рублей в месяц.

Благодаря 100-дневному грейс-периоду вопрос целесообразности получения карточки Альфа-Банка отпадает сам собой. Нигде больше вы не получите деньги на три с половиной месяца вообще без процентов. Минимальный возраст клиента – 18 лет, подтверждение дохода не требуется – пора отправлять заявку!

Ренессанс Кредит

Онлайн-заявка на кредитную карту банка «Ренессанс Кредит» →

- Процентная ставка – от 24,9% годовых.

- Кредитный лимит – до 200 000 руб.

- Льготный период – до 55 дней.

- Обслуживание – бесплатно.

- Комиссия за снятие наличных – 2,9% + 290 руб.

Лучший банк для тех, кому срочно нужна кредитная карта с льготным периодом и бесплатным обслуживанием. Заполняете онлайн-заявку, моментально узнаете решение и начинаете пользоваться карточкой непосредственно в день обращения. Никаких справок и поручителей, только паспорт и 15 минут свободного времени. И, конечно же, до 55 дней пользования деньгами банка – бесплатно.

ВТБ Банк Москвы

- Процентная ставка – от 24,9% годовых.

- Кредитный лимит – до 350 000 руб.

- Льготный период – до 50 дней.

- Обслуживание – бесплатно.

- Комиссия за снятие наличных – 4,9% + 299 руб.

Еще один неплохой вариант получить кредитную карту с льготным периодом на снятие наличных. Плюсы ВТБ Банка Москвы – мгновенный ответ сразу после заполнения заявки через интернет, бесплатное обслуживание и адекватные проценты.

Райффайзенбанк

Онлайн-заявка на кредитную карту Райффайзенбанка →

- Процентная ставка – от 29% годовых.

- Кредитный лимит – до 600 000 руб.

- Льготный период – до 52 дней.

- Обслуживание – 1490 руб. в год.

- Комиссия за снятие наличных – 3,9% + 390 руб.

Условия и тарифы «Райффайзена» пока не позволяют ему на равных соперничать с лидерами «пластикового» рынка. Но и здесь есть свое преимущество – австрийский банк предлагает самый большой кредитный лимит.

Восточный

Онлайн-заявка на кредитную карту банка «Восточный» →

- Процентная ставка – от 12% годовых.

- Кредитный лимит – до 300 000 руб.

- Льготный период – до 56 дней.

- Обслуживание – бесплатно.

- Комиссия за снятие наличных – 4,9% + 399 руб.

«Восточный» не уступает конкурентам по уровню процентных ставок и имеет репутацию банка, выдающего потребительские кредиты почти без отказа. Если вы не уверены в качестве своей кредитной истории и хотите оформить заявку по паспорту, без справки о доходах – вам сюда.

А есть кредитные карты без процентов до 120 дней →

Обзор популярных кредиток

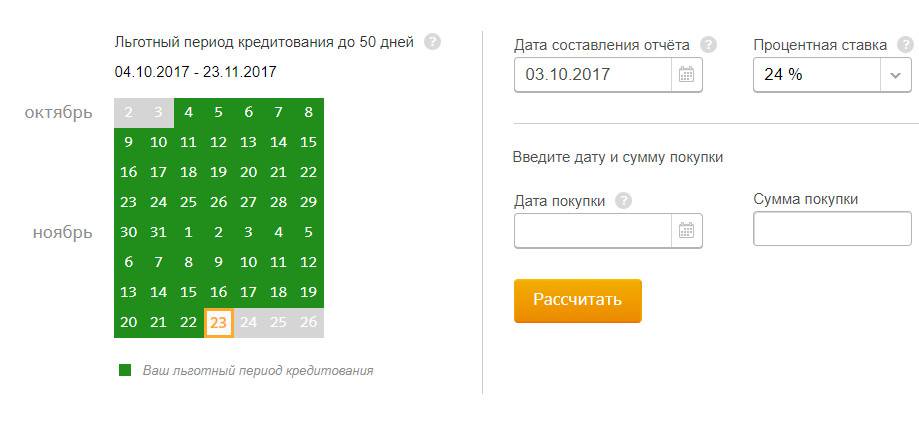

Большое количество банков и предложений по кредитованию загоняет клиентов в угол. В итоге, вместо выбора лучшего, пользователь идет в привычный Сбербанк и оформляет там кредитку с грейсом в 50 дней.

Однако, если совершаете покупки по безналу и хотите сэкономить, специально для вас ниже приведен обзор кредитных карт с грейс периодом от 100 дней.

Карточка «Халва» от Совкомбанка

В рекламе данной кредитки рассказывают о полном отсутствии процентов. Грейс достигает 365 дней, при этом есть дополнительный кэшбек в виде 1,5% от суммы покупки.

При выборе такого вида кредитования стоит учитывать:

- Рассрочка рассчитана на товары, купленные безналичным путем у партнеров кредитки. Их список указан на сайте и постоянно пополняется.

- Банк автоматически делит сумму покупки на равные платежи в зависимости от стоимости товара. Например, если вы купили по карте микроволновку за 10 тыс. р., то выплачивать будете 2 месяца по 5 тыс. р. банку. При своевременном внесении вы не заплатите дополнительных комиссий, но при просрочке платежа начисляются штрафы, а процентная ставка по кредиту составляет 36% в год.

- Ежемесячный платеж складывается из всех покупок. Если вы купили бытовую технику на 10 тыс. р. и приобрели одежды на 5 тыс. р. в январе, то в феврале надо внести 10 тыс.р., а в марте оставшиеся 5 тыс. р. при условии, что больше ничего по карте не покупалось.

Получить данную карточку может только гражданин РФ, в возрасте от 20 до 80 лет, с официальным трудоустройством, причем проработать на последнем месте работы необходимо не менее 4 мес., а также подтвердить все документально и предоставить контактный городской телефон работодателя.

Кредитка от банка Авангард для новых клиентов

Довольно популярный банк Авангард предлагает новым клиентам беспроцентный период в размере 200 дней, прием на все виды кредиток, которые он выпускает.

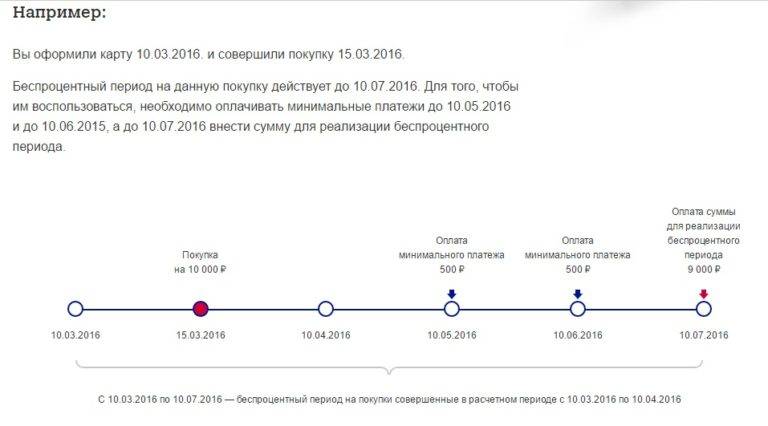

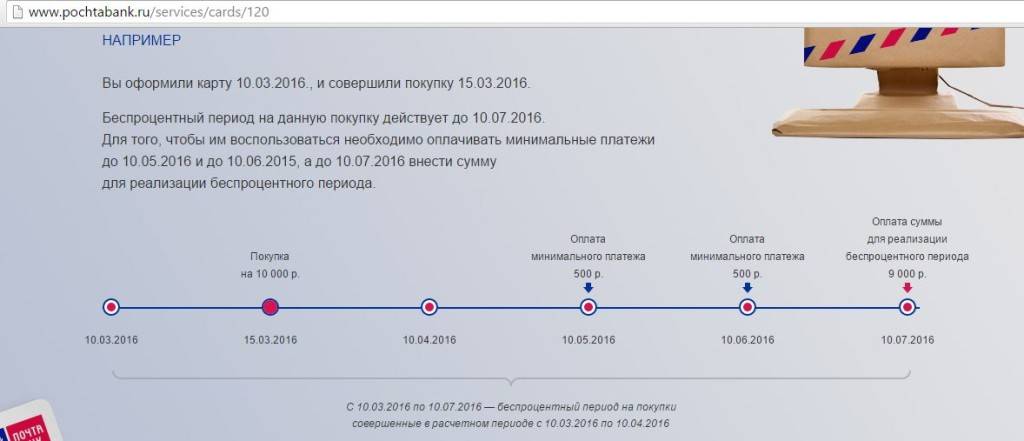

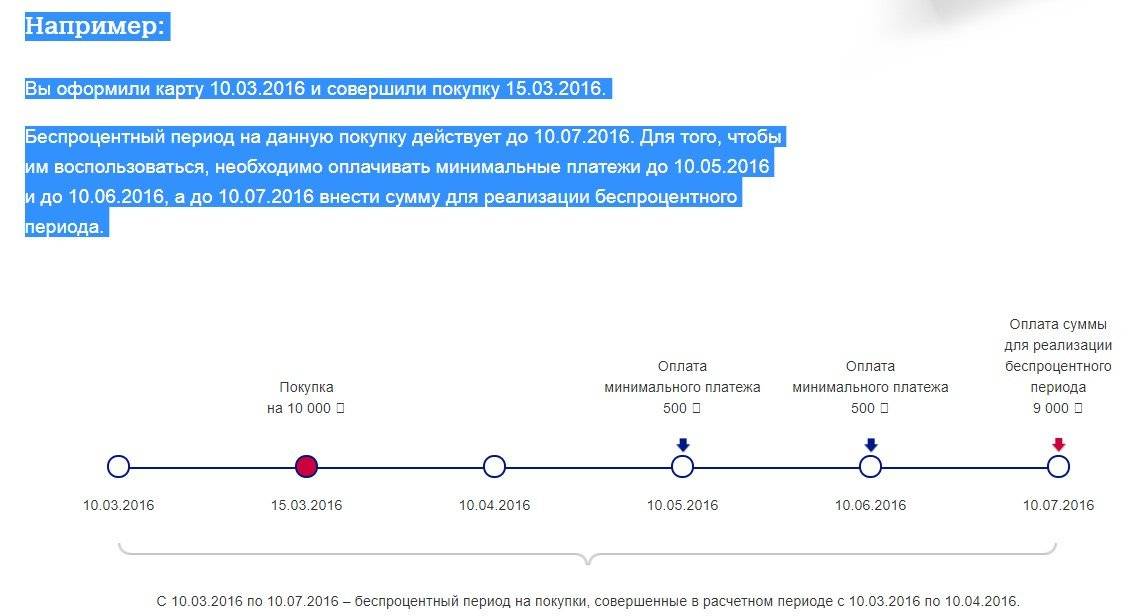

Чтобы точно понять, как рассчитать льготный период по кредитной карте, посмотрите пример:

- Вы новый клиент и подходите под условия для получения займа: возраст от 19 до 62 лет, постоянная регистрация в регионе местонахождения банка и работаете на одном месте более 3 месяцев. При этом подтвердить доходы необходимо официально.

- Вам оформили кредитку с льготным периодом на 200 дней. Акция начинает действовать именно после активации, а не первой покупки.

- Спустя 20 дней, вы купили бытовую технику по карточке, и теперь у вас есть 180 дней для внесения всей суммы задолженности, если не успеваете оплатить в срок, то проценты начисляют за весь период использования кредита.

- Следующий грейс будет традиционным для всех карт – 50 дней с даты формирования выписки и расчета минимального платежа.

Общая процентная ставка по такому кредиту составляет 26.9% годовых. При неоплате в срок всей потраченной суммы (за 200 дней) банк сразу посчитает проценты, как за просрочку:

- от 1 до 3 мес. – 12 – 21 %;

- четвертый мес. – 15 – 24%;

- 5 мес. – 18 – 27%;

- 6 и последующие – 21 – 30%.

Перед тем как оформить кредитную карту, прочтите все условия кредитования от банка, чтобы потом не искать крайнего при возникновении большого долга.

Карточка Альфа банка «100 дней без процентов»

Льготный период кредитной карты Альфа банка равен 100 дням. Грейс в данном случае похож на рассрочку без переплаты, но с обязательным пополнением счета на сумму минимального платежа.

Существует несколько особенностей у такого кредита, которые стоит учитывать при оформлении карточки:

- В течение 100 дней раз в месяц надо пополнять счет на сумму ежемесячного платежа.

- Первый грейс начинается после оформления карты, затем после первой покупки в новом расчетном периоде после пополнения счета на потраченную сумму.

- Дополнительно раз в месяц клиент может снять наличными до 50 тыс. р. без потери льгот на погашение долга. Но за снятие придется уплатить 5,9% от суммы, поэтому лучше использовать кредитку при безналичной оплате покупок или услуг.

- При неуплате минимального платежа будет начисляться 1% от задолженности штрафов ежедневно, начиная с 5 дня просрочки.

Получается, что выгодной кредитная карта от Альфа банка будет только при строгом соблюдении всех прописанных в договоре условий. Штрафы и неустойки за просрочки намного выше, чем в большинстве банков. Например, по карте «Халва» при неуплате долга в день начисляют всего 0,1% к потраченной сумме.

1 Альфабанк – «100 дней без %»

Банкоматы и отделения Альфабанка есть практически в любом городе России. В линейку банковских продуктов входят выгодные ипотечные, автокредиты, помощь среднему и крупному бизнесу, вклады. Карта дает возможность держателю пользоваться средствами 100 дней беспроцентного периода. Важная особенность – в течение месяца можно снять наличными до 50 000 руб. абсолютно бесплатно. За пополнение карты также не взымается комиссия.

На выбор клиента есть три статуса: Classic, Gold, Platinum. Они отличаются максимальным размером кредитного лимита (от 500 000 до 1 000 000 руб.) и стоимостью обслуживания в год (от 590 до 5 490 руб.). Кроме того, отличается и комиссия за выдачу наличных сверх 50 000 рублей в месяц (от 5,9%, но не меньше 500 рублей, до 3,9%, но не меньше 300 рублей). Решение о выдаче принимается за 2 минуты, анкета подается онлайн. Минимальная процентная ставка начинается от 11,99% годовых. Плюсы: 100 дней льготного периода, низкая процентная ставка, лучшие условия на снятие наличных, большой кредитный лимит, отличные отзывы. Минусы: дорогое обслуживание платиновой карты.

Обновлено: 22-07-2020

Внимание! Представленная выше информация не является руководством к покупке. За любой консультацией следует обращаться к специалистам!

Как подать заявку

Если какой-то вариант вам подходит, вы можете оформить кредитную карту с льготным периодом прямо сейчас. Для этого нажмите «Подать онлайн-заявку». На сайте банка нужно будет заполнить анкету, указав свои персональные данные:

- ФИО,

- номер контактного телефона,

- уровень ежемесячного дохода.

Также следует определить денежный лимит и грейс период по кредитной карте, выбрать адрес отделения, в котором будет оформлен пластик. Беспроцентные кредитные карты некоторых банков доставляют курьеры. Вместе с пластиком клиенту предоставляется один экземпляр договора на обслуживание.

Чтобы оформить кредитную карту с льготным периодом, дайте согласие на обработку персональных данных. Сотрудники выбранного банка проанализируют полученную информацию и примут решение о выпуске пластика.

Дополнительные параметры карточек

Ну и, конечно, обратите внимание на «плюшки» (нет, не Ярослава Мудрого и даже не Ярослава Гашека). Лучшая кредитная карта с льготным периодом будет обладать дополнительными бонусами и возможностями, благодаря которым вы сможете пользоваться ей с большим комфортам

На что нужно обратить внимание:

можно ли использовать собственные средства и, что более важно, можно ли снимать свои деньги с кредитки без комиссии;

имеются ли бонусы в виде миль, Спасибо, Браво, Урожая и т.д. (ими можно получать скидки у партнеров программы) – тогда можно проводить кредитную карусель;

начисляет ли банк кэшбак – тогда это сократит расходы на обслуживание кредитки;

есть ли проценты на остаток собственных средств – тогда вы сможете использовать карточку и как доходную, и как кредитную.

Также стоит обратить внимание на условия получения карты. Многие вкусные кредитки не получается оформить без справки о доходах, например, Альфа-Банка

Для чего вам нужна карта?

Прежде чем начать искать выгодную карту, ответьте для себе на один вопрос:

Для каких целей она вам необходима?

Например, если вы планируете крупные покупки и точно знаете, что не успеете рассчитаться с долгом за льготный период, то выгоднее взять обычный кредит в банке. Процентная ставка по нему будет в несколько раз ниже.

Карты идеально подходят для повседневных небольших или средних тратах, без выпадения из льготного периода.

Если вы точно уверены, что так оно и будет – это ваш вариант.

В противном случае, при просрочке возврата долга, банк выставляет немаленькие штрафные санкции владельцам кредиток. И “бесплатный” кредит превращается в долг, с немаленькими процентами.

Подведём итоги

В завершение можно сказать, что банки предлагают весьма лояльные и разнообразные услуги. Льготный период займ позволяет выплачивать без переплаты при своевременном погашении. В то же время отсрочка платежа в кредитной карте отсутствует.

Процесс оформления кредитки несложный, условия кредитования могут отличаться в зависимости от банка. Продукты питания, мелкие расходы, коммунальные услуги – кредитная карта для таких оплат, но отсрочка платежа недоступна. Каждый год количество кредитных карт без процентов до погашения в установленный срок увеличивается, а условия изменяются.

Итоговое сравнение кредитных карт с льготным периодом 100 дней

| Кредитные карты 100 дней | Максимальный лимит | Беспроцентный период | Процентная ставка в год | ||||

|---|---|---|---|---|---|---|---|

| 1 | Альфа-Банк (100 дней без процентов) | 500000 | 500 000 руб. | 100 | 100 дней | от 11.99 до 38.51% | от 11.99 до 38.51% |

| 2 | Совкомбанк (Халва) | 350000 | 350 000 руб. | 1095 | 1095 дней | от до 10% | от до 10% |

| 3 | Райффайзенбанк (110 дней) | 600000 | 600 000 руб. | 110 | 110 дней | от 19 до 29% | от 19 до 29% |

| 4 | МТС Банк (МТС Кэшбэк) | 500000 | 500 000 руб. | 111 | 111 дней | от 11.9 до 25.9% | от 11.9 до 25.9% |

| 5 | Открытие (120 дней) | 500000 | 500 000 руб. | 120 | 120 дней | от 13.9 до 29.9% | от 13.9 до 29.9% |

| 6 | Газпромбанк (Удобная) | 600000 | 600 000 руб. | 180 | 180 дней | от 11.9 до 29.9% | от 11.9 до 29.9% |

| 7 | Ренессанс Кредит (Разумная) | 300000 | 300 000 руб. | 145 | 145 дней | от 11.9 до 39.9% | от 11.9 до 39.9% |

| 8 | ВТБ (Карта возможностей) | 1000000 | 1 000 000 руб. | 110 | 110 дней | от 11.6 до 34.9% | от 11.6 до 34.9% |

| 9 | МТС Банк (МТС Деньги Zero) | 150000 | 150 000 руб. | 30 | 30 дней | от до 10% | от до 10% |

| 10 | Росбанк (120 под ноль) | 1000000 | 1 000 000 руб. | 120 | 120 дней | от 25.9 до 37.9% | от 25.9 до 37.9% |

| 11 | АТБ (Универсальная) | 500000 | 500 000 руб. | 120 | 120 дней | от 15 до 28% | от 15 до 28% |

| 12 | УБРиР (Хочу больше) | 700000 | 700 000 руб. | 120 | 120 дней | от 12 до 27.8% | от 12 до 27.8% |

| 13 | МКБ (Можно больше) | 800000 | 800 000 руб. | 123 | 123 дня | от 21 до 34% | от 21 до 34% |

| 14 | СМП Банк (Карта МИР) | 1000000 | 1 000 000 руб. | 100 | 100 дней | от 22 до 24% | от 22 до 24% |

| 15 | ОТП Банк (120 дней) | 300000 | 300 000 руб. | 120 | 120 дней | от 13.9 до 39.9% | от 13.9 до 39.9% |

| 16 | Почта Банк (Элемент 120) | 1500000 | 1 500 000 руб. | 120 | 120 дней | от 10.9 до 39.9% | от 10.9 до 39.9% |

| 17 | Союз (Мой бонус) | 750000 | 750 000 руб. | 115 | 115 дней | 23% | 23% |

| 18 | Союз (Премиальная Black Edition) | 1500000 | 1 500 000 руб. | 115 | 115 дней | от 19.5 до 23% | от 19.5 до 23% |

| 19 | ВБРР (115 дней без процентов) | 1500000 | 1 500 000 руб. | 115 | 115 дней | от 25 до 25% | от 25 до 25% |

| 20 | Союз (Карта заемщика) | 100000 | 100 000 руб. | 115 | 115 дней | 24% | 24% |

| 21 | ВУЗ-Банк (Хочу больше) | 700000 | 700 000 руб. | 120 | 120 дней | от 12 до 27.8% | от 12 до 27.8% |

| 22 | Левобережный (PRO100) | 300000 | 300 000 руб. | 100 | 100 дней | 26% | 26% |

| 23 | Авангард (Карты класса Gold) | 150000 | 150 000 руб. | 200 | 200 дней | от 15 до 30% | от 15 до 30% |

| 24 | Авангард (Visa/MasterCard) | 150000 | 150 000 руб. | 200 | 200 дней | от 15 до 30% | от 15 до 30% |

| 25 | Локо-Банк (110 на все) | 1000000 | 1 000 000 руб. | 110 | 110 дней | 17.9% | 17.9% |

| 26 | Альфа-Банк (100 дней без процентов Gold) | 700000 | 700 000 руб. | 100 | 100 дней | от 11.99 до 38.51% | от 11.99 до 38.51% |

| 27 | Банк Санкт-Петербург (100 дней) | 750000 | 750 000 руб. | 100 | 100 дней | от 24 до 24.9% | от 24 до 24.9% |

| 28 | Авангард (Карты класса Platinum) | 150000 | 150 000 руб. | 200 | 200 дней | от 21 до 30% | от 21 до 30% |

| 29 | Авангард (Карта с дисплеем) | 150000 | 150 000 руб. | 200 | 200 дней | 15% | 15% |

| 30 | Восточный Банк (Просто карта) | 120000 | 120 000 руб. | 1830 | 1830 дней | от до 20% | от до 20% |

| 31 | Авангард (Метро Екатеринбург) | 1500000 | 1 500 000 руб. | 200 | 200 дней | 15% | 15% |

| 32 | Авангард (Метро Москва) | 1500000 | 1 500 000 руб. | 200 | 200 дней | 15% | 15% |

| 33 | Альфа-Банк (100 дней без процентов Platinum) | 1000000 | 1 000 000 руб. | 100 | 100 дней | от 11.99 до 38.51% | от 11.99 до 38.51% |

| 34 | Авангард (MasterCard World Elite) | 150000 | 150 000 руб. | 200 | 200 дней | от 15 до 30% | от 15 до 30% |

| 35 | Промсвязьбанк (100+) | 600000 | 600 000 руб. | 100 | 100 дней | от 26.5 до 26.5% | от 26.5 до 26.5% |

| 36 | Авангард (Visa Infinite) | 150000 | 150 000 руб. | 200 | 200 дней | от 15 до 30% | от 15 до 30% |

| 37 | Союз (Карта клиента Ингосстраха) | 750000 | 750 000 руб. | 115 | 115 дней | 24% | 24% |

| 38 | Альфа-Банк (Билайн) | 300000 | 300 000 руб. | 100 | 100 дней | от 11.99 до 38.5% | от 11.99 до 38.5% |

| 39 | Восточный Банк (Карта Visa Platinum Light) | 500000 | 500 000 руб. | 56 | 56 дней | от 24 до 39% | от 24 до 39% |

| 40 | Росбанк (120 под ноль Black Edition) | 2000000 | 2 000 000 руб. | 120 | 120 дней | 23.9% | 23.9% |

| 41 | Русский Стандарт (Platinum 100) | 300000 | 300 000 руб. | 100 | 100 дней | 21.9% | 21.9% |

| 42 | Сургутнефтегазбанк (Год без забот) | 1500000 | 1 500 000 руб. | 386 | 386 дней | от 8 до 12% | от 8 до 12% |

Популярные банки

Русский Стандарт

Совкомбанк

Альфа-Банк

УБРиР

Тинькофф

Этапы получения кредитной карты

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Льготный период в 100 дней подойдет тем, кто уже после оформления хочет активно пользоваться кредиткой и долго не платить проценты. Оформить кредитную карту можно онлайн с доставкой на руки или в ближайшее отделение банка. Здесь представлены все банки, которые предлагают карточки с льготным периодом от 100 дней. При выборе учитывайте размер лимита, льготный период, процентную ставку и дополнительные условия.

Преимущества

- Вы сможете пользоваться кредиткой долгое время и не платить проценты и комиссии

- Уже в течение льготного периода начинают действовать бонусы и скидки

- Льготный период начинает действовать сразу после оформления со дня первой покупки

Недостатки

- Не все банки предлагают карточки с льготным периодом от 100 дней

- К концу срока следует в полном объеме погасить всю сумму задолженности

- На снятие наличных и переводы денег льготный период обычно не распространяется